Thông tin mới nhất về lãi suất ngân hàng Sacombank

Mức lãi suất cao nhất tại Sacombank là 8%/năm áp dụng tại kì hạn gửi 13 tháng và số tiền từ 100 tỉ đồng trở lên.

Thông tin từ ngân hàng Sacombank, từ đầu tháng 9 lãi suất tiết kiệm các kì hạn từ 1 tháng trở lên của nhà băng này dao động từ 5,4%/năm đến 8%/năm, lĩnh lãi cuối kì. Mức lãi suất cao nhất tại ngân hàng là 8%/năm áp dụng với tiền gửi kì hạn 13 tháng và số tiền gửi từ 100 tỉ đồng trở lên. Với số tiền nhỏ hơn, lãi suất cao nhất là 7,6%/năm áp dụng với tiền gửi bậc thang kì hạn 36 tháng và số tiền gửi từ 5 tỉ đồng trở lên.

Với sản phẩm tiết kiệm thường lĩnh lãi cuối kì, lãi suất kì hạn 1 tháng là 5%/năm, 3 – 5 tháng là 5,5%/năm; 7 – 8 tháng là 6,5%/năm; 9 – 11 tháng là 6,7%/năm. Các khoản tiền gửi không kì hạn, tiền gửi thanh toán có lãi suất là 0,3%/năm.

Sacombank có mức gửi bậc thang tại các kì hạn 2 tháng, 6 tháng, 12 tháng và từ 15 tháng trở lên gồm: dưới 200 triệu đồng, từ 200 đến dưới 500 triệu đồng, từ 500 triệu – dưới 1 tỉ đồng, từ 1 tỉ đồng – dưới 5 tỉ đồng và từ 5 tỉ đồng trở lên.

Mức lãi suất cao nhất tại Sacombank là 8%/năm áp dụng tại kì hạn gửi 13 tháng và số tiền từ 100 tỉ đồng trở lên.

Với Ngân hàng TMCP Đông Nam Á (SeABank) trong tháng 9, lãi suất tiền gửi tiết kiệm có kì hạn tại nhà băng này dao động từ 0,85% đến 7,43%/năm tùy theo sản phẩm gửi và kì hạn gửi. Đối với sản phẩm tiết kiệm lãi suất bậc thang, mức lãi suất áp dụng sẽ thay đổi theo số tiền gửi.

Cụ thể, các mức tiền gửi được đưa ra là từ 100 đến dưới 500 triệu đồng; từ 500 triệu đồng đến dưới 1 tỉ đồng; từ 1tỉ đồng đến dưới 5 tỉ đồng; từ 5 tỉ đồng đến dưới 10 tỉ đồng và từ 10 tỉ đồng trở lên. Mức chênh lệch giữa các mức gửi từ 0,05 – 0,1 điểm %.

Trong đó, mức lãi suất cao nhất đang được SeABank áp dụng là 7,43%/năm dành cho kì hạn 36 tháng với số tiền gửi từ 10 tỉ đồng trở lên. Bên cạnh tiết kiệm lãi suất bậc thang, SeABank cũng triển khai với sản phẩm tiết kiệm lĩnh lãi cuối kì với lãi suất dao động từ 0,85% đến 6,95%.

Video đang HOT

Cụ thể, tiền gửi có kì hạn ngắn từ 1 tuần, 2 tuần và 3 tuần có lãi suất lần lượt là 0,85%, 0,9% và 0,95%/năm. Tiền gửi tại các kì hạn từ 1 tháng trở lên đang được áp dụng mức lãi suất cao hơn rõ rệt. Theo đó, lãi suất tiền gửi kì hạn 1 tháng là 5,1%/năm; 2 tháng là 5,2%/năm; 3 tháng là 5,25%/năm; 4 tháng là 5,28%; 5 tháng là 5,3%/năm; 6 tháng là 5,8%/năm.

Các kì hạn 7 tháng, 8 tháng và 9 tháng được huy động với mức lãi suất lần lượt là 5,9%/năm, 6%/năm và 6,2%/năm. Tiền gửi kì hạn 10 tháng và 11 tháng đang được áp dụng mức lãi suất 6,35%/năm và 6,55%/năm

Tiền gửi kì hạn 12 tháng và 15 tháng đang cùng được áp dụng lãi suất 6,8%/năm; kì hạn 18 tháng là 6,85%/năm và 24 tháng là 6,9%/năm. Kì hạn gửi 36 tháng đang được SeABank áp dụng mức lãi suất cao nhất dành cho sản phẩm tiết kiệm nhận lãi cuối kì ở mức 6,95%/năm. Đối với tiền gửi không kì hạn, lãi suất huy động là 0,3%/năm.

Ngoài hai hình thức tiết kiệm nêu trên, ngân hàng cũng triển khai một số sản phẩm khác như tiết kiệm trả lãi hàng tháng, tiết kiệm gửi góp và tiết kiệm thông minh với nhiều tính năng và lãi suất hấp dẫn.

Hoàng Lê

Theo VietQ

Lãi suất trái phiếu càng cao, rủi ro càng lớn

Thị trường chứng khoán (TTCK) đang tồn tại nghịch lý là các doanh nghiệp (DN) niêm yết, đặc biệt là DN bất động sản (BĐS) phát hành trái phiếu (TP) thay vì huy động vốn giá rẻ thông qua việc phát hành cổ phiếu (CP).

Cuộc đua phát hành TP khiến cho mặt bằng lãi suất của loại hình này tăng cao, thậm chí còn cao hơn nếu so với lãi suất ngân hàng (NH). Ông PHAN DŨNG KHÁNH (ảnh), Giám đốc Tư vấn đầu tư CTCK Maybank KimEng (MBKE), đã có những giải đáp với ĐTTC về hiện tượng đầy rủi ro này.

Đúng là gần đây nhiều DN niêm yết công bố kế hoạch phát hành TP, trong đó phần lớn là các DN BĐS. Theo thống kê, 6 tháng đầu năm thu hút gần 117.000 tỷ đồng TP được phát hành thành công (tăng 74,3% so với cùng kỳ năm 2018).

Hầu hết các DN phát hành TP đều chưa được xếp hạng tín nhiệm, trong khi bản cáo bạch phát hành TP lại quá phức tạp. Do đó, rủi ro với NĐT khi các DN phát hành bị phá sản, trong khi TP không có tài sản đảm bảo, không có tổ chức bảo lãnh.

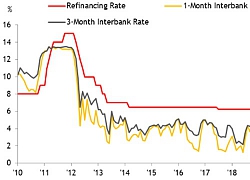

Lãi suất bình quân trong nửa đầu năm nay vào khoảng 9,5-11%/năm, trong đó gần 90% khối lượng TP phát hành có lãi suất dưới 11%/năm, một số đợt phát hành với lãi suất 13-14%/năm, thậm chí DN BĐS phát hành TP với lãi suất lên đến 14,5%/năm. Nguyên nhân chính do NHNN yêu cầu hạn chế cho vay đối với những lĩnh vực có tính rủi ro cao như BĐS, bởi hệ thống NH có nợ xấu gia tăng cao chủ yếu cũng từ BĐS, khiến cho các DN BĐS khó tiếp cận vốn vay NH hoặc không đủ các điều kiện để được vay.

PHÓNG VIÊN: - Thưa ông, vì sao nhiều DN bằng mọi giá phải huy động vốn từ TP thay vì huy động thông qua việc phát hành thêm CP trên TTCK?

Ông PHAN DŨNG KHÁNH: - Hiện mặt bằng lãi suất của các TP đang phát hành rất cao, có nhiều TP cao gấp đôi tiền gửi NH, thậm chí gấp rưỡi nếu vay trực tiếp tại NH. Đó là chưa tính các loại phí khi phát hành TP. Cũng dễ hiểu, khi nhiều DN cùng phát hành, để tăng tính hấp dẫn buộc DN đẩy lãi suất lên cao để thu hút sự quan tâm của nhà đầu tư (NĐT). Như vậy có thể thấy rằng, các DN BĐS đang khó khăn về vốn mới phải vay thông qua kênh TP thay vì vay NH, thậm chí huy động qua phát hành CP với lãi suất thấp hơn nhiều.

Đối TTCK, sau khi lập đỉnh hồi tháng 4-2018 đã liên tục đi xuống, cả về điểm số lẫn thanh khoản, khiến cho việc phát hành thêm CP với giá cao như kỳ vọng của DN lại không hợp lý. Đó là chưa kể việc "in thêm giấy" lúc thị trường xuống tạo ấn tượng xấu cho NĐT trong bối cảnh họ cũng đang chật vật do thua lỗ khi thị trường giảm. Ngoài lý do chính này, nhiều DN không đủ tiêu chuẩn để phát hành CP, hoặc họ cân nhắc việc phát hành sẽ khiến cho CP bị pha loãng, làm cho những chỉ tiêu tài chính của DN bị ảnh hưởng xấu đi sau các đợt phát hành CP.

- Theo ông, việc DN BĐS phát hành TP có tạo nên áp lực cạnh tranh giữa NH và DN, và liệu rằng sự cạnh tranh này có tạo nên rủi ro cho thị trường?

- Đúng là có sự cạnh tranh của NH và DN về việc này. Điều này gây khó cho cả 2, vì NH cũng không thể vì điều đó mà "nới lỏng" hơn cho các DN BĐS vay khi tình hình nợ xấu có thể xấu hơn. Trong khi đó, rủi ro mà DN gặp phải cũng không hề nhỏ. Chẳng hạn, nếu các dự án BĐS thực hiện không đúng tiến độ, phải đền bù hoặc không thực hiện được hay không bán được, sẽ khiến DN khó khăn về dòng tiền. Về lâu dài, hiện tượng này gây tác động không tốt đến khả năng chi trả, hoặc nếu có tài sản đảm bảo chi trả thành công thì nếu phát hành thêm những lần tiếp theo sẽ khó khăn hơn, thậm chí không thể huy động thêm được từ kênh TP.

Đặc biệt, DN phải trả lãi rất cao trong khi BĐS đang nhiều dấu hiệu trầm lắng, nên giả sử có tiêu thụ được hết và thực hiện đúng kế hoạch thì với lãi suất cao như hiện nay cũng góp phần "ăn mòn" doanh thu và lợi nhuận của DN. Nếu DN BĐS muốn giữ được điều này có thể phải cắt giảm nhiều chi phí, ứng dụng nhiều công nghệ để duy trì. Điều này đòi hỏi phải thay đổi được tư duy lãnh đạo cũng như có tiềm lực để thực hiện vốn không dễ dàng.

Một rủi ro khác nữa là cạnh tranh với kênh đầu tư vàng. Thời gian gần đây, kênh đầu tư này đang thu hút được sự chú ý của NĐT với những dự báo vàng sẽ còn tăng giá. Điều này đồng nghĩa, DN muốn hút được các dòng tiền lớn khó mà huy động qua kênh TP với lãi suất thấp được. Và gánh nặng cho họ càng lớn.

- Theo ông, liệu có giải pháp gì để hạn chế rủi ro cho các DN BĐS muốn huy động vốn bằng TP?

- Rất khó để có thể đưa ra giải pháp tốt nhất về mọi mặt, nhưng theo tôi, các DN cần lưu tâm các vấn đề khi có kế hoạch phát hành TP như: chỉ thực hiện huy động vừa phải vốn với những dự án khả thi và có đầu ra; bán lại những dự án thiếu khả thi; tính toán lại kế hoạch, có thể loại bỏ những dự án cần chi phí lớn hoặc hoãn lại, cắt giảm các chi phí không cần thiết. Đặc biệt, DN phải chủ động giảm lãi suất TP và có thể thêm các ưu đãi là khuyến mại khác cho người mua TP để thu hút. Thí dụ như như cho phép những người mua TP có thể tiếp cận các dự án dễ dàng, như ưu đãi chọn vị trí, khuyến mại phù hợp...

- Theo ông, về phía cơ quan quản lý có nên can thiệp vào để hạn chế rủi ro làm ảnh hưởng đến thị trường vốn nói chung?

- Thực tế, cơ quan quản lý cũng gặp khó trong trường hợp này, vì nếu thế phải khuyến khích cho DN BĐS vay tiền, nhưng như vậy rủi ro sẽ lớn hơn nữa. Theo tôi, nên để DN tự thân vận động, nếu có chăng chỉ nên quy định việc phát hành TP phải thỏa các điều kiện chặt chẽ hơn, và mức lãi suất chỉ được tối đa là bao nhiêu. Thế nhưng, nếu can thiệp như vậy sẽ làm thị trường không tự nhiên, chưa kể phải xin ý kiến để sửa luật mới có thể thực hiện được. Vì lẽ đó, cơ quan quản lý chỉ nên can thiệp nếu điều này vượt quá một mức giới hạn và tránh ảnh hưởng đến các DN thuộc các lĩnh vực khác.

- Xin cảm ơn ông.

HẢI HỒ (thực hiện)

Theo saigondautu.com.vn

Lãi suất ngân hàng TMCP Phát triển TP HCM (HDBank) mới nhất  Ngân hàng TMCP Phát triển TP HCM (HDBank) là ngân hàng tiếp theo thay đổi biểu lãi suất mới nhất. Ngân hàng TMCP Phát triển TP HCM (HDBank )Cụ thể, ngân hàng HDBank cũng đã đẩy lãi suất lên cao nhất là 7,9%/năm đi kèm một trong hai điều kiện. Thứ nhất là không phân biệt bao nhiêu tiền, song phải là khách...

Ngân hàng TMCP Phát triển TP HCM (HDBank) là ngân hàng tiếp theo thay đổi biểu lãi suất mới nhất. Ngân hàng TMCP Phát triển TP HCM (HDBank )Cụ thể, ngân hàng HDBank cũng đã đẩy lãi suất lên cao nhất là 7,9%/năm đi kèm một trong hai điều kiện. Thứ nhất là không phân biệt bao nhiêu tiền, song phải là khách...

Thực hư tin Campuchia điều binh sĩ tới biên giới với Thái Lan sau vụ đối đầu08:43

Thực hư tin Campuchia điều binh sĩ tới biên giới với Thái Lan sau vụ đối đầu08:43 Xung đột Nga - Ukraine trước bước ngoặt08:59

Xung đột Nga - Ukraine trước bước ngoặt08:59 Vụ trộm bồn cầu làm bằng 98 kg vàng: nghi phạm ra tay trong 5 phút09:08

Vụ trộm bồn cầu làm bằng 98 kg vàng: nghi phạm ra tay trong 5 phút09:08 Báo Mỹ: Ông Trump "khó chịu" vì trang phục của ông Zelensky01:28

Báo Mỹ: Ông Trump "khó chịu" vì trang phục của ông Zelensky01:28 Ông Trump khen ông Zelensky dũng cảm, không cam kết hỗ trợ lực lượng châu Âu tại Ukraine08:00

Ông Trump khen ông Zelensky dũng cảm, không cam kết hỗ trợ lực lượng châu Âu tại Ukraine08:00 Phát sốt đoạn phim ông Trump, ông Netanyahu nhâm nhi cocktail ở bãi biển Gaza08:01

Phát sốt đoạn phim ông Trump, ông Netanyahu nhâm nhi cocktail ở bãi biển Gaza08:01 Không chỉ Mỹ, Pháp cũng đàm phán về khoáng sản quan trọng với Ukraine09:14

Không chỉ Mỹ, Pháp cũng đàm phán về khoáng sản quan trọng với Ukraine09:14 Xe mất thắng lao xuống rãnh ven đường, ít nhất 18 người thiệt mạng tại Thái Lan01:07

Xe mất thắng lao xuống rãnh ven đường, ít nhất 18 người thiệt mạng tại Thái Lan01:07 Đột ngột chuyển sai hướng, ô tô gây tai nạn liên hoàn ở Đắk Lắk00:50

Đột ngột chuyển sai hướng, ô tô gây tai nạn liên hoàn ở Đắk Lắk00:50 Ông Trump nổi giận, tương lai nào đang chờ đón ông Zelensky và Ukraine?01:38

Ông Trump nổi giận, tương lai nào đang chờ đón ông Zelensky và Ukraine?01:38 Ông Tập Cận Bình nói kinh tế Trung Quốc đang đối mặt nhiều thách thức08:09

Ông Tập Cận Bình nói kinh tế Trung Quốc đang đối mặt nhiều thách thức08:09Tin đang nóng

Tin mới nhất

Bắt khẩn cấp Giám đốc và Phó Giám đốc Trung tâm đăng kiểm xe cơ giới 29-07D

Sau khi thay Chủ tịch HĐQT, NCB tiếp tục bổ nhiệm mới một loạt nhân sự cấp cao

Tăng trưởng tín dụng tới 21/12 đạt 10,14%

Giá cà phê hôm nay 24/12: Arabica quay đầu tăng, Robusta lừng khừng khi nhà đầu cơ nghỉ lễ Giáng sinh

Giá tiêu hôm nay 24/12: Chưa nhìn thấy đáy đợt suy giảm, giá tiêu Ấn Độ đảo chiều tăng

Chứng khoán 2020: Phiên giao dịch chưa từng có, vượt ngưỡng 1 tỷ USD

Giá Bitcoin hôm nay 24/12: Bitcoin rực cháy giữa biển lửa thị trường

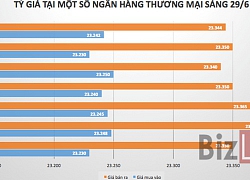

Tỷ giá USD hôm nay 24/12: Tiếp tục suy giảm

Cổ phiếu HDC tăng nóng, Vietinbank Securities muốn thoái toàn bộ vốn

Giá vàng hôm nay 24/12: Vàng đang trend tăng trong bối cảnh USD suy yếu

VietinBank sẽ trả cổ tức 5% trong năm 2020 thay vì kế hoạch sang 2021

Chứng khoán ngày 24/12: Những cổ phiếu nào được khuyến nghị?

Có thể bạn quan tâm

Cục trưởng Xuân Bắc nói gì về Hòa Minzy mà gây bão mạng?

Sao việt

13:59:42 04/03/2025

"Rosé (BLACKPINK) tự nhiên bao nhiêu Lisa lại giả tạo bấy nhiêu"

Sao châu á

13:43:00 04/03/2025

Tìm đồ trong tủ thờ phát hiện 1 chiếc hộp cũ, cô gái bật khóc khi thấy tờ giấy với dòng chữ viết tay, hé lộ bí mật giấu kín suốt 11 năm

Netizen

13:30:31 04/03/2025

Bắt 4 người trong vụ cầm hung khí chém thực khách ở quán nhậu TPHCM

Pháp luật

13:23:07 04/03/2025

Ngôi sao đang thực sự thống trị màn ảnh Trung Quốc hiện tại: Cái tên gây sốc với nhiều người

Hậu trường phim

13:21:57 04/03/2025

Cô trợ lý đẹp nhất Trung Quốc hiện tại: Nhan sắc đỉnh cao ở phim mới, càng nhìn càng thấy yêu

Phim châu á

13:19:18 04/03/2025

Hàng loạt máy bay chuẩn bị hạ cánh tại thủ đô Mỹ nhận cảnh báo va chạm không chính xác

Thế giới

13:16:56 04/03/2025

Lý Nhã Kỳ sang trọng, tỏa sáng khi 'dát' kim cương dự sự kiện

Phong cách sao

12:56:24 04/03/2025

Doãn Hải My "đụng hàng" với nàng WAG được khen xinh nhất làng bóng Việt, vóc dáng nuột nà một chín một mười, ai nổi bật hơn?

Sao thể thao

12:54:40 04/03/2025

Nỗi trăn trở của "ông hoàng" nhạc phim Việt

Nhạc việt

12:52:48 04/03/2025

Trước thềm cuộc họp FED, giá vàng lại tăng

Trước thềm cuộc họp FED, giá vàng lại tăng Ngân hàng Nhà nước giảm lãi suất nhằm tránh tụt hậu?

Ngân hàng Nhà nước giảm lãi suất nhằm tránh tụt hậu?

Nhà ở xã hội Hoàng Quân - Nha Trang: Chưa giao nhà đã xin tăng giá

Nhà ở xã hội Hoàng Quân - Nha Trang: Chưa giao nhà đã xin tăng giá Ham tiết kiệm ham lãi suất cao, cảnh báo chiêu tiền tỷ bốc hơi

Ham tiết kiệm ham lãi suất cao, cảnh báo chiêu tiền tỷ bốc hơi Tỷ giá ngoại tệ hôm nay 31/7: USD tăng giá liên tục, bảng Anh lao dốc không phanh

Tỷ giá ngoại tệ hôm nay 31/7: USD tăng giá liên tục, bảng Anh lao dốc không phanh Ngân hàng đồng loạt giảm mạnh giá USD

Ngân hàng đồng loạt giảm mạnh giá USD City Auto (CTF) doanh thu quý II đột biến nhờ sản lượng bán tăng và điều chỉnh cách ghi nhận

City Auto (CTF) doanh thu quý II đột biến nhờ sản lượng bán tăng và điều chỉnh cách ghi nhận Ngân hàng tiếp tục giảm giá USD

Ngân hàng tiếp tục giảm giá USD Thái độ Xuân Hinh dành cho Hòa Minzy

Thái độ Xuân Hinh dành cho Hòa Minzy Chiến sĩ cảnh sát cơ động bị đâm tử vong: Hiền, siêng năng, giỏi tiếng Anh

Chiến sĩ cảnh sát cơ động bị đâm tử vong: Hiền, siêng năng, giỏi tiếng Anh Nữ ca sĩ trẻ nhất được phong NSND: Giàu có, ở biệt phủ 8000m2, lấy chồng 3 sau 2 lần đổ vỡ

Nữ ca sĩ trẻ nhất được phong NSND: Giàu có, ở biệt phủ 8000m2, lấy chồng 3 sau 2 lần đổ vỡ Bộ phim khiến người xem "ngại giùm" dàn sao nữ hạng A đình đám

Bộ phim khiến người xem "ngại giùm" dàn sao nữ hạng A đình đám "Cam thường" check nhan sắc thật của nàng WAG xinh nhất làng bóng đá, có lộ khuyết điểm khi không có filter?

"Cam thường" check nhan sắc thật của nàng WAG xinh nhất làng bóng đá, có lộ khuyết điểm khi không có filter? Chuyện gì đang xảy ra với Thanh Sơn?

Chuyện gì đang xảy ra với Thanh Sơn? Làm rõ nguyên nhân nữ sinh viên rơi từ tầng cao xuống đất tử vong: Hiện trường đau lòng

Làm rõ nguyên nhân nữ sinh viên rơi từ tầng cao xuống đất tử vong: Hiện trường đau lòng Ly kỳ chuyện cặp bạn thân rủ nhau làm đám cưới giả lấy tiền đi du lịch, hơn 9 tháng sau đón con đầu lòng với nhau

Ly kỳ chuyện cặp bạn thân rủ nhau làm đám cưới giả lấy tiền đi du lịch, hơn 9 tháng sau đón con đầu lòng với nhau Kết quả vụ tranh gia sản Từ Hy Viên: 761 tỷ tiền thừa kế chia đôi, chồng Hàn có cú "lật kèo" gây sốc

Kết quả vụ tranh gia sản Từ Hy Viên: 761 tỷ tiền thừa kế chia đôi, chồng Hàn có cú "lật kèo" gây sốc Hòa Minzy nhắn tin Facebook cho "vua hài đất Bắc" Xuân Hinh, ngày hôm sau nhận được điều bất ngờ

Hòa Minzy nhắn tin Facebook cho "vua hài đất Bắc" Xuân Hinh, ngày hôm sau nhận được điều bất ngờ Sao Việt "huyền thoại" đóng MV của Hòa Minzy, cõi mạng dậy sóng vì các phân cảnh đắt giá từng chút một

Sao Việt "huyền thoại" đóng MV của Hòa Minzy, cõi mạng dậy sóng vì các phân cảnh đắt giá từng chút một Cuộc hôn nhân ngắn nhất showbiz: Sao nữ bị chồng đánh sảy thai rồi vứt trên đường, ly dị sau 12 ngày cưới

Cuộc hôn nhân ngắn nhất showbiz: Sao nữ bị chồng đánh sảy thai rồi vứt trên đường, ly dị sau 12 ngày cưới Bắc Bling vừa ra mắt đã nhận gạch đá, Hòa Minzy nói gì?

Bắc Bling vừa ra mắt đã nhận gạch đá, Hòa Minzy nói gì?

Thấy có nhiều chim lợn, trường mua vàng mã, mời thầy về cúng!

Thấy có nhiều chim lợn, trường mua vàng mã, mời thầy về cúng!

Bố mẹ vợ Quang Hải mang đặc sản thiết đãi thông gia, một mình Chu Thanh Huyền ngồi đất ăn món bình dân gây sốt

Bố mẹ vợ Quang Hải mang đặc sản thiết đãi thông gia, một mình Chu Thanh Huyền ngồi đất ăn món bình dân gây sốt