Thị trường trái phiếu doanh nghiệp trước giờ bị “siết”

Dự thảo sửa đổi Nghị định 163 sẽ quản lý chặt chẽ hơn tổng giá trị phát hành và tiến độ phát hành trái phiếu của các doanh nghiệp . Trước thực tế đó, từ phía doanh nghiệp, dường như đang có sự tăng tốc phát hành trái phiếu để tận dụng khoảng thời gian “dễ thở” không còn dài.

Thị trường trái phiếu doanh nghiệp (TPDN) đang có những diễn biến mới đáng chú ý sau khi dự thảo sửa đổi Nghị định 163/2018/NĐ-CP về phát hành TPDN được công bố. Trên thực tế, đề xuất sửa đổi Nghị định 163 ra đời trong bối cảnh cơ quan quản lý đang xây dựng các văn bản hướng dẫn Luật Chứng khoán sửa đổi (có hiệu lực từ ngày 1-1-2021) với mục đích tạo thêm nhiều cơ chế bảo vệ hơn cho các nhà đầu tư.

Theo đó, Luật Chứng khoán mới sẽ kiểm soát chặt chẽ hơn hoạt động chào bán trái phiếu riêng lẻ bằng cách tăng mức vốn điều lệ yêu cầu tối thiểu của tổ chức phát hành từ 10 tỉ đồng lên 30 tỉ đồng và quy định trái phiếu phát hành riêng lẻ của công ty đại chúng chỉ được chào bán và giao dịch giữa các nhà đầu tư chứng khoán chuyên nghiệp (nhà đầu tư tổ chức và nhà đầu tư cá nhân có danh mục chứng khoán niêm yết tối thiểu 2 tỉ đồng hoặc có thu nhập chịu thuế năm gần nhất tối thiểu 1 tỉ đồng).

So với Nghị định 163, dự thảo nghị định thay thế mới có một số nội dung đáng chú ý. Thứ nhất, dư nợ TPDN phát hành riêng lẻ tại thời điểm phát hành không được vượt quá ba lần vốn chủ sở hữu theo báo cáo tài chính quí gần nhất.

Thứ hai, mỗi đợt phát hành phải hoàn thành trong thời hạn 90 ngày kể từ ngày công bố thông tin trước khi phát hành; đợt phát hành sau phải cách đợt phát hành trước tối thiểu sáu tháng (Nghị định 163 không quy định thời gian tối thiểu giữa các lần phát hành, nên doanh nghiệp có thể phát hành các đợt liên tục).

Thứ ba, dự thảo nghị định mới bãi bỏ điều khoản về cho phép bán trực tiếp trái phiếu cho nhà đầu tư. Thứ tư, dự thảo nghị định mới quy định tổ chức tư vấn về hồ sơ phát hành trái phiếu chỉ còn công ty chứng khoán (bỏ đi các tổ chức tư vấn về hồ sơ phát hành trái phiếu khác là tổ chức tín dụng và các định chế tài chính khác như trong Nghị định 163).

Dự thảo nghị định mới theo đó sẽ quản lý chặt chẽ hơn tổng giá trị phát hành và tiến độ phát hành trái phiếu của các doanh nghiệp. Trước thực tế đó, từ phía doanh nghiệp, dường như đang có sự tăng tốc phát hành trái phiếu để tận dụng khoảng thời gian “dễ thở” không còn dài. Nhiều công ty đang có tần suất phát hành trái phiếu dày đặc.

Cụ thể, trong tháng 2-2020, có 15 doanh nghiệp phát hành trái phiếu với tổng lượng phát hành là 5.574 tỉ đồng, trong đó các doanh nghiệp bất động sản chiếm 72% lượng phát hành trong tháng với 4.025 tỉ đồng. Lượng phát hành tháng 2 thu hẹp, chỉ bằng 41% lượng phát hành trong tháng 1-2020 dù số ngày làm việc nhiều hơn do tháng 1 có kỳ nghỉ Tết Nguyên đán, phần nào cho thấy sự ảnh hưởng của dịch bệnh đến việc huy động vốn của doanh nghiệp.

Video đang HOT

Tổ chức phát hành nhiều nhất trong tháng 2-2020 là Công ty cổ phần Đầu tư phát triển bất động sản TNR Holdings Việt Nam với 1.943 tỉ đồng trái phiếu năm năm, chia làm 40 lô phát hành. Trước đó, trong tháng 1-2020, doanh nghiệp này cũng đã phát hành 1.441 tỉ đồng trái phiếu ba năm, chia làm 30 lô. Toàn bộ đều có lãi suất cố định là 10,9%/năm và bên mua là các cá nhân trong nước.

Lãi suất bình quân các lô phát hành trái phiếu bất động sản trong tháng 2 là 11%/năm, giảm so với mức bình quân 11,73% của tháng 1-2020. Trong đó, lô phát hành có lãi suất cao nhất (12%/năm) là 50 tỉ đồng, kỳ hạn một năm của Công ty cổ phần Đầu tư và Phát triển Ánh Dương Hòa Bình.

Như vậy, tổng lượng TPDN phát hành hai tháng đầu năm 2020 là 19.398 tỉ đồng có kỳ hạn bình quân 4,75 năm, lãi suất bình quân là 10,07%/năm. Trong đó, các doanh nghiệp bất động sản phát hành 11.639 tỉ đồng (chiếm 60%). Nhóm doanh nghiệp khác phát hành 6.001 tỉ đồng (chiếm 31%), bao gồm Sovico phát hành 2.000 tỉ đồng, Công ty cổ phần Ô tô Trường Hải phát hành 2.000 tỉ đồng, VinFast phát hành 950 tỉ đồng…

Chỉ có hai ngân hàng thương mại phát hành trái phiếu là ACB (230 tỉ đồng, kỳ hạn 10 năm) và TPBank (552 tỉ đồng, kỳ hạn bảy năm), đều là các trái phiếu đủ tiêu chuẩn tính vào vốn cấp 2.

Trước thực tế doanh nghiệp huy động vốn trái phiếu với tần suất phát hành cao, cùng với số vốn huy động vượt nhiều lần vốn chủ sở hữu, các nhà quản lý đã cảnh báo nguy cơ doanh nghiệp vỡ nợ trái phiếu. Điều này lại càng đáng quan ngại khi số lượng nhà đầu tư cá nhân tham gia giao dịch trái phiếu doanh nghiệp đông đảo.

Theo Bộ Tài chính , nếu như cuối năm 2018, nhà đầu tư cá nhân mua trên thị trường sơ cấp đạt 6,9% khối lượng trái phiếu, thì con số này đã tăng lên 9,14% vào cuối tháng 11-2019. Một số doanh nghiệp phát hành và tổ chức cung cấp dịch vụ tập trung chào bán TPDN phát hành riêng lẻ cho nhà đầu tư cá nhân.

Sự gia tăng của nhà đầu tư cá nhân, gồm cả nhà đầu tư cá nhân nhỏ lẻ, trong khi chưa tiếp cận đầy đủ thông tin về mục đích phát hành, tình hình tài chính, khả năng trả nợ, đặc điểm của trái phiếu, đồng thời thiếu khả năng phân tích đánh giá tiềm ẩn nhiều rủi ro cho các nhà đầu tư này.

Trường hợp doanh nghiệp phát hành gặp khó khăn trong sản xuất – kinh doanh, dẫn đến không thực hiện đầy đủ hoặc không thực hiện được các cam kết với nhà đầu tư (mua lại trước hạn theo thỏa thuận, thanh toán gốc, lãi trái phiếu doanh nghiệp) thì phạm vi bị ảnh hưởng lớn, gây bất ổn cho thị trường tài chính và xã hội , ảnh hưởng đến lòng tin của nhà đầu tư đối với thị trường trái phiếu doanh nghiệp nói riêng, thị trường vốn nói chung.

Do đó, tuy còn có ý kiến khác nhau nhưng cả cơ quan quản lý lẫn các doanh nghiệp tư vấn, chuyên gia tài chính đều khá đồng thuận với quan điểm cần phải khống chế tần suất phát hành trái phiếu cũng như giá trị phát hành trên vốn chủ sở hữu để ngăn chặn nguy cơ vỡ nợ của doanh nghiệp, giảm thiểu rủi ro mất tiền cho nhà đầu tư, đảm bảo thị trường TPDN phát triển lành mạnh và ổn định.

Thời báo Kinh tế Sài Gòn

Trái phiếu doanh nghiệp bất động sản tăng "nóng", HoREA đề xuất không siết

Thị trường trái phiếu doanh nghiệp (TPDN) phát triển mạnh trong năm 2019 và được dự báo sẽ tiếp tục xu hướng này trong năm 2020, nhất là đối với lĩnh vực bất động sản (BĐS).

Năm 2019, tỷ lệ phát hành trái phiếu thành công của doanh nghiệp bất động sản đạt 88,1% (Ảnh: Internet)

Tiềm năng thu hút vốn

Theo thống kê của Hiệp hội BĐS TP.HCM (HoREA), năm 2019 đã có hơn 210 DN phát hành trái phiếu, với tổng giá trị phát hành gần 297.000 tỷ đồng, tăng 32% so với năm 2018. Trong đó, DN BĐS phát hành 106.500 tỷ đồng, chiếm khoảng 38% tổng phát hành toàn thị trường. Kỳ hạn bình quân của nhóm này là 3,7 năm; lãi suất bình quân 10,3%/năm.

Tỷ lệ phát hành trái phiếu thành công đạt 88,1% của DN BĐS đã mở ra một cánh cửa đầy tiềm năng trong việc thu hút vốn đầu tư. Đáng chú ý, trong năm 2019, tỷ lệ nhà đầu tư trái phiếu BĐS là cá nhân chiếm tới 10,7%, và tiếp tục có xu hướng tăng lên. Cụ thể, tổng giá trị phát hành TPDN trong tháng 1/2020 là 13.374 tỷ đồng, trong đó, DN BĐS phát hành 7.364 tỷ đồng với tỷ lệ nhà đầu tư cá nhân chiếm đến 17,6%.

Đánh giá thị trường TPDN BĐS, ông Lê Hoàng Châu, Chủ tịch HoREA cho rằng, việc có đến 84,2% số DN phát hành trái phiếu có tổng giá trị dưới ba lần vốn chủ sở hữu, bảo đảm được yếu tố an toàn và hợp lý, là một tín hiệu đáng mừng. Qua đó, các DN BĐS được bổ sung nguồn vốn đầu tư với cơ chế mềm hơn, so với việc phải đáp ứng đầy đủ các tiêu chí để được vay tín dụng ngân hàng. Ngược lại, các ngân hàng thương mại được giảm bớt áp lực, gánh nặng trong cung ứng tín dụng trung, dài hạn cho các DN BĐS, giảm thiểu rủi ro.

Cũng theo ông Châu, việc một số DN BĐS có lãi suất trái phiếu lên đến 12 - 14%/năm, cá biệt có DN đưa ra mức lãi suất 20%/năm là khá mạo hiểm. Ngoài ra, một số DN chưa bảo đảm yếu tố minh bạch, chưa thực hiện đầy đủ trách nhiệm cung cấp thông tin, không làm rõ mục đích sử dụng vốn trái phiếu và phương án trả nợ gốc, trả lãi, sẽ tạo ra những rủi ro cho nhà đầu tư, nhất là nhà đầu tư cá nhân.

Một số hạn chế, bất cập cần sửa đổi

Mới đây, HoREA đã có Công văn số 18 gửi Thủ tướng Chính phủ, Bộ Tài chính góp ý Dự thảo Sửa đổi, bổ sung một số điều của Nghị định 163/2018/NĐ-CP về phát hành TPDN. Theo lập luận của HoREA, Nghị định 163 có hiệu lực kể từ ngày 1/2/2019, có độ mở cao, đã tạo điều kiện cho thị trường TPDN phát triển mạnh trong năm 2019 và dự báo sẽ tiếp tục phát triển mạnh hơn trong năm 2020; song vẫn còn một số hạn chế, bất cập cần được kịp thời điều chỉnh.

Cụ thể, Khoản 1.h Điều 10 của Dự thảo quy định: "Đảm bảo dư nợ TPDN phát hành riêng lẻ tại thời điểm phát hành không vượt quá ba lần vốn chủ sở hữu theo báo cáo tài chính quý gần nhất tại thời điểm phát hành được cấp có thẩm quyền phê duyệt. Riêng các tổ chức tín dụng thực hiện theo quy định của Ngân hàng Nhà nước Việt Nam". HoREA cho rằng, hiện nay chưa cần thiết quy định như trên, vì qua kết quả phát hành trái phiếu của 177 DN trong 11 tháng năm 2019, có đến 149 DN (chiếm 84,2%) có giá trị phát hành trái phiếu dưới 3 lần vốn chủ sở hữu; chỉ có 28 DN (chiếm 15,8%) có giá trị phát hành trái phiếu trên 3 lần vốn chủ sở hữu. Bởi lẽ, tổng giá trị phát hành trái phiếu phụ thuộc vào nhu cầu vốn của từng loại hình DN. Đơn cử, DN nhỏ và vừa với vốn điều lệ thấp, hoặc DN phát hành trái phiếu để trả nợ... thì có nhu cầu phát hành trái phiếu cao hơn mức 3 lần vốn chủ sở hữu.

Đối với Khoản 1.i Điều 10 của Dự thảo quy định: "Mỗi đợt phát hành phải hoàn thành trong thời hạn 90 ngày kể từ ngày công bố thông tin trước khi phát hành; đợt phát hành sau phải cách đợt phát hành trước tối thiểu sáu tháng. Trái phiếu phát hành trong một đợt phát hành phải có cùng điều kiện, điều khoản". Ông Lê Hoàng Châu cho rằng, nên cho phép DN được phát hành trái phiếu tối đa 4 đợt trong 1 năm, vì các DN lớn thường có nhiều dự án đầu tư có nhu cầu huy động vốn trái phiếu; không cần thiết quy định khoảng cách thời gian tối thiểu 6 tháng giữa 2 đợt phát hành TPDN trong năm.

Khi xem xét sửa đổi, bổ sung một số điều của Nghị định 163/2018/NĐ-CP, HoREA đề nghị không nên có quan điểm siết lại thị trường TPDN BĐS ở thời điểm hiện tại. Hiệp hội cho rằng, chỉ nên tập trung xây dựng các quy định pháp luật nhằm tăng cường tính minh bạch của phương án phát hành trái phiếu; thẩm định, đánh giá tín nhiệm của DN phát hành trái phiếu; trách nhiệm giải trình của DN phát hành trái phiếu; tăng cường cơ chế giám sát, kiểm soát của cơ quan nhà nước có thẩm quyền về yêu cầu sử dụng vốn trái phiếu đúng mục đích theo phương án phát hành trái phiếu.

Ngô Ngãi

Theo baodauthau.vn

Doanh nghiệp bất động sản gặp khó, HoREA kiến nghị không siết trái phiếu  Trong bối cảnh thị trường bất động sản gặp nhiều khó khăn, HoREA cho rằng Nghị định 163/2018/NĐ-CP về phát hành trái phiếu doanh nghiệp đối với doanh nghiệp bất động sản có một số điểm còn hạn chế, bất cập cần được kịp thời điều chỉnh. HoREA đề nghị không nên siết trái phiếu bất động sản trong thời điểm thị trường...

Trong bối cảnh thị trường bất động sản gặp nhiều khó khăn, HoREA cho rằng Nghị định 163/2018/NĐ-CP về phát hành trái phiếu doanh nghiệp đối với doanh nghiệp bất động sản có một số điểm còn hạn chế, bất cập cần được kịp thời điều chỉnh. HoREA đề nghị không nên siết trái phiếu bất động sản trong thời điểm thị trường...

SpaceX phóng tàu chở hàng 4,99 tấn lên Trạm Vũ trụ Quốc tế21:34

SpaceX phóng tàu chở hàng 4,99 tấn lên Trạm Vũ trụ Quốc tế21:34 Xe tải mất lái đâm vào chợ chuối ở Quảng Trị, ít nhất 3 người tử vong01:07

Xe tải mất lái đâm vào chợ chuối ở Quảng Trị, ít nhất 3 người tử vong01:07 Danh tính nạn nhân vụ xe tải lao vào chợ chuối ở Quảng Trị, có 3 người quốc tịch Lào09:32

Danh tính nạn nhân vụ xe tải lao vào chợ chuối ở Quảng Trị, có 3 người quốc tịch Lào09:32 Tổng thống Vladimir Putin mặc quân phục, thị sát thao trường tập trận03:27

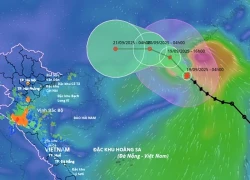

Tổng thống Vladimir Putin mặc quân phục, thị sát thao trường tập trận03:27 Bão số 8 đổ bộ Trung Quốc, gây mưa lớn ở Việt Nam08:52

Bão số 8 đổ bộ Trung Quốc, gây mưa lớn ở Việt Nam08:52 Tổng tài đến quán cà phê xin lỗi, mẹ nhân viên nói 1 câu phải ngậm miệng02:47

Tổng tài đến quán cà phê xin lỗi, mẹ nhân viên nói 1 câu phải ngậm miệng02:47 Thuê người đứng tên thành lập công ty để buôn lậu00:40

Thuê người đứng tên thành lập công ty để buôn lậu00:40 Vụ nhân viên quán cà phê bị hành hung ở Hà Nội: 'Tổng tài' đến xin lỗi và cái kết khó ngờ11:50

Vụ nhân viên quán cà phê bị hành hung ở Hà Nội: 'Tổng tài' đến xin lỗi và cái kết khó ngờ11:50 Bên trong hang ổ lừa đảo trực tuyến ở Campuchia qua lời kể người trong cuộc06:39

Bên trong hang ổ lừa đảo trực tuyến ở Campuchia qua lời kể người trong cuộc06:39 Venezuela điều tàu chiến, máy bay tập trận rầm rộ giữa căng thẳng08:15

Venezuela điều tàu chiến, máy bay tập trận rầm rộ giữa căng thẳng08:15 Bộ trưởng Israel hứa hẹn có 'sốt bất động sản' ở Gaza sau chiến sự08:11

Bộ trưởng Israel hứa hẹn có 'sốt bất động sản' ở Gaza sau chiến sự08:11Tin đang nóng

Tin mới nhất

Bắt khẩn cấp Giám đốc và Phó Giám đốc Trung tâm đăng kiểm xe cơ giới 29-07D

Sau khi thay Chủ tịch HĐQT, NCB tiếp tục bổ nhiệm mới một loạt nhân sự cấp cao

Tăng trưởng tín dụng tới 21/12 đạt 10,14%

Giá cà phê hôm nay 24/12: Arabica quay đầu tăng, Robusta lừng khừng khi nhà đầu cơ nghỉ lễ Giáng sinh

Giá tiêu hôm nay 24/12: Chưa nhìn thấy đáy đợt suy giảm, giá tiêu Ấn Độ đảo chiều tăng

Chứng khoán 2020: Phiên giao dịch chưa từng có, vượt ngưỡng 1 tỷ USD

Giá Bitcoin hôm nay 24/12: Bitcoin rực cháy giữa biển lửa thị trường

Tỷ giá USD hôm nay 24/12: Tiếp tục suy giảm

Cổ phiếu HDC tăng nóng, Vietinbank Securities muốn thoái toàn bộ vốn

Giá vàng hôm nay 24/12: Vàng đang trend tăng trong bối cảnh USD suy yếu

VietinBank sẽ trả cổ tức 5% trong năm 2020 thay vì kế hoạch sang 2021

Chứng khoán ngày 24/12: Những cổ phiếu nào được khuyến nghị?

Có thể bạn quan tâm

Nguyễn Ngọc Anh - Hồ Hoài Anh phản hồi vụ hát nhạc phim VTV không rõ lời

Nhạc việt

23:21:07 22/09/2025

Khách Tây vỗ tay tán thưởng tài xế phanh xe ngoạn mục ở Tuyên Quang

Netizen

23:11:46 22/09/2025

Đời tư kín tiếng của nam diễn viên phim giờ vàng đóng 'Tử chiến trên không'

Sao việt

23:08:59 22/09/2025

Trăn trở của NSƯT Công Ninh về nghề ở tuổi 63

Tv show

23:03:58 22/09/2025

Va chạm giao thông, thanh niên lấy súng dọa dân, lộ kho vũ khí lớn

Pháp luật

23:01:42 22/09/2025

Bố tái hôn 3 lần, lần nào cũng bắt tôi làm một việc đáng xấu hổ

Góc tâm tình

22:52:54 22/09/2025

Thực hư việc bảo vệ xô đổ xe máy du khách xuống bãi biển ở Đà Nẵng

Tin nổi bật

22:33:06 22/09/2025

Hé lộ hậu trường kỹ xảo trong bom tấn gần 700 tỷ đồng "Mưa đỏ"

Hậu trường phim

21:32:39 22/09/2025

Philippines, Đài Loan, Hong Kong "lên dây cót" ứng phó siêu bão Ragasa

Thế giới

21:32:23 22/09/2025

Mật ong bổ dưỡng, nhưng kết hợp sai thực phẩm có thể gây hại

Sức khỏe

21:13:51 22/09/2025

Liên tục thua lỗ, chủ Casino lớn nhất Quảng Ninh vẫn đặt kế hoạch có lãi năm 2020

Liên tục thua lỗ, chủ Casino lớn nhất Quảng Ninh vẫn đặt kế hoạch có lãi năm 2020 Giá vàng tăng cao liên tục, liều gom tiền mua vào kiếm lãi

Giá vàng tăng cao liên tục, liều gom tiền mua vào kiếm lãi

HoREA kiến nghị không siết trái phiếu bất động sản

HoREA kiến nghị không siết trái phiếu bất động sản Quy định về phát hành trái phiếu riêng lẻ của DN không ảnh hưởng đến quyền lợi nhà đầu tư

Quy định về phát hành trái phiếu riêng lẻ của DN không ảnh hưởng đến quyền lợi nhà đầu tư Điều kiện để nhà đầu tư PPP được chia sẻ rủi ro khi giảm doanh thu

Điều kiện để nhà đầu tư PPP được chia sẻ rủi ro khi giảm doanh thu Phát hành trái phiếu doanh nghiệp sụt giảm rõ rệt

Phát hành trái phiếu doanh nghiệp sụt giảm rõ rệt Các công ty bất động sản trở thành 'ông trùm' vay nợ

Các công ty bất động sản trở thành 'ông trùm' vay nợ Nguy và Cơ từ trái phiếu doanh nghiệp địa ốc

Nguy và Cơ từ trái phiếu doanh nghiệp địa ốc Doanh nghiệp BĐS rộng hầu bao, dân vẫn mơ nhà giá rẻ

Doanh nghiệp BĐS rộng hầu bao, dân vẫn mơ nhà giá rẻ Tiền gửi Ngân hàng của Vinamilk tăng bằng lần

Tiền gửi Ngân hàng của Vinamilk tăng bằng lần Doanh nghiệp Hàn Quốc mua 1.200 tỷ đồng TPCĐ của SBT

Doanh nghiệp Hàn Quốc mua 1.200 tỷ đồng TPCĐ của SBT Trái phiếu doanh nghiệp: Xu hướng 'hút' nhà đầu tư

Trái phiếu doanh nghiệp: Xu hướng 'hút' nhà đầu tư DN bất động sản phát hành trái phiếu lãi suất đến 20%/năm

DN bất động sản phát hành trái phiếu lãi suất đến 20%/năm Hải Phát Invest huy động 166 tỷ đồng từ thị trường trái phiếu

Hải Phát Invest huy động 166 tỷ đồng từ thị trường trái phiếu "Thánh keo kiệt" showbiz quay ngoắt 180 độ khi vợ mang bầu con trai!

"Thánh keo kiệt" showbiz quay ngoắt 180 độ khi vợ mang bầu con trai! Nam diễn viên bị tố chia tay đòi quà khiến cả MXH chỉ trích: "Làm thế không đáng mặt đàn ông"

Nam diễn viên bị tố chia tay đòi quà khiến cả MXH chỉ trích: "Làm thế không đáng mặt đàn ông" 1 nam diễn viên qua đời thảm và bí ẩn ở tuổi 28: Bị thiếu gia tra tấn đến chết, thi thể không nguyên vẹn?

1 nam diễn viên qua đời thảm và bí ẩn ở tuổi 28: Bị thiếu gia tra tấn đến chết, thi thể không nguyên vẹn? Hai vợ chồng mắc loại ung thư giống nhau, phát hiện nhờ 1 thói quen

Hai vợ chồng mắc loại ung thư giống nhau, phát hiện nhờ 1 thói quen Phòng An ninh mạng mời Ưng Hoàng Phúc lên làm việc về MV nghi dính hình ảnh quảng cáo web cá độ

Phòng An ninh mạng mời Ưng Hoàng Phúc lên làm việc về MV nghi dính hình ảnh quảng cáo web cá độ Nam thần Việt xa rời showbiz: Sống thầm lặng bên vợ đại gia, nhan sắc tụt dốc, phát tướng khiến ai cũng tiếc hùi hụi

Nam thần Việt xa rời showbiz: Sống thầm lặng bên vợ đại gia, nhan sắc tụt dốc, phát tướng khiến ai cũng tiếc hùi hụi Bí ẩn của thời gian và tham vọng vượt qua giới hạn của loài người

Bí ẩn của thời gian và tham vọng vượt qua giới hạn của loài người Dấu hiệu lạ của Midu sau hơn 1 năm kết hôn với chồng thiếu gia

Dấu hiệu lạ của Midu sau hơn 1 năm kết hôn với chồng thiếu gia Hồ Hoài Anh tiết lộ bí mật đằng sau chiến thắng của Đức Phúc ở Intervision 2025

Hồ Hoài Anh tiết lộ bí mật đằng sau chiến thắng của Đức Phúc ở Intervision 2025 Thông tin mới vụ anh họ sát hại bé gái 8 tuổi rồi cho vào bao tải phi tang

Thông tin mới vụ anh họ sát hại bé gái 8 tuổi rồi cho vào bao tải phi tang Bóng hồng khiến Quán quân Rap Việt bỏ showbiz: Giọng hát gây sốc, tiểu như nhà giàu hậu thuẫn hết mực cho chồng

Bóng hồng khiến Quán quân Rap Việt bỏ showbiz: Giọng hát gây sốc, tiểu như nhà giàu hậu thuẫn hết mực cho chồng Nam diễn viên Trần Quang Tiền tử vong tại nhà

Nam diễn viên Trần Quang Tiền tử vong tại nhà Diễn biến không ngờ vụ ca sĩ Lynda Trang Đài trộm cắp tài sản

Diễn biến không ngờ vụ ca sĩ Lynda Trang Đài trộm cắp tài sản 'Tử chiến trên không' cạnh tranh khốc liệt với 'Mưa đỏ' ở phòng vé, NSX nhờ đến pháp luật

'Tử chiến trên không' cạnh tranh khốc liệt với 'Mưa đỏ' ở phòng vé, NSX nhờ đến pháp luật Em bé hot nhất sân Hàng Đẫy ngồi ghế VIP, là con của chủ tịch CLB Hà Nội và "Hoa hậu nghèo nhất Việt Nam"

Em bé hot nhất sân Hàng Đẫy ngồi ghế VIP, là con của chủ tịch CLB Hà Nội và "Hoa hậu nghèo nhất Việt Nam" Ngự Trù Của Bạo Chúa bị tẩy chay vì phá nát lịch sử 2 quốc gia, "học cho tử tế rồi hẵng làm phim"

Ngự Trù Của Bạo Chúa bị tẩy chay vì phá nát lịch sử 2 quốc gia, "học cho tử tế rồi hẵng làm phim" Nam đạo diễn thu nhập mỗi tháng 1 tỷ đồng, có dãy nhà trọ 500m2: Xin bố vợ từng trái ớt, nước mắm, bột giặt

Nam đạo diễn thu nhập mỗi tháng 1 tỷ đồng, có dãy nhà trọ 500m2: Xin bố vợ từng trái ớt, nước mắm, bột giặt Lướt thấy phim Trung Quốc này là phải cày gấp: Nữ chính thẩm mỹ tuyệt đối, nam chính quá đẹp không thể nhận ra

Lướt thấy phim Trung Quốc này là phải cày gấp: Nữ chính thẩm mỹ tuyệt đối, nam chính quá đẹp không thể nhận ra