Thị trường liên ngân hàng: Lãi suất đang nằm trong “mục tiêu”

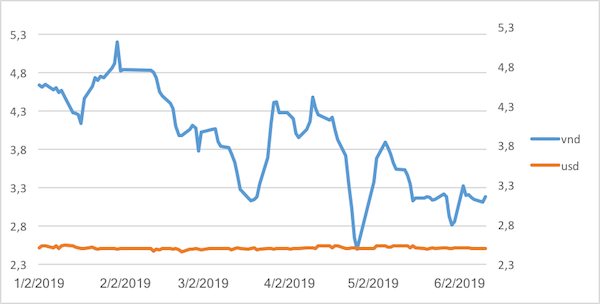

Lãi suất trên thị trường liên ngân hàng (LNH) đang duy trì khá ổn định. Lãi suất tiền đồng kỳ hạn qua đêm đến một tuần phổ biến ở mức 3,1-3,3%, trong khi lãi suất đô la Mỹ trong khoảng 2,5-2,6% cùng kỳ hạn trên.

Có lẽ đây là thời điểm lãi suất ổn định và nằm trong mức “mục tiêu” của nhà điều hành nhất kể từ đầu năm. Lãi suất các kỳ hạn đều nằm trên mức 3% – lãi suất tín phiếu mà NHNN phát hành với kỳ hạn 7 ngày. Lãi suất không tăng cao, không giảm sâu, thanh khoản ổn định, cùng các đợt bơm hút tiền nhịp nhàng từ phía NHNN.

Những thời điểm trước đó, lãi suất thường có hai xu hướng, nếu thanh khoản dồi dào, lãi suất giảm sâu, kỳ hạn qua đêm của tiền đồng thường có lãi suất dưới 3%, thậm chí thấp hơn cả lãi suất đô la Mỹ. Còn khi thanh khoản eo hẹp, lãi suất lại tăng mạnh, cao hơn 4%. Điều này làm hạn chế vai trò định hướng lãi suất của nhà điều hành.

Biểu đồ lãi suất tiền đồng và đô la Mỹ liên ngân hàng kỳ hạn qua đêm. Nguồn: Reuters

Lãi suất hiện tại duy trì khá ổn định. Lãi suất kỳ hạn qua đêm đến một tuần của tiền đồng vào khoảng 3,1-3,3%; cao hơn 10-30 điểm so với lãi suất tín phiếu. Đây là khoảng chênh phù hợp, đã bao hàm rủi ro tín dụng giữa việc cho vay các ngân hàng và việc mua tín phiếu do NHNN phát hành. Trong khi lãi suất đô la ổn định trong khoảng 2,5-2,6% kỳ hạn qua đêm đến một tuần bất chấp căng thẳng thương mại không có dấu hiệu hạ nhiệt.

Video đang HOT

Lãi suất ổn định đi kèm các đợt bơm hút nội tệ nhịp nhàng từ phía nhà điều hành. Kỳ hạn 7 ngày là vừa đủ để duy trì thanh khoản cho thị trường. Còn nhớ, trước đó NHNN đã phát hành tín phiếu kỳ hạn 14 ngày, khiến thị trường rơi vào tình trạng eo hẹp khi phải mất hai tuần để tín phiếu đáo hạn, trong khi kho bạc đi tiền khiến tâm lý thị trường hoang mang. Nhiều ngân hàng phải vay NHNN qua thị trường mở.

Thời gian gần đây, thanh khoản thị trường khá dồi dào, NHNN thường phát hành tín phiếu khối lượng lớn trong một ngày. Khối lượng trúng thầu vào khoảng 10-17 ngàn tỉ đồng/phiên và khoảng 70-80 ngàn tỉ đồng/tuần. Đây là mức rất lớn so với đợt rút ròng cao nhất trong năm 2018 chỉ với khoảng trên 50 ngàn tỉ đồng.

Tuy nhiên, kỳ hạn 1 tuần khiến tín phiếu đáo hạn nhanh, dòng tiền sớm quay trở lại hệ thống.

Khối lượng tiền tệ lớn được hút khỏi hệ thống trong khi lãi suất vẫn ổn định cho thấy thanh khoản thị trường vẫn khá dồi dào. Đây có thể là hệ quả từ việc NHNN mua ròng được khoảng 8,3 tỉ đô la và bơm ròng lượng tiền đồng lớn, tương ứng với gần 200 ngàn tỉ đồng trong 4 tháng đầu năm.

Một vấn đề khác đó là việc Việt Nam mua ròng đô la trên thị trường ngoại hối có thể ảnh hưởng tới khả năng Việt Nam bị Mỹ liệt vào danh sách các quốc gia “thao túng tỷ giá” với ngưỡng tối đa là 2% trên GDP nước đó (trích trong báo cáo của Mỹ về “Tình hình vĩ mô và chính sách tỷ giá các Quốc gia là đối tác thương mại với Mỹ”).

Trong báo cáo, tỷ lệ này của Việt Nam là 1,7%; khá sát ngưỡng 2%. Việc Mỹ đặt ra các tiêu chí này nhằm giảm bớt việc mua ngoại tệ của NHNN, góp phần làm giảm sức mua của đồng đô la so với tiền đồng, hạn chế thâm hụt cán cân thương mại của Mỹ so với Việt Nam như những năm qua (năm 2018 thặng dư thương mại Việt Nam so với Mỹ là 40 tỉ đô la).

Song theo các báo cáo từ IMF thì dự trữ ngoại hối Việt Nam vẫn khá mỏng và có lẽ nhà điều hành vẫn nên tiếp tục mua ngoại tệ bổ sung cho dự trữ khi có cơ hội. Thay vào đó, cần cân đối tổng thể các tiêu chí mà phía Mỹ đề ra để tránh bị gán tên “thao túng tỷ giá” mà hệ quả có thể là các lệnh trừng phạt về thuế quan từ Tổng thống Trump.

Theo thesaigontimes.vn

Ngân hàng Nhà nước hút ròng hơn 41.000 tỷ đồng chỉ trong một tuần

Thanh khoản hệ thống dồi dào, lãi suất VND liên ngân hàng giảm nhanh, Ngân hàng Nhà nước đẩy mạnh hút ròng tiền về.

Khối lượng tín phiếu lưu hành trên thị trường, "tạm gửi" về Ngân hàng Nhà nước, đến cuối tuần qua tăng lên mức 84.799 tỷ đồng.

Như BizLIVE đề cập ở bản tin trước, thanh khoản hệ thống các tổ chức tín dụng có dấu hiệu dư thừa, thị trường ghi nhận những phiên điều tiết đột biến từ Ngân hàng Nhà nước trong tuần qua.

Cụ thể, trong tuần từ 27 - 31/5, Ngân hàng Nhà nước đã nâng mạnh mức chào thầu tín phiếu lên tới 86.000 tỷ đồng, cũng là quy mô lớn nhất từ đầu năm đến nay. Và lượng tín phiếu phát hành ra để hút tiền về được các tổ chức tín dụng hấp thụ tới 84.799 tỷ đồng.

Trong tuần có 43.720 tỷ đồng tín phiếu đáo hạn. Theo đó, tuần qua, Ngân hàng Nhà nước hút ròng tới 41.079 tỷ đồng từ thị trường. Đây cũng là quy mô hút ròng lớn nhất trong vòng một tuần kể từ đầu năm. Khối lượng tín phiếu lưu hành trên thị trường cũng tăng lên mức 84.799 tỷ đồng.

Trên kênh cầm cố, Ngân hàng Nhà nước vẫn đều đặn chào thầu 1.000 tỷ đồng/phiên với kỳ hạn 7 ngày, lãi suất 4,75%/năm, nhưng tiếp tục không có khối lượng trúng thầu.

Khớp với thanh khoản có biểu hiện dư thừa lớn nói trên, lãi suất liên ngân hàng VND tất cả các kỳ hạn giảm khá mạnh trong tuần qua. Chốt tuần 31/5, lãi suất qua đêm, kỳ hạn có khối lượng chủ yếu nhất, đã giảm xuống dưới mốc 3%/năm, giao dịch quanh mức 2,86%/năm (giảm 0,29 điểm phần trăm); các kỳ hạn 1 tuần ở 3,22%, 2 tuần 3,4%, 1 tháng 3,68%/năm.

Trong khi đó lãi suất liên ngân hàng đối với USD tiếp tục biến động nhẹ, và chênh lệch lãi suất VND với USD trên thị trường này thu hẹp. Phiên cuối tuần 31/5, lãi suất USD đứng ở mức qua đêm 2,51%, 1 tuần 2,63%, 2 tuần 2,69% và 1 tháng 2,83%/năm.

LAM GIANG

Theo bizlive.vn

[Điểm nóng chứng khoán tuần 21-27/5] Dòng tiền tiếp tục suy yếu, VN-Index lần lượt đánh mất các mốc hỗ trợ quan trọng ![[Điểm nóng chứng khoán tuần 21-27/5] Dòng tiền tiếp tục suy yếu, VN-Index lần lượt đánh mất các mốc hỗ trợ quan trọng](https://t.vietgiaitri.com/2019/06/0/diem-nong-chung-khoan-tuan-21-275-dong-tien-tiep-tuc-suy-yeu-vn-b4d-250x180.jpg) Xu hướng điều chỉnh có khuynh hướng trở lại, trong khi dòng tiền bắt đáy tỏ ra thận trọng khiến VN-Index liên tục chìm trong sắc đỏ. 1. Chứng khoán Việt Nam chìm trong sắc đỏ Sau khi tăng liên tục lên gần 990 điểm tới ngày 20/5, thị trường chứng khoán Việt Nam đang có xu hướng trở lại điều chỉnh khi...

Xu hướng điều chỉnh có khuynh hướng trở lại, trong khi dòng tiền bắt đáy tỏ ra thận trọng khiến VN-Index liên tục chìm trong sắc đỏ. 1. Chứng khoán Việt Nam chìm trong sắc đỏ Sau khi tăng liên tục lên gần 990 điểm tới ngày 20/5, thị trường chứng khoán Việt Nam đang có xu hướng trở lại điều chỉnh khi...

Quán bún Hà Nội xin lỗi vụ bán 1,2 triệu đồng 3 bát bún riêu ngày Tết, nói chỉ là 'hiểu lầm'09:39

Quán bún Hà Nội xin lỗi vụ bán 1,2 triệu đồng 3 bát bún riêu ngày Tết, nói chỉ là 'hiểu lầm'09:39 Đường dây lừa đảo 13.000 người: Biệt danh ACE của 3 quản lý cấp cao02:36

Đường dây lừa đảo 13.000 người: Biệt danh ACE của 3 quản lý cấp cao02:36 Vụ xe ôtô lao xuống mương 7 người tử vong: Công an công bố nguyên nhân ban đầu14:39

Vụ xe ôtô lao xuống mương 7 người tử vong: Công an công bố nguyên nhân ban đầu14:39 11 'quái xế' chạy vào cao tốc Nghi Sơn - Diễn Châu bị phạt 78 triệu đồng501:27

11 'quái xế' chạy vào cao tốc Nghi Sơn - Diễn Châu bị phạt 78 triệu đồng501:27 Hé lộ kế hoạch mới của ông Trump về xung đột Nga-Ukraine08:31

Hé lộ kế hoạch mới của ông Trump về xung đột Nga-Ukraine08:31 Tổng thống Trump lên tiếng về 'thảm kịch' hàng không ở thủ đô Washington DC10:41

Tổng thống Trump lên tiếng về 'thảm kịch' hàng không ở thủ đô Washington DC10:41 Hàn Quốc sắp nhận trực thăng mới từ Mỹ để đối phó tàu ngầm Triều Tiên09:58

Hàn Quốc sắp nhận trực thăng mới từ Mỹ để đối phó tàu ngầm Triều Tiên09:58 Lãnh đạo nước ngoài đầu tiên được ông Trump mời đến Nhà Trắng08:45

Lãnh đạo nước ngoài đầu tiên được ông Trump mời đến Nhà Trắng08:45 Máy bay rơi gần trung tâm thương mại ở Mỹ, nhiều người thương vong03:42

Máy bay rơi gần trung tâm thương mại ở Mỹ, nhiều người thương vong03:42 Mỹ khởi động kế hoạch tinh gọn bộ máy, viên chức nghỉ việc hưởng 8 tháng lương09:04

Mỹ khởi động kế hoạch tinh gọn bộ máy, viên chức nghỉ việc hưởng 8 tháng lương09:04 Nhóm thượng nghị sĩ Mỹ quan ngại về ảnh hưởng của Trung Quốc ở kênh đào Panama01:13

Nhóm thượng nghị sĩ Mỹ quan ngại về ảnh hưởng của Trung Quốc ở kênh đào Panama01:13Tin đang nóng

Tin mới nhất

Bắt khẩn cấp Giám đốc và Phó Giám đốc Trung tâm đăng kiểm xe cơ giới 29-07D

Sau khi thay Chủ tịch HĐQT, NCB tiếp tục bổ nhiệm mới một loạt nhân sự cấp cao

Tăng trưởng tín dụng tới 21/12 đạt 10,14%

Giá cà phê hôm nay 24/12: Arabica quay đầu tăng, Robusta lừng khừng khi nhà đầu cơ nghỉ lễ Giáng sinh

Giá tiêu hôm nay 24/12: Chưa nhìn thấy đáy đợt suy giảm, giá tiêu Ấn Độ đảo chiều tăng

Chứng khoán 2020: Phiên giao dịch chưa từng có, vượt ngưỡng 1 tỷ USD

Giá Bitcoin hôm nay 24/12: Bitcoin rực cháy giữa biển lửa thị trường

Tỷ giá USD hôm nay 24/12: Tiếp tục suy giảm

Cổ phiếu HDC tăng nóng, Vietinbank Securities muốn thoái toàn bộ vốn

Giá vàng hôm nay 24/12: Vàng đang trend tăng trong bối cảnh USD suy yếu

VietinBank sẽ trả cổ tức 5% trong năm 2020 thay vì kế hoạch sang 2021

Chứng khoán ngày 24/12: Những cổ phiếu nào được khuyến nghị?

Có thể bạn quan tâm

Nguyên nhân thật sự khiến Từ Hy Viên tử vong là "nhiễm trùng huyết", bệnh trở nặng do tắm nước nóng

Sao châu á

17:24:09 04/02/2025

Khởi tố 2 tổng giám đốc điều hành đường dây sản xuất phân bón giả

Pháp luật

17:19:36 04/02/2025

Vợ bị chê cười vì mặc như khỏa thân, Kanye West vẫn gọi đó là "nghệ thuật"

Sao âu mỹ

17:11:21 04/02/2025

Ariana Grande bất ngờ được kèn vàng dù "cạch mặt" Grammy, có động thái mới gây chú ý

Nhạc quốc tế

17:07:17 04/02/2025

Tình trẻ ngầm xác nhận chia tay với 1 Chị đẹp sau 5 năm yêu trong bí mật?

Sao việt

16:53:59 04/02/2025

Hôm nay nấu gì: Cơm chiều giản dị, trôi cơm

Ẩm thực

16:49:38 04/02/2025

Cảnh kinh dị giữa lòng thành phố lớn nhất thế giới: Thủ phạm gần gũi đến không ngờ

Lạ vui

16:49:05 04/02/2025

Tổng thống Ukraine tiết lộ tổng viện trợ của Mỹ cho Kiev trong cuộc chiến với Liên bang Nga

Thế giới

16:35:45 04/02/2025

Nguyễn Filip khoe chỉ số khiến dân mạng tranh cãi

Sao thể thao

15:58:08 04/02/2025

Không thời gian - Tập 34: Hùng quyết tâm không chia tay Hạnh

Phim việt

15:15:24 04/02/2025

Vàng trong nước tăng nhẹ còn thế giới chững lại

Vàng trong nước tăng nhẹ còn thế giới chững lại Ngành hàng tiêu dùng nhanh tăng trưởng chậm

Ngành hàng tiêu dùng nhanh tăng trưởng chậm

![[Điểm nóng TTCK tuần 06/05-12/05] "Bóng ma" chiến tranh thương mại ám ảnh thị trường](https://t.vietgiaitri.com/2019/05/4/diem-nong-ttck-tuan-0605-1205-bong-ma-chien-tranh-thuong-mai-am-efb-250x180.jpg) [Điểm nóng TTCK tuần 06/05-12/05] "Bóng ma" chiến tranh thương mại ám ảnh thị trường

[Điểm nóng TTCK tuần 06/05-12/05] "Bóng ma" chiến tranh thương mại ám ảnh thị trường Tiền gửi của kho bạc đang chi phối diễn biến thị trường tiền tệ

Tiền gửi của kho bạc đang chi phối diễn biến thị trường tiền tệ Thị trường tài chính 2019: Bitcoin xuống dốc, vàng đầy hi vọng

Thị trường tài chính 2019: Bitcoin xuống dốc, vàng đầy hi vọng Trước thềm nghỉ lễ, lãi suất VND liên ngân hàng rơi xuống đáy hơn nửa năm

Trước thềm nghỉ lễ, lãi suất VND liên ngân hàng rơi xuống đáy hơn nửa năm Chứng khoán Mỹ giảm điểm trong nỗi lo về Chứng khoán Mỹ toàn cầu

Chứng khoán Mỹ giảm điểm trong nỗi lo về Chứng khoán Mỹ toàn cầu Tăng mạnh, giá vàng lên cao nhất 1 tháng

Tăng mạnh, giá vàng lên cao nhất 1 tháng Chồng ôm thi thể Từ Hy Viên gào khóc, hôn vĩnh biệt trước khi vợ bị hỏa táng

Chồng ôm thi thể Từ Hy Viên gào khóc, hôn vĩnh biệt trước khi vợ bị hỏa táng Ai thừa kế tài sản hàng trăm triệu USD của Từ Hy Viên?

Ai thừa kế tài sản hàng trăm triệu USD của Từ Hy Viên? Mai Ngọc lần đầu tiên làm rõ 1 bí mật trong cuộc sống hôn nhân với thiếu gia Bắc Giang

Mai Ngọc lần đầu tiên làm rõ 1 bí mật trong cuộc sống hôn nhân với thiếu gia Bắc Giang Cả gia đình bị tai nạn giao thông trên cao tốc ở Thanh Hóa, 2 con tử vong

Cả gia đình bị tai nạn giao thông trên cao tốc ở Thanh Hóa, 2 con tử vong 3 thanh niên ở Bến Tre bất ngờ mất tích khi bị hút vào cống dẫn nước

3 thanh niên ở Bến Tre bất ngờ mất tích khi bị hút vào cống dẫn nước Truy tìm nghi phạm sát hại con rồi bỏ trốn

Truy tìm nghi phạm sát hại con rồi bỏ trốn Nữ ca sĩ đón Tết trong bệnh viện, bị 'giật' 6 tỷ đồng giờ ra sao?

Nữ ca sĩ đón Tết trong bệnh viện, bị 'giật' 6 tỷ đồng giờ ra sao? Rò rỉ hồ sơ cấp cứu Từ Hy Viên: Ngừng thở trên đường đến bệnh viện, phim CT phát hiện 2 lá phổi trắng xóa?

Rò rỉ hồ sơ cấp cứu Từ Hy Viên: Ngừng thở trên đường đến bệnh viện, phim CT phát hiện 2 lá phổi trắng xóa? Thi hài Từ Hy Viên được hỏa táng ở Nhật, di ngôn hé lộ tâm nguyện sau lần thập tử nhất sinh 9 năm trước

Thi hài Từ Hy Viên được hỏa táng ở Nhật, di ngôn hé lộ tâm nguyện sau lần thập tử nhất sinh 9 năm trước Tang thương bao trùm Cbiz: Thêm nam diễn viên đột ngột qua đời ở tuổi 27

Tang thương bao trùm Cbiz: Thêm nam diễn viên đột ngột qua đời ở tuổi 27 SỐC: Từ Hy Viên 3 lần cấp cứu vì nguy kịch ở Nhật, tử vong chỉ sau 5 ngày phát bệnh

SỐC: Từ Hy Viên 3 lần cấp cứu vì nguy kịch ở Nhật, tử vong chỉ sau 5 ngày phát bệnh Chấn động: Từ Hy Viên qua đời

Chấn động: Từ Hy Viên qua đời Sốc: Từ Hy Viên không được làm tim phổi nhân tạo trong lúc nguy kịch, nguyên nhân tử vong chính thức được công bố

Sốc: Từ Hy Viên không được làm tim phổi nhân tạo trong lúc nguy kịch, nguyên nhân tử vong chính thức được công bố Đạo diễn Nguyễn Ngọc Quyền đột ngột qua đời ở tuổi 36, đồng nghiệp tiết lộ nguyên nhân

Đạo diễn Nguyễn Ngọc Quyền đột ngột qua đời ở tuổi 36, đồng nghiệp tiết lộ nguyên nhân Nóng: Không tìm thấy chồng Từ Hy Viên

Nóng: Không tìm thấy chồng Từ Hy Viên Từ Hy Viên vừa qua đời: Chồng mới - chồng cũ lao vào cuộc chiến tranh chấp tài sản?

Từ Hy Viên vừa qua đời: Chồng mới - chồng cũ lao vào cuộc chiến tranh chấp tài sản?