Thị trường đón thêm các sản phẩm chứng khoán mới trong quý 2

Trong quý 2/2019, dự kiến thị trường chứng khoán sẽ đón thêm các sản phẩm mới như: chứng quyền có bảo đảm (CW), hợp đồng tương lai trái phiếu chính phủ, sau nhiều lần lỗi hẹn. Hiện tại, các công việc chuẩn bị cho triển khai các sản phẩm này đã hoàn tất và chỉ còn chờ ngày ấn nút.

Thêm lựa chọn cho nhà đầu tư

Hợp đồng tương lai trái phiếu chính phủ vốn được coi là một công cụ phòng ngừa rủi ro về lãi suất, giúp đa dạng hóa các sản phẩm trên thị trường chứng khoán phái sinh. Đây là hợp đồng tương lai dựa trên tài sản cơ sở là trái phiếu chính phủ hoặc trái phiếu giả định có một số đặc trưng cơ bản của trái phiếu chính phủ.

Sở Giao dịch Chứng khoán Hà Nội (HNX) cho biết: đến thời điểm này, mọi công việc chuẩn bị cho triển khai hợp đồng tương lai trái phiếu chính phủ đã hoàn tất, nên khi Bộ Tài chính cho triển khai là HNX khẩn trương đưa sản phẩm này vào giao dịch.

Đối với sản phẩm CW, theo bà Tạ Thanh Bình, Vụ trưởng Vụ Phát triển thị trường, Uỷ ban Chứng khoán Nhà nước, công tác chuẩn bị của cơ quan quản lý, cũng như các thành viên thị trường cho sự ra đời của CW cơ bản đã hoàn tất. Trong đó, Uỷ ban Chứng khoán, Sở Giao dịch Chứng khoán Tp.HCM (HOSE) và Trung tâm Lưu ký chứng khoán Việt Nam (VSD) đã hoàn thiện bộ Quy chế hướng dẫn về CW, đồng thời xây dựng các quy trình nghiệp vụ có liên quan. Bộ Tài chính cũng đã ban hành các văn bản hướng dẫn về chế độ kế toán và chính sách thuế về CW.

Về hạ tầng công nghệ của các thành viên, do hoạt động giao dịch CW tương tự như: cổ phiếu, nên không có sự điều chỉnh lớn đối với hệ thống giao dịch của HOSE, cũng như hệ thống thanh toán bù trừ của VSD. ối với các công ty chứng khoán là tổ chức phát hành, ngoài hệ thống giao dịch, còn cần phải đầu tư hệ thống phục vụ hoạt động tạo lập thị trường và phòng ngừa rủi ro.

Báo cáo từ các công ty chứng khoán cho thấy, nhiều công ty đã đầu tư, lắp đặt hệ thống và hoàn tất việc chạy thử nghiệm với HOSE. Tương tự việc triển khai sản phẩm phái sinh, trong thời gian đầu, cơ quan quản lý sẽ giới hạn nhất định một số công ty chứng khoán đủ các tiêu chuẩn để tham gia phát hành CW.

Phía HOSE cũng đã hoàn tất việc xây dựng hệ thống giám sát giao dịch cùng với hệ thống giám sát hoạt động của tổ chức tạo lập thị trường. Các hệ thống đã được thử nghiệm và sẵn sàng đưa vào sử dụng. Uỷ ban Chứng khoán cũng phối hợp với HOSE và VSD để tăng cường sự giám sát.

Video đang HOT

Cũng theo bà Bình, mục tiêu của cơ quan quản lý khi đưa CW vào vận hành là nhằm đa dạng hóa sản phẩm đầu tư trên thị trường chứng khoán, tạo thêm công cụ phòng ngừa rủi ro cho nhà đầu tư, từ đó tạo thêm sức hấp dẫn với dòng vốn đầu tư nước ngoài, đồng thời góp phần giải quyết bài toán cho cổ phiếu hết room.

Đối với nhà đầu tư tham gia giao dịch CW, sản phẩm này sẽ cung cấp thêm một công cụ phòng ngừa rủi ro, cũng như gia tăng lựa chọn về sản phẩm đầu tư với khoản chi phí thấp hơn so với cổ phiếu truyền thống hay chứng chỉ quỹ…

Thận trọng với các rủi ro

Tuy nhiên, CW cũng tồn tại những mặt hạn chế và rủi ro nhất định, mà các nhà đầu tư hay chính những tổ chức phát hành cần lưu ý.

Đối với các công ty chứng khoán, để có thể trở thành tổ chức phát hành CW, các công ty phải có tiềm lực tài chính vững mạnh để đầu tư hệ thống hạ tầng công nghệ, phần mềm. Quy định pháp luật còn yêu cầu tổ chức phát hành phải ký quỹ ban đầu tối thiểu 50% giá trị loại CW dự kiến chào bán để đảm bảo khả năng thanh toán.

Đây là một khoản chi phí lớn trong quá trình phát hành CW. Ngoài ra, trong quá trình phát hành sản phẩm, công ty chứng khoán còn phải thực hiện nghĩa vụ tạo lập thị trường và phòng ngừa rủi ro cho sản phẩm CW mà mình phát hành.

Về phía nhà đầu tư tham gia giao dịch CW, đòn bẩy tài chính là “con dao hai lưỡi”. Nhằm giảm thiểu rủi ro khi đầu tư CW, quy định pháp luật cũng không cho phép nhà đầu tư được thực hiện giao dịch ký quỹ đối với CW.

Có 3 điều nhà đầu tư cần phải lưu ý khi tham gia sản phẩm CW. Một là, cần phải hiểu biết về sản phẩm để sử dụng CW một cách đúng đắn cho những mục đích thích hợp.

Hai là, xác định rõ mục tiêu của việc sử dụng CW là để tìm kiếm và gia tăng lợi nhuận đầu tư, hay phòng ngừa rủi ro biến động giá tài sản cơ sở.

Ba là, cần phải tìm hiểu kỹ về tổ chức phát hành về năng lực tài chính, mức độ tín nhiệm, cũng như thông tin về đợt phát hành CW, theo dõi các thông tin giao dịch trên thị trường và lựa chọn sử dụng dịch vụ (môi giới, tư vấn) của những tổ chức kinh doanh chứng khoán đáng tin cậy.

“Việc tổ chức phát hành mất khả năng thanh toán sẽ gây thiệt hại cho các nhà đầu tư sở hữu chứng quyền và ảnh hưởng đến toàn thị trường. Song các quy định đã được lập ra để hạn chế tối đa khả năng này”, Vụ trưởng Vụ Phát triển thị trường cho biết.

Đơn cử, theo quy định tại Nghị định 60, để trở thành tổ chức phát hành CW, các công ty chứng khoán phải có quy mô vốn từ 1.000 tỷ đồng trở lên và có hoạt động kinh doanh hiệu quả. Hay theo quy định tại Thông tư 107, trong thời gian còn hiệu lực của CW, tổ chức phát hành CW có nghĩa vụ thực hiện hoạt động phòng ngừa rủi ro để đảm bảo khả năng thanh toán cho nhà đầu tư khi CW đáo hạn.

Cũng lưu ý thêm, hoạt động phòng ngừa rủi ro của tổ chức phát hành được theo dõi giám sát chặt chẽ bởi HOSE thông qua chế độ báo cáo hàng ngày và Sở có quyền yêu cầu tổ chức phát hành giải trình nếu xét thấy các thông số đưa ra chưa hợp lý.

Cùng với đó, Quy chế hướng dẫn chào bán và phòng ngừa rủi ro của Uỷ ban Chứng khoán cũng quy định hạn mức chào bán nhất định đối với tổ chức phát hành. Theo đó, chỉ công ty chứng khoán có tỷ lệ an toàn tài chính tốt (tỷ lệ an toàn vốn khả dụng trên 250%) mới được phát hành CW và chỉ được phát hành giá trị tương đương từ 5 – 20% vốn khả dụng của công ty.

Trong trường hợp tổ chức phát hành xảy ra rủi ro mất khả năng thanh toán, Thông tư 107 cũng đã quy định tài sản dùng để thanh toán cho người sở hữu CW, gồm tài sản phòng ngừa rủi ro và các tài sản khác có trên tài khoản tự doanh; tài sản có trên tài khoản ký quỹ tại ngân hàng lưu ký hoặc bảo lãnh thanh toán (số tiền ký quỹ 50% tổng giá trị CW phát hành).

Trường hợp không đủ tài sản để thanh toán thực hiện quyền, việc giải quyết quyền lợi cho người sở hữu CW thực hiện theo quy định pháp luật liên quan áp dụng đối với chủ nợ có bảo đảm một phần.

Hoài Vũ

Theo vneconomy.vn

Thị trường trái phiếu Chính phủ: Kỳ vọng mới

Năm 2018, thị trường trái phiếu chính phủ có khả năng đạt và vượt các mục tiêu đề ra đến năm 2020 về quy mô thị trường. Phát huy những kết quả khả quan đó, Bộ Tài chính cho biết, năm 2019, dự kiến phát hành khoảng 200.000 tỷ đồng trái phiếu chính phủ, tập trung nghiên cứu phát hành trái phiếu chính phủ xanh.

Ảnh minh họa. Nguồn: Internet

Theo Sở Giao dịch Chứng khoán Hà Nội (HNX), sau gần 9 năm hoạt động, thị trường trái phiếu chính phủ (TPCP) đã phát triển lớn mạnh về tầm vóc và phát huy vai trò là kênh huy động vốn hiệu quả cho ngân sách nhà nước, tạo thêm nhiều hàng hóa cho thị trường chứng khoán nói chung và thị trường trái phiếu nói riêng. Thống kê cho thấy, tính đến ngày 30/11/2018, tổng khối lượng TPCP huy động được qua đấu thầu tại HNX đạt 147 nghìn tỷ đồng. Trong đó, Kho bạc Nhà nước (KBNN) huy động được 137,3 nghìn tỷ đồng, đạt 78,4% so với kế hoạch huy động điều chỉnh, giảm 19% so với cùng kỳ năm 2017. Cơ cấu nhà đầu tư có sự chuyển dịch mạnh mẽ, khối công ty bảo hiểm vươn lên đứng đầu về thị phần mua chiếm hơn 66,4% tỷ trọng trúng thầu của toàn thị trường...

Với những nền tảng vững chắc đó, trong năm 2019, nhiều chuyên gia kinh tế kỳ vọng thị trường TPCP tiếp tục có những bước tiến mới. Tại Hội nghị Thành viên thị trường TPCP quý IV/2018 do HNX tổ chức mới đây, Bộ Tài chính cho biết, năm 2019, dự kiến phát hành khoảng 200.000 tỷ đồng TPCP, tập trung phát hành TPCP chuẩn và nghiên cứu phát hành TPCP xanh. Bên cạnh đó, hạ tầng trên thị trường thứ cấp sẽ được hoàn thiện để thực hiện chào giá cam kết chắc chắn; Nghiệp vụ hoán đổi TPCP cũng tiếp tục được thực hiện; các mã trái phiếu chuẩn sẽ được thí điểm phát hành để các thành viên thực hiện chào giá cam kết chắc chắn... Đồng thời, cũng sẽ thực hiện công bố lịch biểu phát hành cả năm công bố theo quý; Phát triển nhà tạo lập thị trường, nhà tạo lâp thị trường thực hiện chào giá cam kết chắc chắn 2 chiều đối với mã chuẩn khi có thông báo của KBNN.

Năm 2019, KBNN cho biết sẽ tiếp tục tập trung vào các sản phẩm truyền thống (trái phiếu với kỳ trả lãi chuẩn) và trái phiếu loại long/short coupon. KBNN cũng dự kiến sẽ mở lại các mã TPCP đang lưu hành (phát hành các năm trước) để tăng quy mô mã, giảm số lượng mã trái phiếu trên thị trường và thực hiện hoán đổi để giảm đỉnh nợ và giảm mã nhỏ lẻ, tiếp tục xây dựng các mã trái phiếu chuẩn và thực hiện mua lại có kỳ hạn TPCP với kỳ hạn tối đa không quá 3 tháng.

Trong khi đó, HNX cũng đặt kế hoạch phát triển hệ thống đấu thầu mua lại, hoán đổi trái phiếu; thực hiện bổ sung chức năng hỗ trợ nhà tạo lập thị trường trên hệ thống trái phiếu để sẵn sàng đưa vào áp dụng khi các cơ sở pháp lý cho việc triển khai Nghị định số 95/2018/NĐ-CP được hoàn tất.

Theo tapchitaichinh.vn

Kỳ vọng thị trường chứng khoán sẽ chuyển biến tích cực năm 2019  Năm 2018, trong bôi cảnh thị trường chứng khoán thế giới có nhiêu biên đông, hoạt đông của thị trường chứng khoán Viêt Nam nhìn chung ổn định. Cuối năm 2018, mức vốn hóa thị trường cổ phiếu đạt 3,9 triệu tỷ đồng, tăng 12,7% so với cuối năm 2017, tương đương 79% GDP năm 2017 và tương đương với 72% GDP năm...

Năm 2018, trong bôi cảnh thị trường chứng khoán thế giới có nhiêu biên đông, hoạt đông của thị trường chứng khoán Viêt Nam nhìn chung ổn định. Cuối năm 2018, mức vốn hóa thị trường cổ phiếu đạt 3,9 triệu tỷ đồng, tăng 12,7% so với cuối năm 2017, tương đương 79% GDP năm 2017 và tương đương với 72% GDP năm...

SpaceX phóng tàu chở hàng 4,99 tấn lên Trạm Vũ trụ Quốc tế21:34

SpaceX phóng tàu chở hàng 4,99 tấn lên Trạm Vũ trụ Quốc tế21:34 Xe tải mất lái đâm vào chợ chuối ở Quảng Trị, ít nhất 3 người tử vong01:07

Xe tải mất lái đâm vào chợ chuối ở Quảng Trị, ít nhất 3 người tử vong01:07 Danh tính nạn nhân vụ xe tải lao vào chợ chuối ở Quảng Trị, có 3 người quốc tịch Lào09:32

Danh tính nạn nhân vụ xe tải lao vào chợ chuối ở Quảng Trị, có 3 người quốc tịch Lào09:32 Tổng thống Vladimir Putin mặc quân phục, thị sát thao trường tập trận03:27

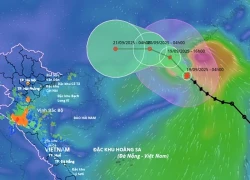

Tổng thống Vladimir Putin mặc quân phục, thị sát thao trường tập trận03:27 Bão số 8 đổ bộ Trung Quốc, gây mưa lớn ở Việt Nam08:52

Bão số 8 đổ bộ Trung Quốc, gây mưa lớn ở Việt Nam08:52 Tổng tài đến quán cà phê xin lỗi, mẹ nhân viên nói 1 câu phải ngậm miệng02:47

Tổng tài đến quán cà phê xin lỗi, mẹ nhân viên nói 1 câu phải ngậm miệng02:47 Thuê người đứng tên thành lập công ty để buôn lậu00:40

Thuê người đứng tên thành lập công ty để buôn lậu00:40 Vụ nhân viên quán cà phê bị hành hung ở Hà Nội: 'Tổng tài' đến xin lỗi và cái kết khó ngờ11:50

Vụ nhân viên quán cà phê bị hành hung ở Hà Nội: 'Tổng tài' đến xin lỗi và cái kết khó ngờ11:50 Bên trong hang ổ lừa đảo trực tuyến ở Campuchia qua lời kể người trong cuộc06:39

Bên trong hang ổ lừa đảo trực tuyến ở Campuchia qua lời kể người trong cuộc06:39 Venezuela điều tàu chiến, máy bay tập trận rầm rộ giữa căng thẳng08:15

Venezuela điều tàu chiến, máy bay tập trận rầm rộ giữa căng thẳng08:15 Bộ trưởng Israel hứa hẹn có 'sốt bất động sản' ở Gaza sau chiến sự08:11

Bộ trưởng Israel hứa hẹn có 'sốt bất động sản' ở Gaza sau chiến sự08:11Tin đang nóng

Tin mới nhất

Bắt khẩn cấp Giám đốc và Phó Giám đốc Trung tâm đăng kiểm xe cơ giới 29-07D

Sau khi thay Chủ tịch HĐQT, NCB tiếp tục bổ nhiệm mới một loạt nhân sự cấp cao

Tăng trưởng tín dụng tới 21/12 đạt 10,14%

Giá cà phê hôm nay 24/12: Arabica quay đầu tăng, Robusta lừng khừng khi nhà đầu cơ nghỉ lễ Giáng sinh

Giá tiêu hôm nay 24/12: Chưa nhìn thấy đáy đợt suy giảm, giá tiêu Ấn Độ đảo chiều tăng

Chứng khoán 2020: Phiên giao dịch chưa từng có, vượt ngưỡng 1 tỷ USD

Giá Bitcoin hôm nay 24/12: Bitcoin rực cháy giữa biển lửa thị trường

Tỷ giá USD hôm nay 24/12: Tiếp tục suy giảm

Cổ phiếu HDC tăng nóng, Vietinbank Securities muốn thoái toàn bộ vốn

Giá vàng hôm nay 24/12: Vàng đang trend tăng trong bối cảnh USD suy yếu

VietinBank sẽ trả cổ tức 5% trong năm 2020 thay vì kế hoạch sang 2021

Chứng khoán ngày 24/12: Những cổ phiếu nào được khuyến nghị?

Có thể bạn quan tâm

Tiểu thư 7000 tỷ bí mật kết hôn với Anh tài Vbiz?

Sao việt

00:30:03 23/09/2025

Những điểm bất thường trong vụ nữ sinh đại học ở Hà Nội mất tích

Tin nổi bật

00:25:48 23/09/2025

Hoá ra vai chính Mưa Đỏ vốn là của mỹ nam Tử Chiến Trên Không: Biết danh tính ai cũng sốc, lý do từ chối quá đau lòng

Hậu trường phim

00:21:13 23/09/2025

Trang Thông tin Chính Phủ lần đầu nhắc tên Ưng Hoàng Phúc, nội dung cực căng còn nhắc đến Bộ luật Hình sự

Nhạc việt

00:17:48 23/09/2025

Hết cứu nổi Ngự Trù Của Bạo Chúa: Bôi nhọ cả tỷ con người, ăn cắp trắng trợn còn lớn tiếng kêu than

Phim châu á

00:03:25 23/09/2025

Thanh niên đâm tài xế xe ôm bị thương để cướp tài sản

Pháp luật

23:58:26 22/09/2025

Mẹ đơn thân qua đời tại phòng trọ, bé 2 tuổi tự sống sót nhiều ngày cạnh mẹ

Netizen

23:53:33 22/09/2025

Người từng bán thận để mua iPhone cách đây 14 năm hiện giờ ra sao?

Thế giới

23:50:25 22/09/2025

Nữ diễn viên và chồng bị kiện vì nợ hơn 400 triệu đồng phí quản lý

Tv show

23:32:29 22/09/2025

Bố tái hôn 3 lần, lần nào cũng bắt tôi làm một việc đáng xấu hổ

Góc tâm tình

22:52:54 22/09/2025

Tỷ giá trung tâm tăng, các ngân hàng giảm mạnh giá trao đổi USD

Tỷ giá trung tâm tăng, các ngân hàng giảm mạnh giá trao đổi USD Thị trường vàng hạ nhiệt sau phiên chạm đỉnh 3 tuần

Thị trường vàng hạ nhiệt sau phiên chạm đỉnh 3 tuần

FED giữ nguyên lãi suất: Lựa chọn an toàn

FED giữ nguyên lãi suất: Lựa chọn an toàn Giá dầu Mỹ rớt xuống dưới mốc 60USD/thùng

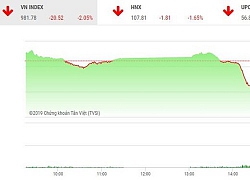

Giá dầu Mỹ rớt xuống dưới mốc 60USD/thùng Chứng khoán ngày 21/3: YEG tăng trần sau 13 phiên rơi thẳng đứng

Chứng khoán ngày 21/3: YEG tăng trần sau 13 phiên rơi thẳng đứng Sau 3 tuần giao dịch, chứng khoán Việt Nam lại có phiên giảm mạnh nhất Châu Á

Sau 3 tuần giao dịch, chứng khoán Việt Nam lại có phiên giảm mạnh nhất Châu Á Khối ngoại đẩy mua ròng trong phiên VN-Index mất hơn 2%

Khối ngoại đẩy mua ròng trong phiên VN-Index mất hơn 2% Thấy gì từ cuộc thoát hiểm từ "vực sâu" lên "đèo cao" của YEG?

Thấy gì từ cuộc thoát hiểm từ "vực sâu" lên "đèo cao" của YEG? VN-Index giảm mạnh, mất ngưỡng 1.000 điểm

VN-Index giảm mạnh, mất ngưỡng 1.000 điểm Phiên chiều 21/3: Lao dốc

Phiên chiều 21/3: Lao dốc Chứng khoán ngày 21/3: Cổ phiếu ngân hàng khởi sắc "lẻ loi"

Chứng khoán ngày 21/3: Cổ phiếu ngân hàng khởi sắc "lẻ loi" CBOE ngừng hợp đồng tương lai: Tương lai nào cho Bitcoin?

CBOE ngừng hợp đồng tương lai: Tương lai nào cho Bitcoin? Chứng khoán sáng 21/3: Thanh khoản giảm nghiêm trọng

Chứng khoán sáng 21/3: Thanh khoản giảm nghiêm trọng Căn hộ thông minh Amber Riverside thu hút cư dân Hà Thành

Căn hộ thông minh Amber Riverside thu hút cư dân Hà Thành "Thánh keo kiệt" showbiz quay ngoắt 180 độ khi vợ mang bầu con trai!

"Thánh keo kiệt" showbiz quay ngoắt 180 độ khi vợ mang bầu con trai! Nam diễn viên bị tố chia tay đòi quà khiến cả MXH chỉ trích: "Làm thế không đáng mặt đàn ông"

Nam diễn viên bị tố chia tay đòi quà khiến cả MXH chỉ trích: "Làm thế không đáng mặt đàn ông" Không khí lạnh sẽ làm thay đổi hướng đi, cường độ siêu bão Ragasa

Không khí lạnh sẽ làm thay đổi hướng đi, cường độ siêu bão Ragasa 1 nam diễn viên qua đời thảm và bí ẩn ở tuổi 28: Bị thiếu gia tra tấn đến chết, thi thể không nguyên vẹn?

1 nam diễn viên qua đời thảm và bí ẩn ở tuổi 28: Bị thiếu gia tra tấn đến chết, thi thể không nguyên vẹn? Hai vợ chồng mắc loại ung thư giống nhau, phát hiện nhờ 1 thói quen

Hai vợ chồng mắc loại ung thư giống nhau, phát hiện nhờ 1 thói quen Phòng An ninh mạng mời Ưng Hoàng Phúc lên làm việc về MV nghi dính hình ảnh quảng cáo web cá độ

Phòng An ninh mạng mời Ưng Hoàng Phúc lên làm việc về MV nghi dính hình ảnh quảng cáo web cá độ Dấu hiệu lạ của Midu sau hơn 1 năm kết hôn với chồng thiếu gia

Dấu hiệu lạ của Midu sau hơn 1 năm kết hôn với chồng thiếu gia Nam thần Việt xa rời showbiz: Sống thầm lặng bên vợ đại gia, nhan sắc tụt dốc, phát tướng khiến ai cũng tiếc hùi hụi

Nam thần Việt xa rời showbiz: Sống thầm lặng bên vợ đại gia, nhan sắc tụt dốc, phát tướng khiến ai cũng tiếc hùi hụi Hồ Hoài Anh tiết lộ bí mật đằng sau chiến thắng của Đức Phúc ở Intervision 2025

Hồ Hoài Anh tiết lộ bí mật đằng sau chiến thắng của Đức Phúc ở Intervision 2025 Thông tin mới vụ anh họ sát hại bé gái 8 tuổi rồi cho vào bao tải phi tang

Thông tin mới vụ anh họ sát hại bé gái 8 tuổi rồi cho vào bao tải phi tang Nam diễn viên Trần Quang Tiền tử vong tại nhà

Nam diễn viên Trần Quang Tiền tử vong tại nhà Em bé hot nhất sân Hàng Đẫy ngồi ghế VIP, là con của chủ tịch CLB Hà Nội và "Hoa hậu nghèo nhất Việt Nam"

Em bé hot nhất sân Hàng Đẫy ngồi ghế VIP, là con của chủ tịch CLB Hà Nội và "Hoa hậu nghèo nhất Việt Nam" Ngự Trù Của Bạo Chúa bị tẩy chay vì phá nát lịch sử 2 quốc gia, "học cho tử tế rồi hẵng làm phim"

Ngự Trù Của Bạo Chúa bị tẩy chay vì phá nát lịch sử 2 quốc gia, "học cho tử tế rồi hẵng làm phim" Nam đạo diễn thu nhập mỗi tháng 1 tỷ đồng, có dãy nhà trọ 500m2: Xin bố vợ từng trái ớt, nước mắm, bột giặt

Nam đạo diễn thu nhập mỗi tháng 1 tỷ đồng, có dãy nhà trọ 500m2: Xin bố vợ từng trái ớt, nước mắm, bột giặt Anh họ sát hại bé gái 8 tuổi rồi nhét vào bao tải phi tang ở góc vườn

Anh họ sát hại bé gái 8 tuổi rồi nhét vào bao tải phi tang ở góc vườn Danh tính 3 nghi phạm liên quan vụ giết người ở Đồng Nai, trẻ nhất mới 23 tuổi

Danh tính 3 nghi phạm liên quan vụ giết người ở Đồng Nai, trẻ nhất mới 23 tuổi Tin nóng vụ "mỹ nam Trung Quốc" ngã lầu tử vong: Cảnh sát chính thức lên tiếng, 3 nhân vật bị triệu tập xử lý!

Tin nóng vụ "mỹ nam Trung Quốc" ngã lầu tử vong: Cảnh sát chính thức lên tiếng, 3 nhân vật bị triệu tập xử lý! Hậu trường không lên sóng: Cả ekip hát vang "Việt Nam - Hồ Chí Minh" ăn mừng chiến thắng 9 tỷ đồng của Đức Phúc tại Nga

Hậu trường không lên sóng: Cả ekip hát vang "Việt Nam - Hồ Chí Minh" ăn mừng chiến thắng 9 tỷ đồng của Đức Phúc tại Nga