Thị trường dầu đang bùng nổ, nhiều dấu hiệu cho thấy Warren Buffett chuẩn bị lấn sân vào lĩnh vực này với hơn 200 tỷ đô tiền mặt

Thương vụ này dự kiến sẽ “ngốn” hơn 50 tỷ USD và được xếp hạng là thương vụ lớn nhất của ông từ trước đến nay.

Mối quan hệ giữa Berkshire và Occidental

Năm 2019, Warren Buffett đã chi 10 tỷ USD mua cổ phiếu ưu đã của nhà sản xuất đá phiến Occidental Petroleum để giúp họ mua lại Anadarko Petroleum. Trong những tháng sau đó, tập đoàn của vị tỷ phú âm thầm mua lại một lượng lớn cổ phiếu của Oxy. Tuy nhiên, năm 2020, Buffett đột ngột bán sạch và không ai hiểu lý do tại sao.

Hiện tại, Buffett lại một nữa bước vào “đường đua” mang tên Occidental và với động lực mạnh mẽ hơn bao giờ hết. Cũng giống như nhà đầu tư tỷ phú Carl Icahn thoái vốn trong Occidental, Berkshire đã tiết lộ trong một hồ sơ pháp lý vào tháng 3 rằng mối quan tâm của tập đoàn mới được nhen nhóm nay đã trở thành đợt gom mạnh tay cổ phiếu của hãng sản xuất đá phiến.

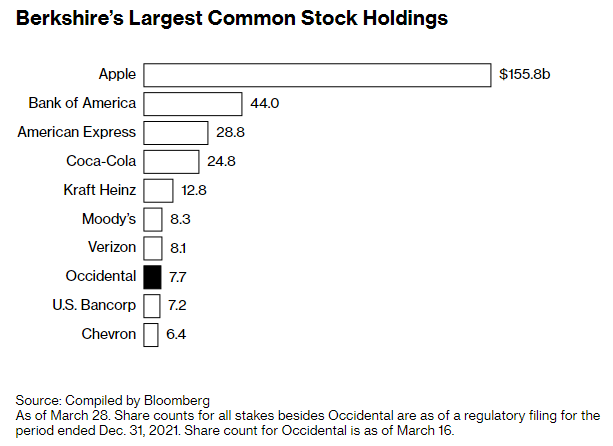

Chỉ trong vài tuần, Berkshire đã sở hữu khoản đầu tư trị giá khoảng 7,7 tỷ USD nhờ mua cổ phiếu ưu đãi và trở thành cổ đông lớn nhất của Occidental. Và đây chính là 1 trong 10 thương vụ đầu tư lớn nhất của Berkshire.

Thương vụ đầu tư mạnh tay này được thực hiện khi Berkshire đang nắm giữ khối tiền mặt ở mức gần kỷ lục và nóng lòng tìm kiếm những “món hời”. Theo đó, một số nhà đầu tư đang đặt ra câu hỏi rằng liệu vị huyền thoại đầu tư có cân nhắc việc thâu tóm Occidental hay không. Thương vụ này dự kiến sẽ “ngốn” hơn 50 tỷ USD và được xếp hạng là thương vụ lớn nhất của ông từ trước đến nay.

Buffett chưa từng hoàn toàn sở hữu một công ty dầu mỏ. Điều này làm dấy lên câu hỏi về việc liệu ông có muốn lấn sân sang một môi trường đầy biến động như thị trường dầu mỏ hay không. Tuy nhiên, Occidental đã trở thành mục tiêu hấp dẫn hơn, khi từ một doanh nghiệp khắp khó khăn trở thành một trong những cổ phiếu có hiệu suất tốt nhất trong S&P 500 vào năm nay. Điều này đã khiến các cổ đông suy đoán Occidental có thể là thương vụ “siêu lớn” mà Buffett đã theo dõi trong nhiều năm.

Robert Miles – một nhà đầu tư của Berkshire hiện là giám đốc điều hành tại Đại học Nebraska và tác giả của cuốn The Warren Buffett CEO: Secrets From the Berkshire Hathaway Managers, cho hay: “Chắc chắn, ông ấy đã đi tìm một khoản đầu tư giá trị.” Ông nói thêm, dù vẫn chưa rõ liệu Occidental có phải mục tiêu thực sự cho để thâu tóm hay không, nhưng nếu thành hiện thực thì Miles cũng không ngạc nhiên. Trong khi đó, cổ đông của Berkshire và nhà sáng lập của Smead Capital Management – Bill Smead, nhận định khả năng Berkshire mua hãng sản xuất dầu là 25%.

Video đang HOT

Những lợi thế mà Occidental đang có

Đối với Berkshire, Occidental có rất nhiều yếu tố hấp dẫn. Công ty này sở hữu những tài sản thâm dụng vốn, tạo ra tiền mặt vốn được bảo vệ bởi hàng rào gia nhập cao. Đây đều là những yếu tố quan trọng để Buffett đánh giá cao một doanh nghiệp. Berkshire cũng sẽ có một giám đốc điều hành kỳ cựu trong ngành dầu nếu thâu tóm Occidental, đó là CEO Vicki Hollub. Tiêu chí này cũng quan trọng vì Berkshire phụ thuộc vào rất nhiều giám đốc của các công ty con để hoạt động động lập và hiểu rõ về ngành của họ.

Những khoản đầu tư có giá trị lớn nhất của Berkshire.

Về mặt tài chính, Occidental đang có phong độ được đánh giá là tốt. Công ty này chỉ cần giá dầu ổn định ở mức 40 USD/thùng để duy trì mức cổ tức gần dây, trong khi dầu thô hiện giao dịch cao hơn 3 lần mức đó. Occidental đã thanh toán phần lớn khoản nợ phải trả vào năm 2019 trong “ cuộc chiến đấu thầu” với Chevron để mua lại Anadarko. Công ty này gần đây cũng công bố về kế hoạch mua 3 tỷ USD cổ phiếu quỹ.

Trên thực tế, cổ phiếu của Occidental là một trong những đối tượng được hưởng lợi lớn nhất từ việc giá dầu tăng vọt, phần lớn cũng là do đã sụt giảm mạnh trong thời kỳ đại dịch. Không như các đối thủ, Occidental không có khoản phòng hộ nào khi giá dầu ở mức thấp, có nghĩa là họ có thể nắm bắt toàn bộ cơ hội khi giá tăng cao. Cổ phiếu Occidental đã tăng hơn 5 lần so với mức thấp nhất năm 2020.

Khi các quốc gia né tránh nhập khẩu dầu từ Nga, thì dầu thô của Mỹ đang đóng vai trò quan trọng hơn. Occidental là một trong những nhà sản xuất và sở hữu diện tích khai thác lớn nhất ở Permian Basin. Khu vực này là một trong những nơi duy nhất trên thế giới có thể nhanh chóng tăng sản lượng khi nền kinh tế toàn cầu đang “khát” dầu thô.

Về khía cạnh môi trường, Occidental là công ty dầu mỏ duy nhất của Mỹ có kế hoạch loại bỏ phát thải từ hoạt động của mình và khách hàng vào năm 2050. Đó có thể là tin tốt lành cho Berkshire – công ty đã phải đối mặt với áp lực từ nhà đầu tư đối với các sáng kiến về biến đổi khí hậu do họ có hoạt động kinh doanh trải dài ở nhiều lĩnh vực.

Hơn nữa, Hollub cũng là “người quen” của Buffett. Tháng 4/2019, Occidental đã ở “thế yếu” trong thương vụ đấu thầu với Chevron để mua lại Anadarko. Để lật ngược tình thế, bà đã tìm đến CEO Brian Moynihan của Bank of America – một cộng sự thân cận với Buffett, để liên hệ với một nhà đầu tư nổi tiến. 1 ngày sau, Hollub bay đến Omaha khi Buffett cho biết ông khá hứng thú với thương vụ này.

Bà chia sẻ trong cuộc phỏng vấn năm 2019: “Khi đó, Buffett đã để cửa mở và chúng tôi tự vào nhà”. Hollub muốn kể cho vị tỷ phú về mình và công ty, nhưng lại phát hiện ra Buffett đã biết tất cả mọi thông tin. Bà nói: “Tôi đoán rằng ông ấy là một người thích đọc sách, đọc với tốc độ rất nhanh và cũng có trí nhớ nhanh nhạy.”

Buffett đã đầu tư 10 tỷ USD dưới dạng chứng quyền và cổ phiếu ưu đã với mức cổ tức 8%/năm, thực hiện một “sách lược” quen thuộc mà ông đã sử dụng với Goldman Sachs và General Electric trong cuộc khủng hoảng tài chính. Khoản đầu tư này cho phép Occidental nâng mức giá đấu thầu, thanh toán bớt các khoản nợ liên quan và “vượt mặt” Chevron.

Occidental đã hoàn tất thương vụ trị giá 53 tỷ USD vào tháng 8/2019, nhưng khi đó cổ phiếu của công ty đã giảm mạnh đến mức giá mua vào còn cao hơn cả vốn hóa của họ. Điều tồi tệ hơn đã xảy ra. Nhà đầu tư chủ động – Icahn, đã vào cuộc, kêu gọi thay thế Hollub và HĐQT. Vài tháng sau, giá dầu lao dốc vì Covid-19, khiến cổ phiếu công ty giảm xuống mức thấp nhất trong 2 thập kỷ.

Hollub đã chật vật để thay đổi quan điểm rằng bà đã chi quá nhiều cho thương vụ Anadarko. Tuy nhiên, vị lãnh đạo nữ duy nhất của một doanh nghiệp dầu mỏ lớn đã nỗ lực bảo vệ quan điểm và một số nhà đầu tư cũng bớt lo ngại về việc ban điều hành sẽ thực hiện một thương vụ lớn và đầy rủi ro khác khi có sự hậu thuẫn của Buffett.

Rủi ro của Berkshire khi mạo hiểm với thương vụ này

Một câu hỏi lớn đặt ra đối với Occidental là hoạt động đầy rủi ro của công ty trong thị trường dầu nhiều biến động có phù hợp với tiêu chí lợi nhuận cao và ổn định trong dài hạn của Buffett hay không. Dù Berkshire từ trước đó đã lấn sân sang lĩnh vực dầu mỏ, bao gồm mua cổ phần của Chevron, Exxon Mobil, PetroChina và ConocoPhillips, thì thành tích của họ trong ngành này vẫn chưa phải xuất sắc nhất. Buffett cho biết trong cuộc họp thường niên năm 2015 của Berkshire: “Chúng tôi không phải là nhân vật đặc biệt trong lĩnh vực dầu khí dù đã kiếm được một ít tiền.”

Buffett chắc chắn có khả năng để thực hiện một thương vụ lớn với Occidental, khi nắm giữ gần 135 tỷ USD tiền mặt nếu vụ thâu tóm hãng bảo hiểm Alleghany Corp. được hoàn tất. Và trong nhiều năm, ông cũng chia sẻ về việc muốn có một thương vụ lớn để thay đổi tập đoàn 788 tỷ USD của mình.

Tuy nhiên, việc tiến đến thị trường dầu mỏ sẽ khiến Berkshire phải đối diện với sự thay đổi của các lực lượng kinh tế vĩ mô – vốn nằm ngoài tầm kiểm soát của các doanh nghiệp. Buffett chia sẻ về khoản đầu tư vào Occidental tại cuộc họp năm 2020: “Khi bạn mua một công ty sản xuất dầu khổng lồ, hiệu quả của thương vụ đó sẽ phụ thuộc rất lớn vào giá dầu.”

Châu Âu vật lộn với cuộc đấu tranh để thoát khỏi sự lệ thuộc vào khí đốt của Nga

Kế hoạch của Ủy ban châu Âu nhằm cắt giảm sự phụ thuộc vào khí đốt của Nga trong năm nay sẽ khó đạt được, có thể gây ra một đợt tăng giá cạnh tranh khi giá năng lượng đang gây ảnh hưởng lớn đến nền kinh tế toàn cầu.

Ảnh minh họa.

Giám đốc điều hành Liên minh châu Âu tuần trước đã công bố một kế hoạch chi tiết nhằm cắt giảm 2/3 sự phụ thuộc của EU vào khí đốt của Nga trong năm nay, chấm dứt tất cả các hoạt động nhập khẩu nhiên liệu hóa thạch của Nga trước năm 2030.

Một đề xuất chi tiết hơn sẽ được thực hiện vào tháng 5. Kế hoạch ban đầu của Ủy ban cho biết vào cuối năm nay, EU có thể thay thế lượng tương đương 102 tỷ mét khối (bcm) trong tổng số 155 bcm khí đốt Nga nhận được hàng năm.

Phần lớn số tiền tiết kiệm được sẽ đến từ việc nhập khẩu nhiều khí đốt tự nhiên hóa lỏng (LNG) và khí đốt từ các nhà cung cấp đường ống thay thế.

Việc triển khai nhanh hơn năng lượng tái tạo mà EU có kế hoạch mở rộng để hạn chế lượng khí thải carbon và khuyến khích người tiêu dùng tiết kiệm năng lượng sẽ làm giảm nhu cầu.

Các mục tiêu của EU vượt quá những gì Cơ quan Năng lượng Quốc tế (IEA) và các nhà phân tích ước tính là khả thi.

Cơ quan giám sát năng lượng toàn cầu IEA cho biết, châu Âu có thể cắt giảm nhập khẩu khí đốt của Nga 50 bcm trong năm nay, hoặc chỉ hơn 80 bcm nếu các nước chuyển từ khí đốt sang dầu và than đá. Các nhà phân tích của Jefferies ước tính EU có thể thay thế khoảng 65 bcm lượng khí đốt nhập khẩu của Nga trong năm nay.

Các nhà phân tích của Bloomberg Intelligence cho biết, nếu các nước EU chi 240 tỷ euro trong giai đoạn 2022-2025, họ có thể lắp đặt chung 65 GW gió và 150 GW năng lượng mặt trời.

Cảnh báo tác động kinh tế sâu rộng từ chiến sự Nga-Ukraine  Các thể chế tài chính quốc tế cảnh báo xung đột Nga-Ukraine làm giảm nguồn cung năng lượng và thực phẩm; làm gia tăng giá cả và nghèo đói, cản trở đà phục hồi của kinh tế thế giới sau dịch COVID-19. Người dân sơ tán tránh xung đột tại Irpin, Ukraine, ngày 11/3/2022. (Ảnh: THX/TTXVN) Quỹ Tiền tệ Quốc tế (IMF), Ngân...

Các thể chế tài chính quốc tế cảnh báo xung đột Nga-Ukraine làm giảm nguồn cung năng lượng và thực phẩm; làm gia tăng giá cả và nghèo đói, cản trở đà phục hồi của kinh tế thế giới sau dịch COVID-19. Người dân sơ tán tránh xung đột tại Irpin, Ukraine, ngày 11/3/2022. (Ảnh: THX/TTXVN) Quỹ Tiền tệ Quốc tế (IMF), Ngân...

Thực hư tin Campuchia điều binh sĩ tới biên giới với Thái Lan sau vụ đối đầu08:43

Thực hư tin Campuchia điều binh sĩ tới biên giới với Thái Lan sau vụ đối đầu08:43 Sự cố chấn động điền kinh: VĐV bị đối thủ vụt gậy vào đầu, nghi vỡ hộp sọ02:05

Sự cố chấn động điền kinh: VĐV bị đối thủ vụt gậy vào đầu, nghi vỡ hộp sọ02:05 Xung đột Nga - Ukraine trước bước ngoặt08:59

Xung đột Nga - Ukraine trước bước ngoặt08:59 Vụ trộm bồn cầu làm bằng 98 kg vàng: nghi phạm ra tay trong 5 phút09:08

Vụ trộm bồn cầu làm bằng 98 kg vàng: nghi phạm ra tay trong 5 phút09:08 Báo Mỹ: Ông Trump "khó chịu" vì trang phục của ông Zelensky01:28

Báo Mỹ: Ông Trump "khó chịu" vì trang phục của ông Zelensky01:28 Ông Trump khen ông Zelensky dũng cảm, không cam kết hỗ trợ lực lượng châu Âu tại Ukraine08:00

Ông Trump khen ông Zelensky dũng cảm, không cam kết hỗ trợ lực lượng châu Âu tại Ukraine08:00 Phát sốt đoạn phim ông Trump, ông Netanyahu nhâm nhi cocktail ở bãi biển Gaza08:01

Phát sốt đoạn phim ông Trump, ông Netanyahu nhâm nhi cocktail ở bãi biển Gaza08:01 Không chỉ Mỹ, Pháp cũng đàm phán về khoáng sản quan trọng với Ukraine09:14

Không chỉ Mỹ, Pháp cũng đàm phán về khoáng sản quan trọng với Ukraine09:14 Xe mất thắng lao xuống rãnh ven đường, ít nhất 18 người thiệt mạng tại Thái Lan01:07

Xe mất thắng lao xuống rãnh ven đường, ít nhất 18 người thiệt mạng tại Thái Lan01:07 Chi tiết màn tranh cãi "đốt nóng" cuộc gặp giữa ông Trump và ông Zelensky01:38

Chi tiết màn tranh cãi "đốt nóng" cuộc gặp giữa ông Trump và ông Zelensky01:38 Ông Tập Cận Bình nói kinh tế Trung Quốc đang đối mặt nhiều thách thức08:09

Ông Tập Cận Bình nói kinh tế Trung Quốc đang đối mặt nhiều thách thức08:09Tiêu điểm

Tin đang nóng

Tin mới nhất

Đồ uống có đường tác động ra sao đến sức khỏe cộng đồng?

Tấn công tàu hỏa chở hàng trăm hành khách tại Pakistan

Thế kỷ 21: Quân đội Mỹ có đang mắc kẹt trong tư duy lỗi thời?

Châu Âu và bóng đen tội phạm băng đảng

Cách EU có thể đảm bảo an ninh cho Ukraine

UAV ồ ạt tấn công Nga trước thềm hội nghị Ukraine-Mỹ: 91 chiếc ở Moskva và 126 chiếc ở Kursk bị bắn hạ

Saudi Arabia chuyển mình thành trung gian hòa giải cho các cuộc khủng hoảng toàn cầu

Kế hoạch của Mỹ đánh thuế cao đối với tàu biển do Trung Quốc đóng liệu có khả thi?

Chỉ 7 quốc gia đạt tiêu chuẩn chất lượng không khí của WHO

Mỹ và Ukraine bắt đầu đàm phán tại Saudi Arabia

Neom - Dự án siêu đô thị của Saudi Arabia lao đao vì chi phí khổng lồ

Israel dồn dập tấn công nhiều cơ sở quân sự tại Syria

Có thể bạn quan tâm

Ba chỉ ngâm bia nướng, cuốn rau thơm rồi chấm tương ớt, nghĩ thôi đã thèm chảy nước miếng

Ẩm thực

06:02:47 12/03/2025

Sự thật về cảnh quay hot nhất phim Top 1 phòng vé, thật đến mức ám ảnh

Hậu trường phim

05:58:07 12/03/2025

When Life Gives You Tangerines: Khi đời cho ta một quả quýt, hãy pha trà và cùng thưởng thức nó!

Phim châu á

05:57:36 12/03/2025

Cứu sống người phụ nữ ngộ độc nguy kịch do ăn cá nóc

Sức khỏe

05:52:07 12/03/2025

Đi làm về khuya, mọi người đều đi ngủ, chỉ duy nhất bố chồng còn thức đợi, câu đầu tiên ông nói khiến tôi bật khóc nức nở

Góc tâm tình

05:46:39 12/03/2025

Tổ Tiên căn dặn: "Đặt tủ lạnh ở 3 vị trí này hao tốn tiền của, làm mãi vẫn nghèo"

Trắc nghiệm

23:28:19 11/03/2025

Nữ idol từng đóng vai chính Lật Mặt bị mỉa mai là "rắn độc Châu Á", nhiều scandal tới nỗi flop không thể vực dậy

Nhạc quốc tế

23:17:30 11/03/2025

Vén màn chuyện tình 6 năm của tài tử Kim Soo Hyun và bạn gái kém 12 tuổi

Sao châu á

23:10:57 11/03/2025

Hoa hậu Thùy Tiên xuất hiện giữa ồn ào, Chi Bảo và vợ kém 16 tuổi mặn nồng

Sao việt

22:39:52 11/03/2025

Cận cảnh cây hoa sưa hot nhất Hà Nội khiến người người xếp hàng dài, chen chân từng mét để có bức ảnh "sống ảo"

Netizen

21:59:02 11/03/2025

USD và Bitcoin tăng mạnh, vàng giảm sâu

USD và Bitcoin tăng mạnh, vàng giảm sâu 4 hành động “dại dột” có thể khiến nhà đầu tư mất hết khoản đầu tư Bitcoin

4 hành động “dại dột” có thể khiến nhà đầu tư mất hết khoản đầu tư Bitcoin

Kinh tế toàn cầu thêm u ám vì cách chống dịch của Trung Quốc

Kinh tế toàn cầu thêm u ám vì cách chống dịch của Trung Quốc Chứng khoán châu Âu lập đỉnh trong phiên giao dịch đầu năm 2022

Chứng khoán châu Âu lập đỉnh trong phiên giao dịch đầu năm 2022 Lợi nhuận của Rosneft tăng phi mã

Lợi nhuận của Rosneft tăng phi mã Kinh tế toàn cầu chông chênh đường thoát hiểm

Kinh tế toàn cầu chông chênh đường thoát hiểm PepsiCo bán Tropicana và các thương hiệu nước ép khác với giá hơn 3 tỷ USD

PepsiCo bán Tropicana và các thương hiệu nước ép khác với giá hơn 3 tỷ USD Giá dầu Brent vẫn ở mức trên 75 USD/thùng

Giá dầu Brent vẫn ở mức trên 75 USD/thùng Bước ngoặt địa chính trị: Washington rút dần cam kết bảo vệ đồng minh châu Á?

Bước ngoặt địa chính trị: Washington rút dần cam kết bảo vệ đồng minh châu Á? Con rể xuống tay khiến bố mẹ vợ tử vong: Lạnh sống lưng với vẻ mặt bình thản khi bị bắt

Con rể xuống tay khiến bố mẹ vợ tử vong: Lạnh sống lưng với vẻ mặt bình thản khi bị bắt Các bên phát biểu gì trước đàm phán Kiev - Washington tại Saudi Arabia?

Các bên phát biểu gì trước đàm phán Kiev - Washington tại Saudi Arabia?

Quảng trường ở Saint Petersburg (Nga) được mang tên Hồ Chí Minh

Quảng trường ở Saint Petersburg (Nga) được mang tên Hồ Chí Minh Hàn Quốc ở trạng thái sẵn sàng chiến đấu mức cao nhất sau khi Triều Tiên phóng loạt tên lửa

Hàn Quốc ở trạng thái sẵn sàng chiến đấu mức cao nhất sau khi Triều Tiên phóng loạt tên lửa

Kim Soo Hyun chính thức "phản đòn" livestream bóc phốt: Nghe mà hoang mang tột độ!

Kim Soo Hyun chính thức "phản đòn" livestream bóc phốt: Nghe mà hoang mang tột độ!

Đại gia đang bị con trai tố cáo bao nuôi cùng lúc Trịnh Sảng và 9 cô "vợ bé" khác ở Mỹ là ai?

Đại gia đang bị con trai tố cáo bao nuôi cùng lúc Trịnh Sảng và 9 cô "vợ bé" khác ở Mỹ là ai? Nghi vấn Kim Sae Ron bị ép tiếp khách vào ngày xảy ra vụ say rượu lái xe?

Nghi vấn Kim Sae Ron bị ép tiếp khách vào ngày xảy ra vụ say rượu lái xe? Quá đau đớn trước lời cầu xin của mẹ Kim Sae Ron, chính Kim Soo Hyun đã phá nát danh dự một kiếp người

Quá đau đớn trước lời cầu xin của mẹ Kim Sae Ron, chính Kim Soo Hyun đã phá nát danh dự một kiếp người 700 triệu tiền Kim Sae Ron nợ chỉ bằng khoảng cát xê 2 tập phim của Kim Soo Hyun

700 triệu tiền Kim Sae Ron nợ chỉ bằng khoảng cát xê 2 tập phim của Kim Soo Hyun Hôn nhân hạnh phúc của vợ chồng diễn viên Chi Bảo

Hôn nhân hạnh phúc của vợ chồng diễn viên Chi Bảo Nhìn thấy lọ dung dịch lạ lùng trong túi áo của chồng, sự thật đằng sau càng khiến tôi nức nở

Nhìn thấy lọ dung dịch lạ lùng trong túi áo của chồng, sự thật đằng sau càng khiến tôi nức nở Lê Phương chia sẻ ẩn ý sau tang lễ Quý Bình, netizen nghi ngờ liên quan đến vợ của cố nghệ sĩ

Lê Phương chia sẻ ẩn ý sau tang lễ Quý Bình, netizen nghi ngờ liên quan đến vợ của cố nghệ sĩ Sau Lê Phương, thêm 1 sao nữ lên livestream ẩn ý về người diễn giả trân trong tang lễ của Quý Bình

Sau Lê Phương, thêm 1 sao nữ lên livestream ẩn ý về người diễn giả trân trong tang lễ của Quý Bình Drama dồn dập: "Ông hoàng" Châu Kiệt Luân đánh bài thua hơn 3.500 tỷ, phải thế chấp 3 biệt thự và 1 máy bay riêng?

Drama dồn dập: "Ông hoàng" Châu Kiệt Luân đánh bài thua hơn 3.500 tỷ, phải thế chấp 3 biệt thự và 1 máy bay riêng?

Bị chỉ trích "khóc không có giọt nước mắt" trong đám tang Quý Bình, một nữ nghệ sĩ lên tiếng

Bị chỉ trích "khóc không có giọt nước mắt" trong đám tang Quý Bình, một nữ nghệ sĩ lên tiếng

Nóng: Kim Soo Hyun trực tiếp lên tiếng về tin hẹn hò Kim Sae Ron 15 tuổi, quấy rối cố diễn viên

Nóng: Kim Soo Hyun trực tiếp lên tiếng về tin hẹn hò Kim Sae Ron 15 tuổi, quấy rối cố diễn viên Lê Phương gây hoang mang khi đăng status sau tang lễ Quý Bình, nhiều nghệ sĩ vào bình luận ẩn ý

Lê Phương gây hoang mang khi đăng status sau tang lễ Quý Bình, nhiều nghệ sĩ vào bình luận ẩn ý 'Mỹ nhân phim hành động' Phi Ngọc Ánh mắc ung thư

'Mỹ nhân phim hành động' Phi Ngọc Ánh mắc ung thư