Thị trường chứng khoán phái sinh: ‘Ngân hàng sẽ được cung cấp dịch vụ bù trừ, thanh toán’

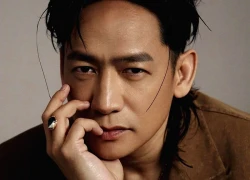

Trả lời Tạp chí Nhà Đầu tư, TS. Nguyễn Sơn – Chủ tịch Trung tâm lưu ký chứng khoán Việt Nam đã có những chia sẻ về sự tham gia của nhà đầu tư tổ chức trên thị trường chứng khoán phái sinh ( TTCKPS ).

TS. Nguyễn Sơn, Chủ tịch Trung tâm lưu ký chứng khoán Việt Nam .

- Thưa ông, vì sao các nhà đầu tư cá nhân vốn có kinh nghiệm, kiến thức không bằng các nhà đầu tư tổ chức chuyên nghiệp lại đang chiếm ưu thế trên TTCKPS, còn các nhà đầu tư nước ngoài vẫn chưa “mặn mà” với thị trường này?

Ông Nguyễn Sơn: Ngày 10/08/2017, TTCKPS Việt Nam đã chính thức đi vào hoạt động với sản phẩm đầu tiên là Hợp đồng tương lai (HĐTL) chỉ số cổ phiếu VN30. Sau gần 2 năm đi vào hoạt động, cùng với sự phát triển nhanh chóng của TTCKPS thì hoạt động bù trừ, thanh toán chứng khoán phái sinh (CKPS) do Trung tâm Lưu ký Chứng khoán Việt Nam (VSD) thực hiện cũng đã có được nhiều kết quả đáng ghi nhận so với ngày khai trương thị trường như tính đến ngày 11/7/2019, số lượng tài khoản giao dịch và bù trừ, thanh toán CKPS được đăng ký trên hệ thống của VSD đã lên tới hơn 75.000 tài khoản, tăng khoảng 23 lần; số lượng hợp đồng mở (OI) là 26.699 HĐ, tăng 132 lần; giá trị tài sản ký quỹ là 2.210.807.476.890 đồng, tăng 76 lần; tổng giá trị lỗ/lãi vị thế và thanh toán đáo hạn lũy kế thực hiện qua VSD là 3.942 tỷ đồng.

Những con số nêu trên cho thấy thị trường CKPS đã được nhà đầu tư quan tâm đón nhận một cách tích cực, tuy nhiên xét về cơ cấu nhà đầu tư tham gia vào thị trường thì vai trò của nhà đầu tư tổ chức nói chung và nhà đầu tư tổ chức nước ngoài nói riêng còn khá khiêm tốn. Theo thống kê, đến ngày 11/7/2019, trong tổng số 75.659 tài khoản đang có hiệu lực trên hệ thống của VSD thì có đến 99,7% là nhà đầu tư cá nhân, 0,3% nhà đầu tư tổ chức, trong đó nhà đầu tư tổ chức nước ngoài chỉ chiếm 0,06%.

Theo tôi, sự thiếu vắng của nhà đầu tư tổ chức nói chung và nhà đầu tư tổ chức nước ngoài nói riêng trên TTCKPS Việt nam cũng là xu thế chung của các TT CKPS khi mới hình thành do các yếu tố sau: (i) quy mô thị trường còn nhỏ, sản phẩm còn đơn nhất (hiện mới chỉ có 02 loại sản phẩm mang tính phòng vệ là HĐTL chỉ số và HĐTL TPCP, trong đó sản phẩm HĐTL TPCP – sản phẩm thu hút nhiều nhà đầu tư tổ chức- thì mới chỉ đi vào hoạt động chưa đầy tháng); (ii) thiếu vắng sự tham gia của các ngân hàng thương mại lớn với vai trò là ngân hàng lưu ký trong hoạt động bù trừ thanh toán. Đây chính là nguyên nhân dẫn tới tính hấp dẫn của thị trường đối với các nhà đầu tư có tổ chức là chưa cao đặc biệt là với các nhà đầu tư tổ chức nước ngoài.

Tuy nhiên, theo quan điểm cá nhân tôi, vấn đề này sẽ dần được giải quyết trong giai đoạn tới khi quy mô thị trường tăng lên, các sản phẩm được đa dạng hơn, đặc biệt là những sản phẩm hướng tới đối tượng là nhà đầu tư tổ chức như sản phẩm HĐTL TPCP các kỳ hạn, hợp đồng quyền chọn… được đưa vào thị trường cũng như khi khối ngân hàng thương mại được phép tham gia vào hoạt động bù trừ thanh toán cho thị trường mới mẻ này. Khi đó, độ hấp dẫn của thị trường đối với nhà đầu tư tổ chức sẽ tăng lên và sẽ ngày càng có nhiều nhà đầu tư tổ chức nước ngoài tham gia thị trường.

- Về phía VSD sẽ có giải pháp nào để thúc đẩy sự tham gia của nhà đầu tư tổ chức, nhất là nhà đầu tư tổ chức nước ngoài vào TTCKPS?

Như đã phân tích trên đây, để thu hút nhiều hơn nữa nhà đầu tư tổ chức nói chung và nhà đầu tư tổ chức nước ngoài nói riêng tham gia vào TTCKPS Việt Nam thì về phía VSD với tư cách là đơn vị tổ chức thực hiện hoạt động bù trừ, thanh toán CKPS theo mô hình đối tác bù trừ, chúng tôi sẽ phối hợp chặt chẽ với các đơn vị vận hành thị trường khác như Sở giao dịch chứng khoán Hà Nội và Ngân hàng thanh toán Vietinbank để tiếp tục nghiên cứu triển khai các sản phẩm mới như HĐTL trên chỉ số cổ phiếu mới, HĐTL cổ phiếu riêng lẻ, Hợp đồng quyền chọn phù hợp với lộ trình phát triển sản phẩm đã được cơ quan quản lý phê duyệt, khung pháp lý cũng như tiến độ triển khai các dự án công nghệ thông tin liên quan.

Việc đa dạng hóa sản phẩm, đặc biệt là các sản phẩm hướng tới đối tượng là các nhà đầu tư tổ chức, trong đó có các nhà đầu tư tổ chức nước ngoài sẽ tạo thêm sức hấp dẫn đối với các nhà đầu tư này. Bên cạnh đó, VSD cũng sẽ phối hợp với các bên liên quan để đề xuất với các cấp có thẩm quyền xem xét cho phép các ngân hàng thương mại được phép cung cấp dịch vụ bù trừ, thanh toán giao dịch CKPS, từ đó góp phần khơi thông nguồn vốn ngoại đang được quản lý tại các ngân hàng lưu ký.

Video đang HOT

- Hiện có một số ý kiến cho rằng quy định hiện hành không cho phép nhà đầu tư ngoại mở tài khoản ký quỹ đứng tên nhà đầu tư. Đây là một thách thức trong việc tham gia vào TTCKPS, nhất là đối với HĐTL TPCP kỳ hạn 5 năm vừa được triển khai. Ông có quan điểm như thế nào về vấn đề này?

Theo quy định hiện hành tại Thông tư 11/2016/TT-BTC và Thông tư số 23/2017/TT-BTC cũng như tại Quy chế ký quỹ, bù trừ và thanh toán chứng khoán phái sinh của VSD hiện nay thì nhà đầu tư (bao gồm cả nhà đầu tư trong nước và ngoài nước) khi tham gia giao dịch CKPS nói chung và sản phẩm HĐTL TPCP nói riêng phải mở tài khoản giao dịch tại thành viên giao dịch chứng khoán phái sinh và mở tài khoản tiền, chứng khoán ký quỹ tại thành viên bù trừ.

Trường hợp nhà đầu tư mở tài khoản giao dịch tại thành viên giao dịch chứng khoán phái sinh không phải là thành viên bù trừ, nhà đầu tư phải mở tài khoản ký quỹ tại thành viên bù trừ do thành viên giao dịch chỉ định. Các tài khoản giao dịch và tài khoản ký quỹ CKPS đều đứng tên nhà đầu tư, thành viên giao dịch, TVBT có trách nhiệm thông báo kịp thời cho nhà đầu tư mọi biến động liên quan đến tài khoản của mình.

Như vậy, theo tôi, quy định hiện hành không phải là nút thắt đối với nhà đầu tư ngoại khi tham gia vào phân khúc thị trường mới mẻ này. Vấn đề là cần có sự phối hợp về hoạt động giữa các ngân hàng lưu ký, công ty chứng khoán và nhà đầu tư để thống nhất quy trình quản lý luồng tiền vào ra khỏi tài khoản của nhà đầu tư tại ngân hàng lưu ký sang các công ty chứng khoán làm TVBT khi tham gia giao dịch phái sinh.

Trong công tác này, VSD sẵn sàng đồng hành các thành viên thị trường trong các hoạt động này để tháo gỡ những rào cản về kĩ thuật nếu có. Bên cạnh đó, như đã nêu trên đây, việc các ngân hàng thương mại, nhất là ngân hàng lưu ký chưa được phép làm TVBT của VSD ở mức độ nào đó cũng đã ảnh hưởng đến quyết định tham gia thị trường của các nhà đầu tư tổ chức nước nước ngoài do tiềm lực tài chính của các TVBT là công ty chứng khoán thường nhỏ hơn các ngân hàng thương mại.

Ngoài ra, theo quan đểm cá nhân tôi, sản phẩm HĐTL TPCP là sản phẩm mới, có tính chuyên biệt cao với cơ chế bù trừ thanh toán phức tạp và chỉ dành riêng cho nhà đầu tư có tổ chức cũng là một trong những nguyên nhân hạn chế các đối tượng nhà đầu tư, trong đó có các nhà đầu nước ngoài là cá nhân khi tham gia vào phân khúc thị trường này.

Theo Huy Ngọc

VietnamFinance.vn

Trước Rạng Đông, "bà hỏa" đã không ít lần ghé thăm các doanh nghiệp trên sàn chứng khoán

Cách đây 2 năm, cũng vào tháng 7 âm lịch, công ty May Thành Công (TCM) đã xảy ra vụ cháy tại kho vải khiến công ty mất đi khoảng vài trăm nghìn mét vải với giá trị ước tính 1,5 triệu USD.

Tháng 7 âm lịch hay còn được gọi là tháng cô hồn, xá tội vong nhân. Theo quan niệm dân gian, đây là thời điểm mà các hoạt động làm ăn, kinh doanh, buôn bán...nhìn chung không gặp nhiều thuận lợi.

Khi mà tháng 7 âm lịch gần kết thúc thì tối 28/8 (28/7 âm lịch) đã diễn ra vụ cháy lớn tại nhà máy CTCP Bóng đèn Phích nước Rạng Đông (Mã CK: RAL) có địa chỉ tại 87 - 89 Hạ Đình, Hà Nội. Hiện chưa có thống kê về mức độ thiệt hại của đám cháy nhưng chắc hẳn biến cố này sẽ ảnh hưởng phần nào tới hoạt động sản xuất kinh doanh của công ty.

Đám cháy nhà máy Rạng Đông vào 28/7 âm lịch (Ảnh: Tiến Tuấn)

Rạng Đông là công ty sản xuất bóng đèn và phích nước hàng đầu Việt Nam. Trong đó, thị phần phích nước hiện chiếm khoảng 85%. Còn với bóng đèn, Rạng Đông là một trong ba doanh nghiệp có thị phần lớn nhất nước. Hiện Rạng Đông đang tập trung vào mảng sản xuất đèn với sản phẩm chủ lực là đèn LED. Ngoài nhà máy chính đặt tại Hạ Đình, Rạng Đông còn một nhà máy đặt tại KCN Quế Võ, Bắc Ninh.

Theo báo cáo KQKD 6 tháng đầu năm, Rạng Đông ghi nhận doanh thu 1.804 tỷ đồng, tăng 21% và lợi nhuận sau thuế 96,4 tỷ đồng, tăng 20% so với năm trước đó. Với KQKD tích cực, cổ phiếu RAL đang thu hút sự quan tâm của giới đầu tư và có nhịp tăng khá tốt trong thời gian gần đây. Kết thúc phiên giao dịch 28/8, RAL đóng cửa với mức giá 88.000 đồng/cp, tăng 12% so với đầu tháng 7.

Diễn biến cổ phiếu RAL thời gian gần đây

Trên một diễn đàn tài chính, không ít nhà đầu tư đang tỏ ra lo ngại về diễn biến của đám cháy Rạng Đông bởi trong quá khứ đã có nhiều trường hợp cổ phiếu doanh nghiệp giảm sâu bởi ảnh hưởng từ sự cố cháy nổ.

Những lần "bà hỏa" ghé thăm doanh nghiệp trên sàn chứng khoán

Cách đây 2 năm, cũng vào tháng 7 âm lịch, công ty May Thành Công (TCM) đã xảy ra vụ cháy tại kho vải khiến công ty mất đi khoảng vài trăm nghìn mét vải với giá trị ước tính 1,5 triệu USD. Dù không gây thiệt hại lớn, nhưng cổ phiếu TCM đã giảm gần 6% trong phiên giao dịch ngay sau đó.

Trước đó, vào đầu năm 2017 tại chi nhánh CTCP Bao bì và In nông nghiệp (Mã CK: INN) tại KCN Phố Nối A, Hưng Yên cũng xảy ra hỏa hoạn tại khu nhà xưởng đang xây dựng và lắp đặt vận hành máy móc đầu tư mới.

Sự cố này đã gây ảnh hưởng lớn đến hoạt động sản xuất kinh doanh của INN và tổng giá trị thiệt hại ban đầu theo ước tính khoảng 70 tỷ đồng. Đón nhận thông tin này, cổ phiếu INN lập tức giảm bị giới đầu tư bán tháo và giảm sàn trong 2 phiên liên tiếp.

Cổ phiếu INN từng giảm mạnh bởi "bà hỏa" viếng thăm

Năm 2016, CTCP Viglacera Thăng Long (TLT) cũng xảy ra sự cố cháy 8.500 m2 mái nhà xưởng và phân xưởng sản xuất phải tạm dừng hoạt động trong vòng 10 - 15 ngày để khắc phục.

Tuy vậy, trường hợp Viglacera Thăng Long vẫn còn khá "nhẹ nhàng" so với một vài doanh nghiệp khác trên sàn chứng khoán. Cụ thể, trong năm 2015, CTCP Ngân Sơn (NST) đã bị lửa thiêu cháy kho thành phẩm, kho lạnh và kho nguyên liệu với tổng thiệt hại ước tính khoảng 317 tỷ đồng. Theo kết luận của cơ quan điều tra, vụ cháy nổ của Ngân Sơn bắt nguồn từ chất diệt côn trùng nhôm phốt phua (API) gặp ẩm cao, ngấm nước dẫn đến cháy.

Một vụ cháy khác diễn ra trong năm 2011 tại nhà máy Bibica Bình Dương (BBC) khiến dây chuyền sản xuất bánh Pie tạm ngưng 3 - 4 tháng. Nguyên nhân gây cháy nổ được xác định do sự cố chập điện.

Trong cả 2 trường hợp của Ngân Sơn và Bibica mặc dù đều đã mua bảo hiểm cháy nổ nhưng việc đòi bồi thường sẽ mất rất nhiều thời gian. Với Ngân Sơn, quá trình đòi bồi thường luôn được nhắc tới trong các nghị quyết ĐHCĐ nhưng vẫn gặp vướng mắc do quá trình thanh toán của công ty Bảo hiểm diễn ra khá chậm chạp. Việc khắc phục hậu quả từ vụ cháy năm 2015 của Ngân Sơn cũng mới hoàn tất trong năm 2018.

Còn với Bibica, tình hình còn phức tạp hơn khi doanh nghiệp và công ty bảo hiểm đã ra tòa do không chung tiếng nói trong việc bồi thường thiệt hại. Đến cuối năm 2016, tức 5 năm sau thời điểm diễn ra vụ cháy nổ, quá trình bồi thường thiệt hại cho Bibica mới đi đến hồi kết và công ty bảo hiểm phải thanh toán nốt cho Bibica hơn 61 tỷ đồng.

Minh Anh

Theo Trí thức trẻ

Nhận định chứng khoán 29/8: Rủi ro tạm thời được tiết chế  Phiên tăng điểm hôm nay không thuyết phục nên nhà đầu tư khó có thể từ bỏ tâm lý thận trọng. Tạm thời, rủi ro giảm đã được tiết chế lại. Giao dịch giằng co (Trung lập). (Công ty chứng khoán Bảo Việt - BVSC). Thị trường dự báo sẽ tiếp tục có biến động hẹp với các nhịp tăng giảm đan xen...

Phiên tăng điểm hôm nay không thuyết phục nên nhà đầu tư khó có thể từ bỏ tâm lý thận trọng. Tạm thời, rủi ro giảm đã được tiết chế lại. Giao dịch giằng co (Trung lập). (Công ty chứng khoán Bảo Việt - BVSC). Thị trường dự báo sẽ tiếp tục có biến động hẹp với các nhịp tăng giảm đan xen...

Tổng tài đến quán cà phê xin lỗi, mẹ nhân viên nói 1 câu phải ngậm miệng02:47

Tổng tài đến quán cà phê xin lỗi, mẹ nhân viên nói 1 câu phải ngậm miệng02:47 Xe tải mất lái đâm vào chợ chuối ở Quảng Trị, ít nhất 3 người tử vong01:07

Xe tải mất lái đâm vào chợ chuối ở Quảng Trị, ít nhất 3 người tử vong01:07 Danh tính nạn nhân vụ xe tải lao vào chợ chuối ở Quảng Trị, có 3 người quốc tịch Lào09:32

Danh tính nạn nhân vụ xe tải lao vào chợ chuối ở Quảng Trị, có 3 người quốc tịch Lào09:32 Tổng thống Vladimir Putin mặc quân phục, thị sát thao trường tập trận03:27

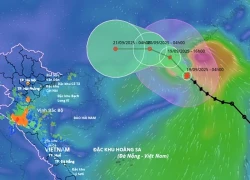

Tổng thống Vladimir Putin mặc quân phục, thị sát thao trường tập trận03:27 Bão số 8 đổ bộ Trung Quốc, gây mưa lớn ở Việt Nam08:52

Bão số 8 đổ bộ Trung Quốc, gây mưa lớn ở Việt Nam08:52 Thuê người đứng tên thành lập công ty để buôn lậu00:40

Thuê người đứng tên thành lập công ty để buôn lậu00:40 Vụ nhân viên quán cà phê bị hành hung ở Hà Nội: 'Tổng tài' đến xin lỗi và cái kết khó ngờ11:50

Vụ nhân viên quán cà phê bị hành hung ở Hà Nội: 'Tổng tài' đến xin lỗi và cái kết khó ngờ11:50 Bên trong hang ổ lừa đảo trực tuyến ở Campuchia qua lời kể người trong cuộc06:39

Bên trong hang ổ lừa đảo trực tuyến ở Campuchia qua lời kể người trong cuộc06:39 Venezuela điều tàu chiến, máy bay tập trận rầm rộ giữa căng thẳng08:15

Venezuela điều tàu chiến, máy bay tập trận rầm rộ giữa căng thẳng08:15 Bộ trưởng Israel hứa hẹn có 'sốt bất động sản' ở Gaza sau chiến sự08:11

Bộ trưởng Israel hứa hẹn có 'sốt bất động sản' ở Gaza sau chiến sự08:11 Nhật Bản lần đầu đưa chiến đấu cơ đến châu Âu, Canada08:02

Nhật Bản lần đầu đưa chiến đấu cơ đến châu Âu, Canada08:02Tin đang nóng

Tin mới nhất

Bắt khẩn cấp Giám đốc và Phó Giám đốc Trung tâm đăng kiểm xe cơ giới 29-07D

Sau khi thay Chủ tịch HĐQT, NCB tiếp tục bổ nhiệm mới một loạt nhân sự cấp cao

Tăng trưởng tín dụng tới 21/12 đạt 10,14%

Giá cà phê hôm nay 24/12: Arabica quay đầu tăng, Robusta lừng khừng khi nhà đầu cơ nghỉ lễ Giáng sinh

Giá tiêu hôm nay 24/12: Chưa nhìn thấy đáy đợt suy giảm, giá tiêu Ấn Độ đảo chiều tăng

Chứng khoán 2020: Phiên giao dịch chưa từng có, vượt ngưỡng 1 tỷ USD

Giá Bitcoin hôm nay 24/12: Bitcoin rực cháy giữa biển lửa thị trường

Tỷ giá USD hôm nay 24/12: Tiếp tục suy giảm

Cổ phiếu HDC tăng nóng, Vietinbank Securities muốn thoái toàn bộ vốn

Giá vàng hôm nay 24/12: Vàng đang trend tăng trong bối cảnh USD suy yếu

VietinBank sẽ trả cổ tức 5% trong năm 2020 thay vì kế hoạch sang 2021

Chứng khoán ngày 24/12: Những cổ phiếu nào được khuyến nghị?

Có thể bạn quan tâm

Duy Mạnh công khai tin nhắn bị web cá độ trả tiền mời quảng cáo

Sao việt

00:18:51 24/09/2025

20 bộ phim Việt chen chúc ra rạp

Hậu trường phim

23:48:13 23/09/2025

Jun Ji Hyun phản hồi vụ bị tẩy chay ở Trung Quốc

Sao châu á

23:45:40 23/09/2025

Cuộc sống của ca sĩ Đông Đào ở tuổi 54

Tv show

23:41:22 23/09/2025

Tổng thống Mỹ ra điều kiện với Nga về kịch bản "trừng phạt mạnh mẽ"

Thế giới

23:30:44 23/09/2025

Bắt giữ 2 đối tượng bắn vỡ kính ô tô trên cao tốc Hà Nội - Quảng Ninh

Pháp luật

23:19:19 23/09/2025

Va chạm với xe tải, nguyên phó hiệu trưởng trường học ở Lào Cai tử vong

Tin nổi bật

23:13:02 23/09/2025

Sau 16h chiều mai 24/9/2025, 3 con giáp của cải chất kín nhà, vàng bạc chất đầy két, giàu nhanh chóng, sung túc đủ đầy

Trắc nghiệm

22:50:36 23/09/2025

Mãn hạn tù hành nghề "livestream kể chuyện" tội ác, cuộc sống trong tù

Netizen

22:42:28 23/09/2025

Bí ẩn chiếc răng trên trán cá mập ma và chiến lược giao phối khác thường

Lạ vui

22:32:29 23/09/2025

Các chuyên gia nói gì khi Ngân hàng Nhà nước giảm lãi suất

Các chuyên gia nói gì khi Ngân hàng Nhà nước giảm lãi suất Tập đoàn quản lý khách sạn hàng đầu thế giới đổ bộ thị trường Mũi Né Phan Thiết

Tập đoàn quản lý khách sạn hàng đầu thế giới đổ bộ thị trường Mũi Né Phan Thiết

Chứng khoán chiều 28/8: Khớp lệnh cả phiên chỉ đạt 2.400 tỷ đồng, ROS đóng góp 16,5%

Chứng khoán chiều 28/8: Khớp lệnh cả phiên chỉ đạt 2.400 tỷ đồng, ROS đóng góp 16,5% Chứng khoán châu Á biến động trái chiều

Chứng khoán châu Á biến động trái chiều Nhiều cổ phiếu trắng bên mua, chứng khoán tăng giảm trái chiều

Nhiều cổ phiếu trắng bên mua, chứng khoán tăng giảm trái chiều Phiên chiều 28/8: Hồi hộp phút cuối

Phiên chiều 28/8: Hồi hộp phút cuối Chứng khoán sáng 28/8: Thanh khoản thấp, tiền né tránh vào các cổ phiếu lớn

Chứng khoán sáng 28/8: Thanh khoản thấp, tiền né tránh vào các cổ phiếu lớn Khối ngoại trở lại mua ròng, VN-Index hồi phục trong phiên 28/8

Khối ngoại trở lại mua ròng, VN-Index hồi phục trong phiên 28/8 Dragon Capital lần đầu đưa cổ phiếu VinGroup vào top những khoản đầu tư lớn nhất danh mục

Dragon Capital lần đầu đưa cổ phiếu VinGroup vào top những khoản đầu tư lớn nhất danh mục Vinaconex ICT (VCR) lại đăng ký bán gần 600.000 cổ phiếu quỹ

Vinaconex ICT (VCR) lại đăng ký bán gần 600.000 cổ phiếu quỹ VDSC: "VN-Index khó vượt mốc 1.000 điểm trong năm 2019, giữ quan điểm lạc quan với cổ phiếu khu công nghiệp, logistic"

VDSC: "VN-Index khó vượt mốc 1.000 điểm trong năm 2019, giữ quan điểm lạc quan với cổ phiếu khu công nghiệp, logistic" Dự án Nam Côn Sơn giai đoạn 2, điểm sáng giúp PVB thoát lỗ trong năm 2019?

Dự án Nam Côn Sơn giai đoạn 2, điểm sáng giúp PVB thoát lỗ trong năm 2019? Tâm lý thận trọng bao trùm thị trường, VN-Index tăng điểm với thanh khoản "mất hút"

Tâm lý thận trọng bao trùm thị trường, VN-Index tăng điểm với thanh khoản "mất hút" Chứng khoán 28/8: VN-Index có thể giằng co trong khoảng 975-981 điểm

Chứng khoán 28/8: VN-Index có thể giằng co trong khoảng 975-981 điểm Khó cứu Jeon Ji Hyun: Mất trắng 854 tỷ sau 1 đêm, bị công ty quản lý "mang con bỏ chợ"

Khó cứu Jeon Ji Hyun: Mất trắng 854 tỷ sau 1 đêm, bị công ty quản lý "mang con bỏ chợ" Khánh Phương xin lỗi

Khánh Phương xin lỗi Vợ cũ tiết lộ thông tin bất ngờ về cuộc sống của ông Minh - bà Giao sau khi nhận hơn 1,5 tỷ từ mạnh thường quân

Vợ cũ tiết lộ thông tin bất ngờ về cuộc sống của ông Minh - bà Giao sau khi nhận hơn 1,5 tỷ từ mạnh thường quân Siêu bão Ragasa tàn phá Trung Quốc và Philippines, kinh tế thiệt hại lớn

Siêu bão Ragasa tàn phá Trung Quốc và Philippines, kinh tế thiệt hại lớn Trong 3 ngày 4, 5 và 6/8 âm lịch, 3 con giáp được mùa bội thu, kiếm tiền không ngớt, may mắn đủ đường, vận may bùng nổ

Trong 3 ngày 4, 5 và 6/8 âm lịch, 3 con giáp được mùa bội thu, kiếm tiền không ngớt, may mắn đủ đường, vận may bùng nổ 'Vấp ngã' năm 18 tuổi, cô gái Nhật thay đổi cuộc đời sau chuyến du lịch TPHCM

'Vấp ngã' năm 18 tuổi, cô gái Nhật thay đổi cuộc đời sau chuyến du lịch TPHCM Bộ Y tế yêu cầu ứng phó siêu bão Ragasa ở mức cao nhất

Bộ Y tế yêu cầu ứng phó siêu bão Ragasa ở mức cao nhất Chuyện tình kéo dài 3 ngày của nữ diễn viên xinh đẹp quê TP.HCM và nam ca sĩ nổi tiếng

Chuyện tình kéo dài 3 ngày của nữ diễn viên xinh đẹp quê TP.HCM và nam ca sĩ nổi tiếng 1 nam diễn viên qua đời thảm và bí ẩn ở tuổi 28: Bị thiếu gia tra tấn đến chết, thi thể không nguyên vẹn?

1 nam diễn viên qua đời thảm và bí ẩn ở tuổi 28: Bị thiếu gia tra tấn đến chết, thi thể không nguyên vẹn? Thông tin mới vụ anh họ sát hại bé gái 8 tuổi rồi cho vào bao tải phi tang

Thông tin mới vụ anh họ sát hại bé gái 8 tuổi rồi cho vào bao tải phi tang Hoá ra vai chính Mưa Đỏ vốn là của mỹ nam Tử Chiến Trên Không: Biết danh tính ai cũng sốc, lý do từ chối quá đau lòng

Hoá ra vai chính Mưa Đỏ vốn là của mỹ nam Tử Chiến Trên Không: Biết danh tính ai cũng sốc, lý do từ chối quá đau lòng Tin nóng vụ "mỹ nam Trung Quốc" ngã lầu tử vong: Cảnh sát chính thức lên tiếng, 3 nhân vật bị triệu tập xử lý!

Tin nóng vụ "mỹ nam Trung Quốc" ngã lầu tử vong: Cảnh sát chính thức lên tiếng, 3 nhân vật bị triệu tập xử lý! Bé gái sơ sinh bị bỏ ở trạm điện cùng tờ giấy ghi tên và 15 triệu đồng

Bé gái sơ sinh bị bỏ ở trạm điện cùng tờ giấy ghi tên và 15 triệu đồng "Thánh keo kiệt" showbiz quay ngoắt 180 độ khi vợ mang bầu con trai!

"Thánh keo kiệt" showbiz quay ngoắt 180 độ khi vợ mang bầu con trai! Diễn biến tội ác của người đàn bà đầu độc chồng và 3 cháu ruột bằng xyanua

Diễn biến tội ác của người đàn bà đầu độc chồng và 3 cháu ruột bằng xyanua Không khí lạnh sẽ làm thay đổi hướng đi, cường độ siêu bão Ragasa

Không khí lạnh sẽ làm thay đổi hướng đi, cường độ siêu bão Ragasa Ưng Hoàng Phúc đã có mặt để làm việc với Công an TP.HCM theo thư triệu tập

Ưng Hoàng Phúc đã có mặt để làm việc với Công an TP.HCM theo thư triệu tập Hồ Hoài Anh sau chiến thắng lịch sử của Đức Phúc: "Hào quang cũng chỉ là nhất thời, mỗi người 1 giá trị"

Hồ Hoài Anh sau chiến thắng lịch sử của Đức Phúc: "Hào quang cũng chỉ là nhất thời, mỗi người 1 giá trị"