Thép Dana lỗ nặng, chìm trong cơn ‘bĩ cực’

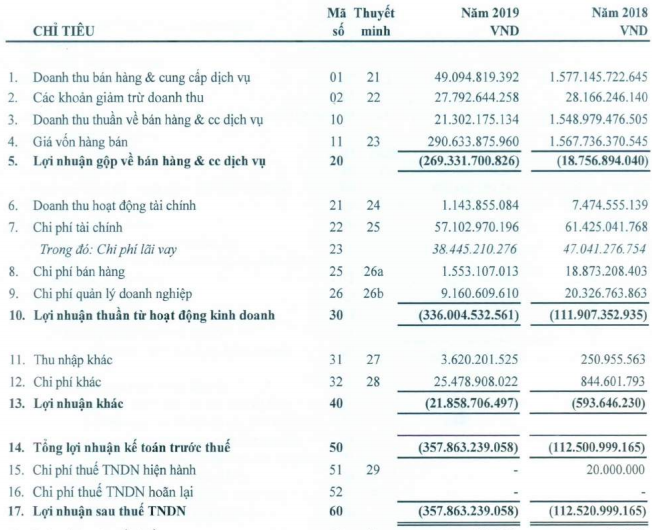

Công ty CP Thép Dana – Ý (HNX: DNY) vừa công bố báo cáo tài chính năm 2019, ghi nhận khoản lỗ nặng lên tới 358 tỷ đồng, tăng 45 tỷ so với báo cáo tự lập.

Khoản lỗ phình to tô đậm thêm vào bức tranh tối màu của một doanh nghiệp đã ngừng sản xuất Kinh doanh trong 12 tháng. Theo báo cáo tài chính hợp nhất quý IV/2019, DNY ghi nhận khoản nợ phải trả lên tới 1.315 tỷ đồng, tăng gần 100 tỷ đồng so với cùng kỳ năm trước; trong đó, nợ ngắn hạn là 726 tỷ đồng, nợ dài hạn là 588 tỷ đồng, đồng loạt tăng so với năm 2018.

Vốn chủ sở hữu của DNY lại đang ghi nhận âm hơn 37 tỷ đồng, trong khi năm 2018 là dương 275 tỷ đồng. Doanh thu thuần bán hàng và cung cấp dịch vụ đạt vỏn vẹn 21 tỷ đồng, giảm 737 lần so với năm 2018 (1.548 tỷ đồng).

Lợi nhuận từ hoạt động kinh doanh âm 317 tỷ đồng, gấp 5 lần so với năm 2018; lợi nhuận sau thuế âm 313 tỷ đồng, tăng hơn 5 lần so với năm 2018.

Các tài sản của DNY (bao gồm gần 489 tỷ đồng hàng tồn kho, gần 398 tỷ đồng tài sản cố định hữu hình và 297 tỷ đồng chi phí xây dựng dở dang) đã bị hoen rỉ và suy giảm chất lượng.

DNY lỗ nặng trong năm 2019

Kiểm toán viên cho rằng, số liệu tại báo cáo tài chính vẫn chỉ là những con số theo giá trị ghi sổ ban đầu chưa tính đến sự điều chỉnh nào liên quan đến việc sụt giảm giá trị. Với các tài liệu kế toán được cung cấp vào thời điểm lập báo cáo, kiểm toán viên không thể định lượng được giá trị của các tài sản đã nêu trên.

Một số khoản nợ phải trả của DNY trị giá gần 16 tỷ đồng cũng chưa được đối chiếu xác nhận tại thời điểm 31/12/2019. “Chúng tôi không thể đưa ra ý kiến kiểm toán về Báo cáo tài chính đính kèm” – Kiểm toán viên nêu rõ tại báo cáo tài chính vừa được công bố của DNY. Từ việc làm ăn kinh doanh có lãi trong năm 2017, DNY đã chìm sâu trong thua lỗ vì phải dừng hoạt động sản xuất do liên quan đến vấn đề ô nhiễm môi trường tại TP Đà Nẵng, nơi Công ty đặt hai nhà máy.

Theo báo cáo tài chính kiểm toán, lỗ lũy kế ghi nhận đến cuối năm 2019 của DNY đã lên đến 374 tỷ đồng. Theo đó, vốn chủ sở hữu của doanh nghiệp này cũng âm đến 82 tỷ đồng.

Thảo Nguyên

Hậu kiểm toán, tái diễn chênh lệch số liệu

Hậu kiểm toán, táiHạn chót công bố báo cáo tài chính kiểm toán năm đối với các doanh nghiệp niêm yết có niên độ kết thúc vào ngày 31/12/2019 đang đến gần, thị trường ghi nhận thêm nhiều câu chuyện lợi nhuận chênh lệch lớn giữa báo cáo tài chính được kiểm toán với báo cáo doanh nghiệp tự lập. diễn chênh lệch số liệu

Video đang HOT

HLC, MCG, CMX, KLF giảm lãi, LO5 tăng lỗ...

Theo báo cáo tài chính kiểm toán 2019 vừa được Công ty cổ phần Than Hà Lầm - Vinacomin (HLC) công bố, lợi nhuận sau thuế năm 2019 giảm 60% so với báo cáo Công ty tự lập, từ 50,6 tỷ đồng xuống còn 20,2 tỷ đồng.

Theo đó, lợi nhuận của HLC năm qua giảm 62,2% so với thực hiện năm 2018, thay vì giảm 4,9% như ban đầu.

Lý giải nguyên nhân lợi nhuận năm 2019 giảm mạnh, HLC cho biết, do lãi vay của Công ty bị khống chế theo Nghị định 20/2017/N-CP, dẫn đến khi tính thuế thu nhập doanh nghiệp, thuế phải nộp tăng 41,2 tỷ đồng so với năm 2018.

Tuy vậy, đối chiếu khác biệt giữa báo cáo tự lập và báo cáo kiểm toán của HLC cho thấy, tại báo cáo tự lập, số thuế thu nhập doanh nghiệp phải nộp tăng nhiều hơn, lên đến 85,5 tỷ đồng, còn tại báo cáo tài chính kiểm toán, con số này giảm xuống 59,2 tỷ đồng.

Như vậy, nguyên nhân khiến lợi nhuận của HLC giảm trong năm qua là do thuế, nhưng sự chênh lệch giữa số liệu lợi nhuận trước và sau kiểm toán đến từ khoản mục khác, do Công ty điều chỉnh tăng giá vốn hàng bán 65,5 tỷ đồng với hàng loạt điều chỉnh tăng tại các khoản chi phí nguyên vật liệu, khấu hao, nhân công, chi phí dịch vụ mua ngoài, trong khi doanh thu chỉ tăng 8 tỷ đồng, khiến lợi nhuận gộp giảm 57,6 tỷ đồng so với trước kiểm toán.

iều chỉnh tăng giá vốn, kéo giảm lợi nhuận gộp cũng là tình trạng tại Công ty cổ phần Lilama 5 (LO5).

Giá vốn sau kiểm toán tăng thêm 16% so với báo cáo tự lập, trong khi doanh thu không đổi, khiến lợi nhuận gộp giảm từ 29,3 tỷ đồng xuống 7,36 tỷ đồng.

Không đủ bù đắp các chi phí, lỗ sau thuế của LO5 tăng lên 28,56 tỷ đồng, gấp 4,2 lần báo cáo tự lập và gấp 5,4 lần số lỗ của năm 2018.

Tại Công ty cổ phần Cơ điện và Xây dựng Việt Nam (MCG), doanh thu và giá vốn hàng bán sau kiểm toán cùng bị điều chỉnh giảm hơn 28 tỷ đồng, khiến lợi nhuận gộp ít chênh lệch so với báo cáo tự lập.

Tuy nhiên, sau kiểm toán phát sinh khoản lỗ 1,29 tỷ đồng từ công ty liên doanh, liên kết và lỗ 1,98 tỷ đồng từ hoạt động khác, trái ngược với con số lãi 8,18 tỷ đồng trong báo cáo tự lập do không còn hạch toán thu nhập từ thanh lý tài sản cố định.

iều này khiến lãi trước thuế của MCG sau kiểm toán giảm 66,5% so với báo cáo tự lập.

Không ít doanh nghiệp khác có lợi nhuận năm 2019 giảm quá mạnh sau kiểm toán như Công ty cổ phần Camimex Group (CMX) báo lãi sau thuế của cổ đông công ty mẹ giảm 70,7% so với số tự lập; Công ty cổ phần ầu tư Thương mại và Xuất nhập khẩu CFS (KLF) báo lãi sau thuế sau kiểm toán giảm 87,9%...

Việc lợi nhuận giảm hoặc tăng lỗ sau kiểm toán ảnh hưởng không nhỏ tới diễn biến giá cổ phiếu, lợi ích của cổ đông cũng như niềm tin trên thị trường chứng khoán.

Vậy nhưng, giải trình về việc chênh lệch số liệu trước và sau kiểm toán của các doanh nghiệp hầu như không có nhiều thông tin có thể giúp ích cho các cổ đông và nhà đầu tư.

Chẳng hạn, HLC giải trình, chênh lệch là do đơn vị kiểm toán tính toán và điều chỉnh lại chi phí phân bổ trong kỳ. LO5 thì cho biết, Công ty chưa kết chuyển hết giá vốn tương ứng với doanh thu các công trình đã ghi nhận?!

Có trường hợp lãi tăng sau kiểm toán như Công ty cổ phần Nhiệt điện Ninh Bình (NBP) báo lãi sau kiểm toán tăng 71% so với trước kiểm toán, chủ yếu do Công ty ký sửa đổi, bổ sung hợp đồng mua bán điện năm 2019 và quyết toán lại khiến doanh thu tăng mạnh.

Hay Công ty cổ phần ầu tư IDJ Việt Nam (IDJ) báo lãi sau thuế tăng 4,7 lần sau kiểm toán do ghi nhận giá trị nghiệm thu tại dự án Apec Aqua Park Bắc Giang.

Với trường hợp giảm lỗ hay tăng lãi, không hẳn mọi cổ đông đều vui, nếu như đã bán cổ phiếu dựa theo báo cáo tài chính tự lập và tâm lý nhiều khả năng sẽ thấp thỏm vào các mùa báo cáo sau.

Cần có chế tài với doanh nghiệp sai lệch lớn

Báo cáo tài chính là một trong những tài liệu quan trọng nhất để làm căn cứ đánh giá về bức tranh về tài chính, kinh doanh của doanh nghiệp, xác định giá trị cổ phiếu trước khi ra quyết định của nhà đầu tư, nhất là với những nhà đầu tư nhỏ lẻ, khả năng tiếp cận trực tiếp hoạt động của doanh nghiệp bị hạn chế.

Tại các công ty chứng khoán, số liệu từ các báo cáo này cũng là cơ sở quan trọng để rà soát, đánh giá rủi ro và quyết định có hay không việc cho vay ký quỹ, tỷ lệ cho vay ký quỹ (nếu có) cũng như làm căn cứ rà soát thay đổi với các tỷ lệ, danh mục cho vay.

Với những nhu cầu trên, báo cáo tài chính tự lập hàng quý của doanh nghiệp đóng vai trò quan trọng, bởi nếu chỉ dựa vào các báo cáo đã được soát xét (báo cáo bán niên) hoặc kiểm toán (báo cáo năm) sẽ có độ trễ lớn so với thời điểm kết thúc kỳ kế toán (tối đa là 60 ngày với báo cáo bán niên và 100 ngày với báo cáo kiểm toán năm) và mật độ báo cáo có ý kiến kiểm toán chỉ 2 lần/năm với doanh nghiệp niêm yết.

Do cung cấp phần thông tin "định lượng", yếu tố quan trọng trong việc ra quyết định giao dịch cổ phiếu của nhà đầu tư, nên trong mùa công bố báo cáo tài chính, thị giá cổ phiếu thường biến động theo những con số mà doanh nghiệp công bố.

Dĩ nhiên, để các phân tích, quyết định giao dịch được chính xác thì điều kiện cần là số liệu phải chuẩn.

Vậy nhưng, mỗi khi mùa công bố báo cáo tài chính kiểm toán diễn ra thì tình trạng điều chỉnh, chênh lệch số liệu đáng kể giữa trước và sau kiểm toán lại xuất hiện.

Không ít trường hợp, mức chênh lệch giữa con số tự lập và kiểm toán lên đến hàng chục, hàng trăm phần trăm, thậm chí chuyển từ lãi sang lỗ.

Doanh nghiệp có nhiều lý do giải thích về sự chênh lệch số liệu, từ nhầm lẫn trong ghi chép và trình bày các khoản mục đến khác biệt trong quan điểm giữa doanh nghiệp với kiểm toán viên khi thực hiện các nghiệp vụ kế toán như dự phòng, khấu hao, phân bổ hàng tồn kho hay ghi nhận doanh thu, chi phí...

Nhưng từ phía nhà đầu tư, không khỏi có những nghi ngại về nguyên nhân khách quan hay chủ quan dẫn đến sự chênh lệch lớn về số liệu, nhất là khi thị giá cổ phiếu theo đó biến động bất thường.

ơn cử, tại CMX, sau khi báo cáo tài chính tự lập công bố lãi lớn vào ngày 21/1/2020, thị giá cổ phiếu đã có 7 phiên tăng trần liên tiếp, tổng mức tăng gần 60%.

Theo quy định hiện hành, doanh nghiệp chậm trễ trong việc công bố thông tin hay công bố thông tin sai lệch có thể bị nhắc nhở, xử phạt, thậm chí bị hủy niêm yết bắt buộc...

Tuy nhiên, với trường hợp chênh lệch lớn về số liệu trước và sau kiểm toán, doanh nghiệp chỉ cần giải trình, trong khi thực tế cho thấy, không ít doanh nghiệp "giải trình cho có".

Việc kiểm soát có phần nhẹ nhàng này dẫn đến lo ngại sẽ có những trường hợp phát sinh sai lệch có chủ ý từ người lập báo cáo.

ể hạn chế tình trạng này, với những doanh nghiệp nhiều lần xảy ra chênh lệch lớn về số liệu, cơ quan quản lý nên xem xét áp dụng các chế tài tương tự như khi vi phạm các nghĩa vụ công bố thông tin.

Trong khi chờ đợi cơ quan quản lý có những biện pháp nhằm thúc đẩy doanh nghiệp cải thiện chất lượng báo cáo tài chính tự lập, nhà đầu tư cần tự bảo vệ mình bằng việc cảnh giác với những doanh nghiệp có "tì vết".

Khắc Lâm

Thủy điện Điện lực 3 (DRL) trả cổ tức 15% bằng tiền mặt HĐQT CTCP Thủy điện - Điện lực 3 (DRL - sàn HOSE) vừa thông qua phương án trả cổ tức bằng tiền mặt theo tỷ lệ 15% cho cổ đông hiện hữu, tương ứng 1 cổ phiếu sẽ được nhận 1.500 đồng. Trong đó, Thủy điện - Điện lực 3 sẽ trả cổ tức phần còn lại của năm 2019 là 9,2% và...