Thanh toán không dùng tiền mặt: Xu hướng mới

Khảo sát mới nhất của Tổ chức thẻ Visa về hành vi thanh toán của người tiêu dùng cho thấy, người tiêu dùng Việt Nam đang có xu hướng giảm sử dụng tiền mặt, thay vào đó là các thanh toán kỹ thuật số qua công nghệ không tiếp xúc (contactless).

Khách hàng thanh toán bằng thẻ VISA tại đại lý xăng dầu PV Oil khu vực Q.Tân Bình (TP Hồ Chí Minh). Ảnh: Thế Anh/TTXVN

Với công nghệ này, người dùng chỉ cần đặt gần, chạm hoặc vẩy nhẹ thẻ, điện thoại hoặc các thiết bị đeo vào thiết bị chấp nhận thẻ (máy POS) có tính năng thanh toán chạm là có thể hoàn tất giao dịch thanh toán hàng hóa, dịch vụ.

Đơn cư như dịch COVID-19 bùng phát vừa qua, thanh toán không tiếp xúc, không dùng tiền mặt lại càng được khuyến khích và thúc đẩy nhằm đảm bảo nhu cầu sinh hoạt của người dân, góp phần phòng, chống virus lây lan.

Theo khảo sát, hiện có 37% người tiêu dùng tại Việt Nam sử dụng phương thức thanh toán thẻ không tiếp xúc. Trong số này, có đến 42% người dùng thanh toán không tiếp xúc bằng điện thoại di động và 85% người dùng sử dụng phương thức này ít nhất một lần/tuần.

Đối với người chưa từng thanh toán không tiếp xúc, khảo sát cũng đưa ra một con số khả quan khi 4 trong 5 người được hỏi bày tỏ sự quan tâm tới phương thức này. Thậm chí, một số loại hình mới như thanh toán sinh trắc học: xác thực bằng vân tay, giọng nói… cũng thu hút hơn 80% người tiêu dùng quan tâm.

“Đặc biệt, điểm nhấn của công nghệ này la do không dùng thẻ tiếp xúc trực tiếp vơi thiết bị thanh toán và chủ thẻ vẫn giữ thẻ khi thanh toán nên thông tin được bảo mật tối đa. Thêm vào đó, với những hóa đơn có giá trị nhỏ từ 400.000 đồng trở xuống, chủ thẻ không cần ký xác nhận”, ông Nguyễn Minh Tâm, Phó Tổng Giám đốc Ngân hang TMCP Sai Gon Thương Tin ( Sacombank) cho biết.

Dẫn đầu mạng lưới chấp nhận công nghệ thanh toán không tiếp xúc nói trên phải kể tới Sacombank khi tiên phong triển khai đôi vơi các thẻ quốc tế từ năm 2017. Đến nay, thẻ contactless đã được áp dụng tại nhiều ngân hàng như: Ngân hàng TMCP Kỹ thương Việt Nam ( Techcombank), Ngân hàng TMCP Đầu tư và Phát triển Việt Nam ( BIDV), Ngân hàng TMCP Ngoại thương Việt Nam ( Vietcombank), Ngân hàng TMCP Kiên Long ( Kienlongbank), Ngân hàng TMCP Tiên Phong (TPBank)…

Đánh giá về xu hướng trên, bà Đặng Tuyết Dung, Giám đốc Visa Việt Nam và Lào nhận định: “Các giao dịch không tiền mặt có lợi cho cả doanh nghiệp và người tiêu dùng. Khi người tiêu dùng có trải nghiệm tốt hơn, các điểm chấp nhận thanh toán không tiếp xúc sẽ có thêm nhiều giao dịch từ người tiêu dùng. Và khi các điểm chấp nhận thanh toán không tiếp xúc hoạt động hiệu quả, người tiêu dùng sẽ được hưởng những dịch vụ tốt nhất. Đây là một bước đi mà cả hai bên đều có lợi”.

Không dừng lại tại đó, nhiều ngân hàng con phát triển tính năng rút tiền bằng mã QR hay xác thực bằng sinh trắc học tại máy rút tiền tự động ATM. Qua đo, đem lai trải nghiệm mới cho người dùng va được kỳ vọng là giải pháp cho bài toán chuyển đổi từ thẻ từ sang thẻ chip của hệ thống ngân hàng.

Mới đây, Ngân hàng TMCP Công thương Việt Nam (VietinBank) đã ra mắt tính năng rút tiền bằng mã QR. Theo đó, kể từ tháng 6/2020, chủ thẻ ghi nợ của VietinBank có thể dùng ứng dụng VietinBank iPay Mobile trên thiết bị di động quét mã QR hiển thị tại màn hình ATM để rút tiền mà không cần dùng thẻ.

Trước đó, Sacombank đã cho phép chủ thẻ rút tiền nhanh bằng mã QR qua ứng dụng mCard tại toàn bộ mạng lưới ATM Sacombank trên toàn quốc. Tiếp đên nhiều ngân hàng đã phát triển những ứng dụng riêng cho phép khách hàng rút tiền bằng mã QR như: TPBank với TPBank QuickPay, BIDV với BIDV Pay …

Video đang HOT

Trong khi đó, tại Ngân hàng TMCP Xuất nhập khẩu (Eximbank) hay Ngân hàng TMCP Việt Nam Thương Tín (VietBank), các chủ thẻ có thể rút tiền tại ATM bằng xác thực vân tay mà không cần thẻ truyền thống. Tính năng này cũng được áp dụng với các giao dịch tại quầy mà khách hàng không cần phải mang theo chứng minh nhân dân, thẻ căn cước công dân hay hộ chiếu.

Theo TS.Nguyễn Trí Hiếu, chuyên gia tài chính – ngân hàng, chỉ với một chiếc điện thoại di động, người dùng có thể thực hiện nhiều giao dịch ngân hàng như chuyển khoản, thanh toán hay rút tiền tại ATM mà không cần mang theo thẻ. Từ đó, có thể tránh các trường hợp như mất thẻ, làm gãy thẻ hoặc các sự cố nuốt thẻ, nhất là tránh bị kẻ gian lợi dụng sao chép thông tin cá nhân trên thẻ do tính bảo mật khi rút tiền bằng mã QR rất cao.

Không khó để nhận thấy những chuyển đổi tích cực, nhanh chóng của các ngân hàng trong số hóa dịch vụ, sản phẩm. Tuy nhiên, để thanh toán không dùng tiền mặt phát triển nhanh và phổ biến hơn vẫn cần sự hợp tác giữa người tiêu dùng, nhà cung cấp dịch vụ va các cơ quan chức năng.

Ông Phan Viết Hải, Giám đốc Công nghệ thông tin Ngân hàng TMCP Bản Việt (VietCapitalBank) chia sẻ: “Cách đây vài năm khi các công ty công nghệ tài chính (Fintech) ra đời, ngân hàng coi Fintech là một trong những đối thủ cạnh tranh. Tuy nhiên, gần đây ngân hàng cũng đã nhìn nhận họ là một đối tác để hợp tác cung cấp dịch vụ thuận tiện hơn cho khách hàng”.

Cụ thể, VietCapitalBank chủ động kết nối với các ví điện tử ZaloPay, AirPay, Momo… Điều này giúp khách hàng có thể sử dụng các dịch vụ đang là thế mạnh của Fintech như thanh toán tại các cửa hàng tiện ích như 7eleven, CircleK… mà không phải rut tiền mặt.

Một thế mạnh khác của Fintech là sở hữu lượng lớn người dùng chưa phải là khách hàng của ngân hàng. Với đối tượng khách hàng này, nếu như trước đây họ cần mang tiền tới ngân hàng để chuyển khoản thì nay thông qua kết nối giữa ngân hàng và Fintech, họ có thể chuyển trực tiếp từ ví điện tử đến tài khoản ngân hàng.

“Đó là lợi ích của cả khách hàng cũng như hai bên cung cấp dịch vụ, góp phần giảm sử dụng tiền mặt trong nền kinh tế”, ông Hải khẳng định.

Tuy vậy, ông đánh giá đối với các ví điện tử hay dịch vụ tiền điện tử trên thuê bao di động (Mobile Money) dự kiến sắp được triển khai, thách thức lớn nhất vẫn là vấn đề là về định danh khách hàng và an toàn trong thanh toán.

“Ngân hàng là ngành hết sức đặc biệt, chúng tôi phải tuân thủ luật và những quy tắc của cả Ngân hàng Nhà nước và thông lệ quốc tế liên quan đến định danh khách hàng để đảm bảo chống rửa tiền, sư an toàn, bảo mật tài sản của khách hàng. Do đó, cần phải có những hành lang pháp lý phù hợp liên quan đến định danh khách hàng và an toàn, bảo mật trong giao dịch”, ông Hải nhấn mạnh.

Số liệu từ Ngân hàng Nhà nước cho thấy, trong 4 tháng đầu năm nay, thanh toán nội địa qua thẻ ngân hàng tăng 26,2% về số lượng và 15,7% về giá trị. Thanh toán qua kênh internet tăng 3,2% về số lượng và 45,7% giá trị; qua kênh điện thoại di động tăng 189% về số lượng và hơn 166% về giá trị so với cùng kỳ năm 2019.

Những tín hiệu tích cực này là động lực để các ngân hàng và công ty Fintech tiếp tục đẩy nhanh tiến trình tài chính số và thanh toán không dùng tiền mặt trong bối cảnh hậu COVID-19.

Tiền gửi của người dân trong tài khoản thanh toán giảm mạnh

Trong quý I/2020, tổng lượng tiền gửi thanh toán của cá nhân đã giảm hơn 23.000 tỷ đồng so với quý IV/2019, bất chấp số lượng tài khoản mở mới vẫn tăng lên.4

Số liệu của Ngân hàng Nhà nước về số dư tiền gửi thanh toán của cá nhân trong tài khoản ngân hàng quý I đang cho thấy sự giảm mạnh so với quý liền trước.

Tính đến hết tháng 3 năm nay, tổng số dư tiền gửi thanh toán của cá nhân trong tài khoản ngân hàng là 476.523 tỷ đồng, giảm 23.198 tỷ đồng, tương đương 4,64% so với quý trước đó.

Đây là quý giảm đầu tiên của chỉ tiêu tiền gửi này sau 5 quý tăng trưởng liên tiếp, đồng thời là mức giảm mạnh nhất trrong nhiều năm. Trong lần giảm gần nhất vào quý III/2018, mức giảm số dư tiền gửi thanh toán chỉ là hơn 5.300 tỷ đồng.

Tiền gửi trong tài khoản thanh toán của cá nhân chính là các khoản tiền không kỳ hạn trên tài khoản ngân hàng dùng để chuyển, rút tiền mặt ATM, thanh toán hóa đơn.

Đáng chú ý, trong khi số dư tiền gửi thanh toán của cá nhân giảm mạnh thì số lượng tài khoản mở mới quý I vẫn tăng lên.

Tiền gửi thanh toán chính là số dư tiền trong tài khoản ngân hàng dùng để chuyển, rút tiền mặt ATM, thanh toán hóa đơn. Ảnh: Việt Hùng.

Cuối quý IV năm trước, tổng lượng tài khoản thanh toán của cá nhân là 88,503 triệu tài khoản. Con số này đã tăng lên 90,842 triệu tài khoản vào cuối quý I vừa qua.

Như vậy, tính bình quân số dư tiền gửi thanh toán trên mỗi tài khoản cá nhân trong quý I năm nay là 5,25 triệu, giảm 7,6% so với số dư bình quân trong quý IV/2019 là 5,65 triệu/tài khoản.

Trước đó, số dư tiền gửi thanh toán bình quân này đã tăng liên tục tăng từ năm 2018 ở mức 4,76 triệu đồng.

Xu hướng tiền gửi thanh toán giảm mạnh cũng ghi nhận trên báo cáo tài chính quý I của hàng loạt ngân hàng thương mại.

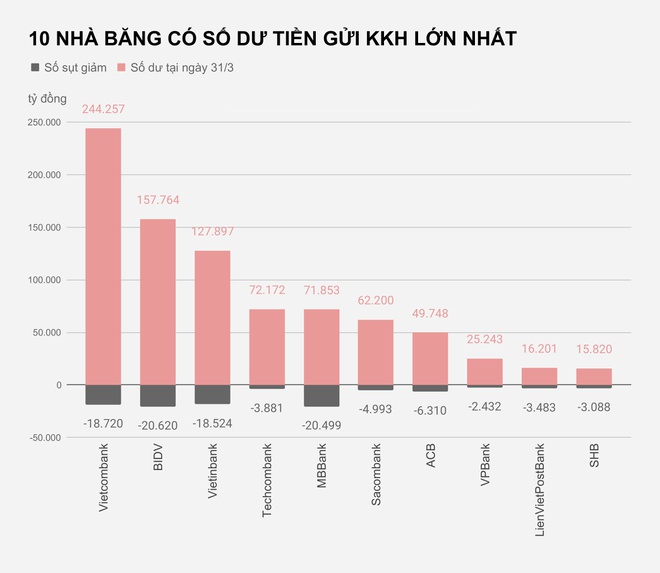

Theo đó, tổng lượng tiền gửi không kỳ hạn (CASA) tại 22 ngân hàng công bố báo cáo tài chính quý I đã giảm hơn 113.000 tỷ đồng, tương đương 11% so với cuối năm 2019. Tiền gửi không kỳ hạn này bao gồm cả của cá nhân và tổ chức kinh tế.

19/23 nhà băng ghi nhận giảm CASA về cả giá trị và tỷ trọng trong cơ cấu tiền gửi của khách hàng. Thậm chí, một số ngân hàng bị giảm hàng chục nghìn tỷ.

Cụ thể, BIDV và MBBank là 2 nhà băng có số dư tiền gửi không kỳ hạn giảm mạnh nhất trong quý I vừa qua, đều trên 20.000 tỷ đồng.

Trong đó, lượng tiền gửi không kỳ hạn đến cuối quý I tại BIDV là 157.764 tỷ đồng, giảm 12% so với đầu năm. Con số bên phía MBBank là 71.853 tỷ đồng, giảm 22%.

Cùng mức giảm chục nghìn tỷ là số dư tiền gửi không kỳ hạn tại Vietcombank giảm hơn 18.700 tỷ đồng (7%) và Vietinbank giảm hơn 18.500 tỷ đồng (13%).

Ngoài ra, hàng loạt ngân hàng thương mại tư nhân lớn trước đó có số dư tiền gửi không kỳ hạn cao như Techcombank, Sacombank, ACB, LienVietPostBank... đều giảm hàng nghìn tỷ trong quý vừa qua.

Nhóm ngân hàng lớn đứng đầu về số dư tiền gửi không kỳ hạn sụt giảm nhưng nếu tính theo tỷ lệ %, nhóm dẫn đầu về tốc độ sụt giảm lại là các nhà băng cỡ nhỏ.

Trong đó, VietBank đứng đầu với mức giảm 41% trong quý vừa qua từ 2.413 tỷ xuống 1.419 tỷ đồng. Theo sau là BacABank và Kienlongbank cùng mức giảm 39% so với cuối năm 2019, đều xuống dưới 1.000 tỷ tại ngày 31/3.

Ở chiều ngược lại, chỉ 3 ngân hàng ghi nhận xu hướng tăng lượng tiền gửi không kỳ hạn trong quý đầu tiên năm nay gồm MSB tăng 7%; HDBank tăng 2% và ABBank tăng 1%.

Nguyên nhân chính khiến lượng tiền gửi không kỳ hạn tại các nhà băng giảm mạnh đến từ việc lượng lớn doanh nghiệp rút tiền gửi trong những tháng đầu năm. Số liệu từ NHNN cho hay, số dư tiền gửi của các tổ chức kinh tế đến cuối tháng 2 đã giảm hơn 4,8% (giảm hơn 190.000 tỷ đồng) về mức 3,77 triệu tỷ. Con số sụt giảm này lớn hơn nhiều so với mức giảm 2,87% cùng kỳ năm trước.

Trong khi đó, tiền gửi của dân cư vẫn tăng 3,91%, đạt trên 5,018 triệu tỷ đồng (bao gồm cả các khoản tiền gửi tiết kiệm có kỳ hạn).

Hết thời ngân hàng đồng loạt báo lãi lớn?  Trong khi nhiều ngân hàng suy giảm lợi nhuận quý I, vẫn có những nhà băng ghi nhận đà tăng trưởng đột biến, theo báo cáo kết quả kinh doanh mới được công bố. Đã không còn xu hướng ngân hàng đồng loạt báo lãi tăng mạnh. Kết quả kinh doanh quý I/2020 được công bố đang cho thấy sự phân hóa rõ...

Trong khi nhiều ngân hàng suy giảm lợi nhuận quý I, vẫn có những nhà băng ghi nhận đà tăng trưởng đột biến, theo báo cáo kết quả kinh doanh mới được công bố. Đã không còn xu hướng ngân hàng đồng loạt báo lãi tăng mạnh. Kết quả kinh doanh quý I/2020 được công bố đang cho thấy sự phân hóa rõ...

Vụ dụ dỗ người dân tu tập mê tín: Một bị hại phải bán 3 căn nhà ở Hà Nội01:02

Vụ dụ dỗ người dân tu tập mê tín: Một bị hại phải bán 3 căn nhà ở Hà Nội01:02 Đòn giáng của ông Trump vào Ukraine trước ngưỡng cửa đàm phán với Nga09:07

Đòn giáng của ông Trump vào Ukraine trước ngưỡng cửa đàm phán với Nga09:07 Lãnh đạo Mỹ - Ukraine khẩu chiến kịch liệt08:41

Lãnh đạo Mỹ - Ukraine khẩu chiến kịch liệt08:41 Thực hư clip xe cứu thương chế còi "cố lên, sắp tới rồi" chạy ở TPHCM00:28

Thực hư clip xe cứu thương chế còi "cố lên, sắp tới rồi" chạy ở TPHCM00:28 'Ông Trump rất thất vọng về ông Zelensky, muốn Ukraine thỏa thuận khoáng sản 500 tỉ USD'09:08

'Ông Trump rất thất vọng về ông Zelensky, muốn Ukraine thỏa thuận khoáng sản 500 tỉ USD'09:08 Ông Trump bất ngờ nặng lời về ông Zelensky, nhiều bên bị sốc08:41

Ông Trump bất ngờ nặng lời về ông Zelensky, nhiều bên bị sốc08:41 Xác minh clip 2 tài xế ô tô cầm kiếm dọa chém nhau giữa đường ở TPHCM00:52

Xác minh clip 2 tài xế ô tô cầm kiếm dọa chém nhau giữa đường ở TPHCM00:52 Ông Trump sẽ đích thân kiểm kê kho vàng trị giá 425 tỉ USD của Mỹ09:43

Ông Trump sẽ đích thân kiểm kê kho vàng trị giá 425 tỉ USD của Mỹ09:43 Tàu ngầm 161 tỷ đồng: Lặn sâu 200m, biến thành quầy bar dưới đáy biển03:14

Tàu ngầm 161 tỷ đồng: Lặn sâu 200m, biến thành quầy bar dưới đáy biển03:14 500 ngày xung đột khốc liệt cày nát Dải Gaza01:49

500 ngày xung đột khốc liệt cày nát Dải Gaza01:49 Phát biểu của ông Trump về 'người cứu đất nước' gây xôn xao09:24

Phát biểu của ông Trump về 'người cứu đất nước' gây xôn xao09:24Tin đang nóng

Tin mới nhất

Bắt khẩn cấp Giám đốc và Phó Giám đốc Trung tâm đăng kiểm xe cơ giới 29-07D

Sau khi thay Chủ tịch HĐQT, NCB tiếp tục bổ nhiệm mới một loạt nhân sự cấp cao

Tăng trưởng tín dụng tới 21/12 đạt 10,14%

Giá cà phê hôm nay 24/12: Arabica quay đầu tăng, Robusta lừng khừng khi nhà đầu cơ nghỉ lễ Giáng sinh

Giá tiêu hôm nay 24/12: Chưa nhìn thấy đáy đợt suy giảm, giá tiêu Ấn Độ đảo chiều tăng

Chứng khoán 2020: Phiên giao dịch chưa từng có, vượt ngưỡng 1 tỷ USD

Giá Bitcoin hôm nay 24/12: Bitcoin rực cháy giữa biển lửa thị trường

Tỷ giá USD hôm nay 24/12: Tiếp tục suy giảm

Cổ phiếu HDC tăng nóng, Vietinbank Securities muốn thoái toàn bộ vốn

Giá vàng hôm nay 24/12: Vàng đang trend tăng trong bối cảnh USD suy yếu

VietinBank sẽ trả cổ tức 5% trong năm 2020 thay vì kế hoạch sang 2021

Chứng khoán ngày 24/12: Những cổ phiếu nào được khuyến nghị?

Có thể bạn quan tâm

Tử vi 12 cung hoàng đạo ngày 25/2/2025: Thần tài song hành

Trắc nghiệm

00:18:52 25/02/2025

Nam thanh niên tử vong thương tâm trên đường đi làm

Tin nổi bật

00:00:04 25/02/2025

Điều tra vụ học sinh chơi bóng chuyền bị điện giật tử vong

Pháp luật

23:56:42 24/02/2025

Siêu máy tính 'bóc trần' cấu trúc xoắn bí ẩn ở rìa hệ mặt trời

Thế giới

23:48:40 24/02/2025

Phim lãng mạn Hàn cực hay chiếu 9 năm bỗng nhiên hot trở lại: 1 cặp đôi được netizen sống chết đẩy thuyền

Phim châu á

23:45:35 24/02/2025

Đám cưới đang viral khắp Trung Quốc: Cô dâu nhan sắc "thượng hạng 5 sao", chú rể vừa đẹp vừa ngầu xuất sắc

Hậu trường phim

23:42:38 24/02/2025

Sao nam bị bán sang Myanmar lại gặp biến căng, chỉ 1 hành động mà khiến netizen đồng loạt quay lưng

Sao châu á

23:30:20 24/02/2025

Hình ảnh Phương Oanh khi "thoát vai" mẹ bỉm sữa, diện mạo thế nào mà dân tình nhận xét "chuẩn vợ chủ tịch"?

Sao việt

23:26:49 24/02/2025

Phim tài liệu vén màn vụ bắt cóc ám ảnh John Lennon và Yoko Ono

Phim âu mỹ

23:00:00 24/02/2025

Xuân Son kiểm soát cân nặng, tích cực phục hồi

Sao thể thao

22:59:52 24/02/2025

Hà Nội: Thu thuế trong 6 tháng đạt 46,2% dự toán pháp lệnh

Hà Nội: Thu thuế trong 6 tháng đạt 46,2% dự toán pháp lệnh Tăng thời gian nộp thuế cho doanh nghiệp từ 5 tháng lên 12 tháng: Vẹn cả đôi đường

Tăng thời gian nộp thuế cho doanh nghiệp từ 5 tháng lên 12 tháng: Vẹn cả đôi đường

Nợ dưới chuẩn Techcombank tăng vọt trong mùa COVID-19

Nợ dưới chuẩn Techcombank tăng vọt trong mùa COVID-19 Giảm lãi vay cho cá nhân, mới chủ yếu là vay ngắn hạn

Giảm lãi vay cho cá nhân, mới chủ yếu là vay ngắn hạn Nhiều ngân hàng chấp nhận tăng trưởng tín dụng âm

Nhiều ngân hàng chấp nhận tăng trưởng tín dụng âm Lợi nhuận giảm, nợ xấu tăng, ngân hàng nâng trích lập dự phòng

Lợi nhuận giảm, nợ xấu tăng, ngân hàng nâng trích lập dự phòng Ngân hàng khắc phục ảnh hưởng bởi dịch COVID-19

Ngân hàng khắc phục ảnh hưởng bởi dịch COVID-19 Lợi nhuận ngân hàng co lại, khối nợ xấu tăng lên

Lợi nhuận ngân hàng co lại, khối nợ xấu tăng lên

Mẹ qua đời sau thời gian bạo bệnh, Quang Dũng hủy toàn bộ lịch trình

Mẹ qua đời sau thời gian bạo bệnh, Quang Dũng hủy toàn bộ lịch trình Vụ Phạm Thoại rút hơn 16 tỉ đồng tiền từ thiện: Người ủng hộ có quyền yêu cầu công an vào cuộc

Vụ Phạm Thoại rút hơn 16 tỉ đồng tiền từ thiện: Người ủng hộ có quyền yêu cầu công an vào cuộc Phạm Thoại sẽ livestream sao kê số tiền 16 tỷ đồng nhà hảo tâm ủng hộ bé Bắp

Phạm Thoại sẽ livestream sao kê số tiền 16 tỷ đồng nhà hảo tâm ủng hộ bé Bắp Lộ clip Lộc Hàm say khướt, đi không vững, giữa lúc tin chia tay tình 7 năm khiến cả MXH ăn mừng

Lộ clip Lộc Hàm say khướt, đi không vững, giữa lúc tin chia tay tình 7 năm khiến cả MXH ăn mừng "Drama" không hồi kết: Hậu sự của Từ Hy Viên ngày càng rối ren vì... 4 quyết định của nhân vật này?

"Drama" không hồi kết: Hậu sự của Từ Hy Viên ngày càng rối ren vì... 4 quyết định của nhân vật này?

Không nhận ra sao nhí Bố Ơi Mình Đi Đâu Thế: Thành người khổng lồ gần 2m, giảm hơn 20kg và có bạn gái!

Không nhận ra sao nhí Bố Ơi Mình Đi Đâu Thế: Thành người khổng lồ gần 2m, giảm hơn 20kg và có bạn gái! Cả mạng xã hội liên tục nhắc tên Phạm Thoại và mẹ bé Bắp: Chuyện gì đang xảy ra?

Cả mạng xã hội liên tục nhắc tên Phạm Thoại và mẹ bé Bắp: Chuyện gì đang xảy ra? Công bố thời khắc hấp hối của Từ Hy Viên, minh tinh nắm chặt tay 1 người không buông

Công bố thời khắc hấp hối của Từ Hy Viên, minh tinh nắm chặt tay 1 người không buông

Thi thể người phụ nữ được bọc giấy bạc trong rẫy cao su Đồng Nai

Thi thể người phụ nữ được bọc giấy bạc trong rẫy cao su Đồng Nai Công an cảnh báo mối nguy hại từ "chiếc váy hồng 2 dây" hot nhất mạng xã hội

Công an cảnh báo mối nguy hại từ "chiếc váy hồng 2 dây" hot nhất mạng xã hội Xót xa trước tin nhắn cuối cùng bố đẻ gửi cho Vũ Cát Tường trước khi mất vì ung thư

Xót xa trước tin nhắn cuối cùng bố đẻ gửi cho Vũ Cát Tường trước khi mất vì ung thư Bố của Vũ Cát Tường qua đời

Bố của Vũ Cát Tường qua đời

Từ TPHCM lên Bình Dương thăm bạn, cô gái bị tai nạn tử vong

Từ TPHCM lên Bình Dương thăm bạn, cô gái bị tai nạn tử vong