Thách thức lớn với “vua tôm” Minh Phú (MPC)

Không chỉ đối mặt với những rắc rối từ vụ kiện trốn thuế chống bán phá giá, Tập đoàn Thủy sản Minh Phú (mã MPC) đang đứng trước bài toán lớn là cải thiện biên lợi nhuận trên đà suy giảm.

Tổn thất từ quyết định của CBP

MPC vừa nhận tin không vui. Ngày 13/10/2020, Cục Hải quan và Biên phòng Mỹ (CBP) đã ra thông báo kết luận có đủ bằng chứng cho thấy Mseafood Corporation (Mseafood) vi phạm Luật Thương mại của nước này. Mseafood là công ty con do MPC nắm 90% vốn, có trụ sở tại bang California, Mỹ.

Trước đó, ngày 14/1/2020, CBP đã gửi thông báo bắt đầu điều tra trốn thuế chống bán phá giá và áp dụng biện pháp tạm thời cho Mseafood.

Quyết định điều tra đưa ra sau khi CBP nhận được cáo buộc của Ủy ban Thực thi thương mại tôm của Mỹ về việc MPC đã nhập tôm thành phẩm đông lạnh từ Ấn Độ về chế biến “tối thiểu” sau đó xuất sang Mỹ thông qua Mseafood trong giai đoạn từ 18/9/2018 đến 31/1/2020.

CBP kết luận, MPC đã pha trộn tôm xuất xứ Ấn Độ và tôm xuất xứ Việt Nam rồi xuất khẩu sang Mỹ.

Dựa theo các quy định hiện hành, CBP cho biết sẽ đình chỉ hoặc tiếp tục đình chỉ các lô h àng liên quan đến quá trình điều tra, trừ khi được chỉ thị thanh toán. Với những lô phù hợp với các biện pháp tạm thời trước đó, CBP sẽ điều chỉnh thuế suất, tiếp tục đình chỉ cho đến khi có hướng dẫn giải quyết.

Thông báo từ CBP không nêu tên và giá trị hàng hóa cụ thể, nên chưa rõ số thuế chống bán phá giá mà MPC sẽ phải nộp là bao nhiêu.

Nhưng theo báo cáo soát xét bán niên 2020 của MPC, Mseafood đã tạm nộp khoản thuế chống bán phá giá liên quan đến vụ khiếu nại trên là 3.668.308 USD (tương đương 85,5 tỷ đồng) cho CPB.

Tổn thất của MPC khi bị kết luận là trốn thuế chống bán phá giá vào Mỹ có thể không chỉ dừng ở con số thuế đã tạm nộp, mà tới đây, như thông báo của CBP, cơ quan này “sẽ tiếp tục theo dõi và có thể có thêm động thái và hình phạt bổ sung”.

Bắc Mỹ vẫn là thị trường đóng góp doanh thu chủ lực cho MPC, với 2.217 tỷ đồng trên tổng số 5.580 tỷ đồng trong 6 tháng đầu năm nay. Do vậy, việc bị kết luận trốn thuế chống bán phá giá sẽ ảnh hưởng không nhỏ tới hiệu quả kinh doanh của Công ty trong tương lai.

“Vua tôm” khó duy trì biên lợi nhuận

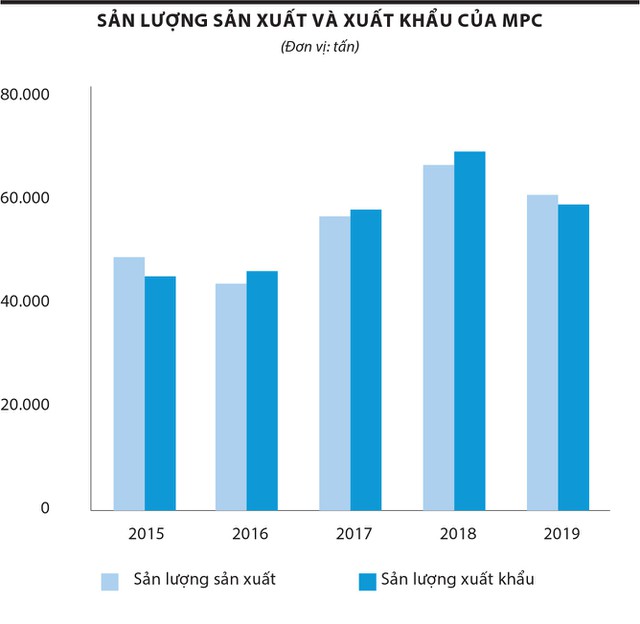

Năm 2020, MPC đặt kế hoạch sản lượng xuất khẩu 56.700 tấn, tương đương giá trị xuất khẩu 638 triệu USD (giảm 1% so với năm ngoái); kế hoạch doanh thu là 15.206 tỷ đồng (giảm 11%), lợi nhuận trước thuế là 994 tỷ đồng.

Nửa đầu năm nay, do ảnh hưởng của dịch bệnh Covid-19, doanh thu của Công ty chỉ đạt 5.580 tỷ đồng, giảm 26% so với cùng kỳ năm ngoái. Lợi nhuận sau thuế 6 tháng đạt 231,4 tỷ đồng, tăng 49% so với cùng kỳ nhưng chỉ tương đương 26% kế hoạch cả năm.

MPC được cho là sẽ có nhiều yếu tố hưởng lợi, khi tình hình dịch bệnh tại các thị trường xuất khẩu dần được kiểm soát tốt hơn, nhu cầu tiêu dùng tăng trưởng trở lại cùng với việc Hiệp định thương mại tự do Việt Nam – EU (EVFTA) có hiệu lực từ tháng 8/2020 tạo cơ hội cho Công ty mở rộng thị phần tại thị trường EU, trong khi các đối thủ cạnh tranh từ Ấn Độ và Ecuador… vẫn đang bị ảnh hưởng bởi dịch bệnh.

Công ty Chứng khoán MB dự phóng khá tích cực về kết quả kinh doanh của MPC trong 6 tháng cuối năm, với doanh thu đạt 10.864 tỷ đồng, lợi nhuận trước thuế đạt 833 tỷ đồng nhờ vào giá tôm nguyên liệu đầu vào giảm, nhu cầu tăng trưởng trở lại đến từ thị trường Mỹ và Canada với sự phục hồi từ kênh bán lẻ, đồng thời nhờ vào việc gia tăng thị phần ở thị trường EU.

Nhưng đó là trong ngắn hạn. Về dài hạn, MPC có nhiều vấn đề phải giải quyết.

Với doanh thu nhiều năm liền ở mức trên 10.000 tỷ đồng, chiếm khoảng 4% thị phần xuất khẩu tôm toàn cầu, MPC được mệnh danh là “Vua tôm”. Nhưng đó là xét về doanh số. Còn về ưu thế cạnh tranh, MPC chưa hẳn đã ở vị thế “vua”.

Ngành tôm Việt Nam nói chung, MPC nói riêng luôn chịu sự cạnh tranh gay gắt về từ các thị trường xuất khẩu như Thái Lan, Ấn Độ, Indonesia và Ecuador, do giá thành sản xuất cao hơn từ 10 – 30%.

Ngành tôm Việt Nam đang tồn tại vấn đề lớn là chi phí nguồn nguyên liệu chiếm tỷ trọng lớn trong doanh thu do việc thiếu nguyên liệu sản xuất.

Video đang HOT

Cụ thể, Việt Nam hiện đang phải nhập khẩu khoảng 80% tôm giống bố mẹ đầu vào, song song với việc phụ thuộc vào nhập khẩu và các doanh nghiệp nước ngoài về nguồn thức ăn thủy sản.

Hiện tại, các doanh nghiệp xuất khẩu tôm Việt Nam nói chung mới chỉ tự chủ được 10 – 25% vùng nuôi tôm nguyên liệu, dẫn đến việc những biến động trong nguồn nguyên liệu sẽ ảnh hưởng lớn tình hình hoạt động của doanh nghiệp.

Đó cũng chính là lý do khiến hiệu quả kinh doanh của các doanh nghiệp thủy sản trồi sụt, mà MPC không là ngoại lệ.

Biên lợi nhuận của MPC liên tục giảm trong ba năm gần đây, từ mức 13% trong năm 2018 xuống còn 9,9% năm 2019 và 6 tháng đầu năm nay đạt 10%. Đây chính là giai đoạn Công ty ngừng nhập khẩu tôm từ Ấn Độ do vướng phải cáo buộc tránh thuế từ Mỹ.

Từ hai năm trở lại đây, MPC tập trung xây dựng chuỗi nuôi tôm khép kín ứng dụng công nghệ cao ở hai vùng nuôi chính là Bà Rịa – Vũng Tàu, Kiên Giang.

Tuy nhiên, để giải được bài toán cải thiện biên lợi nhuận thì ngoài việc chủ động nguyên liệu đầu vào, theo ông Nguyễn Thế Minh, Giám đốc Phân tích, Công ty Chứng khoán Yuanta Việt Nam, MPC cần phải đi vào chế biến tinh.

Trong ngành tôm, các công ty có biên lợi nhuận cao đều nhờ đẩy mạnh những dòng sản phẩm cao cấp.

Trên thị trường, có những doanh nghiệp chuyên thu mua đầu tôm, chiết xuất các sản phẩm từ đầu tôm cho giá trị rất cao. Trong khi đó, MPC chủ yếu mới dừng ở bóc tách tôm lấy thịt để bán.

Thậm chí, ông Minh còn cho rằng, biên lợi nhuận của MPC có thể sẽ giảm khi doanh nghiệp đẩy mạnh vào thị trường EU. Bởi lẽ, các doanh nghiệp sẽ phải tốn nhiều chi phí đầu tư để giúp sản phẩm đạt tiêu chuẩn EU, vượt qua hàng rào kỹ thuật khắt khe của thị trường này. Chi phí đội lên nhưng giá bán không tăng nhiều sẽ làm giảm biên lợi nhuận gộp.

Liên hệ với lãnh đạo Tập đoàn Thủy sản Minh Phú để hỏi thông tin liên quan đến vụ kiện và việc có phải Công ty chỉ mới khai thác sản phẩm truyền thống, tập trung sản phẩm xuất thô mà ít sản phẩm chế biến thành phẩm hay không, nhưng phóng viên Báo Đầu tư Chứng khoán chưa nhận được câu trả lời.

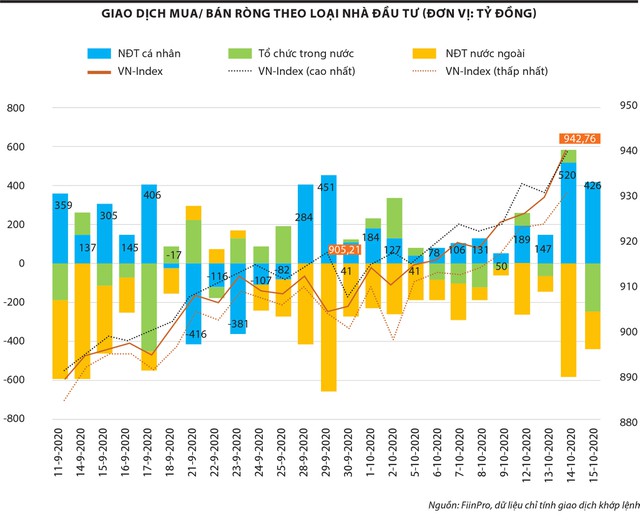

Giải mã thanh khoản đạt kỷ lục

Dòng tiền của các nhà đầu tư lớn (Bigboy) nhập cuộc mạnh mẽ ở nhóm cổ phiếu ngân hàng đã kích hoạt dòng tiền nhà đầu tư cá nhân vốn vẫn đang dồi dào. Đây là nguyên nhân chính đẩy thanh khoản toàn thị trường bùng nổ.

"Đầu lớn" phát lệnh

Trong 3 tuần qua, thanh khoản trên thị trường chứng khoán (TTCK) tăng cao, có phiên đạt giá trị giao dịch hơn 14.000 tỷ đồng tính trên cả 3 sàn HOSE, HNX và UPCoM.

Một nhóm nhà đầu tư "chinh chiến" lâu năm cho rằng, việc Ngân hàng Nhà nước hạ lãi suất điều hành đầu tháng 10 là một cú huých tích cực, nền lãi suất thấp đang và sẽ hỗ trợ thị trường tài sản tăng giá, trong đó TTCK được hưởng lợi nhiều nhất. Dòng tiền lớn - có tính định hướng, dẫn dắt - ngay lập tức nhập cuộc, tập trung vào nhóm cổ phiếu ngân hàng.

"Nếu "đầu lớn" không phát lệnh thì các "đầu nhỏ" - nhà đầu tư cá nhân không tự tin đến thế", một nhà đầu tư nhận xét. Nhận diện và đi theo dòng tiền lớn luôn được coi là cách tạo lợi thế và giảm thiểu rủi ro cho nhà đầu tư cá nhân.

Tuần giữa tháng 10 là tuần thứ 4 liên tiếp dòng tiền chảy vào thị trường, từ mức khớp lệnh bình quân 3.700 tỷ đồng/phiên giữa tháng 8 lên gần 6.900 tỷ đồng/phiên.

Trung tâm Nghiên cứu, Công ty Chứng khoán MB (MBS) tính toán, dòng tiền chảy vào nhóm cổ phiếu ngân hàng tiếp tục dẫn đầu, chiếm 30,7% toàn thị trường, trong khi trước đó chỉ ở mức 18 - 20%. Dòng tiền từ nhóm cổ phiếu ngân hàng đang đóng vai trò chủ đạo, dẫn dắt xu hướng thanh khoản và điểm số thị trường trong ngắn hạn.

Khối nội thay khối ngoại dẫn dắt xu hướng

Theo số liệu thống kê từ Fiintrade, nhà đầu tư cá nhân trong nước liên tiếp mua ròng từ đầu tháng 10 đến nay, đặc biệt là phiên thanh khoản kỷ lục ngày 14/10, dòng tiền nội mua ròng mạnh.

Trong khi đó, khối ngoại vẫn giữ xu hướng chủ đạo là bán ròng (được nhìn nhận là hoạt động tái cơ cấu, không phải rút tiền ra khỏi thị trường), còn khối tổ chức trong nước (chủ yếu là tự doanh công ty chứng khoán) mua, bán ròng đan xen.

Ông Trần Hoàng Sơn, Giám đốc Chiến lược thị trường, MBS nhận định, từ sau khi có dịch bệnh Covid-19, các nhà đầu tư nội đã thay thế nhà đầu tư ngoại dẫn dắt xu hướng thị trường (từ tháng 4/2020).

Lượng bán ròng của khối ngoại tương đương với năm 2018, nhưng chỉ số VN-Index lại đi theo hướng chuyển động mua/bán ròng của nhà đầu tư trong nước.

Trước đây, với xu hướng tăng điểm kéo dài và thanh khoản tăng cao, nhiều nhà đầu tư e ngại rủi ro phân phối đỉnh, thị trường sẽ điều chỉnh, nhất là khi dư nợ giao dịch ký quỹ (margin) tăng.

Nhưng năm nay, điểm khác biệt là dòng tiền rẻ dồi dào nhưng sức hấp thụ vốn chưa tương xứng, bởi các doanh nghiệp thận trọng, chưa dám vay nhiều.

Lý do chung là cơ hội kinh doanh chưa rõ ràng trong bối cảnh dịch bệnh Covid-19. Trong bối cảnh đó, chứng khoán trở thành kênh đầu tư hấp dẫn nhất, tính thanh khoản cao, dễ dàng nhập cuộc, vốn nào cũng tham gia được và thực tế trên toàn cầu, kênh chứng khoán đi ngược dòng Covid-19, mang lại mức sinh lời rất tốt từ tháng 4 đến nay.

Quan sát một quá trình dài có thể thấy, năm 2020 là năm đặc biệt trong lịch sử hoạt động của TTCK Việt Nam khi nhận được trợ lực rất lớn của dòng tiền đầu tư cá nhân. Không chỉ tại Việt Nam, mà xu hướng này diễn ra trên toàn cầu.

Trước hiện tượng thanh khoản bùng bổ, cũng có nhiều người đặt câu hỏi rằng, thanh khoản lớn phải chăng đến từ dòng tiền margin?

Tuy nhiên, tìm hiểu của phóng viên Báo Đầu tư Chứng khoán ở một số công ty chứng khoán cho thấy, dư nợ tăng giảm đan xen, xu hướng tăng là có, nhưng không quá lớn.

Ở mức thanh khoản cao, không có tình trạng "căng" margin, tức là dòng tiền sẵn sàng cho vay vẫn dồi dào ở nhiều công ty chứng khoán. Nhà đầu tư nhìn chung đẩy mạnh giao dịch từ tiền thực có và vẫn giữ sự thận trọng trong việc sử dụng đòn bẩy.

Giám đốc cấp cao, Công ty Chứng khoán KIS Việt Nam, ông Trương Hiền Phương chia sẻ, số lượng tài khoản mở mới cũng như lượng tiền mới đổ vào qua Công ty gần đây tăng mạnh.

Dư nợ margin tại KIS cao hơn cùng kỳ năm ngoái do Công ty mới tăng vốn, đồng thời số lượng nhà đầu tư sử dụng đòn bẩy nhiều hơn. Nhưng nhà đầu tư hiện nay đầu tư nhanh, tốc độ quay vòng vốn nhanh, lượng tiền margin có thể tăng cao vài ngày nhưng sau đó lại giảm, nên margin không "căng".

Cách đỉnh còn xa

Các chuyên gia nhận định, thanh khoản tăng vọt và điểm số chứng khoán tiếp tục tăng từ đầu tháng 10 đến nay không nhờ thông tin mang tính bất ngờ, đột biến tạo lực đẩy, mà tổng hòa từ nhiều yếu tố kể từ tháng 4. Tuy nhiên, thông tin mới nhất liên quan đến việc hạ lãi suất áp dụng từ ngày 1/10 tạo động lực không nhỏ.

Nhìn sang thị trường Mỹ, khi Cục Dự trữ Liên bang Mỹ (Fed) hạ lãi suất cộng với bơm tiền ra thị trường, giá chứng khoán lên rất nhanh.

Đặc biệt là trong bối cảnh đại dịch Covid-19 ảnh hưởng đến tăng trưởng kinh tế, Fed hạ lãi suất về 0% và đẩy mạnh bơm tiền, giúp thị trường chứng khoán lập đỉnh mới, tạo ra làn sóng F0 - đông đảo nhà đầu tư mới tham gia.

Ở Việt Nam cũng tương tự, các gói kích thích xét về quy mô có thể không lớn, nhưng mặt bằng lãi suất thấp là yếu tố tích cực kích hoạt dòng tiền từ người dân đổ vào kênh chứng khoán.

Theo ông Trần Hoàng Sơn, TTCK Mỹ băng qua ảnh hưởng của dịch bệnh Covid-19 và chỉ số lập kỷ lục mới, một số thị trường khác sẽ chuyển động theo chiều hướng như vậy.

Mặc dù tăng trưởng của nhiều nền kinh tế cần nhiều thời gian để hồi phục, nhưng nhờ lãi suất thấp, các gói kích thích được bung ra khiến dòng tiền lỏng dồi dào, kênh đầu tư chứng khoán tăng điểm là tất yếu.

Tại Việt Nam, tăng trưởng GDP năm 2020 có thể đạt 2,5%, một số chính sách vĩ mô hỗ trợ các ngành kinh tế đang dần phát huy tác dụng, tín dụng được đẩy mạnh và lãi suất ngân hàng ngày càng thấp là lực đẩy cho TTCK leo dốc bền bỉ, bất chấp nhiều cảnh báo rủi ro đến từ những nỗi lo nợ xấu hay các doanh nghiệp còn lâu mới phục hồi sau Covid-19.

Số liệu từ Trung tâm Lưu ký chứng khoán Việt Nam cho thấy, tháng 9, nhà đầu tư trong nước mở mới 31.418 tài khoản, tăng hơn 3.000 tài khoản so với tháng 9, bao gồm 31.340 tài khoản cá nhân và 78 tài khoản tổ chức.

Lũy kế tới hết tháng 9/2020, số lượng tài khoản chứng khoán tại Việt Nam đạt hơn 2,63 triệu, tương đương 2,7% dân số.

Bên cạnh việc gia nhập của dòng tiền mới, kỳ vọng dòng tiền từ đầu tư công sẽ phải giải ngân mạnh hơn vào quý IV năm nay cũng tạo tâm lý tích cực cho nhà đầu tư về khả năng dòng tiền sẽ chảy dồi dào hơn trong quý cuối. Trong ngắn hạn, TTCK có khả năng hấp thụ và sinh lợi các loại dòng tiền.

Một kỳ vọng tích cực khác liên quan đến giao dịch, hệ thống công nghệ thông tin trên TTCK Việt Nam và khả năng nâng tỷ trọng trong rổ chỉ số MSCI từ tháng 11/2020, đến tháng 5/2021 có thể sẽ được đưa vào danh sách xem xét nâng hạng...

Với nhà đầu tư nước ngoài, đầu tư vào Việt Nam được điểm cộng khi đất nước có khả năng phòng, chống dịch Covid-19 tốt, khối nước ngoài dù bán ròng nhưng là bán cơ cấu (không phải rút khỏi thị trường) nên họ sẽ lựa thời điểm để quay lại mua ròng.

Bên cạnh những phản ứng tích cực về thanh khoản và thị giá, nhiều chuyên gia cũng cảnh báo rằng, dòng tiền hiện tại mang tính đầu cơ cao, các cổ phiếu tăng giá đang phản ánh trước kỳ vọng kết quả kinh doanh quý III tích cực của các doanh nghiệp.

Khi đón nhận kết quả quý III thực tế, thị trường có thể sẽ đảo chiều theo cách phản ứng "tin ra là bán". Theo đó, nhà đầu tư nên cân nhắc chốt lời dần và chuyển dịch sang các cổ phiếu mới bắt đầu tăng giá hoặc có yếu tố tăng bền hơn là tăng theo xu hướng tâm lý chung.

Tuy nhiên, không ít nhà đầu tư lâu năm nhận ra rằng, khi xâu chuỗi bức tranh lớn sẽ thấy thị trường luôn có sự kết nối chặt chẽ. VN-Index tăng điểm thì nhất định các cổ phiếu vốn hóa lớn tăng giá.

Và thị trường chỉ đi lên mạnh mẽ khi các nhóm nhà đầu tư tổ chức, các "Bigboy" nhập cuộc. Dòng tiền từ các nhà đầu tư cá nhân, dù có dồi dào cũng khó có thể tạo ra xu hướng.

Thanh khoản tăng mạnh gần đây không phải là dấu hiệu phân phối, dòng tiền lớn vẫn đang ủng hộ đà tăng. Chỉ khi thị trường thực sự tạo đỉnh về khối lượng và giá trị giao dịch thì mới xuất hiện dấu hiệu về nguy cơ điều chỉnh.

So với đỉnh 1.179 điểm của VN-Index xác lập tháng 3/2007 và đỉnh 1.204 điểm xác lập tháng tháng 4/2018 thì mức dao động quanh 930 - 950 điểm của VN-Index hiện nay còn cách khá xa.

Tiền ngoại sẽ hoạt động tích cực trong quý cuối

Ông Đỗ Thanh Phong, Phó giám đốc Công ty Chứng khoán Vietcombank (VCBS).

Chu kỳ tăng giá đến từ nhiều yếu tố và khi mà phần lớn các yếu tố đó chưa có dấu hiệu thay đổi thì chưa thể kết luận về một quá trình "phân phối" - tức là có sự chuyển giao vị thế nắm giữ cổ phiếu từ nhà đầu tư dài hạn sang các nhà đầu tư ngắn hạn.

Đầu tiên là mặt bằng lãi suất trên thế giới đang ở mức thấp, tiếp đến là mặt bằng kiến thức và kỹ năng lựa chọn cổ phiếu của nhà đầu tư đã được cải thiện rõ rệt. Nói cách khác, hiện nay dòng tiền đã trở nên thông minh hơn rất nhiều.

Sự tham gia của nhiều quỹ đầu tư chuyên nghiệp cả trong và ngoài nước với các chiến lược đầu tư và kỳ hạn đầu tư khác nhau đã giúp cải thiện quy mô thanh khoản lên mức cao so với 5 năm trước.

Vì vậy, chúng tôi cho rằng, những nhịp giảm sẽ chỉ mang tính chất điều chỉnh kỹ thuật và là sự luân chuyển của dòng tiền giữa các nhóm ngành nghề và các nhóm cổ phiếu mà thôi.

Chúng tôi tin rằng, thanh khoản sẽ tiếp tục giữ ở mức cao trong những phiên sắp tới và chỉ số chung sẽ vẫn duy trì xu hướng zíc-zắc đi lên.

Tuy nhiên, biên độ dao động sẽ mạnh hơn, thậm chí xuất hiện một nhịp điều chỉnh giảm vào cuối năm 2020, đầu năm 2021 sau khi có kết quả bầu cử Tổng thống Mỹ cũng như số liệu kinh tế vĩ mô toàn cầu.

Về giao dịch của nhà đầu tư nước ngoài, đà bán ròng kể từ đầu năm đã chững lại kể từ tháng 9, thậm chí khối ngoại quay trở lại mua ròng một số cổ phiếu mà họ đã bán mạnh trước đó.

Chúng tôi dự báo, dòng tiền khối ngoại sẽ hoạt động tích cực trong những tháng cuối năm 2020, góp sức giúp thanh khoản tiếp tục giữ ở mức cao như chúng ta đang thấy.

Nghị định 121 khiến dòng tiền bùng nổ

Ông Nguyễn Thế Minh, Giám đốc Phân tích, Công ty Chứng khoán Yuanta Việt Nam.

Thanh khoản thị trường tăng vọt đến từ yếu tố từng ngành, tích cực nhất trong 2 tuần qua là ngành ngân hàng.

Nghị định 121/2020/NĐ-CP rộng cửa cho các ngân hàng có vốn nhà nước chi phối như VCB, BID, CTG tăng vốn là động lực chính giúp thanh khoản tăng.

Trước đó, kế hoạch tăng vốn ở ngành ngân hàng, nhất là CTG bị kéo dài, dòng tiền bị dồn nén, nên Nghị định 121 khiến dòng tiền bùng nổ.

Bên cạnh đó là "câu chuyện riêng" ở nhóm vốn hóa lớn như MSN, SAB, BVH, TCB..., thu hút nhà đầu tư.

Trong các phiên gần đây, chỉ số tăng điểm nhưng độ rộng thị trường kém đi, dòng tiền phân hóa, tập trung vào các mã lớn.

Dòng tiền margin cũng tập trung ở các mã lớn, chứ không dàn trải nhiều ở mã đầu cơ như những năm trước.

Nhận định chứng khoán 16/10: Tiền chốt lời sẽ tiếp tục đứng ngoài  Một số CTCK đã khuyến nghị nhà đầu tư bán ra và có thể hài lòng với thành quả hiện tại. Đây là những diễn biến sẽ khiến thị trường còn tiếp tục giằng co, khó lường. Khó khăn ở vùng 945 điểm (Trung lập) (Công ty chứng khoán Bảo Việt - BVSC) VN-Index dự báo sẽ tiếp tục gặp khó khăn tại...

Một số CTCK đã khuyến nghị nhà đầu tư bán ra và có thể hài lòng với thành quả hiện tại. Đây là những diễn biến sẽ khiến thị trường còn tiếp tục giằng co, khó lường. Khó khăn ở vùng 945 điểm (Trung lập) (Công ty chứng khoán Bảo Việt - BVSC) VN-Index dự báo sẽ tiếp tục gặp khó khăn tại...

Sự cố chấn động điền kinh: VĐV bị đối thủ vụt gậy vào đầu, nghi vỡ hộp sọ02:05

Sự cố chấn động điền kinh: VĐV bị đối thủ vụt gậy vào đầu, nghi vỡ hộp sọ02:05 TP.HCM: Xôn xao clip nhóm người ngang nhiên chặn xe kiểm tra giấy tờ06:11

TP.HCM: Xôn xao clip nhóm người ngang nhiên chặn xe kiểm tra giấy tờ06:11 Nhân viên y tế bị đánh hội đồng ngay tại nơi làm việc00:17

Nhân viên y tế bị đánh hội đồng ngay tại nơi làm việc00:17 Kế hoạch bắt cóc người đàn ông Trung Quốc, tống tiền 10 tỷ đồng ở TPHCM13:48

Kế hoạch bắt cóc người đàn ông Trung Quốc, tống tiền 10 tỷ đồng ở TPHCM13:48 Israel vận động Mỹ giữ căn cứ Nga ở Syria?08:52

Israel vận động Mỹ giữ căn cứ Nga ở Syria?08:52 Ông Tập Cận Bình nói kinh tế Trung Quốc đang đối mặt nhiều thách thức08:09

Ông Tập Cận Bình nói kinh tế Trung Quốc đang đối mặt nhiều thách thức08:09 Ông Trump gợi ý ông Zelensky có thể ra đi vì từ chối thỏa thuận08:44

Ông Trump gợi ý ông Zelensky có thể ra đi vì từ chối thỏa thuận08:44 Ông Trump muốn đàm phán lại biên giới Mỹ - Canada07:42

Ông Trump muốn đàm phán lại biên giới Mỹ - Canada07:42 Trung Quốc gửi thông điệp cứng rắn đến Đài Loan08:38

Trung Quốc gửi thông điệp cứng rắn đến Đài Loan08:38 Ông Zelensky nói gì về chuyện tổ chức bầu cử ở Ukraine?10:13

Ông Zelensky nói gì về chuyện tổ chức bầu cử ở Ukraine?10:13 Ông Trump phát biểu tại quốc hội, một nghị sĩ bị mời ra ngoài09:32

Ông Trump phát biểu tại quốc hội, một nghị sĩ bị mời ra ngoài09:32Tin đang nóng

Tin mới nhất

Bắt khẩn cấp Giám đốc và Phó Giám đốc Trung tâm đăng kiểm xe cơ giới 29-07D

Sau khi thay Chủ tịch HĐQT, NCB tiếp tục bổ nhiệm mới một loạt nhân sự cấp cao

Tăng trưởng tín dụng tới 21/12 đạt 10,14%

Giá cà phê hôm nay 24/12: Arabica quay đầu tăng, Robusta lừng khừng khi nhà đầu cơ nghỉ lễ Giáng sinh

Giá tiêu hôm nay 24/12: Chưa nhìn thấy đáy đợt suy giảm, giá tiêu Ấn Độ đảo chiều tăng

Chứng khoán 2020: Phiên giao dịch chưa từng có, vượt ngưỡng 1 tỷ USD

Giá Bitcoin hôm nay 24/12: Bitcoin rực cháy giữa biển lửa thị trường

Tỷ giá USD hôm nay 24/12: Tiếp tục suy giảm

Cổ phiếu HDC tăng nóng, Vietinbank Securities muốn thoái toàn bộ vốn

Giá vàng hôm nay 24/12: Vàng đang trend tăng trong bối cảnh USD suy yếu

VietinBank sẽ trả cổ tức 5% trong năm 2020 thay vì kế hoạch sang 2021

Chứng khoán ngày 24/12: Những cổ phiếu nào được khuyến nghị?

Có thể bạn quan tâm

Lương hưu của bố 50 triệu/tháng, trước lúc mất ông cho chúng tôi 100 triệu, nhìn số tiền ông cho em dâu mà tôi không thể bình tĩnh được

Góc tâm tình

05:17:59 11/03/2025

Bước ngoặt địa chính trị: Washington rút dần cam kết bảo vệ đồng minh châu Á?

Thế giới

04:25:44 11/03/2025

Cận cảnh căn bếp có giá 600 triệu đồng: Nhìn sơ qua là thấy toàn đồ bếp siêu xịn xò

Sáng tạo

00:58:39 11/03/2025

Bruno Fernandes ngồi cùng mâm với Mohamed Salah & Erling Haaland

Sao thể thao

00:56:14 11/03/2025

Bà mẹ nhờ ChatGPT hướng nghiệp cho con, ai ngờ tìm đúng ngành yêu thích, câu nói 28 chữ cuối cùng mới sốc

Netizen

00:55:41 11/03/2025

Top 5 con giáp được hưởng tài lộc dồi dào trong tuần mới

Trắc nghiệm

23:24:12 10/03/2025

Mỹ nhân Hàn gây sốt MXH vì hóa Bạch Tuyết đẹp hơn bản gốc, từ làn da cho đến mái tóc đều như "xé truyện bước ra"

Hậu trường phim

23:23:53 10/03/2025

Quỷ Nhập Tràng: Hù dọa chất lượng nhưng kịch bản thì không!

Phim việt

23:17:32 10/03/2025

Đám cưới đang viral khắp MXH: Chú rể đẹp trai vô địch thiên hạ, cô dâu xinh yêu "hết nước chấm"

Phim châu á

23:09:00 10/03/2025

Cô giáo tiếng Anh không muốn làm dâu, đồng ý hẹn hò ông bố một con

Tv show

22:47:49 10/03/2025

Phát triển Nhà Bà Rịa Vũng Tàu (HDC): Cổ đông lớn Trần Minh Chính tiếp tục mua thêm 250.00 cổ phiếu

Phát triển Nhà Bà Rịa Vũng Tàu (HDC): Cổ đông lớn Trần Minh Chính tiếp tục mua thêm 250.00 cổ phiếu Xung đột hậu thâu tóm Coteccons

Xung đột hậu thâu tóm Coteccons

Đích đến của chứng khoán tháng 10

Đích đến của chứng khoán tháng 10 Góc nhìn giao dịch chứng khoán tuần mới: Rủi ro đến từ margin chưa cao

Góc nhìn giao dịch chứng khoán tuần mới: Rủi ro đến từ margin chưa cao Nhận định chứng khoán 2/10: Chạm 920 điểm trong phiên cuối tuần

Nhận định chứng khoán 2/10: Chạm 920 điểm trong phiên cuối tuần Nhận định chứng khoán 21/9: Thị trường đã nhẹ hơn

Nhận định chứng khoán 21/9: Thị trường đã nhẹ hơn Nhựa Tiền Phong: Vượt bão Covid mừng 60 năm thành lập

Nhựa Tiền Phong: Vượt bão Covid mừng 60 năm thành lập Góc nhìn giao dịch chứng khoán tuần mới: Đón đầu những cổ phiếu có triển vọng tốt trong giai đoạn cuối năm

Góc nhìn giao dịch chứng khoán tuần mới: Đón đầu những cổ phiếu có triển vọng tốt trong giai đoạn cuối năm Bị chỉ trích "khóc không có giọt nước mắt" trong đám tang Quý Bình, một nữ nghệ sĩ lên tiếng

Bị chỉ trích "khóc không có giọt nước mắt" trong đám tang Quý Bình, một nữ nghệ sĩ lên tiếng 'Mỹ nhân phim hành động' Phi Ngọc Ánh mắc ung thư

'Mỹ nhân phim hành động' Phi Ngọc Ánh mắc ung thư Nghẹn ngào khoảnh khắc Lê Phương đưa 1 người đặc biệt đến tiễn biệt nghệ sĩ Quý Bình

Nghẹn ngào khoảnh khắc Lê Phương đưa 1 người đặc biệt đến tiễn biệt nghệ sĩ Quý Bình Hũ đựng tro cốt của Kim Sae Ron bị xâm phạm, gia đình còn phá nát tài sản cô để lại?

Hũ đựng tro cốt của Kim Sae Ron bị xâm phạm, gia đình còn phá nát tài sản cô để lại? Nóng: Kim Soo Hyun trực tiếp lên tiếng về tin hẹn hò Kim Sae Ron 15 tuổi, quấy rối cố diễn viên

Nóng: Kim Soo Hyun trực tiếp lên tiếng về tin hẹn hò Kim Sae Ron 15 tuổi, quấy rối cố diễn viên Mỹ nhân Việt đăng quang Miss Global làm mẹ đơn thân từ năm 18 tuổi

Mỹ nhân Việt đăng quang Miss Global làm mẹ đơn thân từ năm 18 tuổi Netizen "đào" lại những hình ảnh năm 2015, khi Kim Soo Hyun 28 tuổi và Kim Sae Ron 15 tuổi

Netizen "đào" lại những hình ảnh năm 2015, khi Kim Soo Hyun 28 tuổi và Kim Sae Ron 15 tuổi Drama không hồi kết: Trịnh Sảng bị tố làm "tiểu tam" nhận bao nuôi và mang thai với đại gia, con trai bà cả đích thân bóc phốt

Drama không hồi kết: Trịnh Sảng bị tố làm "tiểu tam" nhận bao nuôi và mang thai với đại gia, con trai bà cả đích thân bóc phốt

Lê Phương đăng ảnh nắm chặt tay Quý Bình, nghẹn ngào nói 6 chữ vĩnh biệt cố nghệ sĩ

Lê Phương đăng ảnh nắm chặt tay Quý Bình, nghẹn ngào nói 6 chữ vĩnh biệt cố nghệ sĩ "Vợ Quý Bình đẫm nước mắt, chỉ xuống đứa bé đứng dưới chân nói: Nè chị, con trai ảnh nè, ôm nó đi chị"

"Vợ Quý Bình đẫm nước mắt, chỉ xuống đứa bé đứng dưới chân nói: Nè chị, con trai ảnh nè, ôm nó đi chị" Lê Phương chia sẻ ẩn ý sau tang lễ Quý Bình, netizen nghi ngờ liên quan đến vợ của cố nghệ sĩ

Lê Phương chia sẻ ẩn ý sau tang lễ Quý Bình, netizen nghi ngờ liên quan đến vợ của cố nghệ sĩ Nghệ sĩ Xuân Hinh nhắn 1 câu cho Sơn Tùng M-TP mà cả cõi mạng nổi bão!

Nghệ sĩ Xuân Hinh nhắn 1 câu cho Sơn Tùng M-TP mà cả cõi mạng nổi bão!

Lễ an táng diễn viên Quý Bình: Vợ tựa đầu ôm chặt di ảnh, Vân Trang và các nghệ sĩ bật khóc, nhiều người dân đội nắng tiễn đưa

Lễ an táng diễn viên Quý Bình: Vợ tựa đầu ôm chặt di ảnh, Vân Trang và các nghệ sĩ bật khóc, nhiều người dân đội nắng tiễn đưa Học sinh tiểu học tả mẹ "uốn éo trên giường" khiến cư dân mạng ngượng chín mặt: Đọc đến đoạn kết thì ai cũng ngã ngửa

Học sinh tiểu học tả mẹ "uốn éo trên giường" khiến cư dân mạng ngượng chín mặt: Đọc đến đoạn kết thì ai cũng ngã ngửa Lễ tang diễn viên Quý Bình: Hàng nghìn người chen lấn trước nhà tang lễ

Lễ tang diễn viên Quý Bình: Hàng nghìn người chen lấn trước nhà tang lễ