Tập đoàn Cao su Việt Nam (GVR), ẩn số từ hoạt động tái cơ cấu

Bộ máy vận hành cồng kềnh, chậm chuyển đổi cơ cấu kinh doanh… đang là những yếu tố ảnh hưởng tới hiệu quả kinh doanh của Tập đoàn Công nghiệp Cao su Việt Nam (mã chứng khoán: GVR – UPCoM). Bởi vậy, việc tập trung đẩy mạnh tái cơ cấu sẽ giúp GVR gia tăng tính hiệu quả, cũng như lợi ích cổ đông.

Ảnh Internet

Hệ thống 133 công ty con, công ty liên kết

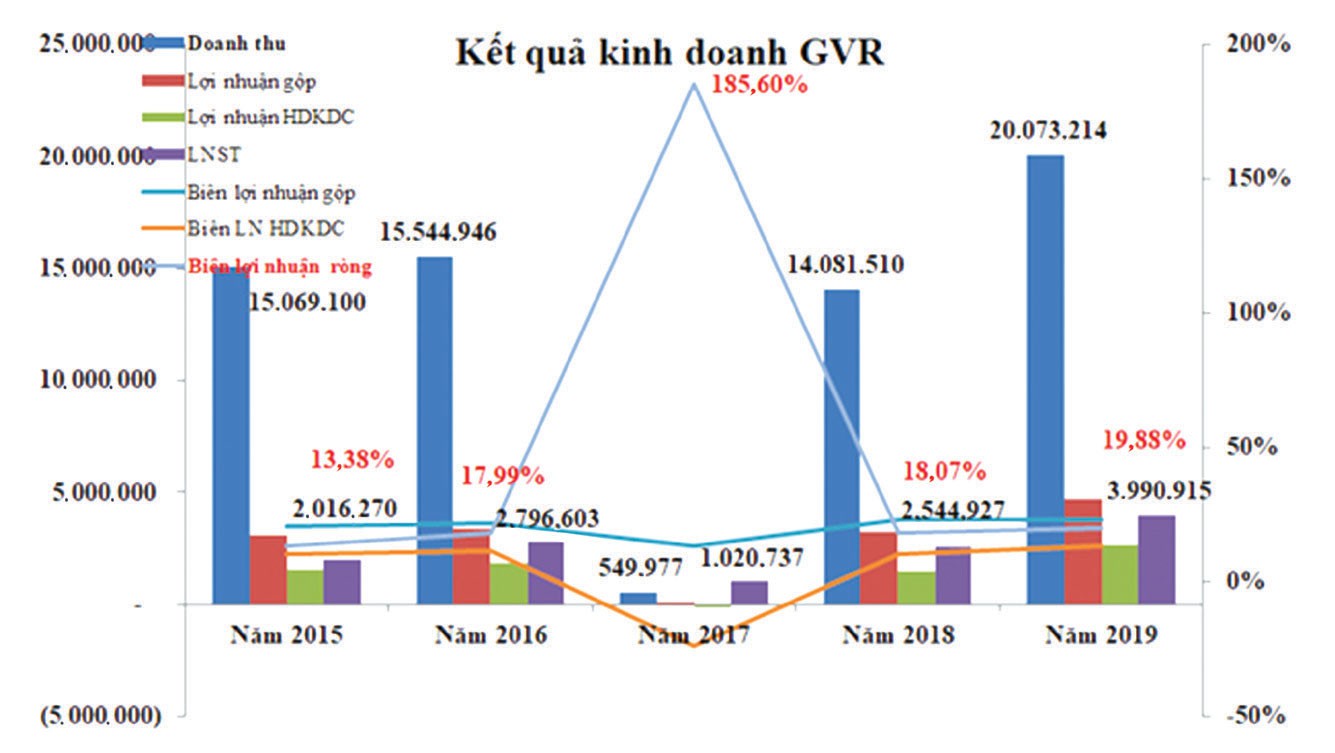

Kể từ khi đưa cổ phiếu lên sàn chứng khoán (ngày 21/3/2018) tới nay, kết quả kinh doanh của GVR ghi nhận sự cải thiện so với thời điểm trước đó.

Cụ thể, doanh thu và lợi nhuận năm 2018 tăng lần lượt 2.460% và 149% so với năm 2017; năm 2019 tăng tương ứng 42,55% và 56,82% so với năm 2018 (năm 2019, biên lợi nhuận gộp tăng từ 23,01% lên 23,27%, biên lợi nhuận ròng tăng từ 18,07% lên 19,88%).

Doanh thu, lợi nhuận ghi nhận sự tăng trưởng, nhưng tỷ suất lợi nhuận trên vốn chủ sở hữu (ROE) và tỷ suất lợi nhuận trên tổng tài sản (ROA) năm 2019 của GVR chỉ lần lượt đạt 6,62% và 4,27%.

iều này cho thấy, GVR sử dụng nguồn vốn, tài sản chưa tương xứng với quy mô vốn có.

Tính tới 31/12/2019, GVR có tổng tài sản lên tới 78.170,8 tỷ đồng, trong đó tài sản cố định là 27.677 tỷ đồng, chiếm tỷ trọng 35,41% trong tổng tài sản; tài sản dở dang dài hạn là 21.535,8 tỷ đồng, tỷ trọng 27,55%; tiền mặt và tiền gửi kỳ hạn là 13.683,2 tỷ đồng, tỷ trọng 17,05%.

GVR ghi nhận giá trị đầu tư vào công ty liên doanh – liên kết, góp vốn là 3.329,7 tỷ đồng, chiếm tỷ trọng nhỏ trong tổng tài sản (4,26%), song điều đáng chú ý ở đây là số lượng các đơn vị thành viên khi có tới 103 công ty con, 21 công ty liên kết và trong số đó, nhiều đơn vị có kết quả kinh doanh tích cực hơn GVR.

ơn cử, tại CTCP ầu tư Sài Gòn VRG (SIP), năm 2019 đạt doanh thu 4.318,9 tỷ đồng và lợi nhuận 475,6 tỷ đồng, tăng trưởng lần lượt 139% và 229%.

Video đang HOT

Hay tại CTCP Khu công nghiệp Nam Tân Uyên (NTC), hoạt động kinh doanh liên tục tăng trưởng cao những năm gần đây và tích lũy được lượng tiền mặt lớn, đạt 1.436,1 tỷ đồng, chiếm 40,6% tổng tài sản.

Còn tại CTCP Thống Nhất (BAX), các chỉ tiêu ROA, ROE đều ở mức cao là 11,12% và 54,35%…

Doanh thu bất động sản khu công nghiệp có tỷ trọng còn khiêm tốn

Theo Báo cáo thường niên 2018, GVR sở hữu 407.800 ha đất cao su, 201.083 ha cao su kinh doanh, 206.717 ha đất kiến thiết cơ bản và diện tích khác.

GVR định hướng chuyển đổi đất cao su thành đất khu công nghiệp trong thời gian tới, bởi đây là mảng có biên lợi nhuận cao hơn và dòng tiền ổn định hơn.

Năm 2019, GVR đã chuyển đổi khoảng 1.000 ha đất cao su sang đất khu công nghiệp.

Tiềm năng là vậy, song đóng góp của mảng khu công nghiệp vẫn chưa như kỳ vọng. Số liệu tại báo cáo thường niên 2018 cho thấy, GVR quản lý 12 khu công nghiệp với diện tích 6.000 ha, diện tích thương phẩm 4.013 ha, nhưng tỷ lệ lấp đầy năm 2018 mới đạt 85%.

Cụ thể hơn, năm 2019, trong tổng doanh thu là 20.073,2 tỷ đồng, thì doanh thu kinh doanh bất động sản khu công nghiệp, cơ sở hạ tầng mới đạt 1.047,9 tỷ đồng, chiếm tỷ trọng 5,22%.

Trước đó, năm 2018, tỷ trọng mảng này cũng chỉ chiếm 3,8% cơ cấu doanh thu, tương đương 547,2 tỷ đồng.

Tuy đóng góp doanh thu khiêm tốn, nhưng đây là mảng có biên lợi nhuận cao, nếu GVR tiếp tục đẩy mạnh quá trình chuyển đổi, đầu tư, khai thác, thì tỷ suất lợi nhuận sẽ sớm được cải thiện, điều mà nhiều công ty con của GVR đã thành công trong những năm gần đây khi tiến hành chuyển đổi từ cao su thiên nhiên sang khu công nghiệp.

Trên thực tế, dù còn ở mức thấp, song tỷ trọng doanh thu mảng bất động sản khu công nghiệp tại GVR đang tăng dần, từ 3,8% năm 2018 lên 5,22% năm 2019.

ồng thời, tỷ trọng lợi nhuận gộp của mảng này cũng tăng lên 13,19% trong năm 2019, so với con số 10,48% của năm 2018.

Một điểm cần lưu ý khác là tỷ lệ sở hữu nhà nước hiện nay tại GVR rất lớn, lên tới 96,77%.

Một khi đẩy mạnh thoái vốn nhà nước , đồng thời tập trung tái cơ cấu hoạt động, mà cụ thể ở đây là tinh gọn bộ máy vận hành, chuyển đổi cơ cấu kinh doanh vào những lĩnh vực có biên lợi nhuận cao…, cơ hội để GVR cải thiện hiệu quả hoạt động, gia tăng lợi ích cho cổ đông, nhà đầu tư là không nhỏ.

Mới đây, Sở GDCK TP.HCM ( HOSE ) đã chấp thuận việc niêm yết cổ phiếu GVR trên sàn này. Hiện cổ phiếu GVR đang giao dịch trên sàn UPCoM. GVR đã lên kế hoạch chuyển sàn từ đầu năm 2019, song chưa thực hiện được vì nhiều nguyên nhân.

GVR dự kiến sẽ niêm yết trên HOSE trong quý I/2020. Với 4 tỷ cổ phiếu đang giao dịch và thị giá đóng cửa ngày 14/2/2020 là 11.300 đồng/cổ phiếu (giá chốt ngày 14/2/2020), giá trị vốn hóa của GVR đạt khoảng 43.200 tỷ đồng.

Theo Tinnhanhchungkhoan.vn

Top 10 cổ phiếu tăng/giảm mạnh nhất tuần: Nhóm cổ phiếu thị trường nổi sóng

Thị trường đảo chiều giảm nhẹ trong tuần qua với diễn biến chủ đạo là phân hóa giữa các nhóm cổ phiếu, kể cả nhóm trụ cột ngân hàng. Điểm đáng chú ý là dòng tiền vẫn tích cực hướng đến nhóm cổ phiếu thị trường đã kéo nhiều mã tăng mạnh, trong đó đáng kể như ROS, FTM, hay có câu chuyện riêng như SBT.

Kết thúc tuần giao dịch, VN-Index giảm 3,3 điểm (-0,35%), xuống 937,45 điểm. Khối lượng khớp lệnh trung bình trên sàn HOSE hơn 160 triệu cổ phiếu/phiên, giảm 16,4% so với tuần trước.

Trong khi đó, HNX-Index tăng 4,82 điểm ( 4,59%), lên 109,74 điểm. Khối lượng giao dịch trung bình gần 33 triệu cổ phiếu/phiên, giảm 14,9% so với tuần trước.

Tuần quan, nhóm dầu khí hồi phục nhờ giá dầu thế giới đảo chiều tăng sau 5 tuần liên tiếp sụt giảm, trong đó, 2 cổ phiếu lớn đầu ngành GAS ( 2,9%) và PLX cũng ( 2,9%) đã là điểm tựa chính cho thị trường.

Trái lại, các cổ phiếu lớn thuộc nhóm nhóm cổ phiếu thực phẩm - đồ uống đều chịu áp lực điều chỉnh với VNM (-3,27%), SAB (-2,67%), MSN may mắn chỉ giảm nhẹ (-0,2%).

Nhóm cổ phiếu lớn khác như VIC (-3,85%), VRE (-0,78%), VJC (-1,98%), HPG (-2,68%), VHM ( 0,69%).

Nhóm cổ phiếu có tỷ trọng vốn hóa lớn nhất thị trường là ngân hàng phân hóa với VCB (-0,78%), BID (-3,29%), CTG (-0,37%), HDB (-4,51%), EIB (-1,14%), trong khi đó, TCB ( 5,19%), VPB ( 7,1%), MBB ( 1,64%), STB ( 4,04%), TPB ( 4,81%).

Nhóm các mã tăng cao nhất trên sàn HOSE tuần qua đáng chú ý nhất là ROS ( 22%), sau khi có phiên mua bắt đáy mạnh tăng trần cuối tuần trước (7/2), đã nối tiếp sắc tím trong 4 phiên tiếp theo và bất ngờ bị xả hàng T và giảm sàn trong phiên cuối tuần.

Dòng tiền dịch chuyển sang nhóm cổ phiếu vừa và nhỏ đã kéo theo hàng loạt cái tên LSS, FTM, TCR, TVB, FIT, GIL tăng mạnh, trong đó, đa số có những phiên tăng hết biên độ với khối lượng giao dịch lớn.

Một bluechip trong rổ VN30 khác ngoài ROS là SBT đã có 2 phiên đua sắc tím 12 và 13/2, sau khi có tin Công ty thông qua phương án triển khai phát 1.200 trái phiếu chuyển đổi, mệnh giá 1 tỷ đồng/trái phiếu, tương ứng tổng giá trị phát hành tối đa 1.200 tỷ đồng, kỳ hạn 03 năm. Lãi suất dự kiến là 3,5%/năm, đồng thời con số có thể thay đổi theo thỏa thuận giữa tổ chức phát hành và nhà đầu tư.

Trái lại, cổ phiếu DTL, vốn cơ cấu cổ đông khá cô đặc và trong năm 2019 qua giao dịch khá thưa thớt với nhiều phiên trắng thanh khoản, thì bất ngờ thời gian gần đây đã bị bán mạnh. Khớp lệnh chỉ vài chục đến vài trăm cổ phiếu ở mức giá thấp, thậm chí nhiều phiên ở mức giá sàn đã khiến cổ phiếu này lao dốc, về dưới mệnh giá, về vùng thấp nhất lịch sử.

Trên sàn HNX, cổ phiếu NRC sau chuỗi đi ngang đi ngang kể từ cuối tháng 1/202 và đến vùng 9.000-9.800/cổ phiếu đã liên tục lao dốc với nhiều phiên giảm sâu cho đến nay.

Trái lại, VCR đã phục hồi tốt sau khi rơi xuống vùng 8.000 đồng/cổ phiếu đã bùng nổ với 3 phiên tăng kịch trần tuần này.

Trên UpCoM, nhóm cổ phiếu tăng/giảm mạnh nhất không có nhiều điểm đáng chú ý, với đa số thanh khoản rất thấp.

Tuần này, UpCoM đón tân binh HNE của Công ty cổ phần Hanel với 192,6 triệu cổ phiếu giao dịch sau hơn 12 năm IPO.

Giá tham chiếu cổ phiếu HNE phiên đầu tiên 13/2 là 10.900 đồng, đã tăng 14,7% và 8% trong phiên còn lại, nhưng thanh khoản cũng khá thấp, lần lượt 100 và 8.500 đơn vị khớp lệnh.

Theo tinnhanhchungkhoan.vn

Đằng sau hành trình 10 năm miệt mài nâng hiệu suất kinh doanh tín dụng của Vietcombank  Dữ liệu kinh doanh mảng tín dụng của bộ ba ngân hàng quốc doanh Vietcombank - VietinBank - BIDV 10 năm qua cho thấy hành trình cải thiện hiệu suất kinh doanh rất ấn tượng của Vietcombank so với VietinBank và BIDV. Cải thiện hiệu suất mảng tín dụng: Nhìn từ cuộc đua 10 năm giữa Vietcombank, VietinBank và BIDV. Theo đó, mặc...

Dữ liệu kinh doanh mảng tín dụng của bộ ba ngân hàng quốc doanh Vietcombank - VietinBank - BIDV 10 năm qua cho thấy hành trình cải thiện hiệu suất kinh doanh rất ấn tượng của Vietcombank so với VietinBank và BIDV. Cải thiện hiệu suất mảng tín dụng: Nhìn từ cuộc đua 10 năm giữa Vietcombank, VietinBank và BIDV. Theo đó, mặc...

Hiện trường vụ 3 người trong một nhà bị sát hại ở Đắk Lắk01:14

Hiện trường vụ 3 người trong một nhà bị sát hại ở Đắk Lắk01:14 Người gốc Việt nổ súng ngăn vụ cướp tiệm vàng ở California01:48

Người gốc Việt nổ súng ngăn vụ cướp tiệm vàng ở California01:48 Chân dung nghi phạm 22 tuổi ám sát đồng minh của Tổng thống Mỹ Donald Trump03:08

Chân dung nghi phạm 22 tuổi ám sát đồng minh của Tổng thống Mỹ Donald Trump03:08 Chủ 'Nha khoa Tuyết Chinh' bị bắt khẩn cấp, đình chỉ lập tức cơ sở hoạt động02:32

Chủ 'Nha khoa Tuyết Chinh' bị bắt khẩn cấp, đình chỉ lập tức cơ sở hoạt động02:32 Phó Tổng thống Mỹ khiêng quan tài của nhà hoạt động bị ám sát01:40

Phó Tổng thống Mỹ khiêng quan tài của nhà hoạt động bị ám sát01:40 Vụ thảm án ở Đắk Lắk: Bé trai thoát chết nhờ trèo qua tường, trên người nhiều vết dao đâm08:05

Vụ thảm án ở Đắk Lắk: Bé trai thoát chết nhờ trèo qua tường, trên người nhiều vết dao đâm08:05 Bắt khẩn cấp ba nam thanh niên 17-18 tuổi chuyên giật bàn bày đồ cúng ở TPHCM01:42

Bắt khẩn cấp ba nam thanh niên 17-18 tuổi chuyên giật bàn bày đồ cúng ở TPHCM01:42 Bắt khẩn cấp tài xế taxi 'chặt chém' người phụ nữ nghèo, kết cục không thể tránh03:04

Bắt khẩn cấp tài xế taxi 'chặt chém' người phụ nữ nghèo, kết cục không thể tránh03:04 Trẻ chơi trong hố cát ngập nước suýt bị chôn vùi, được người đi biển cứu01:56

Trẻ chơi trong hố cát ngập nước suýt bị chôn vùi, được người đi biển cứu01:56 Bí ẩn "vật thể lạ" trên Google Maps, nghi UFO ở Nam Cực, khiến thế giới sửng sốt02:33

Bí ẩn "vật thể lạ" trên Google Maps, nghi UFO ở Nam Cực, khiến thế giới sửng sốt02:33 Máy bay SpiceJet rơi bánh khi cất cánh, 70 hành khách thoát nạn04:36

Máy bay SpiceJet rơi bánh khi cất cánh, 70 hành khách thoát nạn04:36Tin đang nóng

Tin mới nhất

Bắt khẩn cấp Giám đốc và Phó Giám đốc Trung tâm đăng kiểm xe cơ giới 29-07D

Sau khi thay Chủ tịch HĐQT, NCB tiếp tục bổ nhiệm mới một loạt nhân sự cấp cao

Tăng trưởng tín dụng tới 21/12 đạt 10,14%

Giá cà phê hôm nay 24/12: Arabica quay đầu tăng, Robusta lừng khừng khi nhà đầu cơ nghỉ lễ Giáng sinh

Giá tiêu hôm nay 24/12: Chưa nhìn thấy đáy đợt suy giảm, giá tiêu Ấn Độ đảo chiều tăng

Chứng khoán 2020: Phiên giao dịch chưa từng có, vượt ngưỡng 1 tỷ USD

Giá Bitcoin hôm nay 24/12: Bitcoin rực cháy giữa biển lửa thị trường

Tỷ giá USD hôm nay 24/12: Tiếp tục suy giảm

Cổ phiếu HDC tăng nóng, Vietinbank Securities muốn thoái toàn bộ vốn

Giá vàng hôm nay 24/12: Vàng đang trend tăng trong bối cảnh USD suy yếu

VietinBank sẽ trả cổ tức 5% trong năm 2020 thay vì kế hoạch sang 2021

Chứng khoán ngày 24/12: Những cổ phiếu nào được khuyến nghị?

Có thể bạn quan tâm

Lần đầu tiên tạo ra "tinh thể thời gian" có thể nhìn bằng mắt thường

Lạ vui

17:06:04 17/09/2025

Zapad-2025: Lý do Mỹ được mời dự tập trận Nga - Belarus

Thế giới

17:02:00 17/09/2025

WATERBOMB Hồ Chí Minh 2025 tung giá vé ưu đãi cực "yêu thương", lãi nhất là khán giả với trọn bộ benefit đáng tiền

Nhạc quốc tế

16:57:32 17/09/2025

Hôm nay nấu gì: Bữa tối đậm đà, trôi cơm vô cùng

Ẩm thực

16:54:06 17/09/2025

Loại cá rẻ bèo giàu omega-3 hơn cá hồi, nhiều người Việt ăn mỗi ngày

Sức khỏe

16:48:06 17/09/2025

Làm rõ phản ánh suất ăn tại trường học ở Lâm Đồng không đảm bảo chất lượng

Tin nổi bật

16:42:22 17/09/2025

Võ Điền Gia Huy liên tục chấn thương khi đóng 'Tử chiến trên không'

Hậu trường phim

16:41:13 17/09/2025

Cựu Chủ tịch UBND tỉnh An Giang được đề nghị giảm án

Pháp luật

16:37:25 17/09/2025

Vợ Duy Mạnh khổ sở cầu xin

Sao thể thao

16:07:09 17/09/2025

"Ngọc nữ mới của Vbiz" đẹp điên đảo đến mức netizen "phong thần", lấn lướt cả Minh Hằng - Thiều Bảo Trâm?

Sao việt

15:23:32 17/09/2025

Công ty CP Đầu tư EPT: Vốn nhỏ, hiệu quả kinh doanh lớn

Công ty CP Đầu tư EPT: Vốn nhỏ, hiệu quả kinh doanh lớn PCC1 thông qua kế hoạch thâu tóm 2 nhà máy điện gió

PCC1 thông qua kế hoạch thâu tóm 2 nhà máy điện gió

VNM ETF và FTSE Vietnam ETF sẽ cơ cấu danh mục ra sao trong quý 1?

VNM ETF và FTSE Vietnam ETF sẽ cơ cấu danh mục ra sao trong quý 1? Ocean Group (OGC) lên kế hoạch lợi nhuận 2020 tăng 75%

Ocean Group (OGC) lên kế hoạch lợi nhuận 2020 tăng 75% Tăng vốn cho "ông lớn" ngân hàng, đừng quên thoái vốn nhà nước

Tăng vốn cho "ông lớn" ngân hàng, đừng quên thoái vốn nhà nước Nhận định thị trường phiên 31/1: Chờ phiên hồi phục để hạ dần tỷ trọng về mức thấp

Nhận định thị trường phiên 31/1: Chờ phiên hồi phục để hạ dần tỷ trọng về mức thấp Ra tết, xác suất thị trường chứng khoán sẽ tăng điểm

Ra tết, xác suất thị trường chứng khoán sẽ tăng điểm Doanh thu 'ông lớn' Bia Sài Gòn tăng 5,4% năm 2019

Doanh thu 'ông lớn' Bia Sài Gòn tăng 5,4% năm 2019 Năm 2019, vay nợ của Đất Xanh tăng vọt, tồn kho cũng chất đống

Năm 2019, vay nợ của Đất Xanh tăng vọt, tồn kho cũng chất đống VTVCab sẽ phát hành 250 tỷ đồng trái phiếu trong năm 2020

VTVCab sẽ phát hành 250 tỷ đồng trái phiếu trong năm 2020 Thêm giải pháp gỡ khó cho thoái vốn nhà nước

Thêm giải pháp gỡ khó cho thoái vốn nhà nước Toàn cảnh TPDN 2019: Giá trị phát hành tăng 25% lên 280.141 tỷ đồng, chiếm 11,3% GDP song quy mô vẫn nhỏ so với tín dụng ngân hàng

Toàn cảnh TPDN 2019: Giá trị phát hành tăng 25% lên 280.141 tỷ đồng, chiếm 11,3% GDP song quy mô vẫn nhỏ so với tín dụng ngân hàng VietinBank xử lý "bóng đen" nợ xấu

VietinBank xử lý "bóng đen" nợ xấu GVR đặt kế hoạch lãi trước thuế 5.785 tỷ đồng năm 2020

GVR đặt kế hoạch lãi trước thuế 5.785 tỷ đồng năm 2020 Nguyên nhân qua đời của nam diễn viên Vu Mông Lung

Nguyên nhân qua đời của nam diễn viên Vu Mông Lung Tài xế kéo lê nạn nhân và "luật ngầm" vô nhân tính

Tài xế kéo lê nạn nhân và "luật ngầm" vô nhân tính "Diễn viên lùn nhất Việt Nam" bị đá xéo vì chăm chăm khoe của: "Có tuổi rồi nên tôi ít phông bạt lại!"

"Diễn viên lùn nhất Việt Nam" bị đá xéo vì chăm chăm khoe của: "Có tuổi rồi nên tôi ít phông bạt lại!" Lý do Ngô Thanh Vân ngày thường ăn chay trường nhưng giờ lại chuyển qua ăn mặn

Lý do Ngô Thanh Vân ngày thường ăn chay trường nhưng giờ lại chuyển qua ăn mặn Rộ tin sốc về tính mạng của Ngô Diệc Phàm trong tù

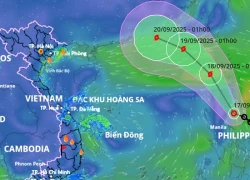

Rộ tin sốc về tính mạng của Ngô Diệc Phàm trong tù Tin mới nhất về áp thấp nhiệt đới: Đổi hướng liên tục, Biển Đông có thể sắp đón bão số 8

Tin mới nhất về áp thấp nhiệt đới: Đổi hướng liên tục, Biển Đông có thể sắp đón bão số 8 Hiếm lắm mới có phim Việt không ai chê được câu nào: Đại tiệc diễn xuất đỉnh tới nóc, chấm 10/10 còn chưa đủ đã

Hiếm lắm mới có phim Việt không ai chê được câu nào: Đại tiệc diễn xuất đỉnh tới nóc, chấm 10/10 còn chưa đủ đã Vbiz kiếm đâu ra người thứ 2 hack tuổi thần sầu như mỹ nhân này, "cao thêm 10cm thì chắc chắn là Hoa hậu"

Vbiz kiếm đâu ra người thứ 2 hack tuổi thần sầu như mỹ nhân này, "cao thêm 10cm thì chắc chắn là Hoa hậu" Drama căng nhất lúc này: Cát Phượng công khai chê bai phim mình đóng, đạo diễn đáp trả bằng 1 từ quá gắt

Drama căng nhất lúc này: Cát Phượng công khai chê bai phim mình đóng, đạo diễn đáp trả bằng 1 từ quá gắt Sau tiếng la thất thanh, phát hiện 2 vợ chồng tử vong trước cửa nhà

Sau tiếng la thất thanh, phát hiện 2 vợ chồng tử vong trước cửa nhà "Nữ thần thanh xuân" bị tố hãm hại mỹ nam Vu Mông Lung

"Nữ thần thanh xuân" bị tố hãm hại mỹ nam Vu Mông Lung Vụ chồng bị phạt tù vì quan hệ với vợ: Tòa không chấp nhận hoãn thi hành án

Vụ chồng bị phạt tù vì quan hệ với vợ: Tòa không chấp nhận hoãn thi hành án Tình tiết mới vụ "mỹ nam Trung Quốc" ngã lầu tử vong: 17 người uống hết 38 chai, 8 nghi phạm đã "lên đồn" nhưng có người nói dối?

Tình tiết mới vụ "mỹ nam Trung Quốc" ngã lầu tử vong: 17 người uống hết 38 chai, 8 nghi phạm đã "lên đồn" nhưng có người nói dối? Cặp đôi ngôn tình trục trặc vì nhà trai lén "ăn chả ăn nem" nhiều lần, nữ hoàng rating tuyên bố đổ vỡ hôn nhân?

Cặp đôi ngôn tình trục trặc vì nhà trai lén "ăn chả ăn nem" nhiều lần, nữ hoàng rating tuyên bố đổ vỡ hôn nhân? Hi hữu: Xây nhầm nhà trên đất của người khác rồi đề nghị... mua lại đất

Hi hữu: Xây nhầm nhà trên đất của người khác rồi đề nghị... mua lại đất Hội nghệ sĩ đã "căng", đòi làm rõ cái chết gây sốc của nam diễn viên đẹp hơn cả Dương Mịch

Hội nghệ sĩ đã "căng", đòi làm rõ cái chết gây sốc của nam diễn viên đẹp hơn cả Dương Mịch Nam chính Mưa Đỏ lần đầu chạm mặt người yêu cũ tại sự kiện, lộ thái độ khiến cả cõi mạng tiếc đứt ruột

Nam chính Mưa Đỏ lần đầu chạm mặt người yêu cũ tại sự kiện, lộ thái độ khiến cả cõi mạng tiếc đứt ruột Drama cực căng: Bị Cát Phượng chê phũ phàng, đạo diễn Có Chơi Có Chịu tuyên bố dùng tới pháp lý

Drama cực căng: Bị Cát Phượng chê phũ phàng, đạo diễn Có Chơi Có Chịu tuyên bố dùng tới pháp lý