Sự đổi ngôi thần tốc và thực lực tài chính của DIC Corp

Sau khi các cổ đông cũ rút vốn, DIC Corp vẫn duy trì nguồn lực, thuận lợi hơn trong việc hợp tác thực hiện dự án tại Vũng Tàu , nhưng sức mạnh tài chính không phải quá hùng hậu.

Công ty cổ phần Chứng khoán Bản Việt không còn là cổ đông của DIC Corp nữa, thay vào đó, Him Lam trở thành cổ đông lớn nắm giữ 21,49% vốn tại DIC Corp.

Sự đổi ngôi thần tốc

Công ty cổ phần Chứng khoán Bản Việt vừa bán ra 29,42 triệu cổ phiếu DIG, thu về gần 700 tỷ đồng và không còn là cổ đông của Công ty cổ phần Đầu tư Phát triển Xây dựng (DIC Corp) nữa. Đây chỉ là một trong những nhà đầu tư tham gia đợt sang tay “khủng” 134 triệu cổ phiếu DIG đầu tháng 12/2020, với tổng giá trị lên tới gần 2.900 tỷ đồng.

Một cổ đông mới xuất hiện sau các giao dịch lớn nêu trên là Công ty cổ phần Kinh doanh Địa ốc Him Lam, với khối lượng mua vào lên tới 68 triệu cổ phiếu DIG, giá trị ước tính 1.455 tỷ đồng. Sau đợt mua vào này, Him Lam trở thành cổ đông lớn nắm giữ 21,49% vốn tại DIC Corp.

Him Lam không phải là cổ đông duy nhất muốn mua thêm cổ phiếu DIG. Ở phía lãnh đạo DIC Corp, ông Nguyễn Thiện Tuấn, Chủ tịch HĐQT và ông Nguyễn Hùng Cường, Phó chủ tịch HĐQT cũng đang trong giai đoạn đăng ký mua thêm lần lượt 10 triệu và 18 triệu cổ phiếu DIG…

Video đang HOT

Trước khi thực hiện đợt mua vào nêu trên, Him Lam từng có kế hoạch liên doanh cùng DIC Corp thực hiện Dự án Khu đô thị mới Bắc Vũng Tàu. Tuy nhiên, phương án thành lập liên doanh do DIC Corp nắm giữ 65% vốn và Him Lam góp 35% vốn không được cổ đông của DIC Corp thông qua. Với việc trở thành cổ đông lớn của DIC Corp, trong khi nhiều cổ đông có ảnh hưởng khác đã rút lui, mục tiêu của Him Lam trong đại dự án này đã có vẻ “xuôi chèo mát mái” hơn.

Thuận lợi là vậy, nhưng thách thức về tài chính đối với DIC Corp và Him Lam trong giai đoạn phía trước cũng không hề nhẹ nhàng. Trong trường hợp Dự án Khu đô thị mới Bắc Vũng Tàu thực hiện theo hình thức liên doanh và nếu không phải chi số tiền lên tới gần 1.500 tỷ đồng để mua cổ phiếu của DIC Corp, thì Him Lam vẫn còn nguyên nguồn lực tài chính để góp vào liên doanh. Trong khi đó, hiện nay, sau khi các cổ đông cũ rút vốn, DIC Corp vẫn duy trì nguồn lực, nhưng sức mạnh tài chính không phải thực sự quá hùng hậu.

Thực lực của DIC Corp

Để chuẩn bị nguồn tiền cho các kế hoạch tài chính, Đại hội đồng cổ đông năm 2020 của DIC Corp đã không đưa ra kế hoạch trả cổ tức bằng tiền, mà thực hiện chi trả bằng cổ phiếu. Ông Nguyễn Thiện Tuấn cho biết, việc phát hành cổ phiếu để trả cổ tức giúp doanh nghiệp giảm chi phí lãi vay, tăng hiệu quả kinh doanh. Việc này cũng nhằm đảm bảo cơ cấu tài chính đạt mức an toàn, đảm bảo nguồn vốn chủ sở hữu tham gia đối ứng thực hiện các dự án bất động sản quy mô lớn.

Dự án Khu đô thị mới Bắc Vũng Tàu có quy mô 90 ha, thời gian thực hiện từ năm 2015 đến 2026. Tổng vốn đầu tư hiện tại của Dự án khoảng 10.500 tỷ đồng. Dự án đã cơ bản hoàn thành các thủ tục pháp lý, đang thực hiện công tác điều chỉnh quy hoạch xây dựng chi tiết tỷ lệ 1/500, đã bồi thường giải phóng mặt bằng khoảng 7 ha.

Nhìn vào nguồn lực tài chính cụ thể, theo số liệu tại báo cáo tài chính quý III/2020, các tài sản có tính thanh khoản cao nhất của DIC Corp tại thời điểm 30/9/2020 đều đã giảm so với đầu năm. Tiền và tương đương tiền là 183,6 tỷ đồng, giảm 69% so với đầu năm; các khoản đầu tư tài chính ngắn hạn là 151 tỷ đồng, giảm 32,9% so với đầu năm.

DIC Corp hiện có thể bổ sung nguồn lực tài chính từ việc thu nợ và bán sản phẩm tồn kho, với các khoản phải thu ngắn hạn là 2.190 tỷ đồng và hàng tồn kho là 3.810 tỷ đồng. Hai loại tài sản này tuy có quy mô khá lớn, nhưng với nhu cầu vốn góp cho Dự án Khu đô thị mới Bắc Vũng Tàu (phía DIC Corp phải góp hơn 6.800 tỷ đồng, chiếm 65%), thì Công ty dù bán được hết hàng tồn kho và thu hết các khoản phải thu ngắn hạn, cũng chưa thể đủ tiền góp, nên sẽ cần thêm sự hỗ trợ của vốn vay.

Bên cạnh đó, hàng tồn kho của DIC Corp phần lớn vẫn nằm ở dạng chi phí sản xuất – kinh doanh dở dang, chưa được ghi nhận thành thành phẩm. Theo đó, để có thể có dòng tiền góp vốn vào liên doanh, DIC Corp có thể thực thi giải pháp thúc đẩy thu nợ và đẩy mạnh bán hàng.

Trong đó, việc thúc đẩy bán các sản phẩm hàng tồn kho chưa hình thành thành sản phẩm hoàn chỉnh, nếu được thực thi thành công, có thể vẫn tạo ra dòng tiền, nhưng doanh nghiệp chưa thể ghi nhận doanh thu. Việc đẩy mạnh bán hàng trong giai đoạn này sẽ khiến nợ phải trả tăng lên (càng bán nhiều hàng, nợ phải trả càng tăng). Cùng với việc phải tăng vốn vay tài chính để bổ sung phần vốn còn thiếu, điều này sẽ khiến quy mô nợ phải trả của DIC Corp được dự báo tăng mạnh.

Tuy nhiên, ngoài sức mạnh nội tại và cổ đông mới Him Lam, DIC Corp còn có thể được sự hỗ trợ thêm từ một cổ đông lớn mới xuất hiện nữa là Công ty cổ phần Đầu tư Phát triển Thiên Tân. Thiên Tân trước đây chỉ là cổ đông nhỏ, nhưng vừa thực hiện giao dịch rất đáng nể với khối lượng mua thêm lên tới gần 47,2 triệu cổ phiếu, nâng tỷ lệ nắm giữ tại DIC Corp đạt 18,09%.

Lộ diện cổ đông chi hơn 1.000 tỷ mua DIG

Công ty Cổ phần Đầu tư Phát triển Thiên Tân báo cáo về ngày trở thành cổ đông lớn Tổng Công ty Cổ phần Đầu tư Phát triển Xây dựng (mã DIG-HOSE).

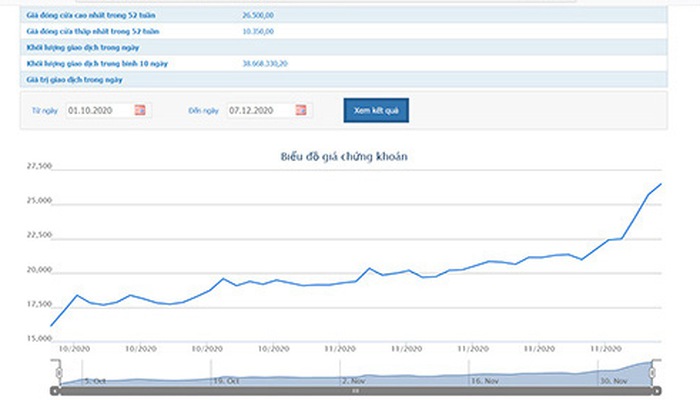

Sơ đồ giá cổ phiếu DIG trong 2 tháng qua.

Theo dữ liệu trên HOSE, trong ngày 2/12, cổ phiếu DIG xuất hiện tới 51 giao dịch thoả thuận với tổng khối lượng hơn 160 triệu cổ phiếu với tổng giá trị các giao dịch lên đến 3.400 tỷ đồng, tương ứng giá thỏa thuận bình quân 21.500 đồng/cổ phiếu.

Cụ thể: Thiên Tân (Bà Rịa - Vũng Tàu) thông báo đã mua vào 47.195.340 cổ phiếu DIG trong phiên 2/12. Sau giao dịch, Thiên Tân đã nâng mức sở hữu lên 57.728.105 cổ phiếu, chiếm 18,09% cổ phần và trở thành cổ đông lớn tại DIC Corp.

Trước đó, vào ngày 19/11 và ngày 1/10 vừa qua, Thiên Tân cũng mới bán ra hơn 5,9 triệu cổ phiếu DIG.

Cùng ngày 2/12, Chứng khoán Bản Việt (VCSC) đã bán thành công 29.420.089 cổ phiếu, chiếm 9,59% vốn tại DIG;

Tương tự, Công ty Cổ phần Kinh doanh Địa ốc Him Lam cũng đã mua gần 67,7 triệu cổ phiếu DIG trong phiên 2/12 qua đó nâng tỷ lệ sở hữu hiện tại lên 21,49%. Bên bán là nhóm quỹ ngoại thuộc Dragon Capital quản lý.

Ngoài ra, DIC Corp thông báo đã hoàn tất bán ra toàn bộ 8,25 triệu cổ phiếu quỹ trong ngày 2/12 với giá bình quân 21.700 đồng/cổ phiếu, tương đương số tiền thu về khoảng 180 tỷ đồng.

Kết thúc quý 3/2020, DIG báo lãi sau thuế đạt 75,9 tỷ đồng, tăng 18,6% so với cùng kỳ năm ngoái, trong đó lợi nhuận sau thuế thuộc về cổ đông công ty mẹ đạt gần 69 tỷ đồng. Lợi nhuận sau thuế 9 tháng đạt 131,2 tỷ đồng, tăng trưởng 40,5% so với cùng kỳ năm 2019, trong đó lợi nhuận sau thuế thuộc về cổ đông công ty mẹ đạt gần 125 tỷ đồng.

Được biết, DIG thông báo dự kiến sẽ phát hành 31.849.255 cổ phiếu để trả cổ tức năm 2019 với tỷ lệ 10%. Nguồn vốn được lấy từ lợi nhuận sau thuế và thời gian thực hiện trong tháng 12/2020 với tổng mức vốn kinh doanh theo báo cáo tài chính quý 3/2020 hợp nhất là gần 7.980 tỷ đồng.

Trên thị trường, giá cổ phiếu này đang giao dịch tại mức giá 26.500 đồng/cổ phiếu và tăng 64% so với hồi đầu tháng 10/2020.

Giao dịch chứng khoán tuần mới: Cơ hội sẽ đến với nhóm bất động sản?  Trong khi nhóm tài chính, nhất là ngân đã có mức tăng rất mạnh, thì nhóm bất động sản dường như đang ngủ yên. Quý IV thường là điểm rơi doanh thu và lợi nhuận của nhóm bất động sản, liệu thời cơ đã đến với nhóm này? Tuần qua, dù trong phiên có những rung lắc làm nhiều nhà đầu tư "thót...

Trong khi nhóm tài chính, nhất là ngân đã có mức tăng rất mạnh, thì nhóm bất động sản dường như đang ngủ yên. Quý IV thường là điểm rơi doanh thu và lợi nhuận của nhóm bất động sản, liệu thời cơ đã đến với nhóm này? Tuần qua, dù trong phiên có những rung lắc làm nhiều nhà đầu tư "thót...

Bắt khẩn cấp 4 đối tượng YouTuber ẩu đả, gây rối trật tự công cộng03:38

Bắt khẩn cấp 4 đối tượng YouTuber ẩu đả, gây rối trật tự công cộng03:38 Vụ 2 anh em làm việc tốt nghi bị đánh dã man ở Bắc Ninh: Camera ghi cảnh trước va chạm01:44

Vụ 2 anh em làm việc tốt nghi bị đánh dã man ở Bắc Ninh: Camera ghi cảnh trước va chạm01:44 Hơn 2 giờ truy bắt đối tượng sinh năm 1995 sát hại Thiếu tá công an01:08

Hơn 2 giờ truy bắt đối tượng sinh năm 1995 sát hại Thiếu tá công an01:08 Người trình báo mất 30 cây vàng khi ngủ trên ô tô là 'vua kickboxing Việt Nam'09:55

Người trình báo mất 30 cây vàng khi ngủ trên ô tô là 'vua kickboxing Việt Nam'09:55 Tập đoàn Chị Em Rọt mới chỉ hoàn tiền cho 6 khách hàng09:04

Tập đoàn Chị Em Rọt mới chỉ hoàn tiền cho 6 khách hàng09:04 Thông tin Chính phủ chính thức "điểm mặt" Độ Mixi, nội dung bài viết gây xôn xao02:43

Thông tin Chính phủ chính thức "điểm mặt" Độ Mixi, nội dung bài viết gây xôn xao02:43 Cựu quan chức Mỹ cảnh báo sau khi ông Trump ra lệnh bắn tàu từ Venezuela07:57

Cựu quan chức Mỹ cảnh báo sau khi ông Trump ra lệnh bắn tàu từ Venezuela07:57 Hoàng gia bác yêu cầu giải tán quốc hội, Thái Lan chuẩn bị bầu thủ tướng mới09:08

Hoàng gia bác yêu cầu giải tán quốc hội, Thái Lan chuẩn bị bầu thủ tướng mới09:08 Bồ Đào Nha tuyên bố quốc tang sau thảm kịch tàu điện00:59

Bồ Đào Nha tuyên bố quốc tang sau thảm kịch tàu điện00:59 Trung Đông chưa yên tiếng súng08:00

Trung Đông chưa yên tiếng súng08:00 Cựu Tổng thống Mỹ Biden phẫu thuật ung thư da09:16

Cựu Tổng thống Mỹ Biden phẫu thuật ung thư da09:16Tin đang nóng

Tin mới nhất

Bắt khẩn cấp Giám đốc và Phó Giám đốc Trung tâm đăng kiểm xe cơ giới 29-07D

Sau khi thay Chủ tịch HĐQT, NCB tiếp tục bổ nhiệm mới một loạt nhân sự cấp cao

Tăng trưởng tín dụng tới 21/12 đạt 10,14%

Giá cà phê hôm nay 24/12: Arabica quay đầu tăng, Robusta lừng khừng khi nhà đầu cơ nghỉ lễ Giáng sinh

Giá tiêu hôm nay 24/12: Chưa nhìn thấy đáy đợt suy giảm, giá tiêu Ấn Độ đảo chiều tăng

Chứng khoán 2020: Phiên giao dịch chưa từng có, vượt ngưỡng 1 tỷ USD

Giá Bitcoin hôm nay 24/12: Bitcoin rực cháy giữa biển lửa thị trường

Tỷ giá USD hôm nay 24/12: Tiếp tục suy giảm

Cổ phiếu HDC tăng nóng, Vietinbank Securities muốn thoái toàn bộ vốn

Giá vàng hôm nay 24/12: Vàng đang trend tăng trong bối cảnh USD suy yếu

VietinBank sẽ trả cổ tức 5% trong năm 2020 thay vì kế hoạch sang 2021

Chứng khoán ngày 24/12: Những cổ phiếu nào được khuyến nghị?

Có thể bạn quan tâm

Profile "đỉnh nóc" Vũ Ngọc Duy đánh bại gần 1.000 thí sinh, thủ khoa BSNT 2025

Netizen

01:44:26 11/09/2025

Diễn viên Thiên An bất ngờ tung full tin nhắn làm giấy khai sinh, lần đầu đáp trả về họp báo 2 tiếng

Sao việt

00:26:44 11/09/2025

Nữ ca sĩ đình đám bị tố cố tình vi phạm pháp luật, có nguy cơ "bóc lịch"?

Sao châu á

00:24:08 11/09/2025

Lại thêm 1 phim Việt cực cuốn làm khán giả hóng mòn mỏi, nữ chính ai nghe tên cũng nổi da gà

Phim việt

00:02:00 11/09/2025

Đoạn clip viral: Phu nhân phát hiện chồng ngoại tình với nhân viên ngay trên bàn tiệc, chi tiết quan trọng liên quan đến hạt đậu phộng

Phim châu á

23:57:50 10/09/2025

Trẻ chơi trong hố cát ngập nước suýt bị chôn vùi, được người đi biển cứu

Thế giới

23:48:43 10/09/2025

Selena Gomez gây sốc visual trước thềm đám cưới: Xinh đẹp sắc sảo khó tin

Sao âu mỹ

23:39:13 10/09/2025

NSƯT Tân Nhàn là nữ ứng viên Phó giáo sư duy nhất ngành Nghệ thuật 2025

Nhạc việt

23:22:29 10/09/2025

Kỳ công tái hiện Thành cổ Quảng Trị trên phim trường 50 ha của 'Mưa đỏ'

Hậu trường phim

23:07:11 10/09/2025

Lamine Yamal được ưu ái đặc biệt, gây bất ổn phòng thay đồ Barca

Sao thể thao

21:58:59 10/09/2025

Tài chính Hoàng Huy tạm ứng hơn 176 tỷ đồng cổ tức vào cuối tháng 1/2021

Tài chính Hoàng Huy tạm ứng hơn 176 tỷ đồng cổ tức vào cuối tháng 1/2021 Xuất khẩu dệt may làm tốt công tác đa dạng hóa thị trường

Xuất khẩu dệt may làm tốt công tác đa dạng hóa thị trường

VCSC: Bị ảnh hưởng tiêu cực, Taseco có thể lỗ đến 34 tỷ năm 2020

VCSC: Bị ảnh hưởng tiêu cực, Taseco có thể lỗ đến 34 tỷ năm 2020 VCSC: Dự phóng lợi nhuận năm 2021 của CII tăng 8% đạt khoảng 517 tỷ đồng

VCSC: Dự phóng lợi nhuận năm 2021 của CII tăng 8% đạt khoảng 517 tỷ đồng DIG bán xong cổ phiếu quỹ, lãi hơn 96% sau 7 tháng mua

DIG bán xong cổ phiếu quỹ, lãi hơn 96% sau 7 tháng mua Him Lam rót gần 1.500 tỷ vào chủ đầu tư Pullman Vũng Tàu

Him Lam rót gần 1.500 tỷ vào chủ đầu tư Pullman Vũng Tàu Cổ phiếu lên đỉnh, một tổ chức mua lại 47 triệu cổ phiếu DIG sau 1 tháng thoái vốn

Cổ phiếu lên đỉnh, một tổ chức mua lại 47 triệu cổ phiếu DIG sau 1 tháng thoái vốn DIC Corp (DIG): Him Lam chính thức trở thành cổ đông lớn sau khi mua thoả thuận 68 triệu cổ phần từ Dragon Capital

DIC Corp (DIG): Him Lam chính thức trở thành cổ đông lớn sau khi mua thoả thuận 68 triệu cổ phần từ Dragon Capital DIC Crop thoái vốn tại 2 công ty con

DIC Crop thoái vốn tại 2 công ty con Tôn Hoa Sen qua cơn bĩ cực

Tôn Hoa Sen qua cơn bĩ cực Cổ phiếu VCI tăng mạnh, PYN Elite Fund tranh thủ thoái bớt vốn tại Chứng khoán Bản Việt

Cổ phiếu VCI tăng mạnh, PYN Elite Fund tranh thủ thoái bớt vốn tại Chứng khoán Bản Việt Trong khi cả ngành chứng khoán báo lãi lớn, Chứng khoán Bản Việt (VCI) quý 3 lãi giảm 36,7% cùng kỳ năm trước

Trong khi cả ngành chứng khoán báo lãi lớn, Chứng khoán Bản Việt (VCI) quý 3 lãi giảm 36,7% cùng kỳ năm trước 'Bể kèo' hợp tác, cổ đông DIC Corp từ chối Him Lam góp vốn hàng trăm tỷ

'Bể kèo' hợp tác, cổ đông DIC Corp từ chối Him Lam góp vốn hàng trăm tỷ Chứng khoán ngày 13/8: Cổ phiếu nào được khuyến nghị?

Chứng khoán ngày 13/8: Cổ phiếu nào được khuyến nghị? Mỹ: Chấn động vụ nữ nghệ sĩ trẻ Ukraine bị sát hại trên tàu điện

Mỹ: Chấn động vụ nữ nghệ sĩ trẻ Ukraine bị sát hại trên tàu điện Trung Quốc 1,4 tỷ dân, có vạn mỹ nhân nhưng 5 cô gái Việt Nam này vẫn được khen lấy khen để

Trung Quốc 1,4 tỷ dân, có vạn mỹ nhân nhưng 5 cô gái Việt Nam này vẫn được khen lấy khen để Thiên An đã căng: "Từ chối làm giấy khai sinh nhưng giờ gây áp lực để xét ADN, có tên rồi chắc cướp con tôi?"

Thiên An đã căng: "Từ chối làm giấy khai sinh nhưng giờ gây áp lực để xét ADN, có tên rồi chắc cướp con tôi?" Lấy tiền bố mẹ "bao nuôi" bạn trai, tôi ngã ngửa khi biết anh đã làm gì

Lấy tiền bố mẹ "bao nuôi" bạn trai, tôi ngã ngửa khi biết anh đã làm gì Con dâu lấy chồng mới, tôi đòi lại hết nhà đất thì có gì sai?

Con dâu lấy chồng mới, tôi đòi lại hết nhà đất thì có gì sai? Cô gái lén lút làm điều này ở tiệm nail, rồi ngang nhiên đặt hàng trên Shopee

Cô gái lén lút làm điều này ở tiệm nail, rồi ngang nhiên đặt hàng trên Shopee Bất ngờ về nhà, tôi bắt gặp bạn trai mặc đồ lót ôm "người quen" trên giường

Bất ngờ về nhà, tôi bắt gặp bạn trai mặc đồ lót ôm "người quen" trên giường Nữ diễn viên 'phá hủy' sự nghiệp của Hứa Khải là ai?

Nữ diễn viên 'phá hủy' sự nghiệp của Hứa Khải là ai? Hoa hậu Kỳ Duyên và Thiên Ân cuối cùng cũng công khai?

Hoa hậu Kỳ Duyên và Thiên Ân cuối cùng cũng công khai? Vén màn hệ sinh thái "đẻ ra trứng vàng" của "nữ đại gia quận 7": Sự thật chồng là Tổng giám đốc VB Group, vợ sản xuất phim doanh thu hàng trăm tỷ đồng?

Vén màn hệ sinh thái "đẻ ra trứng vàng" của "nữ đại gia quận 7": Sự thật chồng là Tổng giám đốc VB Group, vợ sản xuất phim doanh thu hàng trăm tỷ đồng? Truyện cổ tích thời hiện đại: Gặp lại mối tình đầu sau 16 năm ở quán mì, cặp đôi đính hôn sau chưa đầy một tuần

Truyện cổ tích thời hiện đại: Gặp lại mối tình đầu sau 16 năm ở quán mì, cặp đôi đính hôn sau chưa đầy một tuần Danh tính người phụ nữ lớn hơn 12 tuổi lên truyền hình nói về thông tin yêu ca sĩ Phi Hùng

Danh tính người phụ nữ lớn hơn 12 tuổi lên truyền hình nói về thông tin yêu ca sĩ Phi Hùng Vệ sĩ lớn tuổi lên tiếng về thông tin là chồng Mỹ Tâm, có con chung

Vệ sĩ lớn tuổi lên tiếng về thông tin là chồng Mỹ Tâm, có con chung Cựu Tổng giám đốc vàng SJC qua mặt giám sát NHNN, 56 lần dập vàng miếng lậu

Cựu Tổng giám đốc vàng SJC qua mặt giám sát NHNN, 56 lần dập vàng miếng lậu Mỹ nhân đang làm bẽ mặt Lưu Diệc Phi và nửa showbiz bị cô lập đến thương, hóa ra đây là mặt tối tàn khốc của Cbiz!

Mỹ nhân đang làm bẽ mặt Lưu Diệc Phi và nửa showbiz bị cô lập đến thương, hóa ra đây là mặt tối tàn khốc của Cbiz! Mỹ nhân nổi tiếng nhất Mưa Đỏ: Nhan sắc mướt mắt mê hoặc 6 triệu fan, không biết khen sao cho đủ

Mỹ nhân nổi tiếng nhất Mưa Đỏ: Nhan sắc mướt mắt mê hoặc 6 triệu fan, không biết khen sao cho đủ Chồng Cẩm Ly nói thẳng chuyện đánh nhau với ông bầu của Đan Trường

Chồng Cẩm Ly nói thẳng chuyện đánh nhau với ông bầu của Đan Trường YouTuber chuyên vào vai 'Chủ tịch giả nghèo và cái kết' vừa bị khởi tố là ai?

YouTuber chuyên vào vai 'Chủ tịch giả nghèo và cái kết' vừa bị khởi tố là ai?