SSI Research: Vinamilk tiếp tục gia tăng thị phần nhưng cần vượt qua nhiều thách thức ngắn hạn về giá nguyên liệu, thay đổi thói quen tiêu dùng

SSI kỳ vọng việc mua lại thành công GTN Foods/Mộc Châu là 1 trong 3 động lực tăng trưởng chính trong tương lai cùng với việc tăng doanh thu từ các sản phẩm mới ra mắt giai đoạn 2018-2019 và xuất khẩu sang thị trường Trung Quốc.

Vinamilk (VNM) đã công bố kết quả kinh doanh quý 3/2019, với doanh thu thuần 14.290 tỷ đồng, tăng 4% và lợi nhuận ròng 2.680 tỷ đồng, tăng 4,5% so với cùng kỳ. Trong đó, doanh thu trong nước tăng 4,5% (đạt 11.630 tỷ đồng), doanh thu xuất khẩu giảm 1%, doanh thu ở nước ngoài (thông qua Driftwood và Angkor) tăng 6%.

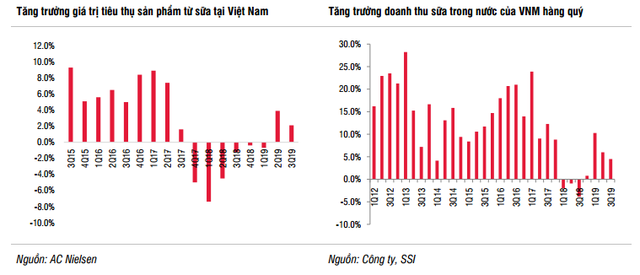

Riêng với doanh thu trong nước, SSI Research cho rằng kết quả trên không như kỳ vọng (5-7%) theo kế hoạch của ban lãnh đạo vào đầu năm. Cần lưu ý rằng Vinamilk đã tăng 1-3% giá bán trung bình cho các sản phẩm trong tháng 4 và tháng 8/2019. Nếu không bao gồm tác động của việc tăng giá bán trung bình và doanh thu từ chương trình sữa học đường (bắt đầu ghi nhận trong quý 4/2018), sản lượng nội địa thực tế trong kỳ không đổi so với cùng kỳ năm trước.

Biên lợi nhuận quý 4 có thể tiếp tục giảm do ảnh hưởng giá nguyên liệu

Biên lợi nhuận gộp của mảng sữa trong nước của Vinamilk trong quý 3 giảm còn 47,7%; thấp hơn so với mức 48,8% quý 3/2018 và mức 49,3% quý trước đó. Nguyên nhân do chi phí nguyên liệu sữa tăng đã ảnh hưởng đến biên lợi nhuận; mặc dù Công ty tiến hành tăng giá song chi phí vẫn vượt mức tăng 1-3% trong giá bán trung bình.

Theo ban lãnh đạo, giá nguyên liệu sữa trong nửa cuối năm 2019 sẽ cao hơn so với nửa đầu năm. Do đó, biên lợi nhuận gộp quý 4/2019 có thể tiếp tục giảm so với quý 3. Chưa dừng lại giá nguyên vật liệu được dự báo tiếp tục tăng, ảnh hưởng đến biên lợi nhuận Công ty sang năm 2020, giới quan sát cho hay. Không riêng Vinamilk, các công ty cùng ngành cũng tăng giá bán trong 9 tháng đầu năm, như TH True Milk và Dutch Lady.

Liên quan đến vùng nguyên liệu, Vinamilk đang lấy nguồn sữa từ 130.000 con bò (so với 125.000 con bò vào 2018), trong đó gần 30.000 con bò từ các trang trại của Công ty (so với 27.000 con vào 2018).

Hiện, Vinamilk có 13 trang trại (4 trang trại hữu cơ), trong đó trang trại ở Lào có triển vọng mở rộng lớn nhờ quỹ đất rộng và điều kiện khí hậu thuận lợi, mục tiêu đạt 8.000 con bò vào cuối năm 2020.

Video đang HOT

Công ty cũng có kế hoạch tăng sở hữu từ mức 41% lên tỷ chi phối tại GTN Foods (công ty đang sở hữu 51% Sữa Mộc Châu). SSI kỳ vọng việc mua lại thành công GTN Foods/Mộc Châu là 1 trong 3 động lực tăng trưởng chính trong tương lai cùng với việc tăng doanh thu từ các sản phẩm mới ra mắt giai đoạn 2018-2019 và xuất khẩu sang thị trường Trung Quốc.

Xuất khẩu 9 tháng vượt kỳ vọng, tháng 11 sẽ được cấp mã số sang Trung Quốc

Về xuất khẩu, doanh thu quý 3 năm nay giảm 1,1% về 1.2990 tỷ đồng, giảm 1,1% sau khi loại trừ doanh thu Angkor Milk (công ty mẹ Vinamilk xuất khẩu một số sản phẩm cho Angkor để bán tại thị trường Campuchia; ghi nhận là doanh thu của Angkor, thay vì là doanh thu xuất khẩu). Lũy kế 9 tháng, doanh thu xuất khẩu đạt 3.520 tỷ đồng, tăng 8,2% – cao hơn kế hoạch của ban lãnh đạo hồi đầu năm (ước tính tăng trưởng doanh thu xuất khẩu đi ngang).

Đặc biệt, biên lợi nhuận gộp đạt 61,3% (so với 58,9% cùng kỳ năm ngoái), nhờ sản lượng xuất khẩu sữa bột sang Iraq tăng (cho biên lợi nhuận cao).

Sự kiện đang được quan tâm hiện nay, Vinamilk nằm trong số 5 nhà sản xuất sữa trong nước đủ điều kiện xuất khẩu các sản phẩm sữa sang Trung Quốc (cùng với TH True Milk, Sữa Mộc Châu, Nutifoods và Hanoimilk).

Hiện, Công ty đang chờ phía Trung Quốc cấp mã số xuất khẩu, dự kiến vào tháng 11/2019. Công ty sẽ nhắm vào các thị trường ngách như sữa chua uống, sữa chua ăn, sữa tươi cao cấp (hữu cơ, A2) và sữa công thức cao cấp (hữu cơ, A2) do cạnh tranh gay gắt ở thị trường Trung Quốc.

Cao cấp hóa sản phẩm, tăng cường SKU khai thác thêm nhu cầu người tiêu dùng

Trong 9 tháng đầu năm 2019, Vinamilk đã ra mắt 17 SKU mới (so với chỉ 10 SKU mới cho cả năm 2018), bao gồm sữa bột Organic Gold, trà sữa, sữa gạo, Coco Fresh (nước dừa)…

Song song, Công ty đang thực hiện cao cấp hóa sản phẩm và phát triển các sản phẩm hữu cơ như sữa tươi, sữa công thức và sữa chua từ nguồn sữa tươi hữu cơ để phục vụ nhu cầu người tiêu dùng. Trong khi nhập khẩu sữa bột hữu cơ từ Mỹ (thông qua Driftwood), Vinamilk cũng thuê sản xuất gia công tại Nhật Bản sản phẩm sữa công thức cho trẻ em dưới nhãn hiệu “Vinamilk Yoko Gold”, và nhập khẩu trở lại Việt Nam để phục vụ thị hiếu ưa chuộng sữa công thức Nhật của các bà mẹ Việt Nam.

Những động thái này cho thấy Vinamilk đang tích cực tìm kiếm các giải pháp khác nhau để khai thác nhu cầu rộng hơn từ người tiêu dùng nhằm mục đích cuối cùng là tăng doanh thu.

Theo AC Nielsen, thị phần theo sản lượng tiêu thụ của Vinamilk tăng 0,3 điểm phần trăm lên 61,3% vào cuối quý 3/2019 (từ 61% vào cuối năm 2018 và 59,1% vào cuối quý 3/2018). Với điều kiện thị trường hiện tại, Vinamilk ưu tiên bảo vệ thị phần trước khi tăng thêm (trước đó, Công ty đặt mục tiêu tăng thị phần 1pp mỗi năm trong giai đoạn 2018-2021).

Tốc độ tăng thị phần thâp hon mưc tang 0,6 – 0,7 điêm phân tram trong quy 1/2019 va 0,4 điêm phân tram trong 6 thang đâu nam 2019. Viẹc tang thi phân trên hiện đuơc dân dăt bơi mang sưa nuơc va sưa chua uông, theo ban lãnh đạo Công ty.

Là công ty dẫn đầu thị trường, thị phần theo doanh thu của VNM (54,2%) vượt xa các đối thủ khác, như Nutifood (12,1%), TH True Milk (9%), Mộc Châu (2,7%) và IDP (1,3%), dựa trên ước tính năm 2018 của SSI.

Với điều kiện thị trường hiện tại, VNM ưu tiên bảo vệ thị phần trước khi tăng thêm (trước đó, VNM đặt mục tiêu tăng thị phần 1 điểm phần trăm mỗi năm trong giai đoạn 2018-2021).

Những thách thức mang tính xu hướng

Bên cạnh những yếu tố thuận lợi, SSI cũng chỉ ra một số thách thức mang tính xu hướng mà Vinamilk cần vượt qua để duy trì vị thế như thay đổi thói quen của người tiêu dùng hay tỷ trọng của các kênh bán lẻ.

Một số xu hướng mới đã xuất hiện trong những năm gần đây, như xu hướng ăn uống ở ngoài và tiêu thụ sữa hạt.

Về thị trường bán lẻ: Doanh thu qua các kênh thương mại hiện đại đã tăng lên nhanh chóng, nhưng hiện tại chỉ chiếm có 10% tổng doanh thu của VNM. Trong các siêu thị, cửa hàng tiện lợi, siêu thị mini hoặc thông qua thương mại điện tử, các sản phẩm của Vinamilk cạnh tranh với một lượng lớn các thương hiệu khác, trong khi trong kênh thương mại truyền thống, Vinamilk đang chiếm ưu thế. Do đó, để thúc đẩy doanh số, VNM có thể phải tăng chi phí bán hàng để thúc đẩy sản phẩm sang các kênh khác để tăng thị phần trong tương lai.

Cổ phiếu VNM có phiên hồi phục mạnh ngày 19/11 sau chuỗi suy giảm trước đó

Tri Túc

Theo Trí thức trẻ

FLC tăng trần sau bài phát biểu của tỷ phú Trịnh Văn Quyết, VnIndex giữ được mốc nghìn điểm nhờ Vinamilk

VNM của Vinamilk là cổ phiếu chống đỡ cho chỉ số VnIndex phiên hôm nay. Sau mấy phiên liên tiếp bị khối ngoại bán mạnh, về mức giá 120.000 đồng thì VNM đã tăng trở lại.

Thị trường chứng khoán phiên giao dịch hôm nay đáng chú ý nhất là "màn trình diễn" của cổ phiếu FLC. Cổ phiếu FLC ngay đầu phiên giao dịch đã tăng trần với dư mua trần hàng triệu cổ phiếu. Chốt phiên sáng, dư mua trần đạt hơn 9 triệu cổ phiếu. Việc giá cổ phiếu FLC tăng trần phần lớn là nhờ tối qua, chủ tịch HĐQT FLC là ông Trịnh Văn Quyết đã có bài phát biểu về tiềm năng của FLC tại buổi giới thiệu cơ hội đầu tư vào công ty con của FLC là FLCHomes. Ông Quyết cho rằng nếu FLC không "về mệnh" thì sẽ cho phá sản công ty.

Ngoài cổ phiếu "nóng" FLC-một cổ phiếu tốn nhiều giấy bút truyền thông-thì thị trường chứng khoán hôm nay khá bình yên. Sau chuỗi mấy ngày liền điều chỉnh sâu khiến VnIndex về ngưỡng sát 1.000 điểm và trên bờ vực của việc mất mốc hỗ trợ quan trọng này thì chỉ số đã bình ổn trở lại. VnIndex hiện đang giao động trong biên độ hẹp theo xu hướng tăng điểm nhẹ.

VNM của Vinamilk là cổ phiếu chống đỡ cho chỉ số VnIndex phiên hôm nay. Sau mấy phiên liên tiếp bị khối ngoại bán mạnh, về mức giá 120.000 đồng thì VNM đã tăng trở lại. Mức tăng 1,4% của Vinamilk phiên sáng nay đã góp phần giúp VnIndex giữ được sắc xanh tăng giá.

Chúng tôi lưu ý nhà đầu tư nên quan sát kỹ càng cổ phiếu REE. Đây là phiên thứ 3 liên tiếp REE tăng giá. REE đang sở hữu hoạt công ty điện khác như nhiệt điện Ninh Bình (NBP), nhiệt điện Phả Lại (PPC), thủy điện Thác Mơ (TMP), thủy điện Sông Ba Hạ (SBH), thủy điện Srok Phu Miêng, thủy điện Vĩnh Sơn Sông Hinh (VSH), thủy điện Thác Bà (TBC)...

Phương Chi

Theo Trí thức trẻ

Bán thỏa thuận hơn 26 triệu cổ phiếu GTNfoods, Invest Tây Đại Dương "bỏ túi" hơn 500 tỷ đồng  Sau khi Vinamilk bắt đầu chiến dịch thâu tóm GTNfoods, cơ cấu cổ đông của doanh nghiệp sở hữu thương hiệu Mộc Châu Milk có nhiều biến động lớn. Ảnh minh họa. CTCP Invest Tây Đại Dương đã bán tổng cộng 26,3 triệu cổ phiếu GTN của Công ty GTNfoods qua đó giảm sở hữu xuống còn 45 triệu cổ phiếu, tương ứng...

Sau khi Vinamilk bắt đầu chiến dịch thâu tóm GTNfoods, cơ cấu cổ đông của doanh nghiệp sở hữu thương hiệu Mộc Châu Milk có nhiều biến động lớn. Ảnh minh họa. CTCP Invest Tây Đại Dương đã bán tổng cộng 26,3 triệu cổ phiếu GTN của Công ty GTNfoods qua đó giảm sở hữu xuống còn 45 triệu cổ phiếu, tương ứng...

Xử lý bãi giữ xe máy 'chặt chém' 100.000 đồng sau xem diễu binh09:49

Xử lý bãi giữ xe máy 'chặt chém' 100.000 đồng sau xem diễu binh09:49 Những nguyên nhân chính khiến drone mất kiểm soát, rơi rụng khi bay trình diễn06:02

Những nguyên nhân chính khiến drone mất kiểm soát, rơi rụng khi bay trình diễn06:02 Xem xét kỷ luật sinh viên có thái độ không phù hợp với các cựu chiến binh tại Lễ kỷ niệm 30-410:34

Xem xét kỷ luật sinh viên có thái độ không phù hợp với các cựu chiến binh tại Lễ kỷ niệm 30-410:34 Người phụ nữ đi xe máy vượt đèn đỏ ngay trước mặt CSGT, lập tức bị tuýt còi01:06

Người phụ nữ đi xe máy vượt đèn đỏ ngay trước mặt CSGT, lập tức bị tuýt còi01:06 Điều gì khiến con gái 55 tuổi cõng mẹ 100 tuổi đi xem diễu binh 30.4?09:05

Điều gì khiến con gái 55 tuổi cõng mẹ 100 tuổi đi xem diễu binh 30.4?09:05 Danh tính 4 người tử vong vụ lật xe khách ở Tam Đảo10:44

Danh tính 4 người tử vong vụ lật xe khách ở Tam Đảo10:44 Lật xe khách 35 chỗ ở Tam Đảo, 3 người tử vong, 14 người nhập viện cấp cứu11:18

Lật xe khách 35 chỗ ở Tam Đảo, 3 người tử vong, 14 người nhập viện cấp cứu11:18 Clip lốc xoáy kéo dài 10 phút làm tốc mái, sập 24 căn nhà01:11

Clip lốc xoáy kéo dài 10 phút làm tốc mái, sập 24 căn nhà01:11 Tổng thống Trump đến Rome dự tang lễ Giáo hoàng Francis09:43

Tổng thống Trump đến Rome dự tang lễ Giáo hoàng Francis09:43 Tìm kiếm 2 em nhỏ ở Đồng Nai nghi đạp xe tới TPHCM xem diễu binh00:19

Tìm kiếm 2 em nhỏ ở Đồng Nai nghi đạp xe tới TPHCM xem diễu binh00:19 Nghe lại bản tin chiến thắng 30/4/197509:15

Nghe lại bản tin chiến thắng 30/4/197509:15Tin đang nóng

Tin mới nhất

Bắt khẩn cấp Giám đốc và Phó Giám đốc Trung tâm đăng kiểm xe cơ giới 29-07D

Sau khi thay Chủ tịch HĐQT, NCB tiếp tục bổ nhiệm mới một loạt nhân sự cấp cao

Tăng trưởng tín dụng tới 21/12 đạt 10,14%

Giá cà phê hôm nay 24/12: Arabica quay đầu tăng, Robusta lừng khừng khi nhà đầu cơ nghỉ lễ Giáng sinh

Giá tiêu hôm nay 24/12: Chưa nhìn thấy đáy đợt suy giảm, giá tiêu Ấn Độ đảo chiều tăng

Chứng khoán 2020: Phiên giao dịch chưa từng có, vượt ngưỡng 1 tỷ USD

Giá Bitcoin hôm nay 24/12: Bitcoin rực cháy giữa biển lửa thị trường

Tỷ giá USD hôm nay 24/12: Tiếp tục suy giảm

Cổ phiếu HDC tăng nóng, Vietinbank Securities muốn thoái toàn bộ vốn

Giá vàng hôm nay 24/12: Vàng đang trend tăng trong bối cảnh USD suy yếu

VietinBank sẽ trả cổ tức 5% trong năm 2020 thay vì kế hoạch sang 2021

Chứng khoán ngày 24/12: Những cổ phiếu nào được khuyến nghị?

Có thể bạn quan tâm

Từ vụ Vũ Văn Lịch: Sớm phát hiệu dấu hiệu kẻ cướp ngân hàng có dễ?

Pháp luật

11:24:39 03/05/2025

Siêu xe Ferrari 488 từng của đại gia Bình Phước tái xuất, bán giá gần 12 tỷ

Ôtô

11:23:38 03/05/2025

Câu chuyện thú vị về bài hát khiến Windows 'đứng hình'

Thế giới số

11:17:41 03/05/2025

Màn so kè nhan sắc hot nhất đêm: Chu Thanh Huyền tung ảnh cùng Doãn Hải My, quan hệ thế nào sau tuyên bố "không thân"?

Netizen

11:08:04 03/05/2025

Jack tái xuất hậu 'phong sát', Thiên An vội khóa bình luận, fan hóng phốt mới?

Sao việt

11:04:42 03/05/2025

Nhân vật trong clip "diễn xiếc" ở Bà Rịa - Vũng Tàu gây xôn xao mạng xã hội là nam sinh lớp 10

Tin nổi bật

10:57:21 03/05/2025

Trúc Nhân: "Tham gia Cuộc hẹn cuối tuần là một trong những quyết định đúng đắn nhất"

Tv show

10:52:43 03/05/2025

Tử vi tuần mới (5/5 - 11/5): 3 con giáp đổi vận, tài lộc khởi sắc, làm gì cũng gặp thời

Trắc nghiệm

10:51:30 03/05/2025

Fan 2K5 của NewJeans làm liều, đột nhập KTX cũ 'cưỡm' món đồ không ai ngờ

Sao châu á

10:50:31 03/05/2025

Những chặng đường bụi bặm: Hậu ngã xuống hố phân nhưng nhất định không nhận sự giúp đỡ của ông Nhân

Phim việt

10:47:54 03/05/2025

Phát đạt (PDR) huy động thêm 110 tỷ trái phiếu lãi suất 13%/năm, nhà đầu tư ngoại mua một nửa

Phát đạt (PDR) huy động thêm 110 tỷ trái phiếu lãi suất 13%/năm, nhà đầu tư ngoại mua một nửa VNDIRECT: Cổ phiếu Dệt may sẽ đi ngang cho đến khi có thông tin tích cực hơn về thương mại quốc tế

VNDIRECT: Cổ phiếu Dệt may sẽ đi ngang cho đến khi có thông tin tích cực hơn về thương mại quốc tế

Invest Tây Đại Dương đã bán hơn 26 triệu cổ phiếu GTN, giảm tỷ lệ sở hữu xuống 18%

Invest Tây Đại Dương đã bán hơn 26 triệu cổ phiếu GTN, giảm tỷ lệ sở hữu xuống 18% Đây là thời điểm 'chín mùi' để đầu tư vào cổ phiếu bất động sản?

Đây là thời điểm 'chín mùi' để đầu tư vào cổ phiếu bất động sản? Loạt giao dịch thỏa thuận khối lượng lớn, Vinamilk tăng sở hữu GTN Foods lên 43,17%

Loạt giao dịch thỏa thuận khối lượng lớn, Vinamilk tăng sở hữu GTN Foods lên 43,17% Thương vụ thâu tóm doanh nghiệp sở hữu thương hiệu Mộc Châu Milk của Vinamilk sắp hoàn tất?

Thương vụ thâu tóm doanh nghiệp sở hữu thương hiệu Mộc Châu Milk của Vinamilk sắp hoàn tất? Tài chính Vinamilk đã chi thêm hơn 148 tỷ đồng để gom cổ phiếu GTNfoods

Tài chính Vinamilk đã chi thêm hơn 148 tỷ đồng để gom cổ phiếu GTNfoods Vinamilk đã gom thêm 6,6 triệu cổ phiếu của GTNFoods (GTN)

Vinamilk đã gom thêm 6,6 triệu cổ phiếu của GTNFoods (GTN) Hàng loạt ngân hàng bất ngờ giảm lãi suất tiền gửi

Hàng loạt ngân hàng bất ngờ giảm lãi suất tiền gửi "Game M&A" Vinamilk - Sữa Mộc Châu sắp đến hồi kết

"Game M&A" Vinamilk - Sữa Mộc Châu sắp đến hồi kết Invest Tây Đại Dương muốn bán hơn 41 triệu cổ phiếu GTNfoods (GTN)

Invest Tây Đại Dương muốn bán hơn 41 triệu cổ phiếu GTNfoods (GTN) Nhóm CP trụ nổi sóng, VN Index tăng gần 17 điểm

Nhóm CP trụ nổi sóng, VN Index tăng gần 17 điểm Công ty Việt này lãi 2.690 tỷ, tiền gửi ngân hàng hơn 10 nghìn tỷ thu lời 207 tỷ trong 3 tháng

Công ty Việt này lãi 2.690 tỷ, tiền gửi ngân hàng hơn 10 nghìn tỷ thu lời 207 tỷ trong 3 tháng Vinamilk lãi quý III tăng 5%

Vinamilk lãi quý III tăng 5%

10 cô dâu đẹp nhất Trung Quốc: Lưu Diệc Phi xếp sau Triệu Lộ Tư, hạng 1 trời sinh để làm đại minh tinh

10 cô dâu đẹp nhất Trung Quốc: Lưu Diệc Phi xếp sau Triệu Lộ Tư, hạng 1 trời sinh để làm đại minh tinh

Vụ thầy giáo nghi sàm sỡ nhiều nữ sinh: Thầy thừa nhận có đụng chạm

Vụ thầy giáo nghi sàm sỡ nhiều nữ sinh: Thầy thừa nhận có đụng chạm

Ngày nghỉ lễ, tôi phải tất bật từ sáng sớm đến tối mịt nhưng câu nói sâu cay của bố chồng mới khiến tôi uất ức bỏ nhà đi

Ngày nghỉ lễ, tôi phải tất bật từ sáng sớm đến tối mịt nhưng câu nói sâu cay của bố chồng mới khiến tôi uất ức bỏ nhà đi

Vụ bắn tài xế ở Vĩnh Long: clip hiện trường TX có dấu hiệu vi phạm, xử lý cán bộ

Vụ bắn tài xế ở Vĩnh Long: clip hiện trường TX có dấu hiệu vi phạm, xử lý cán bộ

Vụ nổ súng rồi tự sát ở Vĩnh Long: Người bạn đi cùng kể lại tai nạn của con gái nghi phạm

Vụ nổ súng rồi tự sát ở Vĩnh Long: Người bạn đi cùng kể lại tai nạn của con gái nghi phạm

Diễn biến toàn bộ vụ tai nạn làm bé gái tử vong đến việc người cha nổ súng bắn tài xế

Diễn biến toàn bộ vụ tai nạn làm bé gái tử vong đến việc người cha nổ súng bắn tài xế Thông tin gây sốc liên quan đến Tuấn Hưng và Mai Phương Thuý

Thông tin gây sốc liên quan đến Tuấn Hưng và Mai Phương Thuý