“Sóng” thoái vốn thường ngắn

Nhiều cổ phiếu tăng giá mạnh nhờ yếu tố thoái vốn nhà nước, nhưng “sóng” này thường ngắn, nhà đầu tư ít kinh nghiệm đối mặt với rủi ro cao.

Sóng vẫn tiềm ẩn

Giá cổ phiếu tăng nhờ yếu thoái vốn nhà nước là có cơ sở vì nhiều doanh nghiệp thoái vốn trước đây đã có bước chuyển biến tốt về giá (VNM, FPT, VCG, DIG…) và hiệu quả hoạt động kinh doanh của doanh nghiệp được cải thiện rõ rệt.

Thời gian qua, nhất là trong tháng 8, một loạt cổ phiếu nằm trong danh sách thoái vốn của Tổng công ty Đầu tư và Kinh doanh vốn nhà nước ghi nhận tăng giá mạnh như VOC của Vocarimex, VNP của Công ty cổ phần Nhựa Việt Nam, VEC của Tổng công ty cổ phần Điện tử và Tin học Việt Nam, SEA của Tổng công ty Thủy sản Việt Nam – CTCP, đặc biệt là mã AFX của Công ty cổ phần Xuất nhập khẩu Nông sản Thực phẩm An Giang.

Trước đó, cổ phiếu SAB của Sabeco tăng gần 50% trong tháng 7 sau khi có thông tin Nhà nước sẽ thoái toàn bộ 36% vốn.

Ông Bùi Văn Huy, Giám đốc Chiến lược, Công ty Chứng khoán TP.HCM (HSC) nhận định, trong thời gian tới, không chỉ sóng thoái vốn, mà khả năng sóng chuyển sàn (ACB, VIB, SHB, LPB…) và hoạt động chào bán cổ phần lần đầu ra công chúng (IPO) của các doanh nghiệp nhà nước cũng như hoạt động mua bán – sáp nhập (M&A) cũng sẽ diễn ra sôi động.

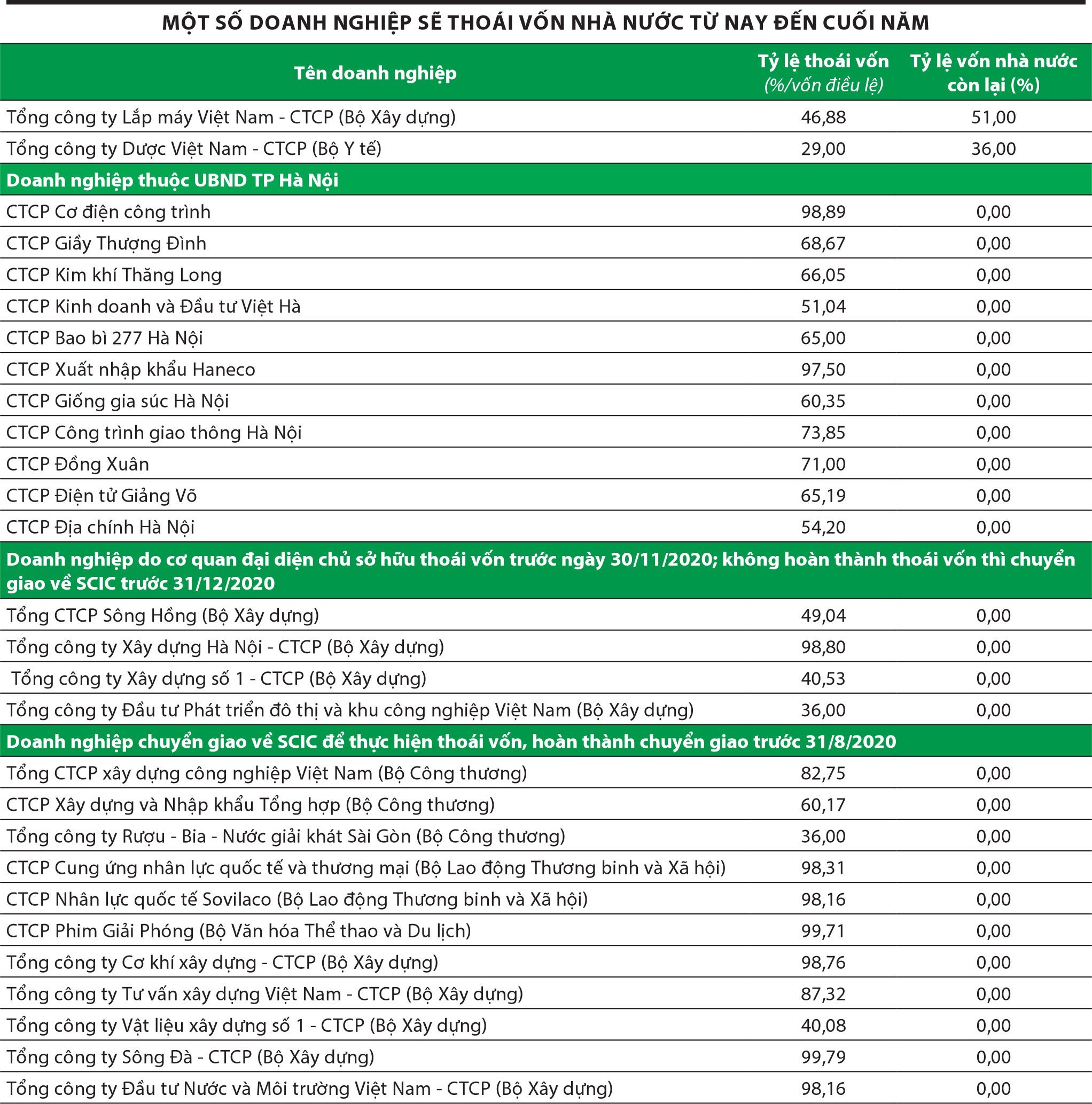

Trong khi đó, từ nay cuối năm, theo Quyết định 26/2019/QĐ-TTg của Thủ tướng Chính phủ về việc phê duyệt Danh mục doanh nghiệp thực hiện cổ phần hóa đến hết năm 2020, có 93 doanh nghiệp nằm trong trong danh mục này.

Số vốn IPO và phát hành riêng lẻ trong giai đoạn 2020 – 2021 được dự báo có thể lên tới 25 tỷ USD.

Bước qua rủi ro

Theo ông Bùi Văn Huy, nhà đầu tư cần chọn lựa những doanh nghiệp tiềm năng, có yếu tố cơ bản tốt để từ nền tảng sẵn có sẽ tiếp tục phát triển sau khi Nhà nước thoái vốn.

Nhà đầu tư cũng nên phân tích về cổ đông nhận thoái vốn trong những thương vụ lớn có thể đem lại giá trị cộng hưởng gì cho doanh nghiệp. Phần giá trị cộng hưởng này là một trong những yếu tố khiến giá cổ phiếu tăng.

Video đang HOT

Đồng thời, xác định tính khả thi của thương vụ thoái vốn và mức giá thoái vốn – một mức giá quan trọng để giá thị trường có thể vận động. Bên cạnh đó, tình hình thị trường chung có ảnh hưởng không nhỏ đến khả năng thành công của các thương vụ và diễn biến giá cổ phiếu sau đó.

Năm 2020 có nhiều sóng, nhưng độ dài của các sóng khá ngắn, nên khi sóng thoái vốn thể hiện rõ thì cổ phiếu đang ở giai đoạn cao cào, khiến nhà đầu tư chậm chân gặp rủi ro cao.

Ông Phan Dũng Khánh, Giám đốc Tư vấn đầu tư, Công ty Chứng khoán Maybank KimEng cho rằng, thời gian các sóng ngắn nên dễ gây “chóng mặt” với những nhà đầu tư ít kinh nghiệm thực chiến.

Nhà đầu tư cần quan sát tín hiệu từ dòng tiền, bất cứ thông tin hỗ trợ nào cũng phải kích hoạt được dòng tiền thì giá cổ phiếu mới có thể tăng.

Nếu quá quan tâm đến thông tin hay các yếu tố khác mà thiếu dấu hiệu dòng tiền được kích hoạt thì nhà đầu tư vẫn có thể đối mặt với thua lỗ.

Trường hợp nương theo cổ phiếu thoái vốn nhưng vẫn theo hướng đầu tư giá trị, theo các chuyên gia, nhà đầu tư có thể chờ đợi các đợt điều chỉnh để tham gia ở vùng giá tốt hơn.

Lưu ý, khả năng sóng chung của thị trường vào cuối năm sẽ không mạnh như quý II và III, bởi khối ngoại vẫn có động thái bán ròng và các nhà đầu tư mới (F0) bắt đầu có dấu hiệu đuối sức.

Theo ông Dương Hoàng Linh, Trưởng phòng Phân tích, Công ty Chứng khoán Sacombank, không phải cổ phiếu nào có thông tin thoái vốn nhà nước cũng tạo sóng, thậm chí không ít doanh nghiệp trong lộ trình thoái vốn đã phải hoãn đi hoãn lại do chưa thể tìm được đối tác và giá cổ phiếu có diễn biến giảm.

“Nhà đầu tư không nên mua đuổi các cổ phiếu tăng nóng do những yếu tố nhất thời như vậy nhằm tránh rủi ro. Không loại trừ khả năng cổ phiếu bị lợi dụng yếu tố thoái vốn để đầu cơ trục lợi”, ông Linh nói.

Thoái vốn nhà nước, "cân não" cả hai bên

Các đợt thoái vốn lớn của Nhà nước luôn thu hút sự quan tâm của nhà đầu tư, nhưng mức giá đặt mua được cân nhắc rất kỹ, thậm chí quyết định không tham gia, bởi giá khởi điểm thường cao vì bên bán muốn tránh nguy cơ vướng vòng lao lý nếu định giá thấp.

EVN chào bán 46,5% cổ phần TBD

Câu chuyện đang được thị trường chú tâm dõi theo là cuộc đấu giá trọn lô gần 46,5% cổ phần mà Tập đoàn Điện lực Việt Nam (EVN) còn nắm giữ tại Tổng công ty Thiết bị điện Đông Anh (TBD) sẽ diễn ra vào cuối tháng 9 này.

Giá khởi điểm mà EVN đưa ra cho đợt thoái toàn bộ hơn 13,131 triệu cổ phần TBD là 153.000 đồng/cổ phần, cao gần gấp đôi so với thị giá cổ phiếu này trên sàn chứng khoán. Đây là thương vụ thoái vốn lớn khi giá trị tính theo giá khởi điểm là hơn 2.010 tỷ đồng.

TBD có gì giá trị khiến EVN có thể "hét" giá cao như vậy? Xét kết quả kinh doanh bán niên 2020 của TBD, doanh thu thuần đạt 853 tỷ đồng, giảm hơn 20%; lợi nhuận gộp đạt 140 tỷ đồng, giảm 20%; biên lãi gộp duy trì ở mức 16,3%; nhờ tiết giảm chi phí bán hàng, chi phí quản lý doanh nghiệp nên lợi nhuận sau thuế đạt hơn 58 tỷ đồng, tăng 18% so với cùng kỳ năm 2019; lãi cơ bản trên cổ phiếu (EPS) đạt 2.064 đồng.

Tính đến ngày 30/6/2020, TBD có tổng tài sản 1.541 tỷ đồng, trong đó nợ vay chiếm 66%, tương đương 1.017 tỷ đồng, bao gồm các khoản vay và nợ thuê tài chính 505 tỷ đồng, tăng 124 tỷ đồng so với đầu năm.

Trong cơ cấu sở hữu vốn tại TBD, EVN là cổ đông nhà nước nắm giữ tỷ lệ lớn nhất ở mức 46,47%, cổ đông lớn thứ hai là Công ty cổ phần Thiết bị điện (Thibidi), một công ty thành viên thuộc Gelex với tỷ lệ sở hữu 24,98%. Ngoài ra, tỷ lệ sở hữu nước ngoài tại TBD là 4,64%.

Nhiều ý kiến nhận định, Thibidi có khả năng sẽ tham gia đấu giá trọn lô cổ phần TBD nhằm nâng tỷ lệ sở hữu lên mức chi phối. Bởi lẽ, thông qua Thibidi, nhóm cổ đông Gelex có thể hiện thực hóa kế hoạch hợp nhất TBD như đã được thông qua tại Đại hội đồng cổ đông năm nay.

Từ năm 2018, Hyosung đề nghị EVN bán trọn lô cổ phần tại TBD theo hình thức thỏa thuận với mức giá xấp xỉ 90.000 đồng/cổ phiếu, nhưng EVN không phản hồi.

Một nhân tố đáng chú ý là Công ty TNHH Hyosung Việt Nam, công ty con của Tập đoàn Hyosung (Hàn Quốc), từ năm 2018 đã thể hiện mục tiêu thâu tóm TBD khi chủ động gửi thư đề nghị EVN bán trọn lô 47,5% cổ phần tại TBD theo hình thức thỏa thuận.

Mức giá đề nghị xấp xỉ 90.000 đồng/cổ phiếu, cao hơn 31% so với thị giá cổ phiếu TBD trên sàn chứng khoán khi đó. Tuy nhiên, EVN đã không phản hồi Hyosung về đề nghị trị giá khoảng 1.180 tỷ đồng.

Giờ đây, TBD được EVN chào bán với mức giá 153.000 đồng/cổ phần. Một nhà đầu tư lớn trong nước quan tâm tới thương vụ này đánh giá, đây là mức giá "cân não" đối với bất cứ nhà đầu tư nào có ý định tham gia đấu giá.

Bản thân người trong cuộc đang nắm giữ phần vốn nhà nước là EVN cũng không tự tin vào khả năng thoái vốn trọn lô TBD đợt này. Ở mức giá dự kiến 130.000 đồng/cổ phiếu mà EVN đưa ra cách đây một vài tháng, Chủ tịch Hội đồng quản trị EVN Dương Quang Thành thừa nhận là quá cao so với giá thị trường.

SCIC trăn trở kế hoạch thoái vốn

Hơn 120 doanh nghiệp có vốn nhà nước sẽ phải thực hiện thoái vốn trong thời gian từ nay đến hết năm 2020 theo Quyết định 908 mới đây của Thủ tướng Chính phủ. Thị trường đang đón đợi các cơ hội đầu tư, song đối với người bán ở tâm thế không được quyết định lại càng ngổn ngang giữa hàng loạt khó khăn, vướng mắc, trong đó mấu chốt là vấn đề định giá.

Lãnh đạo một doanh nghiệp tư nhân quan tâm tới thương vụ thoái vốn nhà nước tại Tổng công ty Công nghiệp Dầu thực vật Việt Nam - CTCP (Vocarimex) cho biết, với cơ chế định giá bất cập hiện nay, doanh nghiệp thoái vốn nhà nước chỉ cần sơ sẩy định giá thấp là có thể vướng vòng lao lý. "Người bán khó biết thế nào là rẻ, công ty định giá cũng sợ trách nhiệm, nên an toàn nhất vẫn là đặt giá cao, không bán được sẽ tính tiếp", ông nói.

Trong 85 doanh nghiệp thuộc danh mục thoái vốn của Tổng công ty Đầu tư và Kinh doanh vốn nhà nước (SCIC) những tháng cuối năm có không ít doanh nghiệp lớn như Sabeco, Seaprodex, Vocarimex...

Ông Nguyễn Chí Thành, Tổng giám đốc SCIC cho rằng, việc thoái vốn nhà nước còn lại theo kế hoạch giai đoạn 2017 - 2020 là không đơn giản, vì còn nhiều vướng mắc trong các quy định hiện hành.

"Nếu không linh hoạt, vẫn thực hiện theo các quy định cứng nhắc, thì chắc chắn là rất khó bán, nhất là trong bối cảnh thị trường chứng khoán như hiện nay", ông Thành trăn trở.

Chủ tịch EVN Dương Quang Thành chia sẻ, trước nguy cơ khó bán thoái vốn theo kế hoạch đối với các doanh nghiệp như EVN Finance, Tư vấn xây dựng điện 3, Tư vấn xây dựng điện 4, đặc biệt là TBD, Tập đoàn đã phải tính tới kế hoạch khác trong trường hợp không bán được.

Trong kịch bản thoái vốn của Sabeco, ứng viên lớn nhất là Thaibev khi cho biết sẽ cân nhắc khả năng tăng tỷ lệ sở hữu nếu kế hoạch bán toàn bộ 36% vốn nhà nước tại Sabeco được công bố, song còn phụ thuộc vào mức giá bán.

Tương tự, tham vọng thâu tóm Vocarimex của Kido trong đợt thoái vốn trọn lô 36% vốn nhà nước tới đây có thể hiện thực hóa được hay không còn chờ vào mức giá thoái vốn.

Đợt thoái vốn đầu tiên tại Vocarimex của SCIC vào tháng 8/2019 buộc phải hủy do không có nhà đầu tư tham gia, bởi mức giá khởi điểm 22.300 đồng/cổ phiếu cao hơn 43% so với thị giá trên sàn chứng khoán thời điểm đó.

Thực tế, dù quyết tâm đến mấy, song giá bán cao vẫn luôn là ngưỡng cản lớn mà nhà đầu tư muốn mua để thâu tóm không dễ vượt qua.

Hơn lúc nào hết, câu hỏi bán lớn nhưng bán ở giá nào cần có lời đáp thỏa đáng để đạt được mục tiêu hai bên cùng thắng, đó là hiện thực hóa cơ hội cho nhà đầu tư và mang lại khả năng thoái vốn thành công cho Nhà nước.

Đấu giá cổ phần tại HOSE thu về hơn 228.463 tỷ đồng cho DN Trong 15 năm qua, Sở Giao dịch chứng khoán TPHCM (HoSE) đã tổ chức trên 550 phiên đấu giá, với trên 6.838 triệu cổ phần và trên 140 triệu quyền mua cổ phần được chào bán, qua đó thu về hơn 228.463 tỷ đồng cho các DN. Đặc biệt, nhiều thương vụ bán đấu giá lớn giúp Nhà nước thoái vốn tại DN...