Sau M&A, hoạt động của các ngân hàng cải thiện đáng kể

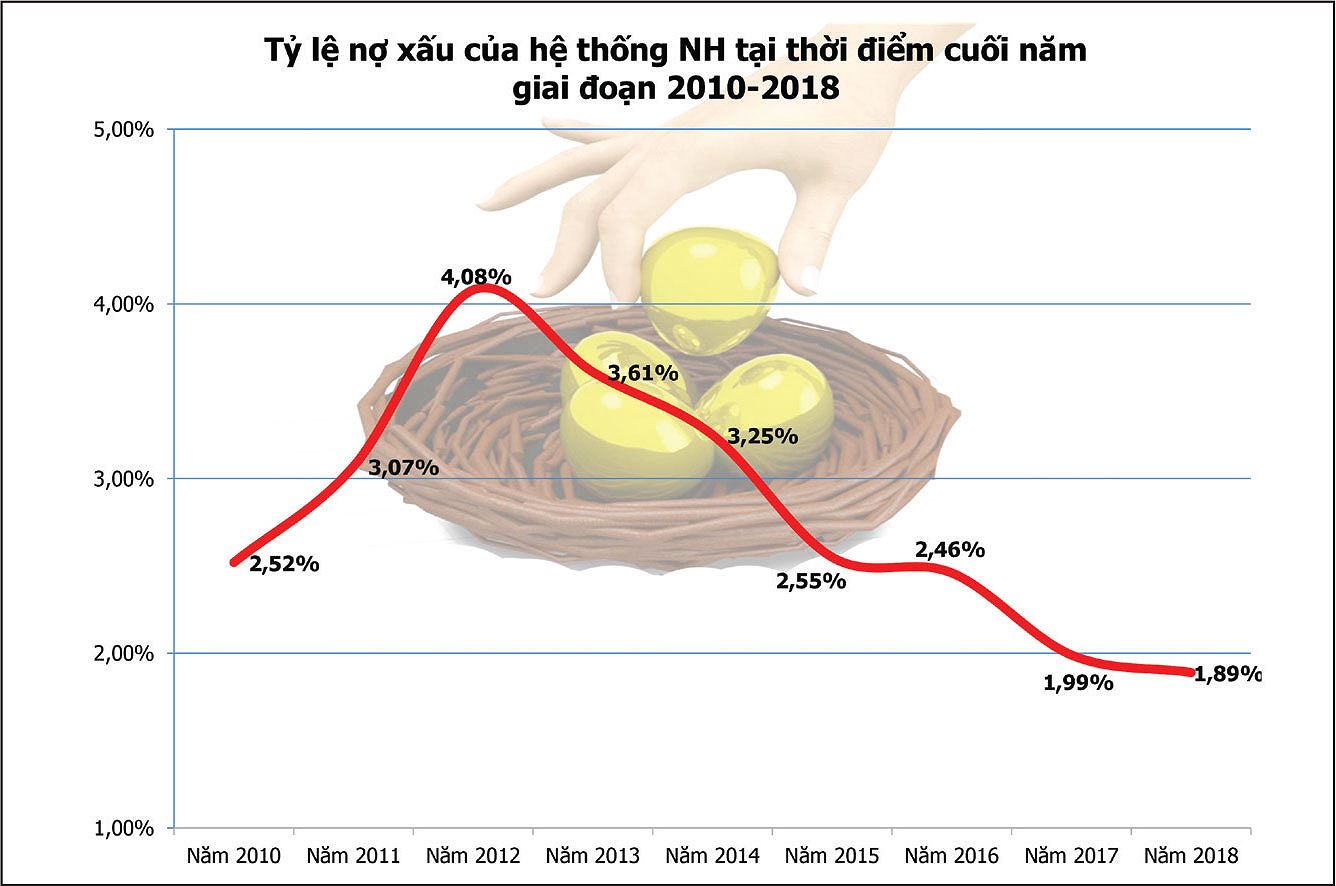

Dù còn khó khăn trong quá trình xử lý nợ xấu, song với nỗ lực đẩy mạnh tái cấu trúc trong thời kỳ hậu sáp nhập, hợp nhất (M&A), hoạt động của các ngân hàng được cải thiện đáng kể, nợ xấu dần đẩy lùi và lợi nhuận tăng trưởng.

Lợi nhuận trước thuế 6 tháng đầu năm 2019 của HDBank dự kiến vượt 2.200 tỷ đồng.

Lợi nhuận tăng

SCB cho biết, trong 6 tháng đầu năm 2019, Ngân hàng lãi 93 tỷ đồng trước thuế, thu nhập của cán bộ, nhân viên đạt 20 triệu đồng/tháng. Có được kết quả này là nhờ tín dụng của Ngân hàng tăng trưởng 5,92% trong 6 tháng, tỷ lệ nợ xấu ở mức 0,94%. Ngân hàng ghi nhận tổng tài sản đạt 537.616 tỷ đồng, tăng 29.466 tỷ đồng so với đầu năm – tiếp tục là ngân hàng tư nhân có tổng tài sản lớn nhất trên thị trường… Có thể thấy, trải qua gần thập kỷ hợp nhất giữa ba ngân hàng (SCB, Ficombank, TinNghiaBank) và không ngừng đẩy mạnh tái cơ cấu, đến nay, SCB đã dần cải thiện hoạt động.

HDBank cũng vừa hé lộ lợi nhuận trước thuế 6 tháng đầu năm 2019 dự kiến vượt 2.200 tỷ đồng, các chỉ số ROA và ROE đạt lần lượt là 1,7% và 20%, thuộc nhóm cao so với toàn ngành. Tổng dư nợ đạt hơn 144.000 tỷ đồng, tỷ lệ nợ xấu của ngân hàng mẹ tiếp tục được kiểm soát ở mức 1%. Đáng chú ý, NIM hợp nhất của Ngân hàng tăng lên 4,4%, cao nhất trong các ngân hàng vừa công bố kết quả.

Kết thúc 2 quý đầu năm nay, lợi nhuận trước thuế của Sacombank đạt gần 1.500 tỷ đồng, hoàn thành khoảng 55% kế hoạch cả năm. Đến hết quý II/2019, tổng tài sản của Sacombank đạt hơn 439.000 tỷ đồng, trong đó chú trọng tái cơ cấu theo hướng tăng tỷ trọng tài sản có sinh lời. Huy động từ tổ chức kinh tế và dân cư đạt gần 398.000 tỷ đồng. Cho vay đạt hơn 279.000 tỷ đồng; danh mục cho vay được cơ cấu theo hướng giảm cho vay kinh doanh bất động sản, tăng cho vay sản xuất – kinh doanh, phát triển tín dụng tiêu dùng, tín dụng xanh.

Nỗ lực xử lý nợ

Sở dĩ Sacombank có được con số lợi nhuận trên là nhờ không ngừng đẩy mạnh xử lý nợ xấu tồn đọng từ việc sáp nhập SouthernBank trước đó để giảm dự phòng rủi ro. Ngân hàng đã thu hồi được hơn 11.000 tỷ đồng nợ xấu trong 6 tháng đầu năm 2019.

Theo bà Nguyễn Đức Thạch Diễm, Tổng giám đốc Sacombank, một trong các mục tiêu lớn nhất của Sacombank trong năm nay là nỗ lực thu hồi nợ bên cạnh đẩy mạnh kinh doanh. Có như vậy, Sacombank mới giảm được áp lực trích lập dự phòng rủi ro nợ xấu, tác động tích cực lên lợi nhuận.

Video đang HOT

Trong nỗ lực giảm nợ xấu, 3 năm qua, SCB đã xử lý được hàng chục ngàn tỷ đồng nợ xấu tồn đọng từ việc hợp nhất. Nhờ đó, tỷ lệ nợ xấu và nợ quá hạn ở mức 0,94% và 1,29%. Quỹ dự phòng của SCB đã lên đến hàng ngàn tỷ đồng. Ông Võ Tấn Hoàng Văn, Tổng giám đốc SCB cho rằng, đây là của để dành mà Ngân hàng có được. Sau khi tái cấu trúc, cổ đông SCB sẽ được hưởng lợi từ việc hoàn nhập dự phòng, dù trước mắt chưa được chia cổ tức.

Tuy gặp phải không ít khó khăn trong quá trình phát mãi tài sản, xử lý nợ xấu, song các ngân hàng đã nỗ lực tái cơ cấu thời hậu M&A. Tuy nhiên, bên cạnh đó, vẫn có những ngân hàng chưa thoát lỗ như MSB. Báo cáo tài chính quý I/2019 của MSB mới đây cho thấy, lợi nhuận ròng trong kỳ sụt giảm mạnh gần 74% so với cùng kỳ năm trước. Một trong những nguyên nhân khiến MSB khó khăn trong thời kỳ hậu sáp nhập MekongBank là xử lý nợ xấu.

Tại BIDV, sau khi sáp nhập thêm MHB, chi phí dự phòng tiếp tục là gánh nặng khi chất lượng tài sản nội bảng vẫn đáng ngại và Ngân hàng có mục tiêu tất toán hết nợ bán cho VAMC trong năm nay. Theo báo cáo tài chính quý I/2019, chất lượng tài sản nội bảng còn đáng chú ý với tỷ lệ nợ xấu ở mức 1,7% (so với 1,6% của quý I/2018) và tỷ lệ dự phòng bao nợ xấu giảm còn 70,2%.

Theo Vân Linh

baodautu.vn

Nợ xấu, chuyện cũ và mới

Với các ngân hàng đã tất toán nợ khỏi Công ty Quản lý tài sản của các tổ chức tín dụng Việt Nam (VAMC), nợ xấu là câu chuyện cũ, nhưng còn rất nhiều ngân hàng, đây vẫn là chuyện thời sự, đặc biệt khi mốc 2020 sắp đến...

OCB là một trong những ngân hàng đã "sạch nợ" tại VAMC

Mua lại nợ xấu từ VAMC: Xu thế tất yếu

Trong bối cảnh kinh doanh thuận lợi trong một vài năm vừa qua, nhiều ngân hàng đã và đang lên kế hoạch mua lại nợ xấu từ VAMC để xử lý.

Cụ thể, theo Báo cáo của HĐQT Ngân hàng TMCP Quốc tế (VIB) tại Đại hội đồng cổ đông (ĐHCĐ) thường niên năm 2019 tổ chức cuối tháng 3 vừa qua, năm 2018, Ngân hàng đã mua lại toàn bộ để xử lý dư nợ từ VAMC. Trong danh sách sạch nợ tại VAMC còn có Ngân hàng TMCP Ngoại thương Việt Nam (Vietcombank), Ngân hàng TMCP Kỹ thương Việt Nam (Techcombank), Ngân hàng TMCP Quân đội (MB), Ngân hàng TMCP Phương Đông (OCB). Ngoài ra, Ngân hàng TMCP Á Châu (ACB) cũng đang chuẩn bị vào danh sách sạch nợ tại VAMC.

Ngân hàng TMCP Kiên Long (KienLongBank) cũng chỉ còn khoảng 152 tỷ đồng nợ xấu tại VAMC và trong Đại hội đồng cổ đông thường niên năm 2019 vừa qua, Ngân hàng đặt mục tiêu kiểm soát tỷ lệ nợ xấu dưới 2%, tập trung đẩy mạnh thu hồi nợ xấu và phấn đấu tất toán toàn bộ 100% trái phiếu đặc biệt đã bán cho VAMC trước ngày 31/12/2019.

Tương tự, TPBank cũng cho biết, Ngân hàng dự kiến mua lại toàn bộ hoặc một phần trái phiếu VAMC, tuỳ theo số vượt kế hoạch lợi nhuận trước thuế. Tính đến cuối năm 2018, TPBank còn khoảng 360 tỷ đồng nợ xấu tại VAMC.

Bên cạnh các ngân hàng đã xử lý xong hoặc sắp xong lượng nợ xấu tại VAMC kể trên, còn nhiều ngân hàng đang có lượng nợ xấu tồn lại khá nhiều tại VAMC. Chẳng hạn, Ngân hàng TMCP Sài Gòn Thương Tín (Sacombank) còn tới 40.233 tỷ đồng, giảm nhẹ 7,5% so với đầu năm 2018; Ngân hàng TMCP Sài Gòn (SCB) còn 26.600 tỷ đồng, tăng 10,6% so với năm 2018; Ngân hàng TMCP Đầu tư và Phát triển Việt Nam (BIDV) còn hơn 14.100 tỷ đồng, nhưng so với năm 2017 đã giảm mạnh 36,8%.

Đáng chú ý, Ngân hàng TMCP Công thương Việt Nam (VietinBank) dù cuối quý II/2018 đã sạch nợ tại VAMC, nhưng tới cuối năm 2018 lại xuất hiện số nợ xấu lớn lên tới hơn 13.400 tỷ đồng, tăng 81,6% so với năm 2017.

Ngoài ra, cũng phải kể đến một số ngân hàng khác có số nợ xấu lớn đang tạm "nhốt" tại VAMC như Ngân hàng TMCP Sài Gòn - Hà Nội (SHB) hơn 7.500 tỷ đồng, Ngân hàng TMCP Xuất nhập khẩu (Eximbank) gần 5.500 tỷ đồng, Đông Nam Á (SeaBank) hơn 3.500 tỷ đồng, Việt Nam Thịnh Vượng (VPBank) hơn 3.100 tỷ đồng...

Ông Võ Tấn Hoàng Văn, Tổng giám đốc SCB cho biết, kể từ khi bắt đầu tái cơ cấu đến nay, SCB đã xử lý được một khối lượng nợ xấu khá lớn, trong đó riêng năm 2018, Ngân hàng đã xử lý được hơn 4.000 tỷ đồng nợ xấu. Tuy nhiên, do nợ xấu từ trước hợp nhất để lại khá nhiều, nên SCB vẫn còn tồn lượng nợ xấu lớn. Trong năm 2019, Ngân hàng sẽ nỗ lực xử lý từ 4.000 - 5.000 tỷ đồng.

Với Ngân hàng Nông nghiệp và Phát triển Nông thôn (Agribank), riêng năm 2018 đã thu hồi nợ sau xử lý rủi ro và nợ đã bán cho VAMC lên tới gần 12.000 tỷ đồng, vượt kế hoạch giao, giúp giảm tỷ lệ nợ xấu nội bảng xuống còn 1,51%. Còn kể từ khi Nghị quyết 42 của Quốc hội có hiệu lực đến nay (15/8/2017),

Agribank thu hồi nợ xấu và nợ sau xử lý đạt 89.822 tỷ đồng, riêng trong năm 2018 xử lý 66.789 tỷ đồng. Năm 2019, Chính phủ đặt mục tiêu cho Agribank là phải làm sạch nợ tại VAMC.

BIDV cũng đặt mục tiêu sẽ tăng cường các biện pháp thu hồi nợ tiềm ẩn rủi ro, nợ xấu nội bảng, nợ ngoại bảng, nợ đã bán cho VAMC và tất toán toàn bộ số trái phiếu VAMC trong năm 2019. VPBank cũng muốn tập trung xử lý dứt điểm nợ xấu đã bán cho VAMC trong năm nay. Eximbank cũng đặt mục tiêu mua lại toàn bộ nợ đã bán cho VAMC vào năm 2020.

Và giải pháp của các ngân hàng

Việc bán nợ xấu cho VAMC chỉ là biện pháp tạm thời "nhốt" nợ xấu của các ngân hàng. Theo quy định, các khoản nợ xấu này có khả năng quay trở lại ngân hàng nếu sau 5 năm (thời hạn của trái phiếu đặc biệt) vẫn chưa được xử lý. Hơn nữa, tuy đã bán nợ cho VAMC, các ngân hàng vẫn phải tiếp tục trích lập dự phòng với chi phí khá cao, ở mức 20% đối với mệnh giá trái phiếu trong vòng 5 năm (chỉ trừ vài trường hợp đặc biệt dạng tái cơ cấu được trích lập dự phòng ở mức 10% theo thời hạn trái phiếu 10 năm).

Như vậy, nếu xét từ thời điểm 2015, thời điểm nợ xấu bán cho VAMC mạnh mẽ nhất (giảm dần từ năm 2018), lượng nợ xấu có khả năng tăng mạnh trở lại với các ngân hàng vào năm 2020, nên các ngân hàng đang đẩy mạnh các biện pháp xử lý.

Tại SHB, ông Nguyễn Văn Lê, Tổng giám đốc Ngân hàng cho biết, nhiệm vụ trọng tâm hàng đầu của Ngân hàng bên cạnh phát triển hoạt động kinh doanh là công tác quản lý tín dụng nhằm nâng cao chất lượng tín dụng của toàn hệ thống, đẩy mạnh các biện pháp đồng bộ nhằm thu hồi, xử lý nợ quá hạn, nợ xấu.

Cụ thể, tập trung xử lý các khoản nợ xấu có dư nợ lớn thông qua việc áp dụng các biện pháp linh hoạt, chú trọng đẩy mạnh thu hồi nợ bằng tiền mặt và nhận tài sản bảo đảm để cấn trừ nợ, kết hợp với sức ép từ cơ quan điều tra để yêu cầu khách hàng chủ động xử lý tài sản thanh toán nợ, hoặc bàn giao tài sản cho Ngân hàng để bán thu hồi nợ.

Tích cực làm việc cùng cơ quan thi hành án để đẩy nhanh tiến độ thu hồi đối với các khoản nợ khởi kiện đã có bản án có hiệu lực pháp luật; hoàn thiện và ban hành các quy trình, hướng dẫn nghiệp vụ có liên quan đến công tác xử lý nợ nhằm thống nhất cách thức thực hiện đối với từng nghiệp vụ, phương thức xử lý nợ, trong đó có cơ chế phân luồng cụ thể các khoản nợ để tránh chồng chéo, vướng mắc trong việc phối hợp xử lý giữa các đơn vị.

Bên cạnh đó, Ngân hàng cũng có các giải pháp hỗ trợ khách hàng như xem xét miễn, giảm lãi suất; cơ cấu lại kỳ hạn trả nợ phù hợp với dòng tiền của khách hàng; triển khai đồng bộ giải pháp tư vấn tài chính, tham gia tư vấn xây dựng chiến lược kinh doanh, hỗ trợ về tìm kiếm khách hàng tiêu thụ sản phẩm và hợp tác kinh doanh nhằm nâng cao hiệu quả hoạt động cho doanh nghiệp.

Còn theo lãnh đạo cao cấp VPBank, năm 2018, hệ thống thu hồi nợ Tethys và Mediatel của Ngân hàng liên tục được cải tiến và áp dụng, giúp tăng tỷ lệ kết nối và tối ưu hoá nguồn lực cho thu hồi nợ, qua đó, giúp trung tâm thu hồi nợ cải thiện đáng kể kết quả thu nợ và có khả năng mở rộng danh mục tác nghiệp đáp ứng kế hoạch tăng trưởng của đơn vị kinh doanh. Năm 2018, hiệu quả thu hồi nợ đã cải thiện 85% so với năm 2017.

"Năm 2019, Ngân hàng sẽ tiếp tục tích cực hệ thống hoá công tác quản lý thu hồi nợ thông qua việc hoàn thiện và triển khai các dự án công nghệ mới như áp dụng GPS tracking giúp nâng cao công tác giám sát, tối đa hoá năng suất công tác thu hồi nợ hiện trường; phát triển kênh nhắc nợ mới qua Zalo; sử dụng công cụ nhắc nợ tự động IVM để cải thiện năng suất", vị lãnh đạo VPBank nói.

Đặc biệt, theo thông tin tại Đại hội đồng cổ đông thường niên mới đây, lãnh đạo VPBank cho biết, năm 2019, Ngân hàng chỉ đặt mục tiêu lợi nhuận ở mức 9.500 tỷ đồng, tức chỉ tăng 3% so với thực hiện năm 2018. Lý do là vì Ngân hàng muốn tập trung xử lý dứt điểm nợ xấu đã bán cho VAMC trong năm nay. Để mua lại nợ xấu đã bán, VPBank không còn cách nào khác là phải hy sinh lợi nhuận để trích lập dự phòng. Sau khi đã trích lập xong, các năm tới, khi nợ xấu được xử lý dứt điểm, phần dự phòng này sẽ được hoàn nhập vào lợi nhuận.

Tương tự, với SCB, ông Văn chia sẻ, trong những năm qua, lợi nhuận chủ yếu được SCB trích lập dự phòng rủi ro. Tính đến cuối năm 2018, Quỹ dự phòng rủi ro của SCB đã lên đến con số hơn 8.000 tỷ đồng, tăng gần 2.000 tỷ đồng so với năm 2017. Các khoản trích lập dự phòng đều là chi phí tích lũy trong hoạt động xử lý nợ, sau khi hoàn thành việc xử lý nợ xấu, SCB sẽ được hoàn nhập các chi phí đã trích, giúp cải thiện thu nhập và lợi nhuận của Ngân hàng. Khoản dự phòng nói trên có thể xem là "của để dành" cho SCB, là tích tụ tài chính tốt cho Ngân hàng sau giai đoạn tái cơ cấu.

Nhuệ Mẫn

Theo tinnhanhchungkhoan.vn

MSB chuẩn bị bứt phá  Từ đầu năm 2019, Ngân hàng TMCP Hàng hải Việt Nam (MSB) đã thay đổi bộ nhận diện thương hiệu, mở đường cho những thay đổi toàn diện để bứt phá lên sàn chứng khoán Việt Nam. Năm 2018 là năm bản lề để MSB củng cố và tăng cường hoạt động trong mọi lĩnh vực, tạo đà bứt phá mạnh mẽ trong...

Từ đầu năm 2019, Ngân hàng TMCP Hàng hải Việt Nam (MSB) đã thay đổi bộ nhận diện thương hiệu, mở đường cho những thay đổi toàn diện để bứt phá lên sàn chứng khoán Việt Nam. Năm 2018 là năm bản lề để MSB củng cố và tăng cường hoạt động trong mọi lĩnh vực, tạo đà bứt phá mạnh mẽ trong...

Trung Quốc tung chatbot đấu ChatGPT, cổ phiếu Phố Wall chao đảo bốc hơi 1.000 tỉ14:53

Trung Quốc tung chatbot đấu ChatGPT, cổ phiếu Phố Wall chao đảo bốc hơi 1.000 tỉ14:53 Quán bún Hà Nội xin lỗi vụ bán 1,2 triệu đồng 3 bát bún riêu ngày Tết, nói chỉ là 'hiểu lầm'09:39

Quán bún Hà Nội xin lỗi vụ bán 1,2 triệu đồng 3 bát bún riêu ngày Tết, nói chỉ là 'hiểu lầm'09:39 Đường dây lừa đảo 13.000 người: Biệt danh ACE của 3 quản lý cấp cao02:36

Đường dây lừa đảo 13.000 người: Biệt danh ACE của 3 quản lý cấp cao02:36 Vụ xe ôtô lao xuống mương 7 người tử vong: Công an công bố nguyên nhân ban đầu14:39

Vụ xe ôtô lao xuống mương 7 người tử vong: Công an công bố nguyên nhân ban đầu14:39 11 'quái xế' chạy vào cao tốc Nghi Sơn - Diễn Châu bị phạt 78 triệu đồng501:27

11 'quái xế' chạy vào cao tốc Nghi Sơn - Diễn Châu bị phạt 78 triệu đồng501:27 Hé lộ kế hoạch mới của ông Trump về xung đột Nga-Ukraine08:31

Hé lộ kế hoạch mới của ông Trump về xung đột Nga-Ukraine08:31 Tổng thống Trump lên tiếng về 'thảm kịch' hàng không ở thủ đô Washington DC10:41

Tổng thống Trump lên tiếng về 'thảm kịch' hàng không ở thủ đô Washington DC10:41 Hàn Quốc sắp nhận trực thăng mới từ Mỹ để đối phó tàu ngầm Triều Tiên09:58

Hàn Quốc sắp nhận trực thăng mới từ Mỹ để đối phó tàu ngầm Triều Tiên09:58 Lãnh đạo nước ngoài đầu tiên được ông Trump mời đến Nhà Trắng08:45

Lãnh đạo nước ngoài đầu tiên được ông Trump mời đến Nhà Trắng08:45 Máy bay rơi gần trung tâm thương mại ở Mỹ, nhiều người thương vong03:42

Máy bay rơi gần trung tâm thương mại ở Mỹ, nhiều người thương vong03:42 Ông Trump muốn xây hệ thống phòng không Vòm Sắt 'Made in USA'09:04

Ông Trump muốn xây hệ thống phòng không Vòm Sắt 'Made in USA'09:04Tin đang nóng

Tin mới nhất

Bắt khẩn cấp Giám đốc và Phó Giám đốc Trung tâm đăng kiểm xe cơ giới 29-07D

Sau khi thay Chủ tịch HĐQT, NCB tiếp tục bổ nhiệm mới một loạt nhân sự cấp cao

Tăng trưởng tín dụng tới 21/12 đạt 10,14%

Giá cà phê hôm nay 24/12: Arabica quay đầu tăng, Robusta lừng khừng khi nhà đầu cơ nghỉ lễ Giáng sinh

Giá tiêu hôm nay 24/12: Chưa nhìn thấy đáy đợt suy giảm, giá tiêu Ấn Độ đảo chiều tăng

Chứng khoán 2020: Phiên giao dịch chưa từng có, vượt ngưỡng 1 tỷ USD

Giá Bitcoin hôm nay 24/12: Bitcoin rực cháy giữa biển lửa thị trường

Tỷ giá USD hôm nay 24/12: Tiếp tục suy giảm

Cổ phiếu HDC tăng nóng, Vietinbank Securities muốn thoái toàn bộ vốn

Giá vàng hôm nay 24/12: Vàng đang trend tăng trong bối cảnh USD suy yếu

VietinBank sẽ trả cổ tức 5% trong năm 2020 thay vì kế hoạch sang 2021

Chứng khoán ngày 24/12: Những cổ phiếu nào được khuyến nghị?

Có thể bạn quan tâm

Tương lai của Mohamed Salah: Kỷ lục gia hay tiền của Saudi Arabia?

Sao thể thao

06:56:09 04/02/2025

Clip em bé thất thần khi nộp tiền lì xì cho mẹ khiến dân mạng cười lăn

Netizen

06:53:35 04/02/2025

Rò rỉ danh sách nghi Hoà Minzy thi Chị Đẹp (Trung Quốc), netizen đồng loạt lo lắng 1 điều

Sao việt

06:44:01 04/02/2025

Chủ tịch Samsung được tuyên trắng án trong vụ sáp nhập đình đám cách đây 10 năm

Thế giới

06:38:57 04/02/2025

Sốc: Từ Hy Viên không được làm tim phổi nhân tạo trong lúc nguy kịch, nguyên nhân tử vong chính thức được công bố

Sao châu á

06:37:24 04/02/2025

Súp sủi cảo - món ăn ấm nóng mùa giá lạnh

Ẩm thực

06:20:54 04/02/2025

Mở miệng hỏi xin chồng 50 triệu để khám bệnh cho mẹ, anh đưa 200 triệu nhưng kèm điều kiện khiến tôi muốn ly hôn

Góc tâm tình

05:59:15 04/02/2025

Khám phá sắc xuân trên cao nguyên Lâm Viên

Du lịch

05:35:59 04/02/2025

Bộ Tứ Báo Thủ bị chê dở nhất: Trấn Thành đăng đàn đáp trả gây xôn xao

Hậu trường phim

23:55:19 03/02/2025

Phim Việt hay đến mức được tăng 166% suất chiếu, cặp chính gây bão mạng vì ngọt từ phim đến đời

Phim việt

23:24:35 03/02/2025

Giá vàng SJC “lình xình” phiên cuối tuần

Giá vàng SJC “lình xình” phiên cuối tuần Giá vàng hôm nay ngày 27/7: Giá vàng SJC trong nước giảm gần 400.000 đồng/lượng trong tuần

Giá vàng hôm nay ngày 27/7: Giá vàng SJC trong nước giảm gần 400.000 đồng/lượng trong tuần

Họp ĐHCĐ TNG: Lập công ty riêng phát triển BĐS, phát hành gần 20 triệu cổ phiếu

Họp ĐHCĐ TNG: Lập công ty riêng phát triển BĐS, phát hành gần 20 triệu cổ phiếu Sau nhiều lần "lỡ hẹn", loạt nhà băng gấp rút kế hoạch lên sàn

Sau nhiều lần "lỡ hẹn", loạt nhà băng gấp rút kế hoạch lên sàn Từ Hy Viên vừa qua đời: Chồng mới - chồng cũ lao vào cuộc chiến tranh chấp tài sản?

Từ Hy Viên vừa qua đời: Chồng mới - chồng cũ lao vào cuộc chiến tranh chấp tài sản? Nóng: Không tìm thấy chồng Từ Hy Viên

Nóng: Không tìm thấy chồng Từ Hy Viên Rò rỉ thỏa thuận tiền hôn nhân "3 không" của Từ Hy Viên, chồng ca sĩ Hàn sẽ mất quyền thừa kế?

Rò rỉ thỏa thuận tiền hôn nhân "3 không" của Từ Hy Viên, chồng ca sĩ Hàn sẽ mất quyền thừa kế? Chồng cũ Từ Hy Viên về đến sân bay: Mắt sưng húp, còn làm 1 hành động gây bất ngờ

Chồng cũ Từ Hy Viên về đến sân bay: Mắt sưng húp, còn làm 1 hành động gây bất ngờ Mẹ khóc nghẹn bên thi thể Từ Hy Viên, cầu xin truyền thông và khán giả cùng làm 1 điều vì tâm nguyện của con

Mẹ khóc nghẹn bên thi thể Từ Hy Viên, cầu xin truyền thông và khán giả cùng làm 1 điều vì tâm nguyện của con Văn Hậu khoe ảnh chụp cùng nhà vợ toàn cực phẩm, mẹ Doãn Hải My gây chú ý với nhan sắc trẻ đẹp tuổi U50

Văn Hậu khoe ảnh chụp cùng nhà vợ toàn cực phẩm, mẹ Doãn Hải My gây chú ý với nhan sắc trẻ đẹp tuổi U50 'Sự ra đi của Từ Hy Viên là nỗi đau khắc sâu trong lòng chị'

'Sự ra đi của Từ Hy Viên là nỗi đau khắc sâu trong lòng chị' Hình ảnh mới của diva Hồng Nhung sau điều trị ung thư

Hình ảnh mới của diva Hồng Nhung sau điều trị ung thư Thi hài Từ Hy Viên được hỏa táng ở Nhật, di ngôn hé lộ tâm nguyện sau lần thập tử nhất sinh 9 năm trước

Thi hài Từ Hy Viên được hỏa táng ở Nhật, di ngôn hé lộ tâm nguyện sau lần thập tử nhất sinh 9 năm trước SỐC: Từ Hy Viên 3 lần cấp cứu vì nguy kịch ở Nhật, tử vong chỉ sau 5 ngày phát bệnh

SỐC: Từ Hy Viên 3 lần cấp cứu vì nguy kịch ở Nhật, tử vong chỉ sau 5 ngày phát bệnh Chấn động: Từ Hy Viên qua đời

Chấn động: Từ Hy Viên qua đời Đạo diễn Nguyễn Ngọc Quyền đột ngột qua đời ở tuổi 36, đồng nghiệp tiết lộ nguyên nhân

Đạo diễn Nguyễn Ngọc Quyền đột ngột qua đời ở tuổi 36, đồng nghiệp tiết lộ nguyên nhân Thêm 1 sao nam lên tiếng về drama chê phim Trấn Thành, đứng ra giảng hoà nhưng bị Lê Giang đáp trả đến câm nín

Thêm 1 sao nam lên tiếng về drama chê phim Trấn Thành, đứng ra giảng hoà nhưng bị Lê Giang đáp trả đến câm nín

Chấn động vụ đánh ghen ngay tại rạp Việt dịp Tết, tình tiết y hệt phim Trấn Thành khiến 3,6 triệu người quá sốc

Chấn động vụ đánh ghen ngay tại rạp Việt dịp Tết, tình tiết y hệt phim Trấn Thành khiến 3,6 triệu người quá sốc Dòng tâm sự cuối cùng trên mạng xã hội của Từ Hy Viên trước khi qua đời

Dòng tâm sự cuối cùng trên mạng xã hội của Từ Hy Viên trước khi qua đời Vụ tai nạn 7 người tử vong ở Nam Định: Nữ tài xế đột ngột đánh lái sang phải

Vụ tai nạn 7 người tử vong ở Nam Định: Nữ tài xế đột ngột đánh lái sang phải