Sau ‘cú ngã’ đầu cơ hàng tồn, Hoa Sen Group (HSG) chuẩn bị ‘đón đầu’ nguyên liệu giá rẻ trở lại

Trong một ngành còn khá rủi ro, đặc biệt chu kỳ giá nguyên liệu biến động khôn lường trước căng thẳng thương mại toàn cầu, động thái tiếp tục chính sách đầu cơ của Hoa Sen Group (HSG) theo như ý chí Chủ tịch là một điều cần lưu ý để quyết định đầu tư.

Là doanh nghiệp chuyên sản xuất tôn mạ lớn trong nước, nguyên liệu đầu vào của Tập đoàn Hoa Sen (HSG) chủ yếu là thép cuộn cán nóng HRC – nguyên liệu được nhập khẩu phần lớn từ nước ngoài và rủi ro từ biến động giá cực lớn. Đây cũng là nguồn cơn cho sự thịnh vượng của HSG những năm 2015-2016, và cả cơn bĩ cực giai đoạn 2017-2018.

Cú ngã đầu cơ hàng tồn, bất chấp gia tăng sản lượng 2017-2018

Điểm lại, tận dụng độ trễ trong việc nhập hàng tồn kho – sản xuất và xuất bán tôn thành phẩm, HSG tiến hành đầu cơ hàng tồn, lúc chu kỳ giá HRC tăng trở lại sẽ thúc đẩy biên lợi nhuận gộp tăng mạnh.

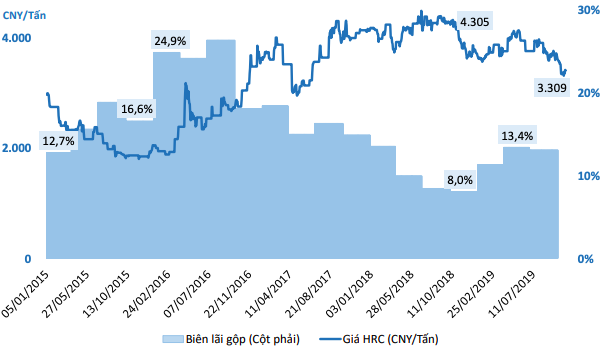

Điển hình cuối năm 2015, khi giá HRC chạm đáy và bật tăng mạnh từ đầu năm 2016, biên lợi nhuận gộp của HSG tăng từ mức 12,7% (đầu năm 2015) lên đến 16%, thậm chí đạt đỉnh 25% vào giữa năm 2016: Đây cũng là mức lợi nhuận gộp kỷ lục của HSG.

Bước sang niên độ tài chính 2017-2018, giá HRC không tăng và giữ ở mức cao, ‘chiêu’ đầu cơ hàng tồn theo đó không còn tác dụng, biên lãi HSG lập tức giảm mạnh. Đi cùng áp lực nợ vay cao, liên tục mở rộng công suất cũng như hệ thống khiến biên lợi nhuận lao dốc về chỉ còn 8%.

Đỉnh điểm, doanh nghiệp báo lỗ hơn 100 tỷ vào quý 4/2018. Cổ phiếu giảm mạnh, nhà đầu tư bán tháo khi tình hình kinh doanh ngày càng bê bết nhưng không nhận được bất cứ phản hồi gì từ ban lãnh đạo.

Chứng khoán Đại Nam tổng hợp.

Sau bài học lớn, Công ty thay đổi hoàn toàn chiến lược kinh doanh trong năm 2019: Thay vì đẩy mạnh mở rộng công suất và hệ thống nhằm tăng sản lượng bán, đánh đổi bởi tồn kho cao, vốn lưu động hạn hẹp, dòng tiền hoạt động yếu và tỷ lệ đòn bẩy cao; HSG tiến hành tái cấu trúc các chi nhánh bán lẻ, nỗ lực cắt giảm chi phí, giảm sự phụ thuộc vào nợ vay.

Tái cấu trúc, thay đổi hoàn toàn chiến lược đang tạo tín hiệu tích cực

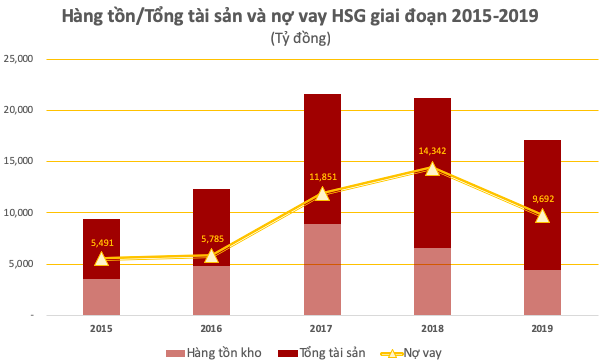

Ghi nhận tại BCTC hợp nhất niên độ 2018-2019, nợ vay của HSG giảm đáng kể (giảm khoảng 4.500 tỷ đồng), trong đó nợ vay ngắn hạn giảm từ mức 10.880 tỷ về 6.706 tỷ đồng, nợ vay dài hạn giảm từ 3.462 về 2.986 tỷ đồng. Mặc dù vậy, tỷ lệ đòn bẩy tại HSG vẫn khá cao, nợ vay hiện gấp 1,8 lần vốn chủ, đồng thời chiếm gần 58% tổng tài sản.

Video đang HOT

Chi phí tài chính tương ứng giảm mạnh, cùng với việc tiết giảm chi phí bán hàng cũng như chi phí quản lý, quý cuối năm HSG có lãi 84 tỷ (cùng kỳ thua lỗ hơn 100 tỷ đồng).

Không chỉ nội tại, tình hình thị trường cũng hỗ trợ HSG phục hồi. Thứ nhất, giá HRC bắt đầu hồi phục và đạt đỉnh vào cuối tháng 3/2019 (620 USD/tấn) kích hoạt thêm nhiều đơn hàng mới, hỗ trợ HSG gia tăng sản lượng.

Thứ hai, tháng 6 năm nay Bộ Công Thương đã áp thuế tạm thời đối với các sản phẩm Tôn, Thép nhập khẩu từ Trung Quốc, Hàn Quốc. Chính sách thuế chống bán phá giá giúp các nhà sản xuất trong nước gia tăng sản lượng và biên lợi nhuận trở lại.

Mặt khác, HSG cũng cho thấy ưu tiên duy trì tỷ suất lợi nhuận gộp thay vì giảm giá để giành thị phần như trước đây. Điều này đồng nghĩa với việc đánh đổi thị phần hoạt động. Tính đến cuối tháng 10, thị phần tôn mạ chuyển biến đáng kể khi thị phần HSG đã giảm từ 34% (10 tháng đầu năm 2018) xuống 30%, trong khi Tôn Đông Á tăng thêm 2% thị phần.

Nợ vay của HSG giảm đáng kể khoảng 4.500 tỷ đồng, hàng tồn cũng giảm mạnh.

Ráo riết giảm mạnh tồn kho để đón nguyên vật liệu giá rẻ trở lại

Mặc dù ‘ngã đau’ sau sự cố giá HRC và thừa nhận tình hình thương mại toàn cầu, đặc biệt căng thẳng Mỹ – Trung khó đoán sẽ tác dụng khôn lường lên ngành thép, Chủ tịch Lê Phước Vũ vẫn tuyên bố tại ĐHĐCĐ thường niên năm ngoái: “Từ trước đến nay 50% lợi nhuận HSG đến từ đầu cơ nguyên liệu, và sẽ tiếp tục như vậy”.

Và hôm nay, HSG một lần nữa cho thấy động thái ráo riết giảm mạnh tồn kho đón nguyên vật liệu giá rẻ. Trong đó, từ khoảng cuối quý 1/2019 khi giá HRC giảm mạnh, HSG đã chủ động tăng nhanh tốc độ bán hàng, giảm mạnh tồn kho. Đặc biệt, số ngày tồn kho giảm mạnh từ 141 ngày về hơn 67 ngày tương đương giai đoạn 2016, ghi nhận bởi Chứng khoán Đại Nam.

Chưa kể, dự báo sang năm 2020, Nhà máy Dung Quất của HPG đi vào hoạt động, dự kiến cung cấp hơn 2 triệu tấn HRC ra thị trường. Bên cạnh đó, công suất sản xuất HRC của Formosa khoảng trên 5,3 triệu tấn. Như vậy, tổng công suất sản xuất HRC trong nước là 7,3 triệu tấn/năm, đáp ứng 80% nhu cầu HRC trong nước. Do đó, giới quan sát dự báo giá HRC trong tương lai sẽ ổn định hơn và có xu hướng hạ khi không phải chịu thuế nhập khẩu.

Trên thị trường, đi cùng tình hình ổn định hơn và liên tục mua vào cổ phiếu quỹ, thị giá HSG đang hồi phục trở lại. Thanh khoản tăng mạnh, HSG chốt phiên 29/11 tại mức 7.780 đồng/cp, tăng hơn 24% từ mức đáy hồi đầu tháng 9/2019. Mặc dù vậy, trong một ngành còn khá rủi ro, đặc biệt chu kỳ giá nguyên liệu biến động khôn lường trước căng thẳng thương mại toàn cầu, động thái tiếp tục chính sách đầu cơ của HSG theo như ý chí Chủ tịch là một điều cần lưu ý để quyết định đầu tư.

Tri Túc

Theo Trí thức trẻ

Câu chuyện nỗ lực vượt khủng hoảng, tái cấu trúc của "ông vua tôn mạ"

Sau khi đạt đỉnh gần 1.900 tỷ đồng lãi trước thuế vào năm 2016, lợi nhuận của "vua tôn mạ" Hoa Sen sụt giảm mạnh. Sự sụt giảm này buộc Hoa Sen phải cơ cấu lại hoạt động thông qua việc đóng cửa một loạt chi nhánh để có thể tìm lại vị trí đỉnh cao từng có.

"Ông vua" tôn mạ

Tháng 8/2001, Công ty Cổ phần Hoa Sen, tiền thân của Công ty Cổ phần Tập đoàn Hoa Sen được thành lập với số vốn điều lệ 30 tỷ đồng, sản phẩm chủ lực là tôn, thép. Hơn 7 năm sau - tháng 12/2008, cổ phiếu của Tập đoàn Hoa Sen đã được niêm yết tại Sở Giao dịch chứng khoán TP HCM với mã chứng khoán HSG.

Liên tục trong nhiều năm, Hoa Sen đưa vào hoạt động dây chuyền sản xuất tôn mạ màu I, công suất thiết kế 45.000 tấn/năm (năm 2004); dây chuyền sản xuất tôn mạ kẽm I, công suất 50.000 tấn/năm và dây chuyền mạ công nghệ NOF công suất 150.000 tấn/năm... (năm 2005) rồi dây chuyền sản xuất tôn mạ kẽm II, cũng công suất thiết kế 50.000 tấn/năm. Đầu năm 2017, tổng công suất thiết kế 2 dây chuyền mạ kẽm được nâng lên 100.000 tấn/năm, đồng thời khánh thành Nhà máy Thép cán nguội Hoa Sen với công suất thiết kế 180.000 tấn/năm... Nhờ vậy, Hoa Sen nhanh chóng chiếm ngôi vị "ông vua" tôn mạ.

Sản phẩm Tôn Hoa Sen (ảnh Hoa Sen Group)

Tuy nhiên, sau khi đạt đỉnh gần 1.900 tỷ đồng lãi trước thuế năm 2016, hai năm tiếp theo, lợi nhuận của Hoa Sen sụt giảm mạnh. Báo cáo phân tích về cổ phiếu HSG của Hoa Sen từ các công ty chứng khoán liên tục hạ triển vọng xuống mức kém khả quan do những rủi ro ngày càng lộ rõ trong hoạt động, từ biên lợi nhuận đi xuống, chi phí gia tăng cho đến sự thiếu ổn định từ cơ cấu tài chính.

Báo cáo tài chính quý II/2019 theo niên độ tài chính riêng của Tập đoàn Hoa Sen ghi nhận doanh thu hơn 6.900 tỷ và lợi nhuận trước thuế hơn 54 tỷ đồng, giảm lần lượt 10% và 53% so với cùng kỳ năm 2018. Lũy kế 6 tháng theo niên độ tài chính riêng, doanh thu và lãi trước thuế của công ty này cũng chỉ đạt 14.480 tỷ và 156 tỷ đồng, thấp hơn 7,5% và 70% so với cùng giai đoạn năm trước.

Trong văn bản giải trình gửi cổ đông, ban lãnh đạo Hoa Sen cho biết kết quả kinh doanh thấp hơn cùng kỳ do giá thép thế giới và nội địa diễn biến không thuận lợi. Thực tế, biên lợi nhuận gộp trong 3 tháng đầu năm của Công ty chỉ đạt 11,3% so với mức 13,5% cùng kỳ năm trước, kéo theo lợi nhuận gộp thấp hơn 44% dù doanh thu chỉ giảm khoảng 10%.

Vòng xoáy nợ nần

Thời gian gần đây, Hoa Sen phải đối mặt với khó khăn trong hoạt động kinh doanh đến từ giai đoạn mở rộng quá nhanh nhiều năm trước. Tương tự nhiều "ông lớn" khi ở giai đoạn đỉnh cao, Công ty cũng chọn cách dùng đòn bẩy tài chính để nhanh chóng khuếch đại quy mô.

Liên tục trong ba năm 2015 - 2017, doanh nghiệp này mở rộng hệ thống phân phối ra các tỉnh với số lượng chi nhánh mở mới tăng theo cấp số nhân. Số lượng chi nhánh từ con số 150 cuối năm 2015 đã tăng lên 491 (gấp hơn 3 lần) vào cuối 2018. Riêng năm 2017, đơn vị này mở 121 chi nhánh.

Song song với quá trình mở rộng là khoản mục nợ vay trên báo cáo tài chính dần phình to. Nợ phải trả của Hoa Sen từ mức 6.500 tỷ đồng theo báo cáo tài chính cuối năm 2015 (vay ngân hàng chiếm 84%) đã tăng lên hơn 16.000 tỷ đồng vào cuối năm 2018 (vay ngân hàng chiếm 89%). Đòn bẩy tài chính với tỷ lệ cao, nếu tận dụng được cơ hội sẽ đem lại hiệu quả kinh doanh nhanh hơn rất nhiều so với "đường đi truyền thống" từ lợi nhuận giữ lại, nhưng ở chiều hướng ngược lại, cách thức này không khác gì "con dao hai lưỡi".

Với Hoa Sen, câu chuyện lại không mang nhiều sắc thái tích cực, tương tự như Hùng Vương hay Hoàng Anh Gia Lai. Diễn biến bất lợi từ giá thép thế giới và trong nước, cùng với thị trường cạnh tranh gay gắt đã khiến tham vọng của một trong những doanh nghiệp đứng đầu ngành tôn mạ không đạt được như kỳ vọng.

Đầu tư liên tục cho hệ thống, hiệu quả nhãn tiền là doanh thu tăng nhanh không kém tốc độ mở rộng quy mô. Giai đoạn 2014 - 2016, doanh thu của Công ty này trong khoảng 15.000 - 18.000 tỷ đồng, đã tăng lên hơn 26.300 tỷ năm 2017 và đạt gần 34.600 tỷ đồng năm 2018. Tuy nhiên, trái với tốc độ tăng của doanh thu, lợi nhuận của Hoa Sen lại ngày một teo tóp. Vận hành một hệ thống phân phối lớn khiến chi phí bán hàng và quản lý doanh nghiệp liên tục gia tăng, cùng với đó là chi phí tài chính phình to do vay nợ.

Ở chiều ngược lại, lợi nhuận gộp không tăng cùng chiều với doanh thu khiến lời lãi làm ra không đủ đề bù đắp phần chi phí ngày càng tăng. Theo đánh giá của các công ty chứng khoán, bản chất của một ngành cạnh tranh cao như thép khiến các doanh nghiệp trong ngành như Hoa Sen, không thể chuyển mức chi phí cao hơn sang cho khách hàng thông qua nâng giá bán. Hệ quả tất yếu là phần gia tăng của chi phí ăn mòn chính lợi nhuận của doanh nghiệp này.

Chuyển đổi mô hình phân phối mới để tìm lại ngôi vương

Để tháo gỡ khó khăn, Hoa Sen đã tiến hành tái cơ cấu lại toàn bộ hoạt động theo hướng chuyển đổi mô hình kinh doanh. Theo phương án này, Hoa Sen sẽ thành lập chi nhánh tỉnh. Phần còn lại trong tỉnh, thành đó sẽ được chuyển đổi thành cửa hàng trực thuộc chi nhánh tỉnh với hình thức pháp lý là "Địa điểm kinh doanh". Chủ trương tái cấu trúc này đã được thông qua tại Đại hội cổ đông thường niên 2018 của Tập đoàn.

Đại diện doanh nghiệp cho biết, chỉ trong hơn 3 tháng đầu năm 2019, Công ty này đã đóng cửa hơn 100 chi nhánh. Đồng thời, từ tháng 12/2018 đến tháng 4/2019, Hoa Sen đã thành lập mới 58 chi nhánh tỉnh và 511 cửa hàng đã đi vào hoạt động ổn định. Hội đồng quản trị Hoa Sen cũng thông qua nhận chuyển nhượng 60 chi nhánh thuộc Công ty Tập đoàn Đầu tư Hoa Sen tại các tỉnh Ninh Thuận, Lâm Đồng, Long An, Bình Dương, Đồng Nai. Trước đó, năm 2018, Hoa Sen cũng nhận chuyển nhượng từ Công ty này 101 chi nhánh.

Công đoạn cuối của việc tái cấu trúc này là thực hiện thủ tục để chấm dứt hình thức pháp lý của mô hình cũ để chuyển sang vận hành 100% theo mô hình mới. Theo quy định pháp luật doanh nghiệp và kế toán hiện hành, Tập đoàn phải thực hiện thủ tục quyết toán các số liệu kế toán và thủ tục "chấm dứt hoạt động" đối với các chi nhánh thuộc mô hình cũ (khoảng 500 chi nhánh). Từ nay đến 31/12, Hoa Sen tiếp tục hoàn tất việc chuyển đổi 184 chi nhánh cũ thành các cửa hàng trực thuộc các chi nhánh tỉnh. Việc chuyển đổi này sẽ được chia làm nhiều đợt thông qua thủ tục giải thể pháp lý.

Như vậy, trong năm 2019, Công ty sẽ tập trung tái cơ cấu hệ thống theo mô hình chuyển đổi các chi nhánh thành địa điểm kinh doanh trực thuộc chi nhánh tỉnh nhằm tối ưu hóa hệ thống phân phối. Ngoài ra, sẽ nhận chuyển nhượng lại hệ thống phân phối từ Công ty TNHH Tập đoàn Đầu tư Hoa Sen - công ty riêng của Chủ tịch Lê Phước Vũ.

Sự chuyển đổi trên bước đầu mang lại tín hiệu khả quan. Đến cuối tháng 3, nợ phải trả của Hoa Sen đã giảm hơn 3.000 tỷ đồng so với tháng 9/2018, chủ yếu đến từ việc giảm bớt hàng tồn kho do thay đổi hệ thống phân phối. Giá trị khoản mục này còn hơn 13.000 tỷ đồng, chiếm 71% tổng nguồn vốn. Những bước đi trong việc tái cơ cấu hoạt động, loại bỏ sự ảnh hưởng của các bên liên quan đang dần cho thấy những tác động tích cực, dù rằng chặng đường để "ông vua" tôn mạ một thời trở lại vị trí đỉnh cao từng có thì vẫn còn dài.

Theo nhận định của Công ty chứng khoán Rồng Việt (VDSC), giao dịch với bên liên quan trong quá khứ được coi là một trong những lỗ hổng về quản trị doanh nghiệp khiến nhóm phân tích VDSC quan ngại về minh bạch tài chính. Trong niên độ tài chính gần nhất, hơn 1/5 doanh số của Hoa Sen được tiêu thụ bởi các chi nhánh của Tập đoàn Đầu tư Hoa Sen, trong khi lượng thép cán nóng mua từ Công ty này vượt 2.000 tỷ đồng. Sau khi nhận chuyển nhượng các chi nhánh, giao dịch bán hàng với bên liên quan sẽ giảm đáng kể.

Nhóm phân tích của VDSC kỳ vọng việc hạn chế dòng tiền qua lại với công ty thuộc sở hữu của Chủ tịch Hoa Sen sẽ khiến tài chính của HSG trở nên minh bạch hơn. Trong dài hạn, việc trực tiếp nhập khẩu nguyên liệu và trực tiếp bán hàng cho người tiêu dùng sẽ giúp biên lợi nhuận của doanh nghiệp ổn định và cải thiện so với mức đáy của niên độ tài chính vừa qua.

Công Thành

Theo baophapluat.vn

Tập đoàn PAN bán ESOP với giá "discount" đến 65% so với thị giá, ông Nguyễn Duy Hưng đăng ký mua 831.000 cổ phiếu  2 người mạnh tay mua vào cổ phiếu ESOP là chủ tịch HĐQT Nguyễn Duy Hưng và Tổng giám đốc- bà Nguyễn Thị Trà My. Công ty Cổ phần Tập đoàn PAN (mã chứng khoán: PAN) thông báo phát hành cổ phiếu theo chương trình lựa chọn cho người lao động (ESOP) trong công ty. Theo PAN, việc phát hành cổ phiếu ESOP...

2 người mạnh tay mua vào cổ phiếu ESOP là chủ tịch HĐQT Nguyễn Duy Hưng và Tổng giám đốc- bà Nguyễn Thị Trà My. Công ty Cổ phần Tập đoàn PAN (mã chứng khoán: PAN) thông báo phát hành cổ phiếu theo chương trình lựa chọn cho người lao động (ESOP) trong công ty. Theo PAN, việc phát hành cổ phiếu ESOP...

Thái Lan - Campuchia triển khai vũ khí hạng nặng, đã có thương vong07:33

Thái Lan - Campuchia triển khai vũ khí hạng nặng, đã có thương vong07:33 Vụ sai sót ở bản tin thời sự VTV: BTV kỳ cựu bị đình chỉ công tác, CĐM bức xúc03:38

Vụ sai sót ở bản tin thời sự VTV: BTV kỳ cựu bị đình chỉ công tác, CĐM bức xúc03:38 Video: Sóng thần tấn công quần đảo Kuril của Nga01:22

Video: Sóng thần tấn công quần đảo Kuril của Nga01:22 Thái Lan, Campuchia cáo buộc nhau tiếp diễn tấn công ở biên giới tranh chấp00:54

Thái Lan, Campuchia cáo buộc nhau tiếp diễn tấn công ở biên giới tranh chấp00:54 Nga tìm được máy bay mất tích, không còn ai sống sót00:25

Nga tìm được máy bay mất tích, không còn ai sống sót00:25 Phát hiện 250 ứng dụng Android độc hại cần được gỡ bỏ07:52

Phát hiện 250 ứng dụng Android độc hại cần được gỡ bỏ07:52 Thủ tướng Thái Lan nói về giao tranh, ông Hun Sen tham gia chỉ huy quân đội06:16

Thủ tướng Thái Lan nói về giao tranh, ông Hun Sen tham gia chỉ huy quân đội06:16 Danh tính 10 nạn nhân tử vong trong vụ lật xe khách tại Hà Tĩnh11:47

Danh tính 10 nạn nhân tử vong trong vụ lật xe khách tại Hà Tĩnh11:47 Thủ tướng Campuchia cảm ơn Tổng thống Trump, đồng ý ngừng bắn ngay lập tức với Thái Lan10:06

Thủ tướng Campuchia cảm ơn Tổng thống Trump, đồng ý ngừng bắn ngay lập tức với Thái Lan10:06 Giải cứu 4 con trâu bị lũ cuốn trôi ra biển Cửa Lò00:46

Giải cứu 4 con trâu bị lũ cuốn trôi ra biển Cửa Lò00:46 Quyền Thủ tướng Thái Lan cảnh báo giao tranh với Campuchia, thương vong tiếp tục tăng00:58

Quyền Thủ tướng Thái Lan cảnh báo giao tranh với Campuchia, thương vong tiếp tục tăng00:58Tin đang nóng

Tin mới nhất

Bắt khẩn cấp Giám đốc và Phó Giám đốc Trung tâm đăng kiểm xe cơ giới 29-07D

Sau khi thay Chủ tịch HĐQT, NCB tiếp tục bổ nhiệm mới một loạt nhân sự cấp cao

Tăng trưởng tín dụng tới 21/12 đạt 10,14%

Giá cà phê hôm nay 24/12: Arabica quay đầu tăng, Robusta lừng khừng khi nhà đầu cơ nghỉ lễ Giáng sinh

Giá tiêu hôm nay 24/12: Chưa nhìn thấy đáy đợt suy giảm, giá tiêu Ấn Độ đảo chiều tăng

Chứng khoán 2020: Phiên giao dịch chưa từng có, vượt ngưỡng 1 tỷ USD

Giá Bitcoin hôm nay 24/12: Bitcoin rực cháy giữa biển lửa thị trường

Tỷ giá USD hôm nay 24/12: Tiếp tục suy giảm

Cổ phiếu HDC tăng nóng, Vietinbank Securities muốn thoái toàn bộ vốn

Giá vàng hôm nay 24/12: Vàng đang trend tăng trong bối cảnh USD suy yếu

VietinBank sẽ trả cổ tức 5% trong năm 2020 thay vì kế hoạch sang 2021

Chứng khoán ngày 24/12: Những cổ phiếu nào được khuyến nghị?

Có thể bạn quan tâm

Nét phóng khoáng tối giản cùng áo sơ mi crop top

Thời trang

11:35:57 30/07/2025

Truy tố đại gia Đinh Trường Chinh và đồng phạm

Pháp luật

11:35:29 30/07/2025

Loạt xe máy điện chạy 200 km mới phải cắm sạc

Xe máy

11:27:09 30/07/2025

Sự biến hóa đa phong cách trong gu thời trang của Thiều Bảo Trâm

Phong cách sao

11:17:06 30/07/2025

Trúng số độc đắc trong 3 ngày đầu tháng 8, 3 con giáp mở túi hứng bao lì xì của Thần Tài, tiền nhiều như lá rụng mùa thu, may mắn dồn dập, giàu sang không ai bằng

Trắc nghiệm

11:16:59 30/07/2025

Galaxy Z & Watch 2025 chính thức mở bán - Mở lối công nghệ, nhận ưu đãi cực đỉnh tại Thế Giới Di Động!

Đồ 2-tek

11:14:45 30/07/2025

Dàn mỹ nhân đau đớn vì bị xâm hại lúc nhỏ: Nữ hoàng phim thần tượng sốc đến tận bây giờ

Sao châu á

11:11:52 30/07/2025

Nga phát triển "bộ não" tự vận hành UAV đầu tiên trên thế giới

Thế giới

11:10:48 30/07/2025

Tôi không định cưới, cho đến khi mẹ bạn trai đặt thẻ đen lên bàn và nói một câu khiến tôi không thể ngừng cười

Góc tâm tình

11:06:32 30/07/2025

Lên núi Bà Đen chiêm bái tượng Phật Di Lặc bằng đá sa thạch lớn nhất thế giới

Du lịch

10:59:31 30/07/2025

8 lần bị thất hứa, người mua nhà ở xã hội cầu cứu

8 lần bị thất hứa, người mua nhà ở xã hội cầu cứu Xu thế dòng tiền: Niềm tin mai một, lấy lại cách nào?

Xu thế dòng tiền: Niềm tin mai một, lấy lại cách nào?

Nhựa Hà Nội (NHH): Vững sức tăng trưởng

Nhựa Hà Nội (NHH): Vững sức tăng trưởng Đạt Phương (DPG) huy động 300 tỷ trái phiếu, tiếp tục vay ngân hàng với hạn mức hơn ngàn tỷ

Đạt Phương (DPG) huy động 300 tỷ trái phiếu, tiếp tục vay ngân hàng với hạn mức hơn ngàn tỷ Bán khu phức hợp ở Myanmar, bầu Đức thu về ngàn tỷ

Bán khu phức hợp ở Myanmar, bầu Đức thu về ngàn tỷ Sự kiện châu Á nào nổi bật nhất trong tuần này?

Sự kiện châu Á nào nổi bật nhất trong tuần này? VPBank và đường đến thịnh vượng

VPBank và đường đến thịnh vượng 9 tháng lỗ hơn 210 tỷ, Yeah1 dự chi gần 139 tỷ đồng mua 50% cổ phần MediaOne

9 tháng lỗ hơn 210 tỷ, Yeah1 dự chi gần 139 tỷ đồng mua 50% cổ phần MediaOne 9 tháng lãi 9.700 tỷ đồng, Agribank xin tăng vốn thêm 20.000 tỷ đồng

9 tháng lãi 9.700 tỷ đồng, Agribank xin tăng vốn thêm 20.000 tỷ đồng Đã biết lý do Món Huế không thể bán, đành phá sản

Đã biết lý do Món Huế không thể bán, đành phá sản Giá vàng quanh ngưỡng hơn 41,7 triệu đồng/lượng, nhà đầu tư chờ đợi

Giá vàng quanh ngưỡng hơn 41,7 triệu đồng/lượng, nhà đầu tư chờ đợi FTM sắp sửa tổ chức họp ĐHCĐ bất thường bàn chuyện tái cơ cấu công ty và ban lãnh đạo

FTM sắp sửa tổ chức họp ĐHCĐ bất thường bàn chuyện tái cơ cấu công ty và ban lãnh đạo Xi măng và Khoáng sản Yên Bái (YBC) triển khai phát hành gần 3 triệu cổ phiếu cho Nhà đầu tư chiến lược

Xi măng và Khoáng sản Yên Bái (YBC) triển khai phát hành gần 3 triệu cổ phiếu cho Nhà đầu tư chiến lược Vì sao Chủ tịch Đất Xanh 'ra tay' gom hơn 1,5 triệu cổ phiếu?

Vì sao Chủ tịch Đất Xanh 'ra tay' gom hơn 1,5 triệu cổ phiếu? 6 dấu hiệu mỡ máu cao xuất hiện vào ban đêm

6 dấu hiệu mỡ máu cao xuất hiện vào ban đêm Tóc Tiên - Touliver rao bán biệt thự giá hơn 24 tỷ đồng?

Tóc Tiên - Touliver rao bán biệt thự giá hơn 24 tỷ đồng? "Tóm gọn" Katy Perry hẹn hò ăn tối với cựu Thủ tướng Canada chỉ sau 25 ngày chia tay Orlando Bloom

"Tóm gọn" Katy Perry hẹn hò ăn tối với cựu Thủ tướng Canada chỉ sau 25 ngày chia tay Orlando Bloom Trấn Thành tuyên bố trước mặt đàn em: "50 tỷ thì làm phim Trấn Thành chứ không làm MV này!"

Trấn Thành tuyên bố trước mặt đàn em: "50 tỷ thì làm phim Trấn Thành chứ không làm MV này!" Bom tấn của Song Hye Kyo bất ngờ lên sóng: Rating lên tới 47%, chuyện phim giả tình thật mới sốc

Bom tấn của Song Hye Kyo bất ngờ lên sóng: Rating lên tới 47%, chuyện phim giả tình thật mới sốc Mỹ nhân showbiz "đẹp hơn AI" ám ảnh khi bị cả nhóm đàn ông tấn công vì lí do khó tin

Mỹ nhân showbiz "đẹp hơn AI" ám ảnh khi bị cả nhóm đàn ông tấn công vì lí do khó tin Ly hôn chồng ngoại tình, tôi phát hiện sự thật rùng mình hơn cả sự phản bội

Ly hôn chồng ngoại tình, tôi phát hiện sự thật rùng mình hơn cả sự phản bội Cháy xe máy điện, nhiều người leo ban công qua nhà hàng xóm thoát thân

Cháy xe máy điện, nhiều người leo ban công qua nhà hàng xóm thoát thân Triệu Vy đường cùng rồi: Tiêu sạch 1.900 tỷ, giờ nợ 51 triệu cũng không có tiền trả?

Triệu Vy đường cùng rồi: Tiêu sạch 1.900 tỷ, giờ nợ 51 triệu cũng không có tiền trả? Vụ bé gái 13 tuổi ở Hà Nội mất tích bí ẩn, lời kể ngây thơ về hành trình xuyên Việt

Vụ bé gái 13 tuổi ở Hà Nội mất tích bí ẩn, lời kể ngây thơ về hành trình xuyên Việt Câu nói của bạn gái kém 37 tuổi của Quang Minh làm dậy sóng cộng đồng mạng

Câu nói của bạn gái kém 37 tuổi của Quang Minh làm dậy sóng cộng đồng mạng Thực tập sinh Việt bị bắt với cáo buộc cướp của, giết người ở Nhật

Thực tập sinh Việt bị bắt với cáo buộc cướp của, giết người ở Nhật Đôi đam nữ tử vong căn nhà ở TPHCM cùng là sinh viên đại học

Đôi đam nữ tử vong căn nhà ở TPHCM cùng là sinh viên đại học Chị gái lấy chồng giám đốc nhưng không gửi cho mẹ đẻ 1 đồng, tôi trách chị thì hôm sau nhận được cuộc gọi tàn nhẫn của anh rể

Chị gái lấy chồng giám đốc nhưng không gửi cho mẹ đẻ 1 đồng, tôi trách chị thì hôm sau nhận được cuộc gọi tàn nhẫn của anh rể Cận cảnh sát thủ mặc vest, cầm súng trường xả loạt đạn tại tòa nhà ở New York

Cận cảnh sát thủ mặc vest, cầm súng trường xả loạt đạn tại tòa nhà ở New York Chồng Từ Hy Viên ngày càng gầy yếu, lộ nhiều hành động kỳ lạ sau khi vợ đột ngột qua đời

Chồng Từ Hy Viên ngày càng gầy yếu, lộ nhiều hành động kỳ lạ sau khi vợ đột ngột qua đời Chồng ngọc nữ hạng A showbiz lộ clip đưa 2 cô gái vào khách sạn, nhưng con số tiểu tam thực tế mới thực sự gây sốc

Chồng ngọc nữ hạng A showbiz lộ clip đưa 2 cô gái vào khách sạn, nhưng con số tiểu tam thực tế mới thực sự gây sốc