Sacombank quý I/2020 lợi nhuận giảm, nợ xấu tăng nhanh

Lợi nhuận sau thuế quý I/2020 của Ngân hàng TMCP Sài Gòn Thương Tín ( Sacombank, HOSE: STB) đạt 786 tỷ đồng, giảm 7% trong khi nợ xấu tăng từ 1.94% lên 1.97%.

Sacombank vừa công bố BCTC hợp nhất quý I/2020, ghi nhận lợi nhuận trước và sau thuế sụt giảm lần lượt 989 tỷ đồng và 786 tỷ đồng.

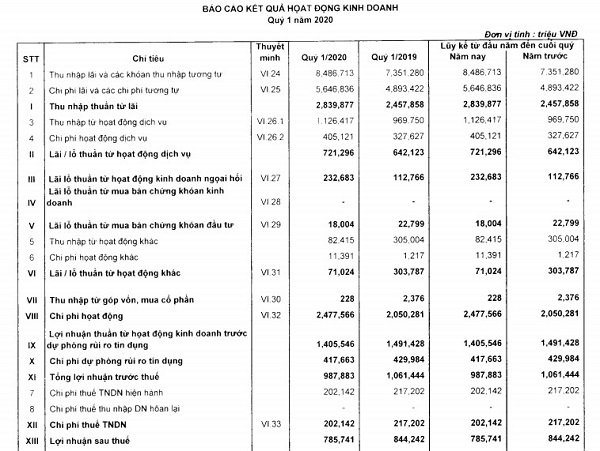

Kết quả kinh doanh hợp nhất quý I/2020 tại Sacombank.(Nguồn: BCTC hợp nhất quý I/2020).

Cụ thể, trong quý 1/2020, thu nhập lãi thuần đạt 2.840 tỷ đồng, tăng 16% so với cùng kỳ năm 2019, lãi từ hoạt động dịch vụ tăng 12% lên mức 721 tỷ đồng. Đáng chú ý, lãi từ mảng kinh doanh ngoại hối tăng 106% lên mức 233 tỷ đồng.

Trong khi đó, lãi từ hoạt động mua bán chứng khoán đầu tư giảm 21% so với cùng kì, chỉ còn 18 tỷ đồng. Lãi từ hoạt động khác giảm mạnh 77%, chỉ đạt 71 tỷ đồng. Trước đó, các nguồn thu hoạt động khác của Sacombank trong quý 1/2019 chủ yếu đến từ việc xử lý, thu hồi nợ xấu.

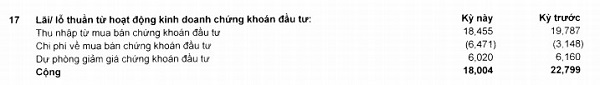

Nguồn: BCTC hợp nhất quý 1/2020.

Quý 1/2020, chi phí dự phòng rủi ro tín dụng của Sacombank giảm nhẹ 3% so với cùng kỳ, chỉ còn gần 418 tỷ đồng. Vì vậy, lợi nhuận trước và sau thuế của Ngân hàng đạt 988 tỷ đồng và 786 tỷ đồng, giảm nhẹ 7% so với cùng kỳ.

Video đang HOT

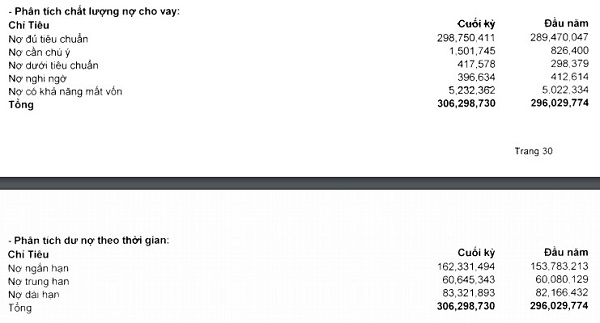

Cho vay khách hàng của Sacombank tăng nhẹ 3% so với đầu năm, đạt 306.299 tỷ đồng, trong khi tiền gửi của khách hàng chỉ tăng 1% so với đầu năm, đạt 405.709 tỷ đồng.

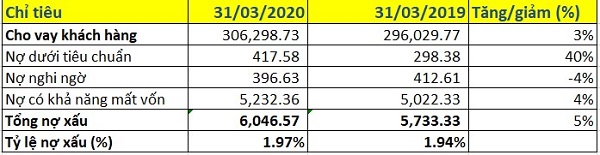

Chất lượng nợ cho vay và nợ ngắn hạn trong quý I/2020 tại Sacombank. Nguồn: BCTC hợp nhất quý I/2020).

Đáng chú ý, tại thời điểm 31/3/2020, nợ xấu nội bảng của ngân hàng ở mức 6.046 tỷ đồng, tăng hơn 300 tỷ đồng so với đầu năm. Nợ xấu gia tăng chủ yếu do nợ dưới tiêu chuẩn (nhóm 3) tăng 40%, lên mức hơn 417 tỷ đồng. Nợ có khả năng mất vốn (nhóm 5- nhóm nợ nguy hiểm nhất) tăng 5%, lên mức 5.232 tỷ đồng. Trong khi đó, cho vay khách hàng chỉ tăng nhẹ 3%, lên mức 306.299 tỷ đồng.

Do đó, tỷ lệ nợ xấu trên tổng dư nợ cho vay tại Sacombank cũng tăng từ 1.94% lên 1.97%.

Đáng nói, nợ ngắn hạn của Sacombank cũng tăng 6% so với đầu năm, lên mức 162.331 tỷ đồng.

Nguồn:Tổng hợp từ BCTC hợp nhất quý I/2020. Đvt: Tỷ đồng.

Trong quý 1/2020, Sacombank có nhiều hoạt động rao bán các tài sản bất động sản có giá trị lớn ế ẩm từ nhiều năm nay.

Cụ thể, Sacombank đã rao bán dự án Khu nhà ở cao tầng và khu vui chơi thể dục thể thao tiểu khu 3 – khu dân cư Bình Trị Đông và một phần thửa đất số 122 tại phường Bình Trị Đông B với giá khởi điểm 6.029 tỷ đồng, giảm hơn 600 tỷ đồng so với thời điểm trước đó.

Tháng 3/2020, nhà băng này đưa ra hàng loạt thông báo rao bán nhiều bất động sản giá trăm tỷ như thửa đất số 51, tờ bản đồ số 38, quận 2, TP.HCM với giá khởi điểm gần 145 tỷ đồng; quyền sử dụng đất số 2149, tờ bản đồ số 1, huyện Bình Chánh, TP.HCM với giá khởi điểm 397,5 tỷ đồng;…

Hà Phương

Hàng loạt ngân hàng có nợ xấu tăng trong quý 1/2020

Không chỉ nợ xấu nội bảng tăng mà việc xử lý tài sản đảm bảo và nợ tại VAMC cũng chậm lại trong quý 1 năm nay ở nhiều ngân hàng.

Đã có hơn 10 ngân hàng công bố báo cáo tài chính quý 1/2020. Trong khi năm ngoái tăng đồng đều, bức tranh lợi nhuận quý 1 năm nay lại rất nhiều màu sắc, có ngân hàng tăng trưởng âm, có ngân hàng tăng nhẹ, cũng có ngân hàng tăng theo cấp số nhân. Song về nợ xấu, phần lớn những ngân hàng này có nợ xấu tăng.

Trường hợp đáng chú ý nhất là tại Kienlongbank, nợ xấu của ngân hàng bất ngờ tăng vọt từ 342 tỷ đồng lên 2.240 tỷ, tức tăng tới 6,6 lần. Theo đó, Kienlongbank từ một ngân hàng có tỷ lệ nợ xấu thuộc nhóm thấp nhất hệ thống vọt lên nhóm cao nhất. Tỷ lệ nợ xấu của ngân hàng cuối tháng 3 lên tới 6,62% trong khi hồi đầu năm chỉ ở mức 1,02%.

Sự thay đổi đột ngột này là do nợ có khả năng mất vốn của ngân hàng tăng tới 9 lần lên 2.127 tỷ đồng. Theo Kienlongbank, trong số 2.127 tỷ đồng nợ có khả năng mất vốn có 1.895 tỷ đồng dư nợ các khoản vay đối với một nhóm khách hàng với tài sản đảm bảo là cổ phiếu của một ngân hàng khác được phân loại nợ nhóm 5 theo quyết định của NHNN. Được biết, số cổ phiếu này chính là cổ phiếu của ngân hàng Sacombank. Kienlongbank đã rao bán số cổ phiếu này kể từ đầu năm đến nay nhưng vẫn chưa thành công.

Một ngân hàng khác có nợ xấu tăng khá mạnh là TPBank. Nợ xấu của TPBank cuối tháng 3 là 1.884 tỷ đồng, tăng 53% so với đầu năm; trong khi đó, dư nợ cho vay tăng 5% lên 100.509 tỷ đồng. Theo đó, tỷ lệ nợ xấu trên tổng dư nợ cho vay tăng từ mức 1,29% lên 1,87%.

Tại ngân hàng nhỏ khác là Saigonbank, nợ xấu nội bảng đã tăng tới 95% trong 3 tháng đầu năm lên 377 tỷ đồng, trong đó chủ yếu do nợ dưới tiêu chuẩn tăng mạnh. Theo đó, tỷ lệ nợ xấu trên dư nợ cho vay của ngân hàng này tăng mạnh từ 1,96% lên 2,65%.

Trong khi đó, những ngân hàng lớn cũng có nợ xấu tăng, nhưng không nhiều. Chẳng hạn, nợ xấu nội bảng của Sacombank cuối tháng 3 ở mức 6.046 tỷ đồng, tăng hơn 300 tỷ so với đầu năm. Tỷ lệ nợ xấu nội bảng trên tổng dư nợ cho vay tăng từ 1,94% lên 1,97%.

Đáng lưu ý, dường như hoạt động xử lý nợ của Sacombank đang chậm lại so với năm ngoái khi lãi từ hoạt động khác của ngân hàng sụt giảm mạnh 76,6% so với cùng kỳ, chỉ đạt 71 tỷ đồng. Trong khi đó, nợ xấu tại VAMC cũng chưa có sự chuyển biến rõ rệt nào.

Hay tại Vietcombank, nợ xấu cuối tháng 3/2020 tăng 387 tỷ so với hồi đầu năm lên mức 5.191 tỷ đồng. Theo đó, tỷ lệ nợ xấu cũng tăng, nhưng vẫn ở mức thấp, chỉ 0,79%.

Bên cạnh những ngân hàng nói trên, một số ngân hàng khác cũng có tỷ lệ nợ xấu (trên dư nợ cho vay khách hàng) tăng trong quý 1/2020, như BacABank tăng từ 0,69% lên 0,79%; SeABank tăng từ 2,31% lên 2,34%; VIB tăng từ 1,96% lên 2,19%,...

VPBank là ngân hàng hiếm hoi có nợ xấu giảm trong 3 tháng đầu năm, từ mức 8.798 tỷ đồng xuống còn 7.984 tỷ đồng (tức giảm 9,3%). Theo đó, tỷ lệ nợ xấu trên tổng dư nợ cho vay giảm từ mức 3,42% xuống còn 3,03%.

Nhìn chung, nợ xấu có tăng lên ở nhiều ngân hàng trong quý 1/2020, tuy nhiên hầu hết mức tăng chưa phải là mạnh. Một phần cũng là nhờ cơ cấu lại thời hạn trả nợ, chưa chuyển nhóm nợ cho các khách hàng bị ảnh hưởng bởi Covid-19. Theo báo cáo của Ngân hàng Nhà nước vào cuối tháng 3, các TCTD đã bước đầu cơ cấu lại thời gian trả nợ, giữ nguyên nhóm nợ cho trên 52.000 khách hàng với dư nợ 17.927 tỷ đồng (trong đó NHCSXH là 1.400 tỷ).

Nguy cơ nợ xấu tăng cao trong năm nay là điều đã được nhiều chuyên gia cảnh báo. Và trên thực tế, ước tính gần đây nhất của NHNN thì đã có đến 2 triệu dư nợ cho vay bị ảnh hưởng bởi dịch bệnh, chiếm đến 23% tổng tín dụng của toàn hệ thống. Ngân hàng Nhà nước cũng đánh giá tiềm ẩn nợ xấu tăng trong năm nay, và đưa ra 2 kịch bản.

Kịch bản thứ nhất, trong trường hợp dịch được kiểm soát trong quý 1, tỷ lệ nợ xấu (nội bảng, đã bán cho VAMC và nợ đã thực hiện các biện pháp phân loại nợ) sẽ ở mức 2,9-3,2% đến cuối quý 2 và từ 2,6-3% đến cuối năm 2020.

KỊch bản thứ 2, trong trường hợp dịch diễn biến phức tạp và được kiểm soát trong quý 2, nợ xấu sẽ ở mức gần 4% vào cuối quý 2 và 3,7% vào cuối năm 2020 và có thể cao hơn, dẫn tới ảnh hưởng đến tiến độ thực hiện Phương án cơ cấu lại gắn với xử lý nợ xấu của các TCTD và khả năng phục hồi của các TCTD.

Diệp Trần

Vì sao lợi nhuận sau thuế quý 1 của Sacombank đi lùi?  Lãi thuần từ hoạt động khác lao dốc 77% cùng với chi phí hoạt động tăng 10% khiến lợi nhuận sau thuế quý 1 của Sacombank sụt giảm 7% so cùng kỳ. Trong kỳ, thu nhập lãi thuần của Ngân hàng TMCP Sài Gòn Thương Tín (Sacombank, HOSE: STB) đạt gần 2,840 tỷ đồng, tăng 16%. Hoạt động dịch vụ cũng đem về...

Lãi thuần từ hoạt động khác lao dốc 77% cùng với chi phí hoạt động tăng 10% khiến lợi nhuận sau thuế quý 1 của Sacombank sụt giảm 7% so cùng kỳ. Trong kỳ, thu nhập lãi thuần của Ngân hàng TMCP Sài Gòn Thương Tín (Sacombank, HOSE: STB) đạt gần 2,840 tỷ đồng, tăng 16%. Hoạt động dịch vụ cũng đem về...

Clip nghi phạm đốt quán hát khiến 11 người chết ở Hà Nội01:29

Clip nghi phạm đốt quán hát khiến 11 người chết ở Hà Nội01:29 Lý do quán 'Hát cho nhau nghe' bị phóng hỏa khiến 11 người tử vong ở Hà Nội02:17

Lý do quán 'Hát cho nhau nghe' bị phóng hỏa khiến 11 người tử vong ở Hà Nội02:17 Tìm thấy thi thể nữ tài xế, xuyên đêm trục vớt ô tô rơi sông Đồng Nai01:29

Tìm thấy thi thể nữ tài xế, xuyên đêm trục vớt ô tô rơi sông Đồng Nai01:29 Nội bộ Mỹ mâu thuẫn về Ukraine?08:24

Nội bộ Mỹ mâu thuẫn về Ukraine?08:24 Diễn biến vụ nghi phạm đốt quán 'Hát cho nhau nghe' làm 11 người tử vong01:02

Diễn biến vụ nghi phạm đốt quán 'Hát cho nhau nghe' làm 11 người tử vong01:02 Cuộc gọi vô vọng của người nhà nạn nhân tử vong trong vụ cháy ở Hà Nội09:51

Cuộc gọi vô vọng của người nhà nạn nhân tử vong trong vụ cháy ở Hà Nội09:51 Nga liên lạc với 'lực lượng mạnh nhất' ở Syria14:18

Nga liên lạc với 'lực lượng mạnh nhất' ở Syria14:18 Vụ cướp giả cảnh sát hình sự: Dàn dựng ly kỳ như phim hành động09:21

Vụ cướp giả cảnh sát hình sự: Dàn dựng ly kỳ như phim hành động09:21 Nga phóng gần 300 tên lửa và UAV, Ukraine điều F-16 ứng phó?08:24

Nga phóng gần 300 tên lửa và UAV, Ukraine điều F-16 ứng phó?08:24 Chính phủ mới Syria muốn Nga 'xem xét lại' hiện diện quân sự08:31

Chính phủ mới Syria muốn Nga 'xem xét lại' hiện diện quân sự08:31 Chàng trai 20 tuổi kể lại khoảnh khắc lao vào cứu hộ trong vụ cháy quán cà phê02:26

Chàng trai 20 tuổi kể lại khoảnh khắc lao vào cứu hộ trong vụ cháy quán cà phê02:26Tin đang nóng

Tin mới nhất

Bắt khẩn cấp Giám đốc và Phó Giám đốc Trung tâm đăng kiểm xe cơ giới 29-07D

Sau khi thay Chủ tịch HĐQT, NCB tiếp tục bổ nhiệm mới một loạt nhân sự cấp cao

Tăng trưởng tín dụng tới 21/12 đạt 10,14%

Giá cà phê hôm nay 24/12: Arabica quay đầu tăng, Robusta lừng khừng khi nhà đầu cơ nghỉ lễ Giáng sinh

Giá tiêu hôm nay 24/12: Chưa nhìn thấy đáy đợt suy giảm, giá tiêu Ấn Độ đảo chiều tăng

Chứng khoán 2020: Phiên giao dịch chưa từng có, vượt ngưỡng 1 tỷ USD

Giá Bitcoin hôm nay 24/12: Bitcoin rực cháy giữa biển lửa thị trường

Tỷ giá USD hôm nay 24/12: Tiếp tục suy giảm

Cổ phiếu HDC tăng nóng, Vietinbank Securities muốn thoái toàn bộ vốn

Giá vàng hôm nay 24/12: Vàng đang trend tăng trong bối cảnh USD suy yếu

VietinBank sẽ trả cổ tức 5% trong năm 2020 thay vì kế hoạch sang 2021

Chứng khoán ngày 24/12: Những cổ phiếu nào được khuyến nghị?

Có thể bạn quan tâm

Mozambique để quốc tang tưởng nhớ các nạn nhân của bão Chido

Thế giới

04:49:45 21/12/2024

Hoa hậu Việt đóng phim: Khen ít, tranh cãi nhiều

Hậu trường phim

23:29:59 20/12/2024

When the Phone Rings tập 7: Tổng tài - tiểu kiều thê hôn nhau ngọt lịm khiến MXH bùng nổ

Phim châu á

23:23:43 20/12/2024

Thu Quỳnh là mẹ 2 con vẫn sexy, Quỳnh Nga quấn quýt bên Việt Anh

Sao việt

23:13:52 20/12/2024

Ông trùm 'Độc đạo' tái xuất màn ảnh nhỏ trong bộ phim 'Mật lệnh hoa sữa'

Phim việt

23:09:41 20/12/2024

Mẹ cô dâu trẻ đẹp, nụ cười tỏa nắng gây chú ý trong đám hỏi ở Hải Phòng

Netizen

22:56:54 20/12/2024

Mùa Giáng sinh này hãy cùng cả nhà khám phá thế giới nhiệm màu của 'Biệt đội Tí hon'

Phim âu mỹ

22:50:02 20/12/2024

Tới lúc Grealish được tháo gỡ xiềng xích

Sao thể thao

22:40:58 20/12/2024

Hình phạt xứng đáng cho 2 người phụ nữ tống tiền tài tử "Ký sinh trùng"

Sao châu á

22:26:15 20/12/2024

Hai lao động Việt tử nạn trong vụ cháy lớn ở nhà máy tại Đài Loan

Tin nổi bật

22:17:28 20/12/2024

Bất động sản An Gia lãi chưa đến 1 tỷ đồng, nợ phải trả tăng thêm 232 tỷ trong quý I

Bất động sản An Gia lãi chưa đến 1 tỷ đồng, nợ phải trả tăng thêm 232 tỷ trong quý I Doanh nghiệp vận tải gửi… “tâm thư”!

Doanh nghiệp vận tải gửi… “tâm thư”!

Hoạt động ngân hàng trong quý 1: Lợi nhuận sụt giảm, nợ xấu tăng vọt

Hoạt động ngân hàng trong quý 1: Lợi nhuận sụt giảm, nợ xấu tăng vọt Lợi nhuận quý 1/2020 của Sacombank (STB) giảm 7% so cùng kỳ

Lợi nhuận quý 1/2020 của Sacombank (STB) giảm 7% so cùng kỳ Sacombank báo lãi trước thuế gần 1.000 tỷ trong quý 1/2020

Sacombank báo lãi trước thuế gần 1.000 tỷ trong quý 1/2020 Lãi suất ngân hàng nào cao nhất?

Lãi suất ngân hàng nào cao nhất? Bàn tròn chứng khoán: Cổ phiếu bất động sản và chứng khoán tiếp tục thăng hoa?

Bàn tròn chứng khoán: Cổ phiếu bất động sản và chứng khoán tiếp tục thăng hoa? Ngân hàng giảm mạnh giá USD

Ngân hàng giảm mạnh giá USD Cái chết chấn động showbiz: Minh tinh 22 tuổi nghi sát hại chồng đại gia U80 sau 3 tháng cưới, phán quyết cuối cùng gây phẫn nộ

Cái chết chấn động showbiz: Minh tinh 22 tuổi nghi sát hại chồng đại gia U80 sau 3 tháng cưới, phán quyết cuối cùng gây phẫn nộ Phương Lan tiết lộ thông tin sốc căn nhà được gia đình Phan Đạt tặng trong lễ cưới?

Phương Lan tiết lộ thông tin sốc căn nhà được gia đình Phan Đạt tặng trong lễ cưới? Anh Đức lên tiếng đáp trả khi vợ bị chỉ trích thái độ

Anh Đức lên tiếng đáp trả khi vợ bị chỉ trích thái độ Rủ đồng nghiệp mua vé số, không ngờ cả hai trúng độc đắc hơn 17 tỷ đồng

Rủ đồng nghiệp mua vé số, không ngờ cả hai trúng độc đắc hơn 17 tỷ đồng

NÓNG: Phương Lan tố Phan Đạt dọa tung ảnh nhạy cảm, ly hôn vì sợ bị ảnh hưởng đến tính mạng

NÓNG: Phương Lan tố Phan Đạt dọa tung ảnh nhạy cảm, ly hôn vì sợ bị ảnh hưởng đến tính mạng Một nữ ca sĩ - diễn viên Việt nổi tiếng: "Chia tay bạn trai rồi tôi mới biết mình có em bé"

Một nữ ca sĩ - diễn viên Việt nổi tiếng: "Chia tay bạn trai rồi tôi mới biết mình có em bé" Song Joong Ki lần đầu tiết lộ về gia cảnh của vợ

Song Joong Ki lần đầu tiết lộ về gia cảnh của vợ Danh tính 11 nạn nhân tử vong trong vụ cháy quán cà phê

Danh tính 11 nạn nhân tử vong trong vụ cháy quán cà phê Người phụ nữ gửi tiết kiệm 3 tỷ đồng, 5 năm sau đi rút tài khoản chỉ còn 3 nghìn: Cảnh sát vào cuộc vạch trần thủ đoạn tinh vi, ngân hàng cũng không ngờ tới

Người phụ nữ gửi tiết kiệm 3 tỷ đồng, 5 năm sau đi rút tài khoản chỉ còn 3 nghìn: Cảnh sát vào cuộc vạch trần thủ đoạn tinh vi, ngân hàng cũng không ngờ tới Cháy quán cà phê 11 người tử vong: Lời khai của nghi phạm

Cháy quán cà phê 11 người tử vong: Lời khai của nghi phạm

Nhanh chóng xác định danh tính các nạn nhân vụ cháy quán cafe

Nhanh chóng xác định danh tính các nạn nhân vụ cháy quán cafe Vụ cháy 11 người tử vong: Nạn nhân không có cơ hội thoát bằng cửa chính

Vụ cháy 11 người tử vong: Nạn nhân không có cơ hội thoát bằng cửa chính Sao nam hạng A gây sốc vì cưỡng hôn nữ thần sắc đẹp ngay trên sóng trực tiếp, ai ngờ nhận quả báo cực đắng

Sao nam hạng A gây sốc vì cưỡng hôn nữ thần sắc đẹp ngay trên sóng trực tiếp, ai ngờ nhận quả báo cực đắng Vụ cháy 11 người chết: Xót xa người tử nạn nằm ở các tầng và nhà vệ sinh

Vụ cháy 11 người chết: Xót xa người tử nạn nằm ở các tầng và nhà vệ sinh