Rơi từ ‘đỉnh’, lãi suất tiết kiệm không còn 8,4%/năm

Đạt “đỉnh” 8,4%/năm từ hồi tháng 4 nhưng lãi suất huy động rơi rụng dần sau nhiều lần điều chỉnh giảm liên tiếp.

Cuối tháng 4/2016, nhiều ngân hàng tuyên bố sẽ giảm lãi suất cho vay. Giảm lãi suất cho vay đồng nghĩa với việc lãi suất tiết kiệm sẽ giảm theo.

Các chuyên gia ngân hàng nghi ngại khả năng giảm lãi suất vì lạm phát và giá dầu đang có xu hướng đi lên. Bên cạnh đó, lãi suất tiết kiệm phải “cạnh tranh” với thị trường Trái phiếu Chính phủ. Vì vậy, Trung tâm nghiên cứu của BIDV dự báo lãi suất sẽ tăng trong tháng 6.

Tuy nhiên, một số ngân hàng lại đang đi ngược lại với dự báo của giới chuyên gia. Ngày 16/6, ngân hàng thương mại cổ phần Tiên Phong (TPB) công bố biểu lãi suất mới. Theo đó, lợi ích của khách hàng gửi tiết kiệm tại đây sẽ giảm nhẹ.

Cụ thể, nếu đầu tháng 4, TPB gây sốc khi đưa lãi suất lên “đỉnh cao” mới 8,4%/năm cho kỳ hạn 36 tháng thì tới nay, ở kỳ hạn 37 tháng của gói tiết kiệm Tài Lộc, sau nhiều lần điều chỉnh, lãi suất chỉ còn là 7,9%/năm.

Với hình thức gửi tiết kiệm thông thường, lãi suất cao nhất 7,6%/năm được áp dụng cho kỳ hạn 36 tháng. Nếu gửi tiết kiệm online, khách hàng sẽ nhận được mức cao hơn một chút là 7,65%/năm. Chỉ cách đây 2 tháng, con số này là 8%/năm.

Liên tục giảm lãi suất cũng là điều mà ngân hàng thương mại cổ phần Phương Đông (OCB) thực hiện. Từ tháng 4, lãi suất huy động tại OCB được giảm từ 8%/năm xuống 7,9%/năm.

Và từ ngày 8/6, mức lãi cao nhất mà OCB dành cho khách chỉ còn là 7,7%/năm cho kỳ hạn 36 tháng và 13 tháng. Trong đó, ở kỳ hạn 13 tháng, OCB đưa ra thêm điều kiện đó là khoản tiền gửi phải từ 500 tỷ đồng trở lên.

Tại ngân hàng thương mại cổ phần Xuất nhập khẩu Việt Nam (Eximbank), lãi suất cũng đang giảm sâu. Cách đây 3 tháng, tại Eximbank, 7,9%/năm là mức lãi suất cao nhất áp dụng cho kỳ hạn 35 tháng và khoản tiền từ 10 tỷ trở lên. Còn với khách hàng thông thương, mức cao nhất chỉ là 6,9%/năm cho kỳ hạn 36 tháng.

Nhưng từ ngày 8/6, mức lãi suất cao nhất tại Eximbank chỉ còn 7,5%/năm, áp dụng cho kỳ hạn 13 tháng. Điều kiện để được hưởng mức lãi này là khách hàng phải gửi tiết kiệm từ 500 tỷ đồng trở lên. Với khách thông thường, mức lãi cao nhất chỉ là 6,8%/năm thay vì 6,9%/năm như trước đây.

Trong khi đó, các “ông lớn” ngân hàng vẫn tiếp tục duy trì chính sách lãi suất thấp. Lãi suất cao nhất tại Vietcombank là 6,5%/năm áp dụng cho các kỳ hạn từ 12 tháng tới 60 tháng, tại BIDV là 7,2%/năm cho kỳ hạn 36 tháng, tại Vietinbank là 7%/năm.

Video đang HOT

Ngân hàng Nhà nước vẫn rất quan tâm tới vấn đề giảm lãi suất. Mới đây, Ngân hàng Nhà nước đã yêu cầu các ngân hàng thương mại báo cáo tình hình lãi suất huy động và lãi suất cho vay định kỳ vào ngày 20 hằng tháng từ tháng 6/2016.

Đây là động thái mới nhất của Ngân hàng Nhà nước sau khi Thống đốc Lê Minh Hưng ban hành Chỉ thị số 04 về một số giải pháp điều hành chính sách tiền tệ và hoạt động ngân hàng những tháng cuối năm 2016.

Theo đó, Ngân hàng Nhà nước yêu cầu các ngân hàng thương mại xây dựng kế hoạch và thực hiện các giải pháp để tạo điều kiện giảm lãi suất.

Ngân hàng Nhà nước cũng đã công bố tình hình lãi suất ở thời điểm cuối tháng 5. Theo đó, mặt bằng lãi suất huy động bằng VND phổ biến ở mức 0,8-1%/năm đối với tiền gửi không kỳ hạn và có kỳ hạn dưới 1 tháng; 4,5-5,4%/năm đối với tiền gửi có kỳ hạn từ 1 tháng đến dưới 6 tháng; 5,4-6,5%/năm đối với tiền gửi có kỳ hạn từ 6 tháng đến dưới 12 tháng; kỳ hạn trên 12 tháng ở mức 6,4-7,2%/năm.

Mặt bằng lãi suất cho vay phổ biến đối với các lĩnh vực ưu tiên ở mức 6-7%/năm đối với ngắn hạn. Các ngân hàng thương mại nhà nước tiếp tục áp dụng lãi suất cho vay trung và dài hạn phổ biến đối với các lĩnh vực ưu tiên ở mức 9-10%/năm.

Lãi suất cho vay các lĩnh vực sản xuất kinh doanh thông thường ở mức 6,8-9%/năm đối với ngắn hạn; 9,3-11%/năm đối với trung và dài hạn. Đối với nhóm khách hàng tốt, tình hình tài chính lành mạnh, minh bạch, lãi suất cho vay từ 5-6%/năm.

Theo VTC

5.000 tỷ đồng/phiên chảy vào trái phiếu: Thị trường cổ phiếu sẽ tăng tốc hay lùi xa?

Từ năm 2012, thị trường trái phiếu có những bước phát triển đột phá về công nghệ, về giải pháp, giúp số tiền huy động và thanh khoản trái phiếu trên thị trường thứ cấp tăng mạnh. Trong khi đó, thị trường cổ phiếu có công cụ, giải pháp gì mới để thúc đẩy thanh khoản?

Trong khi dòng tiền dường như chảy mạnh hơn vào trái phiếu chính phủ, thì đối tượng nhà đầu tư tại đây vẫn chủ yếu là những gương mặt cũ

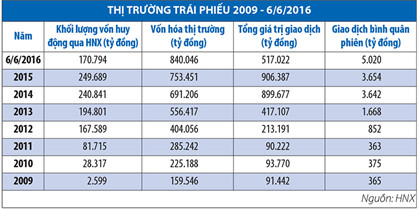

Trên 170.000 tỷ đồng là số tiền Chính phủ đã huy động được qua thị trường trái phiếu tại Sở Giao dịch chứng khoán Hà Nội (HNX) kể từ đầu năm đến 6/6/2016.

Cùng với đó, thanh khoản trên thị trường vượt qua con số 5.000 tỷ đồng/phiên, kể từ đầu năm đến nay, đã không chỉ bứt phá so với chính mình, mà tiếp tục vượt xa thanh khoản trên thị trường cổ phiếu.

Thanh khoản trái phiếu vượt xa thị trường cổ phiếu

Nếu năm 2009, năm đầu tiên thị trường trái phiếu chính phủ cải tiến, định hình phát triển theo mô hình thị trường trái phiếu chuyên biệt, tổng số vốn huy động chỉ đạt 2.599 tỷ đồng với giá trị giao dịch đạt 365 tỷ đồng/phiên, thì 3 năm trở lại đây, thị trường này đã có sự bứt phá (xem bảng số liệu). Với vốn hóa 840.000 tỷ đồng, thanh khoản trái phiếu kể từ đầu năm đến nay vượt 5.000 tỷ đồng/phiên. Trong khi đó, trên thị trường cổ phiếu, vốn hóa cả 3 sàn đến cuối năm 2015 khoảng 1.360.000 tỷ đồng, nhưng thanh khoản chỉ trung bình 2.500 tỷ đồng/phiên.

Từ đầu năm đến nay, thị trường cổ phiếu sôi động hơn, nhưng thanh khoản của cả 3 sàn chưa đạt ngưỡng 3.000 tỷ đồng/phiên. Nếu như trước đây, giao dịch trái phiếu rất ít người quan tâm và dòng chảy vốn cũng chỉ loanh quanh vài trăm tỷ/phiên, thì kể từ năm 2013, mức độ chu chuyển vốn trên thị trường trái phiếu đã vượt qua thị trường cổ phiếu và ngày càng vượt xa, dù vốn hóa trên thị trường trái phiếu vẫn chỉ bằng 60% so với tổng vốn hóa trên 3 thị trường cổ phiếu.

Ở tư cách người đi vay (Chính phủ), có 2 điểm để đánh giá hiệu quả của kênh huy động tiền là kỳ hạn vay (càng dài càng thuận lợi) và lãi suất (càng thấp, càng giảm áp lực cho ngân sách). Trái phiếu chính phủ thời thuận lợi từng có kỳ hạn trung bình 3, 4 năm, nhưng hiện nay, HNX cho biết, kỳ hạn chỉ xấp xỉ 3 năm. Về lãi suất, phiên đấu thầu gần nhất (8/6/2016), lãi suất huy động của trái phiếu kỳ hạn 5 năm là 6,07%; trái phiếu kỳ hạn 30 năm có lãi suất huy động 8%/năm (mua 500 tỷ đồng trong tổng số 1.500 tỷ đồng gọi thầu)...

Thanh khoản trái phiếu cải thiện là điều kiện thuận lợi để thu hút nhà đầu tư lớn. Chủ tịch HNX Nguyễn Thành Long cho rằng, khi thanh khoản tốt lên, nhà đầu tư không quá quan trọng về kỳ hạn trái phiếu nữa, vì có đầu tư loại kỳ hạn dài thì khi cần chuyển nhượng cũng dễ dàng làm được trên thị trường thứ cấp. Thanh khoản tốt cũng là điều kiện để cải thiện lãi suất vay vốn, vì thế làm thế nào để giữ và thúc đẩy thanh khoản trên thị trường tốt hơn, là việc HNX sẽ tập trung làm trong tương lai.

Trong nhiều giải pháp đã và sẽ được triển khai, ông Long cho rằng, "chìa khóa" sắp tới chính ở việc sửa Thông tư 234/TT-BTC và việc đưa sản phẩm hợp đồng tương lai trái phiếu chính phủ có thể chuyển giao vật chất vào vận hành. Thị trường trái phiếu chính phủ, vì thế, còn nhiều triển vọng bứt lên.

Thị trường cổ phiếu sẽ tăng tốc hay lùi xa?

Nếu trên thị trường trái phiếu chính phủ, tạm chưa bàn đến yếu tố đặc thù (đối tượng nhà đầu tư hạn chế, ràng buộc về trách nhiệm của thành viên...) thì điểm tựa thúc đẩy dòng tiền chảy mạnh là sự đổi mới liên tục của chính sách, giải pháp.

Cụ thể, từ năm 2012, thị trường có bước phát triển đột phá về công nghệ, về giải pháp, như phát hành lô lớn, áp dụng sản phẩm mới (long, short và zero coupon), rút ngắn thời gian đưa trái phiếu lên sàn; áp dụng hệ thống quotes giá 2 chiều, cải cách hệ thống thanh toán, hỗ trợ vay và cho vay trái phiếu....

Trong khoảng thời gian này, thị trường cổ phiếu có công cụ, giải pháp gì mới để thúc đẩy thanh khoản? Nhìn nhận khách quan, dường như cải tiến lớn nhất trên thị trường cổ phiếu có lẽ là câu chuyện giảm thời gian thanh toán chứng khoán từ T 3 về T 2, còn lại chưa có chính sách, giải pháp gì đủ mới, đủ mạnh, để kích hoạt sự sôi động của thị trường. Trong khi đó, thị trường cổ phiếu là nơi giao dịch của trên 1.000 doanh nghiệp, của 1,5 triệu nhà đầu tư, có vốn hóa gần 1,4 tỷ tỷ đồng, vượt trội so với thị trường trái phiếu.

Nhiều năm nay, nhà đầu tư và CTCK chờ vay margin được nới rộng (về đối tượng và tăng quyền tự quyết), nhưng quy định về margin hiện vẫn áp dụng từ năm 2011. Nhà đầu tư chờ đợi cho bán chứng khoán trên đường về, T 0, nhưng chưa biết bao giờ mới thực thi được. Chính sách nới room được đánh giá như bước đột phá về tư duy trong thu hút vốn ngoại (Nghị định 60/2015/NĐ-CP), nhưng sau 1 năm triển khai, chỉ có 4 DN "mạnh dạn" làm....

Khi thị trường trái phiếu bật lên (về thanh khoản, về hiệu quả huy động vốn), dư luận nhận ra bức tranh tương phản giữa 2 mảng: cổ phiếu và trái phiếu. Chính phủ nào cũng cần tạo kênh huy động vốn và việc đầu tư, phát triển thị trường thực hiện chức năng này là đương nhiên và rất quan trọng. Tuy nhiên, các chủ thể khác trong nền kinh tế, đặc biệt là khối DN cũng vô cùng cần vốn, ở đó, rất cần những giải pháp, quyết sách mạnh mẽ để tạo kênh và thúc đẩy kênh huy động vốn cho DN.

Một điểm lệch rất rõ nét là tập khách hàng, nhà đầu tư. Thị trường cổ phiếu có trên 1,5 triệu nhà đầu tư mở tài khoản giao dịch, còn thị trường trái phiếu chỉ vài chục nhà đầu tư mua trên thị trường sơ cấp, còn trên thị trường thứ cấp, nhà đầu tư cũng chủ yếu là các ngân hàng.

Việc các ngân hàng nắm nhiều trái phiếu chính phủ tại Việt Nam, theo Chủ tịch HNX, phù hợp với thông lệ, vì đây là khoản đầu tư có rủi ro thấp nhất, thậm chí thường được gọi là phi rủi ro. Trái phiếu chính phủ cũng là công cụ được các ngân hàng dùng để thực hiện nghiệp vụ thị trường mở, giúp các ngân hàng chiết khấu tại ngân hàng trung ương, trong trường hợp cần vốn.

Trên thị trường quốc tế, trái phiếu chính phủ thường được mua bởi 3 chủ thể: các ngân hàng thương mại, các nhà đầu tư tổ chức và các quỹ đầu tư. Nhà đầu tư tư nhân sẽ đầu tư gián tiếp trên thị trường trái phiếu, thông qua việc mua chứng chỉ quỹ đầu tư chuyên đầu tư vào lĩnh vực này.

Khi trái phiếu chính phủ được sử dụng linh hoạt và dễ dàng chuyển hóa thành tiền, lãi suất trái phiếu cũng khá hấp dẫn (lãi suất kỳ hạn 5 năm trên 6%/năm, trong khi VN-Index năm 2015 chỉ tăng 5,7%), dòng tiền từ ngân hàng và nhà đầu tư lớn vào trái phiếu là hệ quả tất yếu.

Cùng với đó, TTCK phái sinh sẽ chính thức mở cửa hoạt động vào năm 2017, với một trong hai hàng hóa đầu tiên là sản phẩm phái sinh trái phiếu chính phủ, sẽ tạo thêm miếng ghép, nâng bước thị trường trái phiếu hoàn thiện hơn.

Dù thị trường trái phiếu vẫn phải đối mặt với nhiều áp lực phía trước như phải đa dạng hóa nhà đầu tư, phải làm sao giảm lãi suất huy động, tăng dần kỳ hạn bình quân của các loại trái phiếu..., nhưng 5.000 tỷ đồng vốn được chuyển nhượng mỗi ngày trên thị trường này kể từ đầu năm đến nay là một kết quả vượt trội, đồng nghĩa với việc thanh khoản trái phiếu đã gấp đôi thanh khoản trên thị trường cổ phiếu (HOSE, HNX, UPCoM).

Về vốn huy động, trong cuộc làm việc với Phó thủ tướng Vương Đình Huệ mới đây, Ủy ban Chứng khoán Nhà nước cho biết, năm 2015, trong tổng lượng vốn huy động qua TTCK là 300.000 tỷ đồng, có đến 250.000 tỷ đồng là huy động qua trái phiếu chính phủ. Như vậy, khối DN trên sàn (1.000 DN) chỉ huy động được có 50.000 tỷ đồng qua TTCK năm 2015.

Do tính chất các thị trường khác nhau, nên mọi sự so sánh đều chỉ mang tính tương đối. Dù vậy, từ thực trạng 2 mảng thị trường và những con số thống kê trên có thể thấy, bức tranh lệch và sẽ ngày càng lệch, nếu thị trường cổ phiếu thiếu các giải pháp mạnh để thúc đẩy sự sôi động, thúc đẩy dòng chảy vốn.

Tường Vi

Theo_Tin Nhanh Chứng Khoán

Lãi suất cho vay đã thấp hơn lãi suất huy động  Một loạt ngân hàng đã công bố hạ lãi suất cho vay, thậm chí cho vay với khung lãi suất thấp hơn cả lãi suất huy động. Với chính sách hỗ trợ này, các ngân hàng sẽ phải hy sinh lợi nhuận để hỗ trợ các doanh nghiệp và người đi vay. Lãi suất cho vay đã về mức 5 - 6%/năm Vào...

Một loạt ngân hàng đã công bố hạ lãi suất cho vay, thậm chí cho vay với khung lãi suất thấp hơn cả lãi suất huy động. Với chính sách hỗ trợ này, các ngân hàng sẽ phải hy sinh lợi nhuận để hỗ trợ các doanh nghiệp và người đi vay. Lãi suất cho vay đã về mức 5 - 6%/năm Vào...

Công an xác minh clip người đàn ông khuyết tật bị hai thanh niên đi xe máy không mũ bảo hiểm tát vào đầu01:20

Công an xác minh clip người đàn ông khuyết tật bị hai thanh niên đi xe máy không mũ bảo hiểm tát vào đầu01:20 Đòn giáng của ông Trump vào Ukraine trước ngưỡng cửa đàm phán với Nga09:07

Đòn giáng của ông Trump vào Ukraine trước ngưỡng cửa đàm phán với Nga09:07 Lãnh đạo Mỹ - Ukraine khẩu chiến kịch liệt08:41

Lãnh đạo Mỹ - Ukraine khẩu chiến kịch liệt08:41 'Ông Trump rất thất vọng về ông Zelensky, muốn Ukraine thỏa thuận khoáng sản 500 tỉ USD'09:08

'Ông Trump rất thất vọng về ông Zelensky, muốn Ukraine thỏa thuận khoáng sản 500 tỉ USD'09:08 Thực hư clip xe cứu thương chế còi "cố lên, sắp tới rồi" chạy ở TPHCM00:28

Thực hư clip xe cứu thương chế còi "cố lên, sắp tới rồi" chạy ở TPHCM00:28 Ông Trump bất ngờ nặng lời về ông Zelensky, nhiều bên bị sốc08:41

Ông Trump bất ngờ nặng lời về ông Zelensky, nhiều bên bị sốc08:41 Xác minh clip 2 tài xế ô tô cầm kiếm dọa chém nhau giữa đường ở TPHCM00:52

Xác minh clip 2 tài xế ô tô cầm kiếm dọa chém nhau giữa đường ở TPHCM00:52 Ô tô đâm sập cửa nhà dân ở Thái Nguyên, cuốn người đàn ông vào gầm08:05

Ô tô đâm sập cửa nhà dân ở Thái Nguyên, cuốn người đàn ông vào gầm08:05 500 ngày xung đột khốc liệt cày nát Dải Gaza01:49

500 ngày xung đột khốc liệt cày nát Dải Gaza01:49 Phát biểu của ông Trump về 'người cứu đất nước' gây xôn xao09:24

Phát biểu của ông Trump về 'người cứu đất nước' gây xôn xao09:24 Mỹ quyết không để Iran trở thành 'quốc gia hạt nhân'09:43

Mỹ quyết không để Iran trở thành 'quốc gia hạt nhân'09:43Tin đang nóng

Tin mới nhất

Bắt khẩn cấp Giám đốc và Phó Giám đốc Trung tâm đăng kiểm xe cơ giới 29-07D

Sau khi thay Chủ tịch HĐQT, NCB tiếp tục bổ nhiệm mới một loạt nhân sự cấp cao

Tăng trưởng tín dụng tới 21/12 đạt 10,14%

Giá cà phê hôm nay 24/12: Arabica quay đầu tăng, Robusta lừng khừng khi nhà đầu cơ nghỉ lễ Giáng sinh

Giá tiêu hôm nay 24/12: Chưa nhìn thấy đáy đợt suy giảm, giá tiêu Ấn Độ đảo chiều tăng

Chứng khoán 2020: Phiên giao dịch chưa từng có, vượt ngưỡng 1 tỷ USD

Giá Bitcoin hôm nay 24/12: Bitcoin rực cháy giữa biển lửa thị trường

Tỷ giá USD hôm nay 24/12: Tiếp tục suy giảm

Cổ phiếu HDC tăng nóng, Vietinbank Securities muốn thoái toàn bộ vốn

Giá vàng hôm nay 24/12: Vàng đang trend tăng trong bối cảnh USD suy yếu

VietinBank sẽ trả cổ tức 5% trong năm 2020 thay vì kế hoạch sang 2021

Chứng khoán ngày 24/12: Những cổ phiếu nào được khuyến nghị?

Có thể bạn quan tâm

Bão tuyết lịch sử phong tỏa hơn 2.000 tuyến đường tại Thổ Nhĩ Kỳ

Thế giới

10:10:52 24/02/2025

Khởi tố nhóm thanh thiếu niên đánh người, cướp tài sản

Pháp luật

10:02:57 24/02/2025

Trung Quốc khoan sâu hơn 10.000 mét vào vào tâm trái đất

Lạ vui

09:45:43 24/02/2025

Cuối tuần đến Tà Lài cắm trại, ngắm hoàng hôn

Du lịch

09:34:42 24/02/2025

Hé lộ bí mật giữ kín hơn 60 năm của NSND Trà Giang

Tv show

09:33:46 24/02/2025

Thi thể người phụ nữ được bọc giấy bạc trong rẫy cao su Đồng Nai

Tin nổi bật

09:33:33 24/02/2025

Trở lại sau 10 năm dừng đóng phim, Đỗ Thị Hải Yến được chồng và 3 con ủng hộ

Hậu trường phim

09:19:47 24/02/2025

8 bến đỗ tiềm năng cho Pogba

Sao thể thao

09:18:17 24/02/2025

Vì sao 'hoa hậu 6 con' sở hữu 80.000m2 đất phải xin điện nước nhà hàng xóm?

Sao việt

09:16:43 24/02/2025

Giá vàng hôm nay (18/6): Giá vàng lấy đà tiến sát mốc 35 triệu đồng

Giá vàng hôm nay (18/6): Giá vàng lấy đà tiến sát mốc 35 triệu đồng Vàng SJC sụt giảm giá mạnh sau khi chạm đỉnh 10 tháng

Vàng SJC sụt giảm giá mạnh sau khi chạm đỉnh 10 tháng

Kỳ vọng tăng trưởng tín dụng

Kỳ vọng tăng trưởng tín dụng Cân đo ngân sách và lãi suất

Cân đo ngân sách và lãi suất VEPR khuyến nghị tăng trưởng tín dụng 2016 là quá cao và nên bỏ trần lãi suất

VEPR khuyến nghị tăng trưởng tín dụng 2016 là quá cao và nên bỏ trần lãi suất Cần sớm dỡ bỏ trần lãi suất huy động?

Cần sớm dỡ bỏ trần lãi suất huy động? Áp lực giữ ổn định lãi suất cho vay

Áp lực giữ ổn định lãi suất cho vay Sẽ 'quản chặt' nợ công hơn nữa

Sẽ 'quản chặt' nợ công hơn nữa

Khệ nệ bụng bầu bay hàng ngàn cây số, "tiểu tam đáng ghét nhất Kbiz" bị người tình U70 đối xử phũ phàng?

Khệ nệ bụng bầu bay hàng ngàn cây số, "tiểu tam đáng ghét nhất Kbiz" bị người tình U70 đối xử phũ phàng? Phim Hàn hay tới độ rating tăng 117% chỉ sau 1 tập, nam chính đẹp hoàn hảo tuyệt đối từ gương mặt đến body

Phim Hàn hay tới độ rating tăng 117% chỉ sau 1 tập, nam chính đẹp hoàn hảo tuyệt đối từ gương mặt đến body Ngày đầu tiên sau đám cưới con trai, mẹ tôi gọi thông gia sang nhận lại con dâu vì dám đưa ra yêu cầu ngang ngược

Ngày đầu tiên sau đám cưới con trai, mẹ tôi gọi thông gia sang nhận lại con dâu vì dám đưa ra yêu cầu ngang ngược Đẳng cấp tuyệt đối của Triệu Lệ Dĩnh: Dương Mịch, Lưu Diệc Phi đều thua xa

Đẳng cấp tuyệt đối của Triệu Lệ Dĩnh: Dương Mịch, Lưu Diệc Phi đều thua xa Công chúa đẹp nhất Trung Quốc hiện tại: Nhan sắc lộng lẫy đến phát sáng, đẳng cấp hàng đầu không ai dám chê

Công chúa đẹp nhất Trung Quốc hiện tại: Nhan sắc lộng lẫy đến phát sáng, đẳng cấp hàng đầu không ai dám chê Bố bỏ rơi vợ con từ khi còn nhỏ, nay muốn sang tên cho tôi 2 căn nhà lớn cùng nhiều tài sản với điều kiện phải quay về nhận tổ quy tông

Bố bỏ rơi vợ con từ khi còn nhỏ, nay muốn sang tên cho tôi 2 căn nhà lớn cùng nhiều tài sản với điều kiện phải quay về nhận tổ quy tông Mỹ nhân 10X hot nhất hiện tại bị đuổi khỏi showbiz sau khi đoạn clip kinh hoàng dài gần 2 phút bại lộ

Mỹ nhân 10X hot nhất hiện tại bị đuổi khỏi showbiz sau khi đoạn clip kinh hoàng dài gần 2 phút bại lộ Cả mạng xã hội liên tục nhắc tên Phạm Thoại và mẹ bé Bắp: Chuyện gì đang xảy ra?

Cả mạng xã hội liên tục nhắc tên Phạm Thoại và mẹ bé Bắp: Chuyện gì đang xảy ra?

Chở thi thể nữ sinh bị tai nạn tử vong về nhà, xe cấp cứu gặp nạn

Chở thi thể nữ sinh bị tai nạn tử vong về nhà, xe cấp cứu gặp nạn Xác định kẻ sát hại 2 mẹ con tại nhà riêng ở Bình Dương

Xác định kẻ sát hại 2 mẹ con tại nhà riêng ở Bình Dương Công an cảnh báo mối nguy hại từ "chiếc váy hồng 2 dây" hot nhất mạng xã hội

Công an cảnh báo mối nguy hại từ "chiếc váy hồng 2 dây" hot nhất mạng xã hội Công bố thời khắc hấp hối của Từ Hy Viên, minh tinh nắm chặt tay 1 người không buông

Công bố thời khắc hấp hối của Từ Hy Viên, minh tinh nắm chặt tay 1 người không buông Xót xa trước tin nhắn cuối cùng bố đẻ gửi cho Vũ Cát Tường trước khi mất vì ung thư

Xót xa trước tin nhắn cuối cùng bố đẻ gửi cho Vũ Cát Tường trước khi mất vì ung thư

Nhân chứng kể khoảnh khắc phát hiện 2 mẹ con bị sát hại ở Bình Dương

Nhân chứng kể khoảnh khắc phát hiện 2 mẹ con bị sát hại ở Bình Dương