Quy định mới về quản lý ngoại hối trong mua, bán nợ của VAMC

Công ty Quản lý tài sản của các tổ chức tín dụng Việt Nam ( VAMC), tổ chức tín dụng bán nợ, bên mua nợ từ VAMC, khách hàng vay và các bên liên quan khác có trách nhiệm tuân thủ các quy định của pháp luật về hạn chế sử dụng ngoại hối trên lãnh thổ Việt Nam khi thực hiện mua, bán nợ và thu hồi khoản nợ được mua.

Ảnh minh họa

Đây là nội dung mới được bổ sung tại Thông tư 32/2019/TT-NHNN do Ngân hàng Nhà nước Việt Nam mới ban hành nhằm sửa đổi, bổ sung Thông tư 19/2013/TT-NHNN quy định về việc mua, bán và xử lý nợ xấu của Công ty Quản lý tài sản của các tổ chức tín dụng Việt Nam.

Cụ thể, Thông tư bổ sung quy định về quản lý ngoại hối trong hoạt động mua, bán nợ của VAMC như sau:

VAMC, tổ chức tín dụng bán nợ, bên mua nợ từ VAMC, khách hàng vay và các bên liên quan khác có trách nhiệm tuân thủ các quy định của pháp luật về hạn chế sử dụng ngoại hối trên lãnh thổ Việt Nam khi thực hiện mua, bán nợ và thu hồi khoản nợ được mua.

Video đang HOT

Khi thực hiện mua, bán nợ với VAMC, bên mua nợ sử dụng tài khoản thanh toán bằng đồng Việt Nam mở tại ngân hàng thương mại, chi nhánh ngân hàng nước ngoài tại Việt Nam để thực hiện thanh toán cho VAMC tiền mua nợ và các chi phí có liên quan theo hợp đồng mua bán nợ đối với trường hợp sử dụng đồng tiền mua nợ là đồng Việt Nam;

Bên mua nợ là người không cư trú sử dụng tài khoản thanh toán bằng ngoại tệ mở tại ngân hàng thương mại, chi nhánh ngân hàng nước ngoài được phép hoạt động ngoại hối trên lãnh thổ Việt Nam hoặc tài khoản ngoại tệ của bên mua nợ tại nước ngoài để thực hiện thanh toán cho VAMC tiền mua nợ và các chi phí liên quan theo hợp đồng mua, bán nợ đối với trường hợp sử dụng đồng tiền mua nợ là ngoại tệ.

Khi thu hồi nợ từ các khoản nợ được mua từ VAMC, số tiền thu hồi nợ phải được chuyển vào 01 tài khoản thanh toán bằng đồng Việt Nam hoặc 01 tài khoản thanh toán bằng ngoại tệ (đối với trường hợp khoản nợ được thu hồi bằng ngoại tệ) của bên mua nợ mở tại ngân hàng thương mại, chi nhánh ngân hàng nước ngoài được phép hoạt động ngoại hối trên lãnh thổ Việt Nam.

Trường hợp mua, bán khoản nợ phát sinh từ nghiệp vụ cho vay ra nước ngoài hoặc nợ phát sinh do trả thay trong nghiệp vụ bảo lãnh cho bên được bảo lãnh là người không cư trú thì: Bên bán nợ (tổ chức tín dụng bán nợ khi bán nợ cho VAMC hoặc VAMC khi bán nợ) thực hiện đăng ký thay đổi khoản cho vay ra nước ngoài, khoản thu hồi nợ bảo lãnh theo quy định hiện hành về quản lý ngoại hối đối với việc cho vay ra nước ngoài và thu hồi nợ bảo lãnh cho người không cư trú.

Bên mua nợ (VAMC khi mua nợ hoặc bên mua nợ từ VAMC là người cư trú) thực hiện đăng ký kế hoạch thu hồi nợ theo quy định hiện hành về quản lý ngoại hối đối với việc thu hồi nợ nước ngoài phát sinh từ nghiệp vụ mua, bán nợ.

Thông tư này có hiệu lực thi hành kể từ ngày 14-2-2020.

TQ

Theo Phapluatxahoi.vn

Lãi suất ngân hàng năm 2020 sẽ như thế nào?

Tác động của sự điều chỉnh lãi suất điều hành trong giai đoạn tháng 9 - 10 và 11/2019 sẽ được dần phản ánh trong nửa đầu năm2020. Ngoài ra, dư địa để NHNN có thể tiếp tục cắt giảm lãi suất điều hành trong năm 2020 là còn khá nhiều khi lãi suất thực (đã trừ lạm phát) vẫn ở mức tương đối trong khu vực.

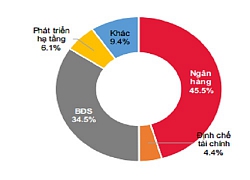

Công ty chứng khoán KB Securities vừa có báo cáo nhận định về kinh tế vĩ mô năm 2020, trong đó nhận định chính sách tiền tệ sẽ tiếp tục duy trì nới lỏng.

Cụ thể, nhóm phân tích đánh giá tăng trưởng cung tiền và tín dụng sẽ tương đương năm 2019, tức là ở mức lần lượt là 13% và 14%. Ước tính mức tăng thêm cung tiền trong năm 2020 vào khoảng hơn 1 triệu tỷ đồng, tương ứng với mức tăng trưởng khoảng 13%.

Xu hướng đẩy mạnh cung tiền vào hệ thống (trung bình khoảng 1 triệu tỷ đồng/năm) được duy trì từ năm 2016 song song với việc mua ngoại tệ nhằm bổ sung dự trữ ngoại hối. Trong năm 2019, hoạt động mua ngoại hối đã giúp điều tiết thị trường ngoại hối, giảm áp lực tăng giá của VND, đặc biệt trong bối cảnh đa số các NHTW khác đều có xu hướng nới lỏng chính sách tiền tệ.

Trong năm 2020, khả năng cao NHNN sẽ tiếp tục mua dự trữ ngoại hối với mức khoảng 10 - 12 tỷ USD do dư địa được mở rộng thông qua quy mô GDP năm 2020 dự kiến sẽ tăng khoảng 25% (theo cách tính mới).

Ngoài ra, nhu cầu vay để trả nợ đến hạn của Chính Phủ trong 2020 ước tính là 242 nghìn tỷ đồng, tăng 25% so với năm 2019 nên áp lực phát hành TPCP là tương đối lớn. Việc điều chỉnh GDP sẽ tạo điều kiện để Chính phủ nới rộng các khoản vay nợ. Tăng trưởng tín dụng trong năm 2020 dự báo ở mức 14%, tương đương với mục tiêu Chính phủ đặt ra, nhằm vừa đảm bảo an toàn kinh tế vĩ mô, vừa có thể kích thích tăng trưởng.

Đáng chú ý, chỉ số tín dụng/GDP của Việt Nam sau khi điều chỉnh GDP vào khoảng 110% (so với mức trên 130% cũ vốn nhận được nhiều cảnh báo của các tổ chức tài chính trên thế giới), mặc dù chưa phải mức lành mạnh nhưng phần nào giảm tải áp lực về lộ trình giảm tốc độ tăng trưởng tín dụng của NHNN. Trong năm 2020, room tăng trưởng tín dụng của từng ngân hàng sẽ tiếp tục theo chỉ định của NHNN với lợi thế lớn dành cho các NHTM đã đạt chuẩn Basel 2.

Về mặt bằng lãi suất huy động và cho vay trong năm 2020, xu hướng giảm nhẹ sẽ xuyên suốt cả năm. Cụ thể, tác động của sự điều chỉnh lãi suất điều hành trong giai đoạn tháng 9 - 10 và 11/2019 sẽ được dần phản ánh trong nửa đầu năm2020. Ngoài ra, dư địa để NHNN có thể tiếp tục cắt giảm lãi suất điều hành trong năm 2020 là còn khá nhiều khi lãi suất thực (đã trừ lạm phát) vẫn ở mức tương đối trong khu vực. Trong bối cảnh nếu lạm phát được kiểm soát tốt, khả năng cao NHNN sẽ giảm lãi suất điều hành thêm 25 điểm cơ bản trong quý 2 năm 2020 nhằm kích thích tăng trưởng.

Ngọc Bích

Theo Trí thức trẻ

SeABank báo lãi năm 2019 tăng gấp 2,2 lần lên gần 1.400 tỷ đồng  Ngân hàng TMCP Đông Nam Á (SeABank) vừa công bố kết quả kinh doanh năm 2019 với lợi nhuận hợp nhất trước thuế hơn 1.390 tỷ đồng, tăng 768 ty đông, gấp 2,2 lần mức lợi nhuận năm 2018. Đây la mưc tăng trương cao nhât tư trươc tơi nay cua ngân hang này. SeABank báo lãi năm 2019 tăng gấp 2,2 lần...

Ngân hàng TMCP Đông Nam Á (SeABank) vừa công bố kết quả kinh doanh năm 2019 với lợi nhuận hợp nhất trước thuế hơn 1.390 tỷ đồng, tăng 768 ty đông, gấp 2,2 lần mức lợi nhuận năm 2018. Đây la mưc tăng trương cao nhât tư trươc tơi nay cua ngân hang này. SeABank báo lãi năm 2019 tăng gấp 2,2 lần...

Khoảnh khắc bé trai 3 tuổi hốt hoảng báo tin bạn đuối nước khiến triệu người thót tim01:19

Khoảnh khắc bé trai 3 tuổi hốt hoảng báo tin bạn đuối nước khiến triệu người thót tim01:19 Nghi án mẹ sát hại 2 con để trục lợi bảo hiểm: Người cô ruột hé lộ thông tin bất ngờ00:57

Nghi án mẹ sát hại 2 con để trục lợi bảo hiểm: Người cô ruột hé lộ thông tin bất ngờ00:57 Vụ 'mẹ giết con' ở Quảng Nam: Cả ngàn người tập trung theo dõi dựng lại hiện trường05:23

Vụ 'mẹ giết con' ở Quảng Nam: Cả ngàn người tập trung theo dõi dựng lại hiện trường05:23 Người mẹ giết con để trục lợi bảo hiểm từng lãnh 40 tháng tù00:38

Người mẹ giết con để trục lợi bảo hiểm từng lãnh 40 tháng tù00:38 Vụ tin đồn 'mẹ giết 2 con' gây xôn xao ở Quảng Nam: Người nhà nói gì?01:11

Vụ tin đồn 'mẹ giết 2 con' gây xôn xao ở Quảng Nam: Người nhà nói gì?01:11 Trung Quốc triển khai hơn 80 máy bay, tàu chiến sát Đài Loan?08:57

Trung Quốc triển khai hơn 80 máy bay, tàu chiến sát Đài Loan?08:57 Một ngày sau khi sát hại bạn gái ở Hà Nội, kẻ nghi 'ngáo đá' vẫn chưa tỉnh táo11:47

Một ngày sau khi sát hại bạn gái ở Hà Nội, kẻ nghi 'ngáo đá' vẫn chưa tỉnh táo11:47 Toàn cảnh vụ mẹ sát hại con: Từ tin đồn đến sự thật bị vạch trần10:50

Toàn cảnh vụ mẹ sát hại con: Từ tin đồn đến sự thật bị vạch trần10:50 Nguyên nhân ban đầu vụ 4 ô tô tông nhau trên đèo Bảo Lộc00:51

Nguyên nhân ban đầu vụ 4 ô tô tông nhau trên đèo Bảo Lộc00:51 Xe khách tông trực diện xe tải, 4 hành khách văng ra ngoài11:06

Xe khách tông trực diện xe tải, 4 hành khách văng ra ngoài11:06 Ông Trump khoe thẻ vàng nhập cư 5 triệu USD in hình chân dung08:57

Ông Trump khoe thẻ vàng nhập cư 5 triệu USD in hình chân dung08:57Tin đang nóng

Tin mới nhất

Bắt khẩn cấp Giám đốc và Phó Giám đốc Trung tâm đăng kiểm xe cơ giới 29-07D

Sau khi thay Chủ tịch HĐQT, NCB tiếp tục bổ nhiệm mới một loạt nhân sự cấp cao

Tăng trưởng tín dụng tới 21/12 đạt 10,14%

Giá cà phê hôm nay 24/12: Arabica quay đầu tăng, Robusta lừng khừng khi nhà đầu cơ nghỉ lễ Giáng sinh

Giá tiêu hôm nay 24/12: Chưa nhìn thấy đáy đợt suy giảm, giá tiêu Ấn Độ đảo chiều tăng

Chứng khoán 2020: Phiên giao dịch chưa từng có, vượt ngưỡng 1 tỷ USD

Giá Bitcoin hôm nay 24/12: Bitcoin rực cháy giữa biển lửa thị trường

Tỷ giá USD hôm nay 24/12: Tiếp tục suy giảm

Cổ phiếu HDC tăng nóng, Vietinbank Securities muốn thoái toàn bộ vốn

Giá vàng hôm nay 24/12: Vàng đang trend tăng trong bối cảnh USD suy yếu

VietinBank sẽ trả cổ tức 5% trong năm 2020 thay vì kế hoạch sang 2021

Chứng khoán ngày 24/12: Những cổ phiếu nào được khuyến nghị?

Có thể bạn quan tâm

Quả hồng xiêm có tác dụng gì?

Sức khỏe

20:57:16 10/04/2025

Ông Trump khen ông Tập Cận Bình, để ngỏ khả năng đàm phán với Trung Quốc

Thế giới

20:54:55 10/04/2025

Taylor Swift là người chặn đứng cơ hội diễn Super Bowl của "gã điên Hollywood"?

Nhạc quốc tế

20:39:22 10/04/2025

Triệu Lệ Dĩnh bất ngờ được khen vì quyết định để con lại cho gia đình chồng nuôi hậu ly hôn

Sao châu á

20:34:47 10/04/2025

Màn cầu hôn lạ nhất Vbiz của cặp sao gen Z: Chú rể "diễn xuất bằng cả tính mạng", cô dâu bị "đánh úp"

Sao việt

20:29:10 10/04/2025

Ảnh 'sông Amazon hóa sa mạc' gây sửng sốt

Lạ vui

20:18:16 10/04/2025

Bắt quả tang 17 người tụ tập đánh bạc qua mạng tại quán cà phê

Pháp luật

20:14:08 10/04/2025

TP Hồ Chí Minh: Trên 20 học sinh nghi bị ngộ độc thực phẩm sau ăn trưa tại trường

Tin nổi bật

19:33:35 10/04/2025

Người phụ nữ đang nấu ăn bất ngờ ngã gục, chỉ vài chục giây ngắn ngủi khiến nhiều người nhận ra đột quỵ đáng sợ thế nào

Netizen

19:05:00 10/04/2025

Raphinha cân bằng kỷ lục đáng kinh ngạc của Messi

Sao thể thao

18:29:29 10/04/2025

BID trở thành “ngôi sao sáng”, VnIndex tăng mạnh mẽ

BID trở thành “ngôi sao sáng”, VnIndex tăng mạnh mẽ Bất động sản 2020: Mâu thuẫn giữa nhu cầu và việc hạn chế đầu tư

Bất động sản 2020: Mâu thuẫn giữa nhu cầu và việc hạn chế đầu tư

Sạch nợ xấu tại VAMC, nhiều ngân hàng 'bứt phá' lợi nhuận

Sạch nợ xấu tại VAMC, nhiều ngân hàng 'bứt phá' lợi nhuận OCB kinh doanh ra sao trước thềm bán vốn cho đối tác ngoại?

OCB kinh doanh ra sao trước thềm bán vốn cho đối tác ngoại? "Tứ đại" ngân hàng đua nhau báo lãi cao kỷ lục

"Tứ đại" ngân hàng đua nhau báo lãi cao kỷ lục 4 thách thức với thị trường tài chính Việt Nam năm 2020

4 thách thức với thị trường tài chính Việt Nam năm 2020 4 thách thức chính với kinh tế Việt Nam năm 2020

4 thách thức chính với kinh tế Việt Nam năm 2020 VAMC có quyền cơ cấu lại khách hàng vay sau khi góp vốn điều lệ, vốn cổ phần

VAMC có quyền cơ cấu lại khách hàng vay sau khi góp vốn điều lệ, vốn cổ phần Người tố mẹ bé Bắp ăn chặn tiền từ thiện đã gửi đơn đến công an

Người tố mẹ bé Bắp ăn chặn tiền từ thiện đã gửi đơn đến công an MV Bắc Bling của Hoà Minzy đã biến mất khỏi top trending

MV Bắc Bling của Hoà Minzy đã biến mất khỏi top trending 11 chị gái góp tiền mua nhà, tổ chức đám cưới cho em trai duy nhất

11 chị gái góp tiền mua nhà, tổ chức đám cưới cho em trai duy nhất Sao võ thuật từng là "ông trùm thế giới ngầm": Địa vị trong giới thế nào mà ai nghe tên cũng sợ hãi? (P1)

Sao võ thuật từng là "ông trùm thế giới ngầm": Địa vị trong giới thế nào mà ai nghe tên cũng sợ hãi? (P1) Cô gái Quảng Ngãi 'múa tay ra tiền' tiết lộ lý do không mở nắp chai, bê vác nặng

Cô gái Quảng Ngãi 'múa tay ra tiền' tiết lộ lý do không mở nắp chai, bê vác nặng

CỰC HOT: Anh Tú - Diệu Nhi "trượt tay" để lộ hình ảnh con gái giấu kín suốt 4 năm?

CỰC HOT: Anh Tú - Diệu Nhi "trượt tay" để lộ hình ảnh con gái giấu kín suốt 4 năm? Vụ bé 3 tuổi nhanh trí cứu bạn rơi xuống hố sâu: Mẹ ruột muốn đón về nuôi, quyết định cuối cùng ra sao?

Vụ bé 3 tuổi nhanh trí cứu bạn rơi xuống hố sâu: Mẹ ruột muốn đón về nuôi, quyết định cuối cùng ra sao? Đoạn clip trước khi thẩm mỹ của phú bà Việt viral trở lại, gương mặt lộ rõ khuyết điểm

Đoạn clip trước khi thẩm mỹ của phú bà Việt viral trở lại, gương mặt lộ rõ khuyết điểm HOT: "Tiểu tam bị ghét nhất showbiz" hạ sinh con ngoài giá thú cho đạo diễn U70

HOT: "Tiểu tam bị ghét nhất showbiz" hạ sinh con ngoài giá thú cho đạo diễn U70 Tìm thấy 20kg vàng dưới tòa chung cư bị sập

Tìm thấy 20kg vàng dưới tòa chung cư bị sập Hải quan Mỹ phát thông báo về thuế đối ứng

Hải quan Mỹ phát thông báo về thuế đối ứng Bé gái ra nghĩa trang chụp ảnh với mộ bố mẹ và sau đó "đưa cho AI", kết quả cuối cùng ai cũng bật khóc

Bé gái ra nghĩa trang chụp ảnh với mộ bố mẹ và sau đó "đưa cho AI", kết quả cuối cùng ai cũng bật khóc Thanh niên tử vong nghi rơi từ tầng cao Vạn Hạnh Mall

Thanh niên tử vong nghi rơi từ tầng cao Vạn Hạnh Mall MC Thanh Bạch rơi xuống mương nước sâu 3m, nhập viện cấp cứu lúc mờ sáng

MC Thanh Bạch rơi xuống mương nước sâu 3m, nhập viện cấp cứu lúc mờ sáng Bạn trai Bùi Lan Hương: "Tôi ngại ở chung với người yêu, sợ phiền người ta"

Bạn trai Bùi Lan Hương: "Tôi ngại ở chung với người yêu, sợ phiền người ta"