PTKT tuần (18/01-22/01): Diễn biến quá đà về giá

Các nhà đầu tư nắm giữ cổ phiếu tiếp tục “ứng biến” với thị trường, trong trường hợp xu hướng giảm giá vẫn tiếp tục bởi áp lực ngoại thì nên bán ra cổ phiếu và cover lại trong phiên.

Diễn biến giá trên VN-Index đang có sự sụt giảm quá đà, điều này làm cho các chỉ báo điều chỉnh không đồng pha với giá, dẫn đến khả năng hình thành những phân kỳ dương trên biểu đồ kỹ thuật, tạo ra một cơ hội tăng giá mạnh cho thị trường trong giai đoạn sắp tới.

Điểm số chưa có sự xác nhận trở lại, nhưng quan sát trên mẫu hình chữ nhật được hình thành từ ngày 8/12/2015, điểm mục tiêu của mẫu hình cho về mốc 535, tại đây cơ hội tạo đáy khả năng xuất hiện cao. Với diễn biến điểm số di chuyển như trong tuần qua, thì việc hoàn thành mục tiêu giá có thể diễn ra nhanh trong vòng 1, 2 phiên tới.

Một điểm đáng chú ý nữa của thị trường là thanh khoản đang tăng dần đều, lực cầu này được xuất phát từ khối nội, khi khối ngoại liên tục bán ròng trong thời gian qua. Điều này hàm ý, dòng tiền lớn từ các NĐT trong nước đang tham gia vào thị trường. Khi lực cung từ khối ngoại giảm đi, hoặc chuyển sang lực cầu thì lúc đó diễn biến giá sẽ xác định đảo chiều và tăng nhanh trở lại.

Khuyến nghị: Các nhà đầu tư nắm giữ cổ phiếu tiếp tục “ứng biến” với thị trường, trong trường hợp xu hướng giảm giá vẫn tiếp tục bởi áp lực ngoại thì nên bán ra cổ phiếu và cover lại trong phiên. Với những nhà đầu tư còn nắm giữ tiền mặt, có thể canh mua dần hoặc chờ đợi thị trường xác nhận đáy.

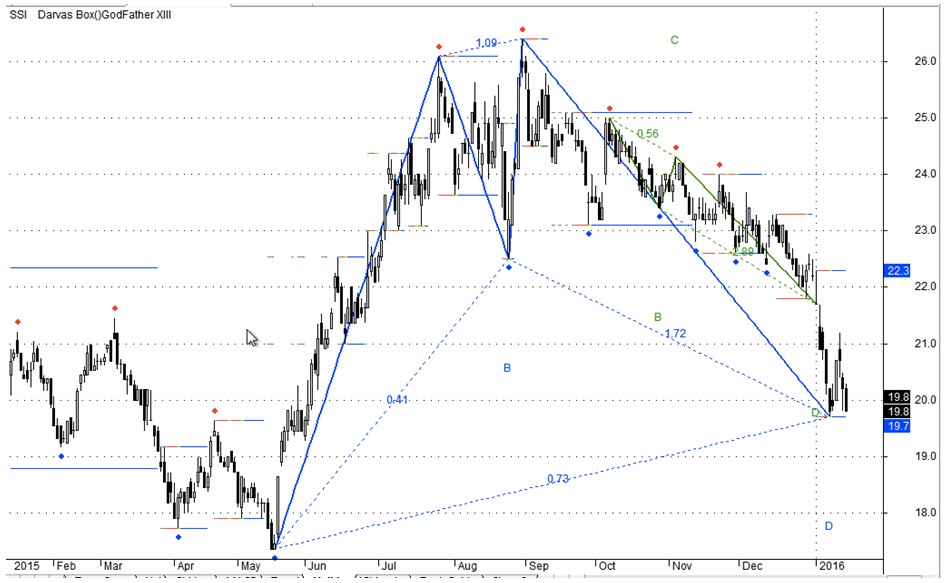

SSI – Mẫu hình Con dơi (The Bat pattern) hình thành

Mẫu hình con dơi là một mẫu hình Harmonic được Scott Carney phát hiện vào năm 2001. Đây là một mẫu hình vô cùng chính xác và có yêu cầu cắt lỗ nhỏ hơn các mẫu hình khác. Ngoài ra quan sát trên các chỉ báo thì SSi cũng đang hình thành phân kỳ dương trên RSi khi có sự đảo chiều tại mẫu hình 2 đáy ngắn hạn, hoặc giả thiết có thể giảm sâu về 19.5 thì SSi cũng vẫn giữ nguyên được tính phân kỳ này.

Video đang HOT

Vùng khuyến nghị mua vào: 19.7-20

Vùng chốt lời ngắn hạn: 23-25

Thời gian đầu tư: 3, 4 tuần

Nhà đầu tư cần thêm thông tin hoặc trao đổi có thể liên hệ dungnv@ssi.com.vn

Theo_NDH

Niêm yết sau hoán đổi cổ phiếu, băn khoăn cách tính ROE

Lợi nhuận sau thuế trên vốn chủ sở hữu (ROE) là một trong những tiêu chí trong việc xét điều kiện niêm yết đối với các DN hợp nhất, nhận sáp nhập, hoán đổi cổ phần..., nhưng cách tính ROE trong trường hợp này hiện chưa được quy định.

Thông tư số 202/2015/TT-BTC hướng dẫn về việc niêm yết sẽ có hiệu lực từ 1/3/2016

Băn khoăn của DN

Với các DN thực hiện tăng vốn bằng hình thức phát hành cổ phiếu để sáp nhập, hợp nhất, hoặc hoán đổi lấy một phần vốn góp tại DN khác, ngoại trừ các quy định liên quan yêu cầu về mặt tài chính, kết quả kinh doanh của các DN trước khi thực hiện phát hành tăng vốn, thì yêu cầu liên quan đến tiêu chí ROE của DN sau hợp nhất, sáp nhập, hoán đổi cổ phần để lấy một phần vốn góp tại DN khác đang khiến DN băn khoăn.

Theo quy định tại Khoản 4, Điều 3, Thông tư số 202/2015/TT-BTC hướng dẫn về việc niêm yết trên Sở GDCK, có hiệu lực từ 1/3/2016, tỷ lệ ROE của DN được tính bằng tỷ lệ giữa lợi nhuận sau thuế so với vốn chủ sở hữu bình quân trong năm của DN. Trong đó, trường hợp tổ chức đăng ký niêm yết là công ty mẹ, chỉ tiêu lợi nhuận sau thuế là lợi nhuận sau thuế của công ty mẹ được xác định tại báo cáo tài chính hợp nhất.

Trường hợp trong năm có hoạt động chuyển đổi loại hình DN, lợi nhuận sau thuế là tổng lợi nhuận sau thuế của các giai đoạn trong năm liền trước năm đăng ký niêm yết được xác định tại báo cáo tài chính kiểm toán trong từng giai đoạn hoạt động. Vốn chủ sở hữu bình quân là bình quân vốn chủ sở hữu đầu kỳ và cuối kỳ trên cơ sở báo cáo tài chính đã được kiểm toán. Trường hợp trong năm có hoạt động chuyển đổi loại hình DN, chỉ tiêu vốn chủ sở hữu được tính bình quân vốn chủ sở hữu đầu kỳ, vốn chủ sở hữu cuối kỳ của các giai đoạn hoạt động.

Với quy định này, DN dễ dàng tính được ROE trước khi thực hiện hợp nhất, sáp nhập, hoặc hoán đổi cổ phần. Tuy nhiên, một số DN cho biết, họ chưa rõ cách tính ROE sau khi thực hiện các nghiệp vụ tăng vốn trên như thế nào.

Nếu tính ROE theo kết quả kinh doanh từ đầu năm tài chính đến thời điểm xảy ra việc tăng vốn, thì thời gian quá ngắn, con số lợi nhuận của DN tại báo cáo tài chính có thể quá nhỏ. Ngoài ra, với trường hợp phần vốn góp DN nhận từ hoán đổi cổ phiếu của DN khác nhỏ hơn tỷ lệ 20% tại DN được hoán đổi để sở hữu, thì khi đó, lợi nhuận của DN được sở hữu thông qua nghiệp vụ này sẽ không được phản ánh trong báo cáo tài chính của công ty thực hiện phát hành (do chưa đủ tỷ lệ sở hữu để trở thành công ty con, công ty liên doanh, liên kết).

Ví dụ, 1 DN vốn điều lệ 1.000 tỷ đồng, ROE trước khi phát hành cổ phần là 5%. DN phát hành thêm 700 tỷ đồng để sở hữu 14% vốn điều lệ của DN khác, thì khi phát hành, DN có bị hủy niêm yết không, khi ROE sau đó nhỏ hơn 5% và tăng vốn quá 50% vốn điều lệ?

Sở GDCK sẽ có hướng dẫn

Trao đổi với ĐTCK, TSKH. Nguyễn Thành Long, Phó chủ tịch Ủy ban Chứng khoán Nhà nước cho rằng, trong các tình huống hợp nhất, sáp nhập, hay hoán đổi một phần cổ phiếu của DN khác, nên hiểu đơn giản là DN mua lại một tỷ lệ nhất định của DN khác không phải bằng tiền, mà bằng việc phát hành cổ phiếu. Với cách hiểu này, DN nếu hợp nhất, sáp nhập thì tỷ lệ sở hữu là 100%, nếu tỷ lệ sở hữu thấp hơn, thì lợi nhuận để tính ROE sẽ tính theo phần trăm tỷ lệ sở hữu của DN sau nghiệp phát hành cổ phiếu để hoán đổi tại DN được hoán đổi cổ phiếu sở hữu.

Cụ thể, DN A sau khi phát hành cổ phiếu để hoán đổi sở hữu 15% vốn điều của DN B, thì lợi nhuận căn cứ để tính ROE là lợi nhuận của DN A cộng thêm 15% lợi nhuận của B.

Về kỳ kế toán để tính lợi nhuận, ông Long cho biết, DN sẽ tính theo lợi nhuận trên báo cáo tài chính kiểm toán của năm liền trước thời điểm thực hiện việc phát hành, còn vốn chủ sở hữu được tính trên vốn chủ sở hữu mới sau phát hành.

"Khi chắp bút soạn thảo Thông tư 202, chúng tôi đã tính đến các yếu tố này. Đó là lý do trong các dự thảo ban đầu của Thông tư 202 không có quy định về cách tính ROE, nhưng khi được ban hành vẫn xuất hiện quy định này. Tuy nhiên, phần cách tính ROE sau thực hiện phát hành cho các trường hợp nói trên, các Sở GDCK sẽ bổ sung trong quy chế niêm yết trên Sở trong thời gian tới", ông Long nói.

Theo ông Long, tinh thần của văn bản luật là khuyến khích, tạo điều kiện cho các DN tái cấu trúc để tốt hơn, chứ không phải là chặn việc phát hành tăng vốn thông qua hình thức hoán đổi cổ phiếu.

Bùi Sưởng

Theo_Tin Nhanh Chứng Khoán

Lập hội đồng kỷ luật cá nhân "dính chàm" tại dự án 8B Lê Trực  Sở Xây dựng Hà Nội vừa thành lập hội đồng kỷ luật xem xét trách nhiệm và quyết định hình thức kỷ luật đối với cán bộ, thanh tra xây dựng thuộc sở liên quan công trình xây dựng sai phép số 8B Lê Trực. Theo kết luận thanh tra của UBND Hà Nội cho hay, từ tháng 3/2011 đến 12/2012, chủ đầu...

Sở Xây dựng Hà Nội vừa thành lập hội đồng kỷ luật xem xét trách nhiệm và quyết định hình thức kỷ luật đối với cán bộ, thanh tra xây dựng thuộc sở liên quan công trình xây dựng sai phép số 8B Lê Trực. Theo kết luận thanh tra của UBND Hà Nội cho hay, từ tháng 3/2011 đến 12/2012, chủ đầu...

Cảnh sát đột kích "sào huyệt" tổ chức quốc tế lừa đảo hàng trăm tỷ đồng02:24

Cảnh sát đột kích "sào huyệt" tổ chức quốc tế lừa đảo hàng trăm tỷ đồng02:24 Xe Camry quay đầu giữa giao lộ thì "chạm trán" Lexus giá gần chục tỷ đồng00:36

Xe Camry quay đầu giữa giao lộ thì "chạm trán" Lexus giá gần chục tỷ đồng00:36 Công an xác minh clip người đàn ông khuyết tật bị hai thanh niên đi xe máy không mũ bảo hiểm tát vào đầu01:20

Công an xác minh clip người đàn ông khuyết tật bị hai thanh niên đi xe máy không mũ bảo hiểm tát vào đầu01:20 Lời khai của chủ tịch hội nông dân xã đột nhập cướp tại nhà lãnh đạo HĐND tỉnh11:25

Lời khai của chủ tịch hội nông dân xã đột nhập cướp tại nhà lãnh đạo HĐND tỉnh11:25 Khởi tố kẻ 'bắt cá hai tay', đánh gục bạn gái ở quán cà phê khi bị phát hiện21:01

Khởi tố kẻ 'bắt cá hai tay', đánh gục bạn gái ở quán cà phê khi bị phát hiện21:01 Truy bắt kẻ táo tợn dùng búa đập phá tủ, cướp tiệm vàng ở Lâm Đồng00:19

Truy bắt kẻ táo tợn dùng búa đập phá tủ, cướp tiệm vàng ở Lâm Đồng00:19 Lời khai của nghi phạm cướp tiệm vàng ở Lâm Đồng01:22

Lời khai của nghi phạm cướp tiệm vàng ở Lâm Đồng01:22 Xử nghiêm thói côn đồ để ngăn bạo lực09:27

Xử nghiêm thói côn đồ để ngăn bạo lực09:27 Campuchia bàn biện pháp giải quyết tác động từ dự án kênh đào Phù Nam-Techo09:30

Campuchia bàn biện pháp giải quyết tác động từ dự án kênh đào Phù Nam-Techo09:30 Ô tô đâm sập cửa nhà dân ở Thái Nguyên, cuốn người đàn ông vào gầm08:05

Ô tô đâm sập cửa nhà dân ở Thái Nguyên, cuốn người đàn ông vào gầm08:05 Trung Quốc phát hiện được chiến đấu cơ tàng hình F-35 từ xa 2.000 km?03:50

Trung Quốc phát hiện được chiến đấu cơ tàng hình F-35 từ xa 2.000 km?03:50Tin đang nóng

Tin mới nhất

Bắt khẩn cấp Giám đốc và Phó Giám đốc Trung tâm đăng kiểm xe cơ giới 29-07D

Sau khi thay Chủ tịch HĐQT, NCB tiếp tục bổ nhiệm mới một loạt nhân sự cấp cao

Tăng trưởng tín dụng tới 21/12 đạt 10,14%

Giá cà phê hôm nay 24/12: Arabica quay đầu tăng, Robusta lừng khừng khi nhà đầu cơ nghỉ lễ Giáng sinh

Giá tiêu hôm nay 24/12: Chưa nhìn thấy đáy đợt suy giảm, giá tiêu Ấn Độ đảo chiều tăng

Chứng khoán 2020: Phiên giao dịch chưa từng có, vượt ngưỡng 1 tỷ USD

Giá Bitcoin hôm nay 24/12: Bitcoin rực cháy giữa biển lửa thị trường

Tỷ giá USD hôm nay 24/12: Tiếp tục suy giảm

Cổ phiếu HDC tăng nóng, Vietinbank Securities muốn thoái toàn bộ vốn

Giá vàng hôm nay 24/12: Vàng đang trend tăng trong bối cảnh USD suy yếu

VietinBank sẽ trả cổ tức 5% trong năm 2020 thay vì kế hoạch sang 2021

Chứng khoán ngày 24/12: Những cổ phiếu nào được khuyến nghị?

Có thể bạn quan tâm

Ngọc Huyền 'Cha tôi, người ở lại': Tôi không cần cố gồng

Hậu trường phim

14:02:15 19/02/2025

Sao Việt 19/2: Hoa hậu Khánh Vân vướng nghi vấn mang bầu

Sao việt

13:58:49 19/02/2025

Cặp đôi "Tiểu Long Nữ - Dương Quá" giả dối nhất màn ảnh: Bắt đầu lật mặt, đấu nhau ngay sau tuyên bố ly hôn?

Sao châu á

13:55:29 19/02/2025

Quyên Qui tuyên bố chia tay, tình trạng hiện tại gây lo lắng

Netizen

13:34:10 19/02/2025

Grok 3 có khả năng gì mà tỷ phú Elon Musk ca ngợi là AI 'thông minh nhất Trái đất'?

Thế giới

13:08:57 19/02/2025

Triệu tập tài xế ủn lê xe máy dưới gầm suốt đoạn đường dài ở Hà Nội

Tin nổi bật

13:04:33 19/02/2025

Tòa án Hiến pháp Hàn Quốc bác đề nghị của ông Yoon, tiến hành phiên điều trần đúng lịch

Sức khỏe

12:44:45 19/02/2025

Cha tôi, người ở lại: Hé lộ lần đầu tiên bố Bình gặp Việt

Phim việt

12:38:29 19/02/2025

Khách 'không nói lên lời' nhìn tuyết làm từ bông gòn tại Trung Quốc

Lạ vui

12:15:58 19/02/2025

Yến Xuân lộ diện sau khi sinh con đầu lòng, hé lộ biệt danh liên quan đặc biệt đến Đặng Văn Lâm

Sao thể thao

12:14:25 19/02/2025

‘Khoảng trống’ ở các ngân hàng bán lẻ

‘Khoảng trống’ ở các ngân hàng bán lẻ Chênh vênh vàng miếng SJC!

Chênh vênh vàng miếng SJC!

Trụ dầu khí gặp áp lực

Trụ dầu khí gặp áp lực Góc nhìn kỹ thuật phiên 10/12: Có diễn biến tích cực trong những phiên kế tiếp.

Góc nhìn kỹ thuật phiên 10/12: Có diễn biến tích cực trong những phiên kế tiếp. Cổ phiếu cần quan tâm ngày 10/12

Cổ phiếu cần quan tâm ngày 10/12 Nhận định thị trường ngày 10/12: "Khả năng điều chỉnh vẫn còn"

Nhận định thị trường ngày 10/12: "Khả năng điều chỉnh vẫn còn" Góc nhìn kỹ thuật phiên 25/11: Tiếp tục nhịp giảm

Góc nhìn kỹ thuật phiên 25/11: Tiếp tục nhịp giảm Phiên giao dịch chiều 11/11: Nhạt nhòa

Phiên giao dịch chiều 11/11: Nhạt nhòa Việt Nam đăng quang Nam vương Du lịch Thế giới 2025

Việt Nam đăng quang Nam vương Du lịch Thế giới 2025 Hà Nội: Cô gái 17 tuổi bị nhóm đối tượng đánh hội đồng dã man

Hà Nội: Cô gái 17 tuổi bị nhóm đối tượng đánh hội đồng dã man

Nóng: Chủ tịch showbiz lĩnh án tù, thái độ vô cùng trắng trợn khi bị tố cáo

Nóng: Chủ tịch showbiz lĩnh án tù, thái độ vô cùng trắng trợn khi bị tố cáo Midu - Đỗ Mỹ Linh: 2 nàng dâu hào môn cứ xuất hiện là gây sốt, cuộc sống hôn nhân có điều khác biệt

Midu - Đỗ Mỹ Linh: 2 nàng dâu hào môn cứ xuất hiện là gây sốt, cuộc sống hôn nhân có điều khác biệt Bà mẹ là cựu học sinh giỏi Tỉnh chê bài đọc trong SGK, hội phụ huynh ngán ngẩm: Chị đã mất 1 phần tuổi thơ!

Bà mẹ là cựu học sinh giỏi Tỉnh chê bài đọc trong SGK, hội phụ huynh ngán ngẩm: Chị đã mất 1 phần tuổi thơ!

Chuyện gì đang xảy ra với diễn viên Quý Bình?

Chuyện gì đang xảy ra với diễn viên Quý Bình? 2 điều Á hậu Phương Nhi làm gây náo loạn MXH sau 1 tháng làm vợ thiếu gia Vingroup

2 điều Á hậu Phương Nhi làm gây náo loạn MXH sau 1 tháng làm vợ thiếu gia Vingroup Công bố hình ảnh cuối đời của Kim Sae Ron, nữ diễn viên vẫn cố gắng làm 1 việc dù tâm lý bất ổn

Công bố hình ảnh cuối đời của Kim Sae Ron, nữ diễn viên vẫn cố gắng làm 1 việc dù tâm lý bất ổn Cuộc sống của nam người mẫu Việt sau cuộc tình kéo dài 5 năm với nữ đại gia hơn 32 tuổi

Cuộc sống của nam người mẫu Việt sau cuộc tình kéo dài 5 năm với nữ đại gia hơn 32 tuổi Chấn động: Trần Nghiên Hy - Trần Hiểu tuyên bố ly hôn

Chấn động: Trần Nghiên Hy - Trần Hiểu tuyên bố ly hôn MC Phương Mai nhập viện, ra khách sạn ở sau khi nộp đơn ly hôn

MC Phương Mai nhập viện, ra khách sạn ở sau khi nộp đơn ly hôn Nhiều du khách rơi xuống sông khi tham quan ở chợ nổi Cần Thơ

Nhiều du khách rơi xuống sông khi tham quan ở chợ nổi Cần Thơ Tranh cãi về quyết định tránh thai, triệt sản loài capybara

Tranh cãi về quyết định tránh thai, triệt sản loài capybara Nóng: Kim Sae Ron còn nợ 12,3 tỷ đồng trước khi qua đời

Nóng: Kim Sae Ron còn nợ 12,3 tỷ đồng trước khi qua đời Triệu tập đối tượng đánh gãy mũi nam sinh lớp 11

Triệu tập đối tượng đánh gãy mũi nam sinh lớp 11 Báo Hàn hé lộ Kim Sae Ron đích thân làm 1 việc trước khi qua đời, netizen đồng loạt bức xúc: "Sao không đưa tin sớm hơn?"

Báo Hàn hé lộ Kim Sae Ron đích thân làm 1 việc trước khi qua đời, netizen đồng loạt bức xúc: "Sao không đưa tin sớm hơn?"