Phó thống đốc NHNN nói về 4 thách thức khi ứng dụng công nghệ số hóa ngân hàng

Theo Phó thống đốc Ngân hàng Nhà nước Nguyễn Kim Anh, bên cạnh những cơ hội rộng mở từ ứng dụng công nghệ số vào hoạt động ngân hàng thì số hóa hoạt động ngân hàng cũng tiềm ẩn không ít nguy cơ, thách thức.

Ông Nguyễn Kim Anh, Phó thống đốc Ngân hàng Nhà nước Việt Nam

Trên thế giới, quá trình số hóa đang diễn ra mạnh mẽ đặc biệt trong ngành dịch vụ tài chính – ngân hàng. Theo ghi nhận, chỉ trong 3 năm gần đây, dịch vụ ngân hàng trực tuyến ở Việt Nam tăng trưởng 6,3 lần. Với 45 triệu người sử dụng 3G/4G vào cuối năm 2017 và phần lớn khách hàng sử dụng smartphone hằng ngày, nhu cầu về sản phẩm dịch vụ ngân hàng số gia tăng nhanh, mạnh là tất yếu.

Nắm bắt nhu cầu này, nhiều ngân hàng đã và đang bắt tay vào ứng dụng công nghệ 4.0, đồng thời chuyển đổi mô hình kinh doanh theo hướng hiện đại, số hóa như: mô hình ngân hàng tự động LiveBank, mô hình ngân hàng số Timo, tư vấn trực tuyến qua kênh Live chat, ứng dụng các công nghệ phân tích dữ liệu hiện đại,…

Đánh giá về tiềm năng số hóa ngành ngân hàng tại Việt Nam, ông Nguyễn Kim Anh, Phó thống đốc Ngân hàng Nhà nước Việt Nam (NHNN) cho rằng, khả năng ứng dụng, khai thác công nghệ số nhằm tăng cường hiệu quả hoạt động, nâng cao chất lượng dịch vụ trong hệ thống ngân hàng Việt Nam hiện rất lớn. Trong đó, lợi thế của Việt Nam là đã có sẵn nền tảng về mặt hạ tầng kỹ thuật, cơ chế chính sách.

Cụ thể, về cơ chế chính sách, NHNN đã chủ động thực hiện nhiều hoạt động, giải pháp nhằm cụ thể hóa các nhiệm vụ theo Chỉ thị số 16/CT-TTg ngày 4/5/2017 của Thủ tướng Chính phủ về việc tăng cường năng lực tiếp cận cuộc cách mạng công nghiệp 4.0.

Bước đầu, NHNN đang hoàn thiện hành lang pháp lý hỗ trợ cho hoạt động thanh toán, phát triển hạ tầng CNTT, tăng cường an toàn, bảo mật; tăng cường nâng cấp, phát triển hạ tầng CNTT của NHNN, hạ tầng thị trường; tích cực hỗ trợ sự phát triển của các công ty Fintech và tăng cường công tác truyền thông về ứng dụng ngân hàng số.

Video đang HOT

Về hạ tầng kỹ thuật, nền tảng ngân hàng số đã được NHNN thiết lập, đi vào vận hành ổn định từ nhiều năm nay. Cụ thể là hệ thống thanh toán điện tử liên ngân hàng quốc gia (IBPS) đóng vai trò trục thanh toán xương sống của nền kinh tế; hệ thống thu thập, cung cấp thông tin tín dụng của Trung tâm thông tin tín dụng quốc gia (CIC)…

Bên cạnh đó, theo Phó thống đốc, NHNN cũng có định hướng rõ ràng về kiến trúc tổng thể của hệ thống công nghệ thông tin (CNTT). “Đây là nền tảng rất quan trọng định hướng ứng dụng CNTT của NHNN cũng như toàn ngành giai đoạn 2016 – 2020 và tầm nhìn đến 2030″, ông Nguyễn Kim Anh nói.

Nhiều ngân hàng bước đầu đã chuyển đổi mô hình hoạt động, kinh doanh và sản phẩm, dịch vụ theo hướng số hóa đích thực như TPBank với ngân hàng tự động LiveBank, VPBank với ứng dụng ngân hàng số Timo, OCB với chiến lược chuyển đổi ngân hàng số, Vietcombank với không gian ngân hàng số Digital Lab, VietinBank với Corebank thế hệ mới và kho dữ liệu Doanh nghiệp (EDW) hiện đại, MB Bank với ứng dụng trợ lý ảo ChatBot phục vụ 24/7 trên mạng xã hội…

Tuy nhiên, ông Nguyễn Kim Anh cũng nhìn nhận, bên cạnh những cơ hội rộng mở từ ứng dụng công nghệ số vào hoạt động ngân hàng thì số hóa hoạt động ngân hàng cũng tiềm ẩn không ít nguy cơ, thách thức.

Thứ nhất, đó là thách thức vượt qua tư duy ngại thay đổi, theo “lối mòn” để đổi mới sáng tạo về sản phẩm, dịch vụ, mô hình hợp tác.

Thứ hai, thách thức trong việc phát triển các kênh phân phối mới, các sản phẩm dịch vụ ngân hàng số có tính tích hợp cao trong bối cảnh hành vi, nhu cầu của người tiêu dùng có sự thay đổi rõ rệt, ngày càng dựa nhiều hơn vào các mạng lưới, nền tảng số phục vụ nhu cầu thường nhật và điện thoại thông minh kết nối Internet.

Điều này buộc các ngân hàng phải sớm điều chỉnh cách thức thiết kế, tiếp thị và phân phối sản phẩm, dịch vụ cho phù hợp theo hướng số hóa, tự động hóa, tùy biến theo cá nhân… nếu không muốn đánh mất khách hàng hoặc khách hàng giảm sự trung thành.

Thứ ba, thách thức về bảo mật bí mật thông tin khách hàng và đảm bảo an ninh mạng. Sản phẩm, dịch vụ ngân hàng ngày nay càng trở nên số hóa, kết nối trực tuyến, liên tục với khách hàng qua nhiều thiết bị số cá nhân, trên nhiều kênh khác nhau.

Đây chính là môi trường thuận lợi để tội phạm công nghệ cao, tin tặc khai thác các yếu điểm hòng gian lận, trục lợi từ người dùng và thâm nhập vào hệ thống, đòi hỏi các ngân hàng không được chủ quan, xem thường mà phải có sự quan tâm, đầu tư nguồn lực lớn cho đảm bảo an toàn bảo mật và bảo vệ dữ liệu khách hàng.

Thứ tư là thách thức về mặt trình độ, năng lực, số lượng và chất lượng nguồn nhân lực. Bởi với xu hướng hiện đại hóa, phía ngân hàng phải đào tạo lại nguồn nhân lực thích ứng với số hóa dịch vụ ngân hàng, đào tạo các khả năng mới về công nghệ số, vận hành, cung ứng dịch vụ trong môi trường mạng, nền tảng số, thu hút và giữ chân các tài năng công nghệ số.

Theo theleader.vn

Hoàn tất Dự án 72 triệu USD hiện đại hóa ngành ngân hàng

Sáng nay 25/10, Ngân hàng Nhà nước tổ chức hội nghị tổng kết Dự án Hệ thống thông tin quản lý và hiện đại hóa ngân hàng (Dự án FSMIMS)

Được biết, dự án FSMIMS gồm 3 hợp phần được triển khai tại Ngân hàng Nhà nước, CIC và Bảo hiểm tiền gửi với tổng nguồn vốn đầu tư gần 72 triệu USD.

Dự án nhằm thực hiện chiến lược phát triển ngành ngân hàng, phát triển hạ tầng công nghệ ngân hàng hiện đại ngang tầm với các nước trong khu vực dựa trên cơ sở ứng dụng có hiệu quả công nghệ thông tin và áp dụng các chuẩn mực thông lệ quốc tế phù hợp với điều kiện Việt Nam. Đây là dự án kết hợp giữa cải cách năng lực thể chế và hiện đai hóa công nghệ thông tin.

Tại hội nghị, ông Nguyễn Kim Anh, Phó Thống đốc Ngân hàng Nhà nước đánh giá dự án đã thành công và đạt được mục tiêu đề ra. Đây là dự án đầu tiên được triển khai đồng bộ trên các lĩnh vực then chốt như chính sách tiền tệ, quản lý ngoại hối, dự báo - thống kê, nghiệp vụ ngân hàng trung ương, thanh tra - giám sát, quản lý nguồn nhân lực, kế toán - tài chính, quản lý văn bản và điều hành, tăng cường năng lực của CIC và Bảo hiểm tiền gửi.

Theo Phó Thống đốc Nguyễn Kim Anh, đến nay, các sản phẩm của dự án được ứng dụng vào hoạt động hàng ngày ổn định và góp phần tích cực vào việc đổi mới phương thức điều hành, quản trị của NHNN, CIC, Bảo hiểm tiền gửi trên nền tảng công nghệ hiện đại và thông lệ quốc tế.

Ông Đào Quốc Tính, Tổng giám đốc Bảo hiểm tiền gửi cho biết dự án FSMIMS đã mang lại cho Bảo hiểm tiền gửi một hệ thống công nghệ thông tin tích hợp đồng bộ bao gồm các thiết bị phần cứng và hệ thống phần mềm tiêu chuẩn được triển khai tại trụ sở chính và 8 chi nhánh khu vực. Một trung tâm dữ liệu được thiết lập ở Hà Nội và 1 trung tâm dự phòng được đặt tại Đà Nẵng.

Nhờ dự án, Bảo hiểm tiền gửi đã chuẩn hóa 87 quy trình nghiệp vụ lớn, vận hành hệ thống theo tiêu chuẩn quốc tế tốt nhất hiện nay. Hệ thốnrg bao gồm 8 ứng dụng phần mềm lõi tương ứng với các module như quản lý rủi ro, kế toán - quản lý ngân sách, nguồn nhân lực, báo cáo và tài liệu điện tử...

Tổng giám đốc Bảo hiểm tiền gửi Đào Quốc Tính nhận xét một kết quả quan trọng là dự án đạt được kết nối dữ liệu giữa NHNN và Bảo hiểm tiền gửi. Qua đó, hệ thống có đủ dữ liệu để vận hành, phân tích rủi ro, kiểm tra tại chỗ, cảnh báo sớm...

Dự án FSMIMS được triển khai trong 9 năm từ tháng 7/2009 đến tháng 12/2017 và đến nay đã hoàn thành toàn bộ các hoạt động với 2 giai đoạn hoạt động.

Giai đoạn Tăng cường năng lực kéo dài từ tháng 1/2011 đến tháng 8/2013 với kết quả là việc đổi mới hoạt động nghiệp vụ của NHNN, CIC, Bảo hiểm tiền gửi theo thông lệ quốc tế và cải cách hành chính.

Giai đoạn xây dựng và phát triển hạ tầng công nghệ thông tin triển khai từ tháng 8/2013 đến tháng 12/2017, NHNN, CIC và Bảo hiểm tiền gửi đã triển khai đồng thời 7 hệ thống công nghệ thông tin cốt lõi phù hợp với quy hoạch công nghệ thông tin tổng thể của NHNN.

Bùi Trang

Theo tinnhanhchungkhoan.vn

Tìm cách quản lý tiền ảo  Tài sản ảo, tiền ảo đang được giao dịch phổ biến, nhiều tổ chức cá nhân lập các máy đào tiền ảo và đã xảy ra nhiều vụ lừa đảo Ngày 16-9, Bộ Tư pháp tổ chức hội thảo Tài sản ảo, tiền ảo: Kinh nghiệm quốc tế và các vấn đề pháp lý đặt ra cho Việt Nam với sự tham gia...

Tài sản ảo, tiền ảo đang được giao dịch phổ biến, nhiều tổ chức cá nhân lập các máy đào tiền ảo và đã xảy ra nhiều vụ lừa đảo Ngày 16-9, Bộ Tư pháp tổ chức hội thảo Tài sản ảo, tiền ảo: Kinh nghiệm quốc tế và các vấn đề pháp lý đặt ra cho Việt Nam với sự tham gia...

Toàn cảnh vụ mẹ sát hại con: Từ tin đồn đến sự thật bị vạch trần10:50

Toàn cảnh vụ mẹ sát hại con: Từ tin đồn đến sự thật bị vạch trần10:50 Vụ xách ngược trẻ 20 tháng tuổi, đánh đập dã man: Công an vào cuộc điều tra02:26

Vụ xách ngược trẻ 20 tháng tuổi, đánh đập dã man: Công an vào cuộc điều tra02:26 Nguyên nhân ban đầu vụ 4 ô tô tông nhau trên đèo Bảo Lộc00:51

Nguyên nhân ban đầu vụ 4 ô tô tông nhau trên đèo Bảo Lộc00:51 Mỹ cảnh báo Nga, khẳng định cam kết với NATO09:42

Mỹ cảnh báo Nga, khẳng định cam kết với NATO09:42 Bộ Công an đề xuất xử lý hình sự người sử dụng trái phép chất ma túy07:00

Bộ Công an đề xuất xử lý hình sự người sử dụng trái phép chất ma túy07:00 Hamas kêu gọi ngừng bắn08:16

Hamas kêu gọi ngừng bắn08:16 Phổ Nghi 'bán đứng' cố cung, lộ bí mật tranh đấu của thái giám, khét hơn phim?05:18

Phổ Nghi 'bán đứng' cố cung, lộ bí mật tranh đấu của thái giám, khét hơn phim?05:18 Iran cảnh báo có thể tấn công láng giềng nếu họ hỗ trợ Mỹ?10:21

Iran cảnh báo có thể tấn công láng giềng nếu họ hỗ trợ Mỹ?10:21 Hải quân Mỹ tiết lộ tầm bay của dòng tiêm kích thế hệ thứ sáu F/A-XX08:26

Hải quân Mỹ tiết lộ tầm bay của dòng tiêm kích thế hệ thứ sáu F/A-XX08:26 Tổng thống Pháp ra cáo buộc nhằm vào Nga09:42

Tổng thống Pháp ra cáo buộc nhằm vào Nga09:42 Mỹ bổ sung lực lượng giữa căng thẳng Trung Đông10:21

Mỹ bổ sung lực lượng giữa căng thẳng Trung Đông10:21Tin đang nóng

Tin mới nhất

Bắt khẩn cấp Giám đốc và Phó Giám đốc Trung tâm đăng kiểm xe cơ giới 29-07D

Sau khi thay Chủ tịch HĐQT, NCB tiếp tục bổ nhiệm mới một loạt nhân sự cấp cao

Tăng trưởng tín dụng tới 21/12 đạt 10,14%

Giá cà phê hôm nay 24/12: Arabica quay đầu tăng, Robusta lừng khừng khi nhà đầu cơ nghỉ lễ Giáng sinh

Giá tiêu hôm nay 24/12: Chưa nhìn thấy đáy đợt suy giảm, giá tiêu Ấn Độ đảo chiều tăng

Chứng khoán 2020: Phiên giao dịch chưa từng có, vượt ngưỡng 1 tỷ USD

Giá Bitcoin hôm nay 24/12: Bitcoin rực cháy giữa biển lửa thị trường

Tỷ giá USD hôm nay 24/12: Tiếp tục suy giảm

Cổ phiếu HDC tăng nóng, Vietinbank Securities muốn thoái toàn bộ vốn

Giá vàng hôm nay 24/12: Vàng đang trend tăng trong bối cảnh USD suy yếu

VietinBank sẽ trả cổ tức 5% trong năm 2020 thay vì kế hoạch sang 2021

Chứng khoán ngày 24/12: Những cổ phiếu nào được khuyến nghị?

Có thể bạn quan tâm

Văn Toàn lộ tình trạng quan hệ, trục trặc với Hoà Minzy, em gái động thái chú ý?

Sao thể thao

16:51:24 14/04/2025

Bài thuốc chữa bệnh từ cây đinh lăng

Sức khỏe

16:38:18 14/04/2025

Xe bán tải Ford Ranger 'một mình một ngựa'

Ôtô

16:33:14 14/04/2025

Công nghệ sạch thay thế chất làm mát độc hại

Thế giới số

16:27:26 14/04/2025

Cưới Hỏi Trọn Gói Ngọc Huyền – 10 năm nâng tầm dịch vụ cưới hỏi miền Tây

Tin nổi bật

15:22:00 14/04/2025

Hoàng tử George thừa hưởng một khả năng đặc biệt từ Vương phi Kate khiến ai cũng phải chú ý mỗi khi xuất hiện

Netizen

15:16:26 14/04/2025

Mối quan ngại đặc biệt của các nhà thầu quân sự Mỹ giữa cuộc chiến thương mại

Thế giới

15:12:15 14/04/2025

Đúng 3 ngày đầu tuần 14 đến 16/4, 3 con giáp nhận được lộc trời ban, vét sạch ví Thần tài, an nhàn hưởng thụ cuộc sống sung túc no đủ

Trắc nghiệm

14:09:00 14/04/2025

Những quả trứng kỳ lạ trong mộ cổ và tại sao không nên chạm vào chúng?

Lạ vui

13:49:11 14/04/2025

Phim Hàn hay đỉnh có rating tăng 111% chỉ sau 1 tập, một mỹ nhân lên hình vài phút mà chấn động cõi mạng

Phim châu á

13:14:35 14/04/2025

Đồng nhân dân tệ sẽ ra sao?

Đồng nhân dân tệ sẽ ra sao? NamABank đạt lợi nhuận trước thuế đạt 471 tỷ đồng, nợ xấu giảm 48%

NamABank đạt lợi nhuận trước thuế đạt 471 tỷ đồng, nợ xấu giảm 48%

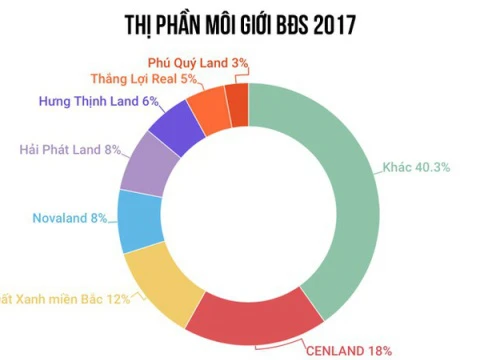

Cơ hội làm việc tại doanh nghiệp Top đầu phân phối Bất động sản

Cơ hội làm việc tại doanh nghiệp Top đầu phân phối Bất động sản Rộ tin nam rapper hot nhất nhì Vbiz hẹn hò 1 đàn chị, "bà hàng xóm" nhiều lần bắt gặp tình tứ ở nhà riêng?

Rộ tin nam rapper hot nhất nhì Vbiz hẹn hò 1 đàn chị, "bà hàng xóm" nhiều lần bắt gặp tình tứ ở nhà riêng? Sập lan can trường học, một số học sinh bị thương

Sập lan can trường học, một số học sinh bị thương Rắc 1 nắm muối trắng vào máy giặt, tưởng nghịch dại ai ngờ hiệu quả hơn cả "vàng mười"

Rắc 1 nắm muối trắng vào máy giặt, tưởng nghịch dại ai ngờ hiệu quả hơn cả "vàng mười" HOT: Jennie vừa xinh vừa ngầu tại Coachella, hát live gây hụt hẫng, sân khấu không hoành tráng bằng Lisa!

HOT: Jennie vừa xinh vừa ngầu tại Coachella, hát live gây hụt hẫng, sân khấu không hoành tráng bằng Lisa! "Trưởng fan club" của Quang Linh Vlogs xin lỗi vì quảng cáo kẹo rau KERA

"Trưởng fan club" của Quang Linh Vlogs xin lỗi vì quảng cáo kẹo rau KERA 4 mỹ nhân Hoa ngữ có nụ cười "ăn tiền" nhất: Nhan sắc thì nhiều, nhưng cười đẹp thế này thì chỉ vài người có!

4 mỹ nhân Hoa ngữ có nụ cười "ăn tiền" nhất: Nhan sắc thì nhiều, nhưng cười đẹp thế này thì chỉ vài người có! Bên trong lâu đài 1000m2 nổi nhất miền Tây của vợ chồng nữ đại gia kim cương, mỹ phẩm: Nhiều chi tiết gây chú ý

Bên trong lâu đài 1000m2 nổi nhất miền Tây của vợ chồng nữ đại gia kim cương, mỹ phẩm: Nhiều chi tiết gây chú ý Ái nữ của "ông trùm" bút bi Thiên Long lần đầu lộ diện trong đám cưới, chú rể lái siêu xe chục tỷ đến rước nàng về dinh

Ái nữ của "ông trùm" bút bi Thiên Long lần đầu lộ diện trong đám cưới, chú rể lái siêu xe chục tỷ đến rước nàng về dinh Chó pitbull cắn tử vong bé gái 7 tháng tuổi, bố mẹ chứng kiến cảnh ám ảnh: Hiện trường tìm thấy thương tâm

Chó pitbull cắn tử vong bé gái 7 tháng tuổi, bố mẹ chứng kiến cảnh ám ảnh: Hiện trường tìm thấy thương tâm Tình trẻ Diệp Lâm Anh có động thái muốn "công khai", lộ mối quan hệ với hội bạn thân Chị đẹp

Tình trẻ Diệp Lâm Anh có động thái muốn "công khai", lộ mối quan hệ với hội bạn thân Chị đẹp Dự kiến tên gọi và trung tâm hành chính của 34 tỉnh, thành sau sáp nhập

Dự kiến tên gọi và trung tâm hành chính của 34 tỉnh, thành sau sáp nhập Kinh hoàng cảnh bác sĩ lôi con rắn dài 1,2m ra khỏi miệng một phụ nữ ở Nga

Kinh hoàng cảnh bác sĩ lôi con rắn dài 1,2m ra khỏi miệng một phụ nữ ở Nga Chàng trai 24 tuổi đạp xe từ Hà Nội vào TP.HCM xem lễ diễu binh kỷ niệm 30/4

Chàng trai 24 tuổi đạp xe từ Hà Nội vào TP.HCM xem lễ diễu binh kỷ niệm 30/4 Đang đứng tránh tàu hỏa, nam thanh niên bất ngờ bị đánh nhập viện cấp cứu

Đang đứng tránh tàu hỏa, nam thanh niên bất ngờ bị đánh nhập viện cấp cứu

Tạm đình chỉ nữ tiếp viên xe buýt 'tịch thu' thẻ sinh viên

Tạm đình chỉ nữ tiếp viên xe buýt 'tịch thu' thẻ sinh viên Nhã Phương phản ứng ra sao sau khi bị bóc loạt ảnh nhan sắc thật gây sốc?

Nhã Phương phản ứng ra sao sau khi bị bóc loạt ảnh nhan sắc thật gây sốc? Xem lại Tây Du Ký 50 lần tôi mới nhận ra sự thật không ngờ đằng sau: Tôn Ngộ Không bị oan suốt 39 năm

Xem lại Tây Du Ký 50 lần tôi mới nhận ra sự thật không ngờ đằng sau: Tôn Ngộ Không bị oan suốt 39 năm