Phiên sáng 10/6: Chinh phục thử thách mới

Mặc dù dòng tiền vẫn thận trọng, nhưng diễn biến tích cực ở nhóm cổ phiếu bluechip với tâm điểm là dòng bank cùng các mã lớn như GAS, VNM, VIC, MSN…, đã giúp VN-Index duy trì đà tăng để hướng đến thử thách các ngưỡng cản mới.

Sau tuần giảm khá mạnh cuối tháng 5, thị trường đã có những nhịp hồi phục tích cực trong tuần giao dịch đầu tháng 6. Đặc biệt, phiên bật cao ngày cuối tuần (7/6) đã giúp VN-Index lấy lại gần hết những gì để mất trong phiên đầu tuần (3/6). Tính chung cả tuần, chỉ số VN-Index để mất 1,6 điểm (-0,2%) xuống 958,28 điểm, còn HNX-Index giảm 0,1 điểm (-0,1%) xuống 104,21 điểm.

Theo ông Nguyễn Trung Du, Giám Đốc Trung tâm Tư vấn đầu tư, CTCK VNDRIECT , thị trường có một vài dấu hiệu ổn định và chớm tích cực trở lại khi nhận được sự hỗ trợ hồi phục của thị trường chứng khoán quốc tế.

Ngoài ra, áp lực bán ròng của khối ngoại cũng không còn trong tuần đầu tháng 6 trong khi ở tuần cuối tháng 5 áp lực bán từ khối này khá lớn. Thậm chí, một số quỹ đầu tư chỉ số như VNM ETF hay VN30 ETF liên tục nhận được thêm dòng tiền mới trong vài tuần qua.

Ở góc độ phân tích kỹ thuật, sau phiên bị vỡ hỗ trợ 945 điểm của VN-Index ngày thứ 5 tuần vừa qua áp lực cung không quá lớn và thị trường thu hẹp đà giảm ở cuối phiên. Đây thường là tín hiệu tốt cho thấy quá trình rũ bỏ hoặc để kiểm định lượng cung hàng tạm hoàn tất.

Đồng thời ông Du cho rằng, kỳ vọng từ dòng tiền mua vào ở các cổ phiếu triển khai sản phẩm CW sẽ hỗ trợ phần nào cho thị trường. Do đó, tuần giao dịch tới xu hướng của thị trường sẽ nghiêng về hồi phục.

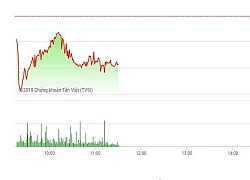

Bước vào phiên giao dịch đầu tuần mới 10/6, mặc dù tâm lý thận trọng chưa được cởi bỏ nhưng sự dẫn dắt của nhóm cổ phiếu bluechip đã giúp thị trường tiếp tục tiến bước. Chỉ số VN-Index đã vượt thành công mốc 965 điểm chỉ sau khoảng 25 phút giao dịch.

Video đang HOT

Tuy nhiên, đây vẫn là thử thách khó khăn trước sự suy yếu của dòng tiền. Chỉ số VN-Index nhanh chóng bị đẩy lùi và diễn biến lình xình dưới ngưỡng 965 điểm.

Không nằm ngoài dự báo của một số công ty chứng khoán, nhóm cổ phiếu ngân hàng đã giao dịch khá khởi sắc trong phiên sáng nay sau khi đã phá vùng đáy cũ. Bên cạnh hầu hết các mã CTG, BID, TCB, VPB, MBB… đều vượt qua mốc tham chiếu, cổ phiếu lớn đầu ngành là VCB đang tạo động lực chính cho thị trường khi tăng 2,1% lên mức 67.000 đồng/CP.

T.Thúy

Theo tinnhanhchungkhoan.vn

TA focus (phiên 10/6): "Lên tàu" đang là lựa chọn khả thi lúc này

Nếu thanh khoản một vài phiên tới tăng lên, xác suất ăn được càng được củng cố vững chắc. Tùy khẩu vị rủi ro của từng nhà đầu tư, nhưng nhìn chung "lên tàu" đang là lựa chọn khả thi lúc này.

Ảnh Shutterstock

Kết phiên giao dịch ngày 7/6/2019, VN-Index chốt ở 958,28 điểm, tăng 10,07 điểm ( 1,06%) với khối lượng giao dịch khớp lệnh đạt 97,8 triệu đơn vị, giá trị 2.300 tỷ đồng.

Về mặt kỹ thuật

Sau phiên test cầu giá thấp thành công (6/6). Rõ ràng bên bán trong phiên 7/6 đã "chùn tay". Giá tăng ngay đầu phiên càng khiến lý do phải bán không còn quá áp lực. Ám ảnh dính phiên "mất hàng" hôm 6/6 khiến bên bán có thêm động lực để tiếp tục nắm giữ. Bên bán không gây áp lực mạnh, bên mua khá tự tin vào hàng kể cả giá trên tham chiếu. Chấp nhận mua đuổi giá có kiểm soát khiến số mã tăng áp đảo số mã giảm, nhưng thanh khoản thì không tăng. Tuy phần lớn số mã là tăng nhẹ, nhưng cũng đủ để chỉ số hồi phục tránh xa được vùng đáy gần nhất.

Thực tế diễn biến thì thị trường chỉ sôi động vào phiên chiều là chính. Các Bluechips vận động tốt tạo sự lan tỏa tới nhiều nhóm cổ phiếu. Điểm nhấn ấn tượng có lẽ đến từ dòng dầu khí, những cái tên quen thuộc như GAS, PVD, PVS... đã có phiên phục hồi tốt sau chuỗi phiên giảm mạnh trước đó. Chỉ số bứt phá nhưng thanh khoản thì chỉ nhích dần từng chút, thị trường tăng trong nghi ngờ. Chốt phiên VN-Index có thêm hơn 10 điểm trong tay nhưng lỗi lo thanh khoản vẫn hiện hữu.

Quan sát trên đồ thị cho thấy xu hướng thanh khoản giảm kéo dài suốt từ đỉnh giá năm 2019 (khoảng giữ tháng 3) đang là một thực tế. Chỉ số vừa thoát đáy thì rất khó để thanh khoản tăng ngay được, cũng dễ hiểu, nhưng tình trạng này nên được nhanh chóng cải thiện, nếu không nhịp tăng khó có thể kéo dài.

Nếu nhìn dài hơn, chart Weekly. Xét trong giai đoạn từ 2016 đến nay, VN-Index rõ ràng đã tạm thời test xong fibo 38,2% ở khu vực loanh quanh 945 điểm, thách thức trước mắt của chỉ số là đường MA20 (khoảng 965 điểm).

Nếu vượt, tiếp theo sẽ là kênh giá với độ dốc lớn từ đỉnh tháng 4/2018 đang là ngưỡng kháng cự kiểu "thuốc thử liều cao" của chỉ số. Hy vọng kênh này sai, ngược lại thì tầm 980 điểm có thể là đích đến cao nhất của VN-Index ở giai đoạn này.

Đồ thị phân tích kỹ thuật tuần VN-Index.

Với chart Daily. MA20 tầm 968 điểm, nếu vượt qua khu vực kháng cự này tiếp theo sẽ là 980-985 cũng là khu vực kênh trên của một xu hướng xuống như trên đồ thị (màu xanh hiện tại thì kênh xuống này vẫn đang đúng, giá vừa dò đáy kênh và quay lên).

Đồ thị phân tích kỹ thuật ngày VN-Index

Kết hợp việc xem xét chart weekly, daily của VN-Index có thể thấy, trong ngắn hạn trước mắt 965-968 là khu vực kháng cự đầu tiên, mục tiêu cao hơn tiếp theo là khu vực 980 mà chỉ số cần chinh phục. Khu vực hỗ trợ đương nhiên là vùng đáy cũ vừa thiết lập 940-945. Hơn nữa, sau khi test xong cầu giá thấp giữa tuần trước, cửa lình xình hoặc tăng rõ ràng nhiều hơn hẳn cửa xuống mạnh.

Hiện tại, chỉ số đang là 958,28 và hơn nữa, nhiều cổ phiếu tốt đã điều chỉnh về vùng giá chấp nhận được. Qua phân tích như trên có thể giả thiết rằng vùng dao động của VN-Index tầm 940-980 điểm, chênh lệch 40 điểm là đủ điều kiện để lướt sóng. Nếu thanh khoản một vài phiên tới tăng lên, xác suất ăn được càng được củng cố vững chắc. Tùy khẩu vị rủi ro của từng nhà đầu tư, nhưng nhìn chung "lên tàu" đang là lựa chọn khả thi lúc này.

Hải Đăng

Theo tinnhanhchungkhoan.vn

TA focus (phiên 21/5): Có thể mua vào TCM  Ngoài TCM, nhà đầu tư có thể cân nhắc mua thêm PNJ theo như khuyến nghị ngày 16/5/2019 với tỷ trọng hợp lý. Ảnh Shuttersotck. Kết phiên giao dịch đầu tuần mới 20/5/2019, VN-Index chốt ở 987,13 điểm tăng mạnh 10,65 điểm ( 1,09%) với khối lượng giao dịch khớp lệnh đạt 134 triệu đơn vị, giá trị 3.059 tỷ đồng. Như vậy,...

Ngoài TCM, nhà đầu tư có thể cân nhắc mua thêm PNJ theo như khuyến nghị ngày 16/5/2019 với tỷ trọng hợp lý. Ảnh Shuttersotck. Kết phiên giao dịch đầu tuần mới 20/5/2019, VN-Index chốt ở 987,13 điểm tăng mạnh 10,65 điểm ( 1,09%) với khối lượng giao dịch khớp lệnh đạt 134 triệu đơn vị, giá trị 3.059 tỷ đồng. Như vậy,...

Video: Sóng thần tấn công quần đảo Kuril của Nga01:22

Video: Sóng thần tấn công quần đảo Kuril của Nga01:22 Thái Lan - Campuchia triển khai vũ khí hạng nặng, đã có thương vong07:33

Thái Lan - Campuchia triển khai vũ khí hạng nặng, đã có thương vong07:33 Vụ sai sót ở bản tin thời sự VTV: BTV kỳ cựu bị đình chỉ công tác, CĐM bức xúc03:38

Vụ sai sót ở bản tin thời sự VTV: BTV kỳ cựu bị đình chỉ công tác, CĐM bức xúc03:38 Nga tìm được máy bay mất tích, không còn ai sống sót00:25

Nga tìm được máy bay mất tích, không còn ai sống sót00:25 Thái Lan, Campuchia cáo buộc nhau tiếp diễn tấn công ở biên giới tranh chấp00:54

Thái Lan, Campuchia cáo buộc nhau tiếp diễn tấn công ở biên giới tranh chấp00:54 Người dân vội vã sơ tán sau cảnh báo sóng thần ở Nga, Nhật Bản00:31

Người dân vội vã sơ tán sau cảnh báo sóng thần ở Nga, Nhật Bản00:31 Sóng thần cao 1,5 m đổ bộ Hawaii01:57

Sóng thần cao 1,5 m đổ bộ Hawaii01:57 Phát hiện 250 ứng dụng Android độc hại cần được gỡ bỏ07:52

Phát hiện 250 ứng dụng Android độc hại cần được gỡ bỏ07:52 Thủ tướng Thái Lan nói về giao tranh, ông Hun Sen tham gia chỉ huy quân đội06:16

Thủ tướng Thái Lan nói về giao tranh, ông Hun Sen tham gia chỉ huy quân đội06:16 Trung Quốc: Tiệm vàng bị lũ cuốn, người dân đổ xô tìm 20kg vàng dưới bùn00:57

Trung Quốc: Tiệm vàng bị lũ cuốn, người dân đổ xô tìm 20kg vàng dưới bùn00:57 Danh tính 10 nạn nhân tử vong trong vụ lật xe khách tại Hà Tĩnh11:47

Danh tính 10 nạn nhân tử vong trong vụ lật xe khách tại Hà Tĩnh11:47Tin đang nóng

Tin mới nhất

Bắt khẩn cấp Giám đốc và Phó Giám đốc Trung tâm đăng kiểm xe cơ giới 29-07D

Sau khi thay Chủ tịch HĐQT, NCB tiếp tục bổ nhiệm mới một loạt nhân sự cấp cao

Tăng trưởng tín dụng tới 21/12 đạt 10,14%

Giá cà phê hôm nay 24/12: Arabica quay đầu tăng, Robusta lừng khừng khi nhà đầu cơ nghỉ lễ Giáng sinh

Giá tiêu hôm nay 24/12: Chưa nhìn thấy đáy đợt suy giảm, giá tiêu Ấn Độ đảo chiều tăng

Chứng khoán 2020: Phiên giao dịch chưa từng có, vượt ngưỡng 1 tỷ USD

Giá Bitcoin hôm nay 24/12: Bitcoin rực cháy giữa biển lửa thị trường

Tỷ giá USD hôm nay 24/12: Tiếp tục suy giảm

Cổ phiếu HDC tăng nóng, Vietinbank Securities muốn thoái toàn bộ vốn

Giá vàng hôm nay 24/12: Vàng đang trend tăng trong bối cảnh USD suy yếu

VietinBank sẽ trả cổ tức 5% trong năm 2020 thay vì kế hoạch sang 2021

Chứng khoán ngày 24/12: Những cổ phiếu nào được khuyến nghị?

Có thể bạn quan tâm

Cơ hội vàng để ngắm hiện tượng kỳ thú mưa sao băng kép

Thế giới

06:48:42 31/07/2025

Hoa hậu Thùy Tiên gây sốc khi vẫn xuất hiện trong phim Chốt Đơn, chuyện gì đây?

Hậu trường phim

06:30:48 31/07/2025

Phương Mỹ Chi bật mí ca khúc huyền thoại "lỡ duyên" tại Chung kết Sing! Asia, nghe không kiềm được nước mắt

Nhạc việt

06:26:46 31/07/2025

Duy Khánh lên tiếng nghi vấn yêu đồng giới Bùi Công Nam

Sao việt

06:22:10 31/07/2025

Uống gì buổi sáng để không tăng đường huyết?

Sức khỏe

06:20:57 31/07/2025

Những món nộm mùa hè đặc sản Hà Nội rất ngon, dễ làm và tuyệt đối không dùng mì chính

Ẩm thực

06:08:33 31/07/2025

Đẹp như cô gái này mà đi bưng bê đúng là phí của trời: Nhan sắc "dịu keo" vô cùng, sinh ra để vào showbiz

Phim châu á

05:59:41 31/07/2025

Sấm chớp rền vang giữa cơn mưa lớn, người Hà Nội phải trú tạm gầm cầu

Tin nổi bật

23:48:40 30/07/2025

Nữ bác sĩ xinh đẹp 'đốn tim' chàng thợ tóc trên show hẹn hò

Tv show

23:04:57 30/07/2025

Heidi Klum tự tin chụp ảnh sexy, tuyên bố 52 tuổi vẫn chưa hết thời

Sao âu mỹ

22:40:25 30/07/2025

Quỹ đầu tư Bất động sản Vinaland của VinaCapital “thiệt hại” 200 triệu USD

Quỹ đầu tư Bất động sản Vinaland của VinaCapital “thiệt hại” 200 triệu USD Thị trường hàng hóa 3 – 6/6: Giá hàng hóa vẫn theo đà đi xuống

Thị trường hàng hóa 3 – 6/6: Giá hàng hóa vẫn theo đà đi xuống

Phiên sáng 17/5: Mắc kẹt

Phiên sáng 17/5: Mắc kẹt Phiên sáng 12/4: Giao dịch ảm đạm

Phiên sáng 12/4: Giao dịch ảm đạm Góc nhìn kỹ thuật phiên 22/2: Lấp đầy khoảng trống giảm giá 975-991 điểm

Góc nhìn kỹ thuật phiên 22/2: Lấp đầy khoảng trống giảm giá 975-991 điểm Góc nhìn kỹ thuật phiên 30/1: Gằng co, rung lắc do đã tiếp cận vùng kháng cự 915-920 điểm

Góc nhìn kỹ thuật phiên 30/1: Gằng co, rung lắc do đã tiếp cận vùng kháng cự 915-920 điểm Phiên chiều 7/12: "Đại gia" cản bước

Phiên chiều 7/12: "Đại gia" cản bước Phiên chiều 19/10: Cầu yếu, VN-Index không thể hồi phục

Phiên chiều 19/10: Cầu yếu, VN-Index không thể hồi phục Nhận định thị trường phiên 10/6: Duy trì trạng thái nắm giữ

Nhận định thị trường phiên 10/6: Duy trì trạng thái nắm giữ Big_Trends: Lướt sóng sẽ rất khó nhưng vẫn có cơ hội

Big_Trends: Lướt sóng sẽ rất khó nhưng vẫn có cơ hội Phiên sáng 7/6: Tiền bắt đầu trở lại

Phiên sáng 7/6: Tiền bắt đầu trở lại Phiên chiều 6/6: Tranh thủ gom hàng

Phiên chiều 6/6: Tranh thủ gom hàng Phiên sáng 6/6: Èo uột

Phiên sáng 6/6: Èo uột TA focus (phiên 6/6): Khó tăng mạnh

TA focus (phiên 6/6): Khó tăng mạnh Tuấn Hưng nhập viện

Tuấn Hưng nhập viện Tạm giữ người cầm dao giải quyết mâu thuẫn giao thông trên đường ở TPHCM

Tạm giữ người cầm dao giải quyết mâu thuẫn giao thông trên đường ở TPHCM

Kẻ 'ngáo đá' cầm dao, súng uy hiếp, người phòng vệ chính đáng nhận án tù

Kẻ 'ngáo đá' cầm dao, súng uy hiếp, người phòng vệ chính đáng nhận án tù Ca sĩ Tuấn Hưng cười tươi sau ca phẫu thuật, thông báo tạm dừng ca hát

Ca sĩ Tuấn Hưng cười tươi sau ca phẫu thuật, thông báo tạm dừng ca hát Nữ diễn viên mất hết sự nghiệp ở tuổi 26

Nữ diễn viên mất hết sự nghiệp ở tuổi 26

Cháy xe máy điện, nhiều người leo ban công qua nhà hàng xóm thoát thân

Cháy xe máy điện, nhiều người leo ban công qua nhà hàng xóm thoát thân Vụ bé gái 13 tuổi ở Hà Nội mất tích bí ẩn, lời kể ngây thơ về hành trình xuyên Việt

Vụ bé gái 13 tuổi ở Hà Nội mất tích bí ẩn, lời kể ngây thơ về hành trình xuyên Việt Bị tố là nhân tình của trụ trì Thiếu Lâm Tự có 100 con riêng, sao nữ đình đám phản ứng gây xôn xao

Bị tố là nhân tình của trụ trì Thiếu Lâm Tự có 100 con riêng, sao nữ đình đám phản ứng gây xôn xao Chị gái lấy chồng giám đốc nhưng không gửi cho mẹ đẻ 1 đồng, tôi trách chị thì hôm sau nhận được cuộc gọi tàn nhẫn của anh rể

Chị gái lấy chồng giám đốc nhưng không gửi cho mẹ đẻ 1 đồng, tôi trách chị thì hôm sau nhận được cuộc gọi tàn nhẫn của anh rể Tóc Tiên - Touliver rao bán biệt thự giá hơn 24 tỷ đồng?

Tóc Tiên - Touliver rao bán biệt thự giá hơn 24 tỷ đồng? Cận cảnh sát thủ mặc vest, cầm súng trường xả loạt đạn tại tòa nhà ở New York

Cận cảnh sát thủ mặc vest, cầm súng trường xả loạt đạn tại tòa nhà ở New York Hôn nhân 7 năm của Lan Phương và chồng Tây trước khi đổ vỡ

Hôn nhân 7 năm của Lan Phương và chồng Tây trước khi đổ vỡ Con trai 15 tuổi của nữ diễn viên phim giờ vàng đột tử trong lúc ngủ

Con trai 15 tuổi của nữ diễn viên phim giờ vàng đột tử trong lúc ngủ Campuchia bắt 9 người làm gián điệp cho Thái Lan, Thái Lan tạm giữ 18 binh sĩ Campuchia

Campuchia bắt 9 người làm gián điệp cho Thái Lan, Thái Lan tạm giữ 18 binh sĩ Campuchia