Nới hay bỏ trần chi phí lãi vay?

Phó Thủ tướng Chính phủ Vương Đình Huệ vừa yêu cầu cần sửa ngay quy định trần chi phí lãi vay 20% để kịp thời khắc phục khó khăn cho doanh nghiệp trong kỳ tính thuế của năm 2019.

EVN cho biết khống chế trần chi phí lãi vay ở mức 20% ảnh hưởng rất lớn đến tình hình tài chính của tập đoàn này và các công ty thành viên.

“Vòng kim cô”

Nghị định số 20/2017/NĐ-CP của Chính phủ quy định về quản lý thuế đối với các công ty có giao dịch liên kết có hiệu lực thi hành từ 1/5/2017 quy định, tổng chi phí lãi vay phát sinh trong kỳ của người nộp thuế được trừ khi xác định thu nhập chịu thuế thu nhập doanh nghiệp không vượt quá 20% tổng lợi nhuận thuần từ hoạt động kinh doanh cộng với chi phí lãi vay, chi phí khấu hao trong kỳ của người nộp thuế (Khoản 3, Điều 8).

Quy định này được xem là chiếc “vòng kim cô” để ngăn chặn tình trạng chuyển giá, trốn thuế tại các công ty đa quốc gia. Tuy nhiên, thực tiễn cũng cho thấy không ít doanh nghiệp trong nước đang bị vạ lây khi phải gánh thêm số thuế không nhỏ.

Đơn cử năm 2018, Tập đoàn điện lực Việt Nam (EVN) đã kiến nghị với Bộ Tài chính rằng, quy định này khiến số thuế thu nhập doanh nghiệp của các công ty thành viên phải nộp tăng rất nhiều, chẳng hạn như EVN GENCO 1 nộp thuế tăng khoảng 339 tỷ đồng; EVN GENCO 3 tăng khoảng 212 tỷ đồng… Điều này sẽ ảnh hưởng rất lớn đến tình hình tài chính của EVN và các công ty thành viên, gây khó khăn trong cân đối vốn đầu tư của doanh nghiệp.

TS. Cấn Văn Lực – Chuyên gia kinh tế trưởng BIDV cho rằng, quy định này chưa chưa tính đến các ngành có đặc thù là đòi hỏi vốn đầu tư lớn nên doanh nghiệp phải vay nhiều như điện lực, hạ tầng giao thông, bất động sản… Quy định cũng chưa phân biệt đối tượng ở đây là công ty mẹ/tập đoàn hay công ty con, riêng lẻ; cũng không nói rõ chi phí lãi vay ở đây là chỉ áp dụng trong giao dịch vay liên kết hay áp dụng đối với tất cả các khoản vay nên đang được hiểu là “tất cả”.

Thậm chí nhiều chuyên gia còn cho rằng, quy định này vừa trái luật, vừa không đủ cơ sở thực tiễn. Bởi vì, nhiều doanh nghiệp trong nước đang phải chi trả chi phí lãi vay cao hơn nhiều mức trần nói trên, nên quy định này vi phạm quyền huy động vốn từ mọi nguồn một cách hợp pháp để phục vụ sản xuất kinh doanh của doanh nghiệp…

Video đang HOT

Nên sửa thế nào?

Theo TS. Võ Trí Thành – nguyên Phó Viện trưởng Viện Nghiên cứu quản lý kinh tế Trung ương, với hoàn cảnh doanh nghiệp Việt Nam luôn thiếu vốn và trong điều kiện lãi suất ở Việt Nam luôn ở mức cao, thì không nên khống chế tổng chi phí lãi vay ở mức 20%, thậm chí là 50%, miễn là chi phí thật và hợp lý, hợp lệ cũng cần phải được chấp nhận.

TS. Cấn Văn Lực cũng cho rằng 20% là không có cơ sở thuyết phục và chưa tính đến đặc thù của Việt Nam, do doanh nghiệp Việt Nam luôn phải vay nợ nhiều và thị trường trái phiếu chưa phát triển mạnh như các quốc gia trên thế giới. “Việt Nam nên quy định trần chi phí lãi vay khoảng 28-30% theo khuyến nghị của OECD và hiện nhiều nước đang quy định ở mức 30%”, TS. Cấn Văn Lực khuyến nghị.

Phát biểu tại cuộc họp vừa qua của Chính phủ với một số bộ, ngành, doanh nghiệp về việc sửa đổi Nghị định số 20/2017/NĐ-CP, TS.Vũ Tiến Lộc – Chủ tịch VCCI thẳng thắn chỉ ra rằng, quy định như Nghị định 20/2017/NĐ-CP có thể dẫn tới đánh thuế 2 lần trên cùng một giao dịch, thuế chồng lên thuế, làm cản trở việc tiếp cận tăng nguồn vốn cho hoạt động của các tập đoàn; đồng thời cản trở chủ trương phát triển các tập đoàn kinh tế tư nhân, cũng như cản trở đến việc khuyến khích các tập đoàn tư nhân đầu tư vào sản xuất nông nghiệp, giáo dục, y tế thuộc các lĩnh vực xã hội hóa đầu tư vào các địa bàn kinh tế – xã hội khó khăn và đặc biệt khó khăn.

“Đề nghị bỏ hoặc tạm dừng thi hành khoản 3, Điều 8, Nghị định 20/2017/NĐ-CP để chờ đánh giá tác động, nghiên cứu các kinh nghiệm quốc tế. Việc hạn chế về chi phí lãi vay phải được đưa vào Luật Thuế thu nhập doanh nghiệp và nếu có mức trần thì nên ở mức 30%”, TS. Vũ Tiến Lộc nhấn mạnh.

Trên thực tế, không thể phủ nhận sau hơn 2 năm ban hành, Nghị định 20/2017/NĐ-CP đã đóng góp tích cực trong việc ngăn chặn tình trạng chuyển giá, trốn thuế của khoảng hơn 80% các giao dịch xuyên quốc gia giữa công ty con trong nước với tập đoàn mẹ ở nước ngoài, như trường hợp của Big C, Metro, Coca-Cola… Do đó, một số ý kiến cho rằng không thể bỏ trần chi phí lãi vay, mà chỉ nên xem xét sửa đổi trần chi phí lãi vay cho một số đối tượng doanh nghiệp trong nước.

Tuy nhiên, nếu chỉ nâng trần chi phí lãi vay cho một số đối tượng doanh nghiệp trong nước, sẽ tạo ra tình trạng phân biệt đối xử, không bình đẳng giữa doanh nghiệp trong nước và nước ngoài. Do đó, nới trần chi phí lãi vay nói chung được xem là phương án phù hợp hơn cả.

Hà Anh

Theo Enternews.vn

Sức ép tăng lãi vay trung - dài hạn

Dù đã nới lỏng hơn lộ trình siết vốn ngắn hạn cho vay trung và dài hạn, nhưng nhiều chuyên gia cho rằng cuộc đua tăng lãi suất để hút vốn trung - dài hạn có thể sẽ lại nóng lên.

NHNN vừa ban hành Thông tư 22/2019/TT-NHNN quy định các giới hạn, tỷ lệ bảo đảm an toàn trong hoạt động của ngân hàng, chi nhánh ngân hàng nước ngoài để thay thế cho Thông tư 36/2014/TT-NHNN.

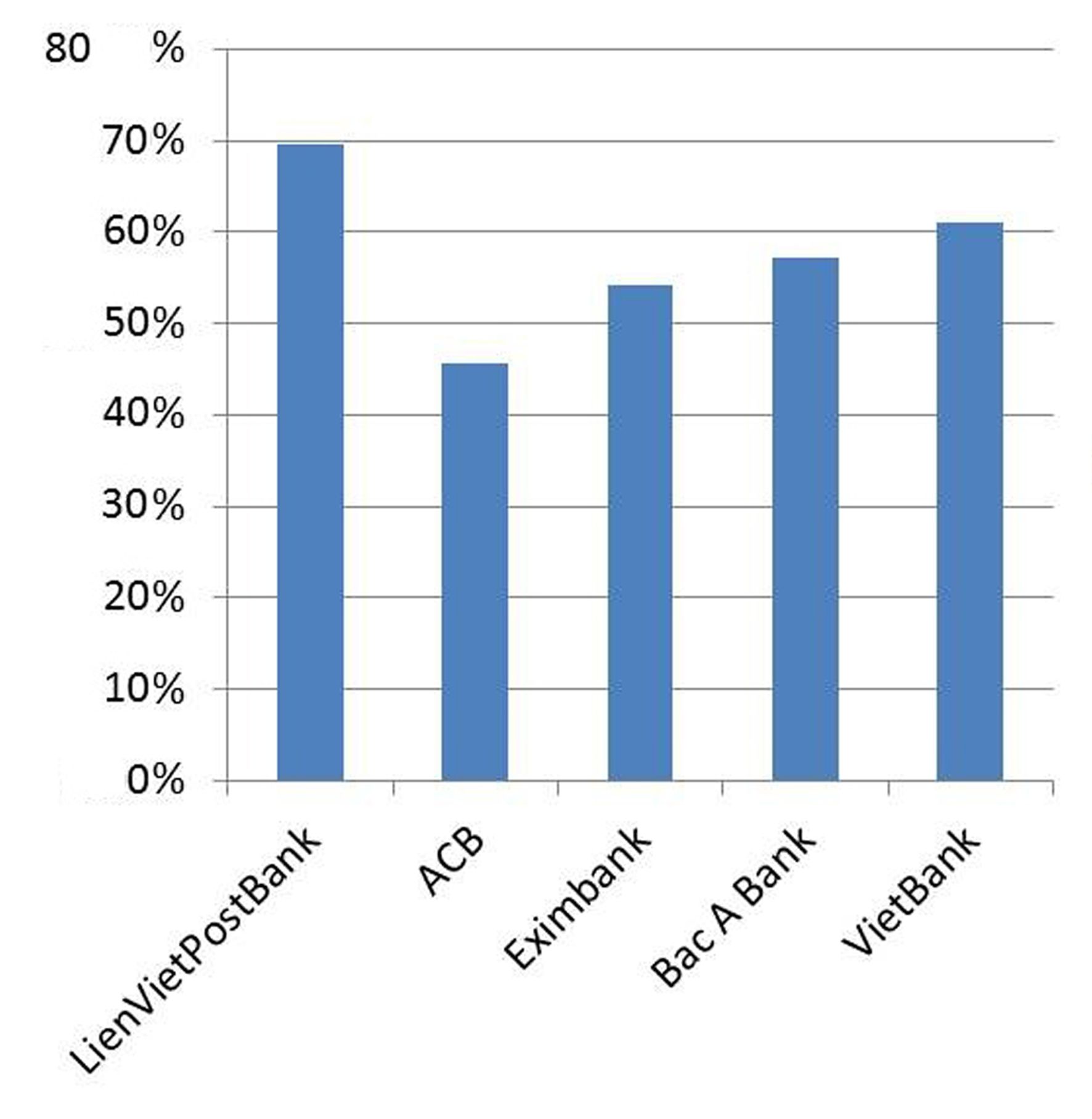

Tỷ trọng tín dụng trung- dài hạn trong tổng dư nợ của một số ngân hàng

Nới rộng lộ trình

Một trong những thay đổi đáng chú ý so với quy định hiện hành là NHNN sẽ giảm tiếp tỷ lệ tối đa nguồn vốn ngắn hạn được sử dụng để cho vay trung- dài hạn xuống 30% theo lộ trình. Cụ thể, giai đoạn 1/1/2020 - 30/9/2020, tỷ lệ này là 40%; từ 1/10/2020 - 30/9/2021 là 37%; từ 1/10/2021 - 30/9/2022 là 34% và từ 1/10/2022 sẽ giảm còn 30%. Như vậy, lộ trình này đã được cơ quan quản lý nới rộng hơn so với cả 2 phương án ban đầu được đưa ra trong bản dự thảo của Thông tư này.

Quyết định nói trên nhằm hỗ trợ tính thanh khoản và giảm thiểu rủi ro về kỳ hạn giữa nguồn và sử dụng nguồn của ngân hàng, đồng thời cũng yêu cầu các ngân hàng thường xuyên phải căn cứ nguồn vốn thực có tại thời điểm cho vay để có kế hoạch cho vay.

Một cơ sở nữa để cơ quan quản lý đưa ra quyết định này là hiện tỷ lệ vốn ngắn hạn cho vay trung- dài hạn của tất cả các khối ngân hàng đều thấp hơn nhiều so với mức 40% theo quy định hiện hành. Cụ thể, số liệu thống kê của NHNN cho thấy, tại thời điểm cuối tháng 8, tỷ lệ này của khối NHTM Nhà nước chỉ là 30,61%, trong khi đối NHTMCP ở mức 30,91%.

Có ý kiến còn cho rằng, việc siết chặt hơn tỷ lệ vốn ngắn hạn cho vay trung- dài hạn cũng đồng nghĩa với việc siết chặt tín dụng trung - dài hạn khi mà nguồn vốn huy động của các ngân hàng chủ yếu là ngắn hạn. Đây sẽ là một sức ép để Việt Nam phát triển mạnh mẽ hơn thị trường vốn, khuyến khích các doanh nghiệp tìm kiếm nguồn vốn trên thị trường chứng khoán, từ đó khắc phục hiện tượng mất cân bằng trong hệ thống tài chính.

Tác động mặt bằng lãi suất

Theo dự báo của nhiều công ty chứng khoán, việc giảm tỷ lệ vốn ngắn hạn cho vay trung - dài hạn về còn 30% có nguy cơ sẽ kéo mặt bằng lãi suất huy động trung và dài hạn toàn hệ thống tăng lên. Hiện mặt bằng lãi suất đã cao hơn năm 2018 khoảng 0,5 - 0,7%.

Nỗi lo này không phải là không có cơ sở khi mà cuộc đua lãi suất đã bắt đầu từ giữa năm 2018 để thu hút nguồn vốn trung- dài hạn nhằm đáp ứng quy định tỷ lệ vốn ngắn hạn cho vay trung- dài hạn giảm còn 40% từ đầu năm 2019. Cuộc đua ngày càng nóng hơn sau khi NHNN công bố dự thảo Thông tư thay thế Thông tư 36/2014/TT-NHNN, trong đó dự kiến sẽ giảm tỷ lệ này về còn 30%.

Nhiều chuyên gia ngân hàng như TS. Cấn văn Lực, TS. Nguyễn Trí Hiếu cũng cho rằng, cuộc đua lãi suất huy động của các ngân hàng trong thời gian qua chủ yếu là cơ cấu lại nguồn vốn để đảm bảo thực hiện các yêu cầu của NHNN, cụ thể là quy định giảm tỷ lệ vốn ngắn hạn cho vay trung, dài hạn và đáp ứng tiêu chuẩn Basel II.

Trong khi hiện tỷ lệ vốn ngắn hạn cho vay trung- dài hạn bình quân của cả khối ngân hàng quốc doanh lẫn cổ phần tư nhân đều cao hơn mức 30%, có nghĩa các ngân hàng này sẽ phải tiếp tục cơ cấu lại tín dụng, giảm tỷ trọng tín dụng trung - dài hạn; hoặc tăng quy mô nguồn vốn, đặc biệt là vốn trung- dài hạn.

Thế nhưng, tại nhiều ngân hàng, tỷ trọng dư nợ cho vay trung- dài hạn đang ở mức rất cao, thậm chí có ngân hàng lên tới 60 - 80%, nên khó có thể giảm trong một sớm một chiều. Vì thế, giải pháp trước mắt là tăng quy mô nguồn vốn.

Ở một góc độ khác, NHNN vừa có quyết định giảm trần lãi suất huy động các kỳ hạn dưới 1 tháng xuống còn 0,8%/năm và các kỳ hạn từ 1 đến dưới 6 tháng xuống còn 5,0%/năm. Tuy nhiên, lãi suất huy động các kỳ hạn trên 6 tháng vẫn để cho các ngân hàng tự quyết. Đó chính là cơ hội để các nhà băng chạy đua hút vốn trung và dài hạn bằng lãi suất. Lẽ đương nhiên, lãi suất huy động tăng thì lãi suất cho vay sẽ khó giảm, đặc biệt là lãi suất cho vay trung - dài hạn vốn không bị khống chế bởi trần lãi suất.

Hà Anh

Theo Enternews.vn

Lan tỏa giảm lãi vay ngắn hạn  Nhiều ngân hàng thương mại cổ phần (NHTMCP) cho hay đã và đang triển khai hạ lãi suất cho vay ngắn hạn theo chỉ đạo của Ngân hàng Nhà nước (NHNN). NHNN vừa quyết định số 2416/2019/QĐ-NHNN giảm 0,5% trần lãi suất cho vay ngắn hạn bằng VND đối với các lĩnh vực ưu tiên xuống còn 6%/năm từ ngày 19/11 vừa qua....

Nhiều ngân hàng thương mại cổ phần (NHTMCP) cho hay đã và đang triển khai hạ lãi suất cho vay ngắn hạn theo chỉ đạo của Ngân hàng Nhà nước (NHNN). NHNN vừa quyết định số 2416/2019/QĐ-NHNN giảm 0,5% trần lãi suất cho vay ngắn hạn bằng VND đối với các lĩnh vực ưu tiên xuống còn 6%/năm từ ngày 19/11 vừa qua....

Báo Mỹ: Ông Trump "khó chịu" vì trang phục của ông Zelensky01:28

Báo Mỹ: Ông Trump "khó chịu" vì trang phục của ông Zelensky01:28 Nhân viên y tế bị đánh hội đồng ngay tại nơi làm việc00:17

Nhân viên y tế bị đánh hội đồng ngay tại nơi làm việc00:17 Kế hoạch bắt cóc người đàn ông Trung Quốc, tống tiền 10 tỷ đồng ở TPHCM13:48

Kế hoạch bắt cóc người đàn ông Trung Quốc, tống tiền 10 tỷ đồng ở TPHCM13:48 Ông Trump nổi giận, tương lai nào đang chờ đón ông Zelensky và Ukraine?01:38

Ông Trump nổi giận, tương lai nào đang chờ đón ông Zelensky và Ukraine?01:38 Israel vận động Mỹ giữ căn cứ Nga ở Syria?08:52

Israel vận động Mỹ giữ căn cứ Nga ở Syria?08:52 Ông Tập Cận Bình nói kinh tế Trung Quốc đang đối mặt nhiều thách thức08:09

Ông Tập Cận Bình nói kinh tế Trung Quốc đang đối mặt nhiều thách thức08:09 Ông Trump gợi ý ông Zelensky có thể ra đi vì từ chối thỏa thuận08:44

Ông Trump gợi ý ông Zelensky có thể ra đi vì từ chối thỏa thuận08:44 Ông Zelensky nói gì về chuyện tổ chức bầu cử ở Ukraine?10:13

Ông Zelensky nói gì về chuyện tổ chức bầu cử ở Ukraine?10:13 Ông Trump phát biểu tại quốc hội, một nghị sĩ bị mời ra ngoài09:32

Ông Trump phát biểu tại quốc hội, một nghị sĩ bị mời ra ngoài09:32 Nam thanh niên đánh tới tấp người đàn ông sau va chạm giao thông09:49

Nam thanh niên đánh tới tấp người đàn ông sau va chạm giao thông09:49 5 cựu Bộ trưởng Quốc phòng Mỹ phản đối ông Trump sa thải sĩ quan cấp cao08:39

5 cựu Bộ trưởng Quốc phòng Mỹ phản đối ông Trump sa thải sĩ quan cấp cao08:39Tin đang nóng

Tin mới nhất

Bắt khẩn cấp Giám đốc và Phó Giám đốc Trung tâm đăng kiểm xe cơ giới 29-07D

Sau khi thay Chủ tịch HĐQT, NCB tiếp tục bổ nhiệm mới một loạt nhân sự cấp cao

Tăng trưởng tín dụng tới 21/12 đạt 10,14%

Giá cà phê hôm nay 24/12: Arabica quay đầu tăng, Robusta lừng khừng khi nhà đầu cơ nghỉ lễ Giáng sinh

Giá tiêu hôm nay 24/12: Chưa nhìn thấy đáy đợt suy giảm, giá tiêu Ấn Độ đảo chiều tăng

Chứng khoán 2020: Phiên giao dịch chưa từng có, vượt ngưỡng 1 tỷ USD

Giá Bitcoin hôm nay 24/12: Bitcoin rực cháy giữa biển lửa thị trường

Tỷ giá USD hôm nay 24/12: Tiếp tục suy giảm

Cổ phiếu HDC tăng nóng, Vietinbank Securities muốn thoái toàn bộ vốn

Giá vàng hôm nay 24/12: Vàng đang trend tăng trong bối cảnh USD suy yếu

VietinBank sẽ trả cổ tức 5% trong năm 2020 thay vì kế hoạch sang 2021

Chứng khoán ngày 24/12: Những cổ phiếu nào được khuyến nghị?

Có thể bạn quan tâm

Quý Bình sợ gia đình không ai lo, chị gái kể điều sốc, vợ liền hứa làm 1 việc

Sao việt

06:53:42 10/03/2025

Tìm ra phương pháp giúp khôi phục khứu giác, vị giác ở bệnh nhân hậu Covid-19

Thế giới

06:50:45 10/03/2025

Cách nấu hủ tiếu bò viên cực ngon

Ẩm thực

06:10:16 10/03/2025

Phim Hàn mới chiếu đã nhận bão lời khen, nam chính vừa đẹp vừa ngầu nhờ màn lột xác cực chất chơi

Phim châu á

06:05:05 10/03/2025

Lee Min Ho đang gặp nguy hiểm

Hậu trường phim

06:04:35 10/03/2025

Dấu hiệu trên da cảnh báo bệnh truyền nhiễm nguy hiểm

Sức khỏe

05:31:20 10/03/2025

Xem phim "Sex Education" cùng chồng, tôi đỏ mặt NGƯỢNG NGÙNG vì một câu nói và đúc rút BÀI HỌC ĐẮT GIÁ trong hôn nhân

Góc tâm tình

05:30:11 10/03/2025

Tử vi ngày 10/3/2025 của 12 cung hoàng đạo: ngày thuận lợi đối với Sư Tử

Trắc nghiệm

23:59:33 09/03/2025

Phim 18+ hot nhất lúc này: Loạt lời thoại nhạy cảm khiến cõi mạng nóng rần rần

Phim việt

23:30:48 09/03/2025

Hai cậu cháu tử vong cạnh chiếc xe máy

Tin nổi bật

23:21:54 09/03/2025

Vay 35 triệu, 3 năm phải trả 60 triệu

Vay 35 triệu, 3 năm phải trả 60 triệu Tự doanh và khối ngoại cùng mua ròng trong tuần giảm điểm thứ 3 của VN-Index

Tự doanh và khối ngoại cùng mua ròng trong tuần giảm điểm thứ 3 của VN-Index

Thị trường chứng khoán tăng điểm trở lại?

Thị trường chứng khoán tăng điểm trở lại? Rủi ro nợ xấu từ cho vay tiêu dùng

Rủi ro nợ xấu từ cho vay tiêu dùng SoftBank mở đợt chào mua công khai cổ phiếu WeWork trị giá 3 tỷ USD

SoftBank mở đợt chào mua công khai cổ phiếu WeWork trị giá 3 tỷ USD Tăng cơ hội tiếp cận tín dụng cho doanh nghiệp

Tăng cơ hội tiếp cận tín dụng cho doanh nghiệp Lãi suất liên ngân hàng đột ngột tăng mạnh vì đâu?

Lãi suất liên ngân hàng đột ngột tăng mạnh vì đâu? Chứng khoán được lợi gì khi NHNN giảm trần lãi suất cho vay ngắn hạn?

Chứng khoán được lợi gì khi NHNN giảm trần lãi suất cho vay ngắn hạn? 'Hoa hậu Toàn cầu' bị tấn công vì nghi dùng bản đồ 'đường lưỡi bò'

'Hoa hậu Toàn cầu' bị tấn công vì nghi dùng bản đồ 'đường lưỡi bò' Nhan sắc 'không tuổi' của Hà Kiều Anh, Lệ Quyên và bồ trẻ quấn quýt không rời

Nhan sắc 'không tuổi' của Hà Kiều Anh, Lệ Quyên và bồ trẻ quấn quýt không rời Gây án mạng ở Hưng Yên, chạy trốn vào Quảng Ngãi thì bị "tóm"

Gây án mạng ở Hưng Yên, chạy trốn vào Quảng Ngãi thì bị "tóm"

Đức Phúc "lừa" Salim, làm Cupid xuất hiện bất ngờ, Erik hát hit mới ngọt lịm nhưng 3 giây cất giọng của bé Pam mới chiếm spotlight!

Đức Phúc "lừa" Salim, làm Cupid xuất hiện bất ngờ, Erik hát hit mới ngọt lịm nhưng 3 giây cất giọng của bé Pam mới chiếm spotlight! Quán quân 'Sao Mai 2013' kể chuyện bạn trai qua đời trong MV tái xuất

Quán quân 'Sao Mai 2013' kể chuyện bạn trai qua đời trong MV tái xuất Từ chối đóng phim nóng, nữ diễn viên đình đám bị đánh đến gãy xương sườn

Từ chối đóng phim nóng, nữ diễn viên đình đám bị đánh đến gãy xương sườn Nữ nghệ sĩ Việt gây phẫn nộ khi lan truyền hình ảnh thi hài cố diễn viên Quý Bình

Nữ nghệ sĩ Việt gây phẫn nộ khi lan truyền hình ảnh thi hài cố diễn viên Quý Bình Nói về Hòa Minzy mà bị chê "nhạt", NSND Tự Long đáp trả

Nói về Hòa Minzy mà bị chê "nhạt", NSND Tự Long đáp trả

Nuôi đứa con bại não của cô gái quán bia suốt 25 năm, bà bán vé số đau đáu: "Phương ơi, con có còn sống không?"

Nuôi đứa con bại não của cô gái quán bia suốt 25 năm, bà bán vé số đau đáu: "Phương ơi, con có còn sống không?" "Cháy" nhất cõi mạng: Tập thể nam giảng viên một trường ĐH mặc váy múa ba lê mừng 8/3, còn bonus cú ngã của Jennifer Lawrence

"Cháy" nhất cõi mạng: Tập thể nam giảng viên một trường ĐH mặc váy múa ba lê mừng 8/3, còn bonus cú ngã của Jennifer Lawrence Lê Phương đăng ảnh nắm chặt tay Quý Bình, nghẹn ngào nói 6 chữ vĩnh biệt cố nghệ sĩ

Lê Phương đăng ảnh nắm chặt tay Quý Bình, nghẹn ngào nói 6 chữ vĩnh biệt cố nghệ sĩ

"Vợ Quý Bình đẫm nước mắt, chỉ xuống đứa bé đứng dưới chân nói: Nè chị, con trai ảnh nè, ôm nó đi chị"

"Vợ Quý Bình đẫm nước mắt, chỉ xuống đứa bé đứng dưới chân nói: Nè chị, con trai ảnh nè, ôm nó đi chị" Lễ an táng diễn viên Quý Bình: Vợ tựa đầu ôm chặt di ảnh, Vân Trang và các nghệ sĩ bật khóc, nhiều người dân đội nắng tiễn đưa

Lễ an táng diễn viên Quý Bình: Vợ tựa đầu ôm chặt di ảnh, Vân Trang và các nghệ sĩ bật khóc, nhiều người dân đội nắng tiễn đưa Tang lễ diễn viên Quý Bình: Lặng lẽ không kèn trống, nghệ sĩ khóc nấc trước di ảnh

Tang lễ diễn viên Quý Bình: Lặng lẽ không kèn trống, nghệ sĩ khóc nấc trước di ảnh