Nợ xấu của nhà băng tiếp tục tăng

Số dư nợ xấu tuyệt đối tại phần lớn các ngân hàng vẫn tiếp tục tăng, trong khi tiến trình xử lý nợ xấu vẫn gặp nhiều vướng mắc.

Điều này tạo sức ép rất lớn đối với các nhà băng trong việc xử lý nợ xấu.Tỷ lệ nợ xấu nội bảng của hệ thống ngân hàng đến cuối tháng 8/2019 là 1,98%, cao hơn nhiều so với mức 1,89% vào cuối năm 2018. Trong khi đó, báo cáo tài chính 9 tháng đầu năm 2019 của không ít ngân hàng ghi nhận nợ xấu tiếp tục tăng khá mạnh, cả về tỷ lệ lẫn giá trị tuyệt đối.

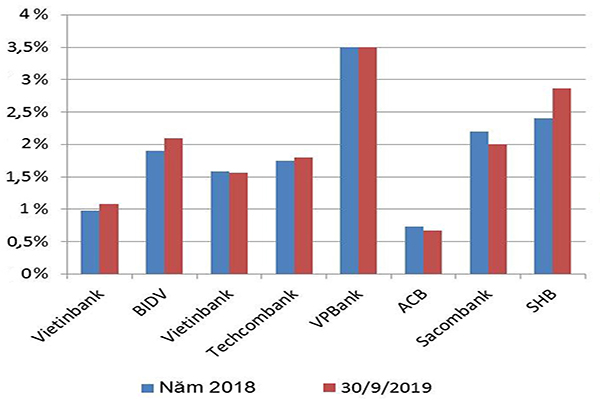

Biến động nợ xấu của một số ngân hàng thương mại.

Nợ cũ chưa dứt đã lo nợ mới

Điển hình trong số các ngân hàng nói trên có thể kể đến Vietcombank, nợ xấu của ngân hàng này đã tăng 1.402 tỷ đồng so với cuối năm 2018 lên 7.625 tỷ đồng, trong đó nợ nhóm 5 tăng gần 100 tỷ đồng lên 4.860 tỷ đồng; tỷ lệ nợ xấu vì thế cũng tăng từ mức 0,98% lên 1,08%.

Một ngân hàng khác cũng ghi nhận nợ xấu tăng khá mạnh cả về giá trị tuyệt đối lẫn tương đối là Techcombank. Tại thời điểm cuối tháng 9, số dư nợ xấu của ngân hàng này là 3.704 tỷ đồng, tăng 901 tỷ đồng só với cuối năm 2018; tỷ lệ nợ xấu cũng tăng từ 1,75% lên 1,80%…

Tại một số ngân hàng khác, mặc dù tỷ lệ nợ xấu giảm nhẹ, song số dư nợ xấu tuyệt đối vẫn tăng. Chẳng hạn tỷ lệ nợ xấu của VietinBank đã giảm từ mức 1,58% tại thời điểm cuối năm 2018 về còn 1,56% vào cuối tháng 9, thế nhưng số dư nợ xấu tuyệt đối vẫn tăng 375 tỷ đồng lên 14.066 tỷ đồng. Hay như VPBank, dù tỷ lệ nợ xấu vẫn duy trì ở mức 3,5%, song số dư tuyệt đối đã tăng thêm 1.135 tỷ đồng lên 8.901 tỷ đồng.

Video đang HOT

Điều đó cho thấy, nợ xấu vẫn có xu hướng tăng. Đáng quan ngại hơn là rủi ro nợ xấu tiềm ẩn là rất lớn, trong đó đáng quan ngại là rủi ro nợ xấu từ các dự án BOT, BT giao thông. Theo báo cáo của NHNN, hiện nay có nhiều dự án BOT, BT giao thông đã hoàn thành, đi vào khai thác có doanh thu không đạt như phương án tài chính ban đầu, với dư nợ khoảng 53.000 tỷ đồng có nguy cơ phải cơ cấu nợ, phát sinh nợ xấu cho các ngân hàng thương mại. Bên cạnh đó, hiện nợ xấu cho vay theo Nghị định 67/2014/NĐ-CP có xu hướng tăng nhanh tại hầu hết các tỉnh, thành phố ven biển.

Cần sớm có thị trường mua bán nợ

Trong bối cảnh nợ xấu vẫn đang phát sinh hàng ngày và rủi ro nợ xấu tiềm ẩn lớn, nhiều chuyên gia ngân hàng cho rằng, cần nhanh chóng thành lập thị trường mua bán nợ để giúp tiến trình xử lý nợ xấu được đẩy nhanh hơn và triệt để hơn.

Mặc dù cho rằng, hoạt động mua bán nợ bình thường và cả nợ xấu đã có từ lâu, nhưng TS. Cấn văn Lực – Chuyên gia kinh tế trưởng BIDV cho rằng, cần sớm hình thành chính thức thị trường mua bán nợ, sau đó là thị trường mua bán nợ thứ cấp để tạo nên tính thanh khoản, luân chuyển các khoản nợ, thúc đẩy quá trình xử lý nợ xấu theo giá thị trường tốt hơn.

Muốn hình thành thị trường mua bán nợ phải cần tối thiểu 3 điều kiện sau: hàng hóa; chủ thể tham gia thị trường hay nói nôm na là người mua – kẻ bán, và cuối cùng là quy chế hoạt động, cơ chế giám sát…

Trên thực tế, người bán nợ xấu khá nhiều, đó chính là các TCTD. Tuy nhiên người mua nợ lại khá èo uột.

Hiện mới chỉ có VAMC, DATC, AMC của các TCTD và một số tổ chức, cá nhân khác tham gia vào hoạt động mua bán nợ xấu. Hơn nữa, năng lực tài chính của các chủ thể tham gia thị trường này còn yếu so với khối lượng nợ xấu cần xử lý trên thị trường, ảnh hưởng đến kết quả xử lý nợ.

Thế nhưng, điều mà thị trường mua bán nợ đang thiếu nhất hiện nay chính là hành lang pháp lý cho hoạt động mua bán nợ xấu vẫn chưa được hoàn thiện. Được biết, Thủ tướng Chính phủ đã giao Bộ Tài chính nghiên cứu, hoàn thiện khuôn khổ pháp lý về hoạt động mua bán nợ của các doanh nghiệp, và hình thành, phát triển, quản lý thị trường mua bán nợ. Tuy nhiên đến nay Bộ Tài chính vẫn chưa có động thái nào về vấn đề này.

Nếu không sớm hình thành thị trường mua bán nợ, thì số vốn mà các TCTD chôn vùi vào nợ xấu sẽ ngày càng nhiều, ảnh hưởng khả năng tiếp cận vốn tín dụng của các doanh nghiệp, cũng như việc giảm lãi suất cho vay.

Hà Anh

Theo enternews.vn

Nợ xấu rình rập ngân hàng

Theo số liệu từ Ngân hàng Nhà nước (NHNN), tính từ khi Nghị quyết 42/2017/QH14 (NQ 42) về thí điểm xử lý nợ xấu của các tổ chức tín dụng có hiệu lực (ngày 15/8/2017) đến 31/8/2019, toàn hệ thống đã xử lý được 236.800 tỷ đồng nợ xấu.

Trung bình, xử lý được khoảng 9.600 tỷ đồng/tháng, cao hơn 4.700 tỷ đồng so với kết quả xử lý nợ xấu trung bình giai đoạn 2012 - 2017 trước khi NQ 42 có hiệu lực. Với kết quả này, sau hơn 2 năm NQ 42 có hiệu lực, ước tính đã xử lý được gần 52% số nợ xấu.

Khách hàng giao dịch tại Agribank chi nhánh Hà Nội. Ảnh: Thanh Hải

Vướng thuế và tranh chấp

Tuy nhiên, việc xử lý nợ xấu tồn đọng gần đây đang chững lại do gặp phải những vướng mắc khi triển khai NQ 42. Trong khi nợ xấu mới lại đang phát sinh nhanh hơn. Theo NHNN, tỷ lệ nợ xấu nội bảng ước đến cuối tháng 6/2019 là 1,91%, tăng nhẹ so với mức cuối năm 2018 là 1,89%.

Nợ xấu tăng, các ngân hàng phải trích lập dự phòng và phần trích lập dự phòng rủi ro sẽ tính vào chi phí. Trong những tháng cuối năm, lãi suất khó có khả năng giảm do yếu tố mùa vụ và áp lực cơ cấu lại nguồn vốn của các ngân hàng.

Thực tế, NQ 42 dù đã đưa ra những giải pháp đột phá, nhưng khi triển khai vào thực tiễn đang bộc lộ một số vấn đề. Theo Phó Tổng Giám đốc Agribank Phạm Toàn Vượng, Agribank có hơn 100.000 tỷ đồng nợ xấu cần xử lý theo NQ 42, trong đó có gần 7.000 vụ tranh chấp phát sinh qua tòa án dân sự. Sau 2 năm áp dụng NQ 42, đơn vị mới thực hiện hơn 10 vụ. Bên cạnh đó, ngân hàng gặp khó khăn khi phát sinh thuế trong quá trình thu hồi nợ. "Có nhiều tài sản đảm bảo Agribank đấu giá thành công, nhưng cơ quan thuế và địa phương áp dụng theo cách khác nhau, dẫn đến tình trạng những tài sản thu hồi bị kéo dài thời gian, gây thiệt hại cho người mua do không thể chuyển đổi, sang tên để tiếp tục sử dụng tài sản phục vụ sản xuất, kinh doanh"- ông Vượng cho hay.

Phó Tổng Giám đốc Công ty Quản lý tài sản của các tổ chức tín dụng (VAMC) Đỗ Giang Nam giải thích: "Khi chuyển nhượng tài sản, các chủ thể tham gia có thể chịu một số loại thuế như thuế thu nhập DN, thuế thu nhập cá nhân. Chẳng hạn, trước đây, DN hạch toán giá vốn tài sản là 100 tỷ đồng, nay bán được 200 tỷ đồng thì phát sinh thu nhập phải chịu thuế. Thực tế, DN lại đang nợ ngân hàng đến 300 tỷ đồng. Do đó, khi xử lý tài sản bảo đảm, cơ quan thuế bắt nộp thuế thu nhập nhưng thực tế DN có còn gì đâu, ngân hàng đấu giá tài sản của DN là để thu hồi nợ"- ông Nam nói. Cũng theo ông Nam, ngay cả khi Bộ Tài chính, Tổng cục Thuế đã có hướng dẫn cách xử lý theo NQ 42 nhưng cách hiểu và vận dụng ở các cục thuế địa phương vẫn không thống nhất.

Liên quan đến thủ tục rút gọn tại tòa án, Quyền Chánh Thanh tra cơ quan thanh tra giám sát NHNN Nguyễn Văn Du cho biết, mới ghi nhận 6 hồ sơ được tòa án thụ lý. "Bên cạnh đó, khi bên có nghĩa vụ trả nợ/chủ tài sản/bên bảo đảm không hợp tác, chống đối, rất dễ dẫn đến trường hợp cố tình tạo ra các tình tiết mới để đưa vụ án về thủ tục tố tụng thông thường, nhằm mục đích kéo dài thời gian giải quyết vụ việc"- ông Du phân tích thêm.

Nợ cũ chưa xong, nợ mới lại đến

Theo các Ngân hàng Thương mại, tuy có tới hơn 52% nợ xấu theo NQ 42 đã được xử lý trong vòng 2 năm, song 48% số nợ xấu còn lại mới là nợ khó xử lý nhất, vì những khoản nợ dễ thu hồi đã được ngân hàng xử lý trước. Số nợ xấu còn lại, là những món "xương xẩu", khó nhằn nhất. Thực tế, nhiều khối tài sản quá lớn không có người mua do tiềm lực tài chính hạn chế, nhất là khi thị trường mua bán nợ tại Việt Nam chưa hoàn chỉnh nên chưa thu hút được các nhà đầu tư nước ngoài tham gia.

Trong khi nợ cũ chưa xử lý xong, nợ có vấn đề phát sinh thêm vẫn luôn rình rập các ngân hàng. Báo cáo tài chính riêng lẻ quý III/2019 của Ngân hàng MB ghi nhận nợ xấu tại thời điểm cuối kỳ tăng từ 1,22% của đầu kỳ lên 1,35% chủ yếu do nợ có khả năng mất vốn (nhóm 5) tăng gần 390 tỷ đồng lên 1.345 tỷ đồng. Tại Ngân hàng OCB, nợ dưới tiêu chuẩn (nhóm 3) tăng 50% và nợ nghi ngờ (nhóm 4) tăng 152%. Do đó, tỷ lệ nợ xấu trên dư nợ cho vay của OCB tăng lên mức 2,62% so với mức 2,29% hồi đầu năm. Tại Techcombank, tỷ lệ nợ xấu trên dư nợ cho vay khách hàng tăng từ 1,75% lên 1,80%. Một số ngân hàng có tỷ lệ nợ xấu ở mức trên 3% bao gồm: ABBank (3,39%); VPBank (3,10%), PGBank (3,07%).

Theo Công ty CP Chứng khoán VNDirect, khác với trước đây, nợ xấu trong quá khứ của các ngân hàng đến từ các khoản cho vay với mục đích đầu cơ và các hoạt động không phải ngành kinh doanh chính (như ngân hàng, chứng khoán, bất động sản) và cho vay các khoản đầu tư không hiệu quả của DN quốc doanh. Trong khi đó, nợ xấu mới hiện tại lại đến từ các khoản đầu tư của tư nhân và vay tiêu dùng của hộ gia đình và cá nhân... Do đó, nợ xấu sẽ tăng nhiều nhất ở các ngân hàng mở rộng mạnh trong mảng bán lẻ, đặc biệt là tài chính tiêu dùng, do hoạt động này rủi ro cao và tăng chậm hơn ở ngân hàng có tiêu chuẩn cho vay khắt khe hơn và việc mở rộng cho vay bán lẻ thận trọng hơn.

Thảo Nguyên

Theo Kinhtedothi.vn

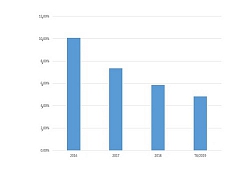

Hơn 900 ngàn tỉ đồng nợ xấu đã được giải quyết  Từ 2012 đến hết tháng 8-2019, đã có 968,89 ngàn tỉ đồng nợ xấu được giải quyết. Theo Ngân hàng Nhà nước, tỉ lệ nợ xấu và nợ tiềm ẩn trở thành nợ xấu trong hệ thống các tổ chức tín dụng tín đến hết tháng 8-2019 giảm xuống còn 4,84% từ mức 5,85% của năm 2018, 7,36% của năm 2017 và 10,08%...

Từ 2012 đến hết tháng 8-2019, đã có 968,89 ngàn tỉ đồng nợ xấu được giải quyết. Theo Ngân hàng Nhà nước, tỉ lệ nợ xấu và nợ tiềm ẩn trở thành nợ xấu trong hệ thống các tổ chức tín dụng tín đến hết tháng 8-2019 giảm xuống còn 4,84% từ mức 5,85% của năm 2018, 7,36% của năm 2017 và 10,08%...

Cảnh sát đột kích "sào huyệt" tổ chức quốc tế lừa đảo hàng trăm tỷ đồng02:24

Cảnh sát đột kích "sào huyệt" tổ chức quốc tế lừa đảo hàng trăm tỷ đồng02:24 Xe Camry quay đầu giữa giao lộ thì "chạm trán" Lexus giá gần chục tỷ đồng00:36

Xe Camry quay đầu giữa giao lộ thì "chạm trán" Lexus giá gần chục tỷ đồng00:36 Công an xác minh clip người đàn ông khuyết tật bị hai thanh niên đi xe máy không mũ bảo hiểm tát vào đầu01:20

Công an xác minh clip người đàn ông khuyết tật bị hai thanh niên đi xe máy không mũ bảo hiểm tát vào đầu01:20 Lời khai của chủ tịch hội nông dân xã đột nhập cướp tại nhà lãnh đạo HĐND tỉnh11:25

Lời khai của chủ tịch hội nông dân xã đột nhập cướp tại nhà lãnh đạo HĐND tỉnh11:25 Đòn giáng của ông Trump vào Ukraine trước ngưỡng cửa đàm phán với Nga09:07

Đòn giáng của ông Trump vào Ukraine trước ngưỡng cửa đàm phán với Nga09:07 Khởi tố kẻ 'bắt cá hai tay', đánh gục bạn gái ở quán cà phê khi bị phát hiện21:01

Khởi tố kẻ 'bắt cá hai tay', đánh gục bạn gái ở quán cà phê khi bị phát hiện21:01 Lời khai của nghi phạm cướp tiệm vàng ở Lâm Đồng01:22

Lời khai của nghi phạm cướp tiệm vàng ở Lâm Đồng01:22 Thực hư clip xe cứu thương chế còi "cố lên, sắp tới rồi" chạy ở TPHCM00:28

Thực hư clip xe cứu thương chế còi "cố lên, sắp tới rồi" chạy ở TPHCM00:28 Ô tô đâm sập cửa nhà dân ở Thái Nguyên, cuốn người đàn ông vào gầm08:05

Ô tô đâm sập cửa nhà dân ở Thái Nguyên, cuốn người đàn ông vào gầm08:05 Ông Trump bất ngờ nặng lời về ông Zelensky, nhiều bên bị sốc08:41

Ông Trump bất ngờ nặng lời về ông Zelensky, nhiều bên bị sốc08:41 Phát biểu của ông Trump về 'người cứu đất nước' gây xôn xao09:24

Phát biểu của ông Trump về 'người cứu đất nước' gây xôn xao09:24Tin đang nóng

Tin mới nhất

Bắt khẩn cấp Giám đốc và Phó Giám đốc Trung tâm đăng kiểm xe cơ giới 29-07D

Sau khi thay Chủ tịch HĐQT, NCB tiếp tục bổ nhiệm mới một loạt nhân sự cấp cao

Tăng trưởng tín dụng tới 21/12 đạt 10,14%

Giá cà phê hôm nay 24/12: Arabica quay đầu tăng, Robusta lừng khừng khi nhà đầu cơ nghỉ lễ Giáng sinh

Giá tiêu hôm nay 24/12: Chưa nhìn thấy đáy đợt suy giảm, giá tiêu Ấn Độ đảo chiều tăng

Chứng khoán 2020: Phiên giao dịch chưa từng có, vượt ngưỡng 1 tỷ USD

Giá Bitcoin hôm nay 24/12: Bitcoin rực cháy giữa biển lửa thị trường

Tỷ giá USD hôm nay 24/12: Tiếp tục suy giảm

Cổ phiếu HDC tăng nóng, Vietinbank Securities muốn thoái toàn bộ vốn

Giá vàng hôm nay 24/12: Vàng đang trend tăng trong bối cảnh USD suy yếu

VietinBank sẽ trả cổ tức 5% trong năm 2020 thay vì kế hoạch sang 2021

Chứng khoán ngày 24/12: Những cổ phiếu nào được khuyến nghị?

Có thể bạn quan tâm

Nhan sắc mỹ nhân Việt này lạ lắm: Ngoài đời xinh như Triệu Vy, lên phim tàn tạ đáng tiếc

Hậu trường phim

06:22:24 22/02/2025

Thương hiệu kinh dị đình đám 'Final Destination' sẽ trở lại vào mùa hè 2025

Phim âu mỹ

06:20:56 22/02/2025

Tỷ phú Elon Musk có thể sắp làm được điều không tưởng với mạng xã hội X

Thế giới

06:20:26 22/02/2025

Tai nạn hy hữu, người đàn ông tử vong do lốp ô tô văng trúng

Tin nổi bật

00:25:59 22/02/2025

Sáp thơm gây ô nhiễm không khí ngang với động cơ ô tô

Lạ vui

00:13:14 22/02/2025

Hơn 20 năm qua, vợ biết tôi không yêu nhưng vẫn không chấp nhận ly hôn

Góc tâm tình

00:10:12 22/02/2025

HLV Mai Đức Chung trở lại ĐT nữ Việt Nam ở tuổi 75, đứng số 1 thế giới

Sao thể thao

23:58:31 21/02/2025

Với 10 năm nội trợ, xin khẳng định: 5 mẹo này sẽ giúp bạn tiết kiệm cả sức lẫn tiền

Netizen

23:57:01 21/02/2025

6 thói xấu khiến ngôi nhà giống "bãi rác", giàu đến mấy cũng vẫn có cảm giác "rẻ tiền"

Sáng tạo

23:54:57 21/02/2025

Tội ác của kẻ tạt axit 4 cấp trên vì bị nhắc nhở

Pháp luật

23:42:13 21/02/2025

Kiến nghị xử lý về tài chính trên 48,3 nghìn tỷ đồng

Kiến nghị xử lý về tài chính trên 48,3 nghìn tỷ đồng Xong thương vụ 880 triệu USD với KEB Hana Bank, BIDV tăng vốn điều lệ lên 40.200 tỷ đồng

Xong thương vụ 880 triệu USD với KEB Hana Bank, BIDV tăng vốn điều lệ lên 40.200 tỷ đồng

Cần tiếp tục gỡ vướng xử lý nợ xấu

Cần tiếp tục gỡ vướng xử lý nợ xấu Ngân hàng mạnh tay xử lý nợ xấu

Ngân hàng mạnh tay xử lý nợ xấu Nợ xấu không còn là điểm nóng tại Đại hội 2019

Nợ xấu không còn là điểm nóng tại Đại hội 2019 Ngân hàng rốt ráo xử lý nợ xấu

Ngân hàng rốt ráo xử lý nợ xấu Ngân hàng có tỷ suất sinh lời tốt nhất: Niềm vui Vietcombank, nỗi buồn Vietinbank

Ngân hàng có tỷ suất sinh lời tốt nhất: Niềm vui Vietcombank, nỗi buồn Vietinbank Vì sao nhiều ngư dân giỏi trở thành "con nợ xấu"?

Vì sao nhiều ngư dân giỏi trở thành "con nợ xấu"? Nhan sắc gây sốc của Triệu Vy

Nhan sắc gây sốc của Triệu Vy Mẹ Từ Hy Viên lộ bản chất thật, tham đến mức này?

Mẹ Từ Hy Viên lộ bản chất thật, tham đến mức này? Đến lượt Park Bom (2NE1) đáp trả Lee Min Ho: "Phía anh ấy yêu cầu tôi làm những điều này..."

Đến lượt Park Bom (2NE1) đáp trả Lee Min Ho: "Phía anh ấy yêu cầu tôi làm những điều này..." Sốc với ngoại hình nặng 100kg của Hoa hậu đáng thương nhất showbiz

Sốc với ngoại hình nặng 100kg của Hoa hậu đáng thương nhất showbiz Sao nam Vbiz gây sốc khi đăng hiện trường tai nạn kinh hoàng: Ô tô lăn nhiều vòng, rơi xuống vực sâu 40m, đội cứu hộ bất lực

Sao nam Vbiz gây sốc khi đăng hiện trường tai nạn kinh hoàng: Ô tô lăn nhiều vòng, rơi xuống vực sâu 40m, đội cứu hộ bất lực Xét xử lưu động vụ 'thổi' đất đấu giá 30 tỷ đồng/m2 ở Hà Nội

Xét xử lưu động vụ 'thổi' đất đấu giá 30 tỷ đồng/m2 ở Hà Nội Cặp đôi Hoa ngữ là "thần" của ngôn tình hiện đại: Nhà gái đẹp nhất Cbiz, bị đồn phim giả tình thật còn có con

Cặp đôi Hoa ngữ là "thần" của ngôn tình hiện đại: Nhà gái đẹp nhất Cbiz, bị đồn phim giả tình thật còn có con NSƯT Thành Lộc phấn chấn giành giải 'Đạo diễn xuất sắc nhất' từ NSND Xuân Bắc

NSƯT Thành Lộc phấn chấn giành giải 'Đạo diễn xuất sắc nhất' từ NSND Xuân Bắc Taxi đi nhầm đường, nữ sinh nhảy ra khỏi xe vì tưởng mình bị bắt cóc rồi bị đâm tử vong: Tòa tuyên án ra sao với tài xế?

Taxi đi nhầm đường, nữ sinh nhảy ra khỏi xe vì tưởng mình bị bắt cóc rồi bị đâm tử vong: Tòa tuyên án ra sao với tài xế? 'Diễn viên Đình Thế mất ở tuổi 22 mà không kịp nói lời trăng trối'

'Diễn viên Đình Thế mất ở tuổi 22 mà không kịp nói lời trăng trối' Thảm cảnh của ác nữ đẹp nhất màn ảnh: Nghèo túng đến nỗi phải nhặt đồ ăn thừa, nhan sắc tụt dốc thê thảm không nhận ra

Thảm cảnh của ác nữ đẹp nhất màn ảnh: Nghèo túng đến nỗi phải nhặt đồ ăn thừa, nhan sắc tụt dốc thê thảm không nhận ra Vụ thi thể không nguyên vẹn: Lời khai rợn người của gã chồng giết vợ

Vụ thi thể không nguyên vẹn: Lời khai rợn người của gã chồng giết vợ Chấn động tin em rể đại gia lợi dụng cái chết Từ Hy Viên công khai có con riêng, danh tính "tiểu tam" lộ diện

Chấn động tin em rể đại gia lợi dụng cái chết Từ Hy Viên công khai có con riêng, danh tính "tiểu tam" lộ diện Trước khi qua đời, Kim Sae Ron lên sân thượng khóc nức nở vì lời xin lỗi muộn màng từ phóng viên Hàn

Trước khi qua đời, Kim Sae Ron lên sân thượng khóc nức nở vì lời xin lỗi muộn màng từ phóng viên Hàn TP.HCM: Nam thanh niên rơi lầu 4 chung cư trong tình trạng không mặc quần áo

TP.HCM: Nam thanh niên rơi lầu 4 chung cư trong tình trạng không mặc quần áo Truy tố người mẫu lai Đinh Nhikolai tàng trữ trái phép chất ma túy

Truy tố người mẫu lai Đinh Nhikolai tàng trữ trái phép chất ma túy Vợ 3 kém 29 tuổi nhắc Bảo Chung: "Quãng đời còn lại đừng có ai nữa nhé!"

Vợ 3 kém 29 tuổi nhắc Bảo Chung: "Quãng đời còn lại đừng có ai nữa nhé!" Một phụ nữ bị bố của người tình thuê côn đồ tạt axit, đánh gãy chân

Một phụ nữ bị bố của người tình thuê côn đồ tạt axit, đánh gãy chân