Những ứng viên ‘hạng sang’ thị trường UPCoM

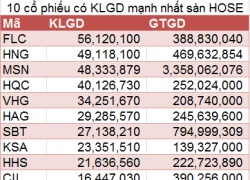

4 tháng đầu năm 2016, giá trị giao dịch bình quân của sàn UPCoM đạt 64 tỷ đồng/phiên, gấp 2 lần so với mức trung bình năm 2015. Tuy nhiên, thanh khoản chỉ tập trung chủ yếu tại hơn 10 cổ phiếu.

Sau khi Sở Giao dịch chứng khoán Hà Nội (HNX) công bố Bộ Nguyên tắc phân bảng UPCoM Premium (có hiệu lực từ ngày 24/6) dành cho cổ phiếu của các DN đáp ứng được tiêu chuẩn cao về tình hình tài chính và có ý thức tuân thủ quy định công bố thông tin, thị trường đã có những đồn đoán ban đầu về các ứng viên có khả năng lọt vào danh sách “VIP” này.

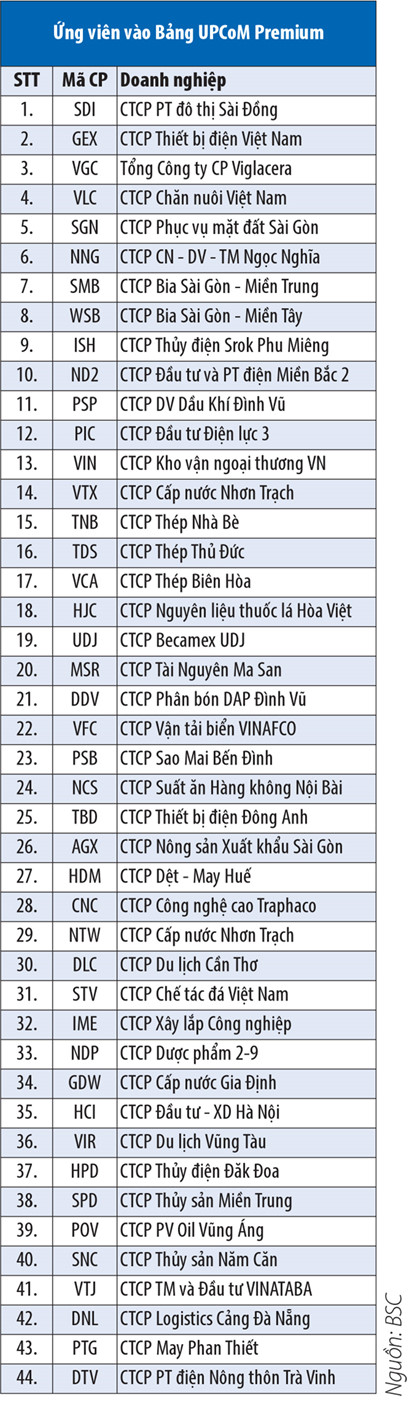

CTCK BIDV (BSC) là công ty đầu tiên tiến hành rà soát và công bố danh sách các cổ phiếu đáp ứng tiêu chí Bảng UPCoM Premium.

Theo đó, với bộ tiêu chí thứ nhất là tổ chức đăng ký giao dịch có vốn điều lệ từ 120 tỷ đồng trở lên, hoạt động kinh doanh năm liền trước có lãi, không có lỗ lũy kế, có 30/292 cổ phiếu thỏa mãn. Trong khi đó, có 48/292 cổ phiếu thỏa mãn trường hợp tổ chức đăng ký giao dịch có vốn điều lệ từ 30 tỷ đồng trở lên, tỷ lệ lợi nhuận sau thuế trên vốn chủ sở hữu (ROE) năm liền trước tối thiểu là 5%, không có lỗ lũy kế.

Đối với bộ tiêu chí thứ hai, “tổ chức đăng ký giao dịch có chứng khoán đủ điều kiện giao dịch ký quỹ theo Quy chế hướng dẫn giao dịch ký quỹ chứng khoán của Ủy ban Chứng khoán”, có đến 133/292 cổ phiếu có thể thỏa mãn.

Để vào bảng UPCoM Premium, cổ phiếu chỉ cần đáp ứng 1 trong 2 bộ tiêu chí mà HNX đưa ra, như vậy, ít nhất có 133 DN đủ điều kiện. Ông Bùi Nguyên Khoa, Trưởng bộ phận Phân tích thị trường BSC cho biết, BSC đã đưa ra danh sách 44 cổ phiếu đáp ứng cả 2 bộ tiêu chí (3 khoản mục), tức là trên cả tiêu chuẩn vào UPCoM Premium.

Hiện tại, HNX chưa đưa ra giới hạn về số lượng cổ phiếu tham gia bảng UPCoM Premium, tuy nhiên, bộ nguyên tắc này đã quy định chứng khoán thuộc bảng UPCoM Premium sẽ được giao dịch ký quỹ nếu đáp ứng được điều kiện tại Quy chế hướng dẫn giao dịch ký quỹ chứng khoán của UBCK.

Video đang HOT

Nhiều thành viên thị trường đánh giá, số cổ phiếu thuộc bảng này được giao dịch ký quỹ không nên quá lớn bởi khó kiểm soát rủi ro khi biên độ giao dịch hiện nay của UPCoM thoáng hơn khá nhiều so với thị trường niêm yết ( /-15% mỗi phiên và /-40% trong ngày giao dịch đầu tiên).

Theo danh sách mà BSC công bố, một số cổ phiếu vốn hóa lớn, thanh khoản cao như SDI, GEX, DDV, MSR, VLC đều xuất hiện. Những cái tên còn lại là cổ phiếu của những DN có quy mô vừa phải nhưng hoạt động kinh doanh tốt trên sàn UPCoM như NNG, SMB, WSB, ISH, ND2, PSP, TNB, NCS…

Với việc hình thành Bảng UPCoM Premium, nhà quản lý kỳ vọng có thể tăng tính hấp dẫn của hệ thống UPCoM với DN; thúc đẩy tính minh bạch trên hệ thống giao dịch và chuẩn bị hệ thống trong việc quản lý, giám sát một lượng lớn hàng hóa mới, tạo bước đệm để DN làm quen với giao dịch tập trung và công bố thông tin trước khi tham gia thị trường niêm yết chính thức. Bên cạnh đó, hoạt động margin của bảng UPCoM Premium sẽ là một yếu tố thúc đẩy thị trường phát triển, theo nhận định của CTCK BSC.

4 tháng đầu năm 2016, giá trị giao dịch bình quân của sàn UPCoM đạt 64 tỷ đồng/phiên, gấp 2 lần so với mức trung bình năm 2015. Tuy nhiên, thanh khoản chỉ tập trung chủ yếu tại hơn 10 cổ phiếu. Vì vậy, quy định cho phép các cổ phiếu trong UPCoM Premium được giao dịch ký quỹ sẽ giúp thanh khoản tiếp tục cải thiện ở nhiều cổ phiếu và tăng tính hấp dẫn của thị trường.

Đồng quan điểm, ông Nguyễn Tuấn Anh, Giám đốc Dịch vụ chứng khoán, CTCK VNDIRECT cho rằng, việc những cổ phiếu nằm trong danh sách Premium có thể được giao dịch ký quỹ từ 1/7/2016, khi Thông tư 203/2015/TT-BTC hướng dẫn về giao dịch trên TTCK (thay thế Thông tư 74/2011/TT-BTC) có hiệu lực, sẽ là một yếu tố thu hút sự tham gia của dòng tiền margin. Tuy đây chỉ là dòng tiền ngắn hạn nhưng có những đóng góp không thể thiếu cho sự sôi động của sàn giao dịch, đẩy mạnh thanh khoản hàng hóa.

Ở chiều ngược lại, một số DN tỏ ra không quá quan tâm về kỳ vọng của cổ phiếu trên sàn UPCoM. Trao đổi với Đầu tư Chứng khoán, lãnh đạo CTCP Thiết bị điện Đông Anh (TBD) cho biết, Công ty không quan tâm về việc cổ phiếu lọt vào bảng này. Hiện tại, TBD không có nhu cầu huy động vốn để thực hiện các dự án mới.

Trên sàn UPCoM, thị giá cổ phiếu TBD ở mức 50.000 – 60.000 đồng/CP. Mặc dù giá có xu hướng tăng mạnh từ đầu quý IV/2015 đến nay, tuy nhiên thanh khoản chỉ vài nghìn cổ phiếu được chuyển nhượng mỗi phiên. Bật sáng UPCoM nếu chỉ một phía làm sẽ không hiệu quả, rất cần nhà quản lý đốc thúc các DN tự “bật sáng” chính mình.

Theo_Tin Nhanh Chứng Khoán

UPCoM cũng thanh lọc cổ phiếu yếu

Sở Giao dịch chứng khoán Hà Nội (HNX) cuối tuần qua đã công bố danh sách 31 cổ phiếu bị hạn chế giao dịch trên UPCoM (chỉ được giao dịch phiên chiều thứ 6 hàng tuần bắt đầu từ ngày 26/5/2016).

Dù bị hủy niêm yết và đưa vào giao dịch trên UPCoM, nhiều DN vẫn liên tục vi phạm quy định

Lý do chính là các DN đã vi phạm quy định về công bố thông tin (CBTT), vốn chủ sở hữu - cũng chính là những nguyên nhân khiến cổ phiếu của một số DN nằm trong danh sách này phải hủy niêm yết bắt buộc.

Các cổ phiếu bị hạn chế giao dịch bao gồm: AVF, BHC, BVG, DDM, DTC, DVH, GGG, FBA, HFX, HLA, HSI, ISG, LCC, LM3, NOS, NTB, PSG, PVA, PXI, PXM, S27, SCO, SSG, V11, VKP, VSG, VST, VTI, WTC, SRB, CTN.

Trong 2 nguyên nhân chính kể trên, nguyên nhân vốn chủ sở hữu không dương là khó khắc phục nhất, bởi liên quan đến hoạt động kinh doanh và phụ thuộc vào năng lực lội ngược dòng của từng DN. Chẳng hạn, HLA bị hủy niêm yết bắt buộc do tổng lỗ lũy kế tại thời điểm 30/9/2014 vượt quá số vốn điều lệ thực góp vào cuối niên độ tài chính. Tình trạng này vẫn chưa được Công ty khắc phục.

Mới đây, HLA công bố BCTC quý II niên độ tài chính năm 2015 - 2016, với khoản lỗ 137 tỷ đồng, nâng lỗ lũy kế lên mức 1.282 tỷ đồng, âm vốn 793 tỷ đồng. Với bài toán khó về tình hình tài chính, các khoản nợ quá hạn khiến Công ty phải chi trả thêm mức lãi suất quá hạn, nhiều khả năng cổ phiếu HLA sẽ nằm trong danh sách hạn chế dài dài.

Với nguyên nhân vi phạm về CBTT (đơn giản là công bố BCTC, báo cáo kiểm toán... định kỳ), có lẽ các DN trong danh sách này không quá khó để sửa chữa, nếu thực sự "để tâm" tới vấn đề công khai, minh bạch. Đáng chú ý, trong danh sách, có không ít các cổ phiếu đã từng được niêm yết trên 2 Sở như AVF, HLA, NTB, VKP... và lý do hủy niêm yết cũng là những nguyên nhân kể trên.

Chẳng hạn, VKP từng bị hủy niêm yết bắt buộc cách đây 4 năm và tiến hành đăng ký giao dịch trên UPCoM một năm sau đó với mức giá khá khẩm hơn, từ chưa đến 1.000 đồng/CP (thời điểm hủy niêm yết) tăng lên 1.700 đồng/CP trong vòng 1 tuần quay trở lại UPCoM. Tuy nhiên, đây chỉ là hiệu ứng tăng khi cổ phiếu khi được giao dịch trở lại trong một không gian mới là UPCoM, bởi VKP hiện chỉ ở giao dịch mức 800 đồng/CP. Hiện tại, lý do VKP nằm trong danh sách bị hạn chế giao dịch là không nộp BCTC kiểm toán năm 2014, 2015.

Việc cổ phiếu bị hủy niêm yết bắt buộc là điều không cổ đông nào mong muốn, bởi khi đó, giá cổ phiếu sẽ rơi thê thảm, giao dịch trở nên khó khăn hơn. Năm 2015, Nghị định 60/2015/NĐ-CP được ban hành, trong đó có quy định DN hủy niêm yết vẫn đáp ứng điều kiện là công ty đại chúng phải đăng ký giao dịch trên UPCoM.

Quy định này được xem là "cửa thoát hiểm" đối với cổ đông, NĐT lỡ "ôm" phải những cổ phiếu bết bát. Tuy nhiên, cổ đông, NĐT không thể vội mừng, bởi có những DN vẫn "chây ỳ", liên tục vi phạm các quy định khiến cổ phiếu dù đã được đưa vào giao dịch trên UPCoM vẫn tiếp tục bị HNX hạn chế giao dịch hoặc tạm ngừng giao dịch. Đơn cử như trong danh sách trên, có 3 DN đã không nộp BCTC kiểm toán năm 2014, 2015 và không loại trừ khả năng năm 2016 cũng sẽ như vậy.

Gần đây nhất là trường hợp 2 cổ phiếu KTB và PTK bị hủy niêm yết bắt buộc từ ngày 3/3/2016 do vi phạm nghiêm trọng nghĩa vụ CBTT. Theo quy định mới trong Nghị định 60, 2 cổ phiếu này đã được Trung tâm lưu ký chứng khoán (VSD) chuyển dữ liệu đăng ký, lưu ký chứng khoán từ thị trường niêm yết sang UPCoM (thay vì trước đây lãnh đạo công ty chủ động nộp hồ sơ đăng ký giao dịch). Tuy nhiên, chưa đầy một tháng sau khi giao dịch trên UPCoM, HNX đã có thông báo ngày tạm dừng giao dịch cổ phiếu KTB, PTK là vào 13/4/2016.

Nguyên nhân bởi HNX nhận thấy việc tạm ngừng giao dịch cổ phiếu KTB và PTK là cần thiết để bảo vệ quyền lợi của nhà đầu tư, thuộc trường hợp chứng khoán đăng ký giao dịch bị tạm ngừng theo quy định tại điểm d khoản 1 điều 9 quy chế đăng ký giao dịch. Rõ ràng, với những trường hợp như trên, cổ đông đành phải "bó tay".

Việc cảnh báo, kiểm soát và thanh lọc những cổ phiếu không đạt tiêu chí cơ bản để niêm yết, đồng thời tạo "sân chơi" cho những DN sau khi bị hủy niêm yết trên sàn UPCoM là những nỗ lực của cơ quan quản lý trong việc bảo vệ quyền lợi cổ đông, NĐT.

Theo đó, danh sách bị hủy niêm yết bắt buộc và danh sách bị hạn chế giao dịch trên UPCoM không chỉ là lời cảnh báo mạnh đối với các DN, mà còn là tín hiệu nhắc nhở NĐT trong việc lựa chọn cổ phiếu. Trong đó, NĐT cần chú ý đến mức độ minh bạch trong CBTT của DN bởi đây là rủi ro lớn nhất khiến NĐT rơi vào thế bị động khi tiến hành đầu tư.

Thay vì chỉ chờ đợi ban lãnh đạo công ty tự thực hiện trách nhiệm, thiết nghĩ, đã đến lúc cổ đông, NĐT nên "tận dụng" và thực hiện quyền cổ đông mạnh mẽ hơn nữa nhằm bảo vệ tài sản của mình.

Nhã An

Theo_Tin Nhanh Chứng Khoán

Từ vụ HAG, tiết lộ mức độ phức tạp các khoản vay cầm cố  Thực tế cho thấy, nếu việc định giá được thực hiện hợp lý và tỷ lệ vốn cho vay trên giá trị tài sản cầm cố ở mức thận trọng, cho vay với tài sản thế chấp là cổ phiếu an toàn hơn rất nhiều so với một số loại tài sản cầm cố khác. Trường hợp của Hoàng Anh Gia Lai cho...

Thực tế cho thấy, nếu việc định giá được thực hiện hợp lý và tỷ lệ vốn cho vay trên giá trị tài sản cầm cố ở mức thận trọng, cho vay với tài sản thế chấp là cổ phiếu an toàn hơn rất nhiều so với một số loại tài sản cầm cố khác. Trường hợp của Hoàng Anh Gia Lai cho...

Vụ nữ sinh Vĩnh Long tử vong: Xử lý thật nghiêm nếu phát hiện sai phạm07:29

Vụ nữ sinh Vĩnh Long tử vong: Xử lý thật nghiêm nếu phát hiện sai phạm07:29 Thanh niên quê Hà Nội 'bắt cá 2 tay' đánh gục bạn gái ở quán cà phê sắp hầu tòa01:27

Thanh niên quê Hà Nội 'bắt cá 2 tay' đánh gục bạn gái ở quán cà phê sắp hầu tòa01:27 Khởi tố người tấn công nam điều dưỡng Bệnh viện đa khoa Nam Định08:42

Khởi tố người tấn công nam điều dưỡng Bệnh viện đa khoa Nam Định08:42 Vụ công trình cầu vừa khánh thành ở Tây Ninh bị sụt lún: 'Không ai nghĩ mới làm đã hư'08:01

Vụ công trình cầu vừa khánh thành ở Tây Ninh bị sụt lún: 'Không ai nghĩ mới làm đã hư'08:01 Tây Ninh: Cầu mới hoàn thành sau 2 tuần sụt lún, ô tô và xe máy rơi xuống hố.03:33

Tây Ninh: Cầu mới hoàn thành sau 2 tuần sụt lún, ô tô và xe máy rơi xuống hố.03:33 Sụt chân cầu Tây Ninh, sự cố sân bay Tân Sơn Nhất: Bộ Xây dựng chỉ đạo 'nóng'08:33

Sụt chân cầu Tây Ninh, sự cố sân bay Tân Sơn Nhất: Bộ Xây dựng chỉ đạo 'nóng'08:33 Sạt lở đất vùi lấp căn nhà ở Sa Pa, người phụ nữ tử vong08:16

Sạt lở đất vùi lấp căn nhà ở Sa Pa, người phụ nữ tử vong08:16 Nga điều tiêm kích Su-35 cản trở Estonia bắt giữ tàu dầu?09:27

Nga điều tiêm kích Su-35 cản trở Estonia bắt giữ tàu dầu?09:27 Bang Wisconsin kiện chính quyền ông Trump lần thứ 1609:10

Bang Wisconsin kiện chính quyền ông Trump lần thứ 1609:10 Trung tá Việt Nam kể chuyện sau màn dancesport gây sốt với quân nhân Trung Quốc tại Nga02:25:51

Trung tá Việt Nam kể chuyện sau màn dancesport gây sốt với quân nhân Trung Quốc tại Nga02:25:51 Voi con bị xe tải cán chết, voi mẹ tuyệt vọng tìm cách cứu01:49

Voi con bị xe tải cán chết, voi mẹ tuyệt vọng tìm cách cứu01:49Tin đang nóng

Tin mới nhất

Bắt khẩn cấp Giám đốc và Phó Giám đốc Trung tâm đăng kiểm xe cơ giới 29-07D

Sau khi thay Chủ tịch HĐQT, NCB tiếp tục bổ nhiệm mới một loạt nhân sự cấp cao

Tăng trưởng tín dụng tới 21/12 đạt 10,14%

Giá cà phê hôm nay 24/12: Arabica quay đầu tăng, Robusta lừng khừng khi nhà đầu cơ nghỉ lễ Giáng sinh

Giá tiêu hôm nay 24/12: Chưa nhìn thấy đáy đợt suy giảm, giá tiêu Ấn Độ đảo chiều tăng

Chứng khoán 2020: Phiên giao dịch chưa từng có, vượt ngưỡng 1 tỷ USD

Giá Bitcoin hôm nay 24/12: Bitcoin rực cháy giữa biển lửa thị trường

Tỷ giá USD hôm nay 24/12: Tiếp tục suy giảm

Cổ phiếu HDC tăng nóng, Vietinbank Securities muốn thoái toàn bộ vốn

Giá vàng hôm nay 24/12: Vàng đang trend tăng trong bối cảnh USD suy yếu

VietinBank sẽ trả cổ tức 5% trong năm 2020 thay vì kế hoạch sang 2021

Chứng khoán ngày 24/12: Những cổ phiếu nào được khuyến nghị?

Có thể bạn quan tâm

Hà Giang và Hội An nằm trong những điểm đến đẹp nhất thế giới

Du lịch

11:41:53 18/05/2025

Top 4 chòm sao tài vận hanh thông, bốn bề thuận lợi ngày 19/5: Sự nghiệp thăng hoa, tình tiền viên mãn

Trắc nghiệm

11:37:41 18/05/2025

Hoa cúc thiếu cánh của G-Dragon có gì đặc biệt khiến giới trẻ phát sốt?

Phong cách sao

11:21:28 18/05/2025

Bruno Fernandes cân bằng kỷ lục của Ronaldo

Sao thể thao

11:18:19 18/05/2025

Hôn lễ "đậm mùi tiền" của chồng cũ Từ Hy Viên: Cô dâu hot girl dát vàng ròng lên người, nhận 24 tỷ tiền sính lễ

Sao châu á

11:18:15 18/05/2025

Nintendo Switch 2 dùng GPU mới nhưng hiệu năng chỉ ngang RTX 2050

Đồ 2-tek

11:17:18 18/05/2025

Android 16 bảo mật vượt trội với 8 tính năng đột phá

Thế giới số

11:15:11 18/05/2025

Hoà Minzy được tuyên dương, biểu diễn siêu hit 200 triệu views đầy tự hào

Nhạc việt

11:13:23 18/05/2025

Dòng người đổ về Lăng Bác từ sáng sớm: Cảnh tượng xúc động trước sinh nhật lần thứ 135 của Người

Netizen

11:11:18 18/05/2025

Đè vạch chờ đèn đỏ cũng bị phạt 20 triệu là quá nặng?

Tin nổi bật

11:07:38 18/05/2025

Seabank- ngân hàng cho vay mua ô tô tốt nhất VN

Seabank- ngân hàng cho vay mua ô tô tốt nhất VN Giá USD tăng 20 VND, vàng lao dốc

Giá USD tăng 20 VND, vàng lao dốc

Chứng khoán giảm điểm phiên thứ ba liên tiếp

Chứng khoán giảm điểm phiên thứ ba liên tiếp Sắc xanh hai sàn, VN-Index thêm gần 5 điểm

Sắc xanh hai sàn, VN-Index thêm gần 5 điểm 10 cổ phiếu giao dịch mạnh nhất trong tuần cơ cấu của hai quỹ ETF

10 cổ phiếu giao dịch mạnh nhất trong tuần cơ cấu của hai quỹ ETF Chứng khoán hai sàn mất đà giảm điểm

Chứng khoán hai sàn mất đà giảm điểm Chứng khoán tăng nhẹ phiên cuối tuần

Chứng khoán tăng nhẹ phiên cuối tuần Tháng 2, đấu thầu thành công hơn 28,2 nghìn tỷ đồng TPCP

Tháng 2, đấu thầu thành công hơn 28,2 nghìn tỷ đồng TPCP Chứng khoán quay đầu giảm, thanh khoản tăng rất mạnh

Chứng khoán quay đầu giảm, thanh khoản tăng rất mạnh Sắc xanh bao trùm hai sàn, thanh khoản đạt thấp

Sắc xanh bao trùm hai sàn, thanh khoản đạt thấp Phiên giao dịch chiều 3/2:VN-Index tăng điểm trở lại

Phiên giao dịch chiều 3/2:VN-Index tăng điểm trở lại Chứng khoán xanh lại, VN-Index thêm gần 6 điểm

Chứng khoán xanh lại, VN-Index thêm gần 6 điểm Chứng khoán hồi phục nhẹ, thanh khoản thấp

Chứng khoán hồi phục nhẹ, thanh khoản thấp Chứng khoán hai sàn lấy lại đà tăng

Chứng khoán hai sàn lấy lại đà tăng Người cha lao xuống giếng sâu 35 mét cứu con gái

Người cha lao xuống giếng sâu 35 mét cứu con gái Đề nghị truy tố Tổng Biên tập Tạp chí Môi trường và Đô thị Việt Nam cùng 41 bị can

Đề nghị truy tố Tổng Biên tập Tạp chí Môi trường và Đô thị Việt Nam cùng 41 bị can

Hoàng hậu "vạn người mê" của Bhutan hiện tại ra sao ở tuổi 35?

Hoàng hậu "vạn người mê" của Bhutan hiện tại ra sao ở tuổi 35? Rộ clip Tôn Bằng lạy Dịch Dương, năn nỉ về nhà, Nhất Dương hành động bất ngờ

Rộ clip Tôn Bằng lạy Dịch Dương, năn nỉ về nhà, Nhất Dương hành động bất ngờ Nhìn Tôn Lệ 42 tuổi và Hồ Hạnh Nhi 45 tuổi: Sự thật đằng sau "khoảng cách" của năm tháng

Nhìn Tôn Lệ 42 tuổi và Hồ Hạnh Nhi 45 tuổi: Sự thật đằng sau "khoảng cách" của năm tháng

Chồng là doanh nhân, vợ là diễn viên "siêu bận", nhưng shark Bình - Phương Oanh luôn giữ thói quen này khi nuôi con

Chồng là doanh nhân, vợ là diễn viên "siêu bận", nhưng shark Bình - Phương Oanh luôn giữ thói quen này khi nuôi con Vụ vợ bị chồng 'xử' tại chỗ làm ở Hải Dương: hé lộ động cơ gây án sốc

Vụ vợ bị chồng 'xử' tại chỗ làm ở Hải Dương: hé lộ động cơ gây án sốc Hiệu trưởng trường mẫu giáo lấy trộm đồ: Cho thôi chức và ra khỏi đảng

Hiệu trưởng trường mẫu giáo lấy trộm đồ: Cho thôi chức và ra khỏi đảng

Tài xế bị cha nữ sinh 'xử' ở Vĩnh Long: sống nửa đời còn lại như thực vật?

Tài xế bị cha nữ sinh 'xử' ở Vĩnh Long: sống nửa đời còn lại như thực vật? Máy đo nồng độ cồn mới của CSGT Hà Nội có thể ghi nhận hình ảnh người thổi

Máy đo nồng độ cồn mới của CSGT Hà Nội có thể ghi nhận hình ảnh người thổi Người phụ nữ chết ngay tại ngân hàng vì ốm nặng cũng phải ra tận nơi rút tiền

Người phụ nữ chết ngay tại ngân hàng vì ốm nặng cũng phải ra tận nơi rút tiền Căng: Điều tra khẩn Trần Kiều Ân và hơn 20 sao hạng A Trung Quốc, "công chúa Cello" bị liệt vào tội đặc biệt

Căng: Điều tra khẩn Trần Kiều Ân và hơn 20 sao hạng A Trung Quốc, "công chúa Cello" bị liệt vào tội đặc biệt Tài xế cán chết nữ sinh 14 tuổi: Liệt nửa người, còn vỏ đạn li ti trong não

Tài xế cán chết nữ sinh 14 tuổi: Liệt nửa người, còn vỏ đạn li ti trong não Khởi tố 4 bác sĩ, 1 công an vụ chi hàng trăm triệu "chạy" chứng chỉ nghề y

Khởi tố 4 bác sĩ, 1 công an vụ chi hàng trăm triệu "chạy" chứng chỉ nghề y Quế Trân tuổi 44 'buông xuôi' trong căn hộ biệt phủ Quận 9, sắc vóc gây bất ngờ

Quế Trân tuổi 44 'buông xuôi' trong căn hộ biệt phủ Quận 9, sắc vóc gây bất ngờ