Những thách thức chờ đón tân Chủ tịch BIDV Phan Đức Tú

Nắm giữ vị trí Chủ tịch HĐQT, ông Phan Đức Tú đón nhận trọng trách trong việc ‘lái con tàu’ BIDV thực hiện những kế hoạch tồn đọng nhiều năm qua như tăng vốn, tìm cổ đông chiến lược, Basel II, xử lý nợ xấu…

Ngày 15/11, “ghế nóng” Chủ tịch HĐQT Ngân hàng TMCP Đầu tư và Phát triển Đầu tư Việt Nam (BIDV – Mã: BID) chính thức có chủ nhân mới là ông Phan Đức Tú, Ủy viên HĐQT kiêm Tổng Giám đốc ngân hàng. Vị trí này bị bỏ trống hơn hai năm sau khi ông Trần Bắc Hà về hưu.

Với trọng trách cầm lái con tàu BIDV, vị tân Chủ tịch này sẽ đối mặt với không ít thách thức như kế hoạch tăng vốn, phát hành vốn cho cổ đông chiến lược nước ngoài, xử lý nợ xấu, áp dụng Basel II, niêm yết cổ phiếu ở thị trường quốc tế….

Tân Chủ tịch BIDV Phan Đức Tú (Ảnh: Báo Nghệ An)

Đón cổ đông chiến lược nước ngoài đầu tiên

Thách thức trước mắt của BIDV là việc tăng vốn, giảm tỉ lệ sở hữu của Nhà nước xuống tối thiểu 65% và lựa chọn cổ đông chiến lược nước ngoài. Hiện tỉ lệ sở hữu vốn của NHNN ở BIDV là 95,28%.

Sau nhiều năm lên kế hoạch, BIDV cuối cùng đã chốt được thoả thuận hợp tác với đối tác ngân hàng Hàn Quốc là KEB Hana Bank. Quá trình làm việc với đối tác này đã bắt đầu từ hai năm trước nhưng mãi tới thời điểm hiện tại mới được công bố rộng rãi.

Cơ cấu cổ đông của BIDV tại 31/12/2017 (Nguồn: BIDV)

Chính phủ đã chấp thuận đề án phát hành 17,65% cổ phiếu đang lưu hành của BIDV cho đối tác chiến lược, số lượng phát hành riêng lẻ là hơn 603 triệu cổ phiếu, thời gian dự kiến từ quí IV/2018 đến 2019.

Trước đó, kế hoạch tăng vốn của ngân hàng không cho thấy tiến triển khả quan. Và lí do mà BIDV đưa ra là điều kiện thị trường không thuận lợi và tiến độ phê duyệt của các cơ quan quản lí kéo dài.

Hiện BIDV đang xin ý kiến cổ đông bằng văn bản về phương án chào bán cổ phần để tăng vốn điều lệ thông qua phát hành cổ phần riêng lẻ cho nhà đầu tư chiến lược nước ngoài này.

Theo ước tính của CTCP Chứng khoán TP HCM (HSC – Mã: HCM) giá trị thương vụ khoảng 800 triệu USD với thị giá 30.000 đồng/cp, tương đương 30% của vốn cấp 1 của BIDV (61.000 tỉ đồng)

Video đang HOT

Có thể thấy, thời điểm nhận chức của Chủ tịch Phan Đức Tú là mốc thời gian quan trọng của BIDV khi chuẩn bị đón nhận đối tác chiến lược nước ngoài đầu tiên. Sự kiện này sẽ tạo ra nhiều triển vọng của ngân hàng thời gian tới đối với nhà đầu tư cả trong và ngoài nước.

Tăng hệ số CAR theo chuẩn Basel II

Theo Chiến lược phát triển ngành Ngân hàng Việt Nam, giai đoạn 2018 – 2020, BIDV sẽ phải đưa tỷ lệ an toàn vốn (CAR) theo chuẩn mực Basel II. Việc bán vốn cho KEB Hana Bank, tăng vốn lên 40.220 tỉ đồng cũng là một bước hỗ trợ cho việc áp dụng Basel II.

Nếu thương vụ thành công, BIDV sẽ có thêm dư địa để huy động thêm 9.000 tỉ đồng vốn cấp 2 bằng trái phiếu (bằng 50% vốn cấp 1 tăng thêm). Ngân hàng đã không còn dư địa phát hành trái phiếu tăng vốn cấp 2 từ năm 2017. Theo đó, CAR tính theo Basel I có thể tăng từ 9% lên 10,7%.

Ngày 13/11 mới đây, BIDV đã công bố hồ sơ phát hành 4.000 tỉ đồng trái phiếu ra công chúng. Trong đó, bao gồm 3.000 tỉ trái phiếu kì hạn 7 năm và 1.000 tỉ đồng trái phiếu 10 năm.

Trước đó, BIDV cũng đã thu về 3.450 tỉ đồng thông qua hai đợt phát hành trái phiếu kì hạn 2 năm trong năm 2018. Ngoài ra, trong tháng 9, ngân hàng cũng đã phát hành 580 tỉ đồng trái phiếu đợt 3 và 4/2018 gồm 500 tỉ đồng trái phiếu kì hạn 7 năm và 80 tỉ đồng trái phiếu kì hạn 12 năm.

Ngoài ra, theo kế hoạch đã được phê duyệt BIDV dự kiến phát hành gần 171 triệu cổ phiếu tăng vốn điều lệ (theo hình thức chào bán ra công chúng hoặc chào bán riêng lẻ cho cổ đông hiện hữu, quy mô 5% vốn điều lệ tại thời điểm cuối năm 2017) và gần 171 triệu cổ phiếu cho người lao động.

Sau khi hoàn thành các đợt phát hành, BIDV sẽ nâng vốn điều lệ từ 34.187 tỷ lên 43.638 tỷ đồng (tăng 28% so với 2017). Nguồn vốn thu được dùng để bổ sung cho các hoạt động kinh doanh của BIDV.

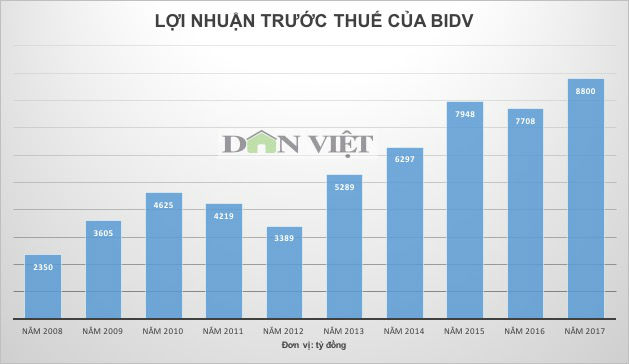

Mục tiêu lãi trước thuế 9.300 tỉ đồng trong năm 2018

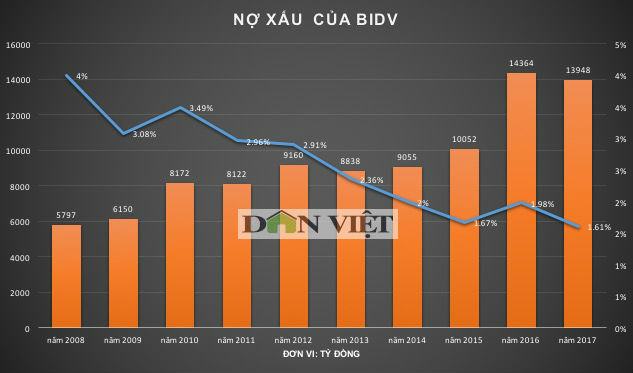

Năm 2018, BIDV đặt mục tiêu lãi trước thuế 9.300 tỉ đồng, tín dụng tăng trưởng tối đa 17%. Tỷ lệ nợ xấu dưới 2% và mức chi trả cổ tức khoảng 5 – 7%.

Ngân hàng đặt mục tiêu gia tăng tỷ trọng dư nợ tín dụng bán lẻ trên tổng dư nợ và chuyển dịch cơ cấu các nguồn thu nhập chính, tăng tỷ trọng thu nhập từ hoạt động dịch vụ phi tín dụng gấp 1,3 – 1,4 lần so với đầu kỳ. Đến năm 2020, vốn chủ sở hữu gấp 2 lần hiện tại, nâng cao chất lượng tín dụng, đẩy mạnh các biện pháp xử lý thu hồi nợ xấu, nợ ngoại bảng, nợ bán VAMC.

9 tháng đầu năm, lợi nhuận trước thuế BIDV đạt hơn 7.254 tỉ đồng, tăng gần 31% so với cùng kì năm trước và bằng 78% kế hoạch năm. Dư nợ cho vay khách hàng tăng 11,8% đạt hơn 968.752 tỉ đồng. Số dư tiền gửi của khách hàng tăng trưởng 10,9% lên hơn 953.512 tỉ đồng.

Tổng thu nhập ngoài lãi trong 9 tháng đã tăng 51,9% so với cùng kì đạt 7.250 tỉ đồng chủ yếu nhờ lãi thuần kinh doanh ngoại hối tăng, lãi thuần mua bán chứng khoán tăng 3 lần, thu nhập từ thu hồi nợ xấu tăng gấp 2 lần.

Tỷ lệ nợ xấu của BIDV đến 30/9 là 1,76%, ở mức bình thường trong hệ thống và dưới mức kế hoạch nhưng đây cũng là tỉ lệ nợ xấu cao nhất nhóm ba “ông lớn” cùng với Vietcombank và VietinBank. BIDV là ngân hàng duy nhất trong nhóm vẫn còn nợ xấu tại VAMC trong khi hai ngân hàng còn lại đã xử lý sạch sẽ.

Đã có 3.091 tỉ đồng nợ xấu mới phát sinh trong 9 tháng đầu năm và chủ yếu được đưa vào nợ nhóm 4 và nhóm 5. Tuy nhiên nợ nhóm 2 giảm từ 3,49% xuống còn 2,74% trên tổng dư nợ, tương đương giảm 3.727 tỉ đồng.

HSC giữ nguyên mức dự báo lợi nhuận trước thuế BIDV trong năm 2018 là 9.882 tỉ đồng, tăng 14% so với năm trước và vượt 6% so với kế hoạch. Mức tăng trưởng cho vay dự kiến 14%; huy động khách hàng là 18,5%; tỷ lệ NIM từ 2,9% xuống còn 2,81%. Đáng chú ý, HSC cho rằng thu nhập ngoài lãi của BIDV năm nay khả năng tăng lên 8.996 tỷ đồng.

Ngoài những mục tiêu thách thức trên, đến năm 2020, BIDV phấn đấu trở thành ngân hàng đẳng cấp hàng đầu khu vực Đông Nam Á, lọt Top 100 ngân hàng lớn nhất châu Á. Ngân hàng cũng chuẩn bị các điều kiện tiền đề để tiến tới niêm yết cổ phiếu trên thị trường chứng khoán nước ngoài.

Theo Kinh tế tiêu dùng

KEB Hana Bank được mua 15% cổ phần của BIDV?

Theo kế hoạch trình cổ đông để bán cho nhà đầu tư nước ngoài của BIDV, Tập đoàn tài chính Hana (KEB Hana Bank) có thể sẽ được mua tối đa khoảng 15% cổ phần của ngân hàng này.

Theo thông tin từ báo Business Korea, KEB Hana Bank đang đàm phán để mua lại cổ phần của Ngân hàng TMCP Đầu tư và Phát triển Việt Nam (BIDV- mã cổ phiếu BID). KEB Hana Bank mua cổ phần BIDV nhằm mở rộng mảng tài chính của mình ở Việt Nam. Theo thỏa thuận trên, BIDV sẽ phát hành cổ phần mới nhằm cải thiện cấu trúc tài chính, và KEB Hana Bank sẽ mua lượng cổ phần này. Quy trình còn lại cần được sự cho phép của Ngân hàng Nhà nước Việt Nam.

Trước đó, hồi đầu năm 2018, Chủ tịch của KEB Hana Bank, ông Kim Jung Tai, đã gặp gỡ Phó Thủ tướng Vương Đình Huệ. Tại đây, ông Kim nhấn mạnh tới sự hợp tác giữa Ngân hàng Hana Bank và BIDV, đồng thời cho biết hai bên sẽ tạo ra các cơ hội kinh doanh tốt nếu tiếp tục duy trì quan hệ đối tác trong lĩnh vực công nghệ tài chính và thanh toán di động ở Việt Nam.

Thông tin này dự kiến sẽ nóng lên tại đại hội đồng cổ đông (ĐHĐCĐ) thường niên năm 2018 sẽ được ngân hàng này dự kiến tổ chức vào ngày 24.4 tới. Kế hoạch này đã được BIDV trình cổ đông từ năm 2014 và cho đến nay mới xuất hiện thông tin về đầu tiên về nhà đầu tư nước ngoài.

Năm 2014, BIDV đã trình cổ đông kế hoạch bán vốn cổ phần cho nhà đầu tư nước ngoài. Theo đó, BIDV sẽ phát hành thêm cổ phần để bán cho nhà đầu tư được lựa chọn sao cho tổng mức sở hữu của khối ngoại không vượt quá 30% vốn điều lệ BIDV sau khi phát hành thêm cổ phiếu.

Tại ĐHĐCĐ năm 2014, khi đó ông Trần Bắc Hà vẫn đang là chủ tịch HĐQT BIDV đã làm rõ hơn về kế hoạch này. "Hiện Nhà nước đang nắm 95,76% cổ phần của BIDV, dự kiến trong năm nay sau khi bán vốn, cổ đông nhà nước chỉ còn nắm giữ 86,66% và cổ đông ngoài nhà nước là 3,84%; cổ đông nhà đầu tư tài chính 9,5%".

Làm rõ hơn lộ trình này, ông Trần Phương, Phó tổng giám đốc BIDV cho biết tại ĐHĐCĐ năm 2014 là BIDV dự kiến bán 15% cổ phần cho một đối tác chiến lược nước ngoài và 10% cho một nhà đầu tư tài chính ngoại. Trong quá trình đàm phán sẽ có 1 phần nội dung là nhà đầu tư nước ngoài sẽ có 1 vị trí trong ban HĐQT BIDV.

Về tiêu chuẩn lựa chọn đối tác chiến lược nước ngoài, ông Phương cho biết tổng tài sản của ngân hàng đó tổi thiếu phải từ 20 tỷ USD trở lên, có kinh nghiệm 5 năm trên lĩnh vực tài chính...

Như vậy, KEB Hana Bank có thể sẽ được mua tối đa là 15% cổ phần của BIDV và theo lộ trình. Đây cũng là cơ hội để BIDV tăng vốn và cải thiện các chỉ số tài chính của theo tiêu chuẩn Basel II.

Câu chuyện tăng vốn của BIDV được đặt ra từ năm 2014, tuy nhiên cho đến nay, vốn điều lệ mới tăng được một lần từ 28.112 tỷ đồng (năm 2014) lên 34.187 tỷ đồng trong năm 2015 và giữ cho đến nay.

Tại ĐHĐCĐ năm 2016 - 2017, HĐQT của BIDV cũng đặt là lộ trình tăng vốn khủng lên 38.632 tỷ đồng và coi đây là một trong 10 nhiệm vụ trọng yếu phải làm, nhưng đều thất bại. Nguyên nhân cũng được ông Trần Anh Tuấn thành viên phụ trách HĐQT BIDV giải thích việc tăng vốn của BIDV rất khó và phụ thuộc nhiều vào giá, phương thức phát hành.

"BIDV đã làm việc và đến này có hơn 30 nhà đầu tư quan tâm. Có những nhà đầu tư đã ký hợp đồng bảo mật, thăm dò ngân hàng. Việc tìm kiếm nhà đầu tư để tăng vốn vẫn chưa thể kết thúc được do lý do khách quan của nền kinh tế thế giới và khu vực.

Các định chế tài chính nước ngoài cũng đang cần tăng năng lực theo tiêu chuẩn Basel II, III. Các định chế cũng tập trung nâng cao vốn nội tại và tập trung đầu tư trong nước. Cùng đó, các nhà đầu tư thay vì đầu tư vốn cổ phần lại mong muốn thành lập công ty con tại Việt Nam", ông Tuấn cho biết.

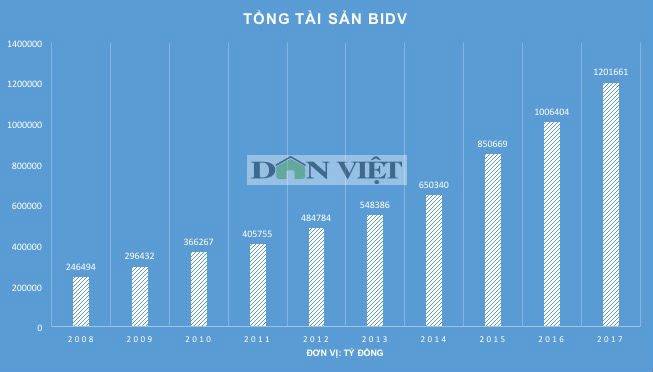

Ông Tuấn trần tình, nếu không tăng vốn điều lệ trong năm 2017, BIDV sẽ phải thực hiện cấu trúc lại tài sản có. Mức độ tăng trưởng tài sản cũng sẽ không thể đạt 16% (khoảng 110.000 tỷ đồng) như kế hoạch.

Tuy vậy, năm 2017 kế hoạch tăng vốn cũng chưa thành công. Đây không chỉ khó khăn riêng của BIDV mà còn cả các ngân hàng khác như Vietcombank, Techcombank, HDBank... cũng lên kế hoạch bán cổ phần cho nhà đầu tư nước ngoài nhưng đến nay vẫn chưa thành.

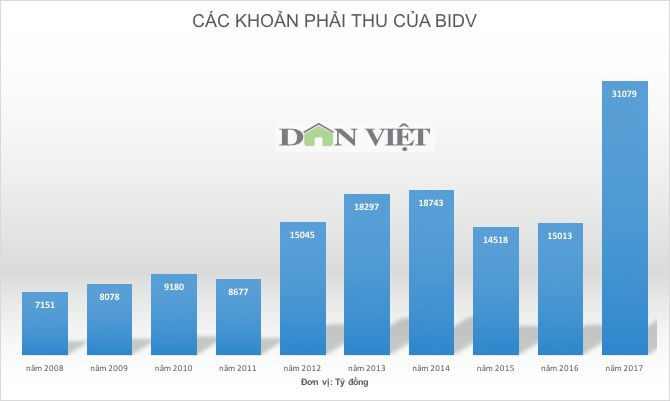

Năm 2017, BIDV đạt lợi nhuận trước thuế là 8.800 tỷ đồng, tổng tài sản đạt 1.201.661 tỷ đồng, tỷ lệ nợ xấu giảm còn 1,61% và các khoản phải thu tăng vọt lên 31.079 tỷ đồng.

Chốt phiên giao dịch ngày 9.3, cổ phiếu BID tăng nhẹ lên 37.250 đồng/cổ phiếu. Tính từ đầu năm 2018 đến nay, cổ phiếu BID tăng 10.250 đồng, khoảng 37,96%.

Theo website của tập đoàn này, Tập đoàn tài chính Hana vốn có tiền thân là Công ty tài chính đầu tư Hàn Quốc được thành lập năm 1971 với tổng tài sản là 1,5 nghìn tỷ won. Công ty có 2 chi nhánh và 26 nhân viên. Đến năm 1991 công ty mẹ được thành lập và chuyển đổi thành ngân hàng với quy mô tài sản là 150 triệu won. Tập đoàn tài chính Hana sau đó đã phát triển số tài sản lớn gấp 232 lần và đến năm 2016 đã đạt đến mức 348 nghìn tỷ won và có 19.382 nhân sự.Năm 1998 KEB Hana Bank đứng thứ 578 theo thứ xếp hạng các ngân hàng thế giới được thống kê bởi tạp chí . Không đầy 18 năm trôi qua, hiện nay Tập đoàn tài chính Hana đã vươn lên đứng thứ 80 trên toàn thế giới (tính theo vốn cơ bản) và chỉ sau 100 tập đoàn tài chính lớn nhất thế giới.

Theo Danviet

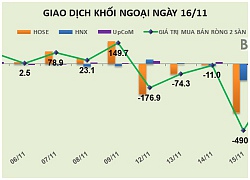

Phiên 16/11: Mua ròng hơn 1 triệu cổ phiếu BID, khối ngoại vẫn rút ròng 123 tỷ đồng  Khối ngoại tiếp tục có phiên bán ròng gần 128 tỷ đồng trên HOSE, trong khi đó, chỉ giải ngân nhẹ gần 5 tỷ đồng vào cả hai sàn HNX và UpCoM. Trên HOSE, giao dịch vẫn chưa có tín hiệu tích cực, khối ngoại thực hiện mua vào 358 tỷ đồng và bán ra 486 tỷ đồng, chiếm 14,1% tổng giá trị...

Khối ngoại tiếp tục có phiên bán ròng gần 128 tỷ đồng trên HOSE, trong khi đó, chỉ giải ngân nhẹ gần 5 tỷ đồng vào cả hai sàn HNX và UpCoM. Trên HOSE, giao dịch vẫn chưa có tín hiệu tích cực, khối ngoại thực hiện mua vào 358 tỷ đồng và bán ra 486 tỷ đồng, chiếm 14,1% tổng giá trị...

Khởi tố TikToker Nam 'Birthday'02:13

Khởi tố TikToker Nam 'Birthday'02:13 3 người đánh shipper ở Đà Nẵng tử vong bị khởi tố tội 'cố ý gây thương tích'03:01

3 người đánh shipper ở Đà Nẵng tử vong bị khởi tố tội 'cố ý gây thương tích'03:01 Ông Trump dọa trừng phạt Nga nếu ông Putin từ chối đàm phán chấm dứt chiến sự Ukraine09:59

Ông Trump dọa trừng phạt Nga nếu ông Putin từ chối đàm phán chấm dứt chiến sự Ukraine09:59 Trung Quốc, Đức phản ứng sau khi ông Trump ký sắc lệnh rút khỏi WHO01:49

Trung Quốc, Đức phản ứng sau khi ông Trump ký sắc lệnh rút khỏi WHO01:49 Củng cố hồ sơ để xử lý TikToker có nồng độ cồn, livestream khi bị cảnh sát giao thông kiểm tra01:03

Củng cố hồ sơ để xử lý TikToker có nồng độ cồn, livestream khi bị cảnh sát giao thông kiểm tra01:03 CSGT hú còi mở đường cho xe chở người bị điện giật nguy kịch đi cấp cứu01:10

CSGT hú còi mở đường cho xe chở người bị điện giật nguy kịch đi cấp cứu01:10 Ông Trump nói muốn gặp ông Putin ngay lập tức08:46

Ông Trump nói muốn gặp ông Putin ngay lập tức08:46 Tàu vận tải Nga cập cảng Syria, chuẩn bị cho cuộc rút quân09:12

Tàu vận tải Nga cập cảng Syria, chuẩn bị cho cuộc rút quân09:12 Căn cứ hải quân ngầm ở độ sâu 500 m của Iran08:37

Căn cứ hải quân ngầm ở độ sâu 500 m của Iran08:37 "Hỏa thần nhiệt áp" Nga ra đòn, nhằm thẳng cứ điểm Ukraine ở Kursk08:59

"Hỏa thần nhiệt áp" Nga ra đòn, nhằm thẳng cứ điểm Ukraine ở Kursk08:59 Nước mắt đoàn tụ ngày Hamas - Israel ngừng bắn17:33

Nước mắt đoàn tụ ngày Hamas - Israel ngừng bắn17:33Tin đang nóng

Tin mới nhất

Bắt khẩn cấp Giám đốc và Phó Giám đốc Trung tâm đăng kiểm xe cơ giới 29-07D

Sau khi thay Chủ tịch HĐQT, NCB tiếp tục bổ nhiệm mới một loạt nhân sự cấp cao

Tăng trưởng tín dụng tới 21/12 đạt 10,14%

Giá cà phê hôm nay 24/12: Arabica quay đầu tăng, Robusta lừng khừng khi nhà đầu cơ nghỉ lễ Giáng sinh

Giá tiêu hôm nay 24/12: Chưa nhìn thấy đáy đợt suy giảm, giá tiêu Ấn Độ đảo chiều tăng

Chứng khoán 2020: Phiên giao dịch chưa từng có, vượt ngưỡng 1 tỷ USD

Giá Bitcoin hôm nay 24/12: Bitcoin rực cháy giữa biển lửa thị trường

Tỷ giá USD hôm nay 24/12: Tiếp tục suy giảm

Cổ phiếu HDC tăng nóng, Vietinbank Securities muốn thoái toàn bộ vốn

Giá vàng hôm nay 24/12: Vàng đang trend tăng trong bối cảnh USD suy yếu

VietinBank sẽ trả cổ tức 5% trong năm 2020 thay vì kế hoạch sang 2021

Chứng khoán ngày 24/12: Những cổ phiếu nào được khuyến nghị?

Có thể bạn quan tâm

4 loại cây trồng trước cửa đón lộc, 3 cây trồng sau nhà trấn giữ của cải, gia chủ chẳng lo thiếu tiền

Trắc nghiệm

16:33:37 27/01/2025

Mẹo trang điểm mắt nhanh và đẹp

Làm đẹp

16:05:02 27/01/2025

Xuân Son cùng vợ con diện áo dài đón Tết, một chi tiết hết sức đáng yêu gần gũi

Sao thể thao

16:04:52 27/01/2025

Quần jeans bóng rộng rãi và hiện đại, món đồ mới 'siêu ngầu'

Thời trang

15:53:11 27/01/2025

Khởi đầu đáng thất vọng của Jennie?

Nhạc quốc tế

15:17:36 27/01/2025

Ô tô tông liên hoàn 3 phương tiện ở Hà Nội, 4 người bị thương

Tin nổi bật

15:11:37 27/01/2025

Đường đua phim Tết 2025: Trấn Thành tiếp tục thống trị hay sẽ có bất ngờ?

Hậu trường phim

15:11:36 27/01/2025

Sao Hàn 27/1: Song Hye Kyo đáp trả về 'bộ ba nữ thần', không nhắc Son Ye Jin

Sao châu á

15:08:40 27/01/2025

Ăn gì để bổ mắt, thực phẩm giàu vitamin ngăn ngừa lão hóa mắt

Sức khỏe

15:05:21 27/01/2025

Mỹ nhân Việt khoe nhà đón Tết: Cơ ngơi của con dâu "Vua hàng hiệu" hay biệt thự 1000m2 của Thanh Hằng hoành tráng hơn?

Netizen

15:04:45 27/01/2025

Hàng loạt khu nhà tái định cư Phú Diễn bị bỏ hoang hơn 10 năm

Hàng loạt khu nhà tái định cư Phú Diễn bị bỏ hoang hơn 10 năm Các ngân hàng trung ương có nên xem xét phát hành tiền kỹ số?

Các ngân hàng trung ương có nên xem xét phát hành tiền kỹ số?

Cổ đông chiến lược tiềm năng của BIDV làm việc với Thống đốc

Cổ đông chiến lược tiềm năng của BIDV làm việc với Thống đốc BIDV xin ý kiến cổ đông phát hành 603 triệu cổ phiếu cho KEB Hana Bank

BIDV xin ý kiến cổ đông phát hành 603 triệu cổ phiếu cho KEB Hana Bank BIDV bán 15% cổ phần cho ngân hàng Hàn Quốc

BIDV bán 15% cổ phần cho ngân hàng Hàn Quốc Cổ phiếu 3 'ông lớn' ngân hàng giảm liên tục

Cổ phiếu 3 'ông lớn' ngân hàng giảm liên tục BIDV chính thức có Chủ tịch HĐQT thay ông Trần Bắc Hà

BIDV chính thức có Chủ tịch HĐQT thay ông Trần Bắc Hà Khép lại hai năm xáo trộn, BIDV kiện toàn bộ máy quản trị điều hành

Khép lại hai năm xáo trộn, BIDV kiện toàn bộ máy quản trị điều hành Nóng: Chính thức bắt giữ, dẫn độ nam diễn viên lừa bán hàng trăm đồng nghiệp sang biên giới Thái Lan - Myanmar

Nóng: Chính thức bắt giữ, dẫn độ nam diễn viên lừa bán hàng trăm đồng nghiệp sang biên giới Thái Lan - Myanmar Xuất hiện thông tin 1 cặp đôi nổi tiếng đã có con nhưng chưa cưới đang làm thủ tục ly hôn

Xuất hiện thông tin 1 cặp đôi nổi tiếng đã có con nhưng chưa cưới đang làm thủ tục ly hôn Xót xa cảnh Chu Thanh Huyền bị ốm nhập viện, Quang Hải một mình chăm vợ, giặt giũ ngày giáp tết

Xót xa cảnh Chu Thanh Huyền bị ốm nhập viện, Quang Hải một mình chăm vợ, giặt giũ ngày giáp tết Hội cầu thủ nổi tiếng đón tết: Xuân Son "nhập gia tuỳ tục" hát karaoke tưng bừng, Văn Lâm cùng vợ bầu decor nhà cửa

Hội cầu thủ nổi tiếng đón tết: Xuân Son "nhập gia tuỳ tục" hát karaoke tưng bừng, Văn Lâm cùng vợ bầu decor nhà cửa Khách Tây thắc mắc sao không dùng dao cắt bánh chưng, sau đó được trải nghiệm ngay cảm giác "diệu kỳ" khi cắt bằng lạt

Khách Tây thắc mắc sao không dùng dao cắt bánh chưng, sau đó được trải nghiệm ngay cảm giác "diệu kỳ" khi cắt bằng lạt

1 Anh Trai Say Hi khoe vợ bụng bầu vượt mặt, visual em bé tương lai hứa hẹn cực đỉnh

1 Anh Trai Say Hi khoe vợ bụng bầu vượt mặt, visual em bé tương lai hứa hẹn cực đỉnh Bắt đối tượng giả danh Giám đốc Công an tỉnh Hậu Giang lừa gần 1 tỷ đồng

Bắt đối tượng giả danh Giám đốc Công an tỉnh Hậu Giang lừa gần 1 tỷ đồng Á khôi bị giết phân xác ở Hà Nội và chìa khóa mở ra cánh cửa đánh án

Á khôi bị giết phân xác ở Hà Nội và chìa khóa mở ra cánh cửa đánh án NSND Kim Xuân và hôn nhân 40 năm: Chồng đưa đón, Tết không áp lực việc nhà

NSND Kim Xuân và hôn nhân 40 năm: Chồng đưa đón, Tết không áp lực việc nhà

MC Thảo Vân đến thăm NSND Công Lý ngày giáp Tết

MC Thảo Vân đến thăm NSND Công Lý ngày giáp Tết Vợ cầu thủ Xuân Son trang trí nhà cửa đón chồng về ăn Tết, phát lì xì cho fan nhí

Vợ cầu thủ Xuân Son trang trí nhà cửa đón chồng về ăn Tết, phát lì xì cho fan nhí

Cô gái 26 tuổi dựng kịch bản lừa đảo hơn 13.000 người trên cả nước

Cô gái 26 tuổi dựng kịch bản lừa đảo hơn 13.000 người trên cả nước Nghệ sĩ Tuấn Linh đột ngột qua đời, vợ xót xa: "Tự dưng ông ấy nói lạnh quá rồi kêu buồn nôn"

Nghệ sĩ Tuấn Linh đột ngột qua đời, vợ xót xa: "Tự dưng ông ấy nói lạnh quá rồi kêu buồn nôn" "Mẹ chồng" Lan Hương dậy từ 5h sáng, đi xe máy cùng ông xã mua hoa ngày Tết

"Mẹ chồng" Lan Hương dậy từ 5h sáng, đi xe máy cùng ông xã mua hoa ngày Tết Cặp đôi bị đồn yêu đương hot nhất Vbiz công khai tình tứ, dân mạng phán câu này

Cặp đôi bị đồn yêu đương hot nhất Vbiz công khai tình tứ, dân mạng phán câu này