Nhộn nhịp mua – bán cổ phiếu quỹ: Các doanh nghiệp toan tính gì?

Giảm cung cổ phiếu để hỗ trợ thị giá là động cơ hay được các doanh nghiệp đề cập đến nhất nhưng trong rất nhiều trường hợp, mục đích thực sự ẩn sau lại là nhằm “mua thấp, bán cao” hoặc tăng tỷ lệ biểu quyết.

MB vừa chi khoảng 1.000 tỷ đồng mua vào 46,8 triệu cổ phiếu quỹ

Gần đây, một loạt doanh nghiệp niêm yết đăng ký mua vào lượng cổ phiếu quỹ đáng kể. Đầu tiên phải kể đến Ngân hàng TMCP Quân đội (MB, HoSE: MBB).

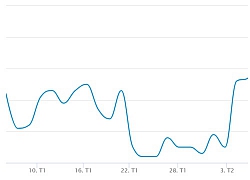

Cụ thể, từ ngày 29/1/2019 đến ngày 27/2/2019, MB đã mua vào tổng cộng 46.807.260 triệu cổ phiếu MBB làm cổ phiếu quỹ trong tổng số 108.022.569 cổ phiếu quỹ đăng ký mua, tương đương tỷ lệ 43,33%.

Theo quan sát, mức giá cổ phiếu MBB mua vào trong khoảng từ 21.000 đồng/cổ phiếu đến 22.500 đồng/cổ phiếu, đồng nghĩa ngân hàng đã bỏ ra khoảng 1.000 tỷ đồng cho phi vụ này.

Khả năng MB tiếp tục đăng ký mua vào cổ phiếu quỹ còn bỏ ngỏ, tuy nhiên, việc không mua hết lượng cổ phiếu quỹ là dễ hiểu bởi nếu mua “bất chấp giá”, người chịu thiệt không ai khác chính là các cổ đông.

Một trường hợp khác cũng đã mua thành công cổ phiếu quỹ gần đây là Công ty Cổ phần Bóng đèn Điện Quang (HoSE: DQC). Theo đó, từ ngày 29/1 đến 27/2, công ty này đã hoàn tất mua vào 3,7 triệu cổ phiếu quỹ, nâng tổng lượng cổ phiếu quỹ lên 6,8 triệu cổ phiếu.

Với giá mua bình quân vào khoảng 27.000 đồng/cổ phiếu, Điện Quang đã bỏ ra khoảng 100 tỷ đồng cho đợt mua vào này.

Ở một diễn biến khác, Tổng công ty Xuất nhập khẩu và Xây dựng Việt Nam ( Vinaconex, HNX: VCG) cũng vừa đăng ký mua vào 23,5 triệu cổ phiếu VCG làm cổ phiếu quỹ, tương đương 5% tổng lượng cổ phiếu lưu hành.

Hay như trường hợp Công ty Cổ phần Đầu tư Hạ tầng Kỹ thuật TP. HCM (HoSE: CII) mới đây cũng đã thông qua việc mua vào gần 14,7 triệu cổ phiếu làm cổ phiếu quỹ.

Có mua thì cũng có bán. Từ cuối năm 2018 đến nay, Tập đoàn Xăng dầu Việt Nam ( Petrolimex, HoSE: PLX) đã liên tục đăng ký bán 12 triệu cổ phiếu quỹ nhưng không thành công do chưa “được giá”. Gần đây, thị trường cũng xôn xao với dự báo của công ty chứng khoán HSC về việc Ngân hàng TMCP Á Châu (HNX: ACB) sẽ bán ra 41,4 triệu cổ phiếu quỹ để nâng hệ số an toàn vốn (CAR).

Video đang HOT

Hồi tháng 8/2018, một thương vụ bán cổ phiếu quỹ thuộc hàng đình đám nhất từ trước đến nay đã hoàn tất: Công ty Cổ phần Tập đoàn Masan bán 110 triệu cổ phiếu quỹ cho đối tác ngoại, thu về tới 470 triệu USD.

Mục đích bán cổ phiếu quỹ thường khá đơn giản, là nhằm huy động vốn. Còn về phía mua, phức tạp hơn, có 3 mục đích chủ yếu: giảm lượng cung cổ phiếu để hỗ trợ thị giá; mua giá thấp bán giá cao để huy động vốn; tăng tỷ lệ cổ phiếu có quyền biểu quyết của cổ đông.

Mục đích thứ nhất, giảm cung cổ phiếu để hỗ trợ thị giá, là động cơ hay được các doanh nghiệp đề cập đến nhất nhưng trong trong rất nhiều trường hợp, mục đích thực sự ẩn sau lại là nhằm “mua thấp, bán cao” hoặc tăng tỷ lệ biểu quyết.

Kinh điển nhất có lẽ là trường hợp của Ngân hàng TMCP Kỹ thương Việt Nam ( Techcombank).

Tháng 8/2017, Techcombank hoàn tất mua lại toàn bộ 172 triệu cổ phiếu từ Ngân hàng HSBC với giá mua bình quân “gây sốc”: 23.445 đồng/cổ phiếu. Giới phân tích cho rằng HSBC lỗ nặng trong thương vụ này, tuy nhiên cả phía Techcombank và HSBC đều không đưa ra bình luận.

Sau khi mua lại với “giá rẻ”, Techcombank tiến hành bán lượng cổ phiếu quỹ này với giá rất cao cho các tổ chức nước ngoài, không lâu trước khi ngân hàng này lên sàn. Đợt 1 (tháng 3/2018) là 93,2 triệu cổ phiếu với giá bình quân 91.000 đồng/cổ phiếu. Đợt 2 (tháng 4 – 5/2018) là 64,4 triệu cổ phiếu với giá bình quân 128.000 đồng/cổ phiếu. Còn lại 14,7 triệu cổ phiếu quỹ được phân phối cho 150 cán bộ công nhân viên Techcombank.

Thương vụ “mua đi bán lại” này không chỉ giúp Techcombank tăng mạnh vốn chủ sở hữu nhờ thặng dư vốn (trong năm 2018, vốn chủ sở hữu của Techcombank đã tăng gần gấp đôi lên gần 52.000 tỷ đồng – tiệm cận BIDV), mà còn là cơ sở để ngân hàng này “neo” giá chào sàn ở mức cao: 128.000 đồng – đúng bằng mức giá bình quân bán cổ phiếu quỹ đợt 2.

Ngày chào sàn (4/6/2018), giá trị vốn hóa của Techcombank gấp rưỡi VietinBank cũng như BIDV (hai ngân hàng này thời điểm đó đều có vốn hóa vào khoảng 100.000 tỷ đồng).

Trước khi lên sàn, Techcombank đã tạo nên một thương vụ mua – bán cổ phiếu quỹ kinh điển

Trường hợp Techcombank là một điển hình của việc “mua thấp, bán cao”, trong đó, cổ phiếu quỹ thực chất là một điểm nút trung gian.

Với mục đích tăng tỷ lệ biểu quyết, trường hợp của Công ty Cổ phần Vicostone (HNX: VCS) có lẽ là trường hợp điển hình nhất.

Sau nhiều năm lùm xùm xung đột giữa các nhóm cổ đông, tháng 6/2014, cổ đông nước ngoài rút hết vốn tại Vicostone và chuyển nhượng lại cho Tập đoàn Phương Hoang Xanh A&A (Phenikaa) – tập đoàn sau đó lại bị “thâu tóm” bởi chính người của Vicostone – Chủ tịch Hồ Xuân Năng.

Sau khi Phenikaa hoàn tất nâng sở hữu lên 58%, Vicostone đã tiến hành mua lại 20% lượng cổ phiếu đang lưu hành làm cổ phiếu quỹ, qua đó gián tiếp làm tăng tỷ lệ biểu quyết của Phenikaa lên 72,5%, đủ quyền quyết định toàn bộ vấn đề tại Vicostone.

Trở lại với các thương vụ gần đây, trong đó đáng chú ý nhất là hai trường hợp MB và Vinaconex.

Việc MB mua vào lượng lớn cổ phiếu quỹ, trước mắt là để giảm cung cổ phiếu để hỗ trợ thị giá nhưng về lâu dài, không loại trừ khả năng ngân hàng này sẽ lại bán đi để huy động vốn, tương tự như trường hợp của Techcombank.

Nên nhớ, MB hiện đang khóa room ngoại ở mức 20%, nghĩa là còn có thể nới thêm tối đa tới 10% nữa. Với hiện trạng room ngoại luôn kín như hiện nay, nếu ngân hàng này quyết định nới, việc cổ phiếu MBB gây sốt đối với nhà đầu tư nước ngoài là điều dễ dàng mường tượng được.

Ở trường hợp Vinaconex, Công ty An Quý Hưng hiện là cổ đông lớn nhất với tỷ lệ sở hữu 57,71% – chưa đủ quyền tự quyết các vấn đề hệ trọng nhất (trên 65%). Nếu Vinaconex hoàn tất mua vào 23,5 triệu cổ phiếu quỹ, tỷ lệ cổ phiếu có quyền biểu quyết của An Quý Hưng sẽ tăng lên khoảng 61%, mặc dù vẫn chưa đủ 65% nhưng việc tập hợp thêm phiếu ủng hộ cũng đỡ nhọc công hơn đáng kể.

Thanh Long

Theo vietnamfinance.vn

Vinaconex hậu thoái vốn nhà nước: Cổ đông mới muốn "khôi phục" tỷ lệ sở hữu nước ngoài

Sau phiên đấu giá thoái vốn của SCIC và Viettel, các cổ đông mới của Vinaconex sẽ loại bỏ, sửa đổi một số ngành nghề và lĩnh vực kinh doanh để tỷ lệ sở hữu nước ngoài không vượt quá 49%.

Ảnh minh họa (Nguồn: Internet)

Hội đồng quản trị Tổng Công ty Cổ phần Xuất nhập khẩu và Xây dựng Việt Nam (Vinaconex - Mã CK: VCG) vừa phê duyệt chương trình Đại hội đồng cổ đông về việc thay đổi ngành nghề, lĩnh vực kinh doanh của Vinaconex.

Theo đó, Vinaconex sẽ loại bỏ các ngành nghề kinh doanh quy định tỷ lệ sở hữu của Nhà đầu tư nước ngoài là 0%. Bên cạnh đó, doanh nghiệp này sẽ sửa đổi ngành nghề kinh doanh, trong đó, có một số lĩnh vực quy định tỷ lệ sở hữu của Nhà đầu tư nước ngoài là 0% hoặc chưa xác định được tỷ lệ sở hữu của nhà đầu tư nước ngoài.

Trong trường hợp vẫn còn các ngành nghề khác (nếu có) trong Giấy chứng nhận đăng ký doanh nghiệp của Vinaconex làm hạn chế tỷ lệ sở hữu của Nhà đầu tư nước ngoài, HĐQT được phép điều chỉnh, đảm bảo tỷ lệ sở hữu của Nhà đầu tư nước ngoại tại doanh nghiệp không vượt quá 49% vốn điều lệ.

Trước đó, ngay trước thời điểm diễn ra phiên đấu giá thoái vốn 79% cổ phần của Vinaconex do TCT Đầu tư và Kinh doanh vốn Nhà nước (SCIC) và Tập đoàn Công nghiệp - Viễn thông Quân Đội (Viettel) sở hữu, tỷ lệ sở hữu nước ngoài tại doanh nghiệp này đã bất ngờ được "chốt" ở mức 0%.

Điều này đã khiến cho 2 cổ đông ngoại là quỹ Pyn Elite Fund và VNM ETF không được mua thêm cổ phiếu VCG mà chỉ được tiến hành bán ra số lượng cổ phiếu đang nắm giữ. Sau khi tỷ lệ sở hữu được công bố, cả 2 quỹ đầu tư ngoại đều đã chọn giải pháp thực hiện bán ra cổ phiếu VCG ở những thời điểm khác nhau.

Với việc loại bỏ các ngành nghề bị giới hạn "room" ở mức 0%, cơ hội đầu tư cho các nhà đầu tư nước ngoài tại Vinaconex sẽ lại mở ra. Tuy nhiên, đối tác của họ tại Vinaconex lần này sẽ là các cổ đông có nguồn vốn tư nhân trong nước.

Sau khi phiên đấu giá thành công, các cổ đông mới của Vinaconex lần lượt được tiết lộ là: Công ty TNHH An Quý Hưng (An Quý Hưng, sở hữu 57,71% vốn điều lệ), Công ty TNHH Bất động sản Cường Vũ (Cường Vũ, sở hữu 21,28% vốn điều lệ) và Công ty TNHH Đầu tư Star Invest (Star Invest, sở hữu 7,57% vốn điều lệ).

Cùng với sự xuất hiện của cổ đông mới, cơ cấu Hội đồng quản trị (HĐQT) và ban kiểm soát (BKS) của Vinaconex cũng đã có nhiều thay đổi. Theo đó, ngày 11/1/2019, Đại hội đồng cổ đông (ĐHĐCĐ) bất thường năm 2019 của Vinaconex đã bầu ra 7 thành viên HĐQT và 5 thành viên BKS cho nhiệm kỳ 2017 - 2022.

Ông Nguyễn Xuân Đông, Chủ tịch An Quý Hưng, trở thành tân Tổng Giám đốc và người đại diên công bố thông tin. Bên cạnh đó, một thành viên khác được cho rằng có liên quan tới "nhóm" cổ đông An Quý Hưng là ông Đào Ngọc Thanh, Tổng Giám đốc của CTCP Đầu tư và Phát triển Việt Hưng (Vihajico) - chủ đầu tư dự án Khu đô thi Ecopark, đã trở thành Chủ tịch HĐQT của Vinaconex.

Phát biểu tại ĐHĐCĐ bất thường, ông Thanh cho biết đang đại diện cho một nhóm các cổ đông tham gia vào Vinaconex, phần lớn các cổ đông này làm trong ngành xây dựng và "không phải là các đại gia, cũng không làm trong ngành thương mại, không có ngân hàng". Tân Chủ tịch HĐQT Vinaconex cũng thể hiện tham vọng phát triển doanh nghiệp dưới sự tham gia của các cổ đông mới.

Ngày 25/1/2019, HĐQT Vinaconex cũng đã thông qua kế hoạch trả cổ tức bằng tiền mặt với tỷ lệ 10%, dự kiến số tiền chi trả là 441.710.673.000 đồng. Dự kiến, ngày đăng ký cuối cùng là ngày 15/2/2019 và thời gian thực hiện chi trả sẽ được thực hiện vào ngày 27/2/2019.

Trước đó, HĐQT Vinaconex cũng đã bổ nhiệm ông Đặng Thanh Huấn (Cử nhân Kinh tế chuyên ngành Tài chính - Tín dụng) giữ chức vụ Kế toán trưởng kiêm Giám đốc Ban Tài chính - Kế hoạch. Thời hạn bổ nhiệm đối với ông Huấn là 5 năm kể từ ngày 23/1/2019./.

Theo viettimes.vn

Pyn Elite Fund thoái vốn khỏi Vinaconex, thu về hơn 800 tỷ đồng?  Phiên ngày 24/12, cổ phiếu VCG tiếp tục tăng điểm lên 26.600 đồng. Nhưng điều đáng chú ý là khối ngoại đã bán 34 triệu cổ phiếu VCG và phần lớn được thực hiện tại mức giá 25.000 đồng/cp, thông qua giao dịch thỏa thuận, tương ứng tổng giá trị 836,4 tỷ đồng Hiện, cổ đông ngoại lớn nhất của VCG là quỹ...

Phiên ngày 24/12, cổ phiếu VCG tiếp tục tăng điểm lên 26.600 đồng. Nhưng điều đáng chú ý là khối ngoại đã bán 34 triệu cổ phiếu VCG và phần lớn được thực hiện tại mức giá 25.000 đồng/cp, thông qua giao dịch thỏa thuận, tương ứng tổng giá trị 836,4 tỷ đồng Hiện, cổ đông ngoại lớn nhất của VCG là quỹ...

Sự cố chấn động điền kinh: VĐV bị đối thủ vụt gậy vào đầu, nghi vỡ hộp sọ02:05

Sự cố chấn động điền kinh: VĐV bị đối thủ vụt gậy vào đầu, nghi vỡ hộp sọ02:05 TP.HCM: Xôn xao clip nhóm người ngang nhiên chặn xe kiểm tra giấy tờ06:11

TP.HCM: Xôn xao clip nhóm người ngang nhiên chặn xe kiểm tra giấy tờ06:11 Báo Mỹ: Ông Trump "khó chịu" vì trang phục của ông Zelensky01:28

Báo Mỹ: Ông Trump "khó chịu" vì trang phục của ông Zelensky01:28 Nhân viên y tế bị đánh hội đồng ngay tại nơi làm việc00:17

Nhân viên y tế bị đánh hội đồng ngay tại nơi làm việc00:17 Kế hoạch bắt cóc người đàn ông Trung Quốc, tống tiền 10 tỷ đồng ở TPHCM13:48

Kế hoạch bắt cóc người đàn ông Trung Quốc, tống tiền 10 tỷ đồng ở TPHCM13:48 Israel vận động Mỹ giữ căn cứ Nga ở Syria?08:52

Israel vận động Mỹ giữ căn cứ Nga ở Syria?08:52 Ông Tập Cận Bình nói kinh tế Trung Quốc đang đối mặt nhiều thách thức08:09

Ông Tập Cận Bình nói kinh tế Trung Quốc đang đối mặt nhiều thách thức08:09 Ông Trump gợi ý ông Zelensky có thể ra đi vì từ chối thỏa thuận08:44

Ông Trump gợi ý ông Zelensky có thể ra đi vì từ chối thỏa thuận08:44 Ông Zelensky nói gì về chuyện tổ chức bầu cử ở Ukraine?10:13

Ông Zelensky nói gì về chuyện tổ chức bầu cử ở Ukraine?10:13 Ông Trump phát biểu tại quốc hội, một nghị sĩ bị mời ra ngoài09:32

Ông Trump phát biểu tại quốc hội, một nghị sĩ bị mời ra ngoài09:32 Nỗ lực cắt giảm nhân sự của ông Trump gặp khó08:10

Nỗ lực cắt giảm nhân sự của ông Trump gặp khó08:10Tin đang nóng

Tin mới nhất

Bắt khẩn cấp Giám đốc và Phó Giám đốc Trung tâm đăng kiểm xe cơ giới 29-07D

Sau khi thay Chủ tịch HĐQT, NCB tiếp tục bổ nhiệm mới một loạt nhân sự cấp cao

Tăng trưởng tín dụng tới 21/12 đạt 10,14%

Giá cà phê hôm nay 24/12: Arabica quay đầu tăng, Robusta lừng khừng khi nhà đầu cơ nghỉ lễ Giáng sinh

Giá tiêu hôm nay 24/12: Chưa nhìn thấy đáy đợt suy giảm, giá tiêu Ấn Độ đảo chiều tăng

Chứng khoán 2020: Phiên giao dịch chưa từng có, vượt ngưỡng 1 tỷ USD

Giá Bitcoin hôm nay 24/12: Bitcoin rực cháy giữa biển lửa thị trường

Tỷ giá USD hôm nay 24/12: Tiếp tục suy giảm

Cổ phiếu HDC tăng nóng, Vietinbank Securities muốn thoái toàn bộ vốn

Giá vàng hôm nay 24/12: Vàng đang trend tăng trong bối cảnh USD suy yếu

VietinBank sẽ trả cổ tức 5% trong năm 2020 thay vì kế hoạch sang 2021

Chứng khoán ngày 24/12: Những cổ phiếu nào được khuyến nghị?

Có thể bạn quan tâm

Lê Phương chia sẻ ẩn ý sau tang lễ Quý Bình, netizen nghi ngờ liên quan đến vợ của cố nghệ sĩ

Sao việt

17:04:21 10/03/2025

Đây là mỹ nữ showbiz khiến nam thần Thơ Ngây cấu kết xã hội đen, lập cả kế hoạch đòi 3,1 tỷ

Sao châu á

16:58:58 10/03/2025

Khởi tố vụ án người đàn ông đấm vào mặt CSGT khi bị kiểm tra nồng độ cồn

Pháp luật

16:58:37 10/03/2025

Dẫn đầu phòng vé Bắc Mỹ, phim mới của Bong Joon Ho vẫn không đạt kỳ vọng

Hậu trường phim

16:53:50 10/03/2025

Ukraine thất thế khi bị Mỹ 'quay lưng'

Thế giới

16:47:46 10/03/2025

Hôm nay nấu gì: Cơm tối nóng hổi dễ ăn

Ẩm thực

16:42:11 10/03/2025

Jennie (BLACKPINK) nói về 6 năm thực tập tại YG: Tàn nhẫn và đau đớn

Nhạc quốc tế

15:37:54 10/03/2025

Giật mình ngã nhào khi gặp xe CSGT, thanh niên dắt xe máy bỏ chạy trối chết để mặc bạn gái đứng bơ vơ giữa đường

Netizen

15:33:04 10/03/2025

Pep Guardiola bí mật bay về Tây Ban Nha mong vợ... hủy ly hôn

Sao thể thao

15:23:16 10/03/2025

9 điểm khiến phim của Ngu Thư Hân, Lâm Nhất "nóng" trước ngày lên sóng

Phim châu á

15:21:04 10/03/2025

Chứng khoán Vietinbank bổ nhiệm lại lãnh đạo

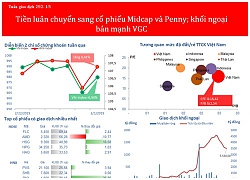

Chứng khoán Vietinbank bổ nhiệm lại lãnh đạo Tiền luân chuyển sang Midcap và Penny, khối ngoại bán mạnh VGC

Tiền luân chuyển sang Midcap và Penny, khối ngoại bán mạnh VGC

Vinaconex bị phạt, truy thu thuế gần 5 tỷ đồng

Vinaconex bị phạt, truy thu thuế gần 5 tỷ đồng Đấu giá cổ phần VCG, SCIC thu cao hơn gần 2.000 tỷ so với giá khởi điểm

Đấu giá cổ phần VCG, SCIC thu cao hơn gần 2.000 tỷ so với giá khởi điểm Vinaconex bất ngờ khóa room ngoại về 0%, khối ngoại buộc phải bán ra hàng chục triệu cổ phiếu đang nắm giữ

Vinaconex bất ngờ khóa room ngoại về 0%, khối ngoại buộc phải bán ra hàng chục triệu cổ phiếu đang nắm giữ Cổ phiếu tăng mạnh, Vinaconex lên phương án mua 23,6 triệu cổ phiếu quỹ

Cổ phiếu tăng mạnh, Vinaconex lên phương án mua 23,6 triệu cổ phiếu quỹ "Room" ngoại đã đầy, ACB có thể sẽ phải bán cổ phiếu quỹ để cải thiện CAR?

"Room" ngoại đã đầy, ACB có thể sẽ phải bán cổ phiếu quỹ để cải thiện CAR? Thu 500 tỷ mỗi ngày, vì sao ông lớn Petrolimex vẫn 'ế' cổ phiếu?

Thu 500 tỷ mỗi ngày, vì sao ông lớn Petrolimex vẫn 'ế' cổ phiếu?

Nữ diễn viên đình đám đột ngột được thông báo qua đời sau 5 tháng biến mất bí ẩn

Nữ diễn viên đình đám đột ngột được thông báo qua đời sau 5 tháng biến mất bí ẩn Quý Bình và 5 nam nghệ sĩ tài hoa ra đi đột ngột khi tuổi còn xanh

Quý Bình và 5 nam nghệ sĩ tài hoa ra đi đột ngột khi tuổi còn xanh Có một nàng hậu không bao giờ trang điểm

Có một nàng hậu không bao giờ trang điểm Song Il Gook (Truyền Thuyết Jumong) bị chất vấn chuyện ăn bám vợ, suốt ngày ngửa tay xin tiền sinh hoạt

Song Il Gook (Truyền Thuyết Jumong) bị chất vấn chuyện ăn bám vợ, suốt ngày ngửa tay xin tiền sinh hoạt 16 phút "nổi da gà" của SOOBIN: Visual màn hình LED đẹp chấn động, phong độ biểu diễn làm fan tự hào

16 phút "nổi da gà" của SOOBIN: Visual màn hình LED đẹp chấn động, phong độ biểu diễn làm fan tự hào Bữa sáng hạng thương gia của 1 hãng hàng không gây sốc với thứ được mang ra, càng bực hơn nữa khi dụng cụ ăn uống lại là đũa

Bữa sáng hạng thương gia của 1 hãng hàng không gây sốc với thứ được mang ra, càng bực hơn nữa khi dụng cụ ăn uống lại là đũa

Nuôi đứa con bại não của cô gái quán bia suốt 25 năm, bà bán vé số đau đáu: "Phương ơi, con có còn sống không?"

Nuôi đứa con bại não của cô gái quán bia suốt 25 năm, bà bán vé số đau đáu: "Phương ơi, con có còn sống không?" Lê Phương đăng ảnh nắm chặt tay Quý Bình, nghẹn ngào nói 6 chữ vĩnh biệt cố nghệ sĩ

Lê Phương đăng ảnh nắm chặt tay Quý Bình, nghẹn ngào nói 6 chữ vĩnh biệt cố nghệ sĩ "Cháy" nhất cõi mạng: Tập thể nam giảng viên một trường ĐH mặc váy múa ba lê mừng 8/3, còn bonus cú ngã của Jennifer Lawrence

"Cháy" nhất cõi mạng: Tập thể nam giảng viên một trường ĐH mặc váy múa ba lê mừng 8/3, còn bonus cú ngã của Jennifer Lawrence "Vợ Quý Bình đẫm nước mắt, chỉ xuống đứa bé đứng dưới chân nói: Nè chị, con trai ảnh nè, ôm nó đi chị"

"Vợ Quý Bình đẫm nước mắt, chỉ xuống đứa bé đứng dưới chân nói: Nè chị, con trai ảnh nè, ôm nó đi chị"

Lễ an táng diễn viên Quý Bình: Vợ tựa đầu ôm chặt di ảnh, Vân Trang và các nghệ sĩ bật khóc, nhiều người dân đội nắng tiễn đưa

Lễ an táng diễn viên Quý Bình: Vợ tựa đầu ôm chặt di ảnh, Vân Trang và các nghệ sĩ bật khóc, nhiều người dân đội nắng tiễn đưa Nghệ sĩ Xuân Hinh nhắn 1 câu cho Sơn Tùng M-TP mà cả cõi mạng nổi bão!

Nghệ sĩ Xuân Hinh nhắn 1 câu cho Sơn Tùng M-TP mà cả cõi mạng nổi bão! Tang lễ diễn viên Quý Bình: Lặng lẽ không kèn trống, nghệ sĩ khóc nấc trước di ảnh

Tang lễ diễn viên Quý Bình: Lặng lẽ không kèn trống, nghệ sĩ khóc nấc trước di ảnh Học sinh tiểu học tả mẹ "uốn éo trên giường" khiến cư dân mạng ngượng chín mặt: Đọc đến đoạn kết thì ai cũng ngã ngửa

Học sinh tiểu học tả mẹ "uốn éo trên giường" khiến cư dân mạng ngượng chín mặt: Đọc đến đoạn kết thì ai cũng ngã ngửa