Nhiều chiêu ‘lách’ quy định khi mời mua trái phiếu doanh nghiệp

Để chào mời, mua trái phiếu doanh nghiệp (TPDN) riêng lẻ cho nhà đầu tư cá nhân, thị trường đã xuất hiện nhiều cách thức “lách” quy định về nhà đầu tư chứng khoán riêng lẻ.

Theo Bộ Tài chính, thời gian tới, việc phát hành TPDN riêng lẻ sẽ theo hướng tăng điều kiện phát hành, ràng buộc trách nhiệm của doanh nghiệp phát hành, phân phối TPDN trên thị trường. Ảnh: TTXVN.

Theo báo cáo của Bộ Tài chính gửi tới Thủ tướng Chính phủ, TPDN – kênh huy động vốn quan trọng đã đạt được những tiến bộ tích cực nhưng thị trường cũng ẩn chứa tiềm ẩn rủi ro.

Để chào mời, mua TPDN riêng lẻ cho nhà đầu tư cá nhân, thị trường đã xuất hiện nhiều cách thức “lách” quy định của pháp luật về nhà đầu tư chứng khoán riêng lẻ.

Cụ thể: “Hô biến” nhiều nhà đầu tư cá nhân thiếu kinh nghiệm trở thành nhà đầu tư chứng khoán chuyên nghiệp bằng hợp đồng mua kỳ hạn trái phiếu Chính phủ hoặc chứng khoán niêm yết trong thời gian 2 – 4 ngày; nhà đầu tư cá nhân sử dụng tài khoản vay ký quỹ để chứng minh danh mục chứng khoán niêm yết đang nắm giữ có giá trị trên 2 tỷ đồng nhưng thực tế số vốn tự có thấp hơn; cá nhân không trực tiêp đứng tên mua trái phiếu mà ký hợp đồng dân sự với công ty chứng khoán, ngân hàng thương mại hoặc doanh nghiệp khác để mua TPDN riêng lẻ.

Về doanh nghiệp phát hành, trong số 358 doanh nghiệp phát hành TPDN riêng lẻ năm 2021, có 57 doanh nghiệp phát hành có kết quả kinh doanh lỗ trước khi phát hành; 45 doanh nghiệp có hệ số nợ trên vốn chủ sở hữu lớn hơn 10 và 10 doanh nghiệp phát hành có tỷ lệ khối lượng phát hành gấp trên 5 lần vốn chủ sở hữu.

Một số doanh nghiệp phát hành để góp vốn, mua cổ phần, mua trái phiếu của doanh nghiệp khác hoặc cho doanh nghiệp khác vay vốn; hoặc phát hành để chuyển vốn “lòng vòng” nhằm lách quy định về giới hạn cho vay, đầu tư TPDN của tổ chức tín dụng đối với 1 khách hàng, nhóm khách hàng.

Video đang HOT

Theo Bộ Tài chính, trên thị trường còn có hiện tượng các doanh nghiệp chào bán công khai TPDN phát hành riêng lẻ trên các phương tiện thông tin đại chúng. Trái phiếu được chào bán là trái phiếu có lãi suất cao từ 11 – 12%/năm, thông tin chào bán do chính tổ chức phát hành trực tiếp chào mời trên thị trường sơ cấp hoặc do doanh nghiệp có liên quan chào bán lại trên thị trường thứ cấp.

Về tổ chức cung cấp dịch vụ, tổ chức tư vấn hồ sơ chào bán trái phiếu là công ty chứng khoán cung cấp dịch vụ tư vấn, rà soát, hỗ trợ xây dựng hồ sơ chào bán TPDN riêng lẻ đáp ứng quy định về điều kiện và hồ sơ chào bán trái phiếu theo Nghị định số 153/2020/NĐ-CP và có trách nhiệm rà soát, đảm bảo tính tuân thủ của hồ sơ. Tuy nhiên, có hiện tượng một số tổ chức tư vấn xây dựng hồ sơ chào bán có lợi cho doanh nghiệp để huy động vốn mà không cung cấp đầy đủ, chính xác thông tin công bố cho nhà đầu tư.

Theo quy định tại Nghị định số 153, tổ chức đại lý phát hành, tổ chức đăng ký, lưu ký trái phiếu có trách nhiệm rà soát chào bán cho đúng đối tượng nhà đầu tư chứng khoán chuyên nghiệp và thực hiện đăng ký, chuyển nhượng trái phiếu cho đúng đối tượng nhà đầu tư. Tuy nhiên, đại diện Bộ Tài chính cho biết, một số tổ chức đại lý phát hành, tổ chức đăng ký lưu ký cung cấp các dịch vụ để hợp thức hóa hồ sơ xác nhận nhà đầu tư chứng khoán chuyên nghiệp để chào mời nhà đầu tư cá nhân mua TPDN riêng lẻ.

Để thị trường TPDN vận hành an toàn, trở thành kênh huy động vốn hiệu quả cho nền kinh tế, Bộ Tài chính đang trình Chính phủ sửa đổi Nghị định 153 về phát hành TPDN. Về lâu dài, Bộ sẽ nghiên cứu các vấn đề còn tồn tại theo quy định của Luật chứng khoán để sửa đổi cho phù hợp. Bởi phát triển thị trường TPDN là vô cùng cần thiết, không thể tách khỏi cái chung là thị trường chứng khoán.

Bộ Tài chính đang xin ý kiến thẩm định của Bộ Tư pháp về dự thảo nghị định sửa đổi nghị định 153 về phát hành TPDN. Định hướng chung là sẽ bổ sung các quy định mới để bảo đảm thị trường TPDN phát triển an toàn, bền vững.

Theo đó, doanh nghiệp sẽ không được phát hành TPDN có giá trị quá 3 lần vốn chủ sở hữu. Nếu phát hành vượt trên 1 lần vốn chủ sở hữu, phải có tài sản bảo đảm, bảo lãnh thanh toán của ngân hàng. Nghiêm cấm việc phát hành TPDN để cho vay, góp vốn, mua cổ phần, mua vốn góp doanh nghiệp khác, trừ trường hợp phát hành để đầu tư vào công ty con. Doanh nghiệp phát hành TPDN phải mua lại trái phiếu từ nhà đầu tư nếu có vi phạm pháp luật và vi phạm quy định về phát hành trái phiếu.

Chuyên gia ngân hàng, TS Nguyễn Trí Hiếu cho biết: Để thị trường TPDN phát triển ổn định và bền vững, cần phải kiểm tra “ sức khỏe” của doanh nghiệp trước khi phát hành trái phiếu. Ngay ở Mỹ, Đạo luật Dodd-Frank về cải cách và bảo vệ người tiêu dùng đã dành nguyên một chương về xếp hạng tín nhiệm. Việt Nam nên nghiên cứu những điều khoản trong chương này để có thể áp dụng.

Ngoài ra, cần thành lập riêng một văn phòng trực thuộc Bộ Tài chính về xếp hạng tín nhiệm, để giám sát hoạt động của các công ty xếp hạng tín nhiệm đang hoạt động, nhằm đảm bảo việc tuân thủ các quy định về xếp hạng tín nhiệm, các phương pháp xếp hạng tín nhiệm.

Theo luật sư Trương Thanh Đức – Giám đốc Công ty luật Anvy, vốn huy động qua thị trường chứng khoán bao gồm cổ phiếu và trái phiếu hiện tương đương 26% tổng lượng vốn cung ứng ra nền kinh tế. Trong đó, TPDN chiếm khoảng 22,7% tổng lượng vốn cung ứng cho nền kinh tế mỗi năm. Do vậy, thị trường TPDN còn rất nhiều dư địa phát triển. Có thể nói, thị trường TPDN là kênh huy động vốn trung và dài hạn rất quan trọng, góp phần phát triển hệ thống tài chính lành mạnh, cân đối hơn.

“Điều quan trọng cần ‘bắt đúng bệnh’ của thị trường TPDN nhằm đảm bảo thị trường này phát triển lành mạnh hơn, đó là thông tin phải được rõ ràng. Doanh nghiệp có thể phát hành trái phiếu gấp nhiều lần vốn chủ sở hữu nhưng phải công khai thông tin này cho nhà đầu tư. Doanh nghiệp cũng có thể phát hành trái phiếu khi thua lỗ nhưng phải thông báo cho nhà đầu tư đang lỗ bao nhiêu?… Ngoài website của mình, doanh nghiệp cũng cần công bố trên các phương tiện thông tin đại chúng các thông tin về tình hình ’sức khỏe’ của doanh nghiệp như khoản nợ, lỗ hay lãi… để nhà đầu tư giám sát”, ông Trương Thanh Đức đề xuất.

Thị trường trái phiếu doanh nghiệp: Không để 'con sâu làm rầu nồi canh'

Theo TS Cấn Văn Lực, thành viên Hội đồng tư vấn chính sách, tiền tệ Quốc gia, để lành mạnh hóa thị trường trái phiếu doanh nghiệp (TPDN), Việt Nam va cần kiến tạo phát triển cho thị trường, vừa phải kiểm soát được rủi ro.

Trước mắt, cần giải quyết dứt điểm các vụ việc vừa qua để củng cố niềm tin cho nhà đầu tư, cũng như tránh tạo tiền lệ xấu.

Ngoài vốn tín dụng ngân hàng, từ nay đến năm 20230, mỗi năm Việt Nam cần huy động 700.000 - 1 triệu tỷ đồng vốn trung và dài hạn. Ảnh: Trần Việt/TTXVN.

"Vừa qua, Thủ tướng Chính phủ đã đưa ra 3 quan điểm quan trọng, bao gồm: Thứ nhất, không để "con sâu làm rầu nồi canh", nghĩa là doanh nghiệp nào làm sai, vi phạm, đương nhiên phải xử phạt rất nặng, còn doanh nghiệp nào làm ăn chân chính thì phải tiếp tục tạo điều kiện để phát triển; thứ hai, không hình sự hóa quan hệ kinh tế; thứ ba, mục tiêu chính của Việt Nam là để lành mạnh hóa thị trường và không 'bóp nghẹt..."

TS Cấn Văn Lực cho biết: Việt Nam tiếp tục chú trọng phát triển thị trường trái phiếu Chính phủ, vì trái phiếu Chính phủ được dùng làm mốc chuẩn để định giá lãi suất và phát hành TPDN.

Trong các năm qua, thị trường TPDN phát triển tương đối nóng nên cần có giải pháp để kiểm soát. Trong 4 tháng đầu năm nay, quy mô phát hành TPDN đã giảm, đặc biệt TPDN đã giảm, đặc biệt TPDN bất động sản đã giảm mạnh so với cùng kỳ năm ngoái.

Để lành mạnh hóa thị trường, TS Cấn Văn Lực đề nghị cần có quy định về định hạng tín nhiệm doanh nghiệp phát hành trái phiếu nhằm giúp nhà đầu tư dễ dàng xác định chất lượng doanh nghiệp, mức độ rủi ro của trái phiếu phát hành. Theo đó, cần xác định những trường hợp bắt buộc khi thấy rủi ro. Với doanh nghiệp được xếp hạng tín nhiệm quốc tế, có kiểm toán thì không nên bắt buộc mà chỉ khuyến khích có đánh giá xếp hạng tín nhiệm.

"Sau những vụ việc 'lùm xùm' trên thị trường tài chính xảy ra vừa qua, các quan điểm về thị trường TPDN đang chuyển từ thái cực mở sang quản lý chặt chẽ. Điều đó là chưa hợp lý với nguyên tắc thị trường và nếu cứ tiếp tục như vậy, Việt Nam sẽ khó có được một thị trường trái phiếu lành mạnh, hay đạt đến mục tiêu 20% GDP như các chuyên gia đề cập", ông Phạm Xuân Hoè, nguyên Phó Viện trưởng viện chiến lược, Ngân hàng Nhà nước (NHNN) cho biết.

Vì thế, về cách tiếp cận của thị trường phải rất mở, đảm bảo theo nguyên lý kinh tế thị trường, để cân bằng vốn giữa thị trường dài hạn và ngắn hạn; đồng thời, phải cân bằng giữa rủi ro và phát triển thị trường. Trong dự thảo sửa đổi, bổ sung Nghị định 153 có nói đến hạn mức vay nợ của doanh nghiệp không quá 3 lần so với vốn chủ sở hữu, nhưng cách tiếp cận đó theo ông Phạm Xuân Hoè là chưa phù hợp.

"Trước kia, Quỹ tiền tệ Quốc tế (IMF) hay Ngân hàng Thế giới (WB) đã khuyến nghị, mức vay nợ tổng thể với doanh nghiệp, bao gồm trái phiếu, cổ phiếu, tín dụng vay của các tổ chức khác... mà mỗi loại hình doanh nghiệp sẽ có câu chuyện hệ số vay nợ khác nhau. Ví dụ ngành thương mại được tài trợ 70% còn 30% là vốn tự có, còn lĩnh vực công nghiệp là 50 - 50%. Như vậy, chúng ta phải phân tích theo đặc thù ngành nghề để giới hạn, không nên kéo bằng như nhau", ông Phạm Xuân Hoè đề xuất.

Bổ sung thêm khuyến nghị về xếp hạng tín nhiệm, vị chuyên gia này đánh giá, doanh nghiệp xếp hạng tín nhiệm trên thị trường hiện nay còn nhiều hạn chế, lực lượng mỏng sẽ không đủ sức đáp ứng yêu cầu khi thị trường tăng cao. Theo đó, cần có dòng vốn cho các doanh nghiệp này phát triển, Chính phủ nên có ngân sách hỗ trợ các công ty xếp hạng tín nhiệm phát triển ổn định, có đủ tiềm lực mạnh mẽ góp phần thúc đẩy thị trường trái phiếu tăng trưởng.

Ông Phan Đức Hiếu, Uỷ viên Thường trực Uỷ Ban kinh tế của Quốc hội cho biết: Để phát triển thị trường TPDN hiệu quả và bền vững, việc hoàn thiện khung pháp luật sắp tới có 2 vấn đề. Theo đó, thị trường vốn là kênh có sự chia sẻ giữa nhà đầu tư và doanh nghiệp, chứ không thể có an toàn tuyệt đối; trong biện pháp can thiệp thị trường TPDN, việc giám sát để bảo đảm tuân thủ pháp luật là điều phải làm. Nhưng nếu đặt thêm các chính sách, biện pháp can thiệp thì cũng phải tính đến việc "đôi khi thị trường bị vỡ do sự can thiệp", cho nên cần hết sức cân nhắc.

Theo Hiệp hội Thị trường trái phiếu Việt Nam, khi phát hành trái phiếu ở thị trường sơ cấp, số nhà đầu tư là cá nhân tham gia chỉ có 8,6%, sau đó tất cả các trái phiếu ở thị trường sơ cấp lại được bán cho các đầu tư cá nhân ở thị trường thứ cấp. Do đó việc can thiệp, nên tập trung nhiều ở thị trường thứ cấp, ở đó chủ yếu là các nhà đầu chuyên nghiệp.

Nhà đầu tư trái phiếu Tân Hoàng Minh tiếp tục kiến nghị lên Bộ Tài chính  Đại diện Thanh tra Bộ Tài chính cho biết tiếp nhận, báo cáo lãnh đạo Bộ các kiến nghị, đề xuất của nhà đầu tư liên quan đến vụ việc huỷ bỏ 9 lô trái phiếu Tân Hoàng Minh. Theo thông tin của phóng viên Báo Người Lao Động, ngày 11-5, Bộ Tài chính tiếp tục có buổi tiếp công dân liên quan...

Đại diện Thanh tra Bộ Tài chính cho biết tiếp nhận, báo cáo lãnh đạo Bộ các kiến nghị, đề xuất của nhà đầu tư liên quan đến vụ việc huỷ bỏ 9 lô trái phiếu Tân Hoàng Minh. Theo thông tin của phóng viên Báo Người Lao Động, ngày 11-5, Bộ Tài chính tiếp tục có buổi tiếp công dân liên quan...

Xe Camry quay đầu giữa giao lộ thì "chạm trán" Lexus giá gần chục tỷ đồng00:36

Xe Camry quay đầu giữa giao lộ thì "chạm trán" Lexus giá gần chục tỷ đồng00:36 Công an xác minh clip người đàn ông khuyết tật bị hai thanh niên đi xe máy không mũ bảo hiểm tát vào đầu01:20

Công an xác minh clip người đàn ông khuyết tật bị hai thanh niên đi xe máy không mũ bảo hiểm tát vào đầu01:20 Nhân chứng bức xúc: Dù được xin lỗi, tài xế ô tô Lexus vẫn hành hung nam shipper10:09

Nhân chứng bức xúc: Dù được xin lỗi, tài xế ô tô Lexus vẫn hành hung nam shipper10:09 Lấn làn vượt ẩu, xe khách rúc vào đuôi xe ben, tự làm vỡ gương00:39

Lấn làn vượt ẩu, xe khách rúc vào đuôi xe ben, tự làm vỡ gương00:39 Thực hư clip xe cứu thương chế còi "cố lên, sắp tới rồi" chạy ở TPHCM00:28

Thực hư clip xe cứu thương chế còi "cố lên, sắp tới rồi" chạy ở TPHCM00:28 Xác minh clip 2 tài xế ô tô cầm kiếm dọa chém nhau giữa đường ở TPHCM00:52

Xác minh clip 2 tài xế ô tô cầm kiếm dọa chém nhau giữa đường ở TPHCM00:52 Đàn chim lạ nghìn con xuống phá ruộng lúa của người dân ở Hà Tĩnh01:07

Đàn chim lạ nghìn con xuống phá ruộng lúa của người dân ở Hà Tĩnh01:07 Ô tô đâm sập cửa nhà dân ở Thái Nguyên, cuốn người đàn ông vào gầm08:05

Ô tô đâm sập cửa nhà dân ở Thái Nguyên, cuốn người đàn ông vào gầm08:05 Tài xế xe Fortuner quyết không nhường đường xe cấp cứu vì "vướng" đèn đỏ01:28

Tài xế xe Fortuner quyết không nhường đường xe cấp cứu vì "vướng" đèn đỏ01:28 "Ép" hay "tự nguyện"? Làm rõ vụ việc phụ huynh 'tố' trường Mỗ Lao ép học thêm03:06

"Ép" hay "tự nguyện"? Làm rõ vụ việc phụ huynh 'tố' trường Mỗ Lao ép học thêm03:06 Thông tin về clip CSGT quật ngã người đàn ông ở TPHCM07:30

Thông tin về clip CSGT quật ngã người đàn ông ở TPHCM07:30Tiêu điểm

Tin đang nóng

Tin mới nhất

Lội qua khe suối, hai thanh niên trẻ tử vong thương tâm

Bình Định: 2 thuyền viên rơi xuống biển, mất tích

Tai nạn 6 người tử vong ở Sơn La: Chuyển nhiều bệnh nhân nặng về Hà Nội

Thủ tướng chỉ đạo khắc phục hậu quả vụ tai nạn nghiêm trọng ở Sơn La

Xe khách bốc cháy trên quốc lộ 1

Kỳ lạ 1km đường có... 23 biển báo cấm đỗ xe

Tai nạn 6 người chết: Phần đuôi xe khách văng vào ô tô đầu kéo đi chiều ngược lại

Hiện trường vụ tai nạn giữa xe khách và xe đầu kéo khiến 6 người tử vong

Chủ shop "đau đầu" vì thông tin khách bị lộ, giả shipper lừa đảo tràn lan

Xác minh clip 2 tài xế ô tô cầm kiếm dọa chém nhau giữa đường ở TPHCM

Vụ vé số trúng 2 tỷ đồng bị từ chối trả thưởng: Chưa hòa giải chính thức

Giải cứu cụ ông 78 tuổi khỏi căn nhà đang cháy ở Hà Nội

Có thể bạn quan tâm

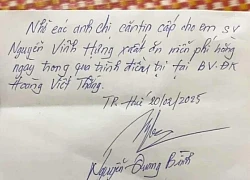

Nằm viện một mình, chàng sinh viên Hà Tĩnh ngỡ ngàng khi nhận mẩu giấy nhắn của cán bộ bệnh viện

Netizen

18:02:42 23/02/2025

Sao nam Vbiz bị nghi thay thế Trấn Thành - Trường Giang: "Đừng tấn công tôi!"

Sao việt

17:20:47 23/02/2025

Người phụ nữ trung niên 52 tuổi chia sẻ 9 bí quyết nhà bếp, dân tình tấm tắc: Tuyệt đỉnh tư duy!

Sáng tạo

17:04:58 23/02/2025

Hành trình khám phá ở Việt Nam vào top 'mơ ước' của du khách

Du lịch

16:47:44 23/02/2025

Nổ súng bắt giữ con tin tại Mỹ, một cảnh sát thiệt mạng

Thế giới

16:14:28 23/02/2025

Nhờ 'Khó dỗ dành', Bạch Kính Đình lập thành tích mới

Hậu trường phim

16:08:46 23/02/2025

Khởi tố, bắt tạm giam hai tài xế ô tô rượt đuổi, cầm hung khí dọa chém nhau

Pháp luật

16:07:32 23/02/2025

Một anh trai nhảy múa sexy khiến Trấn Thành nổi đóa ném bát đũa

Nhạc việt

15:59:27 23/02/2025

Siêu phẩm kinh dị trừ tà phá vỡ kỷ lục phòng vé Indonesia chính thức cập bến Việt Nam

Phim châu á

15:04:41 23/02/2025

Sao Hoa ngữ 23/2: 'Nam thần màn ảnh' mang theo nhiếp ảnh gia khi đi chùa

Sao châu á

14:55:51 23/02/2025

Xử lý dứt điểm tồn tại, bất cập 7 trạm thu phí BOT

Xử lý dứt điểm tồn tại, bất cập 7 trạm thu phí BOT Rủ nhau đi tắm và tập bơi ở hồ, một học sinh trường nghề tử vong

Rủ nhau đi tắm và tập bơi ở hồ, một học sinh trường nghề tử vong

Vì sao chứng khoán liên tục lao dốc?

Vì sao chứng khoán liên tục lao dốc? Tạo niềm tin, thêm sức hút phát triển mạnh thị trường chứng khoán

Tạo niềm tin, thêm sức hút phát triển mạnh thị trường chứng khoán Hoàn tiền cho nhà đầu tư mua trái phiếu Tân Hoàng Minh thế nào?

Hoàn tiền cho nhà đầu tư mua trái phiếu Tân Hoàng Minh thế nào? Dragon Capital: "Nhóm ngân hàng được dự báo tăng trưởng lợi nhuận mạnh nhưng dòng tiền lại bỏ quên"

Dragon Capital: "Nhóm ngân hàng được dự báo tăng trưởng lợi nhuận mạnh nhưng dòng tiền lại bỏ quên" 5 ngày tới Tân Hoàng Minh thông báo lộ trình trả tiền trái phiếu bị hủy cho nhà đầu tư

5 ngày tới Tân Hoàng Minh thông báo lộ trình trả tiền trái phiếu bị hủy cho nhà đầu tư Huỷ lô trái phiếu của Tân Hoàng Minh: Người mua liệu có mất tiền?

Huỷ lô trái phiếu của Tân Hoàng Minh: Người mua liệu có mất tiền? Nhân chứng kể lại giây phút kinh hoàng vụ tai nạn 6 người chết ở Sơn La

Nhân chứng kể lại giây phút kinh hoàng vụ tai nạn 6 người chết ở Sơn La Chở thi thể nữ sinh bị tai nạn tử vong về nhà, xe cấp cứu gặp nạn

Chở thi thể nữ sinh bị tai nạn tử vong về nhà, xe cấp cứu gặp nạn Em gái mượn tên để đăng ký kết hôn, người chị bỗng có '2 chồng'

Em gái mượn tên để đăng ký kết hôn, người chị bỗng có '2 chồng' Nam sinh lớp 10 nghi bị học sinh lớp 8 đánh gãy xương tay, chấn thương đầu

Nam sinh lớp 10 nghi bị học sinh lớp 8 đánh gãy xương tay, chấn thương đầu Tai nạn hy hữu, người đàn ông tử vong do lốp ô tô văng trúng

Tai nạn hy hữu, người đàn ông tử vong do lốp ô tô văng trúng Vụ tai nạn 6 người chết: Đường mưa trơn trượt, Cục CSGT khuyến cáo khẩn

Vụ tai nạn 6 người chết: Đường mưa trơn trượt, Cục CSGT khuyến cáo khẩn Xe khách va chạm ô tô đầu kéo, 6 người tử vong

Xe khách va chạm ô tô đầu kéo, 6 người tử vong Công bố thời khắc hấp hối của Từ Hy Viên, minh tinh nắm chặt tay 1 người không buông

Công bố thời khắc hấp hối của Từ Hy Viên, minh tinh nắm chặt tay 1 người không buông Hãi hùng hình ảnh 63 "hòn đá" được lấy ra từ bụng bà lão 92 tuổi, nguyên nhân đến từ một thói quen sai lầm khi ăn uống

Hãi hùng hình ảnh 63 "hòn đá" được lấy ra từ bụng bà lão 92 tuổi, nguyên nhân đến từ một thói quen sai lầm khi ăn uống Đạo diễn Hoàng Nam liên tục đăng tải những bài viết tố cáo bị chèn ép và tấn công

Đạo diễn Hoàng Nam liên tục đăng tải những bài viết tố cáo bị chèn ép và tấn công Sinh viên năm thứ 4 hối hận vì ăn chơi nợ nần dẫn đến đi cướp

Sinh viên năm thứ 4 hối hận vì ăn chơi nợ nần dẫn đến đi cướp Nóng: Hoa hậu Thùy Tiên thừa nhận từng bị quấy rối trong thang máy

Nóng: Hoa hậu Thùy Tiên thừa nhận từng bị quấy rối trong thang máy

"Song Hye Kyo Trung Quốc" bị phát hiện vừa chia tay đã cặp ngay trai trẻ: Bạn trai càng ngày càng nhỏ tuổi!

"Song Hye Kyo Trung Quốc" bị phát hiện vừa chia tay đã cặp ngay trai trẻ: Bạn trai càng ngày càng nhỏ tuổi!

Cả mạng xã hội liên tục nhắc tên Phạm Thoại và mẹ bé Bắp: Chuyện gì đang xảy ra?

Cả mạng xã hội liên tục nhắc tên Phạm Thoại và mẹ bé Bắp: Chuyện gì đang xảy ra? Xác định kẻ sát hại 2 mẹ con tại nhà riêng ở Bình Dương

Xác định kẻ sát hại 2 mẹ con tại nhà riêng ở Bình Dương Công an cảnh báo mối nguy hại từ "chiếc váy hồng 2 dây" hot nhất mạng xã hội

Công an cảnh báo mối nguy hại từ "chiếc váy hồng 2 dây" hot nhất mạng xã hội Hoa hậu Việt Nam nghi sắp làm phu nhân hào môn lộ hint rời Sen Vàng?

Hoa hậu Việt Nam nghi sắp làm phu nhân hào môn lộ hint rời Sen Vàng?

Chuyện gì đã xảy ra khiến vợ Vũ Cát Tường cư xử lạ sau lễ thành đôi?

Chuyện gì đã xảy ra khiến vợ Vũ Cát Tường cư xử lạ sau lễ thành đôi? Nhân chứng kể khoảnh khắc phát hiện 2 mẹ con bị sát hại ở Bình Dương

Nhân chứng kể khoảnh khắc phát hiện 2 mẹ con bị sát hại ở Bình Dương Bức ảnh thân mật giữa đêm của Xoài Non và Gil Lê

Bức ảnh thân mật giữa đêm của Xoài Non và Gil Lê NSƯT Kim Tử Long nợ Ngọc Huyền 10 tỷ

NSƯT Kim Tử Long nợ Ngọc Huyền 10 tỷ