Ngành quỹ 2019: Chờ tín hiệu phục hồi

Ngành quản lý quỹ Việt Nam trải qua năm 2018 với nhiều cung bậc cảm xúc cùng thị trường chứng khoán, từ hưng phấn, sôi động ở giai đoạn đầu năm đến thận trọng, tìm hướng điều chỉnh vào giai đoạn giữa năm và kết thúc năm bằng sự trầm lắng, đợi chờ tín hiệu phục hồi sau thời gian sụt giảm.

2018 chỉ 2 quỹ tăng trưởng dương

VN-Index lập đỉnh mới 1.204,3 điểm tại phiên giao dịch đầu tháng 4 được coi là điểm nhấn của thị trường chứng khoán năm 2018. Thị trường ngập tràn không khí sôi nổi và hưng phấn trong quý đầu năm, kéo theo kết quả hoạt động khả quan của các công ty quản lý quỹ và các quỹ. Thời điểm cuối quý I/2018, có 19/21 quỹ mở (không tính 3 quỹ mở mới thành lập và 1 quỹ giải thể) có mức tăng trưởng tốt so với cuối năm 2017.

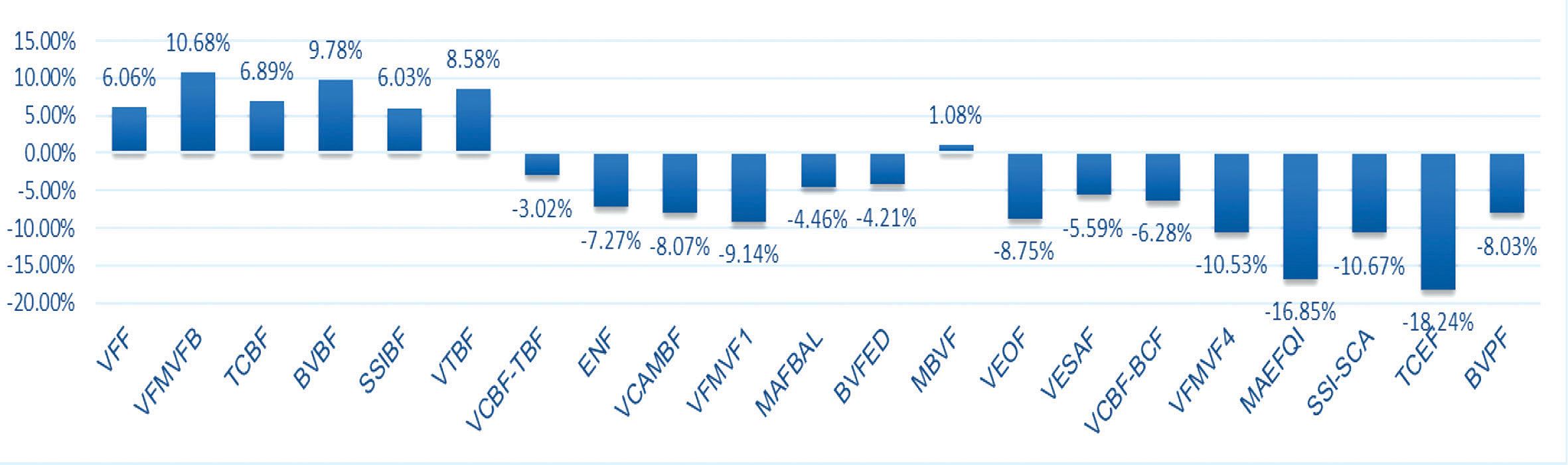

Tăng trưởng các quỹ mở tại Việt Nam năm 2018 (tính đến 30/11).

Quỹ BVBF của Công ty Quản lý quỹ Bảo Việt là quỹ trái phiếu có mức tăng trưởng giá trị tài sản ròng/chứng chỉ quỹ (NAV/CCQ) cao nhất quý I/2018 là 10,44%, đứng thứ hai là Quỹ trái phiếu VFMVFB của Công ty Quản lý quỹ đầu tư Việt Nam (VFM).

Trong khi đó, các quỹ mở cổ phiếu và quỹ cân bằng ghi nhận mức tăng trưởng cao hơn, Top 3 quỹ tăng trưởng tốt nhất là VFMF4, VFMF1 của VFM và VEOF của Công ty Quản lý quỹ VinaWealth (lần lượt là 18,73%, 18,37% và 18,11%).

Tuy vậy, đà tăng trưởng tốt giai đoạn đầu năm 2018 không giúp các quỹ tránh khỏi tác động tiêu cực từ những pha biến động mạnh của thị trường chứng khoán sau đó. Từ vị trí thị trường chứng khoán tăng trưởng mạnh nhất thế giới, Việt Nam có thời điểm trở thành thị trường giảm mạnh nhất thế giới.

Tại phiên giao dịch ngày 19/12, VN-Index giảm hơn 6,6% so với đầu năm. Điều này ảnh hưởng trực tiếp tới kết quả của các quỹ mở cổ phiếu và quỹ cân bằng.

Tính đến 30/11/2018, có 16/18 quỹ ghi nhận mức tăng trưởng NAV/CCQ âm so với cuối năm 2017. Các quỹ có mức giảm nhiều nhất là TCEF của Công ty Quản lý quỹ Kỹ Thương (TechcomCapital), mức giảm 18,24%; sau đó là Quỹ MAEFQI của Công ty Quản lý quỹ Manulife Việt Nam (-16,85%), Quỹ SSI-SCA của Công ty Quản lý quỹ SSI (-10,67%).

Video đang HOT

Hai quỹ có mức tăng trưởng dương là MBGF và MBVF của Công ty Quản lý quỹ đầu tư MB, lần lượt tăng 2,09% và 1,08%. Trong đó, Quỹ MBGF mới đi vào hoạt động từ đầu tháng 4/2018.

Trái với các quỹ mở cổ phiếu, các quỹ mở trái phiếu có một năm tươi sáng hơn khi kết quả đầu tư đạt được khá tốt. VFMVFB và BVBF là hai quỹ mở trái phiếu có phong độ khá ổn định, giữ vững vị trí Top 2 quỹ mở trái phiếu tăng trưởng cao nhất năm 2018. Tính đến 30/11/2018, VFMVFB đạt mức tăng trưởng 10,68% và BVBF đạt mức tăng trưởng 9,87%.

Mặc dù các quỹ mở có một năm hoạt động “vất vả”, nhưng theo số liệu của Trung tâm Lưu ký chứng khoán Việt Nam (VSD), năm 2018, dòng vốn đổ vào các quỹ mở có sự tăng trưởng đột biến và tình hình giao dịch chứng chỉ quỹ sôi động hơn bao giờ hết.

Tính đến hết quý III/2018, số lượng tài khoản giao dịch ở các quỹ đầu tư đạt con số 67.788 tài khoản, gấp 1,5 lần năm 2017 và 7,3 lần năm 2015.

Tổng giá trị tài sản ròng của các quỹ tăng trưởng mạnh, tại thời điểm cuối tháng 11/2018 đạt hơn 13.000 tỷ đồng, gấp hai lần năm 2017 và hơn 10 lần năm 2015. Nổi bật là Quỹ trái phiếu TCBF, quy mô tại thời điểm 30/11/2018 đạt hơn 5.800 tỷ đồng, gấp gần 3 lần so với thời điểm đầu năm.

Các quỹ cổ phiếu đứng đầu về quy mô như VFMVF1, VFMVF4, VEOF tiếp tục thu hút được vốn đầu tư trong quý III và quý IV/2018. Điều này cho thấy, các sản phẩm quỹ mở vẫn nhận được sự quan tâm lớn của các nhà đầu tư. Kết quả này không chỉ đến từ hiệu quả hoạt động đầu tư mà còn từ nỗ lực của các công ty quản lý quỹ trong việc tìm kiếm, mở rộng các hình thức huy động vốn.

Ngoài hình thức huy động vốn truyền thống (trực tiếp tìm kiếm nhà đầu tư hoặc qua các công ty chứng khoán), các công ty quản lý quỹ Việt Nam tích cực mở rộng hệ thống kênh phân phối thông qua hình thức liên kết với các ngân hàng, công ty bảo hiểm và đẩy mạnh việc giới thiệu chương trình đầu tư định kỳ (SIP) tới khách hàng.

Điển hình như VCBF phân phối qua Vietcombank, VinaWealth kết hợp với Maritimebank, SeABank… Hiện có khoảng 13 quỹ mở đang triển khai chương trình đầu tư định kỳ (hình thức đầu tư một số tiền nhỏ để mua chứng chỉ quỹ theo định kỳ tháng hoặc quý).

Hình thức huy động này thu hút được sự quan tâm của nhiều nhà đầu tư. Trong năm 2018, có hơn 1.570 phiên giao dịch định kỳ của các quỹ được thực hiện qua VSD, tăng khoảng 30% so với năm 2017.

Năm 2018 có nhiều khó khăn đối với ngành quỹ, nhưng sức hút nhà đầu tư và sự năng động của các công ty quản lý quỹ kỳ vọng sẽ đem lại sự phát triển bền vững, bài bản và chuyên nghiệp hơn trong tương lai.

2019 kỳ vọng vượt qua thách thức

Thị trường chứng khoán Việt Nam năm 2019 được dự báo có nhiều thách thức và ngành quản lý quỹ cũng không nằm ngoài xu thế đó.

Theo một số chuyên gia, mặc dù nhiều yếu tố nội tại ổn định, song nền kinh tế Việt Nam nhiều khả năng sẽ chịu ảnh hưởng đáng kể từ các yếu tố bên ngoài như tính chu kỳ của nền kinh tế toàn cầu khi mà các nền kinh tế đầu tàu như Mỹ, Trung Quốc, EU… đều đã đạt đỉnh tăng trưởng và có dấu hiệu sẽ dần suy giảm; lãi suất, giá dầu có xu hướng tăng; các cuộc xung đột chính trị leo thang, đặc biệt là căng thẳng thương mại Mỹ – Trung.

Trước một thị trường được đánh giá tiềm ẩn nhiều yếu tố rủi ro và diễn biến khó lường trong năm 2019, việc lựa chọn phân bổ tài sản đầu tư và thời điểm đầu tư nhằm đảm bảo hiệu quả hoạt động của quỹ sẽ là thách thức của tất cả các nhà quản lý quỹ.

Những công ty quản lý quỹ chuyên nghiệp cần thể hiện sức bật, khả năng cũng như ưu thế của mình trong việc giảm thiểu rủi ro cho danh mục, đảm bảo an toàn cho đồng vốn của nhà đầu tư trước “sóng gió” thị trường.

Tuy nhiên, có những yếu tố tích cực, mang lại hy vọng về một tương lai rộng mở cho ngành quản lý quỹ như nhiều ngành nghề được dự báo tăng trưởng và có thêm các doanh nghiệp lớn, hoạt động hiệu quả lên niêm yết/đăng ký giao dịch trong năm 2019, trở thành đối tượng đầu tư hiệu quả của các quỹ; sự hiểu biết của các nhà đầu tư cá nhân đối với các sản phẩm quỹ đầu tư tăng lên đáng kể, niềm tin của nhà đầu tư đối với nhiều quỹ được củng cố; hệ thống kênh phân phối quỹ mở được mở rộng giúp các nhà đầu tư tiếp cận với loại hình đầu tư này dễ dàng hơn…

Trong thời gian tới, quỹ mở được dự báo vẫn sẽ là loại hình quỹ chính trên thị trường do những đặc tính nổi trội vốn có và khả năng đa dạng, dễ thiết kế, phù hợp với khẩu vị của từng đối tượng nhà đầu tư. Bên cạnh đó, các sản phẩm quỹ mới như quỹ hưu trí bổ sung tự nguyện, quỹ đầu tư bất động sản được kỳ vọng ra mắt trong năm 2019 sẽ mang đến luồng gió mới cho hoạt động đầu tư tại Việt Nam.

Phú Bảo

Theo tinnhanhchungkhoan.vn

Trái ngược với tình cảnh ảm đạm của quỹ đầu tư cổ phiếu, các quỹ trái phiếu thắng lớn trong năm 2018

Khác với những biến động khá thất thường của các quỹ đầu tư cổ phiếu, các quỹ đầu tư trái phiếu thường lựa chọn những tài sản ổn định như trái phiếu chính phủ, trái phiếu doanh nghiệp, chứng chỉ tiền gửi. Điều này giúp các quỹ trái phiếu gần như tăng trưởng trong mọi năm, bất chấp biến động của thị trường.

TTCK Việt Nam đã đi gần hết năm 2018 đầy sóng gió. Sau giai đoạn thăng hoa quý 1 khi chỉ số Vn-Index vượt đỉnh 1.200 điểm, thị trường đã bước vào giai đoạn điều chỉnh kéo dài và vẫn chưa có dấu hiệu dừng lại. Kết thúc tháng 11, chỉ số Vn-Index chỉ còn quanh ngưỡng 900 điểm, tương ứng mất 25% so với mức đỉnh được thiết lập.

Với những diễn biến không thực sự thuận lợi kể trên, hầu hết quỹ đầu tư cổ phiếu đã có một năm hoạt động kém khả quan, thua xa việc gửi tiết kiệm. Từ những quỹ nội như VFMVN30 ETF, SSIAM VNX50 ETF, Passion Investment, TVAM...cho tới các quỹ ngoại với quy mô hàng trăm, thậm chí tỷ USD như Dragon Capital, VinaCapital, Pyn Elite Fund, VNM ETF, FTSE Vietnam ETF, Tundra...đều ghi nhận mức tăng trưởng NAV âm hàng chục phần trăm.

Trái ngược với tình cảnh bi đát của các quỹ cổ phiếu, các quỹ đầu tư trái phiếu đã khá thành công trong năm 2018. Tính tới cuối tháng 11, thành tích tốt nhất thuộc về VFMVFB do VFM quản lý với mức tăng trưởng NAV 10,3%. Con số này có thể kém xa so với các quỹ cổ phiếu trong giai đoạn thị trường thuận lợi như năm 2017, nhưng trong bối cảnh thị trường hiện nay là rất tích cực, vượt xa lãi suất gửi ngân hàng.

BVFB của Bảo Việt Fund cũng có một năm thành công với mức tăng trưởng NAV 9,8% trong 11 tháng và là quỹ tăng trưởng tốt thứ 2. Một vài quỹ trái phiếu như VTBF do VietinBank Capital quản lý hay TCBF do TCBS quản lý cũng tăng trưởng khá tốt với mức tăng lần lượt 8,4% và 7%.

VFF VinaWealth có thành tích không quá nổi trội, nhưng tăng trưởng NAV từ đầu năm tới nay cũng đạt 6,1%, tương đương gửi ngân hàng.

Khác với những biến động khá thất thường của các quỹ đầu tư cổ phiếu, các quỹ đầu tư trái phiếu thường lựa chọn những tài sản ổn định như trái phiếu chính phủ, trái phiếu doanh nghiệp, chứng chỉ tiền gửi. Điều này giúp các quỹ trái phiếu gần như tăng trưởng trong mọi năm, bất chấp biến động của thị trường.

Với đặc tính khá an toàn như trên, các quỹ trái phiếu đang dần được nhà đầu tư, tổ chức lựa chọn nhằm đa dạng hóa danh mục, "tránh bão" khi thị trường cổ phiếu biến động mạnh.

Ngoài ra, việc đầu tư vào trái phiếu không chỉ được hưởng lãi suất cố định mà trên thực tế còn thu lợi nhuận từ biến động giá (xuất hiện khi có những chuyển động về vĩ mô như lạm phát, lãi suất tiền gửi,...). Đồng nghĩa, các nhà đầu tư chuyên nghiệp, nhiều kinh nghiệm và chuyên môn cao như các quỹ đầu tư trái phiếu có thể gia tăng hiệu quả đầu tư thông qua chiến lược mua bán lại trái phiếu.

Minh Anh

Theo Trí thức trẻ

Sự cố chấn động điền kinh: VĐV bị đối thủ vụt gậy vào đầu, nghi vỡ hộp sọ02:05

Sự cố chấn động điền kinh: VĐV bị đối thủ vụt gậy vào đầu, nghi vỡ hộp sọ02:05 TP.HCM: Xôn xao clip nhóm người ngang nhiên chặn xe kiểm tra giấy tờ06:11

TP.HCM: Xôn xao clip nhóm người ngang nhiên chặn xe kiểm tra giấy tờ06:11 Kế hoạch bắt cóc người đàn ông Trung Quốc, tống tiền 10 tỷ đồng ở TPHCM13:48

Kế hoạch bắt cóc người đàn ông Trung Quốc, tống tiền 10 tỷ đồng ở TPHCM13:48 Ông Trump gợi ý ông Zelensky có thể ra đi vì từ chối thỏa thuận08:44

Ông Trump gợi ý ông Zelensky có thể ra đi vì từ chối thỏa thuận08:44 Ông Trump muốn đàm phán lại biên giới Mỹ - Canada07:42

Ông Trump muốn đàm phán lại biên giới Mỹ - Canada07:42 Trung Quốc gửi thông điệp cứng rắn đến Đài Loan08:38

Trung Quốc gửi thông điệp cứng rắn đến Đài Loan08:38 Ông Trump phát biểu tại quốc hội, một nghị sĩ bị mời ra ngoài09:32

Ông Trump phát biểu tại quốc hội, một nghị sĩ bị mời ra ngoài09:32 Hàn Quốc: Hàng chục ngàn người xuống đường sau khi ông Yoon Suk Yeol được thả01:03

Hàn Quốc: Hàng chục ngàn người xuống đường sau khi ông Yoon Suk Yeol được thả01:03 TSMC đầu tư 100 tỉ USD vào Mỹ, Đài Loan nói Mỹ sẽ không bỏ Indo-Pacific08:14

TSMC đầu tư 100 tỉ USD vào Mỹ, Đài Loan nói Mỹ sẽ không bỏ Indo-Pacific08:14 Dồn dập diễn biến chiến tranh thuế quan08:30

Dồn dập diễn biến chiến tranh thuế quan08:30 Kế hoạch xoay chiều cục diện ở Gaza09:14

Kế hoạch xoay chiều cục diện ở Gaza09:14Tin đang nóng

Tin mới nhất

Bắt khẩn cấp Giám đốc và Phó Giám đốc Trung tâm đăng kiểm xe cơ giới 29-07D

Sau khi thay Chủ tịch HĐQT, NCB tiếp tục bổ nhiệm mới một loạt nhân sự cấp cao

Tăng trưởng tín dụng tới 21/12 đạt 10,14%

Giá cà phê hôm nay 24/12: Arabica quay đầu tăng, Robusta lừng khừng khi nhà đầu cơ nghỉ lễ Giáng sinh

Giá tiêu hôm nay 24/12: Chưa nhìn thấy đáy đợt suy giảm, giá tiêu Ấn Độ đảo chiều tăng

Chứng khoán 2020: Phiên giao dịch chưa từng có, vượt ngưỡng 1 tỷ USD

Giá Bitcoin hôm nay 24/12: Bitcoin rực cháy giữa biển lửa thị trường

Tỷ giá USD hôm nay 24/12: Tiếp tục suy giảm

Cổ phiếu HDC tăng nóng, Vietinbank Securities muốn thoái toàn bộ vốn

Giá vàng hôm nay 24/12: Vàng đang trend tăng trong bối cảnh USD suy yếu

VietinBank sẽ trả cổ tức 5% trong năm 2020 thay vì kế hoạch sang 2021

Chứng khoán ngày 24/12: Những cổ phiếu nào được khuyến nghị?

Có thể bạn quan tâm

Nước Mỹ sau 50 ngày đầu tại nhiệm của Tổng thống Donald Trump

Thế giới

13:10:48 12/03/2025

Sốc: Bé trai 10 tuổi bị mẹ nuôi nặng 154kg ngồi đè lên người tới ngưng thở, camera ghi lại những cảnh tượng cuối cùng kinh hãi

Netizen

13:06:29 12/03/2025

Noo Phước Thịnh bật mood "mỏ hỗn" khi bị yêu cầu hợp tác một nam nghệ sĩ: "Quan trọng là đạo đức"

Nhạc việt

12:59:28 12/03/2025

Bạn thân ngành giải trí đăng ảnh Kim Sae Ron, ẩn ý giữa "phốt" chấn động của Kim Soo Hyun: "Mình chưa từng rời đi..."

Nhạc quốc tế

12:57:05 12/03/2025

Cầu thủ Việt kiều nhận vinh dự giống Công Phượng, HLV Việt Nam tiết lộ kế hoạch ở châu Âu

Sao thể thao

12:50:44 12/03/2025

Kim Sae Ron từng công khai thể hiện tình yêu với Kim Soo Hyun ở phim trường và đây là cách tài tử phản ứng

Sao châu á

11:54:06 12/03/2025

Vụ ngụy trang đất hiếm 'tuồn' ra nước ngoài: Bộ Công an truy nã Lưu Đức Hoa

Pháp luật

11:26:18 12/03/2025

Điều đặc biệt ở sa mạc Sahara trông như một viễn cảnh ngoài hành tinh

Lạ vui

11:02:21 12/03/2025

Người phụ nữ 31 tuổi sống một mình trong căn hộ tối giản, đẹp mê: Đi đâu cũng không bằng về nhà

Sáng tạo

10:57:13 12/03/2025

7 sai lầm trong việc skincare có thể hủy hoại làn da của bạn

Làm đẹp

10:33:46 12/03/2025

Tiếp nối những nỗ lực phát triển thị trường chứng khoán

Tiếp nối những nỗ lực phát triển thị trường chứng khoán Năm 2018, khối ngoại mua ròng gần 1,9 tỷ USD, tăng hơn 60% so với năm 2017

Năm 2018, khối ngoại mua ròng gần 1,9 tỷ USD, tăng hơn 60% so với năm 2017

Công nhân vệ sinh tìm thấy 7 kg vàng trị giá hơn 17 tỷ đồng trong thùng rác sân bay

Công nhân vệ sinh tìm thấy 7 kg vàng trị giá hơn 17 tỷ đồng trong thùng rác sân bay

Ngày tàn của Kim Soo Hyun đã đến: 15 thương hiệu cao cấp xếp hàng chờ bồi thường, có nguy cơ nhận án tù?

Ngày tàn của Kim Soo Hyun đã đến: 15 thương hiệu cao cấp xếp hàng chờ bồi thường, có nguy cơ nhận án tù? Hoang mang tột độ: Kim Sae Ron bị công ty Kim Soo Hyun ép đi tiếp khách, uống rượu trước khi gây tai nạn?

Hoang mang tột độ: Kim Sae Ron bị công ty Kim Soo Hyun ép đi tiếp khách, uống rượu trước khi gây tai nạn? Rầm rộ tin Won Bin trả nợ 12 tỷ cho Kim Sae Ron, Kim Soo Hyun bị chê chỉ đáng xách dép

Rầm rộ tin Won Bin trả nợ 12 tỷ cho Kim Sae Ron, Kim Soo Hyun bị chê chỉ đáng xách dép Công an TP HCM thông tin về clip CSGT có lời nói chưa chuẩn mực

Công an TP HCM thông tin về clip CSGT có lời nói chưa chuẩn mực Nam thần VTV một thời nghỉ việc ở nhà hát, giờ phụ vợ bán bún riêu, dắt xe cho khách vẫn vui vẻ

Nam thần VTV một thời nghỉ việc ở nhà hát, giờ phụ vợ bán bún riêu, dắt xe cho khách vẫn vui vẻ Đánh hội đồng nữ sinh lớp 7 rồi tung clip lên mạng xã hội

Đánh hội đồng nữ sinh lớp 7 rồi tung clip lên mạng xã hội Sau Lê Phương, thêm 1 sao nữ lên livestream ẩn ý về người diễn giả trân trong tang lễ của Quý Bình

Sau Lê Phương, thêm 1 sao nữ lên livestream ẩn ý về người diễn giả trân trong tang lễ của Quý Bình Lê Phương chia sẻ ẩn ý sau tang lễ Quý Bình, netizen nghi ngờ liên quan đến vợ của cố nghệ sĩ

Lê Phương chia sẻ ẩn ý sau tang lễ Quý Bình, netizen nghi ngờ liên quan đến vợ của cố nghệ sĩ Drama dồn dập: "Ông hoàng" Châu Kiệt Luân đánh bài thua hơn 3.500 tỷ, phải thế chấp 3 biệt thự và 1 máy bay riêng?

Drama dồn dập: "Ông hoàng" Châu Kiệt Luân đánh bài thua hơn 3.500 tỷ, phải thế chấp 3 biệt thự và 1 máy bay riêng?

Lê Phương gây hoang mang khi đăng status sau tang lễ Quý Bình, nhiều nghệ sĩ vào bình luận ẩn ý

Lê Phương gây hoang mang khi đăng status sau tang lễ Quý Bình, nhiều nghệ sĩ vào bình luận ẩn ý Bị chỉ trích "khóc không có giọt nước mắt" trong đám tang Quý Bình, một nữ nghệ sĩ lên tiếng

Bị chỉ trích "khóc không có giọt nước mắt" trong đám tang Quý Bình, một nữ nghệ sĩ lên tiếng

Kim Soo Hyun chính thức "phản đòn" livestream bóc phốt: Nghe mà hoang mang tột độ!

Kim Soo Hyun chính thức "phản đòn" livestream bóc phốt: Nghe mà hoang mang tột độ!