Ngân hàng Việt khởi động những thương vụ của thập kỷ

Ngày 28/6, Ngân hàng Tiên Phong (TPBank) bắt đầu thực hiện lấy ý kiến cổ đông, chuẩn bị triển khai kế hoạch phát hành 200 triệu USD trái phiếu quốc tế.

Nay, hạng mức tín nhiệm quốc gia được nâng lên, ngân hàng đã đạt chuẩn Basel II, điều kiện để phát hành trái phiếu quốc tế theo đó đã thuận lợi hơn nhiều so với trước.

Cùng thời điểm, Ngân hàng Việt Nam Thịnh Vượng (VPBank) cũng tiến hành lấy ý kiến cổ đông, cho kế hoạch chuẩn bị phát hành tới 1,12 tỷ USD trái phiếu quốc tế dự kiến trong năm 2019 và 2020.

Phải sau cả thập kỷ, hoạt động phát hành trái phiếu quốc tế của ngân hàng Việt mới nhen nhóm trở lại, cũng như đã có những thay đổi căn bản so với trước.

Thời điểm được lựa chọn

Năm 2005, lần đầu tiên Chính phủ Việt Nam thực hiện phát hành trái phiếu quốc tế. 750 triệu USD huy động thành công, với lãi suất 7,125%/năm. Hướng đi mới trong tìm vốn được mở ra.

Nối tiếp, các đợt phát hành vào năm 2010 và 2014 cho kết quả tốt hơn so với mong đợi (có lãi suất thấp hơn dự kiến). Và năm 2016, từng có kế hoạch phát hành lên tới 3 tỷ USD được đặt ra.

“Cùng với việc Fitch nâng hệ số tín nhiệm quốc gia của Việt Nam lên một bậc (từ B lên BB-) và Moody (từ B2 lên B1), thành công của đợt phát hành trái phiếu Chính phủ ra thị trường vốn quốc tế lần này đã giúp thiết lập mức lãi suất chuẩn thấp hơn nhiều so với trước”, một bình luận từ Bộ Tài chính đưa ra sau khi cơ quan này phát hành thành công 1 tỷ USD trái phiếu quốc tế năm 2014.

Để ý, yếu tố tín nhiệm quốc gia được nhấn mạnh trong bình luận trên. Sau khi được nâng, Việt Nam đã xem đó như một trong những điều kiện thuận lợi để triển khai. Hạng mức tín nhiệm quốc gia vẫn là một trong những yếu tố cấu thành “đắt, rẻ” của lãi suất khi phát hành.

Video đang HOT

Năm 2005, khi lần đầu tiên tiến hành, nhiều tổ chức trong và ngoài nước cũng từng so sánh rất chi tiết về yếu tố này, đặc biệt khi đó có đối chiếu cụ thể với trường hợp của Mexico để lường tính lãi suất trước khi phát hành…

Chính phủ mở đường, doanh nghiệp theo sau. Nhưng phải sau cả thập kỷ, đến nay các kế hoạch cụ thể với sự tham gia của các ngân hàng thương mại Việt Nam như phương án 200 triệu USD của TPBank, 1,12 tỷ USD của VPBank nói trên mới thực sự đánh dấu những thương vụ lớn khi “ra khơi tìm vốn”.

Trong cả thập kỷ đó, thị trường toàn cầu từng rơi vào cuộc khủng hoảng tài chính năm 2008 – 2009. Tại Việt Nam, hệ thống các ngân hàng thương mại vào giai đoạn chao đảo 2010 – 2011 sau đó, rồi đến những năm quyết liệt tái cơ cấu.

Đến nay, những thương vụ lớn trên mới bắt đầu khởi động. Yếu tố thời điểm được chú ý.

Sau Fitch và Moody’s, phải đến đầu tháng 4 vừa qua Standard&Poor’s mới quyết định nâng hạng tín nhiệm cho Việt Nam, sau 9 năm, cũng gần một thập kỷ.

Nếu tính từ thời điểm bắt đầu triển khai tái cơ cấu là năm 2011, thì cũng phải sau 8 năm Việt Nam mới có những ngân hàng đạt chuẩn Basel II. Hai trường hợp trên, TPBank và VPBank cũng là những thành viên đầu tiên vừa đạt chuẩn này.

Như với hạng mức tín nhiệm quốc gia được nâng lên, bản thân ngân hàng nâng chuẩn hoạt động theo thông lệ quốc tế, điều kiện để phát hành trái phiếu quốc tế theo đó đã thuận lợi hơn nhiều so với trước. Điều này tạo cơ hội có thể có được chi phí – lãi suất dễ chịu hơn.

Mặt khác, cũng thời điểm này, triển vọng Cục Dự trữ Liên bang Mỹ (Fed) lần đầu tiên giảm lãi suất sau 11 năm được đặt ra. Đây cũng là một tín hiệu mới đặt ra sau cả thập kỷ, có ảnh hưởng đến lãi suất và chi phí đi vay qua trái phiếu quốc tế của ngân hàng Việt.

“Đặt cược” với rủi ro tỷ giá

Thực ra trái phiếu quốc tế của ngân hàng Việt không mới. Chỉ là thời điểm này nó thắp lên kỳ vọng tạo khác biệt lớn, cả về quy mô lẫn lãi suất đi vay.

Năm 2012, Ngân hàng Công thương Việt Nam (VietinBank) phát hành trái phiếu quốc tế với quy mô khá lớn, 250 triệu USD, kỳ hạn 5 năm và niêm yết trên Sở Giao dịch Singapore. Huy động thành công, nhưng “cái giá” cụ thể ở lãi suất cố định lên tới 8%/năm, và phải đến tháng 5/2017 mới đáo hạn.

Nay, những thương vụ của thập kỷ đang khởi động, với điều kiện thuận lợi hơn nói trên (hạng mức tín nhiệm quốc gia được nâng lên, các ngân hàng triển khai đã đạt chuẩn Basel 2, và triển vọng Fed giảm lãi suất đang đặt ra), lãi suất trái phiếu quốc tế của TPBank và VPBank tới đây sẽ là một “phép thử” đáng chú ý, có triển vọng thấp hơn nhiều so với mức 8%/năm mà VietinBank phải trả những năm trước.

Như trên, phải mất cả thập kỷ các ngân hàng Việt Nam mới dần có được những điều kiện thuận lợi hơn. Là trung gian tài chính, khi điều kiện thuận lợi hơn, có cơ hội tìm vốn chi phí tốt để kinh doanh tốt thì họ chọn. Nhưng tất nhiên phải cân đối rủi ro.

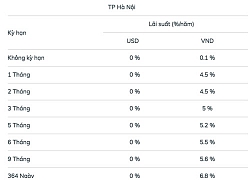

Trong nước, thực tế đầu tiên là huy động ngoại tệ không còn như trước. Cơ chế trần lãi suất tiền gửi USD áp 0%/năm những năm qua và hiện nay. Tiền gửi ngoại tệ cũng giảm nhanh trên cơ cấu huy động nhiều ngân hàng và toàn hệ thống nói chung. Trong khi nhu cầu tín dụng ngoại tệ vẫn là một kênh thường trực. Ngay cả phát hành trái phiếu quốc tế, về chuyển đổi thành VND để kinh doanh cũng là một lựa chọn.

Ngân hàng có các tính toán cân đối vốn, kinh doanh để có lãi từ nguồn vốn đó, bên cạnh mục đích kê vốn cấp 2 nâng hệ số an toàn vốn (CAR) như được nêu cụ thể ở trường hợp TPBank. Còn lại, một yếu tố rủi ro là biến động tỷ giá.

Những năm gần đây, tỷ giá USD/VND thay đổi khoảng 2% mỗi năm. Sự ổn định đó có tiếp tục nối dài những năm tới hay không? Chắc chắn những ngân hàng đang và dự tính đi theo hướng gọi vốn trên phải tính toán.

Còn hiện tại, những diễn biến mới và bối cảnh của những căng thẳng thương mại giữa Mỹ với nhiều quốc gia, xu hướng của bảo hộ thương mại nội địa nổi lên…, tỷ giá nói chung và tỷ giá USD/VND nói riêng đang và sẽ trở thành vấn đề quan trọng, đặc biệt gắn với sự thận trọng trong chính sách điều hành.

Như một bài viết BizLIVE đề cập vừa qua, tỷ giá có thể trở thành “con tin” giữa các bên trong những căng thẳng thương mại đó. Và với riêng Việt Nam, vừa qua Mỹ đã đưa vào danh sách giám sát, cũng như vấn đề cân bằng thương mại giữa hai nước cũng đang được chú ý.

Theo bizlive.vn

Ngân hàng đẩy mạnh cho vay dự án điện mặt trời

Ủng hộ chủ trương phát triển năng lượng sạch nhiều ngân hàng đã chi hàng nghìn tỷ đồng cho vay cho vay các dự án điện mặt trời.

Biến đổi khí hậu và ô nhiễm môi trường là vấn nạn mang tính toàn cầu. Do đó, xu hướng đầu tư, kinh doanh, tiêu dùng các sản phẩm xanh của cá nhân, doanh nghiệp được Chính phủ, Ngân hàng Nhà nước (NHNN) khuyến khích áp dụng. Đó cũng là lý do các nhà băng đang bắt tay đẩy mạnh tín dụng xanh trong năng lượng mặt trời.

Tuy nhiên, điều kiện để các doanh nghiệp làm điện mặt trời được hưởng giá bán 9,35 cent/kWh (mức giá cao so với nhiều nước khác) là có chứng chỉ vận hành thương mại (COD) trước ngày 30/6. Điều này tạo nên cảnh "chạy đua" tham gia đầu tư trước hạn chót của nhiều doanh nghiệp. Song hành với đó, không ít ngân hàng cũng tung ra những gói vay để tạo cơ hội cho nhà đầu tư. Hạn mức cho vay tại các nhà băng phổ biến là 70% vốn đầu tư dự án và bảo hiểm 75% sản lượng điện trong 5 năm.

Ngân hàng TMCP Công thương Việt Nam ( Vietinbank) vừa công bố tài trợ 1.000 tỷ đồng, tương đương 62,5% tổng vốn đầu tư cho dự án điện mặt trời TTC 01 tại Tây Ninh.

Ngân hàng TMCP Phương Đông (OCB) cũng có hợp tác thu xếp nguồn vốn tài trợ bổ sung vốn lưu động với TTC Energy, tài trợ đầu tư hệ thống năng lượng mặt trời cho thuê.

Năm 2017, Agribank và Ngân hàng Phát triển Việt Nam (VDB) cũng ký thỏa thuận đồng tài trợ vốn cho nhà máy điện mặt trời Phong Điền (Thừa Thiên Huế) với vốn đối ứng của chủ đầu tư chiếm 40%, vốn vay các ngân hàng chiếm 60%.

SHB có gói cho vay đối với các dự án năng lượng tái tạo công suất không quá lớn. Cụ thể, cùng sự hỗ trợ của World Bank, ngân hàng giảm trừ trực tiếp vào lãi suất vay còn 1,5%/năm với hạn mức tối đa 80% trong 15 năm cho các dự án có công suất không quá 30 MW.

BIDV cũng phối hợp với SolarBK đưa ra các gói giải pháp điện mặt trời hỗ trợ các hộ gia đình. Hạn mức cho vay tối đa 75% tổng vốn đầu tư hệ thống điện mặt trời áp mái công suất 2-10 kWp với thời hạn 12-36 tháng, lãi suất 10%/năm.

Tương tự, HDBank cũng cho vay doanh nghiệp đầu tư xây lắp các dự án điện mặt trời trên mái nhà, hạn mức tối đa 10 tỷ đồng, thơi hạn 5 năm.

Ngân hàng TMCP Hàng Hải Việt Nam (MSB) cũng là một trong số những nhà băng tham gia cấp vốn cho dự án điện mặt trời, đơn cử như nhà máy Phước Hữu công suất lắp đặt 65 MWp của CTCP Đầu tư Xây dựng Vịnh Nha Trang thông qua việc mua toàn bộ 650 tỷ đồng trái phiếu kỳ hạn 10 năm do công ty phát hành.

Lãi suất cổ định năm đầu tiên là 10% và các kỳ tiếp theo là tổng của lãi tiền gửi tiết kiệm cá nhân kỳ hạn 12 tháng tại MSB cộng với biên độ 3,5%/năm.

Theo thuonggiaonline.vn

Ngân hàng Việt hái trái ngọt ở nước ngoài  Nhiều nhà băng đã và tiếp tục có ý định mở thêm phòng giao dịch, chi nhánh mới, hay nâng vốn cho các ngân hàng con ở nước ngoài. Vậy, việc kinh doanh ở nước ngoài có ổn không mà các ngân hàng Việt vẫn đầu tư? Mở rộng kinh doanh ra thị trường nước ngoài là chiến lược mà các ngân hàng...

Nhiều nhà băng đã và tiếp tục có ý định mở thêm phòng giao dịch, chi nhánh mới, hay nâng vốn cho các ngân hàng con ở nước ngoài. Vậy, việc kinh doanh ở nước ngoài có ổn không mà các ngân hàng Việt vẫn đầu tư? Mở rộng kinh doanh ra thị trường nước ngoài là chiến lược mà các ngân hàng...

Nghi phạm Bùi Đình Khánh: "Án tử treo trên đầu tôi rồi"11:10

Nghi phạm Bùi Đình Khánh: "Án tử treo trên đầu tôi rồi"11:10 Ô tô chở cảnh sát bị bắn thủng kính vụ truy bắt nhóm buôn ma tuý ở Quảng Ninh03:23

Ô tô chở cảnh sát bị bắn thủng kính vụ truy bắt nhóm buôn ma tuý ở Quảng Ninh03:23 Vũ Văn Lịch khóc nức nở, khai cướp ngân hàng VietinBank để được đi tù01:29

Vũ Văn Lịch khóc nức nở, khai cướp ngân hàng VietinBank để được đi tù01:29 Thủ tướng chỉ đạo điều tra, truy tố vụ mua bán ma túy tại Quảng Ninh10:13

Thủ tướng chỉ đạo điều tra, truy tố vụ mua bán ma túy tại Quảng Ninh10:13 Clip chồng đánh vợ đang bồng con ở Long An: Sự thật sau 9 tháng im lặng30:29

Clip chồng đánh vợ đang bồng con ở Long An: Sự thật sau 9 tháng im lặng30:29 Thượng úy mất ở Quảng Ninh: bạn gái 2K4 tiết lộ cuộc gọi cuối, đời tư bất ngờ05:14

Thượng úy mất ở Quảng Ninh: bạn gái 2K4 tiết lộ cuộc gọi cuối, đời tư bất ngờ05:14 Loạt tội danh của nhóm Bùi Đình Khánh bắn Thiếu tá công an tử vong30:26

Loạt tội danh của nhóm Bùi Đình Khánh bắn Thiếu tá công an tử vong30:26 Kẻ bắn Thiếu tá Khải khai nhận lạnh người, "bí mật" bên trong nhà riêng gây sốc03:15

Kẻ bắn Thiếu tá Khải khai nhận lạnh người, "bí mật" bên trong nhà riêng gây sốc03:15 Nhân chứng kể phút giáp mặt đối tượng cầm dao cướp ngân hàng ở Hà Nội02:37

Nhân chứng kể phút giáp mặt đối tượng cầm dao cướp ngân hàng ở Hà Nội02:37 Giám đốc Công an Quảng Ninh nói về việc bắt nhanh Bùi Đình Khánh sau 24h gây án08:31

Giám đốc Công an Quảng Ninh nói về việc bắt nhanh Bùi Đình Khánh sau 24h gây án08:31 Tiết lộ chiến đấu cơ tàng hình tối tân của Mỹ, uy lực số 1 thế giới17:39

Tiết lộ chiến đấu cơ tàng hình tối tân của Mỹ, uy lực số 1 thế giới17:39Tin đang nóng

Tin mới nhất

Bắt khẩn cấp Giám đốc và Phó Giám đốc Trung tâm đăng kiểm xe cơ giới 29-07D

Sau khi thay Chủ tịch HĐQT, NCB tiếp tục bổ nhiệm mới một loạt nhân sự cấp cao

Tăng trưởng tín dụng tới 21/12 đạt 10,14%

Giá cà phê hôm nay 24/12: Arabica quay đầu tăng, Robusta lừng khừng khi nhà đầu cơ nghỉ lễ Giáng sinh

Giá tiêu hôm nay 24/12: Chưa nhìn thấy đáy đợt suy giảm, giá tiêu Ấn Độ đảo chiều tăng

Chứng khoán 2020: Phiên giao dịch chưa từng có, vượt ngưỡng 1 tỷ USD

Giá Bitcoin hôm nay 24/12: Bitcoin rực cháy giữa biển lửa thị trường

Tỷ giá USD hôm nay 24/12: Tiếp tục suy giảm

Cổ phiếu HDC tăng nóng, Vietinbank Securities muốn thoái toàn bộ vốn

Giá vàng hôm nay 24/12: Vàng đang trend tăng trong bối cảnh USD suy yếu

VietinBank sẽ trả cổ tức 5% trong năm 2020 thay vì kế hoạch sang 2021

Chứng khoán ngày 24/12: Những cổ phiếu nào được khuyến nghị?

Có thể bạn quan tâm

Mercedes-Benz CLA thuần điện bổ sung bản kéo dài trục cơ sở

Ôtô

08:59:00 25/04/2025

Trả lại 1 triệu won cho du khách Hàn Quốc đánh rơi ở Phú Quốc

Tin nổi bật

08:54:26 25/04/2025

4 sao bóng đá may mắn lấy được vợ hoa hậu, bên nhau hàng chục năm vẫn viên mãn

Sao thể thao

08:53:43 25/04/2025

Bộ Công an, Viện KSND tối cao đề xuất nhiều điểm mới về án tử hình

Pháp luật

08:48:47 25/04/2025

Chuyên gia nói chính sách thuế của Mỹ tạo cơ hội để Trung Quốc tăng ảnh hưởng

Thế giới

08:27:51 25/04/2025

1 nhóm fan Kim Soo Hyun nhận đòn "gậy ông đập lưng ông", bị vạch trần bản chất thật

Sao châu á

08:23:08 25/04/2025

Sao Việt 25/4: Hòa Minzy đáp trả tin 'qua Mỹ định cư', Bảo Thanh tự nhận manly

Sao việt

08:19:46 25/04/2025

"Vị thần" của những cảnh tuyết rơi trên phim Trung Quốc: Nâng tầm nhan sắc, thẩm mỹ xứng đáng phong thần

Hậu trường phim

08:16:53 25/04/2025

Nữ Trung úy cao 1m73 tham gia diễu binh 30/4, dân tình tấm tắc "thiếu mỗi vương miện là thành Hoa hậu"

Netizen

08:03:13 25/04/2025

Siêu sao số 1 Việt Nam đang nắm giữ kỷ lục mà không ai muốn tranh giành

Nhạc việt

07:56:39 25/04/2025

Giá vàng tăng mạnh, liệu có dễ lướt sóng kiếm lời?

Giá vàng tăng mạnh, liệu có dễ lướt sóng kiếm lời? Tuần cuối tháng 6: Khối ngoại mua ròng trở lại 341 tỷ đồng

Tuần cuối tháng 6: Khối ngoại mua ròng trở lại 341 tỷ đồng

Tăng vốn là điều kiện sống còn của ngân hàng

Tăng vốn là điều kiện sống còn của ngân hàng Lộ diện ngân hàng thứ 9 đạt Basel II, "đường đua" vào chặng nước rút

Lộ diện ngân hàng thứ 9 đạt Basel II, "đường đua" vào chặng nước rút Ngân hàng thương mại Nhà nước cấp thiết xin tăng vốn

Ngân hàng thương mại Nhà nước cấp thiết xin tăng vốn Giá trị vốn hóa thị trường Vietcombank đạt 10,9 tỷ USD

Giá trị vốn hóa thị trường Vietcombank đạt 10,9 tỷ USD Dành lợi nhuận để tăng vốn cho các ngân hàng lớn nhất Việt Nam

Dành lợi nhuận để tăng vốn cho các ngân hàng lớn nhất Việt Nam Nhiều ngân hàng phát hành trái phiếu để huy động vốn

Nhiều ngân hàng phát hành trái phiếu để huy động vốn Giá vàng hôm nay 9/6: Vàng tăng mạnh, USD vẫn neo cao

Giá vàng hôm nay 9/6: Vàng tăng mạnh, USD vẫn neo cao 'So găng' quy mô bộ tứ ngân hàng Việt tham chiếu từ Agribank

'So găng' quy mô bộ tứ ngân hàng Việt tham chiếu từ Agribank Vietinbank thu hơn 300 tỷ sau thoái hết vốn ở Saigonbank

Vietinbank thu hơn 300 tỷ sau thoái hết vốn ở Saigonbank Để thị trường chứng khoán trở thành kênh huy động vốn chủ lực cho nền kinh tế

Để thị trường chứng khoán trở thành kênh huy động vốn chủ lực cho nền kinh tế Gửi tiết kiệm tại ngân hàng nào hưởng lãi suất cao nhất trong tháng 3?

Gửi tiết kiệm tại ngân hàng nào hưởng lãi suất cao nhất trong tháng 3? Lãi suất ngân hàng BIDV tháng 3

Lãi suất ngân hàng BIDV tháng 3 Xe máy va chạm ô tô khách trong cơn mưa tầm tã, nam sinh viên tử vong

Xe máy va chạm ô tô khách trong cơn mưa tầm tã, nam sinh viên tử vong

Ở showbiz Việt có một nữ nghệ sĩ đỗ thủ khoa hai ngành giờ làm mẹ 3 con kiêm nhiệm thêm giáo viên Yoga

Ở showbiz Việt có một nữ nghệ sĩ đỗ thủ khoa hai ngành giờ làm mẹ 3 con kiêm nhiệm thêm giáo viên Yoga Duy Mạnh lên tiếng nóng vụ kiện xe 5 tỷ bốc cháy: "Tôi từng gặp hoà giải nhưng không ổn thoả, có 1 khúc mắc chưa được giải đáp"

Duy Mạnh lên tiếng nóng vụ kiện xe 5 tỷ bốc cháy: "Tôi từng gặp hoà giải nhưng không ổn thoả, có 1 khúc mắc chưa được giải đáp" Cướp giật túi xách khiến người phụ nữ ở TP.HCM té xuống đường, tử vong

Cướp giật túi xách khiến người phụ nữ ở TP.HCM té xuống đường, tử vong Nam tài tử đáng thương nhất showbiz: Vợ đi ngoại tình trai trẻ bị truyền thông bóc phốt, ở nhà không biết vẫn livestream khoe "cô ấy đi làm đẹp"

Nam tài tử đáng thương nhất showbiz: Vợ đi ngoại tình trai trẻ bị truyền thông bóc phốt, ở nhà không biết vẫn livestream khoe "cô ấy đi làm đẹp"

"Xào couple" ở showbiz Việt: Chiêu trò cũ rích, "càng xào càng dai"

"Xào couple" ở showbiz Việt: Chiêu trò cũ rích, "càng xào càng dai" Việt Nam lên tiếng về thông tin Tổng thống Mỹ yêu cầu quan chức không dự lễ kỷ niệm 30-4

Việt Nam lên tiếng về thông tin Tổng thống Mỹ yêu cầu quan chức không dự lễ kỷ niệm 30-4 Bắt đôi vợ chồng liên quan chuyên án ma túy và giúp hung thủ Bùi Đình Khánh bỏ trốn

Bắt đôi vợ chồng liên quan chuyên án ma túy và giúp hung thủ Bùi Đình Khánh bỏ trốn Đạo diễn Quang Dũng bị nhồi máu cơ tim

Đạo diễn Quang Dũng bị nhồi máu cơ tim Hot: Vợ Bùi Tiến Dũng hạ sinh quý tử, "nam thần" lấy vợ sớm nhất dàn U23 Việt Nam nay đã là bố 3 con

Hot: Vợ Bùi Tiến Dũng hạ sinh quý tử, "nam thần" lấy vợ sớm nhất dàn U23 Việt Nam nay đã là bố 3 con Cô gái Bắc Giang nhan sắc gây sốt trong 'khối hoa hậu' diễu binh 30/4

Cô gái Bắc Giang nhan sắc gây sốt trong 'khối hoa hậu' diễu binh 30/4 Á hậu Quỳnh Châu xin lỗi về bài đăng kẹt xe ngay dịp Đại lễ 30/4

Á hậu Quỳnh Châu xin lỗi về bài đăng kẹt xe ngay dịp Đại lễ 30/4

Người phụ nữ đi đường bất ngờ bị kéo lên ô tô, 'tra tấn' bằng axit và máy xăm

Người phụ nữ đi đường bất ngờ bị kéo lên ô tô, 'tra tấn' bằng axit và máy xăm Tài tử đình đám Vbiz từng vung tay tiêu 3 cây vàng trong 1 đêm: Cuối đời sống nghèo khổ, bệnh tật đeo bám

Tài tử đình đám Vbiz từng vung tay tiêu 3 cây vàng trong 1 đêm: Cuối đời sống nghèo khổ, bệnh tật đeo bám