Ngân hàng tăng dự phòng, rao bán tài sản thế chấp để xử lý nợ xấu

Trong bối cảnh tác động của Covid-19, tình hình kinh tế khó khăn, ngành ngân hàng đã triển khai nhiều giải pháp gỡ khó cho doanh nghiệp, người dân như thực hiện cơ cấu miễn giảm lãi, giãn nợ…

Báo cáo tài chính của nhiều ngân hàng thương mại công bố trong quý III-2020 cho thấy tỉ lệ nợ xấu tăng đáng kể so với trước đó. Đã có 14/16 ngân hàng thương mại niêm yết công bố kết quả kinh doanh quý III với tỉ lệ nợ xấu tăng trung bình 30% so với quý trước.

Các ngân hàng cũng mạnh tay trích lập dự phòng rủi ro tín dụng nhiều hơn.

Tại Vietcombank, báo cáo tài chính hợp nhất quý III cho thấy, chi phí dự phòng rủi ro tín dụng tăng mạnh lên 2.024 tỉ đồng. Lũy kế từ đầu năm đến nay ngân hàng này đã trích tới 6.033 tỉ đồng chi phí dự phòng rủi ro tín dụng, tăng 25,1% so với cùng kỳ năm ngoái.

Nợ xấu của Vietcombank trong 9 tháng cũng tăng thêm 2.000 tỉ đồng lên 7.883 tỉ đồng, trong đó nợ dưới tiêu chuẩn (nhóm 3) và nợ nghi ngờ (nhóm 4) tăng khá cao. Tỉ lệ nợ xấu của ngân hàng đã tăng lên 1,01% so với mức 0,79% vào cuối năm ngoái.

Các ngân hàng mạnh tay trích lập dự phòng rủi ro tín dụng trong bối cảnh doanh nghiệp vẫn gặp khó do dịch Covid-19. Ảnh: Lam Giang

Trong 9 tháng đầu năm, chi phí dự phòng rủi ro tín dụng tại Techcombank đã tăng lên mức 2.200 tỉ đồng so với con số 605 tỉ đồng của cùng kỳ năm ngoái. Đại diện Techcombank cho biết điều này phản ánh sự thận trọng của ngân hàng trong việc chủ động trích lập dự phòng để xử lý nợ xấu.

Kết thúc quý III, VPBank đã gia tăng chi phí dự phòng hợp nhất thêm 14,4% so với cùng kỳ năm ngoái (sau khi đã loại trừ khoản chi phí dự phòng cho Công ty quản lý tài sản các tổ chức tín dụng Việt Nam – VAMC). Đại diện VPBank giải thích tỉ lệ này ở ngân hàng riêng lẻ đạt gần 30% phản ánh việc đã chuẩn bị “bộ đệm” dự phòng nợ xấu để ứng phó với các tác động của dịch bệnh…

Cùng với việc tăng trích lập dự phòng rủi ro tín dụng, nhiều ngân hàng cũng cấp tập đẩy mạnh rao bán tài sản thế chấp để xử lý, thu hồi nợ. Hàng loạt tài sản thế chấp của khách hàng cá nhân, doanh nghiệp từ ôtô, máy móc thiết bị, nhà xưởng, đến các lô bất động sản trị giá từ vài tỉ đồng đến hàng ngàn tỉ đồng… đã và đang được rao bán.

Liên quan đến việc nợ xấu tăng ở nhiều ngân hàng, tại buổi họp báo thường kỳ Chính phủ tháng 10 vừa qua, Phó thống đốc Ngân hàng Nhà nước Nguyễn Thị Hồng, phân tích trong 9 tháng đầu năm 2020, đại dịch Covid-19 trên thế giới vẫn diễn biến phức tạp, tác động nghiêm trọng mọi mặt đời sống kinh tế. Khi doanh nghiệp, người dân gặp khó khăn, nguồn thu giảm, khả năng trả nợ sẽ gặp nhiều khó khăn, đó là một trong những nguyên nhân dẫn đến nợ xấu tăng.

Video đang HOT

Một nguyên nhân nữa được lãnh đạo Ngân hàng Nhà nước giải thích là do vấn đề kỹ thuật tính toán, trong bối cảnh tác động của Covid-19, tình hình kinh tế khó khăn, nhu cầu tín dụng không cao như những năm trước. Do đó, tỉ lệ tương đối nợ xấu/dư nợ phát sinh cũng tăng lên. Ngành ngân hàng đã triển khai nhiều giải pháp gỡ khó cho doanh nghiệp, người dân như thực hiện cơ cấu miễn giảm lãi, giãn nợ…

Nếu tình hình dịch Covid-19 tiếp tục diễn biến phức tạp, chưa rõ thời điểm kết thúc, gây khó khăn cho doanh nghiệp, Phó thống đốc Nguyễn Thị Hồng nhận định, nhiều khả năng sẽ làm nợ xấu hệ thống ngân hàng tăng lên. Để kiểm soát nợ xấu, Ngân hàng Nhà nước đã giao các đơn vị chức năng đánh giá, dự báo, phân tích và đề ra biện pháp ứng phó tình hình, bảo đảm an toàn hệ thống tổ chức tín dụng.

So găng 3 "ông lớn" ngân hàng Vietcombank, VietinBank, BIDV

Giữa 3 ngân hàng có sự chênh lệch khá lớn cả về quy mô tổng tài sản, lợi nhuận, nợ xấu và năng suất lao động nhân viên.

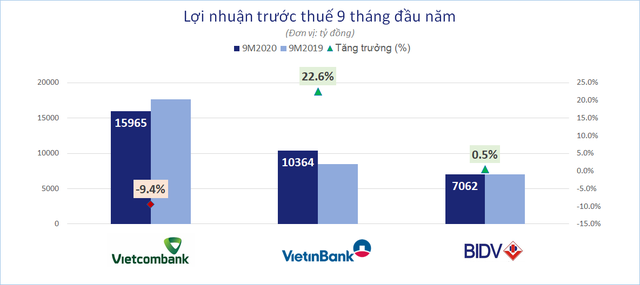

Lợi nhuận Vietcombank sụt giảm nhưng vẫn là quán quân

Trong 3 ngân hàng, chỉ Vietcombank ghi nhận sụt giảm lợi nhuận trong 9 tháng đầu năm 2020. Lợi nhuận trước thuế của Vietcombank giảm 9,4% so với cùng kỳ xuống mức 15.965 tỷ đồng. Dù vậy, Vietcombank vẫn là ngân hàng có lãi cao nhất hệ thống và còn bỏ xa VietinBank, BIDV.

Nguyên nhân chính khiến lợi nhuận của Vietcombank sụt giảm là vì chi phí dự phòng tăng mạnh 25% lên 6.033 tỷ đồng. Tuy nhiên, cũng nhờ tăng mạnh trích lập dự phòng, ngân hàng tiếp tục cải thiện được tỷ lệ bao phủ nợ xấu lên vượt 200%.

Trong khi đó, chi phí dự phòng của VietinBank chỉ tăng 5,3% lên 11.458 tỷ, BIDV còn giảm 2,3% xuống 16.119 tỷ đồng. Lợi nhuận trước thuế 9 tháng đầu năm 2020 của VietinBank tăng 22,6% so với cùng kỳ đạt 10.364 tỷ đồng, BIDV tăng 0,5% đạt 7.062 tỷ đồng.

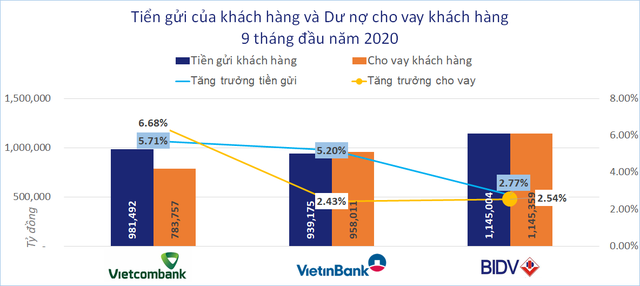

Dư nợ cho vay và tiền gửi khách hàng: BIDV vẫn dẫn đầu quy mô nhưng Vietcombank đang tăng trưởng mạnh hơn

BIDV vẫn là ngân hàng có dư nợ cho vay cao nhất hệ thống, đạt hơn 1,14 triệu tỷ đồng vào cuối tháng 9/2020, tăng 2,54% so với đầu năm. VietinBank là ngân hàng đứng thứ 2, có dư nợ cho vay khách hàng đạt 958.011 tỷ, tăng 2,43%.

Vietcombank lại có tăng trưởng dư nợ cho vay cao hơn trong 9 tháng đầu năm, tăng 6,68% đạt 783.757 tỷ đồng.

Về tiền gửi khách hàng, BIDV là ngân hàng có nhiều tiền gửi nhất với hơn 1,14 triệu tỷ, đứng thứ hai là Vietcombank với 981.492 tỷ và VietinBank đứng thứ ba với 939.175 tỷ đồng. Trong 9 tháng đầu năm 2020, tiền gửi của Vietcombank tăng 5,71%, VietinBank tăng 5,2% và BIDV chỉ tăng 2,77%.

Vietcombank đang có lợi thế huy động vốn giá rẻ nhất trong 3 ngân hàng này khi 28% lượng tiền gửi khách hàng là tiền gửi không kỳ hạn - có lãi suất chỉ 0,1%/năm. Trong khi đó, tỷ trọng tiền gửi không kỳ hạn tại VietinBank và BIDV chỉ ở mức 17,4% và 14,8%.

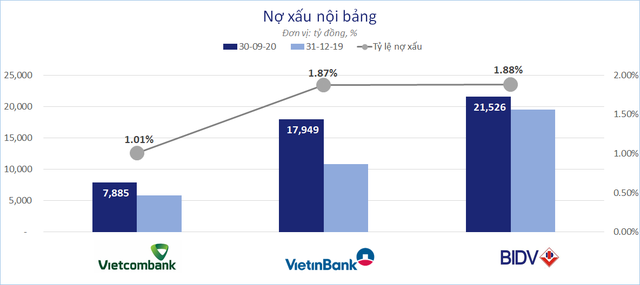

Nợ xấu cả 3 ngân hàng đều tăng, tỷ lệ bao phủ nợ xấu biến động mạnh

Cả 3 ngân hàng đều có nợ xấu tăng trong 9 tháng đầu năm. Trong đó, VietinBank là ngân hàng có nợ xấu tăng mạnh nhất, tăng tới 66% lên hơn 17.900 tỷ đồng, chủ yếu do nợ nhóm 3 tăng vọt 5,8 lần lên hơn 11.900 tỷ. Tỷ lệ nợ xấu theo đó tăng từ 1,16% hồi đầu năm lên 1,87% cuối tháng 9/2020.

BIDV vẫn là ngân hàng có nhiều nợ xấu nội bảng nhất, với hơn 21.525 tỷ đồng, tăng 10,4% so với đầu năm. Tỷ lệ nợ xấu trên dư nợ cho vay tăng từ 1,75% lên 1,88%.

Vietcombank cũng có nợ xấu tăng 35,8% lên 7.884 tỷ đồng. Tuy nhiên tỷ lệ nợ xấu trên tổng dư nợ cho vay vẫn ở mức hàng thấp nhất hệ thống với 1,01%.

Về nợ xấu tại VAMC, hiện BIDV và Vietcombank đã tất toán toàn bộ trái phiếu đặc biệt, trong khi đó VietinBank vẫn còn khoảng hơn 13.000 tỷ đồng.

Tỷ lệ bao phủ nợ xấu (LLC) giữa 3 ngân hàng cũng có sự cách biệt rất lớn. Cuối tháng 9, tỷ lệ LLC của Vietcombank đạt 215%, tăng mạnh so với mức 180% hồi đầu năm và cũng là mức cao nhất trong các ngân hàng thương mại. Tỷ lệ LLC cao cho thấy độ chủ động nguồn lực đối ứng nợ xấu của ngân hàng đang ở mức tốt và ngược lại.

Tỷ lệ LLC tại BIDV cũng có cải thiện, tăng từ 75% cuối năm 2019 lên 91% cuối tháng 9/2020. Trong khi đó, nợ xấu nội bảng tăng mạnh nhưng trích lập dự phòng tăng chậm hơn khiến tỷ lệ bao phủ nợ xấu tại VietinBank lại sụt giảm từ 121% xuống còn 84%.

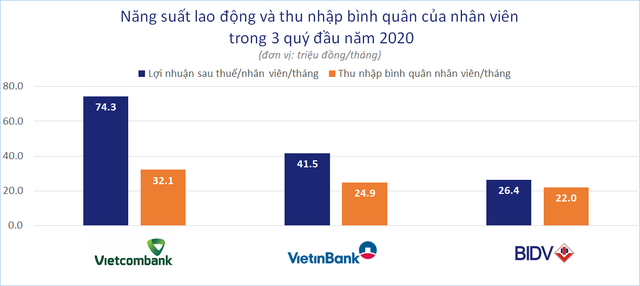

Năng suất lao động và thu nhập nhân viên chênh lệch lớn

Cả 3 ngân hàng đều tuyển thêm nhân sự trong 9 tháng đầu năm và không thay đổi nhiều về chi lương, trợ cấp cho nhân viên.

Tại Vietcombank (ngân hàng mẹ), số cán bộ nhân viên cuối tháng 9/2020 là 19.830 người, tăng hơn 1.400 người so với hồi đầu năm. Trong khi đó, VietinBank chỉ tăng thêm 65 nhân viên lên 22.396 người. BIDV tăng 199 người lên 25.915 người - là ngân hàng có lực lượng lao động đông đảo nhất hệ thống NHTMCP.

Ước tính thu nhập bình quân của nhân viên Vietcombank (ngân hàng mẹ) trong 9 tháng đầu năm là 32,1 triệu đồng/tháng, VietinBank là 24,9 triệu đồng/tháng, BIDV là 22 triệu đồng/tháng. Khá dễ hiểu khi Vietcombank là ngân hàng trả lương cao hàng đầu hệ thống, khi trung bình mỗi nhân viên nhà băng này đem về hơn 74 triệu đồng lãi sau thuế mỗi tháng cho ngân hàng, trong khi đó tại VietinBank chỉ ở mức 41,5 triệu đồng và BIDV là 26,4 triệu đồng.

Vốn điều lệ dậm chân tại chỗ nhưng chuẩn bị tăng mạnh

Vốn điều lệ của 3 ngân hàng đều không thay đổi trong 9 tháng đầu năm 2020. BIDV vẫn là ngân hàng có vốn điều lệ cao nhất với 40.220 tỷ đồng, theo sau lần lượt là VietinBank 37.234 tỷ và Vietcombank 37.088 tỷ.

Tuy nhiên, thứ hạng vốn điều lệ của 3 ngân hàng có thể sẽ có thay đổi lớn trong thời gian tới. Tháng 9/2020, Chính phủ đã đã ban hành Nghị định 121/2020/NĐ-CP sửa đổi, bổ sung khoản 2 Điều 12 Nghị định 91/2015/NĐ-CP ngày 13/10/2015. Theo đó, các NHTM Nhà nước đã có cơ sở pháp lý để tăng vốn từ chia cổ tức bằng cổ phiếu.

Ngay sau khi Nghị định 91 được sửa đổi, VietinBank đã tiến hành lấy ý kiến cổ đông về việc tăng vốn thông qua phát hành cổ phiếu để trả cổ tức từ lợi nhuận sau thuế và trích quỹ các năm 2017, 2018, 2019.

Hiện chưa rõ các ngân hàng sẽ dành bao nhiêu lợi nhuận giữ lại để chia cổ tức bằng cổ phiếu song lượng vốn điều lệ bổ sung có thể sẽ khá lớn khi 3 ngân hàng này đang có lợi nhuận chưa phân phối ở mức tương đối cao. Cuối tháng 9/2020, lợi nhuận chưa phân phối của Vietcombank đạt 38.841 tỷ đồng, VietinBank là 25.895 tỷ đồng, BIDV là 16.306 tỷ đồng.

Xử lý nợ xấu ngân hàng (Kỳ IV): Cần sớm luật hóa Nghị quyết 42/2017/QH14  Trong bối cảnh nợ xấu ngân hàng tăng mạnh, nhiều ý kiến đề nghị cần nhanh chóng "luật hóa" Nghị quyết 42/2017/QH14 để tạo hành lang pháp lý đủ mạnh hỗ trợ xử lý nợ xấu. Nợ xấu của một số ngân hàng trong 9 tháng đầu năm nay Nợ xấu tăng nhanh Báo cáo tài chính quý 3 của hầu hết các...

Trong bối cảnh nợ xấu ngân hàng tăng mạnh, nhiều ý kiến đề nghị cần nhanh chóng "luật hóa" Nghị quyết 42/2017/QH14 để tạo hành lang pháp lý đủ mạnh hỗ trợ xử lý nợ xấu. Nợ xấu của một số ngân hàng trong 9 tháng đầu năm nay Nợ xấu tăng nhanh Báo cáo tài chính quý 3 của hầu hết các...

Vụ dụ dỗ người dân tu tập mê tín: Một bị hại phải bán 3 căn nhà ở Hà Nội01:02

Vụ dụ dỗ người dân tu tập mê tín: Một bị hại phải bán 3 căn nhà ở Hà Nội01:02 Thực hư tin Campuchia điều binh sĩ tới biên giới với Thái Lan sau vụ đối đầu08:43

Thực hư tin Campuchia điều binh sĩ tới biên giới với Thái Lan sau vụ đối đầu08:43 Xung đột Nga - Ukraine trước bước ngoặt08:59

Xung đột Nga - Ukraine trước bước ngoặt08:59 Lãnh đạo Mỹ - Ukraine khẩu chiến kịch liệt08:41

Lãnh đạo Mỹ - Ukraine khẩu chiến kịch liệt08:41 'Ông Trump rất thất vọng về ông Zelensky, muốn Ukraine thỏa thuận khoáng sản 500 tỉ USD'09:08

'Ông Trump rất thất vọng về ông Zelensky, muốn Ukraine thỏa thuận khoáng sản 500 tỉ USD'09:08 Ông Trump sẽ đích thân kiểm kê kho vàng trị giá 425 tỉ USD của Mỹ09:43

Ông Trump sẽ đích thân kiểm kê kho vàng trị giá 425 tỉ USD của Mỹ09:43 Xác minh clip 2 tài xế ô tô cầm kiếm dọa chém nhau giữa đường ở TPHCM00:52

Xác minh clip 2 tài xế ô tô cầm kiếm dọa chém nhau giữa đường ở TPHCM00:52 Đặc phái viên Mỹ hé lộ điều Nga - Ukraine phải làm để đạt thỏa thuận hòa bình07:56

Đặc phái viên Mỹ hé lộ điều Nga - Ukraine phải làm để đạt thỏa thuận hòa bình07:56 Mỹ sẽ điều chỉnh lệnh cấm vận Nga tùy theo thỏa thuận Ukraine08:41

Mỹ sẽ điều chỉnh lệnh cấm vận Nga tùy theo thỏa thuận Ukraine08:41 Vụ trộm bồn cầu làm bằng 98 kg vàng: nghi phạm ra tay trong 5 phút09:08

Vụ trộm bồn cầu làm bằng 98 kg vàng: nghi phạm ra tay trong 5 phút09:08 Thông tin về clip CSGT quật ngã người đàn ông ở TPHCM07:30

Thông tin về clip CSGT quật ngã người đàn ông ở TPHCM07:30Tin đang nóng

Tin mới nhất

Bắt khẩn cấp Giám đốc và Phó Giám đốc Trung tâm đăng kiểm xe cơ giới 29-07D

Sau khi thay Chủ tịch HĐQT, NCB tiếp tục bổ nhiệm mới một loạt nhân sự cấp cao

Tăng trưởng tín dụng tới 21/12 đạt 10,14%

Giá cà phê hôm nay 24/12: Arabica quay đầu tăng, Robusta lừng khừng khi nhà đầu cơ nghỉ lễ Giáng sinh

Giá tiêu hôm nay 24/12: Chưa nhìn thấy đáy đợt suy giảm, giá tiêu Ấn Độ đảo chiều tăng

Chứng khoán 2020: Phiên giao dịch chưa từng có, vượt ngưỡng 1 tỷ USD

Giá Bitcoin hôm nay 24/12: Bitcoin rực cháy giữa biển lửa thị trường

Tỷ giá USD hôm nay 24/12: Tiếp tục suy giảm

Cổ phiếu HDC tăng nóng, Vietinbank Securities muốn thoái toàn bộ vốn

Giá vàng hôm nay 24/12: Vàng đang trend tăng trong bối cảnh USD suy yếu

VietinBank sẽ trả cổ tức 5% trong năm 2020 thay vì kế hoạch sang 2021

Chứng khoán ngày 24/12: Những cổ phiếu nào được khuyến nghị?

Có thể bạn quan tâm

TikTok mạnh tay đầu tư 8,8 tỷ USD vào Thái Lan

Thế giới

16:42:35 28/02/2025

Cảnh tượng lạ: Hàng trăm người đứng há miệng trên vỉa hè, đến gần tìm hiểu thì tá hoả

Netizen

16:40:32 28/02/2025

Khung giờ đẹp thắp hương mùng 1 tháng 2 âm lịch và 2 điều cần làm để đón phúc lành

Trắc nghiệm

16:37:25 28/02/2025

Cùng nhóm bạn ra đập tắm, 2 học sinh bị chết đuối

Tin nổi bật

14:58:17 28/02/2025

Trai đẹp 8 múi ĐT Việt Nam lên đồ cực bảnh, gây choáng khi thả dáng trước Porsche bạc tỉ vừa tậu

Sao thể thao

14:17:29 28/02/2025

Giá Bitcoin hôm nay 8/11: Bitcoin lao dốc không phanh

Giá Bitcoin hôm nay 8/11: Bitcoin lao dốc không phanh Vàng có thể sẽ tiếp đà tăng sau kết quả bầu cử Tổng thống Mỹ

Vàng có thể sẽ tiếp đà tăng sau kết quả bầu cử Tổng thống Mỹ

TPBank được NHNN chấp thuận tăng vốn lên 10.717 tỷ đồng

TPBank được NHNN chấp thuận tăng vốn lên 10.717 tỷ đồng VDSC: Tỷ lệ nợ xấu có thể vượt 3% vào 2021

VDSC: Tỷ lệ nợ xấu có thể vượt 3% vào 2021 Sacombank lợi nhuận giảm, nợ xấu tăng

Sacombank lợi nhuận giảm, nợ xấu tăng VietABank kinh doanh thế nào trong quý III?

VietABank kinh doanh thế nào trong quý III? Nợ xấu lộ diện

Nợ xấu lộ diện Nhà đầu tư BOT: Từ khách hàng lớn biến thành con nợ lớn của ngân hàng

Nhà đầu tư BOT: Từ khách hàng lớn biến thành con nợ lớn của ngân hàng Mẹ Bắp lên tiếng về chiến dịch gây quỹ trên Give.Asia và mối quan hệ với gia đình chồng cũ

Mẹ Bắp lên tiếng về chiến dịch gây quỹ trên Give.Asia và mối quan hệ với gia đình chồng cũ Điều khiến David Beckham cảm thấy "đau lòng"

Điều khiến David Beckham cảm thấy "đau lòng" Cháy ở chung cư HH Linh Đàm đúng nửa đêm, nhiều người hốt hoảng chạy thang bộ xuống đường

Cháy ở chung cư HH Linh Đàm đúng nửa đêm, nhiều người hốt hoảng chạy thang bộ xuống đường Phát hiện người đàn ông tử vong trong ô tô tại Hà Nội

Phát hiện người đàn ông tử vong trong ô tô tại Hà Nội Em gái Văn Toàn lần đầu chung khung hình với Hòa Minzy, còn công khai gọi "vợ của anh trai", hé lộ chuyện gia đình

Em gái Văn Toàn lần đầu chung khung hình với Hòa Minzy, còn công khai gọi "vợ của anh trai", hé lộ chuyện gia đình Có 2 quỹ kêu gọi ủng hộ tiền chữa bệnh cho bé Bắp ở nước ngoài: Mẹ Bắp chưa nhận được tiền từ Give.Asia

Có 2 quỹ kêu gọi ủng hộ tiền chữa bệnh cho bé Bắp ở nước ngoài: Mẹ Bắp chưa nhận được tiền từ Give.Asia Lộ nhan sắc thật của vợ mẫu tây Bùi Tiến Dũng qua cam thường video thân mật với chồng, có khác ảnh tự đăng?

Lộ nhan sắc thật của vợ mẫu tây Bùi Tiến Dũng qua cam thường video thân mật với chồng, có khác ảnh tự đăng? Chúc mừng 3 con giáp 'vận đỏ như son' vào đúng ngày 1/3/2025, Thần Tài hộ mệnh, quý nhân trợ lực, sự nghiệp thăng hoa nhanh chóng, tiền tiêu không hết

Chúc mừng 3 con giáp 'vận đỏ như son' vào đúng ngày 1/3/2025, Thần Tài hộ mệnh, quý nhân trợ lực, sự nghiệp thăng hoa nhanh chóng, tiền tiêu không hết Nữ nghệ sĩ đình đám đã bán nốt biệt thự 70 tỷ ở Việt Nam

Nữ nghệ sĩ đình đám đã bán nốt biệt thự 70 tỷ ở Việt Nam Phẫu thuật không gây mê, bác sĩ khiến người phụ nữ tử vong

Phẫu thuật không gây mê, bác sĩ khiến người phụ nữ tử vong Nửa đêm, mẹ Bắp bất ngờ tung "sao kê online", nói rõ lý do không thể về Việt Nam trong 4 tháng tới

Nửa đêm, mẹ Bắp bất ngờ tung "sao kê online", nói rõ lý do không thể về Việt Nam trong 4 tháng tới Mẹ Bắp nói gì về thông tin "chuyển 2 tỷ đồng về quê cho ông bà ngoại trả nợ"?

Mẹ Bắp nói gì về thông tin "chuyển 2 tỷ đồng về quê cho ông bà ngoại trả nợ"? Phạm Thoại chính thức tung ra 28 trang sao kê cho dân mạng check VAR

Phạm Thoại chính thức tung ra 28 trang sao kê cho dân mạng check VAR

Mẹ bé Bắp: 'Ba mẹ ở quê đi chợ mua đồ nhưng không ai bán, nhà có gì ăn nấy'

Mẹ bé Bắp: 'Ba mẹ ở quê đi chợ mua đồ nhưng không ai bán, nhà có gì ăn nấy' Phim giờ vàng hot nhất hiện tại nhầm 1 chi tiết quá buồn cười

Phim giờ vàng hot nhất hiện tại nhầm 1 chi tiết quá buồn cười Tình thế hiện tại của vợ chồng Công Vinh - Thuỷ Tiên

Tình thế hiện tại của vợ chồng Công Vinh - Thuỷ Tiên Chồng H'Hen Niê có 1 hành động chứng minh nàng Hậu là cô gái số hưởng của Vbiz!

Chồng H'Hen Niê có 1 hành động chứng minh nàng Hậu là cô gái số hưởng của Vbiz!