Ngân hàng nào đang dẫn đầu thị trường về thu hút vốn và cho vay ra?

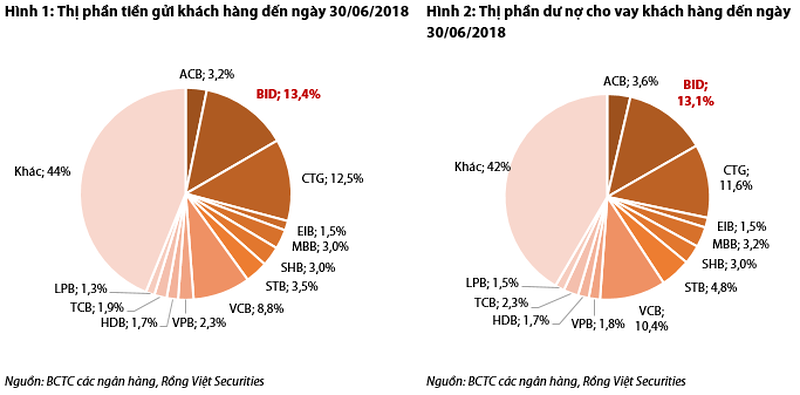

Xếp hạng về huy động vốn, Vietinbank đứng thứ hai về thị phần với tỷ lệ 12,5%; VCB đứng thứ ba (8,8%); trong khi BIDV đang dẫn đầu thị phần về huy động và cho vay với tỷ lệ lần lượt 13,4% và 13,1%.

Dựa vào Báo cáo cáo tài chính bán niên của các ngân hàng niêm yết hiện nay, Ngân hàng Đầu tư và Phát triển Việt Nam (BIDV) đang dẫn đầu thị phần về huy động và cho vay với tỷ lệ lần lượt 13,4% và 13,1%.

Ngoài BIDV, các ngân hàng có gốc quốc doanh như Vietinbank (CTG), Vietcombank (VCB) cũng nắm giữ thị phần lớn đối với mảng cho vay và huy động tính đến ngày 30/6/2018.

Đối với mảng huy động, CTG đứng thứ hai về thị phần với tỷ lệ 12,5%; VCB đứng thứ ba (8,8%); tiếp đến lần lượt là các ngân hàng: Sacombank (STB) 3,5%; Ngân hàng Quân đội (MBB) và Ngân hàng Sài Gòn – Hà Nội (SHB) cùng có thị phần 3%; VPBank (VPB) nắm giữ 2,3%; HDBank (HDB) 1,7%; Eximbank (EIB) 1,5%; LienVietPostBank (LPB) 1,3%.

Đối với mảng cho vay, tính đến ngày 30/6, BIDV nắm giữ thị phần lớn nhất (13,1%), CTG 11,6%; VCB 10,4%; STB 4,8%; MBB 3,2%; SHB 3% TCB 2,3%; HDB 1,7%; LPB 1,5%; EIB 1,5%.

Đối với thị phần cho vay và huy động của toàn ngành, các “ngân hàng khác” nắm lần lượt 42% và 44%. Tuy nhiên, trong bối cảnh hầu hết các ngân hàng quy mô lớn và trung bình đều đã niêm yết, có thể hiểu Agribank đang là ngân hàng có thị phần huy động và cho vay lớn nhất hiện nay.

Video đang HOT

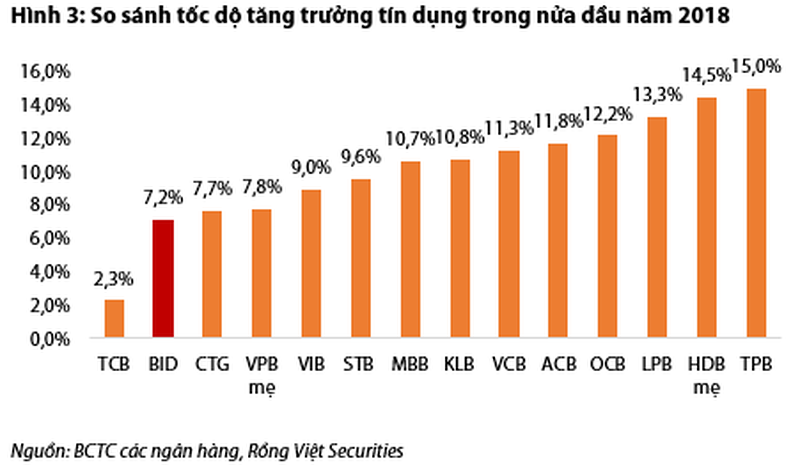

BIDV nằm trong số các ngân hàng đặt mục tiêu thấp nhất về tăng trưởng lợi nhuận trước thuế trong năm 2018 (chỉ ở mức 7%).

Trong sáu tháng đầu năm 2018, ngân hàng này duy trì tăng trưởng tín dụng ở mức vừa phải cũng như đẩy mạnh trích lập nợ nội bảng và nợ trái phiếu đặc biệt. Thu nhập hoạt động nửa đầu năm tăng trưởng 30,1% so với cùng kỳ năm trước, trong đó 45,6% (tức 10,026 tỷ đồng) được dùng để trích lập dự phòng rủi ro tín dụng.

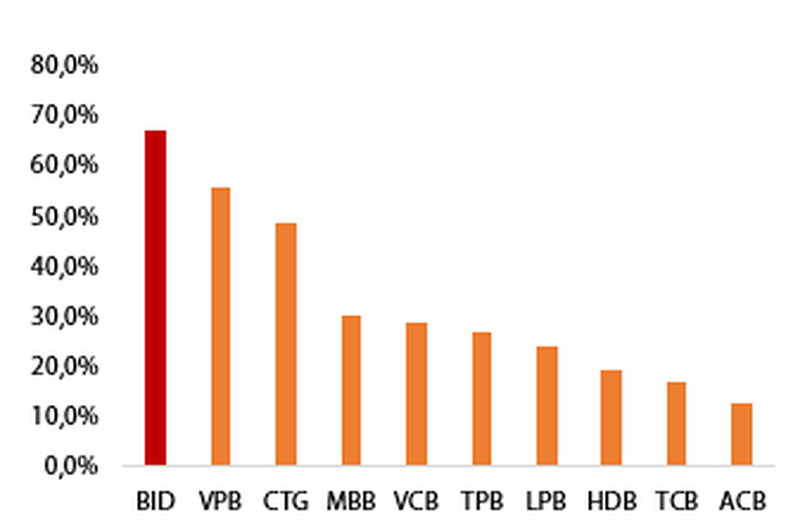

Tỷ lệ chi phí dự phòng rủi ro tín dụng so với lợi nhuận trước dự phòng nửa đầu năm 2018 của các ngân hàng.

Khoản dự phòng này chiếm 66,9% lợi nhuận trước dự phòng, là tỷ lệ cao nhất trong số các ngân hàng niêm yết, và để bù đắp cho gần 10.000 tỷ đồng đã được sử dụng để xóa nợ trong kỳ. Kết quả là, tỷ lệ dự phòng bao nợ xấu (LLR) được nâng lên 85,0% so với mức 80,7% năm 2017 trong khi tỷ lệ NPL giảm nhẹ xuống 1,5%, phản ánh chất lượng tài sản tốt hơn và tiềm năng thu nhập từ nợ dã xử lý trong thời gian tới.

Theo infonet.vn

Nhà đầu tư nước ngoài được mua lại ngân hàng yếu kém: Động thái tích cực

Thay vì cho phép thành lập ngân hàng 100% vốn ngoại, mới đây Chính phủ đã ra thông điệp về việc cho phép nhà đầu tư nước ngoài mua và sở hữu ngân hàng yếu kém trong diện tái cơ cấu. Đây được coi như một động thái tích cực đối với hệ thống ngân hàng Việt Nam, góp phần phát triển "xương sống" của nền kinh tế một cách bền vững...

Hoạt động giao dịch của Ngân hàng Xây Dựng.

Tại diễn đàn M&A (mua bán và sáp nhập) Việt Nam 2018 diễn ra mới đây ở TP Hồ Chí Minh, Phó Thủ tướng Chính phủ Vương Đình Huệ đã khẳng định, Việt Nam sẽ tiếp tục tái cơ cấu mạnh nhiều lĩnh vực nữa, chẳng hạn như tài chính - ngân hàng, doanh nghiệp nhà nước... Đối với lĩnh vực tài chính - ngân hàng, Chính phủ sẽ bán và chuyển giao các ngân hàng yếu kém đã mua lại, hay các tổ chức tín dụng đang trong kiểm soát đặc biệt theo quy định của Luật Tổ chức tín dụng mới sửa đổi như Ngân hàng Thương mại TNHH MTV Dầu khí toàn cầu (GPBank), Ngân hàng Thương mại TNHH MTV Đại dương (Oceanbank), Ngân hàng Thương mại TNHH MTV Xây dựng (CBBank)... tái cơ cấu một số ngân hàng yếu kém trong diện kiểm soát đặc biệt.

Sắp tới, Chính phủ không cấp thêm giấy phép cho thành lập ngân hàng 100% vốn ngoại, nhưng cho phép ngân hàng nước ngoài mua ngân hàng yếu kém để trở thành ngân hàng 100% vốn nước ngoài tại Việt Nam. Lĩnh vực này đang được cả ngân hàng nước ngoài và trong nước đều quan tâm. Chính phủ cũng sẽ tổ chức cổ phần hóa và thoái vốn khỏi các ngân hàng nhà nước.

Việt Nam hiện có 4 ngân hàng thương mại nhà nước (Agribank, VietinBank, BIDV, Vietcombank), 31 ngân hàng thương mại cổ phần, 3 ngân hàng "0 đồng" (CBBank, GPBank, Oceanbank), 2 ngân hàng liên doanh và 9 ngân hàng 100% vốn nước ngoài. Trong 9 ngân hàng nước ngoài, có 5 ngân hàng đầu tiên được cấp phép hoạt động vào năm 2008 và 2 năm gần đây (2016-2017) có thêm 4 ngân hàng mới, cùng hàng loạt các ngân hàng nước ngoài mở rộng mạng lưới hoặc thành lập chi nhánh, mở văn phòng đại diện ở Việt Nam.

Không phải ngẫu nhiên mà Chính phủ lại phát đi thông điệp về việc siết thành lập ngân hàng mới 100% vốn nước ngoài, bởi trên thực tế, con số 9 ngân hàng 100% vốn nước ngoài ở Việt Nam hiện nay không nhỏ. Hơn nữa, số lượng các ngân hàng thương mại ở Việt Nam đã quá nhiều so với quy mô của nền kinh tế và so với các quốc gia khác trong khu vực cũng như trên thế giới. Do đó việc cần thiết và cấp thiết hiện nay là tiếp tục tái cơ cấu, thực hiện thêm các thương vụ sáp nhập, hợp nhất để giảm số lượng các ngân hàng. Bên cạnh đó, nếu các tổ chức nước ngoài mua lại các ngân hàng trong diện kiểm soát đặc biệt sẽ góp phần cải thiện sức khỏe của những ngân hàng này nói riêng, cũng như hệ thống ngân hàng nói chung.

Việc hạn chế số lượng các ngân hàng 100% vốn nước ngoài vào Việt Nam có thể làm giảm tính cạnh tranh của thị trường, giảm tính hiệu quả đầu tư, tuy nhiên đổi lại sẽ giúp tăng tính ổn định của hệ thống. Việc hạn chế sẽ buộc các ngân hàng muốn vào Việt Nam phải đi vòng, bằng cách mua lại ngân hàng đang tái cơ cấu như Chính phủ mong muốn, cũng có thể làm xuất hiện một số vụ M&A mới giữa các ngân hàng ngoại tại Việt Nam.

Về kinh nghiệm thành công khi M&A trong lĩnh vực ngân hàng, theo ông Lê Thành Trung, Phó Tổng Giám đốc Ngân hàng Thương mại cổ phần Phát triển TP Hồ Chí Minh (HDBank), M&A nên nâng lên một tầng nghệ thuật hơn là một phép cộng. "Nếu chúng ta cần một công ty tăng lên gấp đôi sau M&A cũng tốt, nhưng tăng lên gấp 3 hay 5 lần thì tốt hơn rất nhiều. Khi có chiến lược M&A đúng đắn đã thành công 50%, một nửa còn lại phụ thuộc vào việc triển khai. Riêng với HDBank, M&A là cơ hội để phát triển, không những gia tăng về mặt số học, mà quan trọng hơn là cộng hưởng sức mạnh của hậu sáp nhập" - Ông Trung cho biết.

Việc khuyến khích các tổ chức nước ngoài thực hiện M&A với các ngân hàng yếu kém trong nước là một bước đi đúng đắn, thay vì cấp thêm giấy phép thành lập ngân hàng 100% vốn nước ngoài. Lợi ích từ các ngân hàng yếu kém là sẽ được bổ sung vốn, bởi các ngân hàng này đều đang trong tình trạng "khát" vốn. Quan trọng hơn, kinh nghiệm quản trị của các ngân hàng ngoại có thể giúp vực dậy những ngân hàng yếu kém trong nước, vốn đang trong tình trạng hoạt động không mấy hiệu quả. Rõ ràng, lợi ích của việc khuyến khích các nhà đầu tư ngoại mua lại các ngân hàng yếu kém ở Việt Nam không chỉ cho chính ngân hàng đó, mà còn tác động tích cực tới toàn bộ hệ thống ngân hàng trong nước.

Lĩnh vực ngân hàng đang tạo ra nhiều sức hấp dẫn mới đối với nhà đầu tư nước ngoài nhất là trước những chính sách mở cửa của Chính phủ. Tiềm năng tăng trưởng mạnh, lại thuộc quốc gia có tốc độ tăng trưởng mạnh mẽ của khu vực Đông Nam Á chính là lý do mà thị trường Việt Nam hấp dẫn các nhà đầu tư quốc tế.

Hà Linh

Theo hanoimoi.com.vn

VietinBank ký hợp tác thanh toán 24/7 song phương với BIDV và Agribank  Cùng với xu thế phát triển của công nghệ thanh toán qua Internet, mobile và thương mại điện tử, với mục tiêu nâng cao chất lượng dịch vụ thanh toán, mang đến cho khách hàng những trải nghiệm dịch vụ tiện ích và an toàn, VietinBank, BIDV và Agribank triển khai hợp tác song phương thanh toán điện tử 24/7. Ký kết thỏa...

Cùng với xu thế phát triển của công nghệ thanh toán qua Internet, mobile và thương mại điện tử, với mục tiêu nâng cao chất lượng dịch vụ thanh toán, mang đến cho khách hàng những trải nghiệm dịch vụ tiện ích và an toàn, VietinBank, BIDV và Agribank triển khai hợp tác song phương thanh toán điện tử 24/7. Ký kết thỏa...

SpaceX phóng tàu chở hàng 4,99 tấn lên Trạm Vũ trụ Quốc tế21:34

SpaceX phóng tàu chở hàng 4,99 tấn lên Trạm Vũ trụ Quốc tế21:34 Xe tải mất lái đâm vào chợ chuối ở Quảng Trị, ít nhất 3 người tử vong01:07

Xe tải mất lái đâm vào chợ chuối ở Quảng Trị, ít nhất 3 người tử vong01:07 Danh tính nạn nhân vụ xe tải lao vào chợ chuối ở Quảng Trị, có 3 người quốc tịch Lào09:32

Danh tính nạn nhân vụ xe tải lao vào chợ chuối ở Quảng Trị, có 3 người quốc tịch Lào09:32 Tổng thống Vladimir Putin mặc quân phục, thị sát thao trường tập trận03:27

Tổng thống Vladimir Putin mặc quân phục, thị sát thao trường tập trận03:27 Bão số 8 đổ bộ Trung Quốc, gây mưa lớn ở Việt Nam08:52

Bão số 8 đổ bộ Trung Quốc, gây mưa lớn ở Việt Nam08:52 Tổng tài đến quán cà phê xin lỗi, mẹ nhân viên nói 1 câu phải ngậm miệng02:47

Tổng tài đến quán cà phê xin lỗi, mẹ nhân viên nói 1 câu phải ngậm miệng02:47 Thuê người đứng tên thành lập công ty để buôn lậu00:40

Thuê người đứng tên thành lập công ty để buôn lậu00:40 Vụ nhân viên quán cà phê bị hành hung ở Hà Nội: 'Tổng tài' đến xin lỗi và cái kết khó ngờ11:50

Vụ nhân viên quán cà phê bị hành hung ở Hà Nội: 'Tổng tài' đến xin lỗi và cái kết khó ngờ11:50 Bên trong hang ổ lừa đảo trực tuyến ở Campuchia qua lời kể người trong cuộc06:39

Bên trong hang ổ lừa đảo trực tuyến ở Campuchia qua lời kể người trong cuộc06:39 Venezuela điều tàu chiến, máy bay tập trận rầm rộ giữa căng thẳng08:15

Venezuela điều tàu chiến, máy bay tập trận rầm rộ giữa căng thẳng08:15 Bộ trưởng Israel hứa hẹn có 'sốt bất động sản' ở Gaza sau chiến sự08:11

Bộ trưởng Israel hứa hẹn có 'sốt bất động sản' ở Gaza sau chiến sự08:11Tin đang nóng

Tin mới nhất

Bắt khẩn cấp Giám đốc và Phó Giám đốc Trung tâm đăng kiểm xe cơ giới 29-07D

Sau khi thay Chủ tịch HĐQT, NCB tiếp tục bổ nhiệm mới một loạt nhân sự cấp cao

Tăng trưởng tín dụng tới 21/12 đạt 10,14%

Giá cà phê hôm nay 24/12: Arabica quay đầu tăng, Robusta lừng khừng khi nhà đầu cơ nghỉ lễ Giáng sinh

Giá tiêu hôm nay 24/12: Chưa nhìn thấy đáy đợt suy giảm, giá tiêu Ấn Độ đảo chiều tăng

Chứng khoán 2020: Phiên giao dịch chưa từng có, vượt ngưỡng 1 tỷ USD

Giá Bitcoin hôm nay 24/12: Bitcoin rực cháy giữa biển lửa thị trường

Tỷ giá USD hôm nay 24/12: Tiếp tục suy giảm

Cổ phiếu HDC tăng nóng, Vietinbank Securities muốn thoái toàn bộ vốn

Giá vàng hôm nay 24/12: Vàng đang trend tăng trong bối cảnh USD suy yếu

VietinBank sẽ trả cổ tức 5% trong năm 2020 thay vì kế hoạch sang 2021

Chứng khoán ngày 24/12: Những cổ phiếu nào được khuyến nghị?

Có thể bạn quan tâm

Đức Phúc giành quán quân quốc tế: Đi thi lặng lẽ, mang nón lá làm quà

Nhạc việt

21:26:27 22/09/2025

Vợ chồng Hoa hậu H'Hen Niê thức trắng đêm trông con, chắt chiu từng giọt sữa non cho con bú

Sao việt

21:19:20 22/09/2025

Mật ong bổ dưỡng, nhưng kết hợp sai thực phẩm có thể gây hại

Sức khỏe

21:13:51 22/09/2025

1 nam diễn viên qua đời thảm và bí ẩn ở tuổi 28: Bị thiếu gia tra tấn đến chết, thi thể không nguyên vẹn?

Sao châu á

21:06:52 22/09/2025

Tai tiếng của loạt TikToker là du học sinh Việt

Netizen

20:58:37 22/09/2025

Amad Diallo chỉ còn là cái bóng của chính mình

Sao thể thao

20:55:37 22/09/2025

Mâu thuẫn gia đình, sát hại mẹ vợ và vợ hờ rồi tự sát

Pháp luật

20:52:24 22/09/2025

Trúng số độc đắc vào 2 ngày giữa tuần (24 và 25/9), 3 con giáp có tiền rơi vào nhà, may mắn liên tiếp, lộc lá xum xuê, sớm thành tỷ phú

Trắc nghiệm

20:48:10 22/09/2025

Giá vàng ngày 27/9: Thị trường quay đầu giảm nhẹ

Giá vàng ngày 27/9: Thị trường quay đầu giảm nhẹ Fed nâng lãi suất, giá vàng rớt khỏi ngưỡng 1.200USD/ounce

Fed nâng lãi suất, giá vàng rớt khỏi ngưỡng 1.200USD/ounce

Vàng trong nước đi ngang, tỷ giá trung tâm không đổi ngày đầu tuần

Vàng trong nước đi ngang, tỷ giá trung tâm không đổi ngày đầu tuần Khốc liệt cuộc đua phát hành thẻ tín dụng

Khốc liệt cuộc đua phát hành thẻ tín dụng Tỷ giá ngày 29.8: USD chợ đen chưa "kìm" đà giảm, ngân hàng diễn biến trái chiều

Tỷ giá ngày 29.8: USD chợ đen chưa "kìm" đà giảm, ngân hàng diễn biến trái chiều Tỷ giá ngày 10.7: USD giảm, thị trường tài chính thế giới chao đảo

Tỷ giá ngày 10.7: USD giảm, thị trường tài chính thế giới chao đảo Tỷ giá ngày 9.7: USD trượt giá, tỷ giá USD/VND lặng sóng giữa chiến tranh thương mại Mỹ - Trung

Tỷ giá ngày 9.7: USD trượt giá, tỷ giá USD/VND lặng sóng giữa chiến tranh thương mại Mỹ - Trung Không phải 10 NHTM lớn nhất mà bất ngờ là "bé hạt tiêu" OCB trở thành ngân hàng đầu tiên hoàn tất Basel II

Không phải 10 NHTM lớn nhất mà bất ngờ là "bé hạt tiêu" OCB trở thành ngân hàng đầu tiên hoàn tất Basel II Nguy cơ VND "rơi bẫy" tác động kép tỷ giá

Nguy cơ VND "rơi bẫy" tác động kép tỷ giá Tỷ giá ngoại tệ ngày 26/9: Nhiều ngân hàng tăng giá mua bán USD

Tỷ giá ngoại tệ ngày 26/9: Nhiều ngân hàng tăng giá mua bán USD Vietcombank được tăng vốn điều lệ thêm 10%

Vietcombank được tăng vốn điều lệ thêm 10% IFC đang tìm đối tác để thoái vốn tại VietinBank

IFC đang tìm đối tác để thoái vốn tại VietinBank Tháng 1-2018: Xử Trầm Bê, Phạm Công Danh và Huyền Như

Tháng 1-2018: Xử Trầm Bê, Phạm Công Danh và Huyền Như Techcombank bất ngờ được The Asian Banker đánh giá cao hơn cả ngân hàng lớn về khả năng sinh lời lâu dài từ kinh doanh cốt lõi

Techcombank bất ngờ được The Asian Banker đánh giá cao hơn cả ngân hàng lớn về khả năng sinh lời lâu dài từ kinh doanh cốt lõi "Thánh keo kiệt" showbiz quay ngoắt 180 độ khi vợ mang bầu con trai!

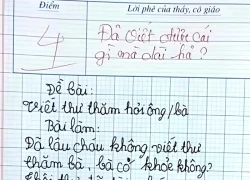

"Thánh keo kiệt" showbiz quay ngoắt 180 độ khi vợ mang bầu con trai! Bài văn viết thư hỏi thăm bà gây bão MXH, được 4 điểm nhưng dân mạng phán: "Không oan tí nào!"

Bài văn viết thư hỏi thăm bà gây bão MXH, được 4 điểm nhưng dân mạng phán: "Không oan tí nào!" Nam diễn viên bị tố chia tay đòi quà khiến cả MXH chỉ trích: "Làm thế không đáng mặt đàn ông"

Nam diễn viên bị tố chia tay đòi quà khiến cả MXH chỉ trích: "Làm thế không đáng mặt đàn ông" Không khí lạnh sẽ làm thay đổi hướng đi, cường độ siêu bão Ragasa

Không khí lạnh sẽ làm thay đổi hướng đi, cường độ siêu bão Ragasa Con trai Son Ye Jin - Hyun Bin là "bản sao nhí" của bố, đẹp đến mức ai cũng sốc

Con trai Son Ye Jin - Hyun Bin là "bản sao nhí" của bố, đẹp đến mức ai cũng sốc Á hậu Việt được bạn trai doanh nhân cầu hôn, trước khi gật đầu còn hỏi 1 câu khó lường

Á hậu Việt được bạn trai doanh nhân cầu hôn, trước khi gật đầu còn hỏi 1 câu khó lường Phòng An ninh mạng mời Ưng Hoàng Phúc lên làm việc về MV nghi dính hình ảnh quảng cáo web cá độ

Phòng An ninh mạng mời Ưng Hoàng Phúc lên làm việc về MV nghi dính hình ảnh quảng cáo web cá độ Nam thần Việt xa rời showbiz: Sống thầm lặng bên vợ đại gia, nhan sắc tụt dốc, phát tướng khiến ai cũng tiếc hùi hụi

Nam thần Việt xa rời showbiz: Sống thầm lặng bên vợ đại gia, nhan sắc tụt dốc, phát tướng khiến ai cũng tiếc hùi hụi Hồ Hoài Anh tiết lộ bí mật đằng sau chiến thắng của Đức Phúc ở Intervision 2025

Hồ Hoài Anh tiết lộ bí mật đằng sau chiến thắng của Đức Phúc ở Intervision 2025 Thông tin mới vụ anh họ sát hại bé gái 8 tuổi rồi cho vào bao tải phi tang

Thông tin mới vụ anh họ sát hại bé gái 8 tuổi rồi cho vào bao tải phi tang Bóng hồng khiến Quán quân Rap Việt bỏ showbiz: Giọng hát gây sốc, tiểu như nhà giàu hậu thuẫn hết mực cho chồng

Bóng hồng khiến Quán quân Rap Việt bỏ showbiz: Giọng hát gây sốc, tiểu như nhà giàu hậu thuẫn hết mực cho chồng Nam diễn viên Trần Quang Tiền tử vong tại nhà

Nam diễn viên Trần Quang Tiền tử vong tại nhà Diễn biến không ngờ vụ ca sĩ Lynda Trang Đài trộm cắp tài sản

Diễn biến không ngờ vụ ca sĩ Lynda Trang Đài trộm cắp tài sản 'Tử chiến trên không' cạnh tranh khốc liệt với 'Mưa đỏ' ở phòng vé, NSX nhờ đến pháp luật

'Tử chiến trên không' cạnh tranh khốc liệt với 'Mưa đỏ' ở phòng vé, NSX nhờ đến pháp luật Em bé hot nhất sân Hàng Đẫy ngồi ghế VIP, là con của chủ tịch CLB Hà Nội và "Hoa hậu nghèo nhất Việt Nam"

Em bé hot nhất sân Hàng Đẫy ngồi ghế VIP, là con của chủ tịch CLB Hà Nội và "Hoa hậu nghèo nhất Việt Nam" Ngự Trù Của Bạo Chúa bị tẩy chay vì phá nát lịch sử 2 quốc gia, "học cho tử tế rồi hẵng làm phim"

Ngự Trù Của Bạo Chúa bị tẩy chay vì phá nát lịch sử 2 quốc gia, "học cho tử tế rồi hẵng làm phim" Nam đạo diễn thu nhập mỗi tháng 1 tỷ đồng, có dãy nhà trọ 500m2: Xin bố vợ từng trái ớt, nước mắm, bột giặt

Nam đạo diễn thu nhập mỗi tháng 1 tỷ đồng, có dãy nhà trọ 500m2: Xin bố vợ từng trái ớt, nước mắm, bột giặt Anh họ sát hại bé gái 8 tuổi rồi nhét vào bao tải phi tang ở góc vườn

Anh họ sát hại bé gái 8 tuổi rồi nhét vào bao tải phi tang ở góc vườn