Ngân hàng nào đang cho vay nhiều nhất?

Dư nợ cho vay khách hàng giữa các nhà băng có sự cách biệt và phân hóa rõ rệt.

Tính đến cuối tháng 9, BIDV là ngân hàng có dư nợ cho vay khách hàng lớn nhất trong các ngân hàng TMCP với gần 954 nghìn tỷ đồng. Những vị trí tiếp theo là VietinBank, Vietcombank, SCB và Sacombank với lần lượt là 876 nghìn tỷ, 616 nghìn tỷ, 298 nghìn tỷ và 250 nghìn tỷ đồng.

Agribank chưa công bố kết quả hoạt động 9 tháng, tuy nhiên khả năng còn cao hơn cả BIDV và ở vị trí dẫn đầu cả hệ thống ngân hàng. Trước đó, theo số liệu cuối quý 2, dư nợ cho vay của ngân hàng mẹ Agribank và BIDV đều suýt soát nhau, lần lượt là 911 nghìn tỷ và 885 nghìn tỷ. Trong những năm trở lại đây, khoảng cách dư nợ cho vay của Agribank và BIDV ngày càng được thu hẹp.

Tương tự như sự cách biệt trong huy động tiền gửi, các “ông lớn” đang chiếm giữ thị phần rất lớn trong hoạt động cho vay trên thị trường. Quy mô dư nợ cho vay của BIDV hiện đang gấp 3, gấp 4 lần so với SCB, Sacombank và còn gấp cả chục lần với những ngân hàng tầm trung như VIB, Eximbank.

Khoảng cách này không rút ngắn đi mà ngày càng nới rộng bởi tăng trưởng ở những ngân hàng lớn cũng cao hơn mặt bằng chung. Trong 9 tháng, tăng trưởng cho vay khách hàng ở BIDV đạt 11,5% tương ứng với hơn 98.000 tỷ đồng được bơm vào nền kinh tế. Con số này, thậm chí còn lớn hơn cả tổng tài sản của những ngân hàng nhỏ như OCB, NamABank, ABBank,…

Dư nợ cho vay khách hàng (đã trừ đi trích lập dự phòng) của 23 ngân hàng, đơn vị: Tỷ đồng

Video đang HOT

Xét về tốc độ tăng trưởng giữa các ngân hàng có sự phân hóa khá rõ rệt. Có 5 ngân hàng có dư nợ cho vay khách hàng tăng trưởng âm so với đầu năm là SHB, ABBank, PGBank, Eximbank và Saigonbank trong 9 tháng đầu năm. Trong khi đó, nhóm ngân hàng có tốc độ tăng trưởng cao có thể kể đến Vietcombank (15%), HDBank (15,7%), LienVietPostBank (14,6%), TPBank (16,2%) và NamABank (26%).

Trong đó, hoạt động cho vay tại HDBank, LienVietPostBank và TPBank đã tăng mạnh ngay từ nửa đầu năm, lên gần kín “room” do NHNN cấp, vì thế mà cho vay của nhóm này quý 3 vừa rồi được hãm lại. Chẳng hạn tại TPBank, so với thời điểm cuối quý 2/2018, cho vay khách hàng tại thời điểm 30/9 giảm nhẹ 19 tỷ đồng.

Bên cạnh Vietcombank, 2 “ông lớn” BIDV và VietinBank cũng có tăng trưởng tín dụng tương đối cao lần lượt là 11,9% và 11,5%.

Trong khi cho vay tăng mạnh thì huy động lại tăng ít hơn, ví dụ như BIDV là 10,9% và VietinBank là 9,7%. Chênh lệch tăng trưởng huy động và cho vay đã khiến những nhà băng này không thể ngồi yên trước cuộc đua lãi suất của nhóm ngân hàng tư, đồng thời đẩy mạnh phát hành giấy tờ có giá, đặc biệt là trái phiếu kỳ hạn dài để bổ sung nguồn vốn.

Theo Trí thức trẻ

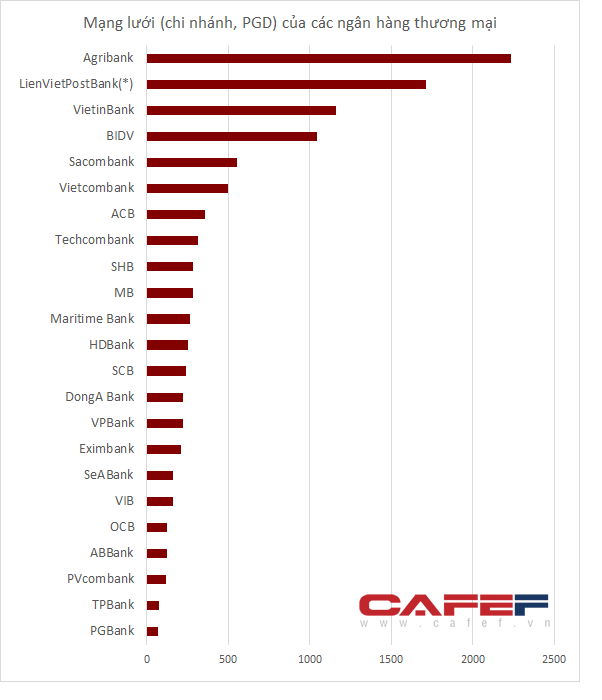

Mạng lưới của các ngân hàng Việt Nam hiện nay ra sao?

Các điểm giao dịch ngân hàng vẫn được mở rộng qua các năm nhưng tốc độ có phần chậm lại trong những năm trở lại đây. Trên thực tế, nhiều ngân hàng dù không có mạng lưới chi nhánh, phòng giao dịch lớn vẫn có được kết quả lợi nhuận cao.

Lớn chưa chắc đã hiệu quả

Agribank vẫn đang là ngân hàng có nhiều chi nhánh và phòng giao dịch nhất hiện nay với hơn 2.200 điểm giao dịch trên khắp cả nước, con số này gấp đôi cả VietinBank lẫn BIDV. Agribank là một trong những ngân hàng thương mại lâu đời nhất ở Việt Nam và có đối tượng khách hàng hướng đến chủ yếu ở vùng nông thôn. Với độ phủ rộng nhất, Agribank cũng là ngân hàng có tổng tài sản, dư nợ cho vay và tiền gửi lớn nhất trong hệ thống.

Đứng sau Agribank, LienVietPostBank là trường hợp khá đặc biệt trong top những ngân hàng có mạng lưới giao dịch lớn nhất hiện nay. Trên thực tế, nhà băng này chỉ có 72 chi nhánh và 260 phòng giao dịch ngân hàng, bằng quy mô ở những ngân hàng như SHB, MB,...Tuy nhiên, ngân hàng hiện còn có thêm hơn 1.300 phòng giao dịch bưu điện, kết quả của việc nhận sáp nhập Công ty Dịch vụ Tiết kiệm Bưu điện năm 2011. Tham vọng của LienVietPostBank là thông qua các điểm giao dịch bưu điện này sẽ giúp ngân hàng nhanh chóng bành trướng mạng lưới, có được độ phủ mà có thể phải mất hàng chục năm mới có được, từ đó đẩy mạnh mảng ngân hàng bán lẻ.

Các ngân hàng có nhiều điểm giao dịch sau Agribank và Liên Việt lần lượt là Vietinbank, BIDV, Sacombank. Vietcombank tuy là 1 trong 4 ngân hàng lớn nhất về tổng tài sản, dư nợ cho vay nhưng lại có mạng lưới chỉ đứng thứ 6, ít hơn Sacombank khoảng 50 điểm giao dịch.

Nhóm ngân hàng nhỏ có dưới 100 chi nhánh, phòng giao dịch có thể kể đến những cái tên như TPBank, PGBank, VietCapital Bank, BaoVietbank,...

Mạng lưới giao dịch đồ sộ thực tế đã đem lại nhiều ưu thế vượt trội cho một số nhà băng như tiếp cận được nhiều khách hàng ở vùng nông thôn, vùng sâu vùng xa; gia tăng độ phủ của thương hiệu. Tuy nhiên, cũng vì mạng lưới quá lớn đã đem tới bàn toán rất khó giải quyết về quản lý chi phí.

Nhiều ngân hàng có rất ít điểm giao dịch nhưng lợi nhuận lại không hề khiêm tốn. Những ví dụ điển hình có thể kể đến là TPBank, OCB; 2 nhà băng chỉ có khoảng 75 và 120 điểm giao dịch trên cả nước nhưng lợi nhuận đều nằm trong top 10. TPBank và OCB đều có lợi nhuận nghìn tỷ trong 6 tháng đầu năm, lần lượt đạt 1.024 tỷ và 1.302 tỷ đồng, còn cao hơn những nhà băng có mạng lưới lớn như Sacombank, SHB, Eximbank hay SCB.

Nhà băng đang ăn nên làm ra nhất hiện nay là Vietcombank, dù chỉ có khoảng 500 điểm giao dịch, không bằng một nửa của BIDV hay VietinBank nhưng lợi nhuận dẫn đầu, thậm chí bỏ xa hai ngân hàng này.

Khoảng trống ở các vùng nông thôn

Tại 25 ngân hàng chúng tôi thống kê được có hơn 10.700 chi nhánh, phòng giao dịch. Với hơn 710 quận/huyện/thị xã, ước tính mỗi huyện có khoảng 15-16 điểm giao dịch ngân hàng. Tuy nhiên, thực tế, các điểm giao dịch ngân hàng hiện nay tập trung phổ biến ở các thành phố lớn. Chẳng hạn, có tới 552 chi nhánh, phòng giao dịch trên cả nước nhưng riêng Tp. Hồ Chí Minh đã có tới 150 điểm giao dịch. Hay những ngân hàng quy mô nhỏ như TPBank, có khoảng 75 chi nhánh phòng giao dịch thì gần 50 điểm tập trung ở 2 thành phố lớn nhất nước Hà Nội và Tp. Hồ Chí Minh.

Mạng lưới giao dịch ngân hàng tại các thành phố hiện nay đã khá dày đặc, trên những con phố sầm uất một lúc có thể bắt gặp 4-5 phòng giao dịch ngân hàng. Với sự xuất hiện của quá nhiều ngân hàng như vậy, cuộc cạnh tranh lôi kéo khách hàng ngày càng gay gắt và khó khăn hơn bao giờ hết.

Các điểm giao dịch ngân hàng vẫn đang tiếp tục mở rộng hàng năm, thế nhưng quan sát thấy, tốc độ mở thêm các chi nhánh phòng giao dịch những năm gần đây có phần chậm lại, các ngân hàng thậm chí còn e dè để đến các vùng nông thôn, vùng sâu vùng xa. Bởi lẽ, hiệu quả hoạt động của một chi nhánh ở các địa phương nông thôn rất thường khó có thể theo kịp với các chi nhánh ở thành phố do kinh tế còn kém phát triển, hoạt động thương mại nghèo nàn và thói quen sử dụng tiền mặt cố hữu. Trong khi các thành phố lớn là nơi tập trung nhiều doanh nghiệp, trung tâm thương mại, siêu thị, mật độ dân cư dày đặc, mặt bằng dân cư có trình độ cao dễ thích nghi với phát triển của công nghệ.

Tuy nhiên với 65% dân số Việt Nam sinh sống ở vùng nông thôn, nhiều người dân tại đây còn chưa được tiếp cận với dịch vụ tài chính ngân hàng hoặc rất ít, dự báo thời gian tới những đối tượng này sẽ được các ngân hàng chú trọng hơn, đặc biệt là trong bối cảnh cuộc cách mạng 4.0, việc mở rộng cung cấp dịch vụ tài chính tới các vùng nông thôn sẽ trở nên dễ dàng và tiết kiệm chi phí hơn nhờ công nghệ hiện đại, truyền thông hiệu quả.

Hải Vân

Theo Trí thức trẻ

Ngân hàng nhỏ khó hoàn thành kế hoạch lên sàn trong năm nay  Từ đầu năm đến nay, hoạt động kinh doanh của nhiều ngân hàng nhỏ đã khởi sắc hơn, tạo nền tảng để ngân hàng tăng vốn, cải thiện sức cạnh tranh và đưa cổ phiếu lên sàn chứng khoán theo lộ trình. Tuy nhiên, trên thực tế, kế hoạch này khó có thể hoàn thành trong 1,5 tháng cuối năm... Tính đến hiện...

Từ đầu năm đến nay, hoạt động kinh doanh của nhiều ngân hàng nhỏ đã khởi sắc hơn, tạo nền tảng để ngân hàng tăng vốn, cải thiện sức cạnh tranh và đưa cổ phiếu lên sàn chứng khoán theo lộ trình. Tuy nhiên, trên thực tế, kế hoạch này khó có thể hoàn thành trong 1,5 tháng cuối năm... Tính đến hiện...

Vụ dụ dỗ người dân tu tập mê tín: Một bị hại phải bán 3 căn nhà ở Hà Nội01:02

Vụ dụ dỗ người dân tu tập mê tín: Một bị hại phải bán 3 căn nhà ở Hà Nội01:02 Đòn giáng của ông Trump vào Ukraine trước ngưỡng cửa đàm phán với Nga09:07

Đòn giáng của ông Trump vào Ukraine trước ngưỡng cửa đàm phán với Nga09:07 Thực hư tin Campuchia điều binh sĩ tới biên giới với Thái Lan sau vụ đối đầu08:43

Thực hư tin Campuchia điều binh sĩ tới biên giới với Thái Lan sau vụ đối đầu08:43 'Ông Trump rất thất vọng về ông Zelensky, muốn Ukraine thỏa thuận khoáng sản 500 tỉ USD'09:08

'Ông Trump rất thất vọng về ông Zelensky, muốn Ukraine thỏa thuận khoáng sản 500 tỉ USD'09:08 Lãnh đạo Mỹ - Ukraine khẩu chiến kịch liệt08:41

Lãnh đạo Mỹ - Ukraine khẩu chiến kịch liệt08:41 Thực hư clip xe cứu thương chế còi "cố lên, sắp tới rồi" chạy ở TPHCM00:28

Thực hư clip xe cứu thương chế còi "cố lên, sắp tới rồi" chạy ở TPHCM00:28 Ông Trump sẽ đích thân kiểm kê kho vàng trị giá 425 tỉ USD của Mỹ09:43

Ông Trump sẽ đích thân kiểm kê kho vàng trị giá 425 tỉ USD của Mỹ09:43 Ông Trump bất ngờ nặng lời về ông Zelensky, nhiều bên bị sốc08:41

Ông Trump bất ngờ nặng lời về ông Zelensky, nhiều bên bị sốc08:41 Xác minh clip 2 tài xế ô tô cầm kiếm dọa chém nhau giữa đường ở TPHCM00:52

Xác minh clip 2 tài xế ô tô cầm kiếm dọa chém nhau giữa đường ở TPHCM00:52 Đặc phái viên Mỹ hé lộ điều Nga - Ukraine phải làm để đạt thỏa thuận hòa bình07:56

Đặc phái viên Mỹ hé lộ điều Nga - Ukraine phải làm để đạt thỏa thuận hòa bình07:56 Ông Putin: Đầu đạn tên lửa Oreshnik chịu được nhiệt độ trên mặt trời08:11

Ông Putin: Đầu đạn tên lửa Oreshnik chịu được nhiệt độ trên mặt trời08:11Tin đang nóng

Tin mới nhất

Bắt khẩn cấp Giám đốc và Phó Giám đốc Trung tâm đăng kiểm xe cơ giới 29-07D

Sau khi thay Chủ tịch HĐQT, NCB tiếp tục bổ nhiệm mới một loạt nhân sự cấp cao

Tăng trưởng tín dụng tới 21/12 đạt 10,14%

Giá cà phê hôm nay 24/12: Arabica quay đầu tăng, Robusta lừng khừng khi nhà đầu cơ nghỉ lễ Giáng sinh

Giá tiêu hôm nay 24/12: Chưa nhìn thấy đáy đợt suy giảm, giá tiêu Ấn Độ đảo chiều tăng

Chứng khoán 2020: Phiên giao dịch chưa từng có, vượt ngưỡng 1 tỷ USD

Giá Bitcoin hôm nay 24/12: Bitcoin rực cháy giữa biển lửa thị trường

Tỷ giá USD hôm nay 24/12: Tiếp tục suy giảm

Cổ phiếu HDC tăng nóng, Vietinbank Securities muốn thoái toàn bộ vốn

Giá vàng hôm nay 24/12: Vàng đang trend tăng trong bối cảnh USD suy yếu

VietinBank sẽ trả cổ tức 5% trong năm 2020 thay vì kế hoạch sang 2021

Chứng khoán ngày 24/12: Những cổ phiếu nào được khuyến nghị?

Có thể bạn quan tâm

'Vượt ngàn chông gai' đưa robot AI mổ não hiện đại nhất về Việt Nam

Sức khỏe

08:39:19 27/02/2025

Được ông Macron kêu gọi 'đừng yếu đuối', ông Trump đã tỏ ra mạnh mẽ?

Thế giới

08:34:24 27/02/2025

Hơn 2.000 người 'sập bẫy' vay tiền lãi suất 0 đồng ở TPHCM

Pháp luật

08:26:29 27/02/2025

Tình thế hiện tại của vợ chồng Công Vinh - Thuỷ Tiên

Sao việt

08:11:59 27/02/2025

Song Hye Kyo không sợ hãi ở tuổi 40

Sao châu á

08:05:38 27/02/2025

Bí ẩn chưa lời giải về quần thể đá 'biết đi' của phương Đông

Lạ vui

08:03:03 27/02/2025

Con dâu khoe tháng nào cũng được bố chồng cho 50 triệu làm tôi giật mình đánh rơi lọ hoa

Góc tâm tình

07:58:07 27/02/2025

Sạt lở đá sập nhà dân ở Thanh Hóa: Người thoát chết kể lại đêm kinh hoàng

Tin nổi bật

07:44:54 27/02/2025

Cha tôi, người ở lại - Tập 6: Mẹ và bà ngoại toan tính dùng em gái mới để lôi kéo Nguyên

Phim việt

07:29:44 27/02/2025

Các ngân hàng trung ương có nên xem xét phát hành tiền kỹ số?

Các ngân hàng trung ương có nên xem xét phát hành tiền kỹ số? Tàu hỏa tốc độ cao Bắc – Nam 58 tỷ USD có cạnh tranh được với hàng không?

Tàu hỏa tốc độ cao Bắc – Nam 58 tỷ USD có cạnh tranh được với hàng không?

Ngân hàng nhỏ "ung dung" cán đích lợi nhuận

Ngân hàng nhỏ "ung dung" cán đích lợi nhuận Gỡ nút thắt để hình thành thị trường mua bán nợ

Gỡ nút thắt để hình thành thị trường mua bán nợ Thu dịch vụ tăng mạnh, nhiều ngân hàng báo lãi lớn

Thu dịch vụ tăng mạnh, nhiều ngân hàng báo lãi lớn ACBS: 9 tháng lãi ròng tăng 19% lên 77 tỷ đồng

ACBS: 9 tháng lãi ròng tăng 19% lên 77 tỷ đồng Agribank khu vực TP.HCM với hành trình 30 năm phát triển

Agribank khu vực TP.HCM với hành trình 30 năm phát triển Cuộc đua huy động tiền gửi ngày càng "nóng", lãi suất nhóm ngân hàng nhà nước còn vượt cả tư nhân

Cuộc đua huy động tiền gửi ngày càng "nóng", lãi suất nhóm ngân hàng nhà nước còn vượt cả tư nhân Chàng trai khiếm khuyết chinh phục thành công mẹ đơn thân khiến Hồng Vân xúc động

Chàng trai khiếm khuyết chinh phục thành công mẹ đơn thân khiến Hồng Vân xúc động Sốc: Han Ga In suy sụp vì 3 lần sảy thai trong 1 năm

Sốc: Han Ga In suy sụp vì 3 lần sảy thai trong 1 năm Công an TP.HCM: Thông tin 'sáp nhập 63 tỉnh thành 31 tỉnh' là sai sự thật, gây hoang mang

Công an TP.HCM: Thông tin 'sáp nhập 63 tỉnh thành 31 tỉnh' là sai sự thật, gây hoang mang Sao Hàn và 1001 nỗi ám ảnh thẩm mỹ: Đẹp hết nấc nhưng cái giá phải trả quá đắt!

Sao Hàn và 1001 nỗi ám ảnh thẩm mỹ: Đẹp hết nấc nhưng cái giá phải trả quá đắt! Siêu phẩm cổ trang chiếu 17 lần vẫn đứng top 1 rating cả nước, nữ chính trời sinh để đóng đệ nhất mỹ nhân

Siêu phẩm cổ trang chiếu 17 lần vẫn đứng top 1 rating cả nước, nữ chính trời sinh để đóng đệ nhất mỹ nhân Bị nhà chồng tương lai ghét bỏ, tôi bàng hoàng biết lý do khi vô tình nghe cuộc nói chuyện giữa bố bạn trai với chị dâu

Bị nhà chồng tương lai ghét bỏ, tôi bàng hoàng biết lý do khi vô tình nghe cuộc nói chuyện giữa bố bạn trai với chị dâu Hôn nhân của 2 nữ danh hài nổi tiếng đóng phim trăm tỷ 'Nhà gia tiên'

Hôn nhân của 2 nữ danh hài nổi tiếng đóng phim trăm tỷ 'Nhà gia tiên' Cảnh nam sinh ngồi bấm điện thoại khi bà bầu đứng suốt 30 phút trên tàu metro số 1 gây tranh cãi dữ dội

Cảnh nam sinh ngồi bấm điện thoại khi bà bầu đứng suốt 30 phút trên tàu metro số 1 gây tranh cãi dữ dội Ảnh nét căng ăn hỏi thủ môn Văn Toản: Dàn xe rước dâu "khủng", đàng gái nhà to nhất phố gia thế không phải vừa

Ảnh nét căng ăn hỏi thủ môn Văn Toản: Dàn xe rước dâu "khủng", đàng gái nhà to nhất phố gia thế không phải vừa So sánh nhan sắc Lâm Tâm Như ở tuổi 49 mới hiểu thế nào là sự khác biệt của lão hoá nhân tạo và tự nhiên

So sánh nhan sắc Lâm Tâm Như ở tuổi 49 mới hiểu thế nào là sự khác biệt của lão hoá nhân tạo và tự nhiên Doanh nhân Mailisa lên tiếng vụ sao kê của mẹ bé Bắp: Đó là để nói với con nít!

Doanh nhân Mailisa lên tiếng vụ sao kê của mẹ bé Bắp: Đó là để nói với con nít! Thu Hoà - mẹ Bắp xuất hiện trên livestream, oà khóc khi quay con đang nằm trên giường bệnh

Thu Hoà - mẹ Bắp xuất hiện trên livestream, oà khóc khi quay con đang nằm trên giường bệnh Hot nhất hôm nay: Bạn gái Huỳnh Hiểu Minh sinh con gái, Angelababy lo sốt vó vì quyền thừa kế của quý tử thay đổi?

Hot nhất hôm nay: Bạn gái Huỳnh Hiểu Minh sinh con gái, Angelababy lo sốt vó vì quyền thừa kế của quý tử thay đổi? Sao nam "mất tích" khỏi Vbiz: Nghi chia tay đàn chị hơn 14 tuổi và gây xôn xao vì 1 tờ giấy nợ

Sao nam "mất tích" khỏi Vbiz: Nghi chia tay đàn chị hơn 14 tuổi và gây xôn xao vì 1 tờ giấy nợ Náo loạn MXH: Phạm Băng Băng bí mật kết hôn với ông trùm giàu bậc nhất Đông Nam Á để cứu vớt sự nghiệp?

Náo loạn MXH: Phạm Băng Băng bí mật kết hôn với ông trùm giàu bậc nhất Đông Nam Á để cứu vớt sự nghiệp? Đơn vị tổ chức quyên góp từ thiện Give.Asia thông báo dừng chiến dịch ủng hộ bé Bắp

Đơn vị tổ chức quyên góp từ thiện Give.Asia thông báo dừng chiến dịch ủng hộ bé Bắp Mẹ Bắp nói gì về thông tin "chuyển 2 tỷ đồng về quê cho ông bà ngoại trả nợ"?

Mẹ Bắp nói gì về thông tin "chuyển 2 tỷ đồng về quê cho ông bà ngoại trả nợ"?