Ngân hàng muốn “siết” cho vay kinh doanh bất động sản

Ngân hàng Nhà nước (NHNN) vừa ban hành văn ban xin y kiên về việc sẽ kiêm soat chăt che hơn cac khoan cho vay kinh doanh bât động san bởi trong năm qua, tốc độ tăng trưởng tín dụng khá “ nóng” ở mảng bất động sản.

Việc đưa ra văn bản này có thể nói là sẽ có tác động tới các chủ đầu tư bất động sản lớn, các ngân hàng đã đẩy mạnh hoạt động cho vay kinh doanh địa ốc, nếu các quy định này được áp dụng.

Trước đó, đầu năm 2015, ngành ngân hàng đã cho phép giảm hệ số rủi ro với các khoản khó đòi trong lĩnh vực này từ 250% xuống 150% và tăng tỷ lệ vốn ngắn hạn cho vay trung dài hạn từ 30% lên 60%, tại thông tư số 36/2014/TT-NHNN.

Điều này đặc biệt quan trọng giúp tín dụng chảy mạnh vào lĩnh vực địa ốc, theo đó bất động sản ngày càng hồi sinh và phát triển.

Theo báo cáo của Bộ Xây dựng, tình hình dư nợ tín dụng cho vay BĐS tính đến hết tháng 11 năm 2015 lên tới gần 374,8 nghìn tỉ đồng, tăng trưởng gần 20% so với tháng 12 năm 2014.

Trong đó, 3 mảng cho vay có số dư nợ tăng cao nhất là cho vay mua quyền sử dụng đất (hơn 26 nghìn tỉ đồng) tăng 36,25%, cho vay xây dựng KĐT mới hơn 70 nghìn tỉ đồng tăng 10,76% và cho vay để đầu tư kinh doanh bất động sản khác hơn 72 nghìn tỉ đồng tăng 11,2%…

Như vậy, có thể thấy dư nợ cho vay BĐS trong năm qua tăng khá “nóng” ở phần kinh doanh bất động sản, liên quan đến nhiều chủ đầu tư lớn.

Nếu quy định nói trên được NHNN áp dụng, các khoản cho vay như cho vay đối với các chủ đầu tư bất động sản và các khoản cho vay đối với các cá nhân/ tổ chức khác có nhu cầu mua, nhận chuyển nhượng, thuê, thuê mua bất động sản để bán, chuyển nhượng, cho thuê, cho thuê lại, cho thuê mua nhằm mục đích sinh lợi… sẽ có khả năng bị “siết” lại.

Khánh An

Video đang HOT

Theo_VnMedia

Cổ phiếu cần quan tâm ngày 5/2

Đầu tư Chứng khoán trích báo cáo phân tích một số cổ phiếu cần quan tâm trước phiên 5/2 của các công ty chứng khoán.

PTI: Khuyến nghị tích cực

Công ty TNHH Chứng khoán Ngân hàng TMCP Việt Nam Thịnh Vượng (VPBS)

Tổng CTCP Bảo hiểm Bưu điện (mã PTI) ghi nhận 2.589 tỷ đồng doanh thu phí bảo hiểm, tăng 35,6% so với cùng kỳ năm trước, hoàn thành 123% chỉ tiêu kế hoạch cả năm. Trong đó, doanh thu phí bảo hiểm gốc đạt 2.462 tỷ đồng, tăng 43% so với cùng kỳ, doanh thu nhận tái bảo hiểm đạt 127 tỷ đồng, tăng 30% so với cùng kỳ.

Nhờ tăng trưởng khả quan, PTI vượt qua PJICO và đứng thứ 4 về thị phần bảo hiểm phi nhân thọ tính đến hết tháng 9/2015 với 7,3% thị phần doanh thu phí. Tính đến hết 30/9, bảo hiểm xe cơ giới đóng góp tỷ trọng lớn nhất vào tổng doanh thu của Tổng công ty với tỷ trọng 67%. Với thị phần 15,2%, PTI hiện đứng thứ hai về lĩnh vực kinh doanh này.

Đầu tư tài chính cũng ghi nhận tốc độ tăng trưởng doanh thu cao. Đáng chú ý, doanh thu tài chính trong riêng quý IV tăng 8 lần so với cùng kỳ, khiến doanh thu cả năm từ hoạt động tài chính đạt 312,6 tỷ đồng, tăng 207% so với năm trước. Lãi tiền gửi có kỳ hạn và lãi đầu tư bất động sản là động lực tăng trưởng của doanh thu tài chính với tốc độ tăng lần lượt 83% và 277% so với cùng kỳ. Cụ thể, lãi tiền gửi đạt 109 tỷ đồng, và lãi đầu tư bất động sản đạt 99 tỷ đồng trong năm 2015.

Doanh thu hoạt động kinh doanh bất động sản đầu tư và dịch vụ khác giảm gần 40% so với cùng kỳ, chỉ còn 63 tỷ đồng tính đến hết tháng 12, chủ yếu do sụt giảm từ hoạt động kinh doanh xăng dầu. Giá dầu thế giới giảm tác động tiêu cực lên toàn thị trường kinh doanh xăng dầu và các hoạt động này của PTI không là ngoại lệ.

Lợi nhuận trước thuế năm 2015 của PTI đạt 204,6 tỷ đồng, tăng 139% so với cùng kỳ và vượt 45% mục tiêu cả năm.

Trong báo cáo chiến lược của chúng tôi phát hành gần đây, chúng tôi cho rằng Ngành bảo hiểm được sẽ tiếp tục phát triển mạnh mẽ trong năm 2016 nhờ có các điều kiện kinh tế vĩ mô thuận lợi. Với doanh thu và lợi nhuận tăng trưởng tố trong năm 2015 cùng với việc nhận dòng vốn đầu tư từ cổ đông chiến lược Dongbu, chúng tôi giữ quan điểm đầu tư tích cực đối với PTI. Kết thúc phiên 4/2, giá cổ phiếu PTI tăng 4,17%, đóng cửa ở ngưỡng 22.500 đồng, giao dịch ở mức P/E là 15,69 lần và hệ số P/B là 1,04 lần.

PTB: Khuyến nghị trung lập

CTCK Bảo Việt (BVSC)

Việc mua cổ phần chi phối tại Vina G7 có thể giúp CTCP Phú Tài (mã PTB) mở rộng hoạt động sản xuất gỗ nội thất và tận dụng nguồn khách hàng hiện có. Tuy nhiên cần 1-2 năm nữa để công ty tái cơ cấu lại hoạt động của Vina G7. Trong năm 2016, triển vọng tăng trưởng từ đá xây dựng và kinh doanh Toyota giúp hoạt động của PTB tiếp tục tăng trưởng tích cực.

Kể từ đầu tháng 12/2015 đến cuối tháng 1/2016, giá cổ phiếu PTB đã có mức tăng hơn 14%, lên gần mức giá mục tiêu của BVSC theo phương pháp định giá FCFF kết hợp với phương pháp so sánh P/E tại 83.900 đồng/CP. Do đó, BVSC chuyển khuyến nghị OUTPERFORM trong báo cáo cập nhật vào tháng 1/2016 thành NEUTRAL. Tuy nhiên, với 1 công ty đầu ngành trong sản xuất đá granite tự nhiên và triển vọng tăng trưởng trong năm 2016, nhà đầu tư có thể xem xét đầu tư ở vùng giá 68.000 - 70.000 đồng/CP.

Tải báo cáo

DHG: Khuyến nghị tích cực

CTCK Bảo Việt (BVSC)

Lợi thế kênh phân phối lớn và phát triển bền vững hệ thống bán hàng sẽ giữ vững tăng trưởng doanh thu một con số cho CTCP Dược phẩm Hậu Giang (mã DHG) trong các năm tới. Năm 2016 DHG đặt kế hoạch doanh thu thuần 3,733 tỷ đồng, tăng 3,4% so với năm 2015. Lợi nhuận sau thuế đặt kế hoạch tăng trưởng 14,2%, đạt 679 tỷ dồng vẫn đến nhiều từ ưu đãi thuế cho nhà máy mới. EPS forward dự phóng đạt 7.950 đồng/cp.

DHG là một trong những doanh nghiệp dược nội địa niêm yết đáng chú ý nhất trong điều kiện ngành dược hiện tại. Với công suất tăng thêm từ nhà máy mới và kênh phân phối hiện có, mặc dù trong điều kiện ngành nhiều khó khăn, chúng tôi đánh giá DHG vẫn giữ vững tăng trưởng doanh thu và lợi nhuận tốt trong các năm tới.

Với P/E forward 2016 của DHG chỉ khoảng 7,8x lần thấp hơn trung bình ngành dược, chúng tôi đánh giá OUTPERFORM đối với cổ phiếu DHG với giá mục tiêu theo phương pháp định giá FCFF là 80.000 đồng/cp, cao hơn 27% so với mức giá đóng của ngày 28/1/2015.

Tải báo cáo

CVT: Lợi nhuận dự phóng năm 2016 đạt 80 tỷ đồng

CTCK MB (MBS)

CTCP CMC (mã CVT) công bố kết quả kinh doanh năm 2015 khả quan. Theo đó, doanh thu đạt mức 785 tỷ đồng, tăng 16,8% so với cùng kỳ; lợi nhuận sau thuế đạt mức 62,8 tỷ đồng, tăng 22% so với cùng kỳ.

Trong năm 2015, CVT đã chủ động nắm bắt thị hiếu người tiêu dùng, chuyển dịch cơ cấu sản phẩm sang các mặt hàng cao cấp cộng thêm thị trường bất động sản khởi sắc khiến doanh thu tăng trưởng khả quan. Công ty chủ động tiết giảm các chi phí trung gian như chi phí quản lý, lãi vay qua đó hỗ trợ đáng kể cho đà tăng trưởng lợi nhuận.

Trong năm 2015, CVT tập trung đầu tư giai đoạn 2 nhà máy CMC số 2 do đó chúng tôi kỳ vọng lợi nhuận và dòng tiền của CVT sẽ được cải thiện đáng kể trong năm 2016. Công ty đã chính thức khánh thành nhà máy gạch CMC 2 giai đoạn 2 với công suất 5 triệu m2 gạch/năm. Nhà máy này sẽ chuyên sản xuất gạch lát dòng sản phẩm cao cấp khổ lớn 600x600 và 800x800, có giá bán cao hơn các dòng sản phẩm khổ nhỏ. Nhà máy đã xong giai đoạn tiến hành chạy thử. Đồng thời, Công ty cũng vừa hoàn thành nâng cấp nhà máy CMC 2 giai đoạn 1 và tăng công suất sản xuất của giai đoạn 1 thêm 25%.

Trong năm 2015, nhiều công ty trong lĩnh vực sản xuất gạch ốp lát đã tiến hành tăng công suất do triển vọng tiêu thụ khả quan. Chúng tôi dự báo áp lực cạnh tranh đối với CVT sẽ tăng cao hơn trong năm 2016. Mặc dù vậy chúng tôi vẫn duy trì dự phóng lạc quan về khả năng tăng trưởng của Công ty.

Chúng tôi dự phóng lợi nhuận sau thuế của CVT trong 2016 đạt mức 80 tỷ đồng, tương đương mức EPS 4,166 đồng.

T.Thúy

Theo_Tin Nhanh Chứng Khoán

Cổ phiếu cần quan tâm ngày 4/2  Đầu tư Chứng khoán trích báo cáo phân tích một số cổ phiếu cần quan tâm trước phiên 4/2 của các công ty chứng khoán. DMC: Khuyến nghị mua vào CTCK Vietcombank (VCBS) Năm 2015, CTCP Xuất nhập khẩy Y tế Domesco (mã DMC) ước tính doanh thu thuần đạt 1.412 tỷ đồng (giảm14% so với năm trước, 86,5% kế hoạch) và lợi...

Đầu tư Chứng khoán trích báo cáo phân tích một số cổ phiếu cần quan tâm trước phiên 4/2 của các công ty chứng khoán. DMC: Khuyến nghị mua vào CTCK Vietcombank (VCBS) Năm 2015, CTCP Xuất nhập khẩy Y tế Domesco (mã DMC) ước tính doanh thu thuần đạt 1.412 tỷ đồng (giảm14% so với năm trước, 86,5% kế hoạch) và lợi...

Cảnh sát đột kích "sào huyệt" tổ chức quốc tế lừa đảo hàng trăm tỷ đồng02:24

Cảnh sát đột kích "sào huyệt" tổ chức quốc tế lừa đảo hàng trăm tỷ đồng02:24 Xe Camry quay đầu giữa giao lộ thì "chạm trán" Lexus giá gần chục tỷ đồng00:36

Xe Camry quay đầu giữa giao lộ thì "chạm trán" Lexus giá gần chục tỷ đồng00:36 Công an xác minh clip người đàn ông khuyết tật bị hai thanh niên đi xe máy không mũ bảo hiểm tát vào đầu01:20

Công an xác minh clip người đàn ông khuyết tật bị hai thanh niên đi xe máy không mũ bảo hiểm tát vào đầu01:20 Lời khai của chủ tịch hội nông dân xã đột nhập cướp tại nhà lãnh đạo HĐND tỉnh11:25

Lời khai của chủ tịch hội nông dân xã đột nhập cướp tại nhà lãnh đạo HĐND tỉnh11:25 Truy bắt kẻ táo tợn dùng búa đập phá tủ, cướp tiệm vàng ở Lâm Đồng00:19

Truy bắt kẻ táo tợn dùng búa đập phá tủ, cướp tiệm vàng ở Lâm Đồng00:19 Khởi tố kẻ 'bắt cá hai tay', đánh gục bạn gái ở quán cà phê khi bị phát hiện21:01

Khởi tố kẻ 'bắt cá hai tay', đánh gục bạn gái ở quán cà phê khi bị phát hiện21:01 Lời khai của nghi phạm cướp tiệm vàng ở Lâm Đồng01:22

Lời khai của nghi phạm cướp tiệm vàng ở Lâm Đồng01:22 Ô tô đâm sập cửa nhà dân ở Thái Nguyên, cuốn người đàn ông vào gầm08:05

Ô tô đâm sập cửa nhà dân ở Thái Nguyên, cuốn người đàn ông vào gầm08:05 Thực hư clip xe cứu thương chế còi "cố lên, sắp tới rồi" chạy ở TPHCM00:28

Thực hư clip xe cứu thương chế còi "cố lên, sắp tới rồi" chạy ở TPHCM00:28 Khỉ trộm đồ du khách và thất vọng khi phát hiện thứ bên trong01:47

Khỉ trộm đồ du khách và thất vọng khi phát hiện thứ bên trong01:47 Vụ cướp tiệm vàng ở Di Linh: 'Khai quật' tìm vàng tang vật trong đêm09:46

Vụ cướp tiệm vàng ở Di Linh: 'Khai quật' tìm vàng tang vật trong đêm09:46Tin đang nóng

Tin mới nhất

Bắt khẩn cấp Giám đốc và Phó Giám đốc Trung tâm đăng kiểm xe cơ giới 29-07D

Sau khi thay Chủ tịch HĐQT, NCB tiếp tục bổ nhiệm mới một loạt nhân sự cấp cao

Tăng trưởng tín dụng tới 21/12 đạt 10,14%

Giá cà phê hôm nay 24/12: Arabica quay đầu tăng, Robusta lừng khừng khi nhà đầu cơ nghỉ lễ Giáng sinh

Giá tiêu hôm nay 24/12: Chưa nhìn thấy đáy đợt suy giảm, giá tiêu Ấn Độ đảo chiều tăng

Chứng khoán 2020: Phiên giao dịch chưa từng có, vượt ngưỡng 1 tỷ USD

Giá Bitcoin hôm nay 24/12: Bitcoin rực cháy giữa biển lửa thị trường

Tỷ giá USD hôm nay 24/12: Tiếp tục suy giảm

Cổ phiếu HDC tăng nóng, Vietinbank Securities muốn thoái toàn bộ vốn

Giá vàng hôm nay 24/12: Vàng đang trend tăng trong bối cảnh USD suy yếu

VietinBank sẽ trả cổ tức 5% trong năm 2020 thay vì kế hoạch sang 2021

Chứng khoán ngày 24/12: Những cổ phiếu nào được khuyến nghị?

Có thể bạn quan tâm

Đặt mục tiêu 'khủng', DOGE của tỉ phú Musk đã giúp tiết kiệm bao nhiêu tiền?

Thế giới

23:55:19 20/02/2025

Cặp đôi Hoa ngữ hôn dữ dội tới 70 lần ở phim mới: Nhà trai phát ngượng, lên mạng cầu xin khán giả 1 điều

Hậu trường phim

23:43:18 20/02/2025

Nhà Gia Tiên khiến khán giả bức xúc: Mẹ bầu hot nhất showbiz gây tức giận vì lý do không ngờ

Phim việt

23:37:23 20/02/2025

Cô gái tự bịa chuyện "đánh thuốc mê" bị xử phạt 7,5 triệu

Pháp luật

23:37:21 20/02/2025

Màn ảnh Hàn đang có 3 phim lãng mạn cực hay: Không xem quá đáng tiếc!

Phim châu á

23:34:40 20/02/2025

Messi ghi bàn đẳng cấp giúp Inter Miami giành chiến thắng tối thiểu

Sao thể thao

23:27:53 20/02/2025

Nóng: Lee Min Ho ra tuyên bố giữa đêm về hành động gây rắc rối của Park Bom (2NE1)

Sao châu á

23:17:38 20/02/2025

Giữa lúc Hoa hậu Lê Hoàng Phương liên tục gây sóng gió, tình cũ Thiều Bảo Trâm quyết định lên tiếng

Sao việt

23:11:35 20/02/2025

Có gì trong show âm nhạc thế chỗ 'Anh trai', 'Chị đẹp'?

Tv show

22:53:06 20/02/2025

Meghan Markle bị phản ứng dữ dội vì 'đánh cắp' thương hiệu quần áo

Sao âu mỹ

22:37:17 20/02/2025

10 nhà đầu tư mua hết gần 9 triệu cổ phần Công ty Dệt 19/5 Hà Nội

10 nhà đầu tư mua hết gần 9 triệu cổ phần Công ty Dệt 19/5 Hà Nội Nên đầu tư vào những dự án bất động sản nào năm 2016?

Nên đầu tư vào những dự án bất động sản nào năm 2016?

"Chứng khoán Việt Nam năm 2016 sẽ có triển vọng"

"Chứng khoán Việt Nam năm 2016 sẽ có triển vọng" Chứng khoán Việt rất nhạy cảm nhưng triển vọng

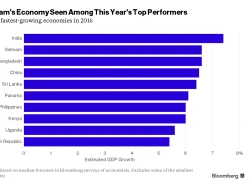

Chứng khoán Việt rất nhạy cảm nhưng triển vọng Bloomberg: Việt Nam là điểm sáng trong các nền kinh tế mới nổi

Bloomberg: Việt Nam là điểm sáng trong các nền kinh tế mới nổi IMF: 2016 là "năm của những thách thức lớn"

IMF: 2016 là "năm của những thách thức lớn" Lãi suất sẽ tăng nhẹ trong năm 2016

Lãi suất sẽ tăng nhẹ trong năm 2016 Cổ phiếu cần quan tâm ngày 15/1

Cổ phiếu cần quan tâm ngày 15/1 Thảm cảnh của ác nữ đẹp nhất màn ảnh: Nghèo túng đến nỗi phải nhặt đồ ăn thừa, nhan sắc tụt dốc thê thảm không nhận ra

Thảm cảnh của ác nữ đẹp nhất màn ảnh: Nghèo túng đến nỗi phải nhặt đồ ăn thừa, nhan sắc tụt dốc thê thảm không nhận ra Nữ kế toán không nghe lời sếp, làm chậm trễ thanh toán 10 tỷ đồng cho đối tác nhưng lại được công ty khen ngợi: Kỹ năng làm việc quá tốt

Nữ kế toán không nghe lời sếp, làm chậm trễ thanh toán 10 tỷ đồng cho đối tác nhưng lại được công ty khen ngợi: Kỹ năng làm việc quá tốt Nóng: Lễ thụ táng Từ Hy Viên bị hoãn đột ngột vì hành động này của chồng người Hàn

Nóng: Lễ thụ táng Từ Hy Viên bị hoãn đột ngột vì hành động này của chồng người Hàn 'Diễn viên Đình Thế mất ở tuổi 22 mà không kịp nói lời trăng trối'

'Diễn viên Đình Thế mất ở tuổi 22 mà không kịp nói lời trăng trối' Vợ 3 kém 29 tuổi nhắc Bảo Chung: "Quãng đời còn lại đừng có ai nữa nhé!"

Vợ 3 kém 29 tuổi nhắc Bảo Chung: "Quãng đời còn lại đừng có ai nữa nhé!" Một hình ảnh gây sốc trong phim Việt hot nhất phòng vé hiện tại

Một hình ảnh gây sốc trong phim Việt hot nhất phòng vé hiện tại HÓNG: Gil Lê hủy theo dõi Xoài Non?

HÓNG: Gil Lê hủy theo dõi Xoài Non? Bắt gặp "tiểu tam đáng ghét nhất Kbiz" bụng bầu khệ nệ, cùng người tình U70 đi dự sự kiện khủng

Bắt gặp "tiểu tam đáng ghét nhất Kbiz" bụng bầu khệ nệ, cùng người tình U70 đi dự sự kiện khủng Taxi đi nhầm đường, nữ sinh nhảy ra khỏi xe vì tưởng mình bị bắt cóc rồi bị đâm tử vong: Tòa tuyên án ra sao với tài xế?

Taxi đi nhầm đường, nữ sinh nhảy ra khỏi xe vì tưởng mình bị bắt cóc rồi bị đâm tử vong: Tòa tuyên án ra sao với tài xế? Chuyện gì đang xảy ra với diễn viên Quý Bình?

Chuyện gì đang xảy ra với diễn viên Quý Bình? Vụ bé gái 5 tháng tuổi tử vong ở Hà Nội: Người phụ nữ trông trẻ khai gì?

Vụ bé gái 5 tháng tuổi tử vong ở Hà Nội: Người phụ nữ trông trẻ khai gì? Trước khi qua đời, Kim Sae Ron lên sân thượng khóc nức nở vì lời xin lỗi muộn màng từ phóng viên Hàn

Trước khi qua đời, Kim Sae Ron lên sân thượng khóc nức nở vì lời xin lỗi muộn màng từ phóng viên Hàn Truy tố người mẫu lai Đinh Nhikolai tàng trữ trái phép chất ma túy

Truy tố người mẫu lai Đinh Nhikolai tàng trữ trái phép chất ma túy

Hot nhất Weibo: Lưu Diệc Phi và nam thần kém tuổi bị khui tin hẹn hò với loạt bằng chứng khó chối cãi

Hot nhất Weibo: Lưu Diệc Phi và nam thần kém tuổi bị khui tin hẹn hò với loạt bằng chứng khó chối cãi Hoa hậu Hoàn vũ Catriona Gray chia tay hôn phu sau 5 năm, danh tính "trà xanh" lộ diện?

Hoa hậu Hoàn vũ Catriona Gray chia tay hôn phu sau 5 năm, danh tính "trà xanh" lộ diện? TP.HCM: Nam thanh niên rơi lầu 4 chung cư trong tình trạng không mặc quần áo

TP.HCM: Nam thanh niên rơi lầu 4 chung cư trong tình trạng không mặc quần áo