Ngân hàng “cạn” room tín dụng, vay 100 tỷ cũng phải xếp hàng chờ đến lượt

Câu chuyện doanh nghiệp vay 100 tỷ đang phải “xếp hàng” chờ một khoản vay cũ đáo hạn phản ánh thực tế nhiều ngân hàng “cạn” room tín dụng , thậm chí nhiều ngân hàng đã vượt trần quota được ngân hàng cấp phép. Làm thế nào để cho vay trong bối cảnh NHNN kiểm soát chặt tăng trưởng tín dụng đang là bài toán khó của nhiều ngân hàng.

Báo cáo của Ngân hàng Nhà nước (NHNN) gửi Quốc hội mới đây cho thấy, tính đến đầu tháng 10.2018, tăng trưởng tín dụng của hệ thống ngân hàng ở mức 9,89% so với cuối năm ngoái, thấp hơn khá nhiều so với mức tăng cùng kỳ là 11,73%.

Năm 2018, mức tăng trưởng tín dụng tối đa mà NHNN giao cho các ngân hàng là 14%, thấp hơn nhiều so với mục tiêu chung của toàn ngành là 17%. Đến hết tháng 9.2018, nhiều ngân hàng đã dần cạn room tín dụng được cấp từ đầu năm.

Điểm khác biệt trong kiểm soát tín dụng năm nay là thay vì con số tăng trưởng tín dụng tính đến cuối tháng 12 của các ngân hàng báo cáo lên, NHNN yêu cầu hàng tháng các ngân hàng phải báo cáo con số tăng trưởng tín dụng và không được phép cho vay vượt quota. Điều này khiến các ngân hàng không thể lách theo kiểu cứ cho vay thoải mái sau đến tháng 12 sẽ thu hồi nợ và về đúng con số được NHNN cấp phép.

Nhiều ngân hàng cạn room tín dụng

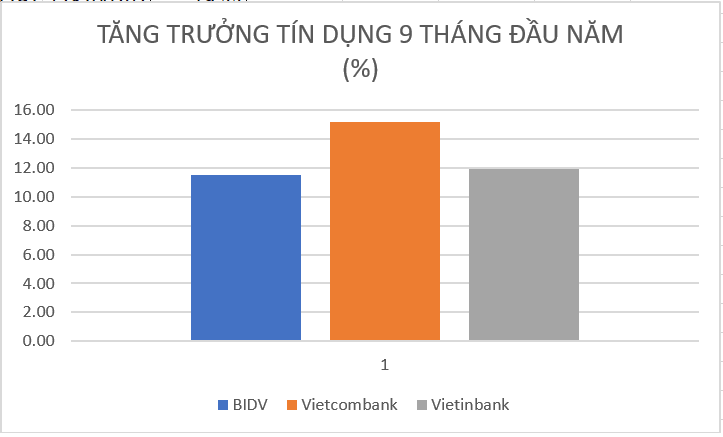

Trong khối NHTM Nhà nước, Vietcombank đang dẫn đầu với mức tăng trưởng trên 15%, cao hơn so với quota được NHNN cho phép. Vietinbank và BIDV cũng sắp chạm trần room tín dụng với mức tăng trưởng xấp xỉ 12%.

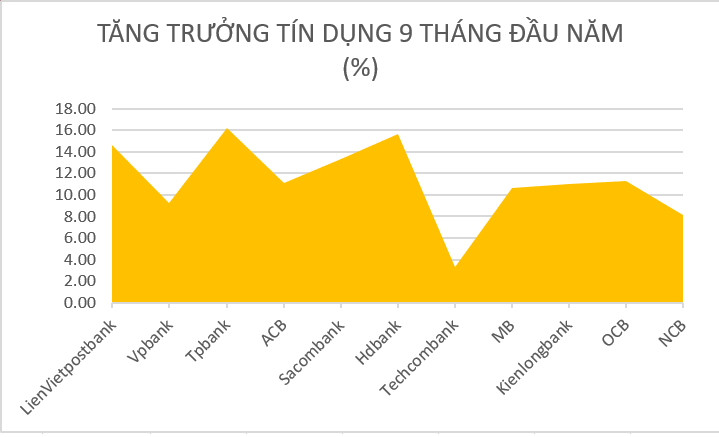

Khối NHTM cổ phần, TPbank , tín dụng đã tăng trưởng tới 16% so với năm 2017. HDbank và LienVietpostbank cũng vượt trần tín dụng từ 1% đến 2%. Điều này đồng nghĩa với việc, trong quý cuối cùng của năm nay các NHTM này sẽ không được phép tăng trưởng tín dụng nếu như NHNN không nới quota tín dụng.

Ngoài ra, một số NHTM như ACB, Sacombank , MB, Kienlongbank hay OCB dư địa cho vay cũng không còn nhiều trong những tháng cuối năm 2018.

Bên cạnh những ngân hàng đã cạn room, một số NHTM còn có nhiều dư địa cho vay cao điển hình như VPbank (9,26%), NCB (8,17%) và Techcombank tăng trưởng tín dụng 9 tháng đầu năm mới chưa đầy 4%.

Trước bối cảnh đó, nhiều ngân hàng đã chủ động xin NHNN nới room tín dụng, tuy nhiên, đến thời điểm này chỉ có duy nhất Techcombank được chấp thuận. Mức tăng trưởng tín dụng trong năm nay của Techcombank được nâng từ 14% lên 20%. Năm 2017, Techcombank ghi nhận mức tăng trưởng tín dụng trên 12%.

Theo đại diện của Techconbank, Techcombank dự báo trước việc siết tín dụng của NHNN nên đã huy động vốn chủ sở hữu rất cao từ đầu năm, vào khoảng 45.000 tỷ đồng và vào cuối năm sẽ đạt khoảng 50.000 tỷ đồng. Tỷ lệ cho vay trên vốn chủ sở hữu của Techcombank thấp hơn so với nhiều ngân hàng khác.

Video đang HOT

Mặt khác, trong 3 quý đầu năm, Techcombank có nhịp độ tăng trưởng tín dụng ở mức khá thấp. Tính đến cuối tháng 9.2018, dư nợ tín dụng tại nhà băng này chỉ mới tăng trưởng ở mức 3,3%. Tổng giám đốc Techcombank cho rằng, cuối năm là thời điểm nhu cầu vốn khách hàng tăng cao, nhất là với các doanh nghiệp nhỏ và vừa (DNNVV). Do đó, Ngân hàng để dành nguồn vốn lớn nhằm đáp ứng nhu cầu tăng mạnh vào dịp này.

Với quyết định nới room tín dụng từ NHNN, Techcombank sẽ có thêm 6.000 – 8.000 tỷ đồng để cho vay trong những tháng cuối năm 2018.

Ngoài Techcombank, nhiều NHTM như Sacombank, LienVietPostBank còn đang trong thời gian “chờ đợi” quyết định cho phép hay không cho phép của NHNN về việc nới quota tín dụng cho năm nay.

Ngay từ đầu năm, Quốc hội và Chính phủ đã đặt mục tiêu tăng trưởng kinh tế năm 2018 là 6,7% và lạm phát bình quân khoảng 4%. Trên cơ sở đó, NHNN đã xây dựng và thực hiện các biện pháp kiểm soát tăng trưởng tín dụng, có điều chỉnh phù hợp với tình hình thực tế.

Tháng 8.2018, tại Chỉ thị 04/CT-NHNN, NHNN chỉ đạo các tổ chức tín dụng tập trung kiểm soát chặt chẽ tốc độ và chất lượng tín dụng của toàn hệ thống.

Theo đó, NHNN không xem xét, điều chỉnh tăng chỉ tiêu tăng trưởng tín dụng (trừ trường hợp đặc biệt, như một số ngân hàng thương mại tham gia tái cơ cấu trong năm 2018 đối với các tổ chức tín dụng yếu kém)… Vì thế, khả năng các ngân hàng này được nới room tăng trưởng tín dụng là rất ít. Thậm chí, Sacombank là ngân hàng đang thuộc diện tái cơ cấu, tuy nhiên, “đơn” xin nới quota của ngân hàng này vẫn chưa nhận được sự chấp thuận của NHNN.

Doanh nghiệp “xếp hàng” vay vốn

Với việc nhiều ngân hàng đã “cạn” room tín dụng khiến nhiều doanh nghiệp cũng lâm vào tình trạng khó khăn về vốn. Theo phản ánh của một số doanh nghiệp, hiện nay họ đang phải “xếp hàng” chờ vay vốn bởi năm nay các ngân hàng không còn chỉ tiêu cho vay mới, thậm chí có những khoản vay nhỏ cũng phải “chờ”.

Không phủ nhận thực tế trên, bà Nguyễn Thanh Sơn, Phó Tổng giám đốc LienVietpostbank, cho biết tín dụng có người trả thì sẽ có cho vay mới trở lại. Thông thường ngân hàng có 2 cách để cho vay. Thứ nhất, đợi người cũ trả để cho vay mới còn cách thứ 2 đó là ngân hàng phải cơ cấu lại danh mục cho vay. Tức là chuyển từ khoản vay lớn, tất toán chuyển sang cho vay những khoản nhỏ nhiều hơn.

Doanh nghiệp “chờ” vay vốn

Hiện ngân hàng này được tăng trưởng 14% trong năm nay song hiện tại LienVietpostbank luôn duy trì tốc độ tăng trưởng khoảng 13% – 14%. Theo bà Sơn, thời điểm hiện tại vào khoảng 13,5%. Tuy nhiên trên báo cáo tài chính quý III.2018 của ngân hàng này, tín dụng đã tăng trên 14%.

Đứng trên góc độ chuyên gia, ông Cấn Văn Lực cho rằng việc các doanh nghiệp phải xếp hồ sơ đợi vay là điều hoàn toàn bình thường trong bối cảnh hiện nay.

“Tất nhiên NHNN cũng đang xem xét tăng room tín dụng cho 1 vài trường hợp cụ thể và có nhu cầu thực sự. Về mặt chủ trương thì tôi cũng đồng ý với việc không nhất thiết phải tăng quota cho các TCTD đã hết hạn mức. Lý do chính là vì các tổ chức này đã tăng khá nhanh trong 9 tháng đầu năm, có TCTD đã tăng lên tới 15 hay 16%”, ông Lực phân tích.

Tuy nhiên, theo ông Lực như thế không có nghĩa là những tổ chức tín dụng này không cho vay nữa 100% mà sẽ cơ cấu lại danh mục cho vay.

“Ví dụ trước đây cho vay 1 khoản lớn thì bây giờ chia thành nhiều khoản nhỏ. Thứ 2 là họ cũng lựa chọn, thẩm định đánh giá rủi ro kỹ hơn đối với các khoản vay. Nếu chúng ta nới room thì có thể gây áp lực lạm phát cho năm nay và năm tới, đồng thời tạo rủi ro về tín dụng và nợ xấu. Bởi tăng trưởng tín dụng với các tổ chức, ngân hàng đó là tương đối nóng ”, ông Lực bình luận.

Ông Lực cho rằng mục tiêu tăng trưởng tín dụng vào khoảng 14 -15% trong năm nay là phù hợp, không nhất thiết phải tăng trưởng băng mọi giá.

Cùng quan điểm, nhiều chuyên gia kinh tế nhận định, việc nới room tín dụng cần được xem xét cẩn thận, bởi mở rộng tín dụng đi cùng nhiều rủi ro nếu tình trạng phân bổ không rõ ràng, kiểm soát dòng vốn không tốt.

Tính toán cũng cho thấy, hiện nay dòng vốn từ ngân hàng tới nền kinh tế phục vụ sản xuất kinh doanh và tiêu dùng chiếm khoảng 58 – 60% ngoài ra còn có những nguồn vốn khác doanh nghiệp có thể huy động để từ đó giảm sự phụ thuộc vào “quota” tín dụng của các ngân hàng.

Lê Thúy

Theo danviet.vn

Lãi suất huy động sẽ tăng nhưng không quá 0,5%

Đa phần các ngân hàng đã dùng hết phần lớn room tăng trưởng tín dụng trong các tháng đầu năm. Do đó room tín dụng các tháng cuối năm sẽ thấp hơn nhiều so với đầu năm. Điều này khiến cho việc tăng lãi suất huy động của các ngân hàng sẽ được giới hạn ở mức không quá nhiều.

Một số ngân hàng đã điều chỉnh tăng lãi suất huy động trong những ngày gần đây

Báo cáo chiến lược 9 tháng vừa được Công ty chứng khoán Bảo Việt (BVSC) công bố ngày 16/10 chỉ ra rằng, thanh khoản hệ thống ngân hàng trong quý III đã trở nên eo hẹp hơn so với quý II do tăng trưởng tín dụng đã cao hơn so với tăng trưởng tổng phương tiện thanh toán M2 (bao gồm tổng lượng tiền mặt do ngân hàng trung ương phát hành đang lưu thông, tiền các ngân hàng thương mại gửi tại ngân hàng trung ương và tiền gửi tiết kiệm tại các tổ chức tín dụng).

Cụ thể, theo số liệu của Tổng cục Thống kê, tính đến ngày 20/9, tín dụng đã tăng 9,52% so với cuối năm 2017 trong khi tổng phương tiện thanh toán M2 mới tăng 8,74%. Diễn biến này khiến cho chênh lệch giữa phần tăng thêm của M2 và phần tăng thêm của tín dụng chỉ còn 96 nghìn tỷ đồng vào thời điểm cuối tháng 9, thay cho mức 238 nghìn tỷ đồng vào thời điểm cuối tháng 6 vừa qua.

Báo cáo của BVSC nhận định, thanh khoản hệ thống đã bị ảnh hưởng đáng kể từ sự eo hẹp trong thanh khoản của hệ thống ngân hàng. Biểu hiện rõ rệt nhất là sự tăng cao của lãi suất liên ngân hàng, liên tục duy trì quanh mức 4%/năm cho các kỳ hạn qua đêm, 1 tuần và 2 tuần.

Theo phân tích của Công ty chứng khoán BVSC, có hai nguyên nhân chính khiến NHNN chủ động rút bớt thanh khoản ra khỏi hệ thống ngân hàng, khiến M2 tăng trưởng chậm lại.

Thứ nhất, NHNN định hướng thực thi chính sách tiền tệ theo hướng chặt chẽ hơn nhằm đối phó với nguy cơ lạm phát tăng mạnh.

Thứ hai, là giảm áp lực lên tỷ giá USD/VND. Khi cung không còn quá dư thừa, VND sẽ lên giá trở lại so với USD.

Ngoài ra, lãi suất cho vay liên ngân hàng neo ở mức cao (trên 4%) khiến chi phí vay tiền đồng tăng, qua đó giúp giảm bớt hiện tượng đầu cơ USD trong hệ thống ngân hàng.

Những căng thẳng trên thị trường liên ngân hàng đã bắt đầu dẫn truyền sang thị trường 1 (huy động vốn từ dân cư). Điển hình như các ngân hàng Bản Việt, SHB, Techcombank, Vietbank... đã điều chỉnh biểu lãi suất với mức điều chỉnh từ 0,1-0,3% tùy từng kỳ hạn.

Trong quý III, lãi suất huy động bằng VND phổ biến ở mức 0,6-1%/năm đối với tiền gửi không kỳ hạn và có kỳ hạn dưới 1 tháng; 4,3-5,5%/năm đối với tiền gửi có kỳ hạn từ 1 tháng đến dưới 6 tháng; 5,3-6,5%/năm đối với tiền gửi có kỳ hạn từ 6 tháng đến dưới 12 tháng; kỳ hạn trên 12 tháng ở mức 6,5-7,3%/năm. Lãi suất cho vay hầu như không biến động trong quý.

Về cơ bản, BVSC cho rằng mặt bằng lãi suất huy động có thể tăng thêm trong thời gian tới, tuy nhiên mức tăng sẽ được giới hạn ở mức không quá nhiều (dưới 0,5%).

Nguyên nhân chủ yếu là do cầu tín dụng cuối năm sẽ thấp hơn 6 tháng đầu năm. Cụ thể, room tăng trưởng tín dụng cho năm nay chỉ là 15% trong khi đa phần các ngân hàng đã dùng hết 2/3 hạn mức tăng tín dụng trong 6 tháng đầu năm. Việc tăng lãi suất có thể cũng sẽ tập trung ở các kỳ hạn dài khi tỷ lệ vốn ngắn hạn cho vay trung và dài hạn bị giảm xuống còn 40% kể từ đầu năm 2019.

Khải Kỳ

Theo baohaiquan.vn

Tin chứng khoán 15/10: Siết tín dụng, ngân hàng tìm cách lách qua 'khe cửa hẹp'  Để được nới giới hạn tăng trưởng tín dụng, một số ngân hàng đang tìm cách lách qua "khe cửa hẹp": tham gia tái cơ cấu tổ chức tín dụng yếu kém để được hưởng trường hợp đặc biệt theo Chỉ thị 04. Sau HDBank, LienVietPostBank đang cân nhắc áp dụng phương thức này. Siết tín dụng, ngân hàng tìm cách lách qua...

Để được nới giới hạn tăng trưởng tín dụng, một số ngân hàng đang tìm cách lách qua "khe cửa hẹp": tham gia tái cơ cấu tổ chức tín dụng yếu kém để được hưởng trường hợp đặc biệt theo Chỉ thị 04. Sau HDBank, LienVietPostBank đang cân nhắc áp dụng phương thức này. Siết tín dụng, ngân hàng tìm cách lách qua...

Bắt khẩn cấp 4 đối tượng YouTuber ẩu đả, gây rối trật tự công cộng03:38

Bắt khẩn cấp 4 đối tượng YouTuber ẩu đả, gây rối trật tự công cộng03:38 Hiện trường vụ 3 người trong một nhà bị sát hại ở Đắk Lắk01:14

Hiện trường vụ 3 người trong một nhà bị sát hại ở Đắk Lắk01:14 Hơn 2 giờ truy bắt đối tượng sinh năm 1995 sát hại Thiếu tá công an01:08

Hơn 2 giờ truy bắt đối tượng sinh năm 1995 sát hại Thiếu tá công an01:08 Vụ 2 anh em làm việc tốt nghi bị đánh dã man ở Bắc Ninh: Camera ghi cảnh trước va chạm01:44

Vụ 2 anh em làm việc tốt nghi bị đánh dã man ở Bắc Ninh: Camera ghi cảnh trước va chạm01:44 Tập đoàn Chị Em Rọt mới chỉ hoàn tiền cho 6 khách hàng09:04

Tập đoàn Chị Em Rọt mới chỉ hoàn tiền cho 6 khách hàng09:04 Người gốc Việt nổ súng ngăn vụ cướp tiệm vàng ở California01:48

Người gốc Việt nổ súng ngăn vụ cướp tiệm vàng ở California01:48 Chân dung nghi phạm 22 tuổi ám sát đồng minh của Tổng thống Mỹ Donald Trump03:08

Chân dung nghi phạm 22 tuổi ám sát đồng minh của Tổng thống Mỹ Donald Trump03:08 Người trình báo mất 30 cây vàng khi ngủ trên ô tô là 'vua kickboxing Việt Nam'09:55

Người trình báo mất 30 cây vàng khi ngủ trên ô tô là 'vua kickboxing Việt Nam'09:55 Thông tin Chính phủ chính thức "điểm mặt" Độ Mixi, nội dung bài viết gây xôn xao02:43

Thông tin Chính phủ chính thức "điểm mặt" Độ Mixi, nội dung bài viết gây xôn xao02:43 Chủ 'Nha khoa Tuyết Chinh' bị bắt khẩn cấp, đình chỉ lập tức cơ sở hoạt động02:32

Chủ 'Nha khoa Tuyết Chinh' bị bắt khẩn cấp, đình chỉ lập tức cơ sở hoạt động02:32 Phó Tổng thống Mỹ khiêng quan tài của nhà hoạt động bị ám sát01:40

Phó Tổng thống Mỹ khiêng quan tài của nhà hoạt động bị ám sát01:40Tin đang nóng

Tin mới nhất

Bắt khẩn cấp Giám đốc và Phó Giám đốc Trung tâm đăng kiểm xe cơ giới 29-07D

Sau khi thay Chủ tịch HĐQT, NCB tiếp tục bổ nhiệm mới một loạt nhân sự cấp cao

Tăng trưởng tín dụng tới 21/12 đạt 10,14%

Giá cà phê hôm nay 24/12: Arabica quay đầu tăng, Robusta lừng khừng khi nhà đầu cơ nghỉ lễ Giáng sinh

Giá tiêu hôm nay 24/12: Chưa nhìn thấy đáy đợt suy giảm, giá tiêu Ấn Độ đảo chiều tăng

Chứng khoán 2020: Phiên giao dịch chưa từng có, vượt ngưỡng 1 tỷ USD

Giá Bitcoin hôm nay 24/12: Bitcoin rực cháy giữa biển lửa thị trường

Tỷ giá USD hôm nay 24/12: Tiếp tục suy giảm

Cổ phiếu HDC tăng nóng, Vietinbank Securities muốn thoái toàn bộ vốn

Giá vàng hôm nay 24/12: Vàng đang trend tăng trong bối cảnh USD suy yếu

VietinBank sẽ trả cổ tức 5% trong năm 2020 thay vì kế hoạch sang 2021

Chứng khoán ngày 24/12: Những cổ phiếu nào được khuyến nghị?

Có thể bạn quan tâm

Tổng thống Trump lo ngại sau vụ bắt các công nhân Hàn Quốc

Thế giới

13:23:47 15/09/2025

Đà Nẵng: Công an phường bắt cặp tình nhân mua bán ma túy

Pháp luật

13:05:35 15/09/2025

Giám khảo nói lý do chọn Nguyễn Thị Yến Nhi là Miss Grand Vietnam 2025

Sao việt

13:02:52 15/09/2025

"Cha đẻ BTS" trình diện cảnh sát, thái độ ra sao khi đối mặt với án chung thân?

Sao châu á

12:51:56 15/09/2025

Lập trình viên đang phải chấp nhận công việc là người dọn rác cho AI

Thế giới số

12:41:40 15/09/2025

Ứng viên số một cho phim hay nhất Oscar 2026

Hậu trường phim

12:41:06 15/09/2025

Làm thế nào để đánh thức làn da xỉn màu, khôi phục vẻ rạng rỡ tự nhiên?

Làm đẹp

12:36:33 15/09/2025

Cá siêu tốt nhưng nhiều người lười ăn, làm món này ai cũng "nghiện"

Ẩm thực

12:32:32 15/09/2025

Ba loại thực phẩm tốt cho gan mà ít người biết

Sức khỏe

12:19:05 15/09/2025

Thanh lịch và tiện dụng với các thiết kế váy suông

Thời trang

12:12:07 15/09/2025

Giá vàng hôm nay 5/11: Giá vàng có thể giảm sâu trong tuần này

Giá vàng hôm nay 5/11: Giá vàng có thể giảm sâu trong tuần này Ngân hàng và “cơn lốc số”

Ngân hàng và “cơn lốc số”

Ngân hàng tự xoay xở kiếm lãi khi room tín dụng hạn hẹp

Ngân hàng tự xoay xở kiếm lãi khi room tín dụng hạn hẹp Tài chính 24h: Ngân hàng khó có cửa nới room tín dụng

Tài chính 24h: Ngân hàng khó có cửa nới room tín dụng Đã có ngân hàng được nới "room" cho vay

Đã có ngân hàng được nới "room" cho vay Thông tin mới nhất về lãi suất tiền gửi tại ngân hàng Bắc Á

Thông tin mới nhất về lãi suất tiền gửi tại ngân hàng Bắc Á Cổ phiếu ngân hàng vẫn "sáng"

Cổ phiếu ngân hàng vẫn "sáng" Lãi suất tiền gửi tại ngân hàng LienVietPostBank cao nhất là bao nhiêu?

Lãi suất tiền gửi tại ngân hàng LienVietPostBank cao nhất là bao nhiêu? Hàng loạt dự án BOT dính phốt, Thống đốc Lê Minh Hưng lo ngân hàng khó thu hồi vốn vay

Hàng loạt dự án BOT dính phốt, Thống đốc Lê Minh Hưng lo ngân hàng khó thu hồi vốn vay LienVietPostbank lỗ từ hoạt động khác kéo lợi nhuận giảm 33% trong quý III

LienVietPostbank lỗ từ hoạt động khác kéo lợi nhuận giảm 33% trong quý III Big 4 NH đua tăng lãi suất huy động: Lãi suất cho vay sẽ tăng 1%?

Big 4 NH đua tăng lãi suất huy động: Lãi suất cho vay sẽ tăng 1%? Tăng trưởng tín dụng khó đạt mục tiêu

Tăng trưởng tín dụng khó đạt mục tiêu HSC: Dự báo tăng trưởng tín dụng ngành ngân hàng là 16%, thấp hơn mục tiêu ban đầu

HSC: Dự báo tăng trưởng tín dụng ngành ngân hàng là 16%, thấp hơn mục tiêu ban đầu Phó thống đốc Ngân hàng Nhà nước nói gì về khống chế tăng trưởng tín dụng 17%?

Phó thống đốc Ngân hàng Nhà nước nói gì về khống chế tăng trưởng tín dụng 17%? Tất tần tật về Nguyễn Thị Yến Nhi - Tân Miss Grand Vietnam: Body nóng bỏng, từng bị Quế Anh đánh bại, học vấn thế nào?

Tất tần tật về Nguyễn Thị Yến Nhi - Tân Miss Grand Vietnam: Body nóng bỏng, từng bị Quế Anh đánh bại, học vấn thế nào? 1 nữ diễn viên qua đời bi thảm ở tuổi 27, còn bị mẹ thực hiện nghi thức "minh hôn"

1 nữ diễn viên qua đời bi thảm ở tuổi 27, còn bị mẹ thực hiện nghi thức "minh hôn" Mẹ Hoa hậu Yến Nhi 20 năm bán vé số, không dám mơ con đăng quang để đổi đời

Mẹ Hoa hậu Yến Nhi 20 năm bán vé số, không dám mơ con đăng quang để đổi đời Sao nữ bị ép mang con đi xét nghiệm ADN: Kết quả 99,99% huyết thống, nhà trai lật lọng "còn 0,01% không phải con ruột"

Sao nữ bị ép mang con đi xét nghiệm ADN: Kết quả 99,99% huyết thống, nhà trai lật lọng "còn 0,01% không phải con ruột" Khánh Thi bật khóc khi Phan Hiển giành huy chương thế giới đầy vẻ vang, tạo hình chiến sĩ yêu nước gây sốt MXH!

Khánh Thi bật khóc khi Phan Hiển giành huy chương thế giới đầy vẻ vang, tạo hình chiến sĩ yêu nước gây sốt MXH! Tóc Tiên mang thai con đầu lòng?

Tóc Tiên mang thai con đầu lòng? Bất ngờ với hình ảnh Kỳ Hân lam lũ bán tàu hũ vỉa hè, còn đâu chân dài sang chảnh bên Mạc Quân ngày nào

Bất ngờ với hình ảnh Kỳ Hân lam lũ bán tàu hũ vỉa hè, còn đâu chân dài sang chảnh bên Mạc Quân ngày nào Vụ tông tử vong nữ sinh tại Hà Nội, lái xe thừa nhận kéo lê nạn nhân để không phải đền bù tiền

Vụ tông tử vong nữ sinh tại Hà Nội, lái xe thừa nhận kéo lê nạn nhân để không phải đền bù tiền "Mỹ nam showbiz" chết không ai kịp đến viếng, giây phút hấp hối còn chẳng thấy mặt vợ con lần cuối

"Mỹ nam showbiz" chết không ai kịp đến viếng, giây phút hấp hối còn chẳng thấy mặt vợ con lần cuối Nguyên nhân khó tin vụ 3 đối tượng xông vào nhà đánh dã man một phụ nữ ở Phú Thọ

Nguyên nhân khó tin vụ 3 đối tượng xông vào nhà đánh dã man một phụ nữ ở Phú Thọ Vụ thảm sát khiến 4 người thương vong: Cậu bé hàng xóm cứu bạn thoát chết

Vụ thảm sát khiến 4 người thương vong: Cậu bé hàng xóm cứu bạn thoát chết "Toang" thật rồi: Tài tử Đậu Kiêu bị ái nữ trùm sòng bạc đuổi cổ khỏi biệt thự, giờ sống chật vật vì rỗng túi?

"Toang" thật rồi: Tài tử Đậu Kiêu bị ái nữ trùm sòng bạc đuổi cổ khỏi biệt thự, giờ sống chật vật vì rỗng túi? Thông tin người phụ nữ xăm mặt danh hài Hoài Linh lên ngực

Thông tin người phụ nữ xăm mặt danh hài Hoài Linh lên ngực Nữ giám đốc chi 11 tỷ đồng để ở bên cấp dưới có vợ, nhận kết đắng

Nữ giám đốc chi 11 tỷ đồng để ở bên cấp dưới có vợ, nhận kết đắng Yêu cô chủ quán phở kiếm tiền giỏi, tôi sụp đổ khi biết quá khứ chấn động

Yêu cô chủ quán phở kiếm tiền giỏi, tôi sụp đổ khi biết quá khứ chấn động Diễn viên 41 tuổi vừa cầu hôn bạn gái bác sĩ kém 16 tuổi: Từng hủy hôn nữ nghệ sĩ nổi tiếng, siêu giàu

Diễn viên 41 tuổi vừa cầu hôn bạn gái bác sĩ kém 16 tuổi: Từng hủy hôn nữ nghệ sĩ nổi tiếng, siêu giàu Hoàn cảnh xót xa của 'bé trai mở cửa cứu bạn', lãnh đạo tỉnh phải đề nghị hỗ trợ

Hoàn cảnh xót xa của 'bé trai mở cửa cứu bạn', lãnh đạo tỉnh phải đề nghị hỗ trợ Không chỉ dàn túi xách, đây mới là chi tiết khiến hội phú bà trong Gió Ngang Khoảng Trời Xanh bị chê kém sang hơn hẳn bản gốc

Không chỉ dàn túi xách, đây mới là chi tiết khiến hội phú bà trong Gió Ngang Khoảng Trời Xanh bị chê kém sang hơn hẳn bản gốc