Năm 2021, phấn đấu đưa trái phiếu chính phủ vào rổ chỉ số quốc tế

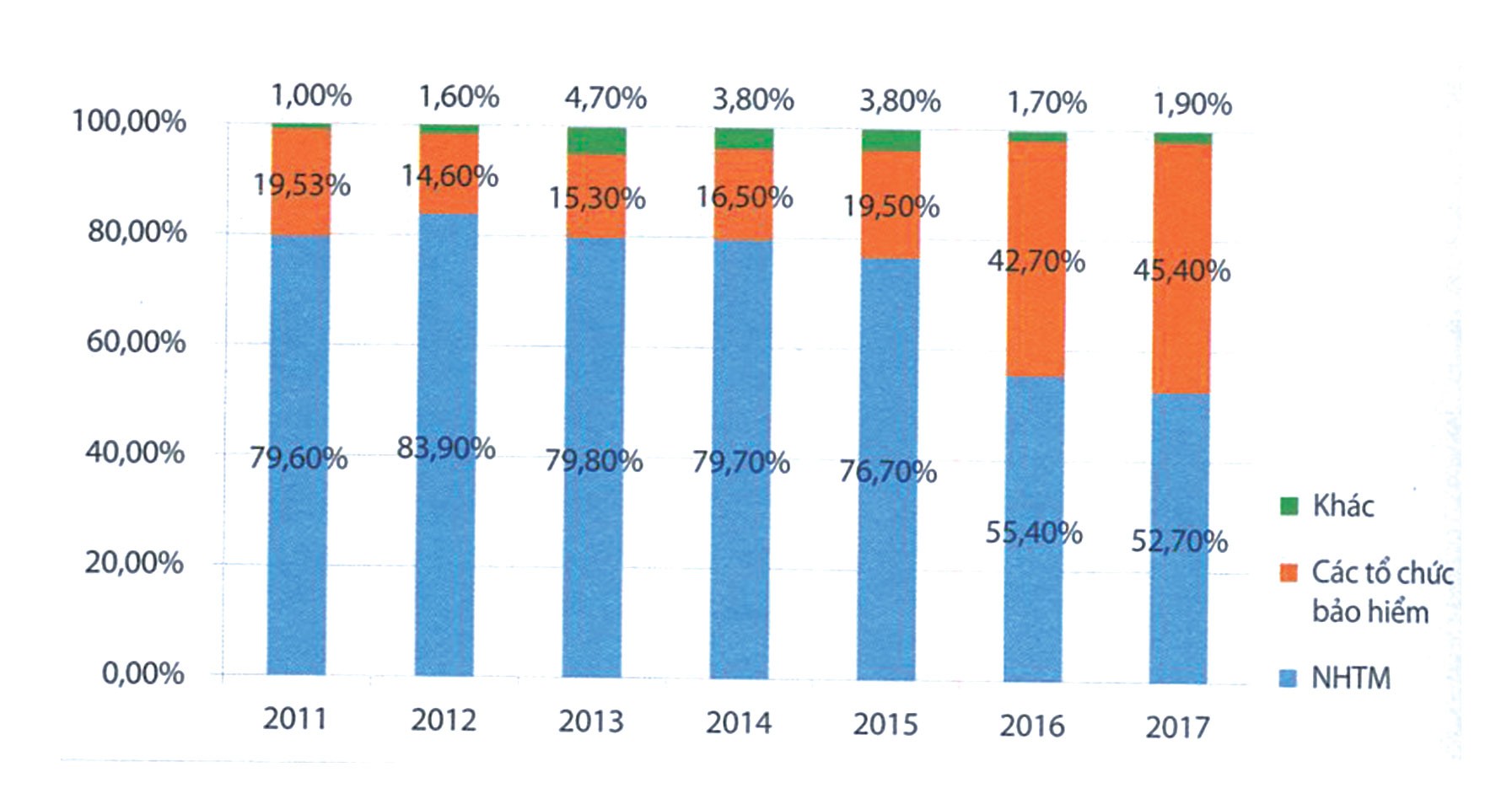

Ông Alwaleed Alatabani, Chuyên gia trưởng tài chính Ngân hàng Thế giới (WB) cho rằng, Việt Nam cần mở rộng hơn mạng lưới nhà đầu tư nắm giữ trái phiếu chính phủ. Các ngân hàng thương mại tại Việt Nam trước đây từng nắm 80% quy mô thị trường trái phiếu, nay giảm xuống còn 50% là một bước tiến bộ. Tuy nhiên, cần khơi rộng sự tham gia của các nhà đầu tư tiềm năng như các công ty bảo hiểm, quỹ hưu trí, nhà đầu tư nước ngoài…

Báo cáo Thị trường trái phiếu Việt Nam lần đầu tiên được Bộ Tài chính công bố vào ngày 10/12/2019 cho biết, cuối năm 2018, các tổ chức tín dụng nắm giữ khoảng 47,8% dư nợ thị trường trái phiếu chính phủ, giảm 28,9% so với mức 76,7% vào cuối năm 2015.

Các tổ chức tài chính phi ngân hàng, bao gồm doanh nghiệp bảo hiểm, bảo hiểm xã hội, các quỹ đầu tư, bảo hiểm tiền gửi… nắm giữ khoảng 52,2% dư nợ thị trường trái phiếu chính phủ.

Trước đó, biểu đồ nắm giữ công cụ nợ này từ năm 2011-2017 cho thấy, tỷ trọng sở hữu của các ngân hàng thương mại nhỏ dần, nhường chỗ cho các nhà đầu tư khác tham gia (xem bảng 1).

Bảng 1: Cơ cấu người mua trái phiếu chính phủ.

Về phía nhà đầu tư nước ngoài, thông tin được ông Trần Văn Dũng, Chủ tịch Ủy ban Chứng khoán Nhà nước chia sẻ mới đây cho biết, chủ thể này hiện mới sở hữu khoảng 1% quy mô thị trường trái phiếu chính phủ.

Video đang HOT

Trong khi nền kinh tế Việt Nam tăng trưởng cao và có triển vọng ổn định, việc khối ngoại nắm giữ quá ít công cụ nợ của Chính phủ là một câu hỏi mà các nhà quản lý cần tìm câu trả lời để thị trường trái phiếu chính phủ phát triển hài hòa hơn.

Chuyên gia WB cho rằng, thị trường trái phiếu chính phủ là nền tảng quan trọng để xây dựng thị trường vốn Việt Nam, vì thị trường này cung cấp công cụ tham chiếu (đường cong lãi suất), đại diện cho sự vận hành của toàn thị trường vốn.

Bên cạnh việc Chính phủ cần tạo điều kiện thuận lợi cho Quỹ hưu trí tư nhân ra đời và khuyến khích các quỹ đầu tư rót vốn vào trái phiếu, nền tảng hàng hóa cần phải cải thiện theo hướng giảm bớt số mã và tăng quy mô trên từng mã.

Trong môi trường cạnh tranh giữa các thị trường vốn khu vực, ông Alwaleed Alatabani khuyến nghị, hàng hóa và các công cụ thị trường cần phát triển tương đương với các thị trường khu vực, như vậy mới có thể tăng sức hấp dẫn với vốn ngoại.

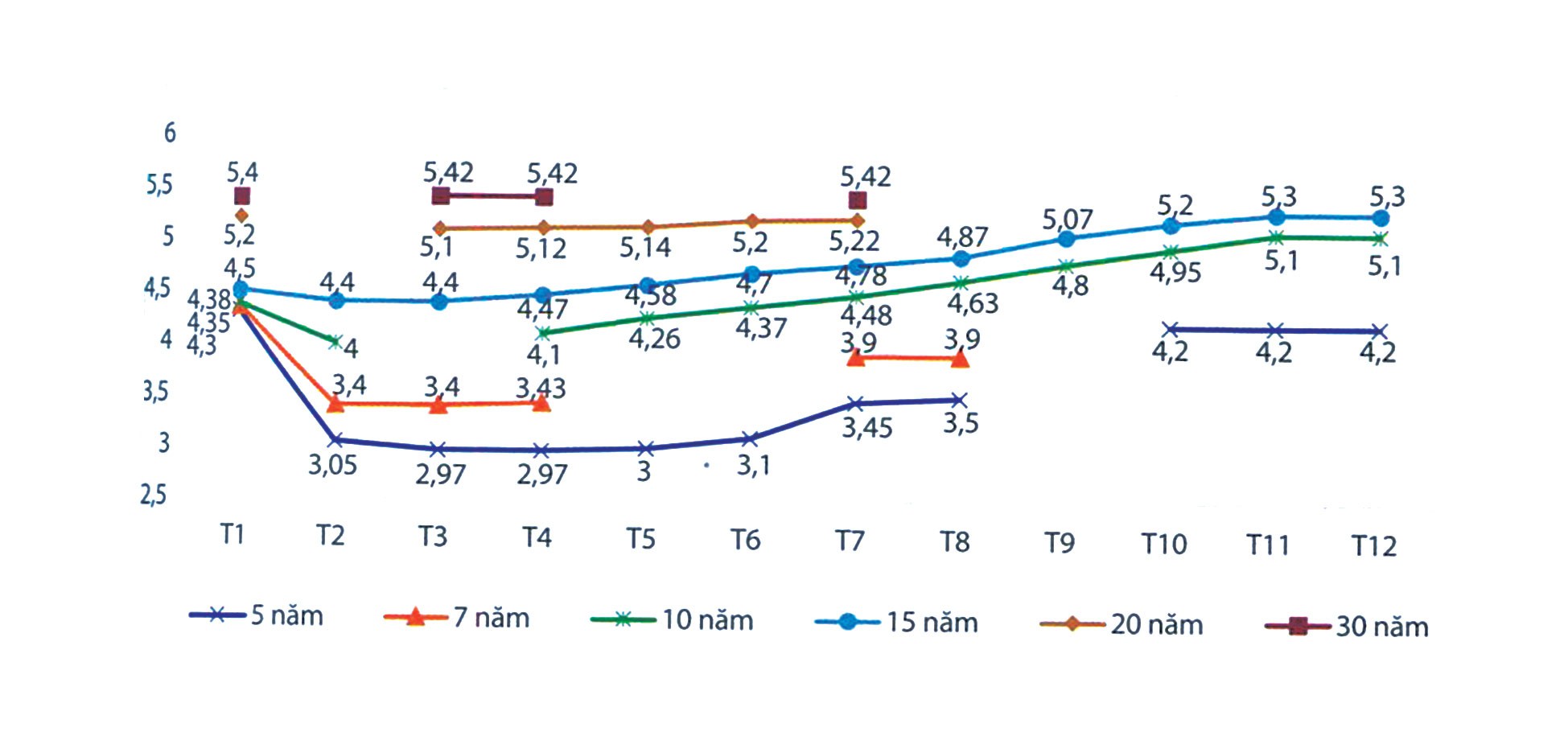

Bảng 2: lãi suất trái phiếu chính phủ theo các kỳ hạn.

Hiện tại, thị trường Việt Nam còn thiếu các sản phẩm chào giá cao kết chắc chắn 2 chiều, chưa có việc cho phép giao dịch trong ngày và loại bỏ yêu cầu ký quỹ…

Bên cạnh đó, điểm hạn chế không nhỏ của thị trường Việt Nam là không cho phép nhà đầu tư ngoại, cụ thể là các nhà đầu tư cá nhân hoặc nhà đầu tư không có sự hiện diện thương mại tại Việt Nam, được sử dụng công cụ phòng ngừa rủi ro tỷ giá.

Ông Phạm Phú Khôi, Hiệp hội Kinh doanh trái phiếu Việt Nam cho rằng, cơ quan quản lý cần đồng bộ hóa nền tảng chính sách và phát triển thêm các sản phẩm hợp khẩu vị nhà đầu tư chuyên nghiệp.

Bà Phan Thị Thu Hiền, Vụ trưởng Vụ Tài chính các ngân hàng và tổ chức tài chính, Bộ Tài chính cho biết, chủ trương của nhà quản lý là ưu tiên phát triển nhà đầu tư dài hạn.

Bên cạnh việc rà soát cơ chế, chính sách để phát triển các quỹ đầu tư trái phiếu, hệ thống quỹ hưu trí tự nguyện; đổi mới cơ chế đầu tư của Bảo hiểm Xã hội Việt Nam theo hướng ngày càng chuyên nghiệp, sẽ phấn đấu đến năm 2021 đưa trái phiếu chính phủ Việt Nam vào các rổ chỉ số trái phiếu quốc tế như JP Morgan, Bloomberg Barclays, Citi World Government để thu hút các quỹ đầu tư và nhà đầu tư nước ngoài đầu tư vào thị trường trái phiếu Việt Nam.

Cùng với đó, sẽ tăng cường hội nhập quốc tế bằng việc tham gia các chương trình, diễn đàn hợp tác quốc tế và khu vực như ASEAN, ASEAN 3, diễn đàn thị trường trái phiếu các nước mới nổi, thị trường trái phiếu xanh để hợp tác trong phát triển thị trường trái phiếu.

Trong khi thị trường trái phiếu chính phủ đặt kế hoạch năm 2021 sẽ vào rổ chỉ số quốc tế thì trên thị trường cổ phiếu, Ủy ban Chứng khoán đang tiếp tục thúc đẩy các tổ chức quốc tế, trong đó có FTSE xem xét nâng hạng cho thị trường chứng khoán Việt Nam trong năm tới.

Một số lãnh đạo cấp vụ tại Ủy ban Chứng khoán và lãnh đạo HOSE trong “đội đặc nhiệm” đã và đang nỗ lực đối thoại với nhà đầu tư quốc tế nhằm giải đáp vướng mắc và cải thiện thiện cảm của họ vào thị trường chứng khoán Việt Nam.

Theo Tinnhanhchungkhoan.vn

Lãi suất trái phiếu chính phủ giảm xuống mức thấp kỷ lục

Trong tháng 11, Kho bạc Nhà nước (KBNN) đã phát hành thành công 13,7 nghìn tỷ đồng trái phiếu Chính phủ, giảm 32% so với tháng trước, với tỷ lệ trúng thầu đạt 79% (tháng 10 đạt gần 100%).

Dù lượng trái phiếu chính phủ (TPCP) phát hành giảm, tổng lượng phát hành bao gồm TPCP và trái phiếu Chính phủ bảo lãnh, tăng 29% so với tháng trước, phản ánh nhu cầu đầu tư trái phiếu vẫn duy trì ở mức cao.

Tính từ đầu năm đến cuối tháng 11, tổng lượng TPCP phát hành đã đạt 187,9 nghìn tỷ đồng, tăng 37% so với cùng kỳ năm trước, hoàn thành 90% kế hoạch cả năm (theo kế hoạch mới đã được điều chỉnh trong tháng 10).

Giá trị giao dịch bình quân ngày đạt 10,5 nghìn tỷ đồng, tăng 13,5% so với tháng trước, mức cao nhất trong 19 tháng qua nhờ nhu cầu lớn từ các nhà đầu tư.

Lãi suất sơ cấp thấp hơn tiếp tục kéo lãi suất thứ cấp xuống mức thấp kỷ lục mới. Tính đến cuối tháng 11, lãi suất các kỳ hạn 1 năm, 5 năm, 10 năm đạt lần lượt là 2,15% (giảm 2 điểm cơ bản), 2,41% (giảm 14 điểm cơ bản) và 3,59% (giảm 10 điểm cơ bản).

Công ty Cổ phần Chứng khoán Bản Việt (VCSC) nhận định, thanh khoản trong hệ thống ngân hàng dần thắt chặt bởi các yếu tố mùa vụ như tăng trưởng tín dụng tăng tốc và nhu cầu giao dịch cao hơn vào thời điểm cuối năm sẽ giúp lãi suất trái phiếu không giảm sâu hơn từ mức hiện tại.

P.V

Theo Petrotimes.vn

Đa dạng hóa nhà đầu tư trái phiếu chính phủ  Lãnh đạo Bộ Tài chính, Ngân hàng Nhà nước, Ủy ban Chứng khoán Nhà nước, Kho bạc Nhà nước, Sở GDCK Hà Nội, Ngân hàng Thế giới cùng một số chuyên gia vừa tham gia một cuộc đối thoại tìm giải pháp phát triển thị trường trái phiếu chính phủ sau 10 năm vận hành thị trường trái phiếu chuyên biệt tại Việt...

Lãnh đạo Bộ Tài chính, Ngân hàng Nhà nước, Ủy ban Chứng khoán Nhà nước, Kho bạc Nhà nước, Sở GDCK Hà Nội, Ngân hàng Thế giới cùng một số chuyên gia vừa tham gia một cuộc đối thoại tìm giải pháp phát triển thị trường trái phiếu chính phủ sau 10 năm vận hành thị trường trái phiếu chuyên biệt tại Việt...

Cảnh sát đột kích "sào huyệt" tổ chức quốc tế lừa đảo hàng trăm tỷ đồng02:24

Cảnh sát đột kích "sào huyệt" tổ chức quốc tế lừa đảo hàng trăm tỷ đồng02:24 Xe Camry quay đầu giữa giao lộ thì "chạm trán" Lexus giá gần chục tỷ đồng00:36

Xe Camry quay đầu giữa giao lộ thì "chạm trán" Lexus giá gần chục tỷ đồng00:36 Công an xác minh clip người đàn ông khuyết tật bị hai thanh niên đi xe máy không mũ bảo hiểm tát vào đầu01:20

Công an xác minh clip người đàn ông khuyết tật bị hai thanh niên đi xe máy không mũ bảo hiểm tát vào đầu01:20 Lời khai của chủ tịch hội nông dân xã đột nhập cướp tại nhà lãnh đạo HĐND tỉnh11:25

Lời khai của chủ tịch hội nông dân xã đột nhập cướp tại nhà lãnh đạo HĐND tỉnh11:25 Khởi tố kẻ 'bắt cá hai tay', đánh gục bạn gái ở quán cà phê khi bị phát hiện21:01

Khởi tố kẻ 'bắt cá hai tay', đánh gục bạn gái ở quán cà phê khi bị phát hiện21:01 Đòn giáng của ông Trump vào Ukraine trước ngưỡng cửa đàm phán với Nga09:07

Đòn giáng của ông Trump vào Ukraine trước ngưỡng cửa đàm phán với Nga09:07 Lời khai của nghi phạm cướp tiệm vàng ở Lâm Đồng01:22

Lời khai của nghi phạm cướp tiệm vàng ở Lâm Đồng01:22 Thực hư clip xe cứu thương chế còi "cố lên, sắp tới rồi" chạy ở TPHCM00:28

Thực hư clip xe cứu thương chế còi "cố lên, sắp tới rồi" chạy ở TPHCM00:28 Ô tô đâm sập cửa nhà dân ở Thái Nguyên, cuốn người đàn ông vào gầm08:05

Ô tô đâm sập cửa nhà dân ở Thái Nguyên, cuốn người đàn ông vào gầm08:05 Ông Trump bất ngờ nặng lời về ông Zelensky, nhiều bên bị sốc08:41

Ông Trump bất ngờ nặng lời về ông Zelensky, nhiều bên bị sốc08:41 Phát biểu của ông Trump về 'người cứu đất nước' gây xôn xao09:24

Phát biểu của ông Trump về 'người cứu đất nước' gây xôn xao09:24Tin đang nóng

Tin mới nhất

Bắt khẩn cấp Giám đốc và Phó Giám đốc Trung tâm đăng kiểm xe cơ giới 29-07D

Sau khi thay Chủ tịch HĐQT, NCB tiếp tục bổ nhiệm mới một loạt nhân sự cấp cao

Tăng trưởng tín dụng tới 21/12 đạt 10,14%

Giá cà phê hôm nay 24/12: Arabica quay đầu tăng, Robusta lừng khừng khi nhà đầu cơ nghỉ lễ Giáng sinh

Giá tiêu hôm nay 24/12: Chưa nhìn thấy đáy đợt suy giảm, giá tiêu Ấn Độ đảo chiều tăng

Chứng khoán 2020: Phiên giao dịch chưa từng có, vượt ngưỡng 1 tỷ USD

Giá Bitcoin hôm nay 24/12: Bitcoin rực cháy giữa biển lửa thị trường

Tỷ giá USD hôm nay 24/12: Tiếp tục suy giảm

Cổ phiếu HDC tăng nóng, Vietinbank Securities muốn thoái toàn bộ vốn

Giá vàng hôm nay 24/12: Vàng đang trend tăng trong bối cảnh USD suy yếu

VietinBank sẽ trả cổ tức 5% trong năm 2020 thay vì kế hoạch sang 2021

Chứng khoán ngày 24/12: Những cổ phiếu nào được khuyến nghị?

Có thể bạn quan tâm

Hàn Quốc bắt giữ người đứng đầu Cơ quan Tình báo Quốc phòng

Thế giới

18:27:02 21/02/2025

Hoa hậu Việt Nam nghi sắp làm phu nhân hào môn lộ hint rời Sen Vàng?

Sao việt

18:22:35 21/02/2025

Bị đuổi khỏi nhà chồng chỉ vì... một miếng thịt kho tàu!

Góc tâm tình

18:12:13 21/02/2025

Cụ ông nộp đơn khiếu nại hàng xóm vì gà trống gáy lúc 3 giờ sáng

Lạ vui

17:22:54 21/02/2025

Mbappe bỏ xa Haaland trong cuộc chiến trở thành số 9 xuất sắc nhất thế giới

Sao thể thao

17:21:20 21/02/2025

Từ Hy Viên qua đời vẫn không yên: Chồng Hàn "nổi dậy" chống đối gia đình vợ

Sao châu á

17:13:54 21/02/2025

Có gì ở gameshow sẽ thay thế 'Anh trai vượt ngàn chông gai', 'Chị đẹp đạp gió'?

Tv show

16:53:03 21/02/2025

Loại hoa được ví là biểu tượng tình yêu, thường được cắm trong nhà nhưng cực độc

Sáng tạo

16:46:41 21/02/2025

Kinh hoàng khoảnh khắc bóng bay phát nổ, bốc cháy ngùn ngụt giữa sự kiện lớn

Netizen

16:43:25 21/02/2025

Giá vàng hôm nay 14/12: Ông Trump tuyên bố đạt được thỏa thuận thương mại, vàng quay đầu lao dốc

Giá vàng hôm nay 14/12: Ông Trump tuyên bố đạt được thỏa thuận thương mại, vàng quay đầu lao dốc Đánh giá lại quy mô GDP giai đoạn 2010-2017: Nhận diện rõ nét hơn bức tranh nền kinh tế

Đánh giá lại quy mô GDP giai đoạn 2010-2017: Nhận diện rõ nét hơn bức tranh nền kinh tế

Giao dịch thị trường trái phiếu Chính phủ đạt 9.000 tỷ đồng/phiên

Giao dịch thị trường trái phiếu Chính phủ đạt 9.000 tỷ đồng/phiên Thị trường trái phiếu chính phủ tăng trưởng 12 lần sau 10 năm

Thị trường trái phiếu chính phủ tăng trưởng 12 lần sau 10 năm Hút vốn hiệu quả từ thị trường trái phiếu Chính phủ

Hút vốn hiệu quả từ thị trường trái phiếu Chính phủ Trái phiếu Chính phủ: Sản phẩm tài chính an toàn, thanh khoản cho các nhà đầu tư

Trái phiếu Chính phủ: Sản phẩm tài chính an toàn, thanh khoản cho các nhà đầu tư BVSC: Vietcombank vẫn còn dư địa tăng trưởng lớn

BVSC: Vietcombank vẫn còn dư địa tăng trưởng lớn Huy động hơn 26 nghìn tỷ TPCP trong tháng 11/2019

Huy động hơn 26 nghìn tỷ TPCP trong tháng 11/2019

Chồng cũ Từ Hy Viên chính thức tái xuất với thái độ gây xôn xao, cuộc chiến giành gia tài căng nhất Cbiz bắt đầu

Chồng cũ Từ Hy Viên chính thức tái xuất với thái độ gây xôn xao, cuộc chiến giành gia tài căng nhất Cbiz bắt đầu Chấn động tin em rể đại gia lợi dụng cái chết Từ Hy Viên công khai có con riêng, danh tính "tiểu tam" lộ diện

Chấn động tin em rể đại gia lợi dụng cái chết Từ Hy Viên công khai có con riêng, danh tính "tiểu tam" lộ diện Rầm rộ danh tính 1 người đẹp nghi được "dọn đường" nối gót Kỳ Duyên thi Miss Universe 2025

Rầm rộ danh tính 1 người đẹp nghi được "dọn đường" nối gót Kỳ Duyên thi Miss Universe 2025 Vợ chồng MC Quyền Linh phản ứng thế nào khi xem Lọ Lem phản pháo antifan?

Vợ chồng MC Quyền Linh phản ứng thế nào khi xem Lọ Lem phản pháo antifan? Trần Hiểu nghi yêu lại bồ cũ của bạn, nhà gái từng tung file ghi âm 18+ chấn động vạch mặt bạn trai ngoại tình

Trần Hiểu nghi yêu lại bồ cũ của bạn, nhà gái từng tung file ghi âm 18+ chấn động vạch mặt bạn trai ngoại tình Giơ ví chứa thẻ thanh tra xây dựng, người đàn ông ở TPHCM bị CSGT khống chế

Giơ ví chứa thẻ thanh tra xây dựng, người đàn ông ở TPHCM bị CSGT khống chế MXH tràn ngập clip Hoàng Cảnh Du đưa gái lạ du lịch Phú Quốc, chuyện tình với Địch Lệ Nhiệt Ba nghi đã "toang"

MXH tràn ngập clip Hoàng Cảnh Du đưa gái lạ du lịch Phú Quốc, chuyện tình với Địch Lệ Nhiệt Ba nghi đã "toang" Taxi đi nhầm đường, nữ sinh nhảy ra khỏi xe vì tưởng mình bị bắt cóc rồi bị đâm tử vong: Tòa tuyên án ra sao với tài xế?

Taxi đi nhầm đường, nữ sinh nhảy ra khỏi xe vì tưởng mình bị bắt cóc rồi bị đâm tử vong: Tòa tuyên án ra sao với tài xế? 'Diễn viên Đình Thế mất ở tuổi 22 mà không kịp nói lời trăng trối'

'Diễn viên Đình Thế mất ở tuổi 22 mà không kịp nói lời trăng trối' Thảm cảnh của ác nữ đẹp nhất màn ảnh: Nghèo túng đến nỗi phải nhặt đồ ăn thừa, nhan sắc tụt dốc thê thảm không nhận ra

Thảm cảnh của ác nữ đẹp nhất màn ảnh: Nghèo túng đến nỗi phải nhặt đồ ăn thừa, nhan sắc tụt dốc thê thảm không nhận ra Vụ thi thể không nguyên vẹn: Lời khai rợn người của gã chồng giết vợ

Vụ thi thể không nguyên vẹn: Lời khai rợn người của gã chồng giết vợ Trước khi qua đời, Kim Sae Ron lên sân thượng khóc nức nở vì lời xin lỗi muộn màng từ phóng viên Hàn

Trước khi qua đời, Kim Sae Ron lên sân thượng khóc nức nở vì lời xin lỗi muộn màng từ phóng viên Hàn TP.HCM: Nam thanh niên rơi lầu 4 chung cư trong tình trạng không mặc quần áo

TP.HCM: Nam thanh niên rơi lầu 4 chung cư trong tình trạng không mặc quần áo Truy tố người mẫu lai Đinh Nhikolai tàng trữ trái phép chất ma túy

Truy tố người mẫu lai Đinh Nhikolai tàng trữ trái phép chất ma túy Hoa hậu Hoàn vũ Catriona Gray chia tay hôn phu sau 5 năm, danh tính "trà xanh" lộ diện?

Hoa hậu Hoàn vũ Catriona Gray chia tay hôn phu sau 5 năm, danh tính "trà xanh" lộ diện? Vợ 3 kém 29 tuổi nhắc Bảo Chung: "Quãng đời còn lại đừng có ai nữa nhé!"

Vợ 3 kém 29 tuổi nhắc Bảo Chung: "Quãng đời còn lại đừng có ai nữa nhé!"