Năm 2016: “Sức khỏe” ngân hàng “mong manh” vì nợ xấu và lãi suất

Tại hội thảo công bố Báo cáo tổng quan thị trường tài chính 2015 và chỉ dẫn cảnh báo do Uỷ ban Giám sát Tài chính Quốc gia tổ chức ngày 14/3, ở Hà Nội, các đại biểu tỏ ra lo ngại về việc nợ xấu có thể phát sinh trong thời gian tới, cũng như việc lãi suất huy động và cho vay đang có chiều hướng tăng lên sẽ khiến cho doanh nghiệp khó có thể mở rộng sản xuất kinh doanh.

Các đại biểu tại hội thảo. (Ảnh: PV/Vietnam )

Lo ngại nợ xấu phát sinh

Theo số liệu của Uỷ ban Giám sát tài chính quốc gia cho thấy, chất lượng tín dụng có sự cải thiện trong năm 2015, nợ quá hạn là 179.501 tỷ đồng, tỷ lệ nợ quá hạn là 4,4% (năm 2014 là 5,3%). Nợ xấu là 119.660 tỷ đồng, tương đương tỷ lệ 2,9% (năm 2014 là 3,7%), giá trị tuyệt đối khoảng 120.000 tỷ đồng. Nhưng nợ xấu bán cho Công ty Quản lý tài sản (VAMC) hiện đã là 243.000 tỷ đồng, gấp đôi số nợ xấu hạch toán trên sổ sách của ngân hàng.

Tại hội thảo, Chủ tịch Uỷ ban Giám sát tài chính quốc gia Vũ Viết Ngoạn cho rằng, khu vực ngân hàng tuy cải thiện nhưng chất lượng chưa cao thể hiện ở chất lượng tài sản, đặc biệt là nợ xấu.

“Nợ bán cho VAMC các ngân hàng vẫn phải trích lập dự phòng rủi ro khiến gánh nặng tài chính thêm đè nặng. Chưa kể, chênh lệch lãi suất đầu vào-đầu ra không hề nhỏ, nên nếu trừ đi tất cả các khoản trích lập, chi phí… thì thực chất lợi nhuận của các ngân hàng là rất thấp. Nợ xấu tiếp tục là gánh nặng, nếu không có thêm cách giải quyết ngoài giải pháp hiện tại thì đây vẫn sẽ là điểm nghẽn lớn của hệ thống ngân hàng trong năm 2016,” người đứng đầu Ủy ban Giám sát băn khoăn.

Cùng quan điểm, ông Lê Đức Thúy, nguyên Thống đốc Ngân hàng Nhà nước cho rằng: “Ai cũng nói rằng nợ xấu là một vấn đề lớn của hệ thống ngân hàng. Nhưng tôi lại nghĩ khác nếu là dưới 3% thì sao lại là vấn đề lớn vì kinh doanh ngân hàng thì phải luôn có nợ xấu mà việc đưa nợ xấu về dưới 3% trong thời gian qua là quá tốt. Nhưng chúng ta cũng biết rằng vẫn còn nhiều tổ chức tín dụng đánh giá nợ xấu chưa theo chuẩn mực của thế giới .”

Video đang HOT

Bên cạnh đó, theo ông Thúy, một phần không nhỏ nợ xấu nằm ở VAMC.

Theo quan điểm của nguyên Thống đốc, cần xem lại tư duy cho rằng không được dùng ngân sách nhà nước hay nói cách khác là tiền thuế dân để hỗ trợ, xử lý nợ xấu.

Ông Thúy nêu quan điểm, nếu để ngành ngân hàng sang một bên mà nền kinh tế vẫn phát triển thì không còn phải bàn. Thế nhưng, sức khỏe của nền kinh tế gắn với ngân hàng, ngành ngân hàng là huyết mạch của nền kinh tế. Nên nếu nhìn nhận theo hướng cứ để mặc, kệ nó cho nó tự xử lý là thiếu trách nhiệm.

Lãi suất cho vay có thể tăng lên từ 1-2%

Những lo ngại về mặt bằng lãi suất cho vay sẽ tăng trong năm 2016 một lần nữa được các chuyên gia nêu lên tại hội thảo. Ông Lê Đức Thúy cho rằng, áp lực thanh khoản đang tăng lên. Lãi suất đang tiếp tục tăng và theo tính toán có thể tăng 1-2% so với mặt bằng năm 2015. Như vậy không thể đơn giản nói rằng doanh nghiệp vẫn có thể mở rộng sản xuất kinh doanh một cách bình thường như năm ngoái được.

Theo ông Thúy, cần có những phân tích về việc mất cân đối giữa huy động vốn nội, ngoại tệ với cho vay hiện nay. Vị chuyên gia này cũng nói, gửi USD vào ngân hàng lãi suất 0% mà vẫn không làm cho người dân chuyển sang VND gửi chứng tỏ chính sách này vẫn chưa giúp huy động được hiệu quả các nguồn vốn.

Phó Chủ tịch Ủy ban Giám sát Tài chính Quốc gia Trương Văn Phước cũng nêu lên những bất cập trong việc vốn cho vay trung và dài hạn tăng nhanh, gây áp lực lên lãi suất. Tín dụng trung dài hạn năm 2015 tăng 31,1%, trong đó có nguyên nhân từ khu vực bất động sản và việc cơ cấu lại nợ cho các doanh nghiệp theo Quyết định 780.

Bên cạnh đó, cơ cấu vốn, vấn đề thanh khoản của các ngân hàng cũng là yếu tố đáng bàn.

Cũng theo ông Nguyễn Viết Ngoạn, lâu nay các nhà băng vẫn sống dựa vào nguồn vốn ngắn hạn. Tỷ lệ huy động vốn của các nhà băng trong các bản báo cáo thường là 60-70%, nhưng chủ yếu là kỳ hạn dưới 1 năm, kỳ hạn huy động dài 24 tháng, hoặc 36 là “cực kỳ hiếm.”

Ông Ngoạn nhấn mạnh, hệ thống ngân hàng đang tiềm ẩn rủi ro thanh khoản. Nguyên nhân chủ yếu do tín dụng trung dài hạn tăng trưởng trên 50%, trong khi vốn huy động trung dài hạn chỉ 10%. Đáng nói, tỷ lệ sử dụng vốn ngắn hạn cho vay trung dài hạn lên tới 31,8%, trong khi năm 2014 chỉ là 20,2%.

“Nếu nhà điều hành không có giải pháp điều chỉnh kịp thời thì các ngân hàng sẽ lâm vào khó khăn thanh khoản, sức khoẻ tiếp tục “mỏng manh” và không thể được coi là trụ cột, bệ đỡ bền vững của nền kinh tế được,” ông Ngoạn cảnh báo.

Trên thực tế từ sau Tết Nguyên đán, mặt bằng lãi suất liên tục dâng cao do các nhà băng tăng cường huy động vốn. Hiện cuộc đua lãi suất huy động trên 13 tháng đã vượt lên trên 8%/năm./.

Theo Vietnam

Lãi suất có thể tăng trong năm 2016

Sự cải thiện mạnh mẽ của tín dụng trong năm 2015 khiến một số ngân hàng thương mại bắt đầu tăng lãi suất huy động tại các kỳ hạn ngắn, với mức tăng 0,2 - 0,5%/năm.

Trong 11 tháng đầu năm 2015, tăng trưởng tín dụng toàn hệ thống ngân hàng đạt 13,98%, tăng đáng kể so với mức 10% cùng kỳ năm ngoái.

Trong 11 tháng đầu năm 2015, tăng trưởng tín dụng toàn hệ thống ngân hàng đạt 13,98%, tăng đáng kể so với mức 10% cùng kỳ năm ngoái. Ông Nguyễn Đức Long, Phó vụ trưởng Vụ Chính sách tiền tệ (Ngân hàng Nhà nước) cho biết, tăng trưởng tín dụng năm 2015 có thể đạt 18%.

Chính sự cải thiện mạnh mẽ của tín dụng, một số ngân hàng thương mại đã bắt đầu tăng lãi suất huy động tại các kỳ hạn ngắn, với mức tăng 0,2 - 0,5%/năm. Hiện mặt bằng lãi suất huy động VND phổ biến ở mức 0,8 - 1%/năm đối với tiền gửi không kỳ hạn và có kỳ hạn dưới 1 tháng; 4,5 - 5,4%/năm đối với tiền gửi có kỳ hạn từ 1 tháng đến dưới 6 tháng; 5,4 - 6,5%/năm đối với tiền gửi có kỳ hạn từ 6 tháng đến dưới 12 tháng; kỳ hạn trên 12 tháng ở mức 6,4 - 7,2%/năm. Lãi suất huy động USD bằng mức trần do Ngân hàng Nhà nước quy định là 0%/năm đối với tiền gửi của tổ chức và 0,25%/năm đối với tiền gửi của dân cư.

Trong năm nay, huy động vốn của nhiều ngân hàng tăng trưởng chậm hơn so với tăng trưởng tín dụng. Cụ thể, Ngân hàng TMCP Quân đội (MB), Ngân hàng TMCP Sài Gòn Thương Tín (Sacombank), Ngân hàng TMCP Á Châu (ACB), Ngân hàng Công thương Việt Nam (VietinBank) huy động vốn tính đến cuối tháng 9/2015 lần lượt tăng 4%; 12,8%; 9,5%; 10,5% so với đầu năm 2015. Trong khi đó, dư nợ tín dụng của các nhà băng này lại tăng khá cao, lần lượt tăng 13%, 13,8%, 12,8% và 13,5%. Điều này đã tạo sức ép lên huy động tiết kiệm của ngân hàng để đảm bảo thanh khoản.

Báo cáo thị trường nợ mới đây của Công ty Chứng khoán Ngân hàng Quân đội (MBS) cho biết, lãi suất liên ngân hàng đã tăng ở các kỳ hạn qua đêm đến 1 tháng trong 2 tuần cuối tháng 11/2015, do nhu cầu nguồn cầu vốn ngắn hạn tăng, mặc dù Ngân hàng Nhà nước đã bơm thanh khoản mạnh mẽ vào hệ thống. Tuy nhiên, thanh khoản của hệ thống ngân hàng nhìn chung vẫn dồi dào thể hiện qua mức lãi suất kỳ hạn qua đêm được duy trì ở mức hợp lý.

Tuy lạm phát ở mức thấp và người gửi tiền vẫn được hưởng lãi suất thực dương, song theo TS. Nguyễn Trí Hiếu, chuyên gia tài chính - ngân hàng, áp lực tỷ giá tăng cao khi Cục Dự trữ Liên bang Mỹ (Fed) vừa tăng lãi suất đồng USD thêm 0,25% thì khả năng lãi suất cũng sẽ khó tránh biến động nhẹ.

Đồng quan điểm, ông Trần Thanh Hải, Chủ tịch HĐQT Công ty Đầu tư và Kinh doanh Vàng Việt Nam (VGB) cho rằng, việc Fed tăng lãi suất không chỉ tác động đến vàng, mà còn đến các loại hàng hóa khác và với cả lãi suất tiết kiệm VND.

Xu hướng dịch chuyển tiết kiệm qua các kênh đầu tư khác, trong đó có ngoại tệ, bất động sản... là khó tránh. Thực tế cho thấy, mặc dù lãi suất tiền gửi tiết kiệm USD đã được Ngân hàng Nhà nước đưa về mức bằng 0%/năm đối với tổ chức và 0,25%/năm áp dụng cho cá nhân, song tiết kiệm ngoại tệ vẫn tăng trong 11 tháng đầu năm nay.

Cụ thể, vốn huy động bằng nội tệ của các ngân hàng trên địa bàn TP.HCM theo báo cáo của UBND TP.HCM đến cuối tháng 11/2015 đạt 1.270.000 tỷ đồng, chiếm 84% tổng vốn huy động, tăng 12,18% so với cuối 2014; vốn huy động bằng ngoại tệ đạt 235.100 tỷ đồng, chiếm 16% tổng vốn huy động, tăng 11,05% so với cuối 2014.

Mặc dù cho biết, lãi suất sẽ tiếp tục ổn định, song lãnh đạo Ngân hàng Nhà nước cũng khẳng định, lãi suất chưa thể giảm tiếp. Phó thống đốc Ngân hàng Nhà nước Nguyễn Thị Hồng từng khẳng định, cơ quan điều hành chưa có kế hoạch giảm trần lãi suất cho vay. Trước đó, mặt bằng cho vay ngắn hạn giảm về mức 7 - 9%, trung và dài hạn vẫn trên 10% và một số doanh nghiệp nhỏ vẫn phải vay với mức 11 - 12%. Vì vậy, lãi suất tái tăng sẽ là nỗi lo không nhỏ cho những người có nhu cầu vay vốn.

Theo_Tin Nhanh Chứng Khoán

Ba mục tiêu và nỗ lực của hệ thống ngân hàng  Nỗ lực thực hiện nhiều mục tiêu, ngân hàng Việt Nam được các tổ chức xếp hạng tín nhiệm quốc tế có đánh giá tích cực về việc cơ cấu lại các TCTD của Việt Nam. Do ảnh hưởng của khủng hoảng kinh tế thế giới cùng với những khó khăn nội tại của nền kinh tế trong nước giai đoạn từ năm...

Nỗ lực thực hiện nhiều mục tiêu, ngân hàng Việt Nam được các tổ chức xếp hạng tín nhiệm quốc tế có đánh giá tích cực về việc cơ cấu lại các TCTD của Việt Nam. Do ảnh hưởng của khủng hoảng kinh tế thế giới cùng với những khó khăn nội tại của nền kinh tế trong nước giai đoạn từ năm...

Vụ 2 anh em làm việc tốt nghi bị đánh dã man ở Bắc Ninh: Camera ghi cảnh trước va chạm01:44

Vụ 2 anh em làm việc tốt nghi bị đánh dã man ở Bắc Ninh: Camera ghi cảnh trước va chạm01:44 Người trình báo mất 30 cây vàng khi ngủ trên ô tô là 'vua kickboxing Việt Nam'09:55

Người trình báo mất 30 cây vàng khi ngủ trên ô tô là 'vua kickboxing Việt Nam'09:55 Thông tin Chính phủ chính thức "điểm mặt" Độ Mixi, nội dung bài viết gây xôn xao02:43

Thông tin Chính phủ chính thức "điểm mặt" Độ Mixi, nội dung bài viết gây xôn xao02:43 Hé lộ profile sốc của Trương Huyền Đức, phù thủy chỉnh màu tại lễ diễu binh A8002:56

Hé lộ profile sốc của Trương Huyền Đức, phù thủy chỉnh màu tại lễ diễu binh A8002:56 Đường Lên Đỉnh Olympia bắt nguồn từ đâu, bí ẩn về tên gọi gây sốc?03:03

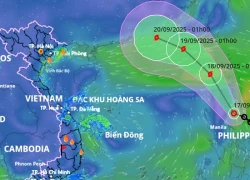

Đường Lên Đỉnh Olympia bắt nguồn từ đâu, bí ẩn về tên gọi gây sốc?03:03 Bão số 7 Tapah đạt cấp cực đại, hoàn lưu có thể gây mưa lớn trên 300mm14:49

Bão số 7 Tapah đạt cấp cực đại, hoàn lưu có thể gây mưa lớn trên 300mm14:49 TP Hồ Chí Minh: Xác minh nhóm thanh niên hành hung đôi nam nữ giữa đường00:59

TP Hồ Chí Minh: Xác minh nhóm thanh niên hành hung đôi nam nữ giữa đường00:59 Tảng đá khổng lồ lăn từ đỉnh núi làm biến dạng đường ray sắt00:17

Tảng đá khổng lồ lăn từ đỉnh núi làm biến dạng đường ray sắt00:17 Mr. Nawat công bố giá vé Miss Universe 2025, cao nhất 40 triệu đồng02:55

Mr. Nawat công bố giá vé Miss Universe 2025, cao nhất 40 triệu đồng02:55 Nóng: Ngày mai 9.9, thanh tra các doanh nghiệp kinh doanh vàng08:43

Nóng: Ngày mai 9.9, thanh tra các doanh nghiệp kinh doanh vàng08:43 An Giang: Cháy 4 căn nhà, nghi do bất cẩn khi thắp nhang08:54

An Giang: Cháy 4 căn nhà, nghi do bất cẩn khi thắp nhang08:54Tiêu điểm

Tin đang nóng

Tin mới nhất

Phát hiện thi thể nam giới đã phân hủy trong vườn sầu riêng

Nam sinh trường Y ở Hà Nội mất liên lạc bí ẩn sau khi rời nhà vào buổi sáng

Xử phạt tài xế ô tô để trẻ em thò đầu ra ngoài qua cửa sổ trời

Hai người tử vong trên ruộng lúa

Xác minh xe bồn vượt đèn đỏ ở TPHCM

Vụ xe tải lao vào chợ chuối: "Khi tôi mở mắt ra, cảnh tượng thật đáng sợ"

Con nhỏ bị cô tát, phụ huynh bức xúc đăng lên mạng khi trường im lặng

4 ngư dân bám thùng xốp trôi dạt nhiều giờ trên biển ở An Giang

Kẻ bịt mặt đột nhập chung cư mini ở Hà Nội, trộm túi xách, sàm sỡ cô gái trong đêm

Danh tính nạn nhân vụ xe tải lao vào chợ chuối ở Quảng Trị, có 3 người quốc tịch Lào

Lời khai của tài xế vụ xe tải đâm vào chợ chuối khiến 3 người chết ở Quảng Trị

Áp thấp nhiệt đới sắp vào Biển Đông, thời điểm có thể mạnh lên thành bão số 8

Có thể bạn quan tâm

Lan Phương kể góc khuất hôn nhân, thu nhập 7 tỷ đồng/năm tại phiên tòa ly hôn chồng Tây

Sao việt

23:59:15 17/09/2025

Đây có đúng là Kim Yoo Jung không vậy?

Hậu trường phim

23:56:38 17/09/2025

MV chủ đề Anh Trai Say Hi mùa 2 đã ra lò: Từ đầu đến cuối như là Rap Việt!

Nhạc việt

23:49:39 17/09/2025

Chỉ còn 99 ngày nữa, cả nước sẽ nghe nhạc của nữ ca sĩ này: "Bỏ túi" 80 tỷ đồng/năm nhờ 15 phút ngẫu hứng từ 30 năm trước

Nhạc quốc tế

23:44:44 17/09/2025

Cướp tài sản ở Thanh Hóa, bị bắt tại Hà Nội

Pháp luật

23:07:08 17/09/2025

Xe hết pin đột ngột, cha mẹ phải đập cửa kính để cứu con mắc kẹt bên trong

Ôtô

23:03:39 17/09/2025

Nga cảnh báo tấn công lực lượng quân sự châu Âu ở Ukraine

Thế giới

23:00:24 17/09/2025

Gia thế giàu có của 'thần tiên tỷ tỷ' Lưu Diệc Phi

Sao châu á

22:44:17 17/09/2025

Hollywood sững sờ trước sự ra đi của huyền thoại màn ảnh Robert Redford

Sao âu mỹ

22:40:56 17/09/2025

Soi cận dàn Anh Trai Say Hi mùa 2 ngoài đời thực: Quá nửa lạ lẫm không biết là ai, nhìn qua như 1 catalog tóc đủ màu!

Tv show

21:55:31 17/09/2025

Mạo danh để lên máy bay, khách bị phạt hơn 7 triệu đồng

Mạo danh để lên máy bay, khách bị phạt hơn 7 triệu đồng Chợ nổi Cái Răng là di sản văn hoá phi vật thể quốc gia

Chợ nổi Cái Răng là di sản văn hoá phi vật thể quốc gia

Chấm dứt giải ngân gói 30.000 tỷ đồng: Đẩy người thu nhập thấp đến tín dụng đen

Chấm dứt giải ngân gói 30.000 tỷ đồng: Đẩy người thu nhập thấp đến tín dụng đen Người thu nhập thấp sẽ được vay vốn nhà ở xã hội từ NHCSXH

Người thu nhập thấp sẽ được vay vốn nhà ở xã hội từ NHCSXH PVcomBank tặng thêm lãi suất cho khách hàng nữ

PVcomBank tặng thêm lãi suất cho khách hàng nữ Kinh nghiệm gửi 500 triệu được 1 tỷ của cựu nhân viên ngân hàng

Kinh nghiệm gửi 500 triệu được 1 tỷ của cựu nhân viên ngân hàng Thấy gì từ chuyện lợi nhuận ngân hàng khởi sắc?

Thấy gì từ chuyện lợi nhuận ngân hàng khởi sắc? Tín dụng vẫn là nguồn vốn quan trọng nhất với bất động sản

Tín dụng vẫn là nguồn vốn quan trọng nhất với bất động sản Lo thị trường 'sập', giới BĐS kiến nghị không siết tín dụng

Lo thị trường 'sập', giới BĐS kiến nghị không siết tín dụng Kinh tế Việt Nam 2016 sẽ ra sao khi đồng tiền của nhóm 'Tứ cường' biến động?

Kinh tế Việt Nam 2016 sẽ ra sao khi đồng tiền của nhóm 'Tứ cường' biến động? Vay tiêu dùng cần lưu ý điều gì?

Vay tiêu dùng cần lưu ý điều gì? Đầu năm sức tiêu thụ vốn chậm

Đầu năm sức tiêu thụ vốn chậm Ổn định và phát triển hệ thống ngân hàng

Ổn định và phát triển hệ thống ngân hàng Hệ thống ngân hàng: Những tín hiệu lạc quan

Hệ thống ngân hàng: Những tín hiệu lạc quan Hi hữu: Xây nhầm nhà trên đất của người khác rồi đề nghị... mua lại đất

Hi hữu: Xây nhầm nhà trên đất của người khác rồi đề nghị... mua lại đất Công an làm rõ vụ nữ nhân viên cửa hàng quần áo bị 'quấy rối' ở Ninh Bình

Công an làm rõ vụ nữ nhân viên cửa hàng quần áo bị 'quấy rối' ở Ninh Bình Vụ 2 vợ chồng tử vong trước nhà cổng nhà: Hé lộ nguyên nhân ban đầu

Vụ 2 vợ chồng tử vong trước nhà cổng nhà: Hé lộ nguyên nhân ban đầu Tài xế kéo lê nạn nhân và "luật ngầm" vô nhân tính

Tài xế kéo lê nạn nhân và "luật ngầm" vô nhân tính Công an Hà Nội thông tin bất ngờ về vụ cháy khiến 4 người trong một gia đình tử vong

Công an Hà Nội thông tin bất ngờ về vụ cháy khiến 4 người trong một gia đình tử vong Vụ xe tải lao vào chợ: Chồng đau đớn chứng kiến vợ mang bầu 8 tháng tử nạn

Vụ xe tải lao vào chợ: Chồng đau đớn chứng kiến vợ mang bầu 8 tháng tử nạn Vụ cháy 4 người chết: Hà Nội truy trách nhiệm cá nhân, tổ chức liên quan

Vụ cháy 4 người chết: Hà Nội truy trách nhiệm cá nhân, tổ chức liên quan Tin mới nhất về áp thấp nhiệt đới: Đổi hướng liên tục, Biển Đông có thể sắp đón bão số 8

Tin mới nhất về áp thấp nhiệt đới: Đổi hướng liên tục, Biển Đông có thể sắp đón bão số 8 Nữ nghệ sĩ công khai bạn trai Việt kiều ở tuổi U60: 2 lần đổ vỡ tình cảm, từng yêu trai trẻ kém 18 tuổi

Nữ nghệ sĩ công khai bạn trai Việt kiều ở tuổi U60: 2 lần đổ vỡ tình cảm, từng yêu trai trẻ kém 18 tuổi Siêu thảm đỏ LHP Busan 2025: Lisa (BLACKPINK) hóa "tiên hoa" sexy cực chặt chém, Han So Hee mặc xấu hết cứu!

Siêu thảm đỏ LHP Busan 2025: Lisa (BLACKPINK) hóa "tiên hoa" sexy cực chặt chém, Han So Hee mặc xấu hết cứu! Hot girl Vbiz từ bỏ hào quang, lấy chồng đại gia, sống trong biệt thự trăm tỷ, U40 nhìn như chị gái của con trai

Hot girl Vbiz từ bỏ hào quang, lấy chồng đại gia, sống trong biệt thự trăm tỷ, U40 nhìn như chị gái của con trai Con trai 16 tuổi, cao 1m8 của "nam thần số 1 màn ảnh" Lâm Chí Dĩnh bị cấm lộ mặt vì... xấu?

Con trai 16 tuổi, cao 1m8 của "nam thần số 1 màn ảnh" Lâm Chí Dĩnh bị cấm lộ mặt vì... xấu? Vụ 'chặt chém' 2,5 triệu đồng/cuốc xe: Khởi tố tài xế

Vụ 'chặt chém' 2,5 triệu đồng/cuốc xe: Khởi tố tài xế Đúng 10 ngày tới (27/9/2025), 3 con giáp làm giàu không khó, vượng phát bất ngờ, sớm gia nhập hội đại gia trăm tỷ, ngồi mát ăn bát vàng

Đúng 10 ngày tới (27/9/2025), 3 con giáp làm giàu không khó, vượng phát bất ngờ, sớm gia nhập hội đại gia trăm tỷ, ngồi mát ăn bát vàng Vì sao bộ phim Hàn đầy sắc màu âm mưu và quyền lực này lại được kỳ vọng là bom tấn của năm, vừa xem đã thấy cực cuốn, không dứt ra nổi?

Vì sao bộ phim Hàn đầy sắc màu âm mưu và quyền lực này lại được kỳ vọng là bom tấn của năm, vừa xem đã thấy cực cuốn, không dứt ra nổi? Xét xử vụ giết người xảy ra cách đây 40 năm ở Hà Nội, tòa trả hồ sơ lần hai

Xét xử vụ giết người xảy ra cách đây 40 năm ở Hà Nội, tòa trả hồ sơ lần hai "Nữ thần thanh xuân" bị tố hãm hại mỹ nam Vu Mông Lung

"Nữ thần thanh xuân" bị tố hãm hại mỹ nam Vu Mông Lung Vụ chồng bị phạt tù vì quan hệ với vợ: Tòa không chấp nhận hoãn thi hành án

Vụ chồng bị phạt tù vì quan hệ với vợ: Tòa không chấp nhận hoãn thi hành án Rộ tin sốc về tính mạng của Ngô Diệc Phàm trong tù

Rộ tin sốc về tính mạng của Ngô Diệc Phàm trong tù Cặp đôi ngôn tình trục trặc vì nhà trai lén "ăn chả ăn nem" nhiều lần, nữ hoàng rating tuyên bố đổ vỡ hôn nhân?

Cặp đôi ngôn tình trục trặc vì nhà trai lén "ăn chả ăn nem" nhiều lần, nữ hoàng rating tuyên bố đổ vỡ hôn nhân? Hội nghệ sĩ đã "căng", đòi làm rõ cái chết gây sốc của nam diễn viên đẹp hơn cả Dương Mịch

Hội nghệ sĩ đã "căng", đòi làm rõ cái chết gây sốc của nam diễn viên đẹp hơn cả Dương Mịch Drama cực căng: Bị Cát Phượng chê phũ phàng, đạo diễn Có Chơi Có Chịu tuyên bố dùng tới pháp lý

Drama cực căng: Bị Cát Phượng chê phũ phàng, đạo diễn Có Chơi Có Chịu tuyên bố dùng tới pháp lý Nam chính Mưa Đỏ lần đầu chạm mặt người yêu cũ tại sự kiện, lộ thái độ khiến cả cõi mạng tiếc đứt ruột

Nam chính Mưa Đỏ lần đầu chạm mặt người yêu cũ tại sự kiện, lộ thái độ khiến cả cõi mạng tiếc đứt ruột Cái kết cho cuộc hôn nhân đầy sóng gió của Châu Huệ Mẫn

Cái kết cho cuộc hôn nhân đầy sóng gió của Châu Huệ Mẫn Ra mắt nhà bạn trai sắp cưới, thấy anh chồng tương lai, tôi bủn rủn buột miệng nói 5 từ khiến tất cả quay lại nhìn với ánh mắt đáng sợ

Ra mắt nhà bạn trai sắp cưới, thấy anh chồng tương lai, tôi bủn rủn buột miệng nói 5 từ khiến tất cả quay lại nhìn với ánh mắt đáng sợ Cha đẻ hit quốc dân 6,5 tỷ view tiết lộ sự thật về ca khúc vận vào đời của cố nghệ sĩ Mai Phương

Cha đẻ hit quốc dân 6,5 tỷ view tiết lộ sự thật về ca khúc vận vào đời của cố nghệ sĩ Mai Phương