Mùa M&A 2020 bắt đầu

Mùa đại hội cổ đông năm 2020 bắt đầu, giới đầu tư đang săn đón thông tin mới, đặc biệt là mua bán – sáp nhập (M&A), vì dịch Covid-19 khiến các doanh nghiệp đẩy nhanh tiến trình tái cấu trúc. Không ít thương vụ M&A trong nhiều lĩnh vực dần lộ diện.

Lĩnh vực thực phẩm

Đình đám thời gian qua là câu chuyện sáp nhập 2 công ty con vào công ty mẹ trong “họ” KIDO. Đi kèm với động thái này, cổ phiếu của “họ” KIDO có chặng tăng giá ấn tượng.

Đầu tiên, Công ty cổ phần Thực phẩm Đông lạnh KIDO (KDF) có tờ trình sáp nhập vào Công ty cổ phần Tập đoàn KIDO (KDC) thông qua việc hoán đổi cổ phiếu theo tỷ lệ 1:1,3 (1 cổ phiếu KDF đổi được 1,3 cổ phiếu KDC). Khi hoàn tất thương vụ, KDF sẽ chuyển thành công ty TNHH MTV do KDC sở hữu 100% vốn điều lệ.

Động thái trên khiến giới đầu tư bất ngờ, bởi chỉ vài năm trước đó, khoảng năm 2017, KDC mới thực hiện đại chúng hoá KDF và vẫn đang có kế hoạch chuyển cổ phiếu KDF từ đăng ký giao dịch trên UPCoM lên niêm yết trên HOSE.

Lý do là KDF sau khi đại chúng hoá chưa đạt được kỳ vọng về đa dạng hoá cơ cấu cổ đông, thu hút nhà đầu tư chiến lược, dòng tiền đầu tư trong và ngoài nước.

Đồng thời, với cơ cấu cổ đông độc lập giữa hai công ty, KDC không thể tập trung toàn lực để hỗ trợ KDF cũng như giúp KDF tận dụng triệt để các lợi thế về tài chính, quản trị và chiến lược của tập đoàn mẹ. Do đó, HĐQT KDF cho rằng, việc sáp nhập là cần thiết.

Ngoài ra, HĐQT KDF có tờ trình sẽ chia cổ tức năm 2020 là 30%/mệnh giá trước ngày KDF sáp nhập vào KDC. Với tỷ lệ sở hữu tại KDF là 65% vốn, tương ứng nắm 36,4 triệu cổ phiếu, KDC sẽ nhận về hơn 109 tỷ đồng cổ tức.

Một công ty khác của KDC là Công ty cổ phần Dầu thực vật Tường An (TAC) có tờ trình hợp nhất vào KDC, nhưng chưa tiết lộ phương án chi tiết. Về cổ tức, TAC đề xuất mức chi trả là 75%. Việc chia cổ tức sẽ thực hiện trước khi sáp nhập.

Được biết, cơ cấu cổ đông TAC khá cô đặc, với cổ đông lớn nhất là KDC nắm hơn 20,97 triệu cổ phiếu, tương ứng 61,91% vốn điều lệ; tiếp theo là Tổng công ty Công nghiệp dầu thực vật Việt Nam (VOC) năm 8,99 triệu cổ phiếu, tương ứng 26,55% vốn điều lệ.

Như vậy, nếu chính sách cổ tức trên của TAC được thông qua, KDC sẽ nhận khoảng hơn 157 tỷ đồng và VOC nhận 67,4 tỷ đồng cổ tức. VOC đang có hai cổ đông lớn là KDC, sở hữu 51% và Bộ Công thương, sở hữu 36,3%.

Hiện tại, chưa có thêm thông tin mới, nhưng giới thạo tin trên thị trường cho rằng, việc sáp nhập 2 công ty con tốt nhất vào KDC không đơn giản chỉ để quy về một mối, mà đây là một cuộc tái cấu trúc để chuẩn bị cho việc lớn hơn sắp diễn ra ở KDC, đó là khả năng công ty này sẽ hợp tác chiến lược thông qua việc góp vốn cổ phần với đối tác ngoại.

Việc M&A giúp tăng thanh khoản cổ phiếu và tạo tiền đề cho kế hoạch niêm yết trên thị trường nước ngoài là ấp ủ được lãnh đạo KDC chia sẻ từ nhiều năm trước.

Năm 2020 là năm đánh dấu hết 5 năm KDC không được tham gia thị trường bánh kẹo theo cam kết khi chuyển nhượng mảng bánh kẹo cho đối tác ngoại.

Lĩnh vực dược phẩm

Trong lĩnh vực dược phẩm, 2 doanh nghiệp niêm yết là Công ty cổ phần Dược phẩm IMEXPHARM (IMP) và Công ty cổ phần Dược – Trang thiết bị y tế Bình Định (DBD) đang được thị trường ngóng trông xuất hiện đối tác ngoại chiến lược, như đã từng xảy ra với DHG, PME, DMC…

Mới đây, động thái thoái vốn của nhóm quỹ Dragon Capital và sự xuất hiện cổ đông ngoại là Tập đoàn SK Group, Hàn Quốc tại IMP đang hé mở dần câu chuyện.

Video đang HOT

Trước đó, thị trường đã nhạy tin với việc có đối tác ngoại đang có động thái M&A tại IMP và DBD, động thái rõ ràng hơn ở DBD là việc doanh nghiệp thông qua nới room ngoại lên 100%.

Ban đầu, thị trường kỳ vọng thương vụ M&A tại DBD sẽ nhanh chóng có kết quả, nhưng đến nay vẫn chưa có thông tin chính thức.

Quay lại với IMP, SK Group đã nhận chuyển nhượng tới 25% vốn tại IMP (12,3 triệu cổ phiếu), phần lớn từ Dragon Capital.

Cụ thể, SK Investment Vina III thuộc Tập đoàn SK (SK Group) đã nhận quyền sở hữu lượng cổ phiếu, chủ yếu từ nhóm quỹ Dragon Capital với 11,3 triệu đơn vị, phần còn lại đến từ một số quỹ khác như CAM Vietnam Mother Fund, Kingsmead, Mirae Asset…

Gần đây nhất, Balestrand Limited – quỹ thuộc Dragon Capital thông báo đã bán ra toàn bộ hơn 2,9 triệu cổ phiếu IMP (tỷ lệ 5,9%).

Tại Đại hội đồng cổ đông vừa qua, ông Vũ Hữu Điền, Giám đốc đầu tư Dragon Capital cho biết, Công ty buộc phải bán cổ phiếu IMP để tái cơ cấu danh mục đầu tư, dù SK Group là một trong những tập đoàn lớn nhất Hàn Quốc, số một về đầu tư gián tiếp tại Việt Nam, có khả năng góp phần đưa IMP phát triển.

Tuy nhiên, IMP không có tờ trình nới room ngoại từ 49% lên tối đa 100%. Đặc điểm cơ cấu cổ đông của IMP là thường xuyên kín room ngoại 49%, theo đó, nếu SK có muốn tăng thêm sở hữu tại IMP sẽ phải thoả thuận với các cổ đông ngoại còn lại.

Thông thường, các giao dịch thoả thuận ở các cổ phiếu kín room sẽ chịu mức chênh cao so với thị giá. Một nguồn tin cho biết, đợt thoái vốn vừa qua của nhóm Dragon Capital tại IMP có mức giá 6 “chấm”.

Theo báo cáo của Công ty Chứng khoán Rồng Việt, triển vọng kinh doanh của IMP chủ yếu tới từ kênh ETC (bệnh viện), trong bối cảnh kênh OTC (nhà thuốc) có mức độ cạnh tranh rất cao và quy mô không quá lớn (chỉ chiếm 25% tổng doanh thu thuốc tại Việt Nam).

Mặt khác, kênh ETC có nhiều cơ hội cho các nhà sản xuất thuốc tiêu chuẩn EU-GMP để thay thế thuốc nước ngoài trong nhóm thầu số 1 và 2. Về mặt chính sách, Thông tư 15/2019/TT-BYT của Bộ Y tế quy định việc đấu thầu thuốc tại các cơ sở y tế công lập là một “chất xúc tác” lớn cho IMP.

Cho đến ngày 17/4/2020, IMP là công ty trúng thầu nhiều nhất vào kênh ETC trong số các công ty dược niêm yết ở Việt Nam, với giá trị 512 tỷ đồng. Trong đó, IMP chủ yếu thắng thầu vào nhóm thuốc số 2 (474 tỷ đồng) do lợi thế đến từ hai nhà máy EU-GMP. Những năm trước, PME thường là công ty trúng thầu nhiều nhất. Năm 2019, PME trúng thầu 1.240 tỷ đồng, trong khi IMP trúng thầu 573 tỷ đồng.

Với DBD, Chứng khoán Rồng Việt cho rằng, đây cũng là một doanh nghiệp mạnh tại kênh ETC, có giá trị trúng thầu nhóm 3 cao. Nhận thấy những khó khăn trong phân khúc thuốc WHO-GMP, DBD đã đầu tư vào một nhà máy thuốc điều trị ung thư theo tiêu chuẩn EU-GMP (đang chờ xét duyệt). Đây sẽ là nhà máy EU-GMP đầu tiên của DBD. Công ty cũng có kế hoạch đầu tư vào hai nhà máy EU-GMP khác trong tương lai. Trước mắt, DBD sẽ tập trung vào nhà máy thuốc ung thư, vốn là thế mạnh của Công ty.

Lĩnh vực vật liệu xây dựng, bất động sản

Mới đây, tại Đại hội đồng cổ đông Công ty cổ phần Vật liệu xây dựng và khoáng sản Bình Dương (KSB), ông Phan Tấn Đạt, Chủ tịch HĐQT cho biết, Công ty đang ủy thác đầu tư vào một công ty vật liệu xây dựng tại Đồng Nai, với tỷ lệ nắm giữ gián tiếp 41% và sẽ tăng tỷ lệ sở hữu trong thời gian tới. Quy mô của công ty này còn lại 250 triệu tấn đá, gấp nhiều lần KSB và mức định giá rất lớn.

Theo ông Đạt, mục tiêu của KSB khi mua công ty trên là mở rộng kinh doanh và hướng tới trở thành doanh nghiệp dẫn đầu trong lĩnh vực đá xây dựng. Trong năm nay, KSB dự kiến hoàn tất sở hữu chi phối doanh nghiệp.

Nếu thực hiện thành công thương vụ M&A, áp lực bù đắp sản lượng khi mỏ Tân Đông Hiệp đóng cửa đối với KSB sẽ được giảm thiểu. Hiện KSB đang có khoản ủy thác đầu tư lên đến 1.300 tỷ đồng để tăng sở hữu cổ phần tại công ty vật liệu xây dựng.

Trong khi đó, tại Đại hội đồng cổ đông Công ty cổ phần Tập đoàn Đất Xanh (DXG), ông Lương Trí Thìn, Chủ tịch HĐQT kiêm Tổng giám đóc cho biết, dịch bệnh Covid-19 đã ảnh hưởng đến toàn thể các thành viên trên thị trường, nhưng cũng mở ra cơ hội lớn. Công ty có nhiều đối tác chào tổng cộng hơn 200 dự án – cơ hội chưa từng có để mua dự án, phát triển quỹ đất.

Trên thực tế, xu hướng M&A trong lĩnh vực bất động sản hậu dịch Covid-19 đã được nhiều chuyên gia dự báo sớm, bởi đặc trưng trong nhóm này là sử dụng đòn bẩy nhiều. Theo đó, khi dịch bệnh xuất hiện, hiện tượng trả mặt bằng, nhà phố cho thuê (thường lấy nguồn vốn này để gối đầu cho các bất động sản tiếp theo) xuất hiện nhiều hơn, ảnh hưởng đến dòng tiền của các doanh nghiệp không trường vốn, buộc phải giải phóng bớt tài sản.

Hoặc ở phân khúc đất nền, nhu cầu giảm đột ngột cũng khiến những nhà đầu tư phụ thuộc vào vốn vay phải bán bớt.

Ở phân khúc đô thị và khu công nghiệp, cổ phiếu SJS của Sudico gần đây có diễn biến tăng giá, trong 1 tuần tăng hơn 19%. Câu chuyện ở Sudico vẫn là thoái vốn nhà nước, nhưng dường như thị trường đang tin rằng, tiến độ đã cận kề cho việc thoái vốn.

Một số tín hiệu đáng chú ý từ đầu năm đến nay tại Sudico là trong tháng 2, nhóm Dragon Capital đã thoái toàn bộ hơn 7 triệu cổ phiếu. Giao dịch được thực hiện theo phương thức thỏa thuận trong ngày 24/2, với tổng giá trị giao dịch gần 150 tỷ đồng, tương đương giá thỏa thuận bình quân 21.000 đồng/cổ phiếu. Bên mua là nhà đầu tư trong nước.

Trước đó, vào ngày cuối cùng của năm 2019, ông Đỗ Văn Bình, Phó chủ tịch HĐQT đồng thời là cổ đông lớn nhất tại Sudico đã bán ra 6,9 triệu cổ phiếu SJS theo phương thức thỏa thuận, với giá bình quân gần 16.300 đồng/cổ phiếu, số tiền thu về hơn 112 tỷ đồng. Sau giao dịch, tỷ lệ sở hữu của ông Bình giảm từ 17,3% (19,87 triệu cổ phiếu) xuống còn 11,29% (12,97 triệu cổ phiếu).

Phiên 10/4/2019, cổ phiếu SJS có giao dịch thoả thuận 15,63 triệu đơn vị, tương ứng 13,5% số lượng cổ phiếu đang lưu hành, giá trị giao dịch hơn 250 tỷ đồng, tương đương giá thoả thuận trung bình 16.000 đồng/cổ phiếu.

Theo một số nguồn tin, bên gom mua cổ phiếu là một ông lớn trong lĩnh vực bất động sản và đã nắm được tỷ lệ sở hữu khá lớn.

Nguồn tin đánh giá, Sudico đang sở hữu dự án có quy mô lớn nhất là Nam An Khánh, đã được cấp phép đầu tư từ năm 2004 trên diện tích 312 ha, thuộc địa bàn hai xã An Khánh và An Thượng (huyện Hoài ức, Hà Nội).

Với vị trí được đánh giá là đắc địa, sát đại lộ Thăng Long nối liền với trung tâm Thủ đô, dự án đã được quy hoạch, được cấp phép đầu tư, chỉ cần “ông lớn” nhảy vào là có thể triển khai.

Trong cơ cấu cổ đông của Sudico, Tổng công ty Sông à đang là cổ đông lớn nhất, sở hữu 36,35% vốn điều lệ.

Cổ đông lớn thứ hai ông ỗ Văn Bình, Phó chủ tịch Hội đồng quản trị Sudico, với tỷ lệ nắm giữ 7,81% vốn. Nguồn tin cho biết, giờ chỉ cần “ông lớn” trên tham gia đấu giá hơn 36% vốn Sudico nữa là có thể chi phối hoạt động của doanh nghiệp.

Cùng trong lĩnh bất động sản, thị trường đang quan tâm đến việc có hay không nhóm cổ đông mới tại một công ty phát triển nhà sẽ gom mua cổ phiếu và xin uỷ quyền để có thể có tiếng nói trong cuộc họp đại hội đồng cổ đông sắp tới.

Ngoài câu chuyện quỹ đất, thông tin trên thị trường cho rằng, bên mua là một tập đoàn hàng đầu trong lĩnh vực sản xuất thực phẩm, mục đích là nhằm sở hữu chợ đầu mối nông sản có quy mô thuộc tốp 3 trên cả nước.

Trong lĩnh vực xây dựng, Công ty cổ phần Tập đoàn Xây dựng Hoà Bình (HBC) đang được thị trường đồn đoán sẽ có công cuộc tái cấu trúc mạnh mẽ, theo đó cổ đông lớn xuất hiện, dù mới đây, HBC có thông cáo báo chí về tin đồn Công ty cổ phần Sovico sở hữu 59,06% HBC là không chính xác.

Giới thạo tin cho biết, thực tế có động thái gom mua cổ phiếu HBC và bên sở hữu là các cá nhân – hoạt động trong lĩnh vực bất động sản, tài chính và mong muốn bổ sung vào hệ sinh thái một công ty thi công xây dựng.

Nếu Tiki và Sen Đỏ về một nhà, diện mạo của "Ti-Đỏ" sẽ ra sao?

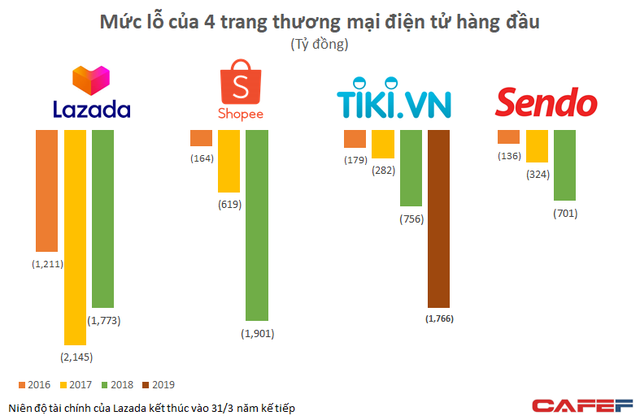

Sẽ rất khó để phác thảo một bức tranh toàn diện về thương vụ Tiki và Sen Đỏ nếu hai cái tên top đầu về thương mại điện tử về một nhà, bởi thương vụ này vẫn còn nằm sau màn tối. Tuy nhiên, nếu giả định rằng điều này thành sự thật, thương vụ giữa Tiki và Sen Đỏ có thể tạo thành một đối trọng thực sự với hai ông lớn Shopee và Lazada, vốn là hai nền tảng được hậu thuẫn bởi những cổ đông ngoại.

Một nguồn tin thân cận nói với DealStreetAsia, hai trang thương mại điện tử top đầu hiện nay là Tiki và Sen Đỏ đã đồng ý thỏa thuận sáp nhập. Trước đó vào tháng 2, nguồn tin của DSA cũng cho biết hai công ty này đang đàm phán để tiến đến việc về chung một nhà.

Bỏ qua các bước kỹ thuật để sáp nhập (nếu có), những thông tin này gợi mở ra hai câu hỏi lớn nhất: Nếu thực sự điều này là sự thật, diện mạo công ty mới sẽ như thế nào? Và tại sao Tiki và Sendo lại cần có nhau?

Toàn tính của những người trong cuộc, tất nhiên, là những điều không dễ đoán, đặc biệt khi Sendo và Tiki đã lọt vào nhóm những nền tảng thương mại điện tử đứng đầu thị trường. Tuy nhiên, nếu nhìn vào những đặc điểm chung, những lợi thế nếu thương vụ sáp nhập xảy ra, có thể lý giải một phần nguyên nhân.

Đầu tiên là lý do. Nếu xét từ khía cạnh hoạt động, Sendo và Tiki có thể là hai mảnh ghép hoàn hảo để thâu tóm được phần lớn các phân khúc thị trường. Khác các đối thủ như Tiki, Shopee hay Lazada, Sendo chọn cách tiếp cận khách hàng không quá tập trung vào thành phố lớn, thay vào đó, nền tảng này nắm một thị phần tương đối lớn ở ngoại thành và nông thôn. Nhắm vào phân khúc riêng, đó cũng là lý do Sendo tăng trưởng nhanh dù không "đốt tiền" quá mạnh như những đối thủ.

"Những bước đi của họ cho mục tiêu này đang tạm thời cho thấy kết quả, đặt biệt trong việc thu hút người dùng mới trên cả web và ứng dụng", báo cáo iPrice quý III/2019 nhận xét.

Trong khi đó, Tiki chọn trọng tâm đánh mạnh vào những thị trường lớn với ưu thế là chất lượng dịch vụ thông qua các khâu logistics và quản lý kho hàng được đầu tư mạnh. Liên tục "đốt tiền" cho các chiến dịch quảng cáo, âm nhạc nhằm gia tăng mức độ nhận diện thương hiệu, cùng với các chiến lược riêng về chất lượng phục vụ, nền tảng này được đánh giá là cái tên hiếm hoi có thể cạnh tranh sòng phẳng với các đối thủ ngoại tại những thành phố lớn.

Như vậy, nếu Tiki và Sendo về một nhà, lợi thế đầu tiên là việc gia tăng mức độ bao phủ các phân khúc thị trường.

Lợi thế thứ hai của việc sáp nhập là giúp hai bên tiết kiệm nguồn lực đáng kể nhờ tận dụng các tài nguyên sẵn có. Ví dụ hệ thống logistics và kho hàng của Tiki có thể giúp Sendo đẩy mạnh hơn việc tiếp cận các thị trường mới, trong khi Tiki cũng có thể nhận được sự hỗ trợ về kinh nghiệm phát triển lượng truy cập nhờ vào những bước đi từ sớm của Sendo.

Trong bối cảnh các đối thủ ngoại như Lazada và Shopee được hậu thuẫn bởi những công ty mẹ có tiềm lực tài chính khổng lồ, việc tiết kiệm nguồn lực và tận dụng ưu thế lẫn nhau cũng là điều kiện cần thiết để hai "startup nội" duy trì một "cuộc chiến" dài hơi.

Báo cáo thường niên của VNG - một trong những cổ đông lớn nhất nắm 24% của Tiki - đã hé lộ con số lỗ khổng lồ của trang thương mại điện tử này năm 2019 với gần 1.800 tỷ đồng, trong khi cùng kỳ năm trước công ty này chỉ lỗ hơn 750 tỷ đồng. Sendo cũng báo lỗ tăng mạnh trong những năm gần đây, dù vẫn thua kém các đối thủ khác, khi sức nóng trên thị trường thương mại điện tử gia tăng.

Một lợi thế khác của thương vụ này, nếu thành công, là đưa cục diện thị trường thương mại điện tử từ 4 đối thủ lớn về thế chân vạc với Lazada - Shopee - "Ti Đỏ". Ít đối thủ hơn không có nghĩa sức nóng trên thị trường này giảm bớt, tuy nhiên yếu tố này có thể giúp việc xây dựng các chiến dịch tăng nhận diện thương hiệu dễ dàng hơn khi khách hàng thay vì 3 lựa chọn thay thế giờ chỉ còn 2, các chiến lược nhắm tới các nhóm khách hàng mục tiêu cụ thể hơn.

Ở khía cạnh diện mạo, việc sáp nhập sẽ tạo ra một thế lực đủ mạnh gây áp lực lớn hơn cho Lazada và Shopee khi phép tính 1 1 không chỉ đơn thuần bằng 2 bởi với những lợi thế kể trên, hiệu quả sẽ không chỉ là những con số được cộng cơ học.

Một công ty có quy mô vốn lớn hơn, thị phần nhiều hơn, tiềm lực mạnh hơn thì khả năng đe dọa cũng cao hơn.

Quy mô vốn và tổng tài sản sau sáp nhập lớn cũng giúp "Ti Đỏ" có thể tiếp cận với những nhà đầu tư ở tầm khác so với trước khi sáp nhập. Những deal rót vốn với quy mô lớn hơn đồng nghĩa với tiềm lực tài chính mạnh hơn, khả năng cạnh tranh vì thế cũng được nâng cao.

Tuy nhiên, như đã nói ở trên, tất cả những câu chuyện này vẫn chỉ ở mức độ phác thảo. Thực tế, thương vụ này nếu có xảy ra cũng sẽ rất phức tạp để thực hiện. Nguyên nhân đơn giản nhất là cơ cấu sở hữu đa dạng của cả Sendo và Tiki.

Với việc liên tục đón nhận thêm cổ đông mới, cơ cấu cổ đông của cả 2 đều đang khá phân mảnh.

Đến cuối tháng 11/2019, Sendo công bố đã huy động được thêm 61 triệu USD trong vòng gọi vốn Series C. Sau vòng gọi vốn này, nhà đầu tư nước ngoài đã nắm giữ 61,1% vốn điều lệ của Sendo. FPT hiện vẫn là cổ đông lớn nhất bên cạnh các cổ đông lớn nước ngoài gồm SBI, Beenext, Econtext Asia, Daiwa...

Trong khi đó, dù không công bố rộng rãi, Tiki cũng có 2 lần tăng vốn trong năm 2019 vào tháng 6 và tháng 12. Hai cổ đông chính hiện vẫn là VNG (24,6%) và JD.com (21.9%). Các cổ đông đáng kể khác gồm có Ubiquitous Traders Pte Ltd (gần 9%), CyberAgent, STIC, Sumitomo... Sự đồng thuận giữa những cổ đông sẽ là điều không dễ thuyết phục, đặc biệt khi khẩu vị rủi ro là khác nhau giữa những quỹ đầu tư.

Không chỉ ông chủ hãng kem Merino, Dầu Tường An sắp sáp nhập Kido  Hội đồng quản trị Công ty cổ phần Dầu thực vật Tường An (TAC) sẽ xin chủ trương việc sáp nhập vào công ty mẹ là Tập đoàn Kido (KDC). Theo đó, việc chuyển đổi cổ phần Dầu thực vật Tường An (TAC) thành Tập đoàn Kido (KDC) có thể tương tự phương án sáp nhập Công ty cổ phần Thực phẩm đông...

Hội đồng quản trị Công ty cổ phần Dầu thực vật Tường An (TAC) sẽ xin chủ trương việc sáp nhập vào công ty mẹ là Tập đoàn Kido (KDC). Theo đó, việc chuyển đổi cổ phần Dầu thực vật Tường An (TAC) thành Tập đoàn Kido (KDC) có thể tương tự phương án sáp nhập Công ty cổ phần Thực phẩm đông...

Thông tin mới nhất vụ cô gái bị bắt cóc đòi chuộc 150 triệu đồng02:01

Thông tin mới nhất vụ cô gái bị bắt cóc đòi chuộc 150 triệu đồng02:01 Trung Quốc tung chatbot đấu ChatGPT, cổ phiếu Phố Wall chao đảo bốc hơi 1.000 tỉ14:53

Trung Quốc tung chatbot đấu ChatGPT, cổ phiếu Phố Wall chao đảo bốc hơi 1.000 tỉ14:53 Đường dây lừa đảo 13.000 người: Biệt danh ACE của 3 quản lý cấp cao02:36

Đường dây lừa đảo 13.000 người: Biệt danh ACE của 3 quản lý cấp cao02:36 Quán bún Hà Nội xin lỗi vụ bán 1,2 triệu đồng 3 bát bún riêu ngày Tết, nói chỉ là 'hiểu lầm'09:39

Quán bún Hà Nội xin lỗi vụ bán 1,2 triệu đồng 3 bát bún riêu ngày Tết, nói chỉ là 'hiểu lầm'09:39 Vụ xe ôtô lao xuống mương 7 người tử vong: Công an công bố nguyên nhân ban đầu14:39

Vụ xe ôtô lao xuống mương 7 người tử vong: Công an công bố nguyên nhân ban đầu14:39 CSGT hú còi mở đường cho xe chở người bị điện giật nguy kịch đi cấp cứu01:10

CSGT hú còi mở đường cho xe chở người bị điện giật nguy kịch đi cấp cứu01:10 11 'quái xế' chạy vào cao tốc Nghi Sơn - Diễn Châu bị phạt 78 triệu đồng501:27

11 'quái xế' chạy vào cao tốc Nghi Sơn - Diễn Châu bị phạt 78 triệu đồng501:27 'Trấn lột' 2 tỉ đồng của người bán đào, quất01:32

'Trấn lột' 2 tỉ đồng của người bán đào, quất01:32 Hé lộ kế hoạch mới của ông Trump về xung đột Nga-Ukraine08:31

Hé lộ kế hoạch mới của ông Trump về xung đột Nga-Ukraine08:31 Tổng thống Trump lên tiếng về 'thảm kịch' hàng không ở thủ đô Washington DC10:41

Tổng thống Trump lên tiếng về 'thảm kịch' hàng không ở thủ đô Washington DC10:41 Thông tin về ô tô 'tự di chuyển' ở sân bay Tân Sơn Nhất09:00

Thông tin về ô tô 'tự di chuyển' ở sân bay Tân Sơn Nhất09:00Tin đang nóng

Tin mới nhất

Bắt khẩn cấp Giám đốc và Phó Giám đốc Trung tâm đăng kiểm xe cơ giới 29-07D

Sau khi thay Chủ tịch HĐQT, NCB tiếp tục bổ nhiệm mới một loạt nhân sự cấp cao

Tăng trưởng tín dụng tới 21/12 đạt 10,14%

Giá cà phê hôm nay 24/12: Arabica quay đầu tăng, Robusta lừng khừng khi nhà đầu cơ nghỉ lễ Giáng sinh

Giá tiêu hôm nay 24/12: Chưa nhìn thấy đáy đợt suy giảm, giá tiêu Ấn Độ đảo chiều tăng

Chứng khoán 2020: Phiên giao dịch chưa từng có, vượt ngưỡng 1 tỷ USD

Giá Bitcoin hôm nay 24/12: Bitcoin rực cháy giữa biển lửa thị trường

Tỷ giá USD hôm nay 24/12: Tiếp tục suy giảm

Cổ phiếu HDC tăng nóng, Vietinbank Securities muốn thoái toàn bộ vốn

Giá vàng hôm nay 24/12: Vàng đang trend tăng trong bối cảnh USD suy yếu

VietinBank sẽ trả cổ tức 5% trong năm 2020 thay vì kế hoạch sang 2021

Chứng khoán ngày 24/12: Những cổ phiếu nào được khuyến nghị?

Có thể bạn quan tâm

Độc lạ có thật 100%: Sao nam Vbiz đi bộ hơn 100km, suốt 20 tiếng về diện kiến gia đình bạn gái!

Sao việt

23:36:10 02/02/2025

'Bộ tứ báo thủ' của Trấn Thành: Người khen, kẻ chê

Hậu trường phim

23:27:38 02/02/2025

NSND Lan Hương tiết lộ cuộc sống hôn nhân bên NSƯT Đỗ Kỷ

Tv show

23:21:03 02/02/2025

Phim Tết cán mốc doanh thu 7.600 tỷ chỉ sau 4 ngày, phá 14 kỷ lục phòng vé nhờ nam chính vừa đẹp vừa ngầu

Phim châu á

22:00:38 02/02/2025

Sao Hàn 2/2: Jennie ẩn ý chuyện yêu V, G-Dragon có solo concert vào tháng 3

Sao châu á

21:26:04 02/02/2025

Malacia chưa thể rời MU

Sao thể thao

21:15:35 02/02/2025

Lời khai của đối tượng hành hung tài xế ô tô tại bến phà Cồn Nhất

Pháp luật

21:06:37 02/02/2025

Phiên bản sân khấu của ca khúc Vpop hot nhất Tết này: Visual LED đỉnh nóc, tổ hợp nghệ sĩ Gen Z "slay" miễn bàn!

Nhạc việt

20:58:37 02/02/2025

Tổng thống Ukraine sẵn sàng bắt đầu đàm phán chấm dứt xung đột

Thế giới

20:58:20 02/02/2025

Jennie chưa bao giờ quay challenge với idol khác: Lý do đằng sau gây ngã ngửa

Nhạc quốc tế

20:30:28 02/02/2025

Gần 100.000 tài khoản mới: Tâm thế lạc quan

Gần 100.000 tài khoản mới: Tâm thế lạc quan PVTrans (PVT) đặt mục tiêu lợi nhuận ròng 2020 giảm một nửa, muốn bỏ ban kiểm soát

PVTrans (PVT) đặt mục tiêu lợi nhuận ròng 2020 giảm một nửa, muốn bỏ ban kiểm soát

Gelex đã chi gần 300 tỷ đồng mua cổ phiếu quỹ

Gelex đã chi gần 300 tỷ đồng mua cổ phiếu quỹ Dầu thực vật Tường An (TAC) dự kiến chia cổ tức đặc biệt 75%, xin sáp nhập vào KDC

Dầu thực vật Tường An (TAC) dự kiến chia cổ tức đặc biệt 75%, xin sáp nhập vào KDC Dầu thực vật Tường An (TAC) xin sáp nhập vào Kido Group, dự chia cổ tức đặc biệt tỷ lệ 75%

Dầu thực vật Tường An (TAC) xin sáp nhập vào Kido Group, dự chia cổ tức đặc biệt tỷ lệ 75% Hợp nhất Mộc Châu Milk có thể giúp thị phần Vinamilk tăng 2,2-2,5%/năm trong 3-5 năm tới

Hợp nhất Mộc Châu Milk có thể giúp thị phần Vinamilk tăng 2,2-2,5%/năm trong 3-5 năm tới Dầu thực vật Tường An (TAC) tạm ứng cổ tức 20% bằng tiền mặt

Dầu thực vật Tường An (TAC) tạm ứng cổ tức 20% bằng tiền mặt Sau khi rời ghế nóng ROS, ông Trịnh Văn Quyết bán luôn 54 triệu cổ phiếu thu về 221 tỷ

Sau khi rời ghế nóng ROS, ông Trịnh Văn Quyết bán luôn 54 triệu cổ phiếu thu về 221 tỷ Đạo diễn Nguyễn Ngọc Quyền đột ngột qua đời ở tuổi 36, đồng nghiệp tiết lộ nguyên nhân

Đạo diễn Nguyễn Ngọc Quyền đột ngột qua đời ở tuổi 36, đồng nghiệp tiết lộ nguyên nhân Vụ tai nạn 7 người tử vong ở Nam Định: Nữ tài xế đột ngột đánh lái sang phải

Vụ tai nạn 7 người tử vong ở Nam Định: Nữ tài xế đột ngột đánh lái sang phải Chấn động vụ đánh ghen ngay tại rạp Việt dịp Tết, tình tiết y hệt phim Trấn Thành khiến 3,6 triệu người quá sốc

Chấn động vụ đánh ghen ngay tại rạp Việt dịp Tết, tình tiết y hệt phim Trấn Thành khiến 3,6 triệu người quá sốc Con trai trùm mafia 3 lần bị mỹ nhân hàng đầu showbiz từ chối, dùng 1001 chiêu và nhờ đến mẹ mới cưới được vợ

Con trai trùm mafia 3 lần bị mỹ nhân hàng đầu showbiz từ chối, dùng 1001 chiêu và nhờ đến mẹ mới cưới được vợ Báo Hàn: Kim Woo Bin lộ dấu hiệu chia tay Shin Min Ah?

Báo Hàn: Kim Woo Bin lộ dấu hiệu chia tay Shin Min Ah? Văn Toàn bất ngờ gọi Hoà Minzy là vợ trên mạng, có chuyện gì đây?

Văn Toàn bất ngờ gọi Hoà Minzy là vợ trên mạng, có chuyện gì đây? Chê phim Tết nhạt, Quốc Thuận bị đào lại phát ngôn về đàn em sao hạng A, "nói nhiều miệng không kịp kéo da non"

Chê phim Tết nhạt, Quốc Thuận bị đào lại phát ngôn về đàn em sao hạng A, "nói nhiều miệng không kịp kéo da non"

Tai nạn giao thông, cô gái vừa tốt nghiệp đại học ở Hải Dương tử vong tối mồng 3 Tết

Tai nạn giao thông, cô gái vừa tốt nghiệp đại học ở Hải Dương tử vong tối mồng 3 Tết Thêm 1 sao nam lên tiếng về drama chê phim Trấn Thành, đứng ra giảng hoà nhưng bị Lê Giang đáp trả đến câm nín

Thêm 1 sao nam lên tiếng về drama chê phim Trấn Thành, đứng ra giảng hoà nhưng bị Lê Giang đáp trả đến câm nín Hoa hậu hạng A Vbiz công bố 7 bức ảnh chưa từng thấy sau khi quay lại với bạn trai cũ

Hoa hậu hạng A Vbiz công bố 7 bức ảnh chưa từng thấy sau khi quay lại với bạn trai cũ Đoàn Văn Hậu đưa vợ con về Hà Nội tết ngoại, thái độ của em trai Doãn Hải My với anh rể gây chú ý

Đoàn Văn Hậu đưa vợ con về Hà Nội tết ngoại, thái độ của em trai Doãn Hải My với anh rể gây chú ý 4 chị em sinh tư tuổi Tỵ - con gái của nguyên Phó giám đốc bệnh viện ĐH Y Dược TP.HCM: Tết đi đến đâu là rộn ràng, niềm vui như nhân 3

4 chị em sinh tư tuổi Tỵ - con gái của nguyên Phó giám đốc bệnh viện ĐH Y Dược TP.HCM: Tết đi đến đâu là rộn ràng, niềm vui như nhân 3

Mỹ nam Việt đẹp tới mức không một ai chê nổi: Nhìn tưởng siêu sao xứ Hàn lại hao hao Hứa Quang Hán mới tài

Mỹ nam Việt đẹp tới mức không một ai chê nổi: Nhìn tưởng siêu sao xứ Hàn lại hao hao Hứa Quang Hán mới tài Tình trạng đáng lo của Khả Ngân ngày đầu năm mới

Tình trạng đáng lo của Khả Ngân ngày đầu năm mới Đầu năm nghe Chu Thanh Huyền "nịnh" chồng như văn mẫu, bảo sao Quang Hải yêu chiều vợ hết mực

Đầu năm nghe Chu Thanh Huyền "nịnh" chồng như văn mẫu, bảo sao Quang Hải yêu chiều vợ hết mực