Mirae Asset: Xung lực tăng sẽ chậm lại, VN-Index tháng 6 dao động trong vùng 830 – 890 điểm

Mirae Asset dự báo xung lực tăng của VN-Index sẽ chậm lại với vùng mục tiêu là 830-890 điểm.

Mirae Asset: Xung lực tăng sẽ chậm lại, VN-Index tháng 6 dao động trong vùng 830 – 890 điểm

Nhấn mạnh trong Báo cáo kinh tế tháng 5 và triển vọng thị trường chứng khoán tháng 6 vừa công bố mới đây, Công ty Chứng khoán Mirae Asset Việt Nam cho hay sau giai đoạn giãn cách xã hội , sang tháng 5, các hoạt động kinh tế dần hồi phục so với tháng trước đó.

Cụ thể, sản xuất công nghiệp tháng 5 khởi sắc so với tháng trước; cán cân thương mại duy trì thặng dư trong 5 tháng đầu năm; ngành bán lẻ, dịch vụ tiêu dùng tăng mạnh so với tháng trước; tỷ giá VND/USD giảm nhẹ; lạm phát tháng 5 giảm nhẹ so với tháng trước đó; doanh nghiệp thành lập mới hồi phục so với tháng trước; giải ngân ngân sách nhà nước trong 5 tháng đầu năm được đẩy mạnh.

Tuy nhiên, khách quốc tế trong tháng 5 tiếp tục suy giảm; thu hút FDI chưa cải thiện trong tháng.

Mirae Asset kỳ vọng trong thời gian tới, nền kinh tế sẽ tiếp tục nhận được các chính sách hỗ trợ. Trong đó nổi bật là chính sách nới lỏng tiền tệ, tăng giải ngân đầu tư công, tái khởi động du lịch quốc tế, chuyển dịch chính sách theo hướng giảm thiểu sự phụ thuộc vào thị trường xuất khẩu.

Với thị trường chứng khoán, sau khi bật tăng mạnh mẽ trong tháng 4, thị trường đã duy trì xung lực phục hồi trong tháng 5 khi VN-Index tăng thêm 12,4%, vượt ngưỡng 850 điểm.

Một số lý giải cho sự đi lên được Mirae Asset đưa ra gồm: Việt Nam đang làm phẳng được đường cong Covid-19; hiệu ứng tích cực từ đại hội cổ đông của nhóm Ngân hàng và Vingroup và giá dầu phục hồi mạnh mẽ; sự kỳ vọng Việt Nam nổi lên như một điểm đến hàng đầu của làn sóng FDI sau khi được mời tham gia “Bộ tứ kim cương mở rộng”; nhóm cổ phiếu tài chính – ngân hàng, năng lượng, thép bứt phá với thanh khoản cải thiện.

Video đang HOT

Ngoài ra, khối ngoại giảm mạnh bán ròng, đạt mức thấp nhất 4 tháng cũng là yếu tố quan trọng giúp thị trường duy trì đà tăng.

Sang tháng 6, Mirae Asset nhận định thị trường đã tiệm cận “trạng thái cân bằng” trong giai đoạn mới.

Nhìn lại, VN-Index đã ghi nhận mức phục hồi mạnh mẽ và vượt xa kỳ vọng chỉ trong thời gian ngắn khi đang tiệm cận về mốc trước dịch bệnh. Chỉ số này đã tăng 31,1% kể từ mức thấp nhất 659 điểm được xác lập ngày 24/3.

“Khi Covid-19 đã được kiểm soát thành công tại Việt Nam và giả định sẽ không có ca nhiễm nội địa mới, thì yếu tố này được cho là sẽ ít tác động lên thị trường trong thời gian tới. Nói cách khác, yếu tố Covid-19 sẽ không còn là động lực chính để thị trường bứt phá thêm nữa. Thay vào đó, thị trường cần có những nhân tố tích cực mới để kéo VN-Index xác lập các mức cao hơn”, Mirae Asset lưu ý.

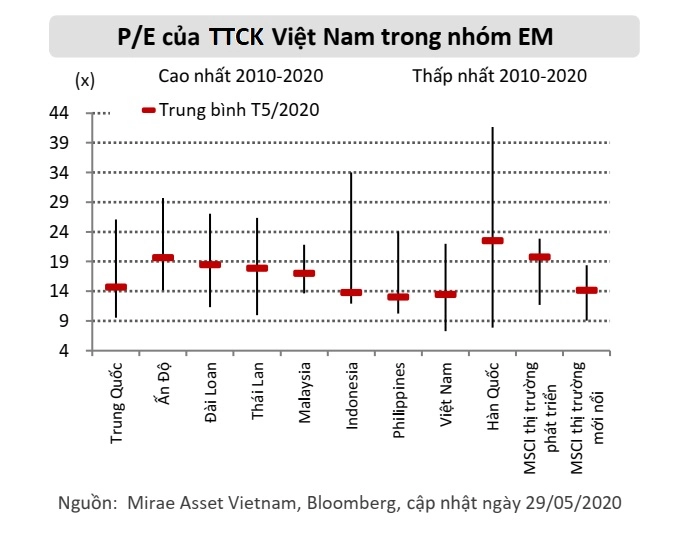

Công ty chứng khoán này cho biết định giá thị trường tăng trở lại với P/E đạt 14 lần, tăng 36% so với mức đáy 10,3 lần.

“Mức định này được xem là không còn rẻ trong mối tương quan đến tăng trưởng GDP và lợi nhuận doanh nghiệp dự phóng thấp hơn đáng kể cho cả năm 2020, đạt lần lượt 4,9% và 3%, cho dù P/E hiện tại vẫn thấp hơn 10,8% so với trung bình 5 năm (15,7)”, chuyên gia của Mirae Asset đánh giá.

So sánh P/E của TTCK Việt Nam với các thị trường chứng khoán mới nổi (EM)

Công ty chứng khoán này nhấn mạnh rằng thị trường chứng khoán bước vào tháng 6 với sự thiếu vắng các nhân tố hỗ trợ mới.

Cụ thể, kết quả kinh doanh quý II của doanh nghiệp sẽ dần được công bố từ cuối tháng 6 nhưng triển vọng tăng trưởng lợi nhuận được dự báo sẽ gặp nhiều khó khăn khi nền kinh tế nhiều khả năng sẽ chạm đáy trong quý II và 6 tháng đầu năm dưới tác động mạnh mẽ của Covid-19 trên nhiều lĩnh vực.

Cùng với đó, giá dầu phục hồi mạnh mẽ trong 5 tuần qua cho thấy nhu cầu đã cải thiện so với mức đáy trong bối cảnh nhiều quốc gia đang nỗ lực khởi động lại nền kinh tế. Tuy nhiên, mức giá thấp hiện nay cũng phản ánh rằng nền kinh tế thế giới đang ở giai đoạn rất khó khăn.

Đặc biệt, VN-Index sẽ đối mặt với “làn gió ngược” bên ngoài như căng thẳng Mỹ – Trung, tình hình dịch bệnh toàn cầu.

Do đó, theo Mirae Asset, VN-Index đang đối mặt với vùng kháng cự 865-875 điểm và cần thời gian để vượt qua. Dòng tiền có dấu hiệu chuyển hướng sang nhóm vốn hóa vừa nhỏ.

“Rủi ro điều chỉnh đang lớn lên nhưng không nhiều nhờ được hỗ trợ bởi dòng tiền trong nước mạnh mẽ và yếu tố nội tại tích cực hơn khi nền kinh tế nhiều khả năng đã chạm đáy trong tháng 4. Nới lỏng chính sách tiền tệ tiếp tục đóng vai trò hỗ trợ cho thị trường chứng khoán”, chuyên gia của Mirae Asset nêu quan điểm.

Chốt lại, Mirae Asset dự báo xung lực tăng sẽ chậm lại với vùng mục tiêu 830-890 điểm, tương ứng với mức tăng/giảm trong biên độ 4%.

Dư nợ margin toàn thị trường đạt 50.000 tỷ đồng, giảm 14% so với đầu năm 2020, Mirae Asset tiếp tục bỏ xa các CTCK còn lại

Dư nợ margin thị trường giảm mạnh ngay khi VN-Index tạo đáy vào cuối quý I/2020. Sự sụt giảm dư nợ margin diễn ra ở hầu hết các các công ty chứng khoán trên thị trường.

Ảnh hưởng của dịch Covid-19 khiến thị trường chứng khoán quý I/2020 đã sụt giảm mạnh. Chỉ số VN-Index từ mức 960,99 điểm đã giảm 31% xuống 662,53 điểm vào cuối quý I/2020. Áp lực giảm sâu trong thời gian ngắn đã khiến nhà đầu tư trở nên thận trọng hơn trong hoạt động cho vay ký quỹ. Thống kê vào cuối quý I/2020 dư nợ magrin toàn thị trường đạt xấp xỉ 50.000 tỷ đồng, giảm khoảng 14% so với đầu năm.

Dư nợ margin đã giảm ngay tại thời điểm thị trường tạo đáy vào cuối tháng 3/2020 sau đó đã có sự hồi phục mạnh lên sát 800 điểm ngay trong tháng 4/2020.

Sự sụt giảm dư nợ margin diễn ra ở hầu hết các công ty chứng khoán, trong đó VPS có mức sụt giảm mạnh nhất gần 40% xuống còn hơn 1.400 tỷ đồng, SSI và HSC có mức giảm lần lượt là hơn 25 và hơn 24%. Trong khi đó, ở chiều ngược lại, trong top 10 công ty chứng khoán có dư nợ margin cao nhất chỉ có TCBS với mức tăng trưởng 35% so với đầu năm lên 2.422 tỷ đồng.

Mirae Asset tiếp tục là công ty chứng khoán giữ ngôi vị số 1 về dư nợ margin với 7.174 tỷ đồng trong quý I/2020, con số này gần bằng tổng dư nợ của SSI (4.009 tỷ đồng) và HSC (3.554 tỷ đồng) cộng lại.

Trong quý I/2020 vừa qua, do ảnh hưởng của Covid-19, thị trường chứng khoán sụt giảm, nhiều công ty chứng khoán đã đưa ra những chính sách ưu đãi cho vay margin. Từ ngày 6/4/2020 đến ngày 5/7/2020, chứng Khoán Yuanta Việt Nam áp dụng mức lãi suất ưu đãi 8,8% cho tất cả các khoản nợ phát sinh mới, áp dụng cho tất cả khách hàng hiện hữu và khách hàng mới mở tài khoản trong thời gian ưu đãi.

Từ ngày 01/01 đến hết 30/06/2020, khách hàng mở tài khoản giao dịch ký quỹ tại CTCK Mirae Asset Việt Nam sẽ được hưởng mức lãi suất margin ưu đãi từ 9.5-9.9%. SSI cũng đưa ra gói ưu đãi 2.000 tỷ đồng với lãi suất 9%/năm cho toàn bộ các khách hàng có phát sinh nợ margin...

Sự xuất hiện của các công ty chứng khoán ngoại trong đó các công ty chứng khoán đến từ Hàn Quốc đã tạo áp lực lớn cho các công ty chứng khoán nội về thị phần và cạnh tranh lãi suất cho vay margin. Năm 2019, top các công ty chứng khoán có vốn điều lệ, dư nợ margin đến thị phần đều có sự xáo trộn rất lớn do các công ty chứng khoán Hàn Quốc tạo ra.

Cụ thể, năm 2019 Mirae Asset đã hoàn tất việc tăng vốn lên gần 5.500 tỷ đồng và vượt qua SSI trở thành CTCK có vốn điều lệ lớn nhất Việt Nam. Ngoài Mirae Asset, trong top 10 CTCK có vốn điều lệ lớn nhất Việt Nam còn có sự góp mặt của KIS, KBSV với vốn điều lệ lần lượt là 1.897 tỷ đồng và 1.675 tỷ đồng.

Trong quý I/2020, top 10 CTCK có dư nợ margin lớn nhất thị trường có tới 4 cái tên nước ngoài, trong đó có 3 CTCK Hàn Quốc là Mirae Asset (7.174 tỷ đồng), KIS (2.422 tỷ đồng), KB Securities (1.874 tỷ đồng) và cái tên còn lại là MayBank KimEng đến từ Malaysia với dư nợ 1.642 tỷ đồng.

Cơ hội của dòng tiền lỏng  TTCK Việt Nam khép lại tháng 4/2020 với một cái kết đẹp khi VN-Index tăng nhẹ, lên mức 770 điểm. Trong tháng, hàng loạt cổ phiếu trong lĩnh vực vật liệu xây dựng, bất động sản khu công nghiệp tăng mạnh. Tương tự, ở nhóm cổ phiếu dự kiến có câu chuyện thoái vốn Nhà nước như nhóm hoá chất Vinachem, nhiều mã...

TTCK Việt Nam khép lại tháng 4/2020 với một cái kết đẹp khi VN-Index tăng nhẹ, lên mức 770 điểm. Trong tháng, hàng loạt cổ phiếu trong lĩnh vực vật liệu xây dựng, bất động sản khu công nghiệp tăng mạnh. Tương tự, ở nhóm cổ phiếu dự kiến có câu chuyện thoái vốn Nhà nước như nhóm hoá chất Vinachem, nhiều mã...

Bắt khẩn cấp 4 đối tượng YouTuber ẩu đả, gây rối trật tự công cộng03:38

Bắt khẩn cấp 4 đối tượng YouTuber ẩu đả, gây rối trật tự công cộng03:38 Vụ 2 anh em làm việc tốt nghi bị đánh dã man ở Bắc Ninh: Camera ghi cảnh trước va chạm01:44

Vụ 2 anh em làm việc tốt nghi bị đánh dã man ở Bắc Ninh: Camera ghi cảnh trước va chạm01:44 Hơn 2 giờ truy bắt đối tượng sinh năm 1995 sát hại Thiếu tá công an01:08

Hơn 2 giờ truy bắt đối tượng sinh năm 1995 sát hại Thiếu tá công an01:08 Tập đoàn Chị Em Rọt mới chỉ hoàn tiền cho 6 khách hàng09:04

Tập đoàn Chị Em Rọt mới chỉ hoàn tiền cho 6 khách hàng09:04 Người trình báo mất 30 cây vàng khi ngủ trên ô tô là 'vua kickboxing Việt Nam'09:55

Người trình báo mất 30 cây vàng khi ngủ trên ô tô là 'vua kickboxing Việt Nam'09:55 Thông tin Chính phủ chính thức "điểm mặt" Độ Mixi, nội dung bài viết gây xôn xao02:43

Thông tin Chính phủ chính thức "điểm mặt" Độ Mixi, nội dung bài viết gây xôn xao02:43 Đường Lên Đỉnh Olympia bắt nguồn từ đâu, bí ẩn về tên gọi gây sốc?03:03

Đường Lên Đỉnh Olympia bắt nguồn từ đâu, bí ẩn về tên gọi gây sốc?03:03 Bão số 7 Tapah đạt cấp cực đại, hoàn lưu có thể gây mưa lớn trên 300mm14:49

Bão số 7 Tapah đạt cấp cực đại, hoàn lưu có thể gây mưa lớn trên 300mm14:49 Giải mã dấu hiệu mới về sức mạnh quân sự Trung Quốc08:19

Giải mã dấu hiệu mới về sức mạnh quân sự Trung Quốc08:19 Cục diện Mỹ - Venezuela thêm phức tạp09:47

Cục diện Mỹ - Venezuela thêm phức tạp09:47 Tổng thống Trump dọa cho Chicago 'biết mùi vị' của Bộ Chiến tranh08:18

Tổng thống Trump dọa cho Chicago 'biết mùi vị' của Bộ Chiến tranh08:18Tin đang nóng

Tin mới nhất

Bắt khẩn cấp Giám đốc và Phó Giám đốc Trung tâm đăng kiểm xe cơ giới 29-07D

Sau khi thay Chủ tịch HĐQT, NCB tiếp tục bổ nhiệm mới một loạt nhân sự cấp cao

Tăng trưởng tín dụng tới 21/12 đạt 10,14%

Giá cà phê hôm nay 24/12: Arabica quay đầu tăng, Robusta lừng khừng khi nhà đầu cơ nghỉ lễ Giáng sinh

Giá tiêu hôm nay 24/12: Chưa nhìn thấy đáy đợt suy giảm, giá tiêu Ấn Độ đảo chiều tăng

Chứng khoán 2020: Phiên giao dịch chưa từng có, vượt ngưỡng 1 tỷ USD

Giá Bitcoin hôm nay 24/12: Bitcoin rực cháy giữa biển lửa thị trường

Tỷ giá USD hôm nay 24/12: Tiếp tục suy giảm

Cổ phiếu HDC tăng nóng, Vietinbank Securities muốn thoái toàn bộ vốn

Giá vàng hôm nay 24/12: Vàng đang trend tăng trong bối cảnh USD suy yếu

VietinBank sẽ trả cổ tức 5% trong năm 2020 thay vì kế hoạch sang 2021

Chứng khoán ngày 24/12: Những cổ phiếu nào được khuyến nghị?

Có thể bạn quan tâm

Mỹ: Máy bay của Southwest Airlines hạ cánh khẩn cấp

Thế giới

16:16:46 12/09/2025

Xem ngay những bộ phim này để biết vì sao bác sĩ nội trú là "tinh hoa của tinh hoa"

Phim châu á

15:15:22 12/09/2025

Vợ Duy Mạnh và chị gái gây sốt với nhan sắc xinh đẹp và cách "cân bằng cuộc sống" đậm chất tiểu thư nhà giàu!

Sao thể thao

15:13:04 12/09/2025

Cách em 1 milimet - Tập 4: Tú và đám bạn bị ong đốt sưng mặt

Phim việt

15:08:13 12/09/2025

Diễn viên bí ẩn nhất Tây Du Ký: Trượt vai Đường Tăng lại thành công hơn bằng nhân vật khác, đang ở đỉnh cao sự nghiệp thì "bốc hơi" hoàn toàn khỏi showbiz

Hậu trường phim

15:00:10 12/09/2025

Sự thật về giọng hát live vang khắp TTTM của nhân vật Top 5 Em Xinh: Là hát hay hét?

Nhạc việt

14:56:57 12/09/2025

Hoa hậu Kỳ Duyên xác nhận có người yêu?

Sao việt

14:52:05 12/09/2025

Bi kịch của nam diễn viên qua đời sau vụ ngã lầu

Sao châu á

14:44:14 12/09/2025

Bùng nổ phản ứng về concert G-Dragon tại Hà Nội: Dân tình sốt ruột vì chỉ có 1 đêm, nhiều lo lắng liên quan đến vé

Nhạc quốc tế

14:24:47 12/09/2025

Miss Grand gây phẫn nộ vì đăng ảnh bản đồ Việt Nam thiếu Hoàng Sa, Trường Sa

Netizen

13:47:45 12/09/2025

Khối ngoại tiếp tục mua ròng, tập trung “gom” Bluechips trong phiên 2/6

Khối ngoại tiếp tục mua ròng, tập trung “gom” Bluechips trong phiên 2/6 Bảo hiểm MIC vẫn chưa chuyển sàn từ UPCoM sang HoSE

Bảo hiểm MIC vẫn chưa chuyển sàn từ UPCoM sang HoSE

'Sell in May' có ảnh hưởng đến đà hồi phục của thị trường chứng khoán?

'Sell in May' có ảnh hưởng đến đà hồi phục của thị trường chứng khoán? Nhà đầu tư chứng khoán trong nước đang nôn nóng?

Nhà đầu tư chứng khoán trong nước đang nôn nóng? Lợi nhuận 2019 nhóm Công ty chứng khoán ngoại tăng trưởng 218% còn các "ông lớn" trong nước đồng loạt giảm

Lợi nhuận 2019 nhóm Công ty chứng khoán ngoại tăng trưởng 218% còn các "ông lớn" trong nước đồng loạt giảm Dịch COVID-19: Kỳ vọng chứng khoán 'đảo chiều' trong tháng 3

Dịch COVID-19: Kỳ vọng chứng khoán 'đảo chiều' trong tháng 3 Đầu tư chứng khoán thế nào trong "mùa" đại dịch Corona?

Đầu tư chứng khoán thế nào trong "mùa" đại dịch Corona? Mirae Asset: Có thể tận dụng "Hiệu ứng tháng Giêng" với nhóm cổ phiếu vừa và nhỏ

Mirae Asset: Có thể tận dụng "Hiệu ứng tháng Giêng" với nhóm cổ phiếu vừa và nhỏ Vàng miếng không cứu được PNJ khỏi thua lỗ

Vàng miếng không cứu được PNJ khỏi thua lỗ Chứng khoán ngày 9/1: Ngân hàng "thăng hoa" kéo thị trường hồi phục

Chứng khoán ngày 9/1: Ngân hàng "thăng hoa" kéo thị trường hồi phục Nhận định thị trường phiên 10/1: Khả năng tăng của nhóm Thép sẽ còn tiếp diễn

Nhận định thị trường phiên 10/1: Khả năng tăng của nhóm Thép sẽ còn tiếp diễn Góc nhìn kỹ thuật phiên 10/1: Có thể có cơ hội tiến lên thử thách ngưỡng 970 điểm

Góc nhìn kỹ thuật phiên 10/1: Có thể có cơ hội tiến lên thử thách ngưỡng 970 điểm Phiên 9/1: Khối ngoại trở lại mua ròng, tập trung "gom" PNJ

Phiên 9/1: Khối ngoại trở lại mua ròng, tập trung "gom" PNJ![[Nhịp đập phái sinh phiên 09/01] Phe Long nắm quyền chi phối thị trường phái sinh](https://t.vietgiaitri.com/2020/1/3/nhip-dap-phai-sinh-phien-0901-phe-long-nam-quyen-chi-phoi-thi-truong-phai-sinh-3fe-250x180.jpg) [Nhịp đập phái sinh phiên 09/01] Phe Long nắm quyền chi phối thị trường phái sinh

[Nhịp đập phái sinh phiên 09/01] Phe Long nắm quyền chi phối thị trường phái sinh Chồng lén lút rút 500 triệu đồng, tôi chết lặng khi biết số tiền đó đi đâu

Chồng lén lút rút 500 triệu đồng, tôi chết lặng khi biết số tiền đó đi đâu Địch Lệ Nhiệt Ba lại bị nghi đã có con với sao nam tai tiếng

Địch Lệ Nhiệt Ba lại bị nghi đã có con với sao nam tai tiếng 4 bản sao nổi tiếng của Lưu Diệc Phi: Người sinh con không danh phận, kẻ bị ghét nhất nhì showbiz

4 bản sao nổi tiếng của Lưu Diệc Phi: Người sinh con không danh phận, kẻ bị ghét nhất nhì showbiz Công an Hà Nội làm việc với streamer Độ Mixi liên quan đến hình ảnh sử dụng chất cấm

Công an Hà Nội làm việc với streamer Độ Mixi liên quan đến hình ảnh sử dụng chất cấm Trời sinh 1 cặp: Nữ diễn viên chê chồng "bám váy" phụ huynh nay bị lật tẩy là "công chúa mẹ nuôi"

Trời sinh 1 cặp: Nữ diễn viên chê chồng "bám váy" phụ huynh nay bị lật tẩy là "công chúa mẹ nuôi" Người trong nghề khuyên: 4 thiết bị điện không cần thiết, có tiền cũng đừng mua

Người trong nghề khuyên: 4 thiết bị điện không cần thiết, có tiền cũng đừng mua Con trai tôi có căn hộ ở trung tâm thành phố, nhưng mẹ vợ tương lai lại bắt nó phải bỏ thêm 800 triệu để mua nhà mới

Con trai tôi có căn hộ ở trung tâm thành phố, nhưng mẹ vợ tương lai lại bắt nó phải bỏ thêm 800 triệu để mua nhà mới Lộ danh tính 2 ngôi sao nghi dính líu đến vụ "mỹ nam số 1 Trung Quốc" ngã lầu tử vong bất thường

Lộ danh tính 2 ngôi sao nghi dính líu đến vụ "mỹ nam số 1 Trung Quốc" ngã lầu tử vong bất thường Chấn động Cbiz: Rộ tin 1 mỹ nam cổ trang hàng đầu vừa tử vong vì ngã lầu

Chấn động Cbiz: Rộ tin 1 mỹ nam cổ trang hàng đầu vừa tử vong vì ngã lầu Mỹ: Chấn động vụ nữ nghệ sĩ trẻ Ukraine bị sát hại trên tàu điện

Mỹ: Chấn động vụ nữ nghệ sĩ trẻ Ukraine bị sát hại trên tàu điện Lời khai của bà chủ phòng khám nha khoa Tuyết Chinh hành hung khách hàng

Lời khai của bà chủ phòng khám nha khoa Tuyết Chinh hành hung khách hàng Vợ cựu thủ tướng Nepal tử vong do nhà riêng bị phóng hỏa giữa biểu tình

Vợ cựu thủ tướng Nepal tử vong do nhà riêng bị phóng hỏa giữa biểu tình Chấn động vụ "ngọc nữ" bị ông lớn giở đồi bại: Mắc bệnh tâm thần và ra đi trong cô độc ở tuổi 55

Chấn động vụ "ngọc nữ" bị ông lớn giở đồi bại: Mắc bệnh tâm thần và ra đi trong cô độc ở tuổi 55 Rò rỉ ảnh hiện trường nơi "mỹ nam cổ trang số 1 Trung Quốc" ngã lầu tử vong vào sáng nay?

Rò rỉ ảnh hiện trường nơi "mỹ nam cổ trang số 1 Trung Quốc" ngã lầu tử vong vào sáng nay? Hình ảnh cuối cùng của Vu Mông Lung trước khi qua đời vì ngã lầu ở tuổi 37

Hình ảnh cuối cùng của Vu Mông Lung trước khi qua đời vì ngã lầu ở tuổi 37 Cô gái lén lút làm điều này ở tiệm nail, rồi ngang nhiên đặt hàng trên Shopee

Cô gái lén lút làm điều này ở tiệm nail, rồi ngang nhiên đặt hàng trên Shopee Tóc Tiên không còn che giấu chuyện dọn khỏi biệt thự?

Tóc Tiên không còn che giấu chuyện dọn khỏi biệt thự? VĐV bóng chuyền Đặng Thị Hồng bị cấm thi đấu vô thời hạn

VĐV bóng chuyền Đặng Thị Hồng bị cấm thi đấu vô thời hạn