Masan huy động trái phiếu để trả nợ 3.000 tỷ cho VinCommerce

Masan dự kiến huy động 8.000 tỷ đồng trái phiếu trong nửa cuối năm để thanh toán nợ vay nội bộ cho công ty con VinCommerce, góp thêm vào vốn điều lệ của The Sherpa.

Công ty Cổ phần Tập đoàn Masan tiếp tục thông qua phương án huy động trái phiếu mới với tổng khối lượng 8.000 tỷ đồng sau khi huy động xong 10.000 tỷ đồng trái phiếu sau nửa đầu năm.

Trong quý III, Masan sẽ phát hành 4.000 tỷ đồng trái phiếu với kỳ hạn 36 tháng. Lãi suất năm đầu tiên cố định 10%/năm. Các kỳ tính lãi theo chu kỳ mỗi 6 tháng tiếp theo sẽ thả nổi bằng tổng của 4%/năm và lãi suất tham chiếu. Lãi suất tham chiếu là trung bình cộng lãi suất tiền gửi tiết kiệm cá nhân kỳ hạn 12 tháng trả lãi sau của các ngân hàng Vietcombank, Vietinbank, BIDV, Agribank.

Masan cho biết số tiền thu được từ đợt phát hành trái phiếu này dùng để tăng quy mô vốn hoạt động; thực hiện các chương trình, dự án đầu tư nhưng chưa công bố chi tiết cụ thể.

Kế đó, tập đoàn của tỷ phú Nguyễn Đăng Quang dự kiến phát hành thêm 4.000 tỷ đồng trái phiếu trong quý IV/2020 hoặc năm 2021.

Gói trái phiếu này cũng có kỳ hạn 36 tháng. Lãi suất cố định trong năm đầu 9,8-10%/năm. Lãi suất các kỳ tính lãi tiếp theo thả nổi bằng tổng của lãi suất tham chiếu tương tự gói trái phiếu trước cộng với 3,8-4%/năm.

Video đang HOT

Với 4.000 tỷ đồng thu được từ đợt trái phiếu này, Masan dự kiến dùng 3.000 tỷ đồng để thanh toán nợ vay nội bộ cho công ty con là VinCommerce. 1.000 tỷ đồng còn lại sẽ được Masan góp thêm vào vốn điều lệ của Công ty TNHH The Sherpa. Sherpa cùng CrownX là 2 công ty con mới được Masan thành lập trong tháng 6 để hoàn tất giao dịch sáp nhập VinCommerce.

Masan tiếp tục huy động khối lượng trái phiếu lớn để trả nợ cho VinCommerce, tăng vốn của The Sherpa. Ảnh: Việt Đức.

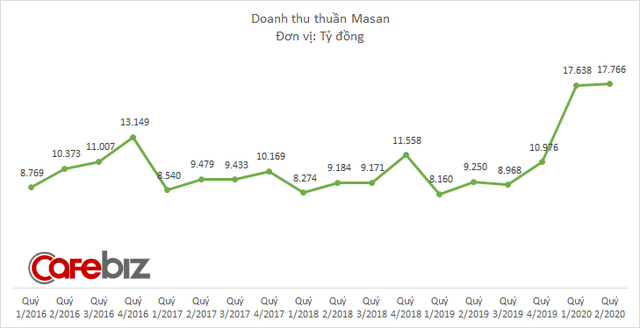

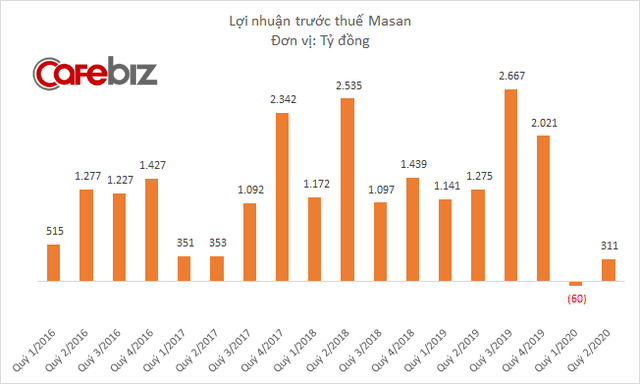

Lũy kế 6 tháng đầu năm, doanh thu thuần của Masan là 35.400 tỷ đồng, tăng trưởng 103% nhưng lợi nhuận ròng âm 162 tỷ, sụt giảm 107%. Masan tăng trưởng doanh thu đột biến nhưng ghi nhận lợi nhuận là số âm do hợp nhất kết quả kinh doanh của VinCommerce từ đầu năm.

Sau khi tiếp quản VinCommerce, Masan đang thu hẹp quy mô chuỗi bán lẻ này để nâng cao hiệu quả hoạt động. Công ty đã đóng 151 cửa hàng Vinmart, Vinmart trong nửa đầu năm, qua đó giảm mức lỗ của chuỗi siêu thị này.

Sau 6 tháng, VinCommerce thu về cho Masan 15.800 tỷ đồng doanh thu và lỗ trước thuế, khấu hao và lãi vay (EBITDA) hơn 1.000 tỷ. Tỷ suất EBITDA trên doanh thu sau nửa đầu 2020 âm 6,7%, thấp hơn 2% so với cùng kỳ 2019.

Masan muốn phát hành 8.000 tỷ đồng trái phiếu để trả nợ cho VinCommerce, tăng vốn hoạt động và tăng vốn cho công ty con

Masan sẽ dùng 4.000 tỷ đồng để tăng quy mô vốn và thực hiện các dự án đầu tư, 3.000 tỷ đồng để thanh toán nợ vay nội bộ cho Vincommerce và 1.000 tỷ đồng để tăng vốn cho The Sherpa.

Ngày 12/8, Hội đồng quản trị CTCP Tập đoàn Masan ra 2 nghị quyết về việc phát hành tổng cộng 8.000 tỷ đồng trái phiếu.

Theo nghị quyết thứ nhất, Masan phát hành 43 trái phiếu doanh nghiệp với tổng mệnh giá tối đa 4.000 tỷ đồng. Trái phiếu này sẽ dùng để tăng quy mô vốn của Masan, hoặc thực hiện các chương trình, dự án đầu tư của Masan.

Trái phiếu chào bán là trái phiếu không chuyển đổi, không kèm chứng quyền và không được bảo đảm tài sản, có kỳ hạn 3 năm, trả lãi 6 tháng/lần. 2 kỳ đầu tiên có lãi suất 10%/năm, các kỳ tiếp theo được xác định bằng tổng của lãi suất tham chiếu và biên độ 4%/năm. Lãi suất tham chiếu là trung bình cộng của các lãi suất tiền gửi áp dụng đối với các khoản tiền tiết kiệm cá nhân kì hạn 12 tháng do Vietcombank, VietinBank, Agribank và BIDV công bố.

Đối tượng cho lô 4.000 tỷ này là các cá nhân, tổ chức trong ngoài nước phù hợp quy định pháp luật. Tất cả trái phiếu trên theo kế hoạch Masan sẽ mua lại ngay trong năm 2021. Chi tiết, vào tháng 9/2021 Tập đoàn dự mua lại 1.235 tỷ, đến tháng 10 tiếp tục mua 380 tỷ, tháng 11 mua 1.140 tỷ và 285 tỷ còn lại sẽ hoàn tất mua ngay trong tháng 12/2021.

Theo nghị quyết thứ hai, Masan chào bán ra công chúng tối đa 4.000 tỷ đồng trái phiếu. Masan cho biết, công ty sẽ dùng 3.000 tỷ đồng để thanh toán nợ vay nội bộ cho công ty con là CTCP dịch vụ thương mại tổng hợp Vincommerce và dùng 1.000 tỷ đồng để góp thêm vào vốn điều lệ của công ty con là Công ty TNHH The Sherpa. The Sherpa là công ty mới đi vào hoạt động từ ngày 12/6/2020, với ngành nghề kinh doanh là hoạt động tư vấn quản lý, nghiên cứu thị trường và thăm dò dư luận. Sau khi tăng vốn, The Sherpa sẽ có vốn điều lệ 1.517 tỷ đồng.

Hồi tháng 6/2020 HĐQT Masan đã ra nghị quyết thành lập The Sherpa và CrownX nhằm hoàn tất giao dịch hợp nhất giữa Vincomerce (VCM) và Masan Cosumer Holdings (MCH). Trong đó, CrownX sẽ là công ty con nắm giữ phần vốn góp tại MCH và VCM. Masan sẽ chuyển nhượng toàn bộ phần vốn tại VCM và MCH trong một hoặc nhiều giao dịch và ủy quyền cho Chủ tịch HĐQT Nguyễn Đăng Quang hoặc Tổng Giám đốc Danny Le quyết định tỷ lệ sở hữu cụ thể của Masan tại The Sherpa và CrownX.

Theo Masan, việc thanh toán nợ vay cho Vincommerce và tăng vốn cho The Sherpa sẽ được thực hiện vào quý 4/2020 hoặc năm 2021.

Theo báo cáo tài chính của Masan, VinCommerce lỗ 897 tỷ đồng quý 1/2020 và lỗ tiếp 1.171 tỷ đồng trong quý 2/2020.

Đối với Masan, sau khi hợp nhất kết quả kinh doanh từ VinCommerce, doanh thu thuần công ty tăng vọt lên mức gần 18.000 tỷ đồng mỗi quý. Masan lỗ trước thuế 60 tỷ đồng quý 1 nhưng đã có lãi trở lại 311 tỷ đồng trong quý 2.

Tại thời điểm 30/6/2020, Masan vay nợ ngắn hạn 22.145 tỷ đồng và vay nợ dài hạn 17.131 tỷ đồng. Tổng vay nợ của Masan tăng gần 9.300 tỷ đồng so với đầu năm.

Phép thử tái cấu trúc của Masan  Mới đây, chức danh Tổng giám đốc Masan Group đã được trao cho một thành viên 8X là ông Danny Le. Người dẫn dắt Masan là ông Nguyễn Đăng Quang giữ vị trí Chủ tịch Hội đồng quản trị của Masan Group. Sự thay đổi lớn về nhân sự điều hành này diễn ra trong bối cảnh tập đoàn hàng đầu về sản...

Mới đây, chức danh Tổng giám đốc Masan Group đã được trao cho một thành viên 8X là ông Danny Le. Người dẫn dắt Masan là ông Nguyễn Đăng Quang giữ vị trí Chủ tịch Hội đồng quản trị của Masan Group. Sự thay đổi lớn về nhân sự điều hành này diễn ra trong bối cảnh tập đoàn hàng đầu về sản...

Thông tin mới nhất vụ cô gái bị bắt cóc đòi chuộc 150 triệu đồng02:01

Thông tin mới nhất vụ cô gái bị bắt cóc đòi chuộc 150 triệu đồng02:01 Trung Quốc tung chatbot đấu ChatGPT, cổ phiếu Phố Wall chao đảo bốc hơi 1.000 tỉ14:53

Trung Quốc tung chatbot đấu ChatGPT, cổ phiếu Phố Wall chao đảo bốc hơi 1.000 tỉ14:53 Đường dây lừa đảo 13.000 người: Biệt danh ACE của 3 quản lý cấp cao02:36

Đường dây lừa đảo 13.000 người: Biệt danh ACE của 3 quản lý cấp cao02:36 Quán bún Hà Nội xin lỗi vụ bán 1,2 triệu đồng 3 bát bún riêu ngày Tết, nói chỉ là 'hiểu lầm'09:39

Quán bún Hà Nội xin lỗi vụ bán 1,2 triệu đồng 3 bát bún riêu ngày Tết, nói chỉ là 'hiểu lầm'09:39 Vụ xe ôtô lao xuống mương 7 người tử vong: Công an công bố nguyên nhân ban đầu14:39

Vụ xe ôtô lao xuống mương 7 người tử vong: Công an công bố nguyên nhân ban đầu14:39 CSGT hú còi mở đường cho xe chở người bị điện giật nguy kịch đi cấp cứu01:10

CSGT hú còi mở đường cho xe chở người bị điện giật nguy kịch đi cấp cứu01:10 11 'quái xế' chạy vào cao tốc Nghi Sơn - Diễn Châu bị phạt 78 triệu đồng501:27

11 'quái xế' chạy vào cao tốc Nghi Sơn - Diễn Châu bị phạt 78 triệu đồng501:27 'Trấn lột' 2 tỉ đồng của người bán đào, quất01:32

'Trấn lột' 2 tỉ đồng của người bán đào, quất01:32 Hé lộ kế hoạch mới của ông Trump về xung đột Nga-Ukraine08:31

Hé lộ kế hoạch mới của ông Trump về xung đột Nga-Ukraine08:31 Tổng thống Trump lên tiếng về 'thảm kịch' hàng không ở thủ đô Washington DC10:41

Tổng thống Trump lên tiếng về 'thảm kịch' hàng không ở thủ đô Washington DC10:41 Thông tin về ô tô 'tự di chuyển' ở sân bay Tân Sơn Nhất09:00

Thông tin về ô tô 'tự di chuyển' ở sân bay Tân Sơn Nhất09:00Tin đang nóng

Tin mới nhất

Bắt khẩn cấp Giám đốc và Phó Giám đốc Trung tâm đăng kiểm xe cơ giới 29-07D

Sau khi thay Chủ tịch HĐQT, NCB tiếp tục bổ nhiệm mới một loạt nhân sự cấp cao

Tăng trưởng tín dụng tới 21/12 đạt 10,14%

Giá cà phê hôm nay 24/12: Arabica quay đầu tăng, Robusta lừng khừng khi nhà đầu cơ nghỉ lễ Giáng sinh

Giá tiêu hôm nay 24/12: Chưa nhìn thấy đáy đợt suy giảm, giá tiêu Ấn Độ đảo chiều tăng

Chứng khoán 2020: Phiên giao dịch chưa từng có, vượt ngưỡng 1 tỷ USD

Giá Bitcoin hôm nay 24/12: Bitcoin rực cháy giữa biển lửa thị trường

Tỷ giá USD hôm nay 24/12: Tiếp tục suy giảm

Cổ phiếu HDC tăng nóng, Vietinbank Securities muốn thoái toàn bộ vốn

Giá vàng hôm nay 24/12: Vàng đang trend tăng trong bối cảnh USD suy yếu

VietinBank sẽ trả cổ tức 5% trong năm 2020 thay vì kế hoạch sang 2021

Chứng khoán ngày 24/12: Những cổ phiếu nào được khuyến nghị?

Có thể bạn quan tâm

Lê Giang lộ diện sau ồn ào Quốc Thuận chê Bộ Tứ Báo Thủ, Trấn Thành nói đúng 1 câu

Hậu trường phim

22:09:17 02/02/2025

Phim Tết cán mốc doanh thu 7.600 tỷ chỉ sau 4 ngày, phá 14 kỷ lục phòng vé nhờ nam chính vừa đẹp vừa ngầu

Phim châu á

22:00:38 02/02/2025

Chê phim Tết nhạt, Quốc Thuận bị đào lại phát ngôn về đàn em sao hạng A, "nói nhiều miệng không kịp kéo da non"

Sao việt

21:56:12 02/02/2025

Sao Hàn 2/2: Jennie ẩn ý chuyện yêu V, G-Dragon có solo concert vào tháng 3

Sao châu á

21:26:04 02/02/2025

Malacia chưa thể rời MU

Sao thể thao

21:15:35 02/02/2025

Lời khai của đối tượng hành hung tài xế ô tô tại bến phà Cồn Nhất

Pháp luật

21:06:37 02/02/2025

Phiên bản sân khấu của ca khúc Vpop hot nhất Tết này: Visual LED đỉnh nóc, tổ hợp nghệ sĩ Gen Z "slay" miễn bàn!

Nhạc việt

20:58:37 02/02/2025

Tổng thống Ukraine sẵn sàng bắt đầu đàm phán chấm dứt xung đột

Thế giới

20:58:20 02/02/2025

Jennie chưa bao giờ quay challenge với idol khác: Lý do đằng sau gây ngã ngửa

Nhạc quốc tế

20:30:28 02/02/2025

4 ô tô va chạm liên hoàn, cao tốc qua Thanh Hóa ùn tắc

Tin nổi bật

18:41:47 02/02/2025

Điện mặt trời mái nhà: Gỡ chưa hết rối, EVN tiếp tục “cầu cứu” Bộ Công thương

Điện mặt trời mái nhà: Gỡ chưa hết rối, EVN tiếp tục “cầu cứu” Bộ Công thương VN-Index tăng 2 điểm, VCG thỏa thuận “khủng”

VN-Index tăng 2 điểm, VCG thỏa thuận “khủng”

Giữa "bão" Covid-19, mảng tiêu dùng bán lẻ VinCommerce tăng trưởng vượt bậc

Giữa "bão" Covid-19, mảng tiêu dùng bán lẻ VinCommerce tăng trưởng vượt bậc Vingroup bán 29% cổ phần VinID, đổi tên thành OneID

Vingroup bán 29% cổ phần VinID, đổi tên thành OneID Huy động xong 3.000 tỷ, Masan chào bán thêm 2.000 tỷ đồng trái phiếu

Huy động xong 3.000 tỷ, Masan chào bán thêm 2.000 tỷ đồng trái phiếu Masan phát hành thành công 3.000 tỷ đồng trái phiếu doanh nghiệp

Masan phát hành thành công 3.000 tỷ đồng trái phiếu doanh nghiệp HDBank "chuộng" huy động vốn kênh trái phiếu, sắp chào bán ra công chúng 1.500 tỷ đồng

HDBank "chuộng" huy động vốn kênh trái phiếu, sắp chào bán ra công chúng 1.500 tỷ đồng Cẩn trọng với trái phiếu bất động sản lãi suất cao

Cẩn trọng với trái phiếu bất động sản lãi suất cao Đạo diễn Nguyễn Ngọc Quyền đột ngột qua đời ở tuổi 36, đồng nghiệp tiết lộ nguyên nhân

Đạo diễn Nguyễn Ngọc Quyền đột ngột qua đời ở tuổi 36, đồng nghiệp tiết lộ nguyên nhân Vụ tai nạn 7 người tử vong ở Nam Định: Nữ tài xế đột ngột đánh lái sang phải

Vụ tai nạn 7 người tử vong ở Nam Định: Nữ tài xế đột ngột đánh lái sang phải Con trai trùm mafia 3 lần bị mỹ nhân hàng đầu showbiz từ chối, dùng 1001 chiêu và nhờ đến mẹ mới cưới được vợ

Con trai trùm mafia 3 lần bị mỹ nhân hàng đầu showbiz từ chối, dùng 1001 chiêu và nhờ đến mẹ mới cưới được vợ Báo Hàn: Kim Woo Bin lộ dấu hiệu chia tay Shin Min Ah?

Báo Hàn: Kim Woo Bin lộ dấu hiệu chia tay Shin Min Ah?

2 diễn viên nổi tiếng cưới chạy khiến bố mẹ tức tới mức ngã bệnh, dàn sao phản đối kịch liệt

2 diễn viên nổi tiếng cưới chạy khiến bố mẹ tức tới mức ngã bệnh, dàn sao phản đối kịch liệt Hoa hậu Đặng Thu Thảo xác nhận chuyện tình cảm hiện tại sau 2 năm công khai bạn trai: "Sợ yêu nha"

Hoa hậu Đặng Thu Thảo xác nhận chuyện tình cảm hiện tại sau 2 năm công khai bạn trai: "Sợ yêu nha" Tạ Đình Phong quay lại với Trương Bá Chi, Vương Phi bất lực khóc trên sóng truyền hình vì không níu giữ được bạn trai?

Tạ Đình Phong quay lại với Trương Bá Chi, Vương Phi bất lực khóc trên sóng truyền hình vì không níu giữ được bạn trai? Hoa hậu Việt công khai bạn trai vào mùng 3 Tết, lộ luôn chuyện chuẩn bị kết hôn

Hoa hậu Việt công khai bạn trai vào mùng 3 Tết, lộ luôn chuyện chuẩn bị kết hôn Tai nạn giao thông, cô gái vừa tốt nghiệp đại học ở Hải Dương tử vong tối mồng 3 Tết

Tai nạn giao thông, cô gái vừa tốt nghiệp đại học ở Hải Dương tử vong tối mồng 3 Tết Thêm 1 sao nam lên tiếng về drama chê phim Trấn Thành, đứng ra giảng hoà nhưng bị Lê Giang đáp trả đến câm nín

Thêm 1 sao nam lên tiếng về drama chê phim Trấn Thành, đứng ra giảng hoà nhưng bị Lê Giang đáp trả đến câm nín Hoa hậu hạng A Vbiz công bố 7 bức ảnh chưa từng thấy sau khi quay lại với bạn trai cũ

Hoa hậu hạng A Vbiz công bố 7 bức ảnh chưa từng thấy sau khi quay lại với bạn trai cũ Cặp sao Việt bị "bắt quả tang" phim giả tình thật không thể cãi nổi, nhà gái vô tư ngồi lên đùi nhà trai mới sốc

Cặp sao Việt bị "bắt quả tang" phim giả tình thật không thể cãi nổi, nhà gái vô tư ngồi lên đùi nhà trai mới sốc Đoàn Văn Hậu đưa vợ con về Hà Nội tết ngoại, thái độ của em trai Doãn Hải My với anh rể gây chú ý

Đoàn Văn Hậu đưa vợ con về Hà Nội tết ngoại, thái độ của em trai Doãn Hải My với anh rể gây chú ý 4 chị em sinh tư tuổi Tỵ - con gái của nguyên Phó giám đốc bệnh viện ĐH Y Dược TP.HCM: Tết đi đến đâu là rộn ràng, niềm vui như nhân 3

4 chị em sinh tư tuổi Tỵ - con gái của nguyên Phó giám đốc bệnh viện ĐH Y Dược TP.HCM: Tết đi đến đâu là rộn ràng, niềm vui như nhân 3

Cameo giàu nhất phim Trấn Thành là hiện tượng mạng cực hot, xuất hiện vài phút mà khiến nam chính "tàn đời"

Cameo giàu nhất phim Trấn Thành là hiện tượng mạng cực hot, xuất hiện vài phút mà khiến nam chính "tàn đời"