Lãi suất chuyển biến tích cực

Một số ngân hàng đã rục rịch hạ lãi suất tiền gửi, trong khi lãi suất liên ngân hàng và lãi suất trái phiếu Chính phủ giảm mạnh. Ba yếu tố này có thể làm cho lãi suất cho vay giảm trong thời gian tới

Hàng loạt ngân hàng (NH) lớn như Sacombank, Eximbank, ACB, VPBank… vừa giảm lãi suất tiết kiệm từ 0,1-0,3 điểm phần trăm. Hiện mặt bằng lãi suất huy động dao động 4,5%-5,4%/năm đối với kỳ hạn từ 1 tháng đến dưới 6 tháng; 5,4%-6,5%/năm đối với kỳ hạn từ 6 tháng đến dưới 12 tháng; kỳ hạn trên 12 tháng ở mức 6,4%-7,2%/năm.

Vốn huy động nhiều hơn cho vay

Lãnh đạo NH Tiên Phong cho biết lãi suất vay vốn NH bạn (liên NH) xuống còn 1,2%/năm đối với kỳ hạn qua đêm, kỳ hạn 1 tuần xuống còn 1,5%/năm. Đây là một trong những nguyên nhân khiến nhiều NH giảm nhẹ lãi suất huy động tiền gửi.

Lãi suất đang diễn biến theo hướng có lợi cho người vay Ảnh: TẤN THẠNH

Trong khi đó, theo đại diện Sacombank, NH giảm nhẹ lãi suất huy động một số kỳ hạn là để cơ cấu lại nguồn vốn nhằm hạ giá thành vốn đầu vào, làm cơ sở duy trì lãi suất thấp với các gói cho vay. Thế nhưng, lãnh đạo Eximbank nhận định nhiều tháng trước, không ít NH đưa ra lãi suất cao dẫn đến vốn huy động nhiều hơn cho vay nên phải mua trái phiếu Chính phủ. Do lãi suất trái phiếu giảm nên các NH phải giảm lỗ bằng cách giảm lãi suất huy động.

Theo báo cáo kinh tế vĩ mô mới nhất của Trung tâm Nghiên cứu NH Đầu tư và Phát triển Việt Nam (BIDV), trong tháng 5-2016, lãi suất trái phiếu Chính phủ đã giảm 0,25%. Còn dư nợ cho vay đến cuối tháng 4-2016 tăng 3,57% so với cuối năm 2015 ( tăng trưởng tín dụng cùng kỳ đạt gần 4%), trong khi huy động vốn đạt trên 4,5%.

Lãi suất trái phiếu có thể giảm tiếp

Thị trường ghi nhận 4 NH thương mại nhà nước đã giảm 0,5%/năm lãi suất cho vay ngắn hạn, giảm lãi suất cho vay trung và dài hạn về tối đa 10%/năm đối với các khách hàng tốt. Hiện nay, mặt bằng lãi suất cho vay phổ biến đối với các lĩnh vực ưu tiên ở mức 6%-7%/năm đối với ngắn hạn, lãi suất cho vay thông thường ở mức 6,8%-9%/năm đối với ngắn hạn; 9,3%-11%/năm đối với trung và dài hạn

Video đang HOT

Do huy động nhiều hơn cho vay gần 1% nên giới phân tích cho rằng hệ thống NH đang thừa vốn, báo hiệu xu hướng giảm lãi suất, nhất là trong bối cảnh lãi suất trái phiếu Chính phủ tiếp tục giảm.

Chuyên gia tài chính – NH Nguyễn Trí Hiếu nhận định lãi suất khó giảm thêm do từ nay đến cuối năm, kinh tế tăng trưởng tốt hơn, nhu cầu vốn sẽ tăng mạnh, đòi hỏi các NH phải duy trì hoặc tăng lãi suất đầu vào để huy động được nhiều vốn phục vụ nền kinh tế.

Mặt khác, do chênh lệch giữa lãi suất huy động với cho vay khá thấp nên lợi nhuận của các NH rất yếu. Trong khi đó, NH luôn bị ám ảnh bởi “bóng ma” nợ xấu từ nhiều năm trước và phải sử dụng lợi nhuận để xử lý. Do đó, để bảo đảm có lãi, NH khó có thể giảm lãi suất cho vay.

Báo cáo kinh tế vĩ mô của Trung tâm Nghiên cứu BIDV dự báo lãi suất trái phiếu Chính phủ trong tháng 6-2016 tiếp tục giảm bởi tín dụng chưa vào mùa vụ giải ngân mạnh, dao động quanh mức 4,5%-4,8% đối với kỳ hạn 1 năm, 4,7%-5% đối với kỳ hạn 2 năm, 5,2%-5,5% đối với kỳ hạn 3 năm và 5,9%-6,2% cho kỳ hạn 5 năm.

Tiết giảm chi phí để giảm lãi suất vay Theo Chỉ thị 04 của Thống đốc NH Nhà nước Lê Minh Hưng về một số giải pháp điều hành chính sách tiền tệ và hoạt động NH những tháng cuối năm 2016, các NH thương mại chủ động cân đối giữa nguồn vốn và sử dụng vốn để bảo đảm thanh khoản, ổn định lãi suất huy động, có điều kiện giảm lãi suất cho vay. Mặt khác, Chỉ thị 04 cũng lưu ý các NH thương mại tiết giảm chi phí hoạt động để có điều kiện giảm lãi suất cho vay nhằm chia sẻ khó khăn với khách hàng nhưng bảo đảm an toàn tài chính trong hoạt động; kiểm soát tốc độ tăng trưởng tín dụng phù hợp với khả năng huy động vốn và theo chỉ tiêu tăng trưởng tín dụng đã được NH Nhà nước thông báo, bảo đảm tăng trưởng tín dụng an toàn, tạo điều kiện thuận lợi cho doanh nghiệp trong việc tiếp cận vốn tín dụng; tập trung tín dụng vào lĩnh vực sản xuất, kinh doanh, nhất là lĩnh vực ưu tiên theo chỉ đạo của Chính phủ.

Theo_24h

Vì sao lãi suất tiền gửi tăng nhưng lãi suất cho vay khó giảm?

Việc nhiều 'ông lớn' ngân hàng tăng lãi suất huy động khiến nhiều người đặt câu hỏi, liệu lãi suất huy động tăng có kéo lãi suất cho vay đi lên?

Các ngân hàng đua nhau tăng lãi suất huy động

Theo biểu lãi suất mới nhất mà Bản Việt áp dụng cho các khách hàng, lãi suất huy động VND kể từ ngày 25/12 được điều chỉnh tăng thêm 0,05% - 0,2%/năm ở một số kỳ hạn.

Vài ngày trước, NH TMCP Sài Gòn Thương Tín (Sacombank) cũng áp dụng biểu lãi suất huy động mới tăng 0,2%-0,3%/năm; kỳ hạn 1-2 tháng lên mức 4,8%/năm, các kỳ hạn từ 3, 4 và 5 tháng tăng lên mức từ 5,2%-5,3%/năm.

NH TMCP Việt Nam Thịnh Vượng (VPBank) cũng đã điều chỉnh lãi suất tiền gửi tăng khoảng 0,5%/năm tập trung vào kỳ hạn 1-2 tháng, riêng kỳ hạn 6-7 tháng tăng lên 6,4%/năm (trong khi mặt bằng chung của nhiều NH chỉ 5,5%-6,2%/năm).

Điểm khác biệt trong lần điều chỉnh lãi suất huy động ở một số kỳ hạn lần này là sự tham gia của những "ông lớn" quốc doanh. Hiện chỉ còn Ngân hàng Nông nghiệp và Phát triển nông thôn Việt Nam (Agribank) và Ngân hàng Ngoại thương Việt Nam (Vietcombank) áp dụng kỳ hạn 1 tháng thấp nhất hệ thống là 4%/năm.

Tại BIDV, với kỳ hạn 1 tháng, ngân hàng này áp lãi suất huy động 4,8%/năm, trong khi nhiều thành viên khác ở khối cổ phần như Ngân hàng Quân đội (MB), Ngân hàng Á châu (ACB), Ngân hàng Xuất nhập khẩu Việt Nam (Eximbank) hiện chỉ áp từ 4,4 - 4,6%/năm.

Tương tự, lãi suất tại các kỳ hạn ngắn khác của BIDV cũng cao hơn từ 0,2 - 0,4%/năm. Nếu so với Agribank và Vietcombank, lãi suất các kỳ hạn ngắn của BIDV cũng vượt hơn tới 0,7 - 0,8%/năm.

Ngân hàng TMCP Công Thương (VietinBank) cũng áp dụng biểu lãi suất mới cho các kỳ hạn 1 - 3 tháng tăng tương đương với BIDV.

Theo các NH, nhu cầu vốn cuối năm tăng cao trong khi huy động tăng không tương ứng buộc NH thương mại phải nhích nhẹ lãi suất tiền gửi để hút vốn. Tổng giám đốc một NH cổ phần tại TP HCM lý giải do nhu cầu sử dụng tiền mặt cuối năm của người dân tăng để mua sắm, sửa nhà hoặc tiêu dùng... nên vài NH gặp áp lực về thanh khoản. Nhưng đây là yếu tố mang tính thời vụ nên không quá lo ngại. Một số NH khác tăng lãi suất để cân đối lại nguồn vốn, chứ không phải xu hướng chung.

Theo Thống đốc NHNN, ông Nguyễn Văn Bình, việc hạ lãi suất cho vay là rất khó.

Lãi suất cho vay khó giảm

Tại Phiên họp trực tuyến của Chính phủ với các địa phương hai ngày 28-29/12, trước câu hỏi của Thủ tướng Nguyễn Tấn Dũng về việc có lãi suất có thể hạ tiếp được không, Thống đốc NHNN, ông Nguyễn Văn Bình cho biết hiện nay vấn đề lãi suất được Hội đồng tiền tệ Quốc gia bàn kỹ.

Ông Bình cho rằng việc hạ lãi suất là rất khó. Dẫn kết quả thảo luận của Hội đồng Tư vấn chính sách tài chính, tiền tệ mới đây, ông Bình cho biết lạm phát 2015 ở mức 0,63% - rất thấp so với định hướng 5%. Chủ yếu do yếu tố bên ngoài, tức là giá dầu giảm kèm theo chi phí đầu vào giảm. Điều này đã diễn ra từ mấy năm nay, theo đó nếu loại trừ các yếu tố bất thường thì lạm phát 2014 phải ở mức xấp xỉ 5% và 2015 là 3%. Chính sách lãi suất của Ngân hàng Nhà nước phải dựa trên chỉ số lạm phát cơ bản này, nên thực tế dư địa giảm lãi suất không còn nhiều.

Ngoài ra, diễn biến 2015 cho thấy tín dụng tăng trưởng mạnh, khoảng 18%, trong khi huy động mới tăng 13%. Năm tới, cùng với đà phục hồi kinh tế, nhu cầu vốn trong sản xuất, tiêu dùng sẽ lên cao, dự kiến tăng trưởng tín dụng phải ở mức 20% mới đáp ứng.

Chưa kể, phải dành một phần dư địa để phát hành trái phiếu chính phủ, nguồn quan trọng để đầu tư phát triển. Rồi biến động tỉ giá cũng gây sức ép không nhỏ, mà lẽ thường để chống đỡ, nhà điều hành sẽ phải nâng lãi suất huy động nội tệ...

Các yếu tố trên, theo ông Bình sẽ gây áp lực nâng lãi suất huy động, từ đó tác động tới lãi suất cho vay. Tuy nhiên, Ngân hàng Nhà nước sẽ nỗ lực để duy trì mặt bằng lãi suất ổn định như năm 2015. Nếu diễn biến thuận lợi cho phép, sẽ kéo giảm lãi suất cho vay trung - dài hạn đi 0,3%-0,5% như đã thực hiện trong năm nay.

Để đạt được mục tiêu này, ông Bình đề nghị các bộ, ngành, địa phương đặc biệt lưu ý kiểm soát lạm phát. "Năm nay thấp nhưng không có gì chắc chắn sẽ giữ được lạm phát 2016 ở mức 5% mà Quốc hội đề ra" - ông nhấn mạnh.

Trước đó, tại buổi họp báo tổng kết hoạt động ngân hàng 2015 và triển khai nhiệm vụ 2016 diễn ra ngày hôm nay 24-12, rất nhiều câu hỏi được gửi đến lãnh đạo NHNN về chính sách điều hành tỷ giá và lãi suất. Trong đó có một câu hỏi là liệu lãi suất năm 2016 còn có dư địa để giảm không khi lạm phát năm nay chỉ khoảng 1%.

Trả lời câu hỏi này, bà Nguyễn Thị Hồng, Phó thống đốc NHNN cho hay, lạm phát 2015 thấp, chỉ khoảng đâu đó 1% (con số vừa được Tổng cục Thống kê công bố là 0,64%-PV), nhưng lạm phát năm 2016 lại không thể chủ quan. Theo các tổ chức quốc tế, trong đó có IMF (Quỹ tiền tệ quốc tế) đánh giá xu hướng lạm phát giảm ở nhiều nước trên thế giới không phản ánh sự giảm phát của nền kinh tế. Do đó, các nước cần thông tin truyền thông về vấn đề này để tránh đánh giá sai lầm về kỳ vọng của lạm phát.

Thực tế, lạm phát năm 2015 thấp có tác động bởi giá cả hàng hóa trên thế giới giảm, đặc biệt là giá dầu. Cuối 2015, giá dầu đã gần đạt mức đáy. Do đó, lạm phát năm 2016 sẽ không thuận lợi như năm 2015 vì nếu giá dầu tăng trở lại, thậm chí tăng nhanh sẽ tác động lớn tới lạm phát. Hơn nữa, năm 2016 sẽ là năm thực hiện lộ trình điều chỉnh nhiều mặt hằng thiết yếu như y tế, giáo dục, giá điện,...sẽ ảnh hưởng không nhỏ tới lạm phát.

Bên cạnh đó, hiện nay, hệ thống ngân hàng thương mại vẫn nắm giữ lượng trái phiếu chính phủ rất lớn. Năm 2016, nhu cầu phát hành trái phiếu chính phủ cũng cao, điều này gây áp lực tới lãi suất. "Do đó năm 2016, lạm phát không thể duy trì thấp như năm 2015. Vì vậy, điều hành lãi suất năm 2016 sẽ là khó khăn và thách thức", bà Hồng cho biết.

Theo_Đời Sống Pháp Luật

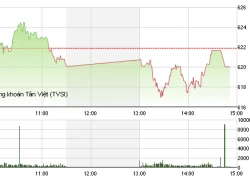

Góc nhìn kỹ thuật phiên 6/6: Một phân kỳ giá giảm đang có dấu hiệu hình thành  Đáng chú ý, nhóm chỉ báo về tính biến động đang thu hẹp biên độ nhanh chóng và hàm ý về giai đoạn đi ngang tiếp sau đó hơn là tăng giá. Trong khi đó, một phân kỳ giá giảm giữa VN-Index và RSI đang có dấu hiệu hình thành nếu đà giảm tiếp diễn. Biểu đồ kỹ thuật VN-Index. Nguồn: VCBS ĐTCK...

Đáng chú ý, nhóm chỉ báo về tính biến động đang thu hẹp biên độ nhanh chóng và hàm ý về giai đoạn đi ngang tiếp sau đó hơn là tăng giá. Trong khi đó, một phân kỳ giá giảm giữa VN-Index và RSI đang có dấu hiệu hình thành nếu đà giảm tiếp diễn. Biểu đồ kỹ thuật VN-Index. Nguồn: VCBS ĐTCK...

Vụ nữ sinh tử vong ở Vĩnh Long: Làm rõ có hay không hành vi cố ý không khởi tố09:10

Vụ nữ sinh tử vong ở Vĩnh Long: Làm rõ có hay không hành vi cố ý không khởi tố09:10 Vụ 'đóng đủ tiền mới cấp cứu': Bệnh nhi chấn thương rất nặng08:26

Vụ 'đóng đủ tiền mới cấp cứu': Bệnh nhi chấn thương rất nặng08:26 Vụ nữ sinh tử vong ở Vĩnh Long: 2 biên bản hiện trường có sự khác biệt?11:28

Vụ nữ sinh tử vong ở Vĩnh Long: 2 biên bản hiện trường có sự khác biệt?11:28 Vụ nữ sinh tử vong ở Vĩnh Long: Người mẹ nói về buổi làm việc mới nhất với CQĐT11:20

Vụ nữ sinh tử vong ở Vĩnh Long: Người mẹ nói về buổi làm việc mới nhất với CQĐT11:20 Lời hứa dang dở của người cha với con gái 14 tuổi bị ô tô cán tử vong07:29

Lời hứa dang dở của người cha với con gái 14 tuổi bị ô tô cán tử vong07:29 Bộ trưởng quốc phòng Israel cảnh báo Houthi lẫn Iran08:02

Bộ trưởng quốc phòng Israel cảnh báo Houthi lẫn Iran08:02 Toàn cảnh vụ tai nạn khiến nữ sinh tử vong ở Vĩnh Long11:00

Toàn cảnh vụ tai nạn khiến nữ sinh tử vong ở Vĩnh Long11:00 Vụ nữ sinh Vĩnh Long tử vong: Gia đình nhận thông báo kết quả giải quyết09:05

Vụ nữ sinh Vĩnh Long tử vong: Gia đình nhận thông báo kết quả giải quyết09:05 Cựu Bí thư Bến Tre tự nguyện nộp 10 tỉ đồng để khắc phục hậu quả vụ án09:06

Cựu Bí thư Bến Tre tự nguyện nộp 10 tỉ đồng để khắc phục hậu quả vụ án09:06 Số trẻ em Nhật Bản giảm năm thứ 44 liên tiếp08:19

Số trẻ em Nhật Bản giảm năm thứ 44 liên tiếp08:19 Công an tạm giữ xe đạp điện để điều tra sau khi làm việc với mẹ nữ sinh tử vong ở Vĩnh Long12:03

Công an tạm giữ xe đạp điện để điều tra sau khi làm việc với mẹ nữ sinh tử vong ở Vĩnh Long12:03Tin đang nóng

Tin mới nhất

Bắt khẩn cấp Giám đốc và Phó Giám đốc Trung tâm đăng kiểm xe cơ giới 29-07D

Sau khi thay Chủ tịch HĐQT, NCB tiếp tục bổ nhiệm mới một loạt nhân sự cấp cao

Tăng trưởng tín dụng tới 21/12 đạt 10,14%

Giá cà phê hôm nay 24/12: Arabica quay đầu tăng, Robusta lừng khừng khi nhà đầu cơ nghỉ lễ Giáng sinh

Giá tiêu hôm nay 24/12: Chưa nhìn thấy đáy đợt suy giảm, giá tiêu Ấn Độ đảo chiều tăng

Chứng khoán 2020: Phiên giao dịch chưa từng có, vượt ngưỡng 1 tỷ USD

Giá Bitcoin hôm nay 24/12: Bitcoin rực cháy giữa biển lửa thị trường

Tỷ giá USD hôm nay 24/12: Tiếp tục suy giảm

Cổ phiếu HDC tăng nóng, Vietinbank Securities muốn thoái toàn bộ vốn

Giá vàng hôm nay 24/12: Vàng đang trend tăng trong bối cảnh USD suy yếu

VietinBank sẽ trả cổ tức 5% trong năm 2020 thay vì kế hoạch sang 2021

Chứng khoán ngày 24/12: Những cổ phiếu nào được khuyến nghị?

Có thể bạn quan tâm

Vay tiền online mua iPhone trả góp, cô gái trẻ mất gần 122 triệu đồng

Pháp luật

09:37:45 11/05/2025

Phát hiện thi thể hai học sinh trôi dạt vào bờ biển ở Đà Nẵng

Tin nổi bật

09:31:01 11/05/2025

5 loại nước uống giải nhiệt tự nhiên cho mùa hè

Sức khỏe

09:26:25 11/05/2025

Trailer Squid Game 3: NSX gạch tên V và 1 sao nam hollywood, lợi dụng BTS?

Hậu trường phim

09:08:21 11/05/2025

Doãn Hải My đọ sắc sau sinh với con gái đại gia Minh Nhựa, bức ảnh "toát mùi" giàu nhưng thay đổi lớn sau một năm

Sao thể thao

09:05:47 11/05/2025

Ngoại hình điển trai của Đoàn Thế Vinh - Vũ công đóng vai chính trong "Lật mặt 8"

Sao việt

09:02:05 11/05/2025

Hàng chục nghìn người đội mưa xem dàn "Anh trai say hi" hát và... khóc

Nhạc việt

08:56:41 11/05/2025

Phát triển du lịch trở thành ngành kinh tế mũi nhọn

Du lịch

08:53:49 11/05/2025

"Nữ chính ngôn tình" Sooyoung (SNSD): Gia thế và sự nghiệp miễn chê, có mối tình 13 năm "ngọt nhất showbiz", giờ còn "chào sân" Hollywood!

Sao châu á

08:45:13 11/05/2025

Ngày của Mẹ 11/5: Hãy nấu 5 món ăn phù hợp và bổ dưỡng dành cho các bà, các mẹ!

Ẩm thực

08:31:40 11/05/2025

Phiên giao dịch chiều 6/6: Cổ phiếu nhỏ không cứu nổi thị trường

Phiên giao dịch chiều 6/6: Cổ phiếu nhỏ không cứu nổi thị trường Giá USD hôm nay 6/6: Giảm mạnh

Giá USD hôm nay 6/6: Giảm mạnh

BIDV: Chứng khoán có động lực mới sau chuyến thăm của Tổng thống Obama

BIDV: Chứng khoán có động lực mới sau chuyến thăm của Tổng thống Obama Nhận định thị trường phiên 26/5: Tránh mở rộng danh mục

Nhận định thị trường phiên 26/5: Tránh mở rộng danh mục Cái gì cũng tăng giá: Nhà đất bắt đầu sốt

Cái gì cũng tăng giá: Nhà đất bắt đầu sốt Lãi suất huy động và cho vay bằng VND tương đối ổn định

Lãi suất huy động và cho vay bằng VND tương đối ổn định Mua cổ phiếu ngân hàng phải chấp nhận thực tế "không cổ tức"

Mua cổ phiếu ngân hàng phải chấp nhận thực tế "không cổ tức" Doanh nghiệp UPCoM hé lộ kế hoạch niêm yết

Doanh nghiệp UPCoM hé lộ kế hoạch niêm yết Lãi suất mua nhà có xu hướng tăng

Lãi suất mua nhà có xu hướng tăng Lãi suất cho vay rục rịch tăng?

Lãi suất cho vay rục rịch tăng? Đối diện với 3 thách thức, lãi suất có thể giảm?

Đối diện với 3 thách thức, lãi suất có thể giảm? Sự thật việc ngân hàng tăng lãi suất cuối năm

Sự thật việc ngân hàng tăng lãi suất cuối năm Sức ép từ trái phiếu

Sức ép từ trái phiếu Góc nhìn kỹ thuật phiên 4/1: Rung lắc

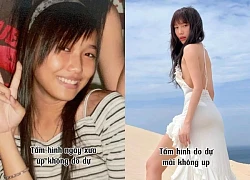

Góc nhìn kỹ thuật phiên 4/1: Rung lắc Bức ảnh phơi bày quá khứ của Diệu Nhi

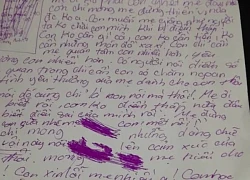

Bức ảnh phơi bày quá khứ của Diệu Nhi Lá thư của bé gái lớp 5 khiến hàng trăm phụ huynh rơi nước mắt: Không cần 3 điều, chỉ muốn 1 thứ đơn giản duy nhất

Lá thư của bé gái lớp 5 khiến hàng trăm phụ huynh rơi nước mắt: Không cần 3 điều, chỉ muốn 1 thứ đơn giản duy nhất Đậu Kiêu: Thợ gội đầu cố chen chân vào nhà đại gia, cưới ái nữ trùm sòng bạc và nhận về cái kết ê chề

Đậu Kiêu: Thợ gội đầu cố chen chân vào nhà đại gia, cưới ái nữ trùm sòng bạc và nhận về cái kết ê chề Bộ ảnh chụp những người phụ nữ trước và sau khi làm mẹ: Càng kéo xuống cuối càng xúc động

Bộ ảnh chụp những người phụ nữ trước và sau khi làm mẹ: Càng kéo xuống cuối càng xúc động Nhầm chân ga, người đàn ông lái ô tô lao thẳng vào quán bánh cuốn ở Hà Nội

Nhầm chân ga, người đàn ông lái ô tô lao thẳng vào quán bánh cuốn ở Hà Nội Cường Đô La - Minh Nhựa: Cặp bài trùng khuấy đảo giới thượng lưu, có 1 ẩn số thuộc về quá khứ

Cường Đô La - Minh Nhựa: Cặp bài trùng khuấy đảo giới thượng lưu, có 1 ẩn số thuộc về quá khứ Xôn xao ảnh Triệu Lệ Dĩnh vào vai Tiểu Long Nữ, đẹp lung linh vẫn thua xa Lưu Diệc Phi một điểm

Xôn xao ảnh Triệu Lệ Dĩnh vào vai Tiểu Long Nữ, đẹp lung linh vẫn thua xa Lưu Diệc Phi một điểm 2 sao Việt mang thai ở tuổi 46: Người lần đầu làm mẹ, người lần thứ 4

2 sao Việt mang thai ở tuổi 46: Người lần đầu làm mẹ, người lần thứ 4 Máy bay Vietjet Air trượt khỏi đường băng khi hạ cánh

Máy bay Vietjet Air trượt khỏi đường băng khi hạ cánh

Đại học Văn Lang đưa ra quyết định cuối cùng với nam sinh vô lễ với Cựu chiến binh

Đại học Văn Lang đưa ra quyết định cuối cùng với nam sinh vô lễ với Cựu chiến binh Nghệ sĩ bị đuổi việc vì để mic đụng vào nón "nữ hoàng cải lương": Phải bán cà phê cóc, vợ bỏ đi

Nghệ sĩ bị đuổi việc vì để mic đụng vào nón "nữ hoàng cải lương": Phải bán cà phê cóc, vợ bỏ đi

Cán bộ từng điều tra vụ nữ sinh Vĩnh Long hé lộ tin sốc, phủ nhận 1 điều

Cán bộ từng điều tra vụ nữ sinh Vĩnh Long hé lộ tin sốc, phủ nhận 1 điều Trung Tá 'má lúm' gây sốt Quảng Trường Đỏ bắt tay Lãnh tụ Nga, lộ đời tư mơ ước

Trung Tá 'má lúm' gây sốt Quảng Trường Đỏ bắt tay Lãnh tụ Nga, lộ đời tư mơ ước Nóng: Won Bin chính thức lên tiếng sau bao lần bị réo gọi vào scandal chấn động của Kim Soo Hyun

Nóng: Won Bin chính thức lên tiếng sau bao lần bị réo gọi vào scandal chấn động của Kim Soo Hyun Trấn Thành livestream nóng trận mưa gió giáng xuống concert Anh Trai Say Hi, hoang mang sợ sập lều!

Trấn Thành livestream nóng trận mưa gió giáng xuống concert Anh Trai Say Hi, hoang mang sợ sập lều!