Lãi suất cho vay còn dư địa giảm sâu?

Thanh khoản của hệ thống ngân hàng đang rất dồi dào do dòng tiền quay trở lại ngân hàng sau Tết. Điều này sẽ tạo điều kiện cho mặt bằng lãi suất cho vay giảm sâu hơn?

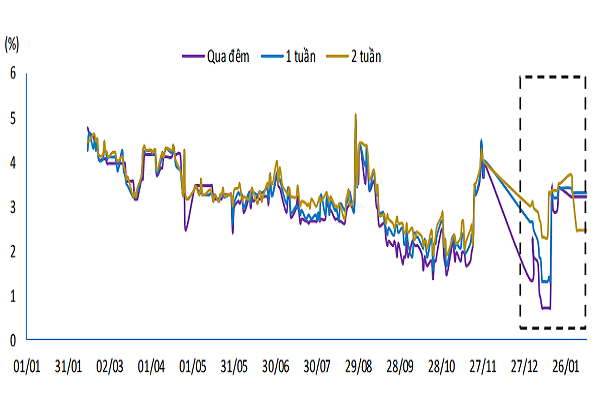

Hiện lãi suất cho vay qua đêm trên thị trường liên ngân hàng đang xoay quanh mức 2,25%

Thanh khoản dư thừa

Trong tuần từ 3 đến 7/2/2020, NHNN tiếp tục hút ròng 36 nghìn tỷ đồng thông qua phát hành tín phiếu kỳ hạn 91 ngày, lãi suất 2,65%. Trước đó, trong 5 ngày giao dịch trước và sau kỳ nghỉ Tết Nguyên đán (từ 20/1 đến 31/1), NHNN đều đặn phát hành 5.000 tỷ đồng tín phiếu/phiên với kỳ hạn 91 ngày, lãi suất phiên đầu tiên (20/1/2020) là 2,8%/năm nhưng sau đó giảm dần về mức 2,65%/năm.

Động thái hút ròng vẫn tiếp tục diễn ra trong tuần qua khi mà 3 phiên đầu tuần (10-12/2), nhà điều hành vẫn đều đặn phát hành 5.000 tỷ đồng tín phiếu mỗi phiên với kỳ hạn 91 ngày và lãi suất 2,65%. Tất cả lượng tín phiếu này đều được các TCTD thẩm thấu hết. Trong khi đó, kênh thị trường mở (OMO) vẫn không phát sinh giao dịch, số dư OMO bằng 0.

Như vậy từ cuối tháng 1 đến nay, NHNN đã hút ròng về 76 nghìn tỷ đồng, đúng bằng lượng tín phiếu đang lưu hành trên thị trường hiện nay. Mặc dù NHNN liên tục hút ròng tiền về, nhưng lãi suất VND trên thị trường liên ngân hàng vẫn giảm liên tục, hiện lãi suất cho vay qua đêm trên thị trường liên ngân hàng đang xoay quanh mức 2,25%, giảm 30 điểm cơ bản so với ngày 7/2; lãi suất kỳ hạn một tuần cũng giảm còn 2,44%, giảm 36 điểm.

Điều đó cho thấy thanh khoản của hệ thống đang rất dồi dào mà theo các chuyên gia, nguyên nhân do dòng tiền chảy mạnh vào hệ thống ngân hàng sau Tết nguyên đán Canh Tý. “Theo quy luật hàng năm, giai đoạn trước Tết Nguyên đán, người dân thường rút tiền về để chi tiêu, mua sắm; các doanh nghiệp cũng rút tiền để chi trả lương, thưởng cho người lao động. Tuy nhiên sau Tết, lượng tiền chưa chi dùng hết sẽ quay trở lại ngân hàng bởi với nhiều người, tiết kiệm vẫn là kênh đầu tư an toàn trong khi mức sinh lời cũng khá hấp dẫn”, một chuyên gia phân tích.

Thanh khoản dư thừa cũng là lý do khiến một số nhà băng giảm nhẹ lãi suất huy động các kỳ hạn ngắn để cơ cấu nguồn vốn. Đơn cử Techcombank vừa điều chỉnh giảm lãi suất huy động kỳ hạn từ 1 – 5 tháng xuống mức là 4,25-4,75%/năm, kỳ hạn 6 tháng được giảm về mức 6,2-6,7%/năm. ACB cũng giảm lãi suất tiết kiệm ở các kỳ hạn 6 tháng, 9 tháng và 12 tháng lần lượt xuống mức 6,3-6,6%, 6,4-6,7% và 6,8-7,1%/năm, giảm 0,2 điểm phần trăm so với tháng 1. Một số ngân hàng khác như SHB, Sacombank cũng giảm nhẹ lãi suất huy động các kỳ hạn dưới 6 tháng khoảng 0,1 – 0,2%/năm…

Video đang HOT

Lãi suất vẫn neo cao

Tuy nhiên, số ngân hàng giảm lãi suất huy động là không nhiều, mức giảm cũng không lớn nên nhìn chung, mặt bằng lãi suất huy động vẫn khá ổn định, trong đó lãi suất huy động ở các kỳ hạn dài vẫn được nhiều nhà băng neo ở mức khá cao.

Cụ thể lãi suất huy động từ 1 tháng đến dưới 6 tháng dao động trong khoảng 4,3-5,0%/năm; trong khi lãi suất huy động kỳ hạn 6 tháng từ 5,30 – 7,90%/năm; 9 tháng từ 5,40 – 7,96%/năm; 12 tháng từ 6,80 – 7,98%/năm; 18 tháng từ 6,80 – 8,10%/năm; 24 tháng từ 6,80 – 8,20%/năm và 36 tháng từ 7,40 – 8,30%/năm.

Hiện Ngân hàng Quốc dân (NCB) đang là ngân hàng trả lãi cao nhất thị trường cho các khoản tiền gửi với kỳ hạn từ 6 tháng trở lên. Cụ thể hiện lãi suất tiết kiệm kỳ hạn 6 tháng tại NCB là 7,9%/năm; 9 tháng là 7,96%/năm; 12 tháng là 7,98%/năm; 18 tháng là 8,1%/năm; 24 tháng là 8,2%/năm và 36 tháng là 8,3%/năm.

Lý giải về diễn biến lãi suất hiện nay, vị chuyên gia ngân hàng trên cho biết, đúng là thanh khoản dồi dào đã hỗ trợ một số ngân hàng giảm lãi suất huy động, song chủ yếu ở các kỳ hạn ngắn bởi hiện các ngân hàng vẫn đang chịu áp lực lớn về nguồn vốn trung- dài hạn để đáp ứng yêu cầu về tỷ lệ vốn ngắn hạn để cho vay trung- dài hạn của cơ quan quản lý.

Quả vậy, theo Thông tư 22/2019/TT-NHNN, tỷ lệ vốn ngắn hạn cho vay trung- dài hạn sẽ được giảm về còn 30% kể từ ngày 1/10/2022. Trong khi Báo cáo tài chính quý 4 năm 2019 của nhiều ngân hàng cũng ghi nhận tỷ trọng tín dụng trung- dài hạn tới trên 60%, cá biệt có những ngân hàng có tỷ trọng tín dụng trung- dài hạn lên tới 70-80%.

“Áp lực huy động vốn trung- dài hạn sẽ khiến lãi suất huy động tại những kỳ hạn này khó giảm mạnh”, vị chuyên gia trên nhấn mạnh.

Tuy nhiên một tin vui đối với cộng đồng doanh nghiệp là tại Hội nghị triển khai các giải pháp tín dụng, ngân hàng để hỗ trợ người dân và doanh nghiệp bị ảnh hưởng bởi dịch COVID-19, ông Đào Minh Tú – Phó Thống đốc NHNN đã yêu cầu các nhà băng không được tăng lãi suất cho vay, kể cả lãi suất huy động bởi hiện thanh khoản của hệ thống đang rất dồi dào.

Thế nhưng, với những áp lực như đã nêu ở trên, mặt bằng lãi suất cho vay khó có thể giảm sâu, nhất là khi lãi suất còn phải kiêm thêm nhiệm vụ ổn định tỷ giá. “Đồng USD trên thị trường thế giới đang có xu hướng tăng giá khi nhiều nhà đầu tư xem nó là tài sản an toàn trong bối cảnh dịch bệnh bùng phát, trong khi nhân dân tệ và nhiều đồng tiền trong khu vực châu Á lại giảm mạnh. Điều đó đang tạo sức ép khá lớn đến tỷ giá trong nước và để ổn định tỷ giá, lãi suất VND khó có thể giảm quá sâu”, vị chuyên gia trên nói.

Hà Anh

Theo Enternews.vn

Lãi vay sau Tết Nguyên đán Canh Tý sẽ thế nào?

heo Công ty chứng khoán SSI, sau Tết Nguyên đán Canh Tý, lãi suất huy động có thể giảm tiếp 0,5- 1%, từ đó kéo giảm lãi suất cho vay.

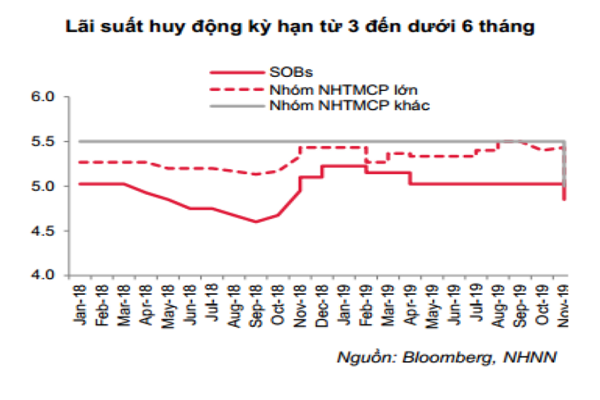

Lãi suất huy động bình quân kỳ hạn từ 3-6 tháng

Lãi suất huy động giảm tiếp?

Theo SSI, chính sách tiền tệ của NHNN đang dịch chuyển theo hướng hỗ trợ tăng trưởng. Bằng chứng là, xu hướng giảm lãi suất trở nên rõ nét hơn ở Việt Nam với các động thái mạnh mẽ từ NHNN, hướng tới mục tiêu giảm ít nhất 0,5%/năm lãi suất cho vay trong năm 2020 mà Thủ tướng Chính phủ đã phát biểu trước Quốc hội.

Quả vậy, với việc tái khởi động lại công cụ mua kỳ hạn (OMO) cộng thêm lượng tín phiếu đáo hạn, tính chung NHNN đã bơm ròng 103.176 tỷ đồng vào thị trường trong tháng qua. Không chỉ vậy, nhà điều hành còn giảm lãi suất OMO từ mức 4,5%/năm xuống 4%/năm - mức giảm mạnh nhất trong 5 năm trở lại đây.

Đặc biệt kể từ ngày 19/11, NHNN đã kéo giảm trần lãi suất tiền gửi dưới 1 tháng từ 1%/năm xuống còn 0,8%/năm và giảm trần lãi suất tiền gửi các kỳ hạn từ 1 tháng đến dưới 6 tháng từ 5,5%/năm xuống còn 5%/năm; trần lãi suất cho vay ngắn hạn đối với các lĩnh vực ưu tiên cũng được giảm từ 6,5%/năm xuống còn 6%/năm.

Ngoại trừ 4 NHTM nhà nước và một vài NHTMCP lớn, lãi suất huy động các kỳ hạn 1 đến dưới 6 tháng của hầu hết các NHTMCP trong những tháng gần đây đều được neo ở kịch trần 5,5%/năm. Do đó, khi trần lãi suất huy động giảm, một loạt các NHTM cũng điều chỉnh giảm lãi suất ở kỳ hạn này về mức 5%/năm kể từ ngày 19/11/2019. Không chỉ giảm lãi suất huy động ngắn hạn, lãi suất huy động các kỳ hạn dài hơn cũng đã bắt đầu giảm, rõ rệt nhất là ở nhóm các NHTM có thị phần nhỏ (giảm 20-30 điểm cơ bản), thu hẹp mức chênh lệch lãi suất với nhóm các NHTM lớn.

Hiện lãi suất huy động kỳ hạn dưới 6 tháng dao động trong khoảng 4,1-5,0%/năm, từ 6 đến dưới 12 tháng trong khoảng 5,5-7,5%/năm và từ 12-13 tháng là 6,4-7,9%/năm.

Trong khi đó, cung tiền tăng nhanh hơn so với cùng kỳ năm trước, cho dù tín dụng tăng thấp hơn. Cụ thể, tính đến hết tháng 9/2019, tín dụng mới tăng 9,4%, thấp hơn nhiều so với mức tăng 10,33% của cùng kỳ năm 2018, trong khi tăng trưởng cung tiền đạt tới 9,47%, cao hơn khá nhiều mức tăng 9,04% của cùng kỳ năm trước nhờ các giao dịch mua vào ngoại tệ.

Mặc dù cho rằng nhiều khả năng lãi suất liên ngân hàng sẽ duy trì ở ngưỡng cao, tức là quanh 4%/năm trong tháng cao điểm cuối năm nay, song theo SSI, lãi suất liên ngân hàng sẽ giảm trở lại sau Tết nguyên đán. Không chỉ vậy, tổ chức này cũng kỳ vọng, với dự báo lạm phát sẽ hạ nhiệt nhanh sau Tết, lãi suất huy động có thể tiếp tục được định hướng giảm tiếp 0,5%-1%, từ đó kéo giảm lãi suất cho vay. Song, các kỳ hạn dài trên 12 tháng sẽ giảm chậm hơn do các quy định về tỷ lệ vốn ngắn hạn cho vay trung- dài hạn và vẫn có sự phân hóa lãi suất giữa các nhóm NHTM lớn và nhỏ.

Thanh khoản vẫn căng

Bất chấp nỗ lực kéo giảm lãi suất của NHNN, thị trường cuối tháng 11 đã chứng kiến một diễn biến khá bất thường khi mà lãi suất VND trên liên ngân hàng bất ngờ tăng mạnh lên quanh 4%/năm với kỳ hạn qua đêm sau khi đi ngang ở mức thấp quanh 2%/năm trong nửa đầu tháng 11. Điều này cộng thêm việc NHNN phải tái khởi động công cụ OMO để mạnh tay bơm tiền vào hệ thống, cho thấy thanh khoản của các ngân hàng có dấu hiệu căng thẳng đột ngột.

Đáng chú ý, sự căng thẳng này vẫn tiếp diễn cho dù nhà điều hành đã bơm hơn 100 nghìn tỷ đồng vào thị trường trong tháng vừa qua. Cụ thể trong tuần đầu tháng 12, NHNN tiếp tục bơm 3.307 tỷ đồng vào thị trường qua kênh OMO và nâng kỳ hạn lên 14 ngày thay vì 7 ngày như trước; cùng với đó là các giao dịch bán ngoại tệ về NHNN cũng giúp tăng lượng cung VND. Tuy vậy, thị trường liên ngân hàng vẫn rất sôi động, lãi suất qua đêm kết thúc tuần ở mức 4,01%/năm, tăng 9 điểm cơ bản; kỳ hạn 1 tuần là 4,1%/năm, tăng 11 điểm cơ bản.

Một chuyên gia ngân hàng cho rằng, căng thẳng thanh khoản của các ngân hàng xuất phát từ nhiều nguyên nhân, bên cạnh tác động của Thông tư 58/2019/TT-BTC về việc kết chuyển tiền gửi của Kho bạc Nhà nước về Sở giao dịch NHNN, thay vì các NHTM, còn do yếu tố mùa vụ khi nhu cầu tín dụng thường tăng cao trong giai đoạn cuối năm. Tuy nhiên vị chuyên gia này hết sức lưu ý tới nguyên nhân xuất phát từ việc giảm trần lãi suất huy động của NHNN đã khiến các ngân hàng nhỏ gặp khó khăn hơn trong việc huy động vốn khi không còn "vũ khí" để cạnh tranh với các ngân hàng lớn. Trong khi thời gian qua, không ít ngân hàng nhỏ tăng trưởng tín dụng với tốc độ nhanh hơn nhiều so với nguồn vốn huy động.

Cũng chính bởi vậy, vị chuyên gia này tỏ ra chưa đồng tình lắm với nhận định lãi suất huy động sẽ giảm sau Tết nguyên đán bởi diễn biến trên chưa thể sớm chấm dứt trong ngắn hạn. " Không chỉ vấn đề thanh khoản, mà các quy định siết chặt tỷ lệ an toàn vốn theo Thông tư 41/2016/TT-NHNN cũng như việc giảm tỷ lệ vốn ngắn hạn cho vay trung- dài hạn về còn 30% trong thời gian tới đều tạo áp lực lên mặt bằng lãi suất của các ngân hàng, đặc biệt là các ngân hàng nhỏ", vị chuyên gia này cho biết.

Hà Anh

Theo Enternews.vn

Lãi suất liên ngân hàng đột ngột tăng 'nóng'  Lãi suất liên ngân hàng đã bất ngờ tăng nóng lên mức 3,76%/năm (tăng 1,78%) với kỳ hạn qua đêm, 3,84%/năm với kỳ hạn 1 tuần (tăng 1,59 %). Chuyên gia dự báo nhiều khả năng lãi suất liên ngân hàng kỳ hạn qua đêm sẽ vẫn ở mức trên 3%/năm ngắn hạn. Lãi suất liên ngân hàng tăng mạnh trong thời gian...

Lãi suất liên ngân hàng đã bất ngờ tăng nóng lên mức 3,76%/năm (tăng 1,78%) với kỳ hạn qua đêm, 3,84%/năm với kỳ hạn 1 tuần (tăng 1,59 %). Chuyên gia dự báo nhiều khả năng lãi suất liên ngân hàng kỳ hạn qua đêm sẽ vẫn ở mức trên 3%/năm ngắn hạn. Lãi suất liên ngân hàng tăng mạnh trong thời gian...

Thực hư tin Campuchia điều binh sĩ tới biên giới với Thái Lan sau vụ đối đầu08:43

Thực hư tin Campuchia điều binh sĩ tới biên giới với Thái Lan sau vụ đối đầu08:43 Xung đột Nga - Ukraine trước bước ngoặt08:59

Xung đột Nga - Ukraine trước bước ngoặt08:59 Vụ trộm bồn cầu làm bằng 98 kg vàng: nghi phạm ra tay trong 5 phút09:08

Vụ trộm bồn cầu làm bằng 98 kg vàng: nghi phạm ra tay trong 5 phút09:08 Báo Mỹ: Ông Trump "khó chịu" vì trang phục của ông Zelensky01:28

Báo Mỹ: Ông Trump "khó chịu" vì trang phục của ông Zelensky01:28 Ông Trump khen ông Zelensky dũng cảm, không cam kết hỗ trợ lực lượng châu Âu tại Ukraine08:00

Ông Trump khen ông Zelensky dũng cảm, không cam kết hỗ trợ lực lượng châu Âu tại Ukraine08:00 Phát sốt đoạn phim ông Trump, ông Netanyahu nhâm nhi cocktail ở bãi biển Gaza08:01

Phát sốt đoạn phim ông Trump, ông Netanyahu nhâm nhi cocktail ở bãi biển Gaza08:01 Không chỉ Mỹ, Pháp cũng đàm phán về khoáng sản quan trọng với Ukraine09:14

Không chỉ Mỹ, Pháp cũng đàm phán về khoáng sản quan trọng với Ukraine09:14 Xe mất thắng lao xuống rãnh ven đường, ít nhất 18 người thiệt mạng tại Thái Lan01:07

Xe mất thắng lao xuống rãnh ven đường, ít nhất 18 người thiệt mạng tại Thái Lan01:07 Đột ngột chuyển sai hướng, ô tô gây tai nạn liên hoàn ở Đắk Lắk00:50

Đột ngột chuyển sai hướng, ô tô gây tai nạn liên hoàn ở Đắk Lắk00:50 Ông Trump nổi giận, tương lai nào đang chờ đón ông Zelensky và Ukraine?01:38

Ông Trump nổi giận, tương lai nào đang chờ đón ông Zelensky và Ukraine?01:38 Ông Tập Cận Bình nói kinh tế Trung Quốc đang đối mặt nhiều thách thức08:09

Ông Tập Cận Bình nói kinh tế Trung Quốc đang đối mặt nhiều thách thức08:09Tin đang nóng

Tin mới nhất

Bắt khẩn cấp Giám đốc và Phó Giám đốc Trung tâm đăng kiểm xe cơ giới 29-07D

Sau khi thay Chủ tịch HĐQT, NCB tiếp tục bổ nhiệm mới một loạt nhân sự cấp cao

Tăng trưởng tín dụng tới 21/12 đạt 10,14%

Giá cà phê hôm nay 24/12: Arabica quay đầu tăng, Robusta lừng khừng khi nhà đầu cơ nghỉ lễ Giáng sinh

Giá tiêu hôm nay 24/12: Chưa nhìn thấy đáy đợt suy giảm, giá tiêu Ấn Độ đảo chiều tăng

Chứng khoán 2020: Phiên giao dịch chưa từng có, vượt ngưỡng 1 tỷ USD

Giá Bitcoin hôm nay 24/12: Bitcoin rực cháy giữa biển lửa thị trường

Tỷ giá USD hôm nay 24/12: Tiếp tục suy giảm

Cổ phiếu HDC tăng nóng, Vietinbank Securities muốn thoái toàn bộ vốn

Giá vàng hôm nay 24/12: Vàng đang trend tăng trong bối cảnh USD suy yếu

VietinBank sẽ trả cổ tức 5% trong năm 2020 thay vì kế hoạch sang 2021

Chứng khoán ngày 24/12: Những cổ phiếu nào được khuyến nghị?

Có thể bạn quan tâm

Phim kinh dị "Đồi hành xác" hé lộ cảnh quay trong hang động dài hơn 1km

Hậu trường phim

09:09:18 05/03/2025

Diva Thanh Lam "sợ hãi" khi nhắc đến "nhiều người đàn ông", ra MV khoe chồng bác sĩ đầy bất ngờ!

Nhạc việt

09:05:45 05/03/2025

7 triệu người xem nữ diễn viên được anh bồ chính trị gia bơi vượt biển để gặp sau 11 lần bị phản bội

Sao châu á

08:59:55 05/03/2025

6 gã "yêu râu xanh" tàn bạo nhất showbiz: Có kẻ xâm hại hơn 100 phụ nữ, sao nam Cbiz còn xuống tay với vị thành niên

Sao âu mỹ

08:52:25 05/03/2025

Sao Việt vật lộn với trầm cảm: Người tăng cân vùn vụt, người hành hạ bản thân

Sao việt

08:47:56 05/03/2025

Độc đáo từ những bãi biển có màu cát kỳ lạ trên thế giới

Du lịch

08:15:31 05/03/2025

Kích thích mọc tóc nhanh bằng các loại rau quả này

Làm đẹp

08:04:16 05/03/2025

Hà Nội: Viêm màng não do viêm tai giữa kéo dài nhiều năm

Sức khỏe

08:03:17 05/03/2025

Vũ đạo gây choáng của "bà ngoại" nhảy thất thường nhất Hàn Quốc

Nhạc quốc tế

07:39:56 05/03/2025

Ông Zelensky nói gì về chuyện tổ chức bầu cử ở Ukraine?

Thế giới

07:39:00 05/03/2025

Đưa vốn vay ưu đãi đến doanh nghiệp nhỏ và vừa

Đưa vốn vay ưu đãi đến doanh nghiệp nhỏ và vừa Hai áp lực lớn đặt Ngân hàng Nhà nước vào thế khó

Hai áp lực lớn đặt Ngân hàng Nhà nước vào thế khó

Vì sao lãi suất liên ngân hàng tăng vọt?

Vì sao lãi suất liên ngân hàng tăng vọt? Lãi suất liên ngân hàng đột ngột tăng mạnh vì đâu?

Lãi suất liên ngân hàng đột ngột tăng mạnh vì đâu? Thanh khoản ngân hàng đảo chiều tăng nhờ đâu?

Thanh khoản ngân hàng đảo chiều tăng nhờ đâu? Chuyên gia: 'Lãi suất năm 2020 được dự báo nhiều khả năng sẽ ổn định'

Chuyên gia: 'Lãi suất năm 2020 được dự báo nhiều khả năng sẽ ổn định' Thanh khoản ngân hàng tăng đột biến vì đâu?

Thanh khoản ngân hàng tăng đột biến vì đâu? Mặt bằng lãi suất 2020 có thể giảm nhẹ

Mặt bằng lãi suất 2020 có thể giảm nhẹ Nữ hoàng rating biến mất bí ẩn suốt 4 năm qua, từ nhan sắc đến cách hành xử đều lộ dấu hiệu bất ổn

Nữ hoàng rating biến mất bí ẩn suốt 4 năm qua, từ nhan sắc đến cách hành xử đều lộ dấu hiệu bất ổn Bị mẹ chồng chèn ép, con dâu cắt khoản chu cấp 10 triệu mỗi tháng rồi hối hận khi thấy mâm cơm bà đang ăn

Bị mẹ chồng chèn ép, con dâu cắt khoản chu cấp 10 triệu mỗi tháng rồi hối hận khi thấy mâm cơm bà đang ăn Người đàn ông nhập viện sau quá trình mô phỏng sinh con theo yêu cầu của bạn gái

Người đàn ông nhập viện sau quá trình mô phỏng sinh con theo yêu cầu của bạn gái Nhìn dâu út bế con ngồi ăn đồ thừa của bữa tiệc, bố chồng hứa cho 100 triệu nhưng con từ chối và nói một câu khiến ông thương gấp bội

Nhìn dâu út bế con ngồi ăn đồ thừa của bữa tiệc, bố chồng hứa cho 100 triệu nhưng con từ chối và nói một câu khiến ông thương gấp bội Tranh cãi nảy lửa: Từ Hy Viên - Phương Đại Đồng mất sớm vì ăn chay đến suy nhược?

Tranh cãi nảy lửa: Từ Hy Viên - Phương Đại Đồng mất sớm vì ăn chay đến suy nhược? Soi camera thấy bố chồng U80 xồng xộc vào phòng con dâu đang mang bầu, chồng tức tốc lao về nhà

Soi camera thấy bố chồng U80 xồng xộc vào phòng con dâu đang mang bầu, chồng tức tốc lao về nhà Chồng luôn miệng chê bai chị bán chè đầu ngõ nhưng kỳ lạ là ngày nào cũng phải mò ra ăn

Chồng luôn miệng chê bai chị bán chè đầu ngõ nhưng kỳ lạ là ngày nào cũng phải mò ra ăn Mẹ chồng suốt ngày chì chiết con dâu hoang phí, tôi đưa ra một bằng chứng khiến bà chết lặng!

Mẹ chồng suốt ngày chì chiết con dâu hoang phí, tôi đưa ra một bằng chứng khiến bà chết lặng!

Thái độ Xuân Hinh dành cho Hòa Minzy

Thái độ Xuân Hinh dành cho Hòa Minzy Cuộc hôn nhân ngắn nhất showbiz: Sao nữ bị chồng đánh sảy thai rồi vứt trên đường, ly dị sau 12 ngày cưới

Cuộc hôn nhân ngắn nhất showbiz: Sao nữ bị chồng đánh sảy thai rồi vứt trên đường, ly dị sau 12 ngày cưới

Cục trưởng Xuân Bắc nói gì về Hòa Minzy mà gây bão mạng?

Cục trưởng Xuân Bắc nói gì về Hòa Minzy mà gây bão mạng? Chiến sĩ cảnh sát cơ động bị đâm tử vong: Hiền, siêng năng, giỏi tiếng Anh

Chiến sĩ cảnh sát cơ động bị đâm tử vong: Hiền, siêng năng, giỏi tiếng Anh Thấy có nhiều chim lợn, trường mua vàng mã, mời thầy về cúng!

Thấy có nhiều chim lợn, trường mua vàng mã, mời thầy về cúng! Không chỉ riêng Văn Toàn, Hoà Minzy còn vay tiền Đoàn Văn Hậu, thân cỡ nào mà mượn tiền tỷ ngon ơ?

Không chỉ riêng Văn Toàn, Hoà Minzy còn vay tiền Đoàn Văn Hậu, thân cỡ nào mà mượn tiền tỷ ngon ơ? Bố mẹ vợ Quang Hải mang đặc sản thiết đãi thông gia, một mình Chu Thanh Huyền ngồi đất ăn món bình dân gây sốt

Bố mẹ vợ Quang Hải mang đặc sản thiết đãi thông gia, một mình Chu Thanh Huyền ngồi đất ăn món bình dân gây sốt