Lãi riêng lẻ BIDV giảm 27% trong quý I, nợ xấu được cải thiện

Chi phí hoạt động và dự phòng tăng 16-17% khiến lợi nhuận giảm 27% còn 1.315 tỷ đồng.

Cho vay khách hàng và tiền gửi khách hàng đồng thời giảm 1% còn lần lượt 1,07 triệu tỷ đồng và 1,08 triệu tỷ đồng.

Nợ xấu giảm 1,5%, chủ yếu tại nợ có khả năng mất vốn hạ từ 10.502 tỷ đồng xuống 9.691 tỷ đồng.

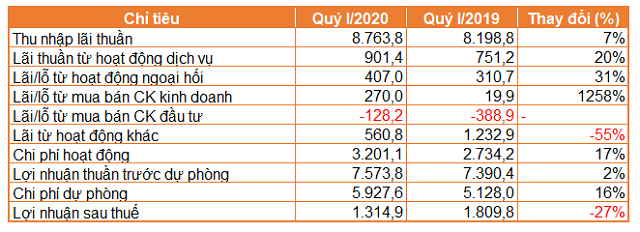

Theo BCTC riêng quý I của ngân hàng mẹ BIDV (HoSE: BID), thu nhập lãi thuần đạt 8.764 tỷ đồng, tăng 7% so với cùng kỳ năm trước. Lãi thuần từ hoạt động dịch vụ tăng 20% lên 901,4 tỷ đồng. Hoạt động mua bán chứng khoán kinh doanh tăng 13 lần lên 270 tỷ đồng trong khi chứng khoán đầu tư cải thiện từ lỗ 388 tỷ đồng xuống còn lỗ 128 tỷ đồng.

Hoạt động khác – khoản mục duy nhất có lãi giảm trong kỳ, ở mức 560,8 tỷ đồng, thấp hơn 55% so với quý I/2019.

Sau khi trừ chi phí hoạt động 3.201 tỷ đồng (tăng 17% so với cùng kỳ), ngân hàng còn lãi 7.573 tỷ đồng trước trích lập, tăng 2,4% so với cùng kỳ năm trước. Chi phí dự phòng trong kỳ cũng tăng 16%, lên 5.928 tỷ đồng, khiến lãi trước thuế quay đầu giảm 27% còn 1.646 tỷ đồng. Lợi nhuận sau thuế giảm tương đương ở mức 1.315 tỷ đồng.

Đơn vị: tỷ đồng.

Tổng tài sản ở mức 1,4 triệu tỷ đồng, giảm hơn 3% so với đầu năm. Cho vay khách hàng và tiền gửi khách hàng đồng thời giảm 1% còn lần lượt 1,07 triệu tỷ đồng, và 1,08 triệu tỷ đồng. Nợ xấu ở mức 17.646 tỷ đồng, giảm 1,5%, chủ yếu tại nợ có khả năng mất vốn hạ từ 10.502 tỷ đồng xuống 9.691 tỷ đồng. Tỷ lệ nợ xấu giảm từ 1,654% xuống 1,648%.

Video đang HOT

Tiền gửi tại NHNN của ngân hàng mẹ BIDV giảm 83% xuống 23.763 tỷ đồng. Tuy nhiên, tiền và vàng gửi tại và cho vay các tổ chức tín dụng (TCTD) khác tăng 111% lên 123.571 tỷ đồng.

BIDV đang có lợi nhuận sau thuế chưa phân phối 12.729 tỷ đồng, bên cạnh quỹ của TCTD 6.707 tỷ đồng và thặng dư vốn cổ phần 14.292 tỷ đồng.

Lê Hải

Hỗ trợ doanh nghiệp, nỗi lo hiệu quả ngân hàng suy giảm

Cứu doanh nghiệp cũng chính là cách ngân hàng tự cứu mình, hy vọng nhóm sản xuất - kinh doanh sớm hồi phục và trả được nợ vay. Tuy nhiên, đi kèm với việc cứu doanh nghiệp bằng tín dụng là khả năng lợi nhuận ngân hàng giảm, nợ xấu gia tăng.

Mới đây, Phó thống đốc Ngân hàng Nhà nước ào Minh Tú yêu cầu lợi nhuận năm nay của 4 ngân hàng có vốn nhà nước là Vietcombank, VietinBank, BIDV, Agribank phải giảm tối thiểu 40% so với năm ngoái để đóng góp vào việc giảm lãi suất.

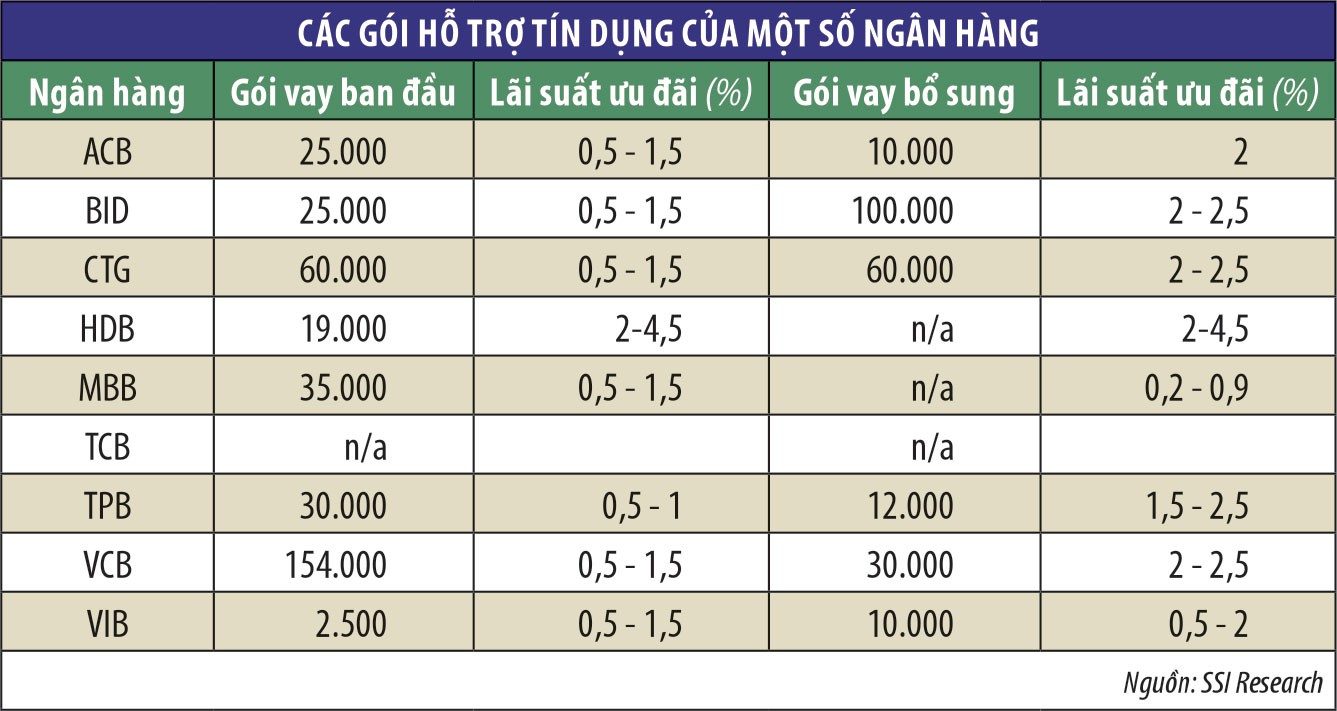

Theo ông Tú, tổng gói tín dụng mà ngành ngân hàng hỗ trợ các đối tượng bị ảnh hưởng bởi dịch Covid-19 là hơn 300.000 tỷ đồng. Các tổ chức tín dụng đã cơ cấu thời gian trả nợ, giữ nguyên nhóm nợ cho trên 52.000 khách hàng với tổng số tiền gần 18.000 tỷ đồng, miễn lãi cho gần 6.500 khách hàng với dư nợ gần 126.000 tỷ đồng và cho vay mới 65.208 tỷ đồng với 354.286 khách hàng, cơ cấu nợ, giảm lãi suất phổ biến từ 2 - 2,5%/năm.

ược biết, nhiều ngân hàng đồng loạt đưa ra các gói hỗ trợ tín dụng như Vietcombank (VCB) có gói 30.000 tỷ đồng, VietinBank (CTG) có gói 60.000 tỷ đồng, Agribank có gói 100.000 tỷ đồng, BIDV (BID) có các gói tín dụng với tổng giá trị 50.000 tỷ đồng, con số này tại HDBank (HDB) là 24.000 tỷ đồng, tại Á Châu (ACB) là 35.000 tỷ đồng...

Việc thực hiện chính sách tín dụng hỗ trợ doanh nghiệp sẽ tác động tới cả hoạt động vay mới và dư nợ hiện tại. ối với hoạt động vay mới, trước áp lực đầu ra gặp khó khăn, đa số doanh nghiệp hạn chế mở rộng sản xuất bằng vốn vay; ưu tiên của doanh nghiệp là giảm áp lực tài chính, tiết giảm chi phí.

Số liệu của Tổng cục Thống kê cho thấy, tăng trưởng tín dụng hệ thống ngân hàng từ đầu năm tới 26/3/2020 ước chỉ đạt 0,68% so với cùng kỳ năm ngoái, thấp hơn giai đoạn 2015 - 2019 (tăng từ 1,25 - 2,81%).

Với các chính sách hỗ trợ tín dụng, dự báo tăng trưởng tín dụng sẽ dần phục hồi, nhưng cả năm vẫn sẽ ở mức thấp, vì dịch bệnh trên toàn cầu có diễn biến phức tạp và khả năng kéo dài.

Tăng trưởng tín dụng giảm, trong khi giãn nợ, hạ lãi suất đối với khách hàng hiện hữu sẽ ảnh hưởng tới biên lợi nhuận ròng của các ngân hàng trong năm nay, còn về trung và dài hạn, ngân hàng có thể hạ lãi suất huy động, "chuyển giao" việc hạ lãi suất cho người gửi tiền.

Tuy nhiên, với hợp đồng huy động vốn trước đây, ngân hàng sẽ có độ trễ kỳ hạn nhất định để chuyển giao.

áng lưu ý, việc giãn nợ và hạ lãi suất nhằm giúp các doanh nghiệp sản xuất - kinh doanh vượt qua khó khăn và trả nợ vay cho ngân hàng, nhưng có nguy cơ không nhỏ là sẽ có những doanh nghiệp lâm vào tình trạng mất khả năng thanh toán, khiến rủi ro nợ xấu đối với ngân hàng gia tăng.

Các ngân hàng thận trọng, trích lập dự phòng lớn trong năm 2020 có khả năng diễn ra, từ đó "bào mòn" lợi nhuận ròng.

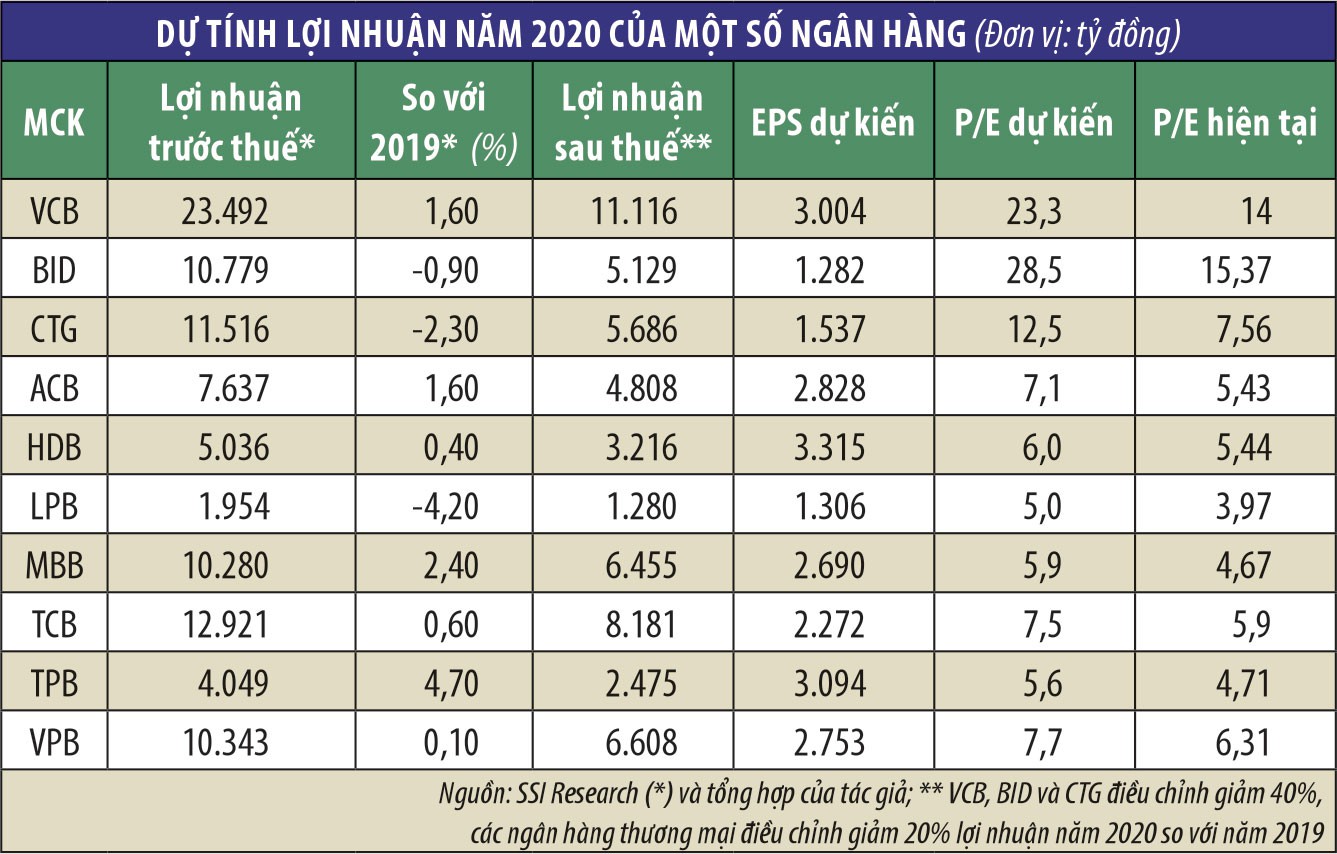

Theo ước tính kết quả kinh doanh năm 2020 của Công ty Chứng khoán SSI ngày 7/4/2020 đối với nhóm ngân hàng trong kịch bản tiêu cực, lợi nhuận trước thuế chỉ giảm nhẹ.

Tuy nhiên, với các ngân hàng thuộc chỉ đạo của Ngân hàng Nhà nước, lợi nhuận ước tính giảm 40%.

Trong khi đó, nhóm ngân hàng thương mại sẽ cân đối chính sách cạnh tranh trong ngành, hỗ trợ khách hàng hiện hữu hy vọng tránh nợ xấu sau này, ước tính lợi nhuận giảm 20%.

Trong ước tính không bao gồm khoản lợi nhuận từ thoái vốn tại một số ngân hàng thương mại cổ phần như ACB và VPB (hai ngân hàng này lần lượt có dự định thoái vốn tại ACBS và FE Credit); nếu việc thoái vốn thuận lợi sẽ cải thiện đáng kể kết quả kinh doanh của ngân hàng.

Trong 4 ngân hàng có vốn nhà nước chi phối, CTG không đặt ra mục tiêu lợi nhuận cụ thể cho năm 2020, chỉ ước tính tín dụng tăng 4 - 8,5%, trong khi hạn mức được giao là 8,5%. Báo cáo thường niên của VCB không đề cập tới kế hoạch doanh thu, lợi nhuận.

BID đặt kế hoạch tăng trưởng tín dụng 9%, lợi nhuận trước thuế 12.500 tỷ đồng, tăng 16,47%, nếu dịch sớm được khống chế.

Việc cứu doanh nghiệp cũng chính là cách ngân hàng tự cứu mình, hy vọng nhóm sản xuất - kinh doanh có thể hồi phục và trả được nợ vay cũng như lãi vay.

Tuy nhiên, đi kèm với việc cứu doanh nghiệp, khả năng nợ xấu sẽ gia tăng, đòi hỏi các ngân hàng phải chuẩn bị kịch bản trích lập dự phòng.

Giới đầu tư đang nhìn thấy kịch bản lợi nhuận nhóm ngân hàng sẽ phải hy sinh bớt để hỗ trợ doanh nghiệp sản xuất - kinh doanh, từ đó đẩy định giá tương lai thấp hơn mức hiện tại và phản ảnh vào giá chứng khoán.

Lợi nhuận của nhiều ngân hàng dự kiến sụt giảm trong năm nay, khiến lợi nhuận trên mỗi cổ phần (EPS) giảm so với năm ngoái và đẩy P/E forward tăng lên cao hơn mức hiện tại.

Một số chuyên gia tài chính - ngân hàng cho rằng, khó có thể chỉ dùng chính sách tiền tệ hay tài khóa để giải quyết khủng hoảng do đại dịch Covid-19, mà quan trọng hơn cả là phải tìm cách duy trì nguồn lực con người cũng như nhanh chóng hỗ trợ sản xuất - kinh doanh, hỗ trợ thị trường để kinh tế nói chung, các doanh nghiệp nói riêng phục hồi sau dịch bệnh.

Hạc Hiên

BIDV đặt kế hoạch lợi nhuận tăng trưởng 16,5% trong năm 2020  Ngân hàng Thương mại cổ phần Đầu tư và Phát triển Việt Nam (BIDV, mã chứng khoán BID - sàn HOSE) vừa công bố báo cáo thường niên, trong đó đặt kế hoạch năm 2020 với chỉ tiêu lợi nhuận trước thuế 12.500 tỷ đồng, tăng 16,5% so với cùng kỳ. Đồng thời, BIDV đặt mục tiêu dư nợ tín dụng tăng 9%,...

Ngân hàng Thương mại cổ phần Đầu tư và Phát triển Việt Nam (BIDV, mã chứng khoán BID - sàn HOSE) vừa công bố báo cáo thường niên, trong đó đặt kế hoạch năm 2020 với chỉ tiêu lợi nhuận trước thuế 12.500 tỷ đồng, tăng 16,5% so với cùng kỳ. Đồng thời, BIDV đặt mục tiêu dư nợ tín dụng tăng 9%,...

Quán bún Hà Nội xin lỗi vụ bán 1,2 triệu đồng 3 bát bún riêu ngày Tết, nói chỉ là 'hiểu lầm'09:39

Quán bún Hà Nội xin lỗi vụ bán 1,2 triệu đồng 3 bát bún riêu ngày Tết, nói chỉ là 'hiểu lầm'09:39 Vụ xe ôtô lao xuống mương 7 người tử vong: Công an công bố nguyên nhân ban đầu14:39

Vụ xe ôtô lao xuống mương 7 người tử vong: Công an công bố nguyên nhân ban đầu14:39 11 'quái xế' chạy vào cao tốc Nghi Sơn - Diễn Châu bị phạt 78 triệu đồng501:27

11 'quái xế' chạy vào cao tốc Nghi Sơn - Diễn Châu bị phạt 78 triệu đồng501:27 Hé lộ kế hoạch mới của ông Trump về xung đột Nga-Ukraine08:31

Hé lộ kế hoạch mới của ông Trump về xung đột Nga-Ukraine08:31 Tổng thống Trump lên tiếng về 'thảm kịch' hàng không ở thủ đô Washington DC10:41

Tổng thống Trump lên tiếng về 'thảm kịch' hàng không ở thủ đô Washington DC10:41 Máy bay rơi gần trung tâm thương mại ở Mỹ, nhiều người thương vong03:42

Máy bay rơi gần trung tâm thương mại ở Mỹ, nhiều người thương vong03:42 Lãnh đạo nước ngoài đầu tiên được ông Trump mời đến Nhà Trắng08:45

Lãnh đạo nước ngoài đầu tiên được ông Trump mời đến Nhà Trắng08:45 Hàn Quốc sắp nhận trực thăng mới từ Mỹ để đối phó tàu ngầm Triều Tiên09:58

Hàn Quốc sắp nhận trực thăng mới từ Mỹ để đối phó tàu ngầm Triều Tiên09:58 Iran công bố tên lửa đạn đạo mới nhất08:23

Iran công bố tên lửa đạn đạo mới nhất08:23 Triều Tiên lần đầu chỉ trích chính quyền Tổng thống Trump08:06

Triều Tiên lần đầu chỉ trích chính quyền Tổng thống Trump08:06 Rộ tin ông Putin muốn gặp ông Trump ở UAE hoặc Ả Rập Xê Út10:29

Rộ tin ông Putin muốn gặp ông Trump ở UAE hoặc Ả Rập Xê Út10:29Tin đang nóng

Tin mới nhất

Bắt khẩn cấp Giám đốc và Phó Giám đốc Trung tâm đăng kiểm xe cơ giới 29-07D

Sau khi thay Chủ tịch HĐQT, NCB tiếp tục bổ nhiệm mới một loạt nhân sự cấp cao

Tăng trưởng tín dụng tới 21/12 đạt 10,14%

Giá cà phê hôm nay 24/12: Arabica quay đầu tăng, Robusta lừng khừng khi nhà đầu cơ nghỉ lễ Giáng sinh

Giá tiêu hôm nay 24/12: Chưa nhìn thấy đáy đợt suy giảm, giá tiêu Ấn Độ đảo chiều tăng

Chứng khoán 2020: Phiên giao dịch chưa từng có, vượt ngưỡng 1 tỷ USD

Giá Bitcoin hôm nay 24/12: Bitcoin rực cháy giữa biển lửa thị trường

Tỷ giá USD hôm nay 24/12: Tiếp tục suy giảm

Cổ phiếu HDC tăng nóng, Vietinbank Securities muốn thoái toàn bộ vốn

Giá vàng hôm nay 24/12: Vàng đang trend tăng trong bối cảnh USD suy yếu

VietinBank sẽ trả cổ tức 5% trong năm 2020 thay vì kế hoạch sang 2021

Chứng khoán ngày 24/12: Những cổ phiếu nào được khuyến nghị?

Có thể bạn quan tâm

Hải Tú thông báo 2 việc sau Tết, cái nào cũng gây bất ngờ

Netizen

23:10:28 04/02/2025

Kwon Sang Woo sững sờ nhận kết quả chụp phổi trắng xóa: "Tôi sắp chết rồi sao?"

Sao châu á

23:04:29 04/02/2025

Cặp đôi "phim giả tình thật" hot nhất lúc này: Nhà gái là Hoa hậu, nhà trai lộ rõ vẻ si mê khó chối cãi

Hậu trường phim

22:58:43 04/02/2025

Phim Hoa ngữ thất bại thảm hại nhất hiện tại: Lỗ nặng 3.500 tỷ, kịch bản ngớ ngẩn coi thường khán giả

Phim châu á

22:40:32 04/02/2025

Đề nghị truy tố cựu Thứ trưởng Bộ Tài nguyên và Môi trường

Pháp luật

22:35:29 04/02/2025

Cựu thủ lĩnh đối lập Syria trở thành tổng thống lâm thời, nêu 4 ưu tiên

Thế giới

22:28:04 04/02/2025

Doãn Hải My đẹp rạng rỡ, mặt mộc Mai Phương Thúy 'bất bại'

Sao việt

22:26:07 04/02/2025

Xôn xao giá vé fanmeeting của thành viên đẹp nhất BLACKPINK tại Hà Nội, dự đoán một cuộc "đại chiến" khốc liệt!

Nhạc quốc tế

22:23:29 04/02/2025

Bằng chứng cho thấy người Việt Nam cực kỳ thích hát karaoke, đến Jennie và các "anh trai" cũng phải chào thua

Nhạc việt

22:20:57 04/02/2025

Phim của đạo diễn Việt 'gây sốt' trên Netflix

Phim việt

22:01:59 04/02/2025

VASEP: 4 khó khăn bủa vây doanh nghiệp thuỷ sản

VASEP: 4 khó khăn bủa vây doanh nghiệp thuỷ sản Chứng khoán ngày 29/4 qua ‘lăng kính’ kỹ thuật

Chứng khoán ngày 29/4 qua ‘lăng kính’ kỹ thuật

Đấu giá "ế ẩm", BIDV tiếp tục đại hạ giá khoản nợ của CTCP Đầu tư & Thương mại Dầu khí Nghệ An

Đấu giá "ế ẩm", BIDV tiếp tục đại hạ giá khoản nợ của CTCP Đầu tư & Thương mại Dầu khí Nghệ An BIDV họp cổ đông sớm, xuất hiện phương án cổ tức bằng cổ phiếu, tiếp tục chào bán tăng vốn

BIDV họp cổ đông sớm, xuất hiện phương án cổ tức bằng cổ phiếu, tiếp tục chào bán tăng vốn BIDV rao bán hàng loạt khoản nợ xấu trị giá hàng nghìn tỷ đồng

BIDV rao bán hàng loạt khoản nợ xấu trị giá hàng nghìn tỷ đồng Nợ xấu của VietinBank đang dần đẹp

Nợ xấu của VietinBank đang dần đẹp Năm 2020 tiếp tục mua nợ xấu bằng trái phiếu đặc biệt

Năm 2020 tiếp tục mua nợ xấu bằng trái phiếu đặc biệt Thêm ngân hàng lọt vào "câu lạc bộ" 10 nghìn tỷ đồng lợi nhuận năm 2019

Thêm ngân hàng lọt vào "câu lạc bộ" 10 nghìn tỷ đồng lợi nhuận năm 2019 Thắt lòng tin nhắn cuối cùng của Từ Hy Viên với bạn thân trước khi đột ngột qua đời

Thắt lòng tin nhắn cuối cùng của Từ Hy Viên với bạn thân trước khi đột ngột qua đời Nguyên nhân thật sự khiến Từ Hy Viên tử vong là "nhiễm trùng huyết", bệnh trở nặng do tắm nước nóng

Nguyên nhân thật sự khiến Từ Hy Viên tử vong là "nhiễm trùng huyết", bệnh trở nặng do tắm nước nóng Vụ thanh niên mất tích bí ẩn khi đi chùa Đại Tuệ: Tìm thấy thi thể

Vụ thanh niên mất tích bí ẩn khi đi chùa Đại Tuệ: Tìm thấy thi thể CĂNG: 1 sao nam Vbiz bị đạo diễn tố tác động vật lý con gái anh trong hậu trường, cho thời hạn 3 ngày để chờ giải quyết

CĂNG: 1 sao nam Vbiz bị đạo diễn tố tác động vật lý con gái anh trong hậu trường, cho thời hạn 3 ngày để chờ giải quyết Lan truyền kết quả khám nghiệm tử thi Từ Hy Viên, nữ diễn viên liều mạng sống chỉ vì 1 lí do?

Lan truyền kết quả khám nghiệm tử thi Từ Hy Viên, nữ diễn viên liều mạng sống chỉ vì 1 lí do?

Những mỹ nhân hồng nhan bạc mệnh của showbiz Hoa ngữ

Những mỹ nhân hồng nhan bạc mệnh của showbiz Hoa ngữ 2 tờ vé số trúng độc đắc 4 tỷ đồng nhưng bị rách nát, hé lộ thông tin gây tiếc nuối về chủ nhân

2 tờ vé số trúng độc đắc 4 tỷ đồng nhưng bị rách nát, hé lộ thông tin gây tiếc nuối về chủ nhân Tang thương bao trùm Cbiz: Thêm nam diễn viên đột ngột qua đời ở tuổi 27

Tang thương bao trùm Cbiz: Thêm nam diễn viên đột ngột qua đời ở tuổi 27 Thi hài Từ Hy Viên được hỏa táng ở Nhật, di ngôn hé lộ tâm nguyện sau lần thập tử nhất sinh 9 năm trước

Thi hài Từ Hy Viên được hỏa táng ở Nhật, di ngôn hé lộ tâm nguyện sau lần thập tử nhất sinh 9 năm trước SỐC: Từ Hy Viên 3 lần cấp cứu vì nguy kịch ở Nhật, tử vong chỉ sau 5 ngày phát bệnh

SỐC: Từ Hy Viên 3 lần cấp cứu vì nguy kịch ở Nhật, tử vong chỉ sau 5 ngày phát bệnh Chấn động: Từ Hy Viên qua đời

Chấn động: Từ Hy Viên qua đời Sốc: Từ Hy Viên không được làm tim phổi nhân tạo trong lúc nguy kịch, nguyên nhân tử vong chính thức được công bố

Sốc: Từ Hy Viên không được làm tim phổi nhân tạo trong lúc nguy kịch, nguyên nhân tử vong chính thức được công bố Nóng: Không tìm thấy chồng Từ Hy Viên

Nóng: Không tìm thấy chồng Từ Hy Viên Rò rỉ thỏa thuận tiền hôn nhân "3 không" của Từ Hy Viên, chồng ca sĩ Hàn sẽ mất quyền thừa kế?

Rò rỉ thỏa thuận tiền hôn nhân "3 không" của Từ Hy Viên, chồng ca sĩ Hàn sẽ mất quyền thừa kế? Từ Hy Viên vừa qua đời: Chồng mới - chồng cũ lao vào cuộc chiến tranh chấp tài sản?

Từ Hy Viên vừa qua đời: Chồng mới - chồng cũ lao vào cuộc chiến tranh chấp tài sản?