Kiến nghị về thuế giá trị gia tăng đối với dịch vụ thư tín dụng của tổ chức tín dụng

Hiệp hội Ngân hàng Viêt Nam vừa có công văn gửi Bộ Tài chính và Ngân hàng Nhà nước (NHNN) vê thuế giá trị gia tăng (GTGT) đối với nghiệp vụ phát hành thư tín dụng (L/C) cua cac tô chưc tin dung (TCTD).

Cu thê, Hiêp hôi Ngân hang Viêt Nam kiên nghi Bộ Tài chính chỉ đạo Tổng cục Thuế hướng dẫn các cục thuế địa phương không áp dụng thuế GTGT đối với nghiệp vụ phát hành thư tín dụng và các khoản phí có liên quan quy trình cấp tín dụng thuộc đối tượng không chịu thuế GTGT theo đúng tinh thần của Luật các TCTD 2010, Luật thuế GTGT và các văn bản hướng dẫn thi hành. Không yêu cầu “hồi tố”, bắt các TCTD rà soát, kê khai và nộp thuế GTGT đối với khoản thu từ nghiệp vụ thư tín dụng phát sinh từ năm 2011 đến nay.

Đông thơi, Hiêp hôi Ngân hang cung kiên nghi NHNN phối hợp Bộ Tài chính và các cơ quan liên quan làm rõ các quy định trong các văn bản quy phạm pháp luật để việc hiểu và áp dụng thuế GTGT đối với nghiệp vụ thư tín dụng đúng bản chất, thống nhất, không gây khó khăn trong hoạt động của các TCTD.

Theo Hiêp hôi Ngân hang, thơi gian qua, cơ quan nay đa nhận được phản ánh của các TCTD hội viên về việc Tổng cục Thuế – Bộ Tài chính ban hành Công văn số 1606/TCT-DNL ngày 22-4 về thuế GTGT đối với dịch vụ thư tín dụng (L/C) của các TCTD gửi cục thuế các tỉnh, thành phố trực thuộc T.Ư, trong đó nêu: Căn cứ quy định tại Luật các TCTD năm 2010 và các quy định pháp luật liên quan, “… kể từ ngày 1-1-2011, khi Luật các TCTD số 47/2010/QH12 có hiệu lực thi hành thì thư tín dụng (L/C) là hình thức cung ứng dịch vụ thanh toán, do vậy sẽ không thuộc đối tượng không chịu thuế GTGT theo quy định” và yêu cầu cục thuế các tỉnh, thành phố trực thuộc T.Ư rà soát, hướng dẫn các TCTD trên địa bàn quản lý có phát sinh hoạt động cung cấp dịch vụ thư tín dụng (L/C) thì thực hiện kê khai, nộp thuế GTGT theo đúng quy định. Thực hiện Công văn số 1606/TCT-DNL nêu trên, hiện các cơ quan thuế địa phương đang yêu cầu các TCTD rà soát, kê khai và nộp thuế GTGT đối với các khoản thu từ thư tín dụng phát sinh từ ngày 1-1-2011 đến nay.

Tuy nhiên, y kiên tư Hiệp hội Ngân hàng, theo các quy định pháp luật hiện hành của Việt Nam về nghiệp vụ thư tín dụng chứng từ và thông lệ quốc tế (Bộ quy tắc về thực hành thống nhất về tín dụng chứng từ – UCP 600) thì L/C trong đó ngân hàng đóng vai trò là ngân hàng phát hành/xác nhận L/C, về bản chất là cam kết/bảo lãnh thanh toán, như đối với thư tín dụng nhập khẩu bao gồm cả thư tín dụng dự phòng. Trong trường hợp này, ngân hàng cung cấp dịch vụ bảo lãnh thanh toán và được luật pháp coi là hình thức cấp tín dụng (khoản 14 Điều 4 và khoản 3 Điều 98 Luật các TCTD). NHNN cũng đã yêu cầu các TCTD phải phân loại nợ, trích lập dự phòng rủi ro cho các cam kết này và tính vào giới hạn, ty lệ bảo đảm an toàn như các loại cấp tín dụng khác. “Cho nên, các khoản phí liên quan trực tiếp đến việc phát hành, xác nhận, thông báo L/C để bảo lãnh thanh toán cho khách hàng là phí thu trên hoạt động cấp tín dụng và không thuộc đối tượng chịu thuế GTGT theo quy định của Luật thuế GTGT, các văn bản hướng dẫn của Bộ Tài chính và Tổng cục Thuế”, Hiệp hội Ngân hàng nêu rõ.

Ngoai ra, Hiêp hôi Ngân hang cung đánh giá, nhưng động thái của các cơ quan thuế địa phương căn cứ Công văn số 1606/TCT-DNL của Tổng cục Thuế gây lo ngại cho các TCTD trong việc diễn giải và áp dụng thực hiện pháp luật của các cơ quan quản lý. Việc áp dụng thu thuế GTGT không đúng bản chất của thư tín dụng, đặt vấn đề truy thu thuế, phạt kê khai sai và tiền chậm nộp thuế GTGT đối với các khoản thu liên quan đến thư tín dụng phát sinh từ đầu năm 2011 đến nay sẽ gây tác động xáo trộn lớn; ảnh hưởng xấu tới hoạt động của các ngân hàng thương mại, nhất là trong bối cảnh phải tập trung hỗ trợ chống dịch bệnh Covid-19 hiện nay. “Thuế GTGT là thuế gián thu, trường hợp phải nộp bổ sung thuế GTGT dịch vụ thư tín dụng đã phát sinh thì ngân hàng phải thu lại từ khách hàng. Trong lúc nhiều doanh nghiệp gặp khó khăn trong hoạt động kinh doanh, việc đồng loạt truy thu tiền thuế GTGT là không khả thi, ảnh hưởng đến hoạt động ngân hàng và các doanh nghiệp liên quan. Bên cạnh đó, việc yêu cầu “hồi tố” sẽ làm phát sinh một loạt chi phí xã hội do phải điều chỉnh hóa đơn, số liệu về kê khai, nộp thuế, khấu trừ thuế…”, cơ quan nay nhân manh thêm.

Nới tín dụng vào chứng khoán: Cần đúng cách, đúng chỗ

Ngành chứng khoán mong muốn ngành ngân hàng tăng hạn mức tín dụng cho vay kinh doanh chứng khoán, nhưng giải pháp bổ sung dòng tiền này cần kèm theo sự nới lỏng một số quy định của chính ngành chứng khoán về cho vay giao dịch ký quỹ.

Đề xuất tăng hạn mức tín dụng cho ngành chứng khoán

Bộ Tài chính đang nghiên cứu đề xuất tăng hạn mức tín dụng cho ngành chứng khoán và cho phép doanh nghiệp có vốn đầu tư trực tiếp nước ngoài (FDI) nếu đủ điều kiện được niêm yết trên thị trường chứng khoán.

Theo thông tin từ Ủy ban Chứng khoán Nhà nước (UBCK), dư nợ của ngân hàng cho vay kinh doanh chứng khoán đang ở mức thấp (30.452 tỷ đồng, chiếm 0,37% trong tổng dư nợ tín dụng của ngành ngân hàng), tỷ lệ nợ xấu phát sinh từ cho vay chứng khoán rất thấp so với mặt bằng chung.

Do vậy, rủi ro từ việc cho vay kinh doanh chứng khoán đối với hệ thống ngân hàng thương mại là không lớn.

Từ thực tế trên, UBCK đề xuất Bộ Tài chính kiến nghị Ngân hàng Nhà nước nghiên cứu tăng hạn mức tín dụng 5% cho vay kinh doanh chứng khoán quy định tại Thông tư số 22/2019/TT-NHNN ngày 15/11/2019 quy định các giới hạn, tỷ lệ bảo đảm an toàn trong hoạt động của ngân hàng, chi nhánh ngân hàng nước ngoài.

Đồng thời, áp dụng các giải pháp quản lý khác để tăng cường chất lượng tín dụng và tránh rủi ro cho hệ thống ngân hàng.

Nếu kiến nghị này được thực hiện, các công ty chứng khoán sẽ có thêm nguồn tiền để cho nhà đầu tư vay giao dịch ký quỹ (margin).

Dư địa cho vay margin còn nhiều

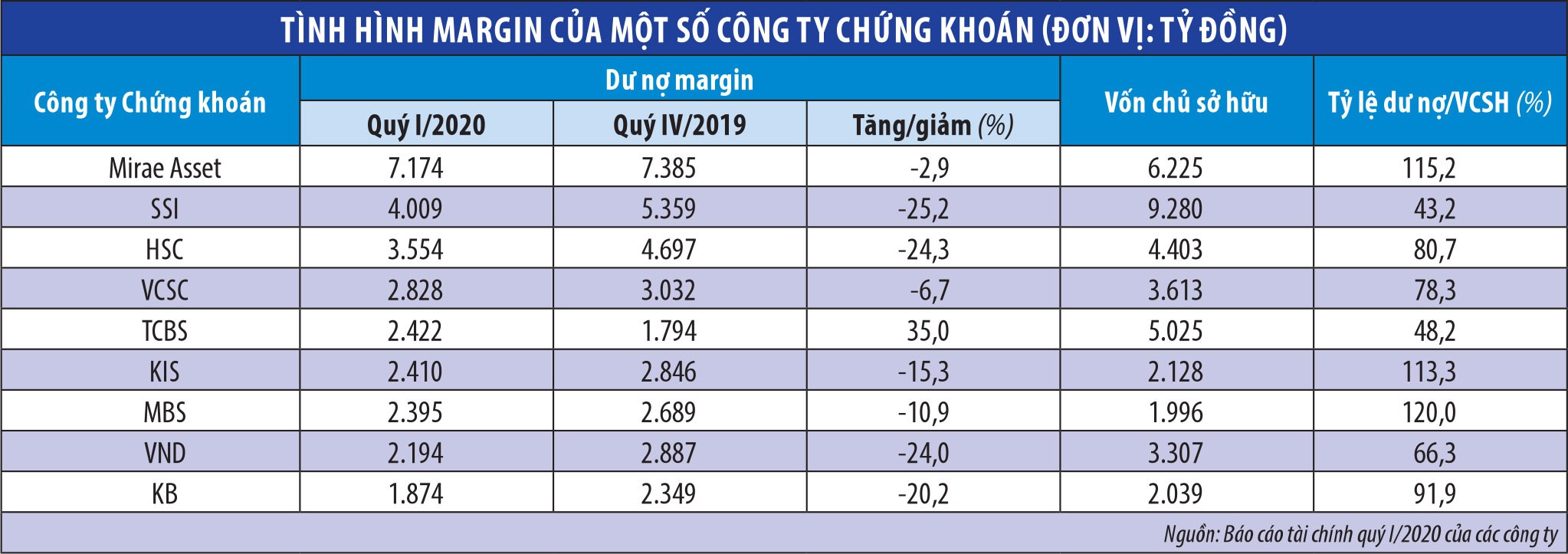

Theo số liệu thống kê của UBCK, tính đến hết quý I/2020, dư nợ margin ước đạt 50.000 tỷ đồng, giảm 14% so với đầu năm. Trong đó, hầu như các công ty chứng khoán có dư nợ margin cao đều có dư nợ giảm trong quý I.

Video đang HOT

Dư nợ cao nhất sàn chứng khoán thuộc về Công ty Chứng khoán Mirae Asset với giá trị 7.174 tỷ đồng, giảm 2,9% so với đầu năm. Đứng thứ hai là Công ty Chứng khoán SSI, dư nợ margin 4.009 tỷ đồng, giảm 25,2% so với đầu năm.

Trong khi đó, tỷ lệ cho vay/vốn chủ sở hữu cao nhất thuộc về Công ty Chứng khoán MB (MBS), đạt 120%; thứ hai là Mirae Asset với tỷ lệ 115,2%; thứ ba là Công ty Chứng khoán KIS Việt Nam (KIS) với tỷ lệ 113,3% ...

Nhìn chung, tỷ lệ cho vay margin của các công ty chứng khoán thấp hơn đáng kể tỷ lệ tối đa theo quy định là 200%, tức còn không ít dư địa để tiếp tục cho nhà đầu tư vay.

Dư nợ cho vay ở các công ty chứng khoán giảm trong 3 tháng đầu năm do biến động thị trường tiêu cực cũng như tâm lý thận trọng của nhà đầu tư hơn là thiếu nguồn tín dụng.

Cần nới điều kiện margin

Theo khảo sát của phóng viên Báo Đầu tư Chứng khoán, giao dịch margin đang có một số hạn chế, đó là quy định tổng mức cho vay giao dịch ký quỹ của một công ty chứng khoán đối với một khách hàng không vượt quá 3% vốn chủ sở hữu, đồng thời tổng số chứng khoán cho vay giao dịch ký quỹ không được vượt quá 5% tổng số chứng khoán niêm yết của một tổ chức niêm yết.

Chính vì hạn chế tỷ lệ cho vay một mã cổ phiếu như trên nên hiện tượng hết "room" cho vay đối với các mã cổ phiếu cụ thể liên tục diễn ra, đặc biệt là giai đoạn thị trường tăng mạnh, cổ phiếu có sức hút dòng tiền.

Ngoài ra, theo quy định, khoản vay margin có kỳ hạn tối đa là 3 tháng, có thể gia hạn nhưng mỗi lần không quá 3 tháng, điều này có thể khiến nhà đầu tư phải bán ra chứng khoán để trả nợ khi khoản vay đáo hạn, nếu không đàm phán được việc gia hạn.

Có thể thấy, không phải công ty chứng khoán thiếu nguồn lực để cho vay, mà nhà đầu tư đang bị ràng buộc bởi các điều khoản giới hạn việc cho vay.

Những người hiểu rõ nhu cầu của nhà đầu tư cho rằng, cơ quan quản lý nên nới lỏng quy định về cho vay margin đối với từng mã cổ phiếu, trong đó phân loại theo vốn hoá, theo chất lượng tài chính doanh nghiệp để tăng tỷ lệ cho vay lên trên 5% số cổ phiếu của công ty niêm yết, qua đó bổ sung dòng tiền vào thị trường trong giai đoạn sóng tăng.

Một vấn đề khác là các cổ phiếu đăng ký giao dịch trên UPCoM chưa được phép margin, dù vốn hoá lớn, chất lượng tài sản tốt và thanh khoản cao như BCM của Tổng công ty Đầu tư và Phát triển công nghiệp - CTCP, ACV của Tổng công ty Cảng Hàng không Việt Nam - CTCP, DVN của Tổng công ty Dược Việt Nam - CTCP, VGI của Tổng công ty cổ phần Đầu tư Quốc tế Viettel..., khiến sàn UPCoM giảm sức hấp dẫn và cản trở khả năng cho vay của công ty chứng khoán.

Như vậy, bên cạnh việc yêu cầu ngân hàng tăng tỷ lệ cho vay đối với công ty chứng khoán, ngành chứng khoán nên nới điều kiện margin để tăng tiện ích cho nhà đầu tư, bổ sung dòng tiền cho thị trường. Đó mới là điểm nhà đầu tư cần nhất.

Ông Ngô Thế Hiển, Phó trưởng phòng Phân tích, Công ty Chứng khoán Sài Gòn - Hà Nội (SHS)

Nới dòng tín dụng lên trên mức tối đa 5% vốn điều lệ của các ngân hàng vào chứng khoán có thể coi là một đề xuất trong hoạt động hỗ trợ chung các ngành nghề chịu ảnh hưởng tiêu cực từ đại dịch Covid-19. Theo tôi, đề xuất này là hợp lý trong bối cảnh Chính phủ đã ban hành nhiều gói hỗ trợ đến những ngành nghề cũng như người lao động gặp khó khăn trong thời gian vừa qua.

Trên thực tế, dòng vốn cho vay margin từ các công ty chứng khoán (gồm cả vốn tự có và vốn vay ngân hàng) đóng vai trò quan trọng đối với nhà đầu tư và thị trường chứng khoán. Kể từ khi tín dụng chứng khoán được quy định trong Thông tư 36/2014/TT-NHNN của Ngân hàng Nhà nước tới nay, quy mô thị trường đã lớn hơn nhiều. Bên cạnh đó, nhận thức của nhà đầu tư về việc sử dụng margin đã cao hơn và hệ thống kiểm soát rủi ro của các công ty chứng khoán cũng chặt chẽ hơn nhiều, vì thế tỷ lệ nợ xấu phát sinh từ cho vay chứng khoán rất thấp.

Nếu đề xuất được chấp thuận, tín dụng chứng khoán nâng lên, từ đó sẽ có thêm nguồn tiền mới để hỗ trợ nhà đầu tư và thị trường không chỉ trong ngắn hạn mà cả trong dài hạn.

Ông Huỳnh Anh Tuấn , Phó tổng giám đốc Công ty Chứng khoán Everest

Đề nghị nới tín dụng chứng khoán của Bộ Tài chính là tin tốt cho thị trường bởi vì nhu cầu vay vốn của các công ty chứng khoán khá lớn, nhưng do chứng khoán thuộc nhóm vay có rủi ro cao nên nhiều ngân hàng thương mại không muốn cho vay, nhất là khi các công ty thường không có tài sản đảm bảo.

Nếu Ngân hàng Nhà nước giảm tỷ lệ rủi ro với khoản vay của công ty chứng khoán, điều này sẽ mở ra cơ hội tiếp cận vốn cho công ty chứng khoán nhiều hơn.

Dư nợ margin giảm trong quý I/2020 chủ yếu do biến động giá xuống của thị trường, nhà đầu tư bị ép bán ra, cũng như vốn hoá thị trường giảm mạnh đã ảnh hưởng tới khoản vay.

Tuy nhiên, thị trường quay trở lại tăng điểm như hiện nay, nhu cầu margin lại tăng, khiến nhu cầu huy động vốn của công ty chứng khoán tăng.

Ông Lê Đức Khánh, Giám đốc Chiến lược, Công ty Chứng khoán Dầu khí (PSI)

Đề xuất nới room tín dụng chứng khoán của Bộ Tài chính mang yếu tố kỹ thuật nhiều hơn là hiệu quả thực tế, bởi hạn mức tăng trưởng tín dụng cho ngành chứng khoán còn khá lớn, hiện chỉ đạt khoảng 0,37%, trong khi quy định cho phép 5%.

Thay vì tăng hạn mức tín dụng, có thể thực hiện các giải pháp để tăng sự tham gia của nhà đầu tư.

Đối với nhà đầu tư trong nước, cần có giải pháp khuyến kích tăng tỷ lệ mở tài khoản, hút dòng tiền nội.

Đối với nhà đầu tư nước ngoài, cần có giải pháp để dòng tiền quay trở lại mua ròng sau giai đoạn rút ra. Trong đó, giải pháp thiết thực nhất là tăng thêm tiện ích, sản phẩm mới như giao dịch T 0, bán khống.

Luật Chứng khoán mới sẽ có hiệu lực từ đầu năm tới, Đề án áp dụng chuẩn mực báo cáo tài chính tại Việt Nam đã được Bộ Tài chính phê duyệt với lộ trình 3 bước, doanh nghiệp công bố thông tin bằng tiếng Anh và tiếng Việt giúp nhà đầu tư tiếp cận thông tin tốt hơn được khuyến khích...

Nếu thực hiện tốt các quy định mới thì Việt Nam có thể thu hút thêm nhiều nhà đầu tư tham gia thị trường chứng khoán. Bên cạnh đó, cơ quan quản lý nên cho phép cấp thêm margin đối với các công ty có nền tảng tốt và thanh khoản cao, bao gồm các mã trên sàn UPCoM.

Ông Nguyễn Hữu Bình, Chuyên gia chứng khoán

Ngân hàng Nhà nước ban hành Thông tư 36/TT-NHNN quy định các giới hạn, tỷ lệ đảm bảo an toàn hoạt động tổ chức tín dụng, chi nhánh ngân hàng nước ngoài, có hiệu lực từ ngày 1/2/2015.

Theo đó, Thông tư quy định các ngân hàng thương mại, chi nhánh ngân hàng nước ngoài không cho vay đầu tư kinh doanh cổ phiếu quá 5% vốn điều lệ. Đây là quy định cứng từ khá lâu và có thể không còn phù hợp với thực tế hiện nay.

Hơn nữa, với quy mô ngày càng lớn của thị trường chứng khoán thì nhu cầu vốn vay có cầm cố cổ phiếu ngày càng lớn, trong khi việc tăng vốn điều lệ của các ngân hàng gặp khó khăn.

Trong khi đó, cổ phiếu có tính thanh khoản cao nên việc bán ra để đảm bảo cho khoản vay tương đối dễ dàng. Mặt khác, ngành ngân hàng đang dư thừa thanh khoản, bởi không dễ gì giải ngân tín dụng thời điểm này. Bên cạnh đó, nhiều doanh nghiệp tốt có nhu cầu vay vốn và mong muốn đảm bảo bằng cổ phần lại bị hết "room", khiến cho cả hai phía đều gặp khó.

Dư nợ của ngành ngân hàng cho vay kinh doanh chứng khoán hiện chỉ chiếm 0,37% tổng dư nợ tín dụng và tỷ lệ nợ xấu ở mức rất thấp.

Hiện chưa có đề xuất con số thay thế cho con số 5% nên chưa lượng hóa được lượng tiền sẽ được nới room là bao nhiêu và cũng không thể cho rằng tất cả room tín dụng chứng khoán được nới sẽ chảy vào thị trường niêm yết, nhưng đây là thông tin tích cực với nhà đầu tư.

Thực tế, quy mô kinh tế hiện khá lớn nên dòng tiền trên thị trường rất nhiều, chỉ cần một lượng nhỏ chảy vào thị trường chứng khoán cũng đủ giúp thị trường khởi sắc.

Ông Phan Lê Thành Long, Giám đốc Viện Kế toán quản trị công chứng Úc tại Việt Nam

Hạn mức tín dụng cho chứng khoán là 5%, nghĩa là được phép "bơm" 400.000 tỷ đồng, nhưng thực tế hiện chỉ đạt khoảng 30.000 tỷ đồng, tức 0,37% tổng dư nợ. Như vậy, "room" tín dụng chứng khoán vẫn còn rất nhiều.

Trong khi đó, định hướng của Ngân hàng Nhà nước rất rõ ràng, các giải pháp hỗ trợ nền kinh tế bằng chính sách tiền tệ, "cơ cấu nợ, miễn giảm lãi suất" là trọng tâm của chính sách.

Trước đó, Thống đốc khẳng định, chính sách tiền tệ hỗ trợ nền kinh tế, nhưng không phải là "nới lỏng điều kiện cho vay". Cơ cấu nợ để doanh nghiệp có điều kiện giảm tình trạng căng thẳng dòng tiền, giảm lãi suất để hỗ trợ gánh nặng chi phí chứ không phải tăng tiền.

Nếu tăng tỷ lệ dư nợ cho vay chứng khoán, rủi ro sẽ cao hơn đối với hệ thống ngân hàng thương mại tại Việt Nam.

Thực tế, phần lớn các ngân hàng đang giảm lãi suất huy động, nhưng cũng không ngoại trừ một số ít ngân hàng chịu sức ép thanh khoản do nợ xấu bắt đầu tăng khiến họ phải đẩy lãi suất huy động lên.

Nếu xảy ra cái vòng luẩn quẩn nợ xấu - thanh khoản - lãi suất huy động thì lãi suất cho vay khó có thể giảm. Khi đó, để hỗ trợ nền kinh tế thì ngân hàng phải "cắt sâu vào thịt" của mình, thậm chí có thể ngắc ngoải, hệ luỵ còn lớn hơn rất nhiều.

Chính vì vậy, thay vì chờ chính sách hỗ trợ, điều kiện tiên quyết để "bật mạnh" là tái cấu trúc cho điều kiện thị trường mới, cải thiện năng lực để có sức đón nhận những làn sóng dịch chuyển đầu tư.

Khoanh nợ, giãn nợ và cơ cấu nợ cho doanh nghiệp bị ảnh hưởng do Covid-19  Thời gian qua, nhiều ngân hàng thương mại ở Đà Nẵng đã thực hiện các biện pháp hỗ trợ doanh nghiệp - giảm lãi suất, khoanh nợ và giãn nợ. Sau khi Ngân hàng Nhà nước ban hành Thông tư 01 hướng dẫn các giải pháp hỗ trợ doanh nghiệp, hàng trăm tỷ đồng từ việc miễn giảm lãi suất, khoanh nợ, giãn...

Thời gian qua, nhiều ngân hàng thương mại ở Đà Nẵng đã thực hiện các biện pháp hỗ trợ doanh nghiệp - giảm lãi suất, khoanh nợ và giãn nợ. Sau khi Ngân hàng Nhà nước ban hành Thông tư 01 hướng dẫn các giải pháp hỗ trợ doanh nghiệp, hàng trăm tỷ đồng từ việc miễn giảm lãi suất, khoanh nợ, giãn...

Bắt khẩn cấp ba nam thanh niên 17-18 tuổi chuyên giật bàn bày đồ cúng ở TPHCM01:42

Bắt khẩn cấp ba nam thanh niên 17-18 tuổi chuyên giật bàn bày đồ cúng ở TPHCM01:42 Bé gái trong vụ án ở Đắk Lắk khóc đòi cha mẹ, có 1 nạn nhân vừa làm lễ dạm ngõ02:38

Bé gái trong vụ án ở Đắk Lắk khóc đòi cha mẹ, có 1 nạn nhân vừa làm lễ dạm ngõ02:38 Lời kể ám ảnh của cháu bé cứu bạn trong đêm ở Đắk Lắk, anh hùng đời thật là đây02:36

Lời kể ám ảnh của cháu bé cứu bạn trong đêm ở Đắk Lắk, anh hùng đời thật là đây02:36 Bạo lực chính trị giữa nước Mỹ bị chia rẽ07:55

Bạo lực chính trị giữa nước Mỹ bị chia rẽ07:55 Romania xuất kích máy bay chiến đấu, Ba Lan đóng cửa sân bay vì cảnh báo UAV09:08

Romania xuất kích máy bay chiến đấu, Ba Lan đóng cửa sân bay vì cảnh báo UAV09:08 Venezuela tố Mỹ 'bắt giữ trái phép' tàu cá giữa lúc căng thẳng06:57

Venezuela tố Mỹ 'bắt giữ trái phép' tàu cá giữa lúc căng thẳng06:57 Lê Hoàng Hiệp bị FC tố "quên ơn", nguy cơ bị hội chị em "tẩy chay" vì 1 lý do?02:44

Lê Hoàng Hiệp bị FC tố "quên ơn", nguy cơ bị hội chị em "tẩy chay" vì 1 lý do?02:44 Bắt 3 đối tượng giả danh Công an, hành hung nạn nhân để cướp tài sản01:01

Bắt 3 đối tượng giả danh Công an, hành hung nạn nhân để cướp tài sản01:01 Tân Thủ tướng Nepal tuyên bố sẽ không cầm quyền quá 6 tháng07:50

Tân Thủ tướng Nepal tuyên bố sẽ không cầm quyền quá 6 tháng07:50 Dải Gaza giữa những ngổn ngang08:07

Dải Gaza giữa những ngổn ngang08:07 SpaceX phóng tàu chở hàng 4,99 tấn lên Trạm Vũ trụ Quốc tế21:34

SpaceX phóng tàu chở hàng 4,99 tấn lên Trạm Vũ trụ Quốc tế21:34Tin đang nóng

Tin mới nhất

Bắt khẩn cấp Giám đốc và Phó Giám đốc Trung tâm đăng kiểm xe cơ giới 29-07D

Sau khi thay Chủ tịch HĐQT, NCB tiếp tục bổ nhiệm mới một loạt nhân sự cấp cao

Tăng trưởng tín dụng tới 21/12 đạt 10,14%

Giá cà phê hôm nay 24/12: Arabica quay đầu tăng, Robusta lừng khừng khi nhà đầu cơ nghỉ lễ Giáng sinh

Giá tiêu hôm nay 24/12: Chưa nhìn thấy đáy đợt suy giảm, giá tiêu Ấn Độ đảo chiều tăng

Chứng khoán 2020: Phiên giao dịch chưa từng có, vượt ngưỡng 1 tỷ USD

Giá Bitcoin hôm nay 24/12: Bitcoin rực cháy giữa biển lửa thị trường

Tỷ giá USD hôm nay 24/12: Tiếp tục suy giảm

Cổ phiếu HDC tăng nóng, Vietinbank Securities muốn thoái toàn bộ vốn

Giá vàng hôm nay 24/12: Vàng đang trend tăng trong bối cảnh USD suy yếu

VietinBank sẽ trả cổ tức 5% trong năm 2020 thay vì kế hoạch sang 2021

Chứng khoán ngày 24/12: Những cổ phiếu nào được khuyến nghị?

Có thể bạn quan tâm

Cặp nam diễn viên 2K và 95 "phim giả tình thật", chính thức công khai hẹn hò đồng giới!

Sao châu á

00:23:49 21/09/2025

Lướt thấy phim Trung Quốc này là phải cày gấp: Nữ chính thẩm mỹ tuyệt đối, nam chính quá đẹp không thể nhận ra

Phim châu á

00:05:53 21/09/2025

Vbiz mấy ai may mắn như mỹ nam này: Đóng cả Mưa Đỏ lẫn Tử Chiến Trên Không, đẹp trai diễn đỉnh flex cả đời cũng được

Hậu trường phim

23:59:02 20/09/2025

Bóng hồng khiến Quán quân Rap Việt bỏ showbiz: Giọng hát gây sốc, tiểu như nhà giàu hậu thuẫn hết mực cho chồng

Nhạc việt

23:55:35 20/09/2025

Màn trao vương miện Á hậu Việt cồng kềnh đến mức người nhận thái độ ra mặt?

Sao việt

23:51:43 20/09/2025

Tập 1 Anh Trai Say Hi mùa 2: Người từng rửa bát kiếm sống, người làm shipper giao cơm cho Tóc Tiên

Tv show

23:47:48 20/09/2025

Khởi tố đối tượng xâm phạm mồ mả, hài cốt

Pháp luật

22:42:07 20/09/2025

Ông Trump: Mỹ 'kiếm tiền' từ xung đột Nga - Ukraine

Thế giới

22:28:17 20/09/2025

Bão Ragasa tăng cấp rất nhanh, có thể thành siêu bão vào 23/9

Tin nổi bật

22:12:03 20/09/2025

Cuộc sống của hot girl Huyền 2K4 sau khi làm dâu hào môn

Netizen

22:01:53 20/09/2025

TP.HCM duyệt chủ trương chi 137 tỷ đồng xúc tiến thương mại và du lịch

TP.HCM duyệt chủ trương chi 137 tỷ đồng xúc tiến thương mại và du lịch Nhóm nhà đầu tư tố cáo ông chủ chuỗi Món Huế lừa đảo chiếm đoạt 25 triệu USD

Nhóm nhà đầu tư tố cáo ông chủ chuỗi Món Huế lừa đảo chiếm đoạt 25 triệu USD

Thị trường trái phiếu doanh nghiệp: Những rủi ro tiềm ẩn

Thị trường trái phiếu doanh nghiệp: Những rủi ro tiềm ẩn Eximbank (EIB) điều chỉnh giảm mạnh 40% lợi nhuận so với kế hoạch ban đầu

Eximbank (EIB) điều chỉnh giảm mạnh 40% lợi nhuận so với kế hoạch ban đầu Quy mô gói tín dụng ưu đãi cho doanh nghiệp đã lên tới 650.000 tỉ đồng

Quy mô gói tín dụng ưu đãi cho doanh nghiệp đã lên tới 650.000 tỉ đồng Ông Đặng Hồng Anh: Cần có trần lãi suất dài hạn tiền gửi trên một năm khoảng 5%

Ông Đặng Hồng Anh: Cần có trần lãi suất dài hạn tiền gửi trên một năm khoảng 5% NHNN xem xét giảm tiếp các lãi suất điều hành

NHNN xem xét giảm tiếp các lãi suất điều hành Doanh nghiệp không trả được nợ, ngân hàng chịu hậu quả nặng nề

Doanh nghiệp không trả được nợ, ngân hàng chịu hậu quả nặng nề Bộ Tài chính không tán thành đề xuất giảm thuế, ưu đãi tín dụng cho công nghiệp hỗ trợ

Bộ Tài chính không tán thành đề xuất giảm thuế, ưu đãi tín dụng cho công nghiệp hỗ trợ Quý I/2020, ABBANK đạt 362 tỷ đồng lợi nhuận

Quý I/2020, ABBANK đạt 362 tỷ đồng lợi nhuận Tăng cường tín dụng hỗ trợ doanh nghiệp, người dân do ảnh hưởng của dịch

Tăng cường tín dụng hỗ trợ doanh nghiệp, người dân do ảnh hưởng của dịch Cưỡng chế thuế hơn 3.100 tỷ đồng với Sabeco hết hiệu lực

Cưỡng chế thuế hơn 3.100 tỷ đồng với Sabeco hết hiệu lực Áp lực nợ xấu ngân hàng ngày càng tăng vì dịch COVID-19

Áp lực nợ xấu ngân hàng ngày càng tăng vì dịch COVID-19 Đường dây nóng xử lý vướng mắc cơ cấu nợ

Đường dây nóng xử lý vướng mắc cơ cấu nợ "Mợ chảnh" Jeon Ji Hyun bị tẩy chay chưa từng có: Đã còng lưng gánh nợ 287 tỷ, còn sắp bị huỷ job hàng loạt?

"Mợ chảnh" Jeon Ji Hyun bị tẩy chay chưa từng có: Đã còng lưng gánh nợ 287 tỷ, còn sắp bị huỷ job hàng loạt? Người em của 'tổng tài' hành hung nhân viên quán cà phê sẽ bị xử lý thế nào?

Người em của 'tổng tài' hành hung nhân viên quán cà phê sẽ bị xử lý thế nào? Chàng trai Trung Quốc bán thận để mua iPhone 14 năm trước giờ ra sao

Chàng trai Trung Quốc bán thận để mua iPhone 14 năm trước giờ ra sao Em gái siêu mẫu của Gigi Hadid vật vã đau đớn vì căn bệnh nguy hiểm liên quan đến não

Em gái siêu mẫu của Gigi Hadid vật vã đau đớn vì căn bệnh nguy hiểm liên quan đến não "Em gái quốc dân" Kim Yoo Jung công khai hẹn hò bạn trai ở Việt Nam?

"Em gái quốc dân" Kim Yoo Jung công khai hẹn hò bạn trai ở Việt Nam? Cường Đô La không nói mình giàu, Cường Đô La chỉ đem "cả lố" iPhone 17 Pro Max gặp là tặng!

Cường Đô La không nói mình giàu, Cường Đô La chỉ đem "cả lố" iPhone 17 Pro Max gặp là tặng! Ăn một chiếc Choco Pie và bánh trứng trong tủ lạnh công ty, nhân viên bị kiện ra toà, phạt gần 1 triệu đồng

Ăn một chiếc Choco Pie và bánh trứng trong tủ lạnh công ty, nhân viên bị kiện ra toà, phạt gần 1 triệu đồng Thi thể nữ giới phân hủy trong bao tải ở Quảng Ninh

Thi thể nữ giới phân hủy trong bao tải ở Quảng Ninh Chân dung người mẹ mời "tổng tài" ra khỏi quán cà phê: Khí chất này mới thật sự là tổng tài

Chân dung người mẹ mời "tổng tài" ra khỏi quán cà phê: Khí chất này mới thật sự là tổng tài Đêm concert đáng buồn nhất: Nữ ca sĩ bị hàng chục nghìn fan la ó, ôm chặt chính mình khóc và cái kết bi kịch

Đêm concert đáng buồn nhất: Nữ ca sĩ bị hàng chục nghìn fan la ó, ôm chặt chính mình khóc và cái kết bi kịch "Tổng tài" đến xin lỗi người bị đánh không được chấp nhận: Tôi rất buồn chán, hối hận

"Tổng tài" đến xin lỗi người bị đánh không được chấp nhận: Tôi rất buồn chán, hối hận Mẹ nạn nhân bị "tổng tài" ra hiệu đánh: "24 giờ là quá muộn để nói xin lỗi"

Mẹ nạn nhân bị "tổng tài" ra hiệu đánh: "24 giờ là quá muộn để nói xin lỗi" Hoa hậu Nguyễn Thúc Thùy Tiên được áp dụng tình tiết giảm nhẹ

Hoa hậu Nguyễn Thúc Thùy Tiên được áp dụng tình tiết giảm nhẹ Lần đầu lộ ảnh Sơn Tùng ôm sát rạt Thiều Bảo Trâm?

Lần đầu lộ ảnh Sơn Tùng ôm sát rạt Thiều Bảo Trâm? Điều khiến bạn diễn của Phan Hiển "nổi da gà" khi thể hiện màn dancesport chủ đề kháng chiến chống Mỹ trên chính đất Mỹ

Điều khiến bạn diễn của Phan Hiển "nổi da gà" khi thể hiện màn dancesport chủ đề kháng chiến chống Mỹ trên chính đất Mỹ Vụ thi thể thiếu nữ 15 tuổi trong cốp xe "hoàng tử showbiz": Cảnh sát khám nhà 12 tiếng, dùng luminol soi tìm vết máu

Vụ thi thể thiếu nữ 15 tuổi trong cốp xe "hoàng tử showbiz": Cảnh sát khám nhà 12 tiếng, dùng luminol soi tìm vết máu

Học sinh lớp 7 giật tóc, nhấn đầu, hành hung cô giáo ngay trong lớp

Học sinh lớp 7 giật tóc, nhấn đầu, hành hung cô giáo ngay trong lớp