Kido ra sao sau 5 năm bán mảng bánh kẹo?

Kido chưa thể tạo được biên lợi nhuận 50% như thời kỳ còn mảng bánh kẹo. Tập đoàn phải đối mặt với bài toán tăng phần lợi nhuận thuộc cổ đông kiểm soát. Doanh nghiệp đã có được vị thế nhất định trong ngành kem và dầu ăn.

Cổ phiếu Tập đoàn Kido ( HoSE: KDC ) trong vòng gần 2 tháng qua tăng giá mạnh từ vùng 15.000 đồng/cp lên 30.000 đồng/cp chốt phiên 26/5, tức tăng 100% sau thời gian dài đi ngang. Mới đây, Kido có kế hoạch nhận sáp nhập Kido Foods sau 3 năm chia tách. Theo phương án sáp nhập, Kido đặt mục tiêu doanh thu 8.000 tỷ đồng và lợi nhuận sau thuế 253 tỷ cho năm 2020. Sang năm 2021, doanh thu kỳ vọng đạt 10.800 tỷ đồng, lãi sau thuế 607 tỷ đồng. Cổ tức duy trì 16% cho 2 năm.

Với việc nhận sáp nhập công ty con và đề ra mục tiêu lãi trên 600 tỷ cho năm 2021, dường như Kido kỳ vọng có thể lấy mốc lợi nhuận thời còn kinh doanh bánh kẹo.

Nguồn: VNDirect

Cú trượt 2018

Sau 2 thập niên phát triển lĩnh vực bánh kẹo, xác định ngành này đã đi vào giai đoạn bão hòa, mức độ tăng trưởng không còn như kỳ vọng, năm 2014, ban lãnh đạo Tập đoàn Kido ( HoSE: KDC ) quyết định chuyển nhượng mảng bánh kẹo cho Tập đoàn Mondelez International để phát triển lĩnh vực kinh doanh mới với quy mô và không gian thị trường rộng lớn hơn là thực phẩm thiết yếu (FMCG).

Với nguồn tiền lớn đến từ thoái vốn mảng bánh kẹo, Kido bắt đầu tập trung vào ngành kem, sữa chua qua công ty con – Công ty TNHH Kido (sau này đổi tên thành Công ty Thực phẩm Đông lạnh Kido – Kido Foods – KDF ) và sản phẩm mì gói Đại Gia Đình. Sau đó, doanh nghiệp thâu tóm 3 thương hiệu dầu ăn thuộc tốp đầu tại Việt Nam là Tường An ( TAC ), Vocarimex ( VOC ) và Dầu ăn Golden Hope Nhà Bè (Kido Nhà Bè). Không chỉ vậy, Kido còn có tham vọng hiện diện ở phân khúc thực phẩm tươi sống, đông lạnh và đồ hộp thông qua việc mua lại 50% cổ phần Công ty TNHH Chế biến thực phẩm Dabaco (Dabaco Foods).

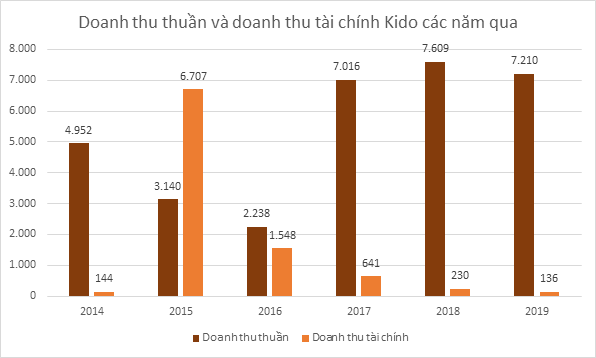

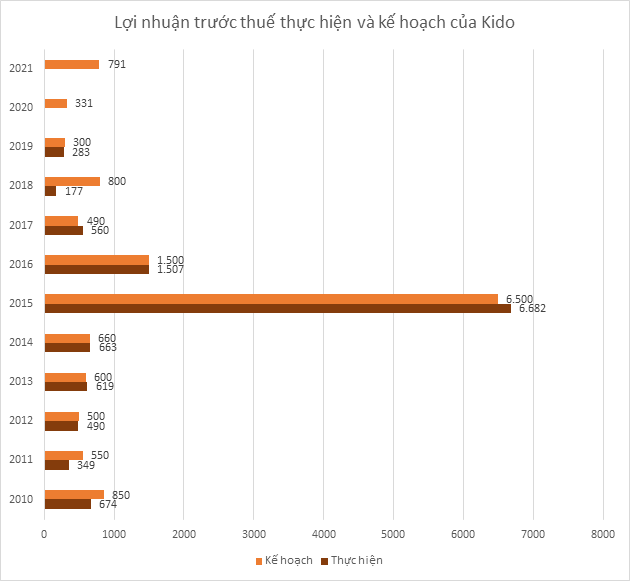

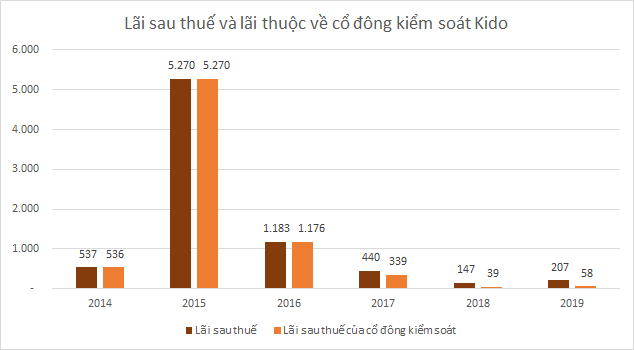

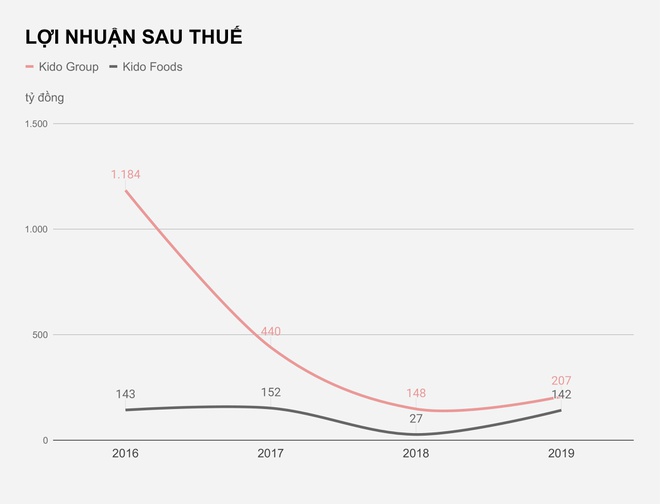

Tuy nhiên, qua 5 năm lĩnh vực kinh doanh chính của Kido vẫn chưa thể đạt được mức lợi nhuận mà mảng bánh kẹo đem lại và các kế hoạch kinh doanh liên tục không hoàn thành. Trong giai đoạn 2015-2017, cứu cánh cho lợi nhuận của tập đoàn chính là hoạt động tài chính, nguồn thu từ lãi tiền gửi và mua, bán công ty con (bán mảng bánh kẹo ghi nhận 2 năm 2015 và 2016). Sang năm 2018 và 2019, doanh thu hoạt động tài chính giảm khiến công ty không hoàn thành kế hoạch kinh doanh.

Đơn vị: tỷ đồng

Đặc biệt, năm 2018 là một năm mà ban lãnh đạo Kido rất kỳ vọng khi vừa hoàn tất hợp nhất Vocarimex và Tường An, giúp đơn vị gia tăng lợi thế cạnh tranh và tạo điều kiện thuận lợi để mở rộng hoạt động kinh doanh trong lĩnh vực FMCG. Song, thực tế Kido phải ghi nhận mức lợi nhuận thấp nhất kể từ 2008 với 177 tỷ đồng lợi nhuận trước thuế so với 800 tỷ đồng kế hoạch đặt ra.

Ban lãnh đạo Kido cho biết dự báo ngành FMCG tăng trưởng tốt, tập đoàn đã triển khai các hoạt động nhằm chuẩn bị cho chiến lược mở rộng trong năm 2018 để đa dạng hóa giỏ hàng hóa. Tuy nhiên, thị trường FMCG không như dự báo, cạnh tranh gay gắt khiến Kido phải liên tục đầu tư cho hệ thống phân phối để giữ thị phần, chi phí tăng cao ảnh hưởng đến lợi nhuận.

Video đang HOT

Đơn vị: tỷ đồng

Chính cú sốc này đã khiến công ty phải nhìn nhận lại, giảm hoạt động đầu tư, giảm chi phí sản xuất cũng như thu hẹp các đợt ra mắt sản phẩm mới. Cùng với đó, Kido nhanh chóng tiến hành tập hợp và quy hoạch lại tất cả nguồn lực về tài chính và con người, tổ chưc lại bộ máy bán hàng, cải tổ và thắt chặt mạng lưới phân phối để phản ứng linh hoạt và nhanh chóng trước những thay đổi của thị trường.

Có vị thế trong lĩnh vực kinh doanh nhưng hiệu quả chưa cao

Kido từng có chiến lược phát triển 3 ngành hàng dầu ăn, mì ăn liền và gia vị với các sản phẩm dưới thương hiệu Đại Gia Đình. Tuy nhiên, theo báo cáo thường niên 2019, ông Trần Kim Thành, Chủ tịch HĐQT cho biết 2 mũi nhọn chiến lược thời gian tới là ngành hàng lạnh và ngành dầu ăn.

Với ngành hàng lạnh, Kido tập trung phát triển ngành hàng kem. Theo số liệu nghiên cứu Euromonitor 2019, đơn vị tiếp tục dẫn đầu thị phần kem với 41,4%. Tập đoàn cho biết không dừng ở cung cấp các sản phẩm kem tại Việt Nam mà còn hướng đến thâm nhập thị trường các nước Đông Nam Á và châu Á.

Giỏ hàng hóa của Kido

Trong khi đó, doanh nghiệp tạm hoãn kế hoạch mở rộng quy mô ngành thực phẩm đông lạnh và chấp nhận một khoản chi phí duy trì để dự phòng cho kế hoạch phát triển trong tương lai. Mới đây, ông Nguyễn Như So, Chủ tịch HĐQT Dabaco Việt Nam (DBC) cho biết việc bắt tay không như kỳ vọng trong thương vụ M&A hơn 3 năm trước khiến Dabaco phải tính đến phương án mua lại số cổ phần Dabaco Foods đang nằm trong tay Tập đoàn Kido.

Với ngành dầu ăn, tập đoàn phát triển cả bán lẻ, dầu ăn thương mại, công nghiệp và xuất khẩu. Trong đó, Tường An là doanh nghiệp đứng thứ 2 về thị phần dầu ăn (bán lẻ), Kido Nhà Bè là công ty dầu ăn thương mại, công nghiệp lớn thứ 3 với nền tảng về khách hàng công nghiệp, Vocarimex cũng là doanh nghiệp dầu ăn thương mại lớn tại Việt Nam với nền tảng về nhập khẩu, lưu trữ và phân phối.

Ngoài ra, Kido còn phát triển sản phẩm thương mại là mì snack, năm 2019 tung ra thăm dò phản ứng thị trường và năm nay sẽ đẩy mạnh.

Kido báo lãi ròng tăng 95% trong quý I

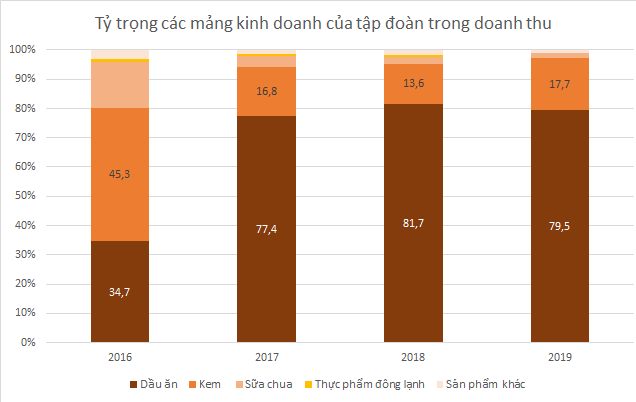

Đơn vị: %

Dầu ăn đang là mảng đem lại doanh thu lớn nhất cho tập đoàn, năm 2019 chiếm 79,5%; kế đến là mảng kem, đạt tỷ lệ 17,7%. Chính nhờ mảng dầu ăn mà Kido ghi nhận doanh thu lên đến trên 7.000 tỷ đồng trong 3 năm gần đây, gấp rưỡi thời kinh doanh bánh kẹo.

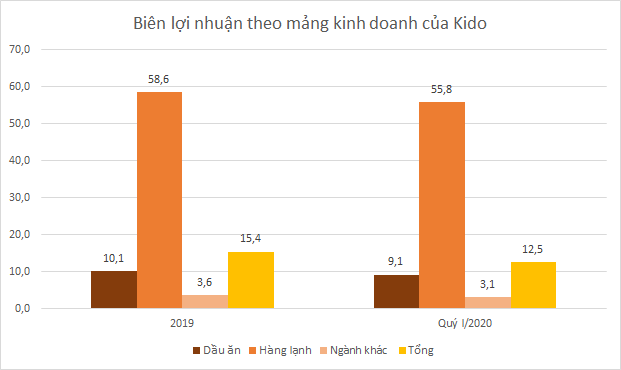

Tuy nhiên, biên lợi nhuận của ngành hàng dầu ăn chỉ khoảng 10% kéo biên lợi nhuận chung của tập đoàn xuống mức 15,4% vào năm 2019 trong khi giai đoạn trước khoảng 50%. Biên lợi nhuận ngành hàng lạnh (chủ yếu là kem) lên đến 56% nên dù chỉ đóng góp khoảng 20% doanh số nhưng chiếm đến 53% lợi nhuận gộp.

Đơn vị: %

Mặt khác, phần lãi thuộc về cổ đông công ty mẹ tập đoàn luôn khá khiêm tốn, chỉ khoảng vài chục tỷ đồng trong 2 năm gần đây, tương đương tỷ lệ dưới 25% lợi nhuận sau thuế.

Kido hiện sở hữu tỷ lệ đủ để chi phối tại nhiều công ty con chủ chốt như nắm 76% vốn tại Dầu ăn Golden Hope Nhà Bè (Kido Nhà Bè), 65% tại Kido Foods, 75,44% tại Tường An và 51% tại Vocarimex. Trong khi giai đoạn trước 2015, tập đoàn sở hữu gần như 100% các công ty con quan trọng gồm Kinh Đô Bình Dương (phát triển mảng bánh kẹo, đã bán), Kido Foods (mới tách ra từ 2017).

Riêng quý I, tập đoàn ghi nhận doanh thu thuần 1.726 tỷ đồng, tăng 11%; lãi sau thuế 48 tỷ đồng, tăng 11%; lãi thuộc về cổ đông công ty mẹ 11 tỷ đồng, gấp đôi cùng kỳ năm trước.

Đơn vị: tỷ đồng

Hãng kem Merino sắp sáp nhập vào công ty mẹ

Thay vì hoạt động độc lập với mô hình công ty mẹ - con, Kido Foods - chủ sở hữu thương hiệu kem Merino sẽ sáp nhập vào công ty mẹ Kido Group để hoạt động dưới 1 mô hình quản trị.

Kế hoạch sáp nhập nói trên dự kiến được lãnh đạo Công ty CP Thực phẩm Đông lạnh KIDO (Kido Foods) và Công ty CP Tập đoàn Kido (Kido Group) trình cổ đông thông qua trong cuộc họp cổ đông sắp tới.

Theo đó, Kido Group sẽ phát hành hơn 23 triệu cổ phần để hoán đổi 17,76 triệu cổ phần, tương ứng 32,69% cổ phần của Kido Foods đang lưu hành (không bao gồm phần do Kido Group sở hữu với tư cách cổ đông lớn). Tỷ lệ hoán đổi là 1 cổ phiếu KDF nhận 1,3 cổ phiếu KDC.

Tại ngày chốt danh sách cổ đông thực hiện hoán đổi, toàn bộ 17,7 triệu cổ phần của Kido Foods sẽ thuộc sở hữu duy nhất của Kido Group và cổ phiếu ông chủ hãng kem Merino sẽ bị hủy đăng ký giao dịch trên sàn HNX và VSD.

Kido Foods sẽ được chuyển từ công ty cổ phần sang công ty TNHH MTV do Kido Group sở hữu 100% vốn.

Cổ phiếu ông chủ hãng kem Merino sẽ bị hủy giao dịch sau khi sáp nhập vào công ty mẹ Kido Group. Ảnh minh họa: FD.

Trước đó, tổ chức thẩm định giá đã đề xuất tỷ lệ hóan đổi là 1:1,2 thay vì 1:1,3 như đề xuất của ban lãnh đạo Kido. Lý giải tỷ lệ chênh lệch này, lãnh đạo công ty cho biết muốn trả thêm cho cổ đông hiện hữu của Kido Foods một khoản thặng dư tăng thêm 8,3% cho việc nắm giữ cổ phiếu Kido Group sẽ bị pha loãng sau khi hoàn tất sáp nhập.

Về lý do sáp nhập, lãnh đạo công ty cho biết, năm 2017, Kido Group đã chuyển nhượng cổ phiếu của mình tại hãng kem nói trên cho các nhà đầu tư bên ngoài để giảm tỷ lệ sở hữu còn 65%. Việc đại chúng hóa công ty nhằm mục đích đa dạng cơ cấu cổ đông, và thu hút nhà đầu tư chiến lược và dòng tiền trong, ngoài nước.

Tuy nhiên, sau 3 năm hoạt động dưới loại hình công ty cổ phần và đăng ký giao dịch trên sàn HNX, mục tiêu này vẫn chưa đạt kỳ vọng của ban lãnh đạo và cổ đông.

Trong khi đó, cổ phiếu KDF giao dịch trên sàn UPCoM với thanh khoản khá thấp (bình quân 6.028 cổ phiếu/phiên), nhiều phiên không có mua bán. Cổ phiếu này cũng không thu hút được sự quan tâm của nhà đầu tư và chưa phản ánh đúng vị thế của doanh nghiệp hàng đầu trong ngành thực phẩm đông lạnh.

Bên cạnh đó, với tỷ lệ sở hữu 65%, Kido Group không thể tập trung toàn lực để hỗ trợ hãng sản xuất kem này tận dụng triệt để các lợi thế về tài chính, chiến lược.

"Vì vậy, việc sáp nhập 2 công ty này vào nhau là hoàn toàn cần thiết", lãnh đạo 2 bên khẳng định.

Ban lãnh đạo công ty cũng cho biết, việc sáp nhập nói trên sẽ giúp công ty giảm chi phí tài chính và rủi ro thanh khoản nhờ vào tập trung nguồn và điều phối vốn giữa các công ty trong hệ thống tập đoàn. Đồng thời, tăng khả năng huy động vốn, tạo ra nguồn thặng dư vốn và chi phí sử dụng vốn thấp hơn.

Theo kế hoạch, sau sáp nhập Kido Group dự kiến doanh thu hợp nhất năm nay sẽ đạt 8.000 tỷ và lợi nhuận sau thuế đạt 253 tỷ đồng. Hai chỉ tiêu này trong năm 2021 sẽ tăng lên lần lượt đạt 10.800 tỷ doanh thu và 607 tỷ lợi nhuận sau thuế.

Lộ trình sáp nhập được lãnh đạo doanh nghiệp vạch ra dự kiến bắt đầu từ tháng 6 và hoàn tất các thủ tục cuối cùng vào tháng 10 năm nay.

Trên thị trường chứng khoán, thông tin sáp nhập này đã tác động mạnh đến cổ phiếu của cả 2 công ty.

Trong đó, cổ phiếu KDC đã tăng một mạch từ vùng giá 14.000 đồng lên gấp đôi, hiện ở mức 29.250 đồng/cổ phiếu (cuối ngày 25/5), thanh khoản cổ phiếu tăng gấp 2-3 lần trước đó.

Tương tự, cổ phiếu KDF hiện cũng có giá 34.000 đồng, tăng hơn 50% so với trước thời điểm công bố sáp nhập, thanh khoản mỗi phiên cũng tăng gấp nhiều lần.

Kido Foods chính là doanh nghiệp sản xuất và bán lẻ kem lớn nhất trong nước với hơn 41% thị phần. Thông qua hàng loạt thương hiệu kem nổi tiếng như Merino, Celano... hãng đều đặn thu về trên 1.000 tỷ doanh thu và hơn 100 tỷ lợi nhuận mỗi năm.

KDF: Trình kế hoạch sáp nhập vào KDC, tỷ lệ 1:1,3  Theo tài liệu ĐHĐCĐ, CTCP Thực phẩm Đông lạnh KIDO - KIDO Foods (KDF) sẽ trình phương án sáp nhập vào Tập đoàn KIDO (KDC). Nguyên nhân là sau khi đại chúng hoá KDF, nhằm đa dạng hoá cơ cấu cổ đông, thu hút nhà đầu tư chiến lược và dòng tiền đầu tư trong và ngoài nước nhưng vẫn chưa đạt được...

Theo tài liệu ĐHĐCĐ, CTCP Thực phẩm Đông lạnh KIDO - KIDO Foods (KDF) sẽ trình phương án sáp nhập vào Tập đoàn KIDO (KDC). Nguyên nhân là sau khi đại chúng hoá KDF, nhằm đa dạng hoá cơ cấu cổ đông, thu hút nhà đầu tư chiến lược và dòng tiền đầu tư trong và ngoài nước nhưng vẫn chưa đạt được...

Công an xác minh clip người đàn ông khuyết tật bị hai thanh niên đi xe máy không mũ bảo hiểm tát vào đầu01:20

Công an xác minh clip người đàn ông khuyết tật bị hai thanh niên đi xe máy không mũ bảo hiểm tát vào đầu01:20 Đòn giáng của ông Trump vào Ukraine trước ngưỡng cửa đàm phán với Nga09:07

Đòn giáng của ông Trump vào Ukraine trước ngưỡng cửa đàm phán với Nga09:07 Khởi tố kẻ 'bắt cá hai tay', đánh gục bạn gái ở quán cà phê khi bị phát hiện21:01

Khởi tố kẻ 'bắt cá hai tay', đánh gục bạn gái ở quán cà phê khi bị phát hiện21:01 Thực hư clip xe cứu thương chế còi "cố lên, sắp tới rồi" chạy ở TPHCM00:28

Thực hư clip xe cứu thương chế còi "cố lên, sắp tới rồi" chạy ở TPHCM00:28 Ông Trump bất ngờ nặng lời về ông Zelensky, nhiều bên bị sốc08:41

Ông Trump bất ngờ nặng lời về ông Zelensky, nhiều bên bị sốc08:41 Xác minh clip 2 tài xế ô tô cầm kiếm dọa chém nhau giữa đường ở TPHCM00:52

Xác minh clip 2 tài xế ô tô cầm kiếm dọa chém nhau giữa đường ở TPHCM00:52 Ô tô đâm sập cửa nhà dân ở Thái Nguyên, cuốn người đàn ông vào gầm08:05

Ô tô đâm sập cửa nhà dân ở Thái Nguyên, cuốn người đàn ông vào gầm08:05 Mỹ quyết không để Iran trở thành 'quốc gia hạt nhân'09:43

Mỹ quyết không để Iran trở thành 'quốc gia hạt nhân'09:43 Tàu ngầm 161 tỷ đồng: Lặn sâu 200m, biến thành quầy bar dưới đáy biển03:14

Tàu ngầm 161 tỷ đồng: Lặn sâu 200m, biến thành quầy bar dưới đáy biển03:14 500 ngày xung đột khốc liệt cày nát Dải Gaza01:49

500 ngày xung đột khốc liệt cày nát Dải Gaza01:49 Phát biểu của ông Trump về 'người cứu đất nước' gây xôn xao09:24

Phát biểu của ông Trump về 'người cứu đất nước' gây xôn xao09:24Tin đang nóng

Tin mới nhất

Bắt khẩn cấp Giám đốc và Phó Giám đốc Trung tâm đăng kiểm xe cơ giới 29-07D

Sau khi thay Chủ tịch HĐQT, NCB tiếp tục bổ nhiệm mới một loạt nhân sự cấp cao

Tăng trưởng tín dụng tới 21/12 đạt 10,14%

Giá cà phê hôm nay 24/12: Arabica quay đầu tăng, Robusta lừng khừng khi nhà đầu cơ nghỉ lễ Giáng sinh

Giá tiêu hôm nay 24/12: Chưa nhìn thấy đáy đợt suy giảm, giá tiêu Ấn Độ đảo chiều tăng

Chứng khoán 2020: Phiên giao dịch chưa từng có, vượt ngưỡng 1 tỷ USD

Giá Bitcoin hôm nay 24/12: Bitcoin rực cháy giữa biển lửa thị trường

Tỷ giá USD hôm nay 24/12: Tiếp tục suy giảm

Cổ phiếu HDC tăng nóng, Vietinbank Securities muốn thoái toàn bộ vốn

Giá vàng hôm nay 24/12: Vàng đang trend tăng trong bối cảnh USD suy yếu

VietinBank sẽ trả cổ tức 5% trong năm 2020 thay vì kế hoạch sang 2021

Chứng khoán ngày 24/12: Những cổ phiếu nào được khuyến nghị?

Có thể bạn quan tâm

Tôi xin thề sẽ từ bỏ "chấp niệm" tích trữ 7 thứ này

Sáng tạo

11:01:22 23/02/2025

3 con giáp tài lộc khởi sắc, tiền bạc thi nhau đổ về túi ngày cuối tuần 23/2

Trắc nghiệm

10:59:58 23/02/2025

Ảnh dưới nước đẹp khó tin lần đầu công bố

Lạ vui

10:56:53 23/02/2025

Gia tăng chiêu lừa... đặt tiệc

Pháp luật

10:55:11 23/02/2025

Món ngon khó cưỡng từ loại rau không tốn 1 xu, có nhiều mùa Xuân cực tốt cho sức khỏe

Ẩm thực

10:53:53 23/02/2025

Lý do Văn Quyết nhường cả 2 quả penalty cho ngoại binh

Sao thể thao

10:53:51 23/02/2025

Tiêu điển trong ngày: Kịch bản khó đoán

Thế giới

10:42:47 23/02/2025

Biểu cảm của cụ ông khi bác sĩ trả kết quả tầm soát ung thư làm dân mạng cười theo trong vô thức

Netizen

10:34:53 23/02/2025

Làn da của người lười bôi kem chống nắng

Làm đẹp

09:23:16 23/02/2025

Sao Hàn 23/2: Chồng Từ Hy Viên dừng sự nghiệp, Sunmi bị tố lừa đảo

Sao châu á

09:20:14 23/02/2025

CEO Sungroup chia sẻ kinh nghiệm “vượt bão” để bùng nổ sau dịch Covid-19

CEO Sungroup chia sẻ kinh nghiệm “vượt bão” để bùng nổ sau dịch Covid-19 Hàng loạt tồn tại, vi phạm tại các dự án khu nhà ở xã hội của Hà Nội

Hàng loạt tồn tại, vi phạm tại các dự án khu nhà ở xã hội của Hà Nội

Dầu thực vật Tường An (TAC) xin sáp nhập vào Kido Group, dự chia cổ tức đặc biệt tỷ lệ 75%

Dầu thực vật Tường An (TAC) xin sáp nhập vào Kido Group, dự chia cổ tức đặc biệt tỷ lệ 75% 10 cổ phiếu tăng/giảm mạnh nhất tuần: Tập trung nhóm Mid-cap

10 cổ phiếu tăng/giảm mạnh nhất tuần: Tập trung nhóm Mid-cap Ocean Group (OGC): Quý 1 lãi 220 tỷ đồng, tăng đột biến so với cùng kỳ

Ocean Group (OGC): Quý 1 lãi 220 tỷ đồng, tăng đột biến so với cùng kỳ KDC: Một cá nhân liên tục mua cổ phiếu và trở thành cổ đông lớn

KDC: Một cá nhân liên tục mua cổ phiếu và trở thành cổ đông lớn C32: Quý 1/2020 lãi 19 tỷ đồng cao gấp 2,6 lần cùng kỳ

C32: Quý 1/2020 lãi 19 tỷ đồng cao gấp 2,6 lần cùng kỳ Thủy sản Cửu Long (ACL) báo lãi quý 1/2020 chỉ hơn 1 tỷ đồng

Thủy sản Cửu Long (ACL) báo lãi quý 1/2020 chỉ hơn 1 tỷ đồng Công an cảnh báo mối nguy hại từ "chiếc váy hồng 2 dây" hot nhất mạng xã hội

Công an cảnh báo mối nguy hại từ "chiếc váy hồng 2 dây" hot nhất mạng xã hội Nhân chứng kể khoảnh khắc phát hiện 2 mẹ con bị sát hại ở Bình Dương

Nhân chứng kể khoảnh khắc phát hiện 2 mẹ con bị sát hại ở Bình Dương Bị bệnh thập tử nhất sinh, con gái lớn chăm sóc ngày đêm, con gái út chỉ ghé thăm nhưng sau khi xuất viện, tôi liền giao tài sản cho con út

Bị bệnh thập tử nhất sinh, con gái lớn chăm sóc ngày đêm, con gái út chỉ ghé thăm nhưng sau khi xuất viện, tôi liền giao tài sản cho con út Sao Việt 23/2:Trường Giang trẻ trung, Vân Dung hài hước 'bắt trend' người đẹp

Sao Việt 23/2:Trường Giang trẻ trung, Vân Dung hài hước 'bắt trend' người đẹp Cặp vợ chồng sản xuất hơn 300 tấn cà phê giả bán ra thị trường

Cặp vợ chồng sản xuất hơn 300 tấn cà phê giả bán ra thị trường Lộ danh tính sao nam Vbiz sẽ thay thế Trấn Thành, Trường Giang?

Lộ danh tính sao nam Vbiz sẽ thay thế Trấn Thành, Trường Giang? 4 ngôi sao Hoa ngữ nổi tiếng nhất ở Việt Nam: Triệu Lệ Dĩnh chịu thua 1 mỹ nam càng diễn dở càng đông fan

4 ngôi sao Hoa ngữ nổi tiếng nhất ở Việt Nam: Triệu Lệ Dĩnh chịu thua 1 mỹ nam càng diễn dở càng đông fan Ép mẹ chồng vay tiền mua nhà, tôi sốc nặng khi bà tiết lộ bí mật động trời

Ép mẹ chồng vay tiền mua nhà, tôi sốc nặng khi bà tiết lộ bí mật động trời

Chấn động tin em rể đại gia lợi dụng cái chết Từ Hy Viên công khai có con riêng, danh tính "tiểu tam" lộ diện

Chấn động tin em rể đại gia lợi dụng cái chết Từ Hy Viên công khai có con riêng, danh tính "tiểu tam" lộ diện Nhân chứng kể lại giây phút kinh hoàng vụ tai nạn 6 người chết ở Sơn La

Nhân chứng kể lại giây phút kinh hoàng vụ tai nạn 6 người chết ở Sơn La Chở thi thể nữ sinh bị tai nạn tử vong về nhà, xe cấp cứu gặp nạn

Chở thi thể nữ sinh bị tai nạn tử vong về nhà, xe cấp cứu gặp nạn Xác định kẻ sát hại 2 mẹ con tại nhà riêng ở Bình Dương

Xác định kẻ sát hại 2 mẹ con tại nhà riêng ở Bình Dương Hoa hậu Việt Nam nghi sắp làm phu nhân hào môn lộ hint rời Sen Vàng?

Hoa hậu Việt Nam nghi sắp làm phu nhân hào môn lộ hint rời Sen Vàng? MXH tràn ngập clip Hoàng Cảnh Du đưa gái lạ du lịch Phú Quốc, chuyện tình với Địch Lệ Nhiệt Ba nghi đã "toang"

MXH tràn ngập clip Hoàng Cảnh Du đưa gái lạ du lịch Phú Quốc, chuyện tình với Địch Lệ Nhiệt Ba nghi đã "toang" Chuyện gì đã xảy ra khiến vợ Vũ Cát Tường cư xử lạ sau lễ thành đôi?

Chuyện gì đã xảy ra khiến vợ Vũ Cát Tường cư xử lạ sau lễ thành đôi?

Bức ảnh thân mật giữa đêm của Xoài Non và Gil Lê

Bức ảnh thân mật giữa đêm của Xoài Non và Gil Lê