Khơi thông dòng vốn qua kênh trái phiếu doanh nghiệp

Thị trường tín dụng ngân hàng bị hạn chế cho vay trung và dài hạn, các ngân hàng thương mại có xu hướng chuyển dần sang cho vay vốn lưu động ngắn hạn, vì vậy trái phiếu sẽ trở thành kênh huy động vốn mới dài hạn và ổn định hơn cho các doanh nghiệp.

Nhà đầu tư theo dõi thị trường tại sàn giao dịch BVSC. Ảnh minh họa: Trần Việt/TTXVN

Phát triển nhanh

Ông Nguyễn Hoàng Dương, Phó Vụ trưởng Vụ Tài chính các ngân hàng và tổ chức tài chính, Bộ Tài chính thông tin, trong 4 tháng đầu năm 2020, thị trường trái phiếu doanh nghiệp tiếp tục phát triển nhanh. Số lượng và loại hình doanh nghiệp tham gia thị trường đa dạng hơn so với năm trước, đặc biệt là khối sản xuất cũng đã bắt đầu phát hành trái phiếu doanh nghiệp. Khối lượng trái phiếu doanh nghiệp 4 tháng đầu năm đạt trên 58.000 tỷ đồng.

Ông Dương cho rằng, việc thị trường trái phiếu doanh nghiệp phát triển nhanh trong thời gian vừa qua là hợp lý để giúp doanh nghiệp tiếp cận kênh huy động vốn trên thị trường vốn, bù đắp vào kênh vay tín dụng của ngân hàng trong bối cảnh Ngân hàng Nhà nước quản lý thận trọng đối với tăng trưởng tín dụng, đặc biệt là tăng trưởng tín dụng đối với khối doanh nghiệp bất động sản.

Việc phát triển trái phiếu doanh nghiệp trong thời gian vừa qua cũng phù hợp với định hướng của Chính phủ là đa dạng hóa các nguồn vốn huy động trong xã hội, từng bước giảm sự phụ thuộc vào hệ thống các tổ chức tín dụng.

Thực tế, sự tăng trưởng của thị trường trái phiếu doanh nghiệp đã diễn ra trong một thời gian khá dài. Ông Phạm Thiên Quang, Giám đốc Khối dịch vụ đầu tư và quản lý tài sản, Công ty cổ phần Chứng khoán VNDIRECT cho biết, quy mô thị trường trái phiếu doanh nghiệp tăng khá nhanh trong những năm qua. Năm 2019 tổng giá trị trái phiếu phát hành đạt 280.000 tỷ đồng, tăng trưởng 25% so với năm 2018. Quy mô thị trường tương đương 11,3% GDP 2019, trong khi các con số trong các năm trước lần lượt là 9,01% (năm 2018) và 6,29% (năm 2017).

Tuy tăng trưởng khá nhanh, nhưng ông Quang cho rằng, dư địa phát triển thị trường này vẫn còn nhiều vì kênh trái phiếu doanh nghiệp hiện vẫn có quy mô tương đối nhỏ so với các kênh huy động vốn khác. Ví dụ, quy mô tín dụng ngân hàng cuối 2019 khoảng 8,2 triệu tỷ đồng, tương đương 138% GDP.

Theo nghiên cứu của PGS.TS. Nguyễn Thị Minh Huệ, Đại học Kinh tế Quốc dân, các quốc gia trong khu vực Asean 3 (một cơ chế hợp tác giữa ASEAN và ba quốc gia Đông Bắc Á gồm Nhật Bản, Hàn Quốc và Trung Quốc) có quy mô thị trường trái phiếu vào khoảng 21,7% GDP, cao hơn con số 11,3% GDP của Việt Nam. Điều này cho thấy tiềm năng phát triển của thị trường trái phiếu doanh nghiệp Việt Nam rất lớn vì quy mô nền kinh tế Việt Nam khá tương đồng so với các nước nói trên.

Sự phát triển của trái phái doanh nghiệp nằm trong định hướng của cơ quan quản lý, phù hợp với lộ trình phát triển thị trường trái phiếu Việt Nam giai đoạn 2017-2020, tầm nhìn đến 2030 được phê duyệt tại Quyết định số 1191/QĐ-TTg và Đề án Cơ cấu lại thị trường chứng khoán và thị trường bảo hiểm đến năm 2020 và định hướng đến năm 2025 được phê duyệt theo Quyết định số 242/QĐ-TTg của Thủ tướng Chính phủ.

Do thị trường tín dụng ngân hàng bị hạn chế cho vay trung và dài hạn, các ngân hàng thương mại có xu hướng chuyển dần sang cho vay vốn lưu động ngắn hạn, trái phiếu sẽ trở thành kênh huy động vốn mới dài hạn và ổn định hơn cho các doanh nghiệp.

Ông Trần Lê Minh, Phó Tổng giám đốc Công ty cổ phần Quản lý quỹ Việt Nam (VFM) từng nhận định tại Lễ công bố 10 sự kiện chứng khoán nổi bật năm 2019 rằng, năm 2020, thị trường trái phiếu doanh nghiệp chắc chắn tiếp tục sôi động, bởi chính sách chung của của Ngân hàng Nhà nước là kiểm soát chặt chẽ tín dụng của hệ thống ngân hàng.

Bên cạnh đó, mục tiêu chung của Việt Nam là giảm tỷ lệ cung cấp vốn thông qua hệ thống ngân hàng cho nền kinh tế, nên kênh huy động vốn trái phiếu sẽ được nhiều doanh nghiệp tiếp cận. Trong mối tương quan đó, trái phiếu doanh nghiệp sẽ là một kênh đầu tư tốt cả với nhà đầu tư tổ chức lẫn nhà đầu tư cá nhân.

Theo một báo cáo vào giữa tháng 5/2020 của Công ty cổ phần Chứng khoán Bảo Việt – BVSC, trong bôi canh huy đông vôn tư kênh ngân hang cua doanh nghiệp vân con tương đôi kho khăn khi goi hô trơ tin dụng vân con chưa đên đươc vơi nhiêu doanh nghiệp thi kênh trai phiêu đươc dư bao vân tiêp tục sôi đông trong thời gian tơi.

Bên cạnh đó, gân đây Ngân hàng Nhà nước đa thưc hiện giam lai suât điêu hanh va giam trân lai suât huy đông, do đo kênh trái phiếu doanh nghiệp cung sẽ trở nên hâp dân hơn tương đôi khi mưc lai suât ở mưc cao hơn. Ngoai ra, doanh nghiệp cung hoan toan co cơ hôi ha lai suât trái phiếu nhằm giam chi phi vôn trong thời gian tơi.

Vẫn cần bảo vệ nhà đầu tư

Ông Nguyễn Hoàng Dương thông tin, dù nhà đầu tư có tổ chức vẫn là nhóm đầu tư chính trên thị trường trái phiếu doanh nghiệp, chiếm gần 74%, thế nhưng đã có sự gia tăng rất mạnh mẽ của nhóm nhà đầu tư cá nhân. Năm 2019, nhà đầu tư cá nhân tham gia thị trường sơ cấp (thị trường phát hành) chiếm khoảng 8,8% tổng khối lượng phát hành, con số này trong 4 tháng đầu năm nay đã ở mức 26,8%, đây là mức tăng lớn.

Ông Dương lo ngại, với tình hình trái phiếu doanh nghiệp như hiện nay và sự gia tăng của các nhà đầu tư cá nhân vào thị trường, đặc biệt là những nhà đầu tư cá nhân nhỏ lẻ không có khả năng phân tích tình hình tài chính cũng như là rủi ro của doanh nghiệp sẽ là một trong những rủi ro tiềm ẩn đối với thị trường trái phiếu doanh nghiệp.

Ông Dương Cho biết, mục tiêu của cơ quan quản lý là xây dựng khung khổ pháp lý để có thể đảm bảo khuyến khích và điều kiện cho doanh nghiệp huy động được vốn trên thị trường, nhưng cũng phải đảm bảo sự minh bạch, tuân thủ quy định pháp luật, bảo vệ quyền lợi của nhà đầu tư trên thị trường trái phiếu.

Video đang HOT

Phó Tổng giám đốc Công ty cổ phần Quản lý quỹ Việt Nam Trần Lê Minh cho biết, ông ủng hộ quan điểm của Ngân hàng Nhà nước, cũng như Bộ Tài chính là phải kiểm soát chặt quá trình phát hành trái phiếu, đặc biệt là phát hành ra công chúng.

Nếu diễn ra tình trạng doanh nghiệp phát hành dưới hình thức riêng lẻ, sau đó đem trái phiếu đó bán lại cho các nhà đầu tư cá nhân, thì trong dài hạn sẽ gây tổn hại cho thị trường. Cần có giải pháp để khắc phục tình trạng này trong thời gian tới.

Giám đốc Khối dịch vụ đầu tư và quản lý tài sản, Công ty cổ phần Chứng khoán VNDIRECT, ông Phạm Thiên Quang cho rằng, trước hết cần nhấn mạnh sự an toàn khi đầu tư trái phiếu doanh nghiệp không nằm ở cam kết của người đi vay mà nằm ở khả năng trả nợ đúng hạn của họ. Khả năng trả nợ của doanh nghiệp phụ thuộc rất lớn vào tình hình tài chính và kết quả kinh doanh. Nếu không hiểu rõ bản chất, người mua trái phiếu (nhà đầu tư) dễ nhầm lẫn trái phiếu doanh nghiệp là một khoản đầu tư an toàn vì cam kết trả lãi của người đi vay.

Với một nhà đầu tư cá nhân điển hình, việc dành thời gian nghiên cứu các doanh nghiệp đi vay khá khó khăn và không khả thi vì thiếu thông tin đánh giá. Hiện nay thị trường vẫn chưa có các tổ chức định mức tín nhiệm giúp nhà đầu tư có cơ sở đánh giá chất lượng trái phiếu. Vì vậy, nhà đầu tư cá nhân nên chọn tổ chức trung gian uy tín, đóng vai trò bộ lọc rủi ro cho mình.

Theo ông Quang, Nghị định số 163/2018/NĐ-CP của Chính phủ quy định về phát hành trái phiếu doanh nghiệp được ban hành giúp gia tăng tính minh bạch thông tin của doanh nghiệp phát hành và quy định về sự tham gia của các định chế trung gian như đơn vị tư vấn, đơn vị bảo lãnh đã tạo điều kiện thuận lợi cho sự phát triển của thị trường.

Vai trò của định chế trung gian trong bảo vệ nhà đầu tư hiện nay rất lớn vì khả năng tự đánh giá rủi ro của nhà đầu tư cá nhân vẫn hạn chế. Vai trò này thể hiện trong suốt quá trình từ lựa chọn tổ chức phát hành có uy tín đến thẩm định tài liệu phát hành một cách cẩn trọng, sau đó đưa các thông tin đến nhà đầu tư một cách trung thực và đầy đủ. Vai trò trung gian còn thể hiện ở việc chào bán trái phiếu cho nhà đầu tư có khẩu vị rủi ro phù hợp.

Ông Quang nhìn nhận, khung pháp lý hiện hành của Việt Nam tương đối đầy đủ là cơ sở cần thiết để thị trường phát triển. Khuôn khổ pháp lý cho trái phiếu doanh nghiệp đã được bổ sung và hoàn thiện trong nhiều năm, ngày càng tiếp cận theo thông lệ quốc tế.

Tuy nhiên, vị chuyên gia này cũng kiến nghị một số nội dung cần sửa đổi, bổ sung như: Bổ sung quy định về điều kiện, trách nhiệm hoạt động của một số loại tổ chức đặc thù tham gia đợt phát hành trái phiếu gồm: đại lý quản lý tài sản bảo đảm, đại diện người sở hữu trái phiếu; sửa đổi một số quy định trong các văn bản pháp luật để làm rõ hơn vấn đề pháp lý về tài sản bảo đảm cho trái phiếu: được tự do sử dụng các tài sản là quyền sử dụng đất, tài sản gắn liền với đất, chứng khoán niêm yết làm tài sản bảo đảm phát hành trái phiếu.

Bên cạnh đó, theo ông Quang, mức thuế đối với trái phiếu doanh nghiệp cần thống nhất với mức thuế tiền gửi tiết kiệm như thông lệ các nước khác.

Quý I/2020: Lợi nhuận Chứng khoán SSI thấp nhất 10 năm, HSC và VPS lội ngược dòng tăng trưởng

Bên cạnh các doanh nghiệp lỗ nặng hay lợi nhuận sụt mạnh trong quý I/2020 vì hoạt động tự doanh thì vẫn có công ty ghi nhận lợi nhuận tăng trưởng.

Việc thị trường chứng khoán cùng nhiều cổ phiếu tạo đáy vào cuối tháng 3 cũng là thời điểm doanh nghiệp chốt sổ quý I khiến danh mục đầu tư của các công ty chứng khoán lỗ nặng. Các công ty chứng khoán phải thực hiện đánh giá giảm các khoản đầu tư làm đội chi phí.

Thêm FPTS lỗ 97 tỷ trong quý I

Theo báo cáo tài chính riêng, hết quý I doanh thu hoạt động của FPTS đã âm gần 57 tỷ đồng do khoản chênh lệch tăng đánh giá tài sản tài chính âm 136 tỷ trong khi cùng kỳ là 64 tỷ đồng.

Nguồn thu từ lãi các khoản cho vay, phải thu cùng mảng môi giới không có biến động nhiều. Doanh thu âm khiến FPTS lỗ 97 tỷ trong khi cùng kỳ lãi gần 103 tỷ đồng.

Doanh nghiệp lý giải nguyên nhân thua lỗ chủ yếu đến từ đánh giá lại khoản đầu tư vào mã MSH của CTCP May Sông Hồng trong khi quý I/2019 nhờ khoản đầu tư vào MSH mà FPTS "thắng đậm".

Nguồn: Báo cáo tài chính riêng quý I

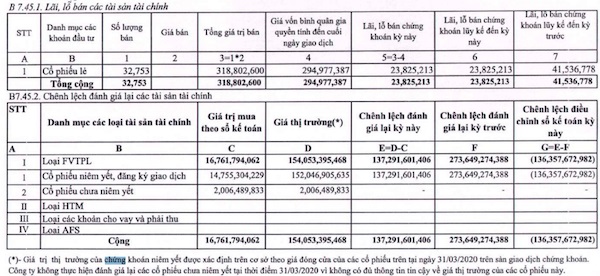

Khoản chênh lệch đánh giá lại FVTPL (tài sản tài chính ghi nhận qua lãi/lỗ) cụ thể là chứng khoán niêm yết của FPTS chốt sổ ngày 31/3 là 137 tỷ đồng trong khi cuối năm 2019 gần 273 tỷ đồng dẫn đến khoản chênh lệch tăng đánh giá lại FVTPL là âm 136 tỷ đồng làm doanh thu của Công ty âm.

Tại ngày 31/3, giá trị hợp lý danh mục đầu tư của FPTS là 154 tỷ đồng thì có tới 151 tỷ đồng đầu tư vào cổ phiếu MSH.

Lợi nhuận quý I SSI thấp nhất 10 năm, HSC cùng VCSC giảm tốc

Dù không lỗ trong quý I nhưng loạt công ty chứng khoán khác cũng ghi nhận lợi nhuận giảm mạnh như: CTCP Chứng khoán SSI, CTCP Chứng khoán VNDirect, CTCP Chứng khoán Bản Việt (VCSC).

Đáng lưu ý là lợi nhuận của "ông lớn" SSI trên báo cáo tài chính riêng "bốc hơi" tới 92% còn 15 tỷ đồng dù doanh thu vẫn tăng trưởng 34% lên 936 tỷ đồng.

Tương tự như các doanh nghiệp khác khoản chênh lệch giảm đánh giá lại các FVTPL của SSI tăng vọt gấp 8,6 lần cùng kỳ 2019 lên 361 tỷ đồng cùng khoản lỗ bán cổ phiếu, trái phiếu tăng gấp 3,5 lần lên 124 tỷ đồng.

Bên cạnh đó, khoản chi phí lãi vay cũng tăng 35% lên 223 tỷ đồng khiến lợi nhuận "ông lớn" SSI rơi về mức thấp nhất 10 năm qua.

Theo báo cáo, doanh nghiệp bị lỗ khi bán các cổ phiếu ELC, DBC, HPG...

Nguồn: Báo cáo tài chính riêng quý I của SSI

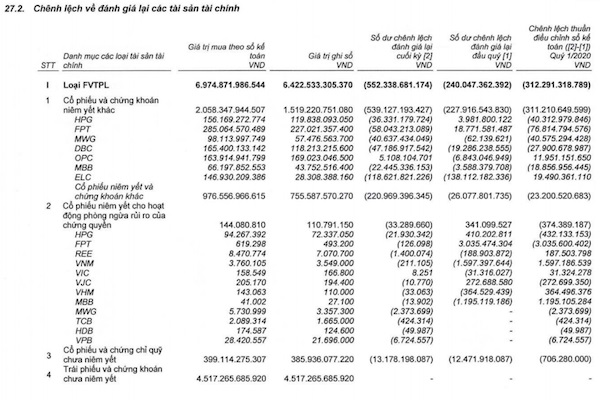

Tổng giá trị danh mục đầu tư ghi sổ của SSI tại ngày 31/3 là hơn 6.422 tỷ đồng, chiếm gần 24% tổng tài sản.

Soi kỹ danh mục đầu tư cho thấy SSI đầu tư nhiều nhất vào cổ phiếu FPT (285 tỷ đồng) cùng với các cổ phiếu khác như: DBC (165 tỷ), OPC (164 tỷ), HPG (156 tỷ), ELC (146 tỷ), MWG (98 tỷ)...

Nguồn: Báo cáo tài chính riêng quý I của SSI

Với Chứng khoán VNDirect, Công ty này ghi nhận 457 tỷ đồng doanh thu hoạt động, tăng 42% nhưng lãi sau thuế giảm 35% còn 58,5 tỷ đồng căn cứ trên báo cáo tài chính riêng.

Doanh thu môi giới giảm 12% còn 80 tỷ đồng nhưng lãi đầu tư tiền gửi có kỳ hạn tăng đột biến 77% lên 106 tỷ đồng (giá trị tiền gửi có kỳ hạn ngày 31/3 là 6.228 tỷ đồng).

Trong quý I, VNDirect đã lỗ gần 81 tỷ đồng chủ yếu do bán cổ phiếu bên cạnh trái phiếu, chứng chỉ tiền gửi chưa niêm yết cùng hợp đồng tương lai.

Đồng thời doanh nghiệp phải trích lập dự phòng suy giảm giá trị danh mục đầu tư gần 84 tỷ đồng trong khi quý I/2019 được hoàn nhập gần 13 tỷ đồng. Trên báo cáo riêng, VNDirect không thuyết minh danh mục đầu tư với giá trị gần 1.128 tỷ đồng tại ngày 31/3.

Chứng khoán Bản Việt (VCSC) cũng ghi nhận lãi sau thuế giảm 41% còn 118 tỷ đồng dù doanh thu tăng do khoản trích lập dự phòng suy giảm giá trị tài sản FVTPL tăng vọt lên 137 tỷ trong khi quý I/2019 được hoàn nhập gần 14 tỷ.

Tại ngày 31/3, giá trị đầu tư vào cổ phiếu của VCSC là 689 tỷ đồng. VCSC phải đánh giá giảm nhiều nhất vào khoản đầu tư cổ phiếu SCR (72,5 tỷ), TRA (42 tỷ), IJC (25 tỷ) trong khi đó khoản đầu tư cổ phiếu KDH đánh giá tăng 41 tỷ, KHA 10 tỷ đồng.

Nguồn: Báo cáo tài chính riêng quý I của SSI

"Miễn nhiễm" thị trường, lợi nhuận HSC và VPS vẫn tăng trưởng

Bất chấp hàng loạt các công ty chứng khoán khác lỗ nặng hoặc giảm tốc thì vẫn có hai doanh nghiệp ghi nhận lợi nhuận tăng trưởng là CTCP Chứng khoán TP HCM (HSC) và CTCP Chứng khoán VPS.

Quý I Chứng khoán HSC ghi nhận lợi nhuận tăng trưởng tới 23% lên 101 tỷ đồng. Bất chấp thị trường không thuận lợi, HSC vẫn lãi ròng 3 tỷ đồng từ bán các tài sản tài chính FVTPL, khoản chênh lệch đánh giá lại FVTPL tăng 14 tỷ đồng so với đầu năm. Doanh thu môi giới chỉ ghi nhận giảm nhẹ 3% còn 107 tỷ đồng bên cạnh lãi từ các khoản cho vay và phải thu tăng 13% lên 116 tỷ đồng. Bên cạnh, nhờ nguồn thu từ bán các tài sản tài chính đột biến nên doanh thu của HSC tăng gấp rưỡi lên 447 tỷ đồng.

Tại ngày 31/3 giá trị danh mục đầu tư của HSC là 975 tỷ đồng, trong đó 754 tỷ đồng là trái phiếu doanh nghiệp, cổ phiếu niêm yết chỉ hơn 45 tỷ đồng còn lại là chứng chỉ quỹ và chứng quyền 175 tỷ đồng.

Về "khẩu vị" chọn cổ phiếu, HSC đầu tư nhiều vào cổ phiếu ngân hàng như TCB, VPB, MBB bên cạnh cổ phiếu MWG.

Nguồn: Báo cáo tài chính quý I của HSC

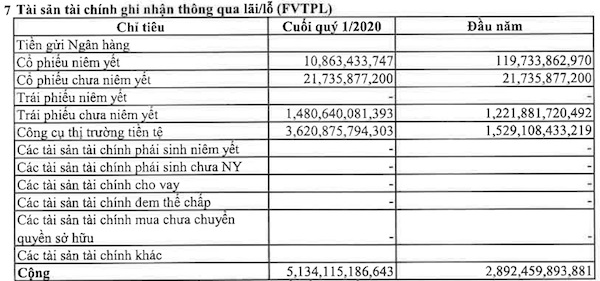

Còn Chứng khoán VPS ghi nhận doanh thu quý I gần 859 tỷ đồng, tăng 50% so với quý I/2019 do tăng lãi bán các FVTPL.

Giống như các doanh nghiệp khác VPS cũng lỗ ròng 154 tỷ đồng từ bán các tài sản tài chính. Tuy nhiên doanh thu môi giới tăng gấp 2 lần lên 93 tỷ đồng, hoạt động tư vấn tăng 38% cùng các khoản thu khác giúp cho VPS vẫn báo lãi 100 tỷ đồng, tăng nhẹ hơn 1 tỷ so với cùng kỳ 2019.

Tại ngày 31/3, danh mục đầu tư của VPS là 5.134 tỷ đồng trong đó giá trị đầu tư vào cổ phiếu chỉ 32 tỷ đồng còn 1.481 tỷ đồng đổ vào trái phiếu và gần 3.621 tỷ nằm ở công cụ thị trường tiền tệ. So với đầu năm giá trị đầu tư vào cổ phiếu đã giảm 109 tỷ đồng. Tuy nhiên, doanh nghiệp lại không thuyết minh chi tiết danh mục cổ phiếu nắm giữ.

Nguồn: Báo cáo tài chính quý I của VPS

Hoàng Kiều

Nhanh chóng, quyết đoán: Thành công đặc biệt, Việt Nam đón nguồn tiền lớn  Việt Nam có lợi thế lớn sau những thành công đặc biệt trong cuộc chiến chống Covid-19. Nền kinh tế đang hồi phục nhanh chóng và có cơ hội đón nguồn tiền lớn từ thế giới để bứt phá đi lên. Những tín hiệu tích cực Ngân hàng Thế giới (WB) vừa có báo cáo cập nhập đánh giá kinh tế vĩ mô...

Việt Nam có lợi thế lớn sau những thành công đặc biệt trong cuộc chiến chống Covid-19. Nền kinh tế đang hồi phục nhanh chóng và có cơ hội đón nguồn tiền lớn từ thế giới để bứt phá đi lên. Những tín hiệu tích cực Ngân hàng Thế giới (WB) vừa có báo cáo cập nhập đánh giá kinh tế vĩ mô...

Sự thật ngỡ ngàng người đàn ông chui qua cửa kính taxi kêu cứu trên cao tốc00:46

Sự thật ngỡ ngàng người đàn ông chui qua cửa kính taxi kêu cứu trên cao tốc00:46 Công an TP.HCM vào cuộc vụ người phụ nữ khóc vì bị dàn cảnh móc túi ở bệnh viện08:07

Công an TP.HCM vào cuộc vụ người phụ nữ khóc vì bị dàn cảnh móc túi ở bệnh viện08:07 Ý tưởng gây sốc của Tổng thống Trump về Dải Gaza08:59

Ý tưởng gây sốc của Tổng thống Trump về Dải Gaza08:59 Tiết lộ về nữ doanh nhân ở Hải Dương nhảy xuống hồ cứu 3 cháu bé02:38

Tiết lộ về nữ doanh nhân ở Hải Dương nhảy xuống hồ cứu 3 cháu bé02:38 Công an bắt giữ một số đối tượng đánh người, cướp giật tài sản ở chùa Kim Tiên01:18

Công an bắt giữ một số đối tượng đánh người, cướp giật tài sản ở chùa Kim Tiên01:18 Hung thủ dùng súng bắn chết nam thanh niên tại phòng ngủ sa lưới01:17

Hung thủ dùng súng bắn chết nam thanh niên tại phòng ngủ sa lưới01:17 Lọ Lem diện áo nhỏ xíu, nhún nhảy hút triệu view, còn được bố ruột làm điều này!03:16

Lọ Lem diện áo nhỏ xíu, nhún nhảy hút triệu view, còn được bố ruột làm điều này!03:16 Nga sắp cho chạy thử 'chiến hạm mạnh nhất thế giới' sau cuộc đại tu?10:04

Nga sắp cho chạy thử 'chiến hạm mạnh nhất thế giới' sau cuộc đại tu?10:04 Ông Trump cấm người chuyển giới tham gia các môn thể thao dành cho nữ08:45

Ông Trump cấm người chuyển giới tham gia các môn thể thao dành cho nữ08:45 Iran công bố tên lửa đạn đạo mới nhất08:23

Iran công bố tên lửa đạn đạo mới nhất08:23 Siêu tên lửa Oreshnik của Nga phát nổ ngay sau khi phóng lần 2?10:29

Siêu tên lửa Oreshnik của Nga phát nổ ngay sau khi phóng lần 2?10:29Tin đang nóng

Tin mới nhất

Bắt khẩn cấp Giám đốc và Phó Giám đốc Trung tâm đăng kiểm xe cơ giới 29-07D

Sau khi thay Chủ tịch HĐQT, NCB tiếp tục bổ nhiệm mới một loạt nhân sự cấp cao

Tăng trưởng tín dụng tới 21/12 đạt 10,14%

Giá cà phê hôm nay 24/12: Arabica quay đầu tăng, Robusta lừng khừng khi nhà đầu cơ nghỉ lễ Giáng sinh

Giá tiêu hôm nay 24/12: Chưa nhìn thấy đáy đợt suy giảm, giá tiêu Ấn Độ đảo chiều tăng

Chứng khoán 2020: Phiên giao dịch chưa từng có, vượt ngưỡng 1 tỷ USD

Giá Bitcoin hôm nay 24/12: Bitcoin rực cháy giữa biển lửa thị trường

Tỷ giá USD hôm nay 24/12: Tiếp tục suy giảm

Cổ phiếu HDC tăng nóng, Vietinbank Securities muốn thoái toàn bộ vốn

Giá vàng hôm nay 24/12: Vàng đang trend tăng trong bối cảnh USD suy yếu

VietinBank sẽ trả cổ tức 5% trong năm 2020 thay vì kế hoạch sang 2021

Chứng khoán ngày 24/12: Những cổ phiếu nào được khuyến nghị?

Có thể bạn quan tâm

Liên hợp quốc đình chỉ một phần hoạt động hỗ trợ nhân đạo tại Yemen

Thế giới

17:55:47 11/02/2025

Sao Việt 11/2: Hé lộ danh sách 20 khách mời trong lễ thành đôi của Vũ Cát Tường

Sao việt

17:49:49 11/02/2025

Phát hiện mẹ Từ Hy Viên có hành động gây lo lắng tột độ sau 10 ngày con mất

Sao châu á

17:27:12 11/02/2025

Hôm nay nấu gì: Bữa tối ngon miệng khiến ai cũng không thể rời khỏi bàn ăn sớm

Ẩm thực

17:08:16 11/02/2025

Chu Thanh Huyền lên tiếng khi bị chỉ trích xưng hô vô lễ với chồng, Quang Hải nói 1 câu thể hiện rõ thái độ

Sao thể thao

17:07:40 11/02/2025

Mâu thuẫn trên mạng xã hội, 3 đối tượng đuổi chém người rồi cướp xe

Pháp luật

16:22:52 11/02/2025

Diễn biến điều tra vụ nam shipper bị tài xế ô tô Lexus hành hung ở Hà Nội

Tin nổi bật

16:04:13 11/02/2025

Tử vi hằng ngày - Xem tử vi vui 12 con giáp ngày 11.2.2025

Trắc nghiệm

15:56:20 11/02/2025

Phản ứng hóa học cực đỉnh của Park Bo Gum: Ăn ý với mọi bạn diễn nữ bất kể tuổi tác

Hậu trường phim

15:18:43 11/02/2025

Kiểm toán chống ‘lỗ giả, lãi thực’ của doanh nghiệp FDI

Kiểm toán chống ‘lỗ giả, lãi thực’ của doanh nghiệp FDI Tiềm năng bất động sản nghỉ dưỡng ở khu kinh tế đặc biệt

Tiềm năng bất động sản nghỉ dưỡng ở khu kinh tế đặc biệt

Cơ hội cho Việt Nam đón dòng tiền đầu tư khủng hậu COVID-19

Cơ hội cho Việt Nam đón dòng tiền đầu tư khủng hậu COVID-19 HoREA đề xuất không siết trái phiếu doanh nghiệp

HoREA đề xuất không siết trái phiếu doanh nghiệp Trái phiếu doanh nghiệp tăng nóng: Coi chừng bỏng tay

Trái phiếu doanh nghiệp tăng nóng: Coi chừng bỏng tay Nam Long (NLG) dự kiến phát hành 500 tỷ đồng trái phiếu vào quý II/2020

Nam Long (NLG) dự kiến phát hành 500 tỷ đồng trái phiếu vào quý II/2020 FiinGroup cung cấp dịch vụ xếp hạng tín nhiệm trái phiếu doanh nghiệp

FiinGroup cung cấp dịch vụ xếp hạng tín nhiệm trái phiếu doanh nghiệp Doanh nghiệp bất động sản chiếm 63% lượng trái phiếu phát hành quý I và có lãi suất cao nhất

Doanh nghiệp bất động sản chiếm 63% lượng trái phiếu phát hành quý I và có lãi suất cao nhất Căng: Cả nhà em gái Từ Hy Viên nhảy vào cuộc chiến tranh quyền thừa kế

Căng: Cả nhà em gái Từ Hy Viên nhảy vào cuộc chiến tranh quyền thừa kế HOT: Hoa hậu H'Hen Niê được "bạn trai cũ" cầu hôn!

HOT: Hoa hậu H'Hen Niê được "bạn trai cũ" cầu hôn! Đôi nhân tình câu kết lừa đảo chiếm đoạt tiền của người thân

Đôi nhân tình câu kết lừa đảo chiếm đoạt tiền của người thân Động thái chuẩn dâu hào môn của Á hậu Phương Nhi sau 1 tháng làm dâu nhà tỷ phú

Động thái chuẩn dâu hào môn của Á hậu Phương Nhi sau 1 tháng làm dâu nhà tỷ phú

Chân dung chồng sắp cưới điển trai của Hoa hậu H'Hen Niê

Chân dung chồng sắp cưới điển trai của Hoa hậu H'Hen Niê HOT nhất MXH: Huỳnh Hiểu Minh sắp lên chức cha lần 2 nhưng không muốn nhận con?

HOT nhất MXH: Huỳnh Hiểu Minh sắp lên chức cha lần 2 nhưng không muốn nhận con? Song Il Gook (Truyền Thuyết Jumong) gây sốc khi kể về mối quan hệ với mẹ vợ

Song Il Gook (Truyền Thuyết Jumong) gây sốc khi kể về mối quan hệ với mẹ vợ Diễn biến vụ Bình 'Kiểm' tổ chức bắt cóc ca sĩ, người mẫu để sản xuất clip sex

Diễn biến vụ Bình 'Kiểm' tổ chức bắt cóc ca sĩ, người mẫu để sản xuất clip sex Quan hệ bất chính với vợ người khác, trung tá công an ở An Giang bị cách chức

Quan hệ bất chính với vợ người khác, trung tá công an ở An Giang bị cách chức Xác minh clip CSGT 'kẹp cổ' tài xế taxi công nghệ ở TPHCM

Xác minh clip CSGT 'kẹp cổ' tài xế taxi công nghệ ở TPHCM Midu mất túi và 120 triệu ở nước ngoài căng như phim: Trích xuất camera ly kỳ, thứ hiện ra bên trong túi khi cảnh sát tìm thấy gây sốc!

Midu mất túi và 120 triệu ở nước ngoài căng như phim: Trích xuất camera ly kỳ, thứ hiện ra bên trong túi khi cảnh sát tìm thấy gây sốc! Nam sinh viên tử vong trong tư thế treo cổ tại phòng trọ

Nam sinh viên tử vong trong tư thế treo cổ tại phòng trọ Vụ chàng trai Quảng Nam trong 3 tuần cưới 2 vợ vì cùng có bầu: Người trong cuộc nói gì?

Vụ chàng trai Quảng Nam trong 3 tuần cưới 2 vợ vì cùng có bầu: Người trong cuộc nói gì? Lễ tang bố Nathan Lee qua đời vì đột quỵ

Lễ tang bố Nathan Lee qua đời vì đột quỵ Lộ hợp đồng phân chia tài sản trước hôn nhân giữa Từ Hy Viên và chồng người Hàn, biệt thự 160 tỷ được chuyển cho mẹ vợ?

Lộ hợp đồng phân chia tài sản trước hôn nhân giữa Từ Hy Viên và chồng người Hàn, biệt thự 160 tỷ được chuyển cho mẹ vợ? Mạng xã hội rúng động chuyện chàng trai làm 2 đám cưới vì 2 người yêu cùng mang bầu

Mạng xã hội rúng động chuyện chàng trai làm 2 đám cưới vì 2 người yêu cùng mang bầu Tạm đình chỉ thiếu tá cảnh sát giao thông gắt gỏng, chửi thề với cô gái ở TPHCM

Tạm đình chỉ thiếu tá cảnh sát giao thông gắt gỏng, chửi thề với cô gái ở TPHCM