Khơi dòng chảy vốn cho thị trường bất động sản

Thị trường bất động sản Việt Nam đang phát triển mạnh cả về phạm vi, quy mô và có ảnh hưởng đến nhiều lĩnh vực khác nhau.

Tuy nhiên, tác động của dịch COVID-19 đã khiến nhiều doanh nghiệp bất động sản gặp khó, cần nguồn vốn lớn để vực dậy; trong khi đó, tín dụng đối với lĩnh vực này đang bị siết chặt khiến khó càng thêm khó. Hơn bao giờ hết, khơi thông nguồn vốn cho thị trường bất động sản là bài toán đang cần lời giải.

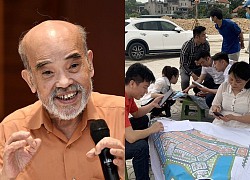

Thị trường bất động sản Việt Nam đang phát triển mạnh cả về phạm vi, quy mô và có ảnh hưởng đến nhiều lĩnh vực khác nhau. Ảnh minh họa: Danh Lam/TTXVN

Thanh lọc thị trường

Tiến sỹ Nguyễn Quốc Hùng – Tổng Thư ký Hiệp hội Ngân hàng cho biết, kiểm soát tín dụng vào lĩnh vực bất động sản là một trong những nhiệm vụ trọng tâm, ưu tiên trong điều hành chính sách tín dụng của Ngân hàng Nhà nước .

Trên thực tế, từ đầu năm 2021 đến nay, do ảnh hưởng dịch COVID-19, lãi suất tiền gửi ngân hàng giảm, thị trường chứng khoán bấp bênh, e ngại lạm phát… nên bất động sản được xem như kênh trú ẩn an toàn dẫn đến giá bị đẩy lên cao; thậm chí, tình trạng “sốt đất” diễn ra tại nhiều nơi.

Để hạn chế dòng vốn tín dụng chảy vào thị trường bất động sản, từ 1/10/2022 các tổ chức tín dụng sẽ phải tuân theo Thông tư 22/2019/TT-NHNN quy định các giới hạn, tỷ lệ bảo đảm an toàn trong hoạt động của ngân hàng, chi nhánh ngân hàng nước ngoài là đưa tỷ lệ vốn ngắn hạn cho vay trung dài hạn về 30%.

Điều này khiến những tổ chức tín dụng còn tỷ lệ giới hạn thì cho vay trung, dài hạn; trong đó có bất động sản. Còn tổ chức tín dụng nào sử dụng hết tỷ lệ giới hạn sẽ hạn chế, thậm chí siết cho vay bất động sản để tập trung cho các dự án sản xuất, kinh doanh.

Nhận xét về động thái này, Tiến sỹ Đinh Trọng Thịnh cho rằng, siết tín dụng bất động sản là phù hợp. Bởi nếu không siết chặt tình trạng ngân hàng cho vay sân sau, bắt tay với doanh nghiệp bất động sản mua trái phiếu của doanh nghiệp bất động sản để đảo nợ… thì đến một lúc nào đó, mức độ nguy hiểm sẽ lan rộng và ngoài tầm tay của cơ quan thanh tra giám sát. Hơn nữa, việc tăng giá bất động sản sẽ càng hút dòng vốn của các nhà đầu tư và nhà đầu cơ vào thị trường này.

Cùng với nguồn cung hạn chế, lượng cung tiền trên thị trường lớn sẽ tiếp tục đẩy giá bất động sản tiếp tục tăng giá. Khi đó, các nhà đầu cơ chộp giật sẽ càng đẩy mạnh vay tiền và chuyển vào đầu cơ bất động sản. Như vậy, giá bất động sản sẽ tiếp tục vòng xoáy tăng mới.

Video đang HOT

Động thái siết chặt việc cho vay vào lĩnh vực bất động sản là biện pháp cần thiết, quan trọng để tránh tạo ra bong bóng khi lượng vốn đổ vào thị trường này tương đối lớn dễ tạo ra khủng hoảng liên đới đến cả thị trường tài chính – tiền tệ.

Mặt khác siết chặt việc cho vay vào lĩnh vực bất động động sẽ giúp thanh lọc các nhà đầu tư chộp giật, doanh nghiệp sử dụng đòn bẩy tín dụng lớn để kinh doanh; thậm chí cả những doanh nghiệp đầu tư tràn lan vào dự án hoặc có nguồn lực tài chính không đảm bảo và khả năng vay nợ, trả nợ khó khăn…

Mở thêm cánh cửa

Khơi thông nguồn vốn cho thị trường bất động sản là bài toán đang cần lời giải. Ảnh minh họa: Trần Việt/TTXVN

Trước những khó khăn trong huy động vốn tín dụng từ các ngân hàng, thị trường trái phiếu đã trở thành một kênh huy động vốn quan trọng và là đòn bẩy đắc lực cho các doanh nghiệp, đặc biệt nguồn vốn dài hạn. Điều này đang diễn ra tại nhiều thị trường tiên tiến trên thế giới và Việt Nam cũng không phải là ngoại lệ.

Dưới góc nhìn của chuyên gia kinh tế – tài chính, Tiến sỹ Nguyễn Trí Hiếu phân tích, lâu nay, các doanh nghiệp vẫn “sống tạm” và phụ thuộc vào vốn vay ngân hàng. Trong khi, về nguyên lý, ngân hàng chỉ nên đáp ứng vốn vay ngắn hạn.

Khi tiêu chuẩn cho vay đang bị thắt chặt, đặc biệt với các ngành bị hạn chế cấp tín dụng như bất động sản, thì trái phiếu doanh nghiệp đang trở thành một kênh huy động vốn thay thế. Thị trường trái phiếu doanh nghiệp tạo điều kiện thuận lợi, tài trợ cho hoạt động đầu tư kinh doanh dài hạn, giúp doanh nghiệp giảm bớt sự phụ thuộc vào nguồn vốn vay từ hệ thống ngân hàng – chuyên gia này khẳng định.

Trong 4 năm qua, trái phiếu doanh nghiệp đã phát triển mạnh mẽ với giá trị phát hành đạt hơn 700 nghìn tỷ đồng, tương đương 16,7% GDP, chiếm gần 12% dư nợ tín dụng cả nước. Những năm trở lại đây, thị trường trái phiếu phát triển rõ nét.

Phân tích của Tiến sỹ Nguyễn Trí Hiếu cho thấy, các ngân hàng cho vay chủ yếu ngắn hạn, không có nhiều nguồn vốn trung và dài hạn. Các ngân hàng thương mại cũng bị khống chế bởi các quy định của Ngân hàng Nhà nước về việc giảm tỷ lệ dùng vốn ngắn hạn cho vay trung và dài hạn để đề phòng tiềm ẩn nhiều rủi ro.

Bởi vậy, các doanh nghiệp bất động sản tìm đến thị trường trái phiếu để huy động vốn vay trung – dài hạn và được các nhà đầu tư cá nhân nhanh chóng đón nhận. Kênh huy động mới này hấp dẫn và làm nhẹ bớt gánh nặng cho vay của các ngân hàng.

Tuy nhiên, từ những vụ việc thao túng thị trường trong thời gian qua đã khiến nhà đầu tư mất niềm tin. Đã đến lúc các cơ quan quản lý, nhà đầu tư và chính doanh nghiệp phát hành trái phiếu phải nhìn nhận lại vai trò của trái phiếu doanh nghiệp trong hệ thống tài chính Việt Nam để có giải pháp quản lý và phát triển lành mạnh, minh bạch, bền vững.

Tiến sỹ Nguyễn Trí Hiếu nhận xét, hiện cán cân giữa thị trường tiền tệ và thị trường vốn (trái phiếu) đang có sự chênh lệch lớn. Thị trường tiền tệ với dòng vốn ngắn hạn cho đến 12 tháng vẫn lớn hơn nhiều so với thị trường vốn gồm dòng vốn trung và dài hạn.

Muốn phát triển thị trường vốn lành mạnh, bền vững, chính sách kiểm soát thị trường bất động sản cần mạnh mẽ hơn bởi những vấn đề đang xảy ra và xử lý mới chỉ là phần nổi của tảng băng chìm – ông Hiếu nhận định.

Cụ thể, để lấy niềm tin từ nhà đầu tư, doanh nghiệp phát hành, tổ chức phân phối như ngân hàng, công ty chứng khoán cần cung cấp thông tin đầy đủ, chính xác về tình hình tài chính của doanh nghiệp phát hành, mục đích phát hành hoặc tài sản đảm bảo, đặc điểm của trái phiếu cũng như quyền lợi, nghĩa vụ của chủ sở hữu. Cùng đó là các cam kết đối với trái phiếu, nghĩa vụ của doanh nghiệp phát hành, tổ chức phân phối đối với trái phiếu…

Bên cạnh đó, các công ty kiểm toán độc lập là những đơn vị kiểm tra, xác minh tính trung thực của báo cáo tài chính phải cung cấp những thông tin chính xác về tình hình tài chính của doanh nghiệp. Nếu các công ty kiểm toán không làm đúng, con số không chính xác sẽ dẫn tới sự thẩm định sai từ phía các nhà đầu tư.

Hiện các doanh nghiệp bất động sản vẫn tiếp tục khai thác thị trường cổ phiếu và trái phiếu để huy động vốn trung và dài hạn nhưng cả hai thị trường này cần phải có sự cải tổ và điều chỉnh tận gốc. Đó là các quy định luật pháp về phát hành và giao dịch cổ phiếu và trái phiếu cần phải được chỉnh sửa và hoàn thiện; các cơ quan quản lý thị trường bao gồm Ủy ban Chứng khoán Nhà nước, Bộ Tài chính, Ngân hàng Nhà Nước cần kiểm tra thị trường gắt gao và hiệu quả hơn.

Mặt khác, các thành phần thị trường bao gồm nhà phát hành, nhà đầu tư cần phải có tính tuân thủ cao. Những hành vi lách luật, vi phạm luật phải bị xử lý nghiêm để giảm bớt rủi ro trên thị trường và hòa nhập với sân chơi thế giới.

Ngoài ra, Chính phủ cần lên kế hoạch cải cách thị trường chứng khoán một cách mạnh mẽ. Đặc biệt, cần đưa ra quy định bắt buộc về xếp hạng tín nhiệm cho tất cả các loại phát hành trái phiếu vào năm 2023 – Tiến sỹ Nguyễn Trí Hiếu hiến kế.

Kiểm soát tín dụng bất động sản

Kiểm soát tín dụng vào lĩnh vực bất động sản (BĐS) là một trong những nhiệm vụ trọng tâm trong điều hành chính sách tín dụng của Ngân hàng Nhà nước (NHNN), nhưng cần chọn lọc để hạn chế ảnh hưởng đến sự phát triển của thị trường.

Hạn chế rủi ro

Để đảm bảo an toàn cho thị trường BĐS, NHNN luôn điều hành chính sách cấp tín dụng linh hoạt, như ban hành Thông tư số 22/2019/TT-NHNN có hiệu lực từ ngày 1/1/2020 về lộ trình kiểm soát tín dụng vào BĐS, quy định từ ngày 1/1/2020 đến ngày 30/9/2020, tỷ lệ tối đa nguồn vốn ngắn hạn được sử dụng cho vay trung, dài hạn là 40%; từ ngày 1/10/2020 đến ngày 30/9/2020 là 37%; từ ngày 1/10/2021 đến ngày 30/9/2022 là 34% và kể từ ngày 1/10/2022 sẽ giảm xuống 30%.

Kiểm soát tín dụng BĐS cần có chọn lọc để tạo điều kiện cho thị trường tạo nguồn cung mới.

NHNN cũng đã ban hành Thông tư 16/2021/TT-NHNN có hiệu lực vào ngày 15/1/2022 quy định chặt chẽ việc mua bán trái phiếu doanh nghiệp của các tổ chức tín dụng (TCTD) hay Chỉ thị số 01/CT-NHNN về tổ chức thực hiện các nhiệm vụ trọng tâm của ngành Ngân hàng trong năm 2022, trong đó chỉ đạo các Ngân hàng thương mại không nới lỏng các điều kiện cấp tín dụng và tiếp tục kiểm soát chặt chẽ tín dụng vào các lĩnh vực tiềm ẩn rủi ro như đầu tư, kinh doanh BĐS, trái phiếu doanh nghiệp...

Qua tìm hiểu, nhờ những chính sách kiểm soát linh hoạt này, tăng trưởng tín dụng toàn nền kinh tế quý I/2022 đạt 5,04% và đang tăng nhanh hơn nhiều so với cùng kỳ năm 2021 (tăng 2,16%). Trong đó, cơ cấu tín dụng BĐS chuyển dịch theo hướng tích cực, gần 70% là phục vụ mục đích tiêu dùng, còn lại là cho vay kinh doanh BĐS. Mặc dù dư nợ của hoạt động kinh doanh BĐS chỉ chiếm tỷ lệ khoảng 7% trên tổng dư nợ tín dụng, song tài sản bảo đảm bằng BĐS lại chiếm tỷ trọng lớn (khoảng 80%) trong tổng tài sản thế chấp mà các ngân hàng đang quản lý hiện nay.

Bên cạnh đó, nợ xấu đối với lĩnh vực BĐS đã giảm dần. Năm 2017, tỷ lệ nợ xấu là 2,48%; năm 2018, tỷ lệ nợ xấu là 3,66%; năm 2019, tỷ lệ nợ xấu giảm còn 1,87%. Năm 2020, tỷ lệ nợ xấu là 1,69%; năm 2021 là 1,92%... Điều này cho thấy, chất lượng tín dụng đối với lĩnh vực BĐS được cải thiện. Việc siết chặt chính sách tín dụng đối với thị trường BĐS cũng buộc các doanh nghiệp kinh doanh BĐS phải chủ động tìm kiếm các nguồn vốn mới trong dài hạn như vốn trái phiếu, từ chứng khoán, từ mua bán, sáp nhập...

Về vấn đề kiểm soát tín dụng để hạn chế rủi ro, TS Cấn Văn Lực, thành viên Hội đồng Tư vấn Chính sách tài chính - tiền tệ quốc gia cho hay, một số ngân hàng, TCTD gần đây tạm dừng giải ngân cho vay BĐS do 2 vấn đề: TCTD đã hết hạn mức tăng trưởng tín dụng trong quý I/2022, đương nhiên cho vay lĩnh vực BĐS phải "phanh" lại và tại không ít dự án BĐS hiện nay, chủ đầu tư gặp vấn đề phức tạp về pháp lý, nên bị dừng cho vay. Tình trạng này chỉ xảy ra cục bộ, không phải ở nhiều TCTD. Việc NHNN kiểm soát chặt tín dụng BĐS là giải pháp nhằm hạn chế các hoạt động đầu cơ, giúp thị trường minh bạch và giảm thiểu các rủi ro cho nền kinh tế, đặc biệt trong bối cảnh thị trường địa ốc tăng "nóng" thời gian qua khi đa số các nhà đầu tư đều sử dụng đòn tài chính.

Chọn lọc kiểm soát

Theo các chuyên gia BĐS, mặc dù NHNN siết kiểm soát tín dụng BĐS để hạn chế các hoạt động đầu cơ và sử dụng nguồn vốn vào BĐS làm đòn bẩy tài chính, nhưng trong dài hạn, việc siết tín dụng có thể dẫn đến nguy cơ thiếu vốn, bởi tác động kép vừa khắc phục hậu quả sau đại dịch, vừa phục hồi kinh tế, trong khi lĩnh vực này là kênh đóng góp đến 14% GDP cho nền kinh tế.

Phó Chủ tịch Hiệp hội BĐS Việt Nam Nguyễn Văn Đính chia sẻ, nếu kiểm soát quá chặt dễ khiến doanh nghiệp phải dừng các hoạt động đầu tư. Hiệp hội BĐS Việt Nam đề xuất không nên siết các chính sách tín dụng, thay vào đó cần có chính sách kiểm soát tốt với những dự án có vấn đề - đầu cơ tích trữ, mua gom đất, thổi giá..., còn lại nên khuyến khích. Đặc biệt là nên ưu tiên nguồn vốn cho các dự án đang triển khai, sắp đưa nguồn cung ra thị trường, có mức giá đáp ứng được số đông khả năng của người mua.

Thông qua Hiệp hội BĐS Việt Nam, hàng loạt doanh nghiệp BĐS đều có chung ý kiến về tình trạng khó khăn nếu không tiếp cận được nguồn vốn để hoạt động, dẫn đến thị trường thiếu nguồn cung và tiếp tục kéo dài càng khiến giá nhà đất tăng cao, cơ hội tiếp cận với nhà ở của người dân sẽ giảm. Do đó, cộng đồng doanh nghiệp BĐS kiến nghị, việc kiểm soát nguồn vốn nên có lộ trình, có rà soát đối với dự án đủ điều kiện pháp lý, đúng tiến độ. Không nên thực thi chính sách siết nguồn vốn vào BĐS theo kiểu "đánh đồng" tất cả các dự án, sẽ ảnh hưởng đến thị trường BĐS nói riêng và ảnh hưởng dây chuyền để cả nền kinh tế nói chung; đồng thời, ngành Ngân hàng cần rà soát ưu tiên cấp tín dụng kịp thời cho các dự án tốt, có phương án kinh doanh khả quan, khả năng trả nợ gốc và lãi rõ ràng.

Ở góc độ quản lý, ông Bùi Xuân Dũng, Cục trưởng Cục Quản lý nhà và Thị trường BĐS cho hay, trách nhiệm khơi dòng vốn tín dụng cho thị trường BĐS thuộc về các cấp, ngành từ Trung ương đến địa phương. Bộ Xây dựng cam kết phối hợp chặt chẽ các bên liên quan nghiên cứu sửa đổi Luật Đất đai, gắn việc sử dụng vốn BĐS với sản xuất nông nghiệp, xây dựng cơ sở hạ tầng, công trình phụ trợ...

Giá bất động sản sẽ thế nào trong những quý cuối năm?  Theo VNDirect, các chủ đầu tư có thể sẽ gặp thách thức trong việc huy động vốn trong vài quý tới. Do đó, hoạt động bán hàng có thể sẽ được đẩy mạnh trong khi mở rộng quỹ đất sẽ chậm lại, giúp giá nhà đất hạ nhiệt trong các quý còn lại của năm. Trong những năm qua, Ngân hàng Nhà nước...

Theo VNDirect, các chủ đầu tư có thể sẽ gặp thách thức trong việc huy động vốn trong vài quý tới. Do đó, hoạt động bán hàng có thể sẽ được đẩy mạnh trong khi mở rộng quỹ đất sẽ chậm lại, giúp giá nhà đất hạ nhiệt trong các quý còn lại của năm. Trong những năm qua, Ngân hàng Nhà nước...

Tình huống pháp lý vụ cô gái hạ gục thanh niên xăm trổ xôn xao dư luận16:36

Tình huống pháp lý vụ cô gái hạ gục thanh niên xăm trổ xôn xao dư luận16:36 Hình ảnh khác lạ của cầu Phong Châu trước ngày hợp long00:58

Hình ảnh khác lạ của cầu Phong Châu trước ngày hợp long00:58 Bảo vệ kể lý do cô gái Hà Nội phản đòn, khống chế nam thanh niên xăm trổ12:06

Bảo vệ kể lý do cô gái Hà Nội phản đòn, khống chế nam thanh niên xăm trổ12:06 Gia chủ 'khóc đứng khóc ngồi' với đàn hổ 9 con ăn hết tiền triệu mỗi ngày00:47

Gia chủ 'khóc đứng khóc ngồi' với đàn hổ 9 con ăn hết tiền triệu mỗi ngày00:47 Ô tô lao lên vỉa hè tông loạt xe máy ở Đà Lạt, 1 người bị thương nặng00:55

Ô tô lao lên vỉa hè tông loạt xe máy ở Đà Lạt, 1 người bị thương nặng00:55 Thêm một vụ thanh niên phóng xe máy 'thông chốt' đường sắt, 2 người bị thương00:59

Thêm một vụ thanh niên phóng xe máy 'thông chốt' đường sắt, 2 người bị thương00:59 Nữ chủ trại nói sự thật về thông tin cả chục người nhảy xuống bể 'hôi của' cá tầm00:49

Nữ chủ trại nói sự thật về thông tin cả chục người nhảy xuống bể 'hôi của' cá tầm00:49 Người dân Hà Nội trải chiếu, mang cơm nắm muối vừng chờ xem tập diễu binh01:33

Người dân Hà Nội trải chiếu, mang cơm nắm muối vừng chờ xem tập diễu binh01:33 56 ki ốt bị thiêu rụi trong vụ đốt nhà gây cháy tại chợ Thanh Tùng ở Cà Mau01:11

56 ki ốt bị thiêu rụi trong vụ đốt nhà gây cháy tại chợ Thanh Tùng ở Cà Mau01:11 Nam du khách mất tích trong rừng Cúc Phương: Lý giải dòng chữ lạ trên vách đá04:08

Nam du khách mất tích trong rừng Cúc Phương: Lý giải dòng chữ lạ trên vách đá04:08 Xử phạt nhóm người giăng lưới đánh cầu lông giữa đường ở TPHCM09:09

Xử phạt nhóm người giăng lưới đánh cầu lông giữa đường ở TPHCM09:09Tiêu điểm

Tin đang nóng

Tin mới nhất

CSGT giúp đỡ 2 chị em bị lạc khi đi từ Thanh Hóa ra Hà Nội xem diễu binh

Nhà hàng ở Hà Nội đổ nước dọn rửa "đuổi" người dân ngồi chờ xem diễu binh?

Bỏ cuộc giữa đêm vì không chen nổi vào chỗ xem diễu binh

Muôn kiểu giữ chỗ đẹp xem diễu binh: Ôm sách học bài, chia ca về tắm

Vụ cháy gầm cầu Vĩnh Tuy: Đã rút hết xăng của 500 xe máy trước khi cháy

Ba ô tô di chuyển trên quốc lộ bị đất đá sạt lở đè trúng

CSGT tước 318 giấy phép lái xe, tạm giữ 57 xe ô tô

Gia đình 3 người bị nước cuốn, vợ tử vong

Xe đầu kéo bốc cháy ngùn ngụt trên cao tốc

Người đàn ông tử vong trong ô tô con ở Lâm Đồng

Những chiến sĩ đặc biệt bảo đảm an ninh an toàn Lễ kỷ niệm A80

Xe tải va chạm ô tô khách ở Khánh Hòa, 13 người nhập viện cấp cứu

Có thể bạn quan tâm

Tội phạm "tín dụng đen" chèn logo công an vào mẫu quảng cáo cho vay ở TPHCM

Pháp luật

01:49:54 02/09/2025

Chi 300 triệu từ Australia về xem diễu binh, bỏ khách sạn ngủ vỉa hè

Netizen

01:19:02 02/09/2025

Đằng sau vẻ ngoài tử tế, chồng tôi che giấu sự thật cực kỳ khó tin

Góc tâm tình

01:08:33 02/09/2025

Thông tin rò rỉ mới về Galaxy S26 Ultra

Đồ 2-tek

00:46:42 02/09/2025

Châu Âu lên kế hoạch chi tiết để đưa binh sĩ tới Ukraine hậu chiến sự

Thế giới

00:23:22 02/09/2025

Ngọc Trinh chẳng thể đợi đến ngày phim cuối cùng lên sóng, nhìn dòng chia sẻ mà netizen nhói lòng

Hậu trường phim

00:09:03 02/09/2025

Mới khai máy đã hot rần rần, Thượng Công Chúa được mong chờ bạo phát khi lên sóng: Tạo hình quá nịnh mắt, vibe như "xé truyện bước ra"!

Phim châu á

23:51:29 01/09/2025

Hồng Nhung, Tùng Dương và dàn nghệ sĩ thăng hoa trên sàn tập 'Điều còn mãi' 2025

Nhạc việt

23:42:15 01/09/2025

NSND là nữ hoàng chạy show miền Bắc: 75 tuổi viên mãn bên chồng hai tại biệt thự 1000m2

Sao việt

23:26:59 01/09/2025

Chàng học viên chinh phục cô gái xinh đẹp, muốn cưới sau 2 tháng hẹn hò

Tv show

23:20:23 01/09/2025

Những chỉ đạo của Chính phủ nổi bật tuần qua

Những chỉ đạo của Chính phủ nổi bật tuần qua Ngân hàng tăng lãi suất tiết kiệm cao nhất để hút dòng tiền

Ngân hàng tăng lãi suất tiết kiệm cao nhất để hút dòng tiền Đầu tư ra sao trong giai đoạn thị trường BĐS khó khăn?

Đầu tư ra sao trong giai đoạn thị trường BĐS khó khăn? "Siết" tín dụng bất động sản: Cẩn trọng tác dụng ngược

"Siết" tín dụng bất động sản: Cẩn trọng tác dụng ngược Kiểm soát nguồn vốn vào bất động sản, đừng để 'tác động ngược'

Kiểm soát nguồn vốn vào bất động sản, đừng để 'tác động ngược' Mỗi giai đoạn sốt giá bất động sản tăng gấp 10 lần

Mỗi giai đoạn sốt giá bất động sản tăng gấp 10 lần Chuyên gia dự báo gì thị trường bất động sản thời gian tới?

Chuyên gia dự báo gì thị trường bất động sản thời gian tới? Bộ Xây dựng lý giải về đề xuất quy định thời hạn sở hữu chung cư

Bộ Xây dựng lý giải về đề xuất quy định thời hạn sở hữu chung cư Kịch bản khó dự đoán của thị trường BĐS từ nay đến cuối năm

Kịch bản khó dự đoán của thị trường BĐS từ nay đến cuối năm Quảng Nam xử lý tổ chức, cá nhân gây bất ổn thị trường bất động sản

Quảng Nam xử lý tổ chức, cá nhân gây bất ổn thị trường bất động sản T&T Phố Nối triển khai chính sách bán hàng vượt trội

T&T Phố Nối triển khai chính sách bán hàng vượt trội Charm Resort Long Hải - biệt thự Việt, chuẩn quốc tế từ SSA Architect

Charm Resort Long Hải - biệt thự Việt, chuẩn quốc tế từ SSA Architect Bất động sản Quế Võ: Điểm sáng đầu tư giữa lòng thủ phủ FDI Bắc Ninh

Bất động sản Quế Võ: Điểm sáng đầu tư giữa lòng thủ phủ FDI Bắc Ninh Cương quyết thu hồi dự án treo

Cương quyết thu hồi dự án treo Phường Ba Đình bố trí 5 điểm cho người dân ngủ qua đêm đợi xem diễu binh

Phường Ba Đình bố trí 5 điểm cho người dân ngủ qua đêm đợi xem diễu binh 40 giờ mới tới lễ diễu binh: Cả nghìn người dựng lều, trải chiếu nhận chỗ

40 giờ mới tới lễ diễu binh: Cả nghìn người dựng lều, trải chiếu nhận chỗ Thi thể nữ giới không nguyên vẹn nằm trên đường ở TPHCM

Thi thể nữ giới không nguyên vẹn nằm trên đường ở TPHCM Công an xã gặp tình huống "dở khóc, dở cười" khi dọn dẹp sau bão

Công an xã gặp tình huống "dở khóc, dở cười" khi dọn dẹp sau bão Xe máy văng bánh trước, thiếu niên 16 tuổi tử vong ở TPHCM

Xe máy văng bánh trước, thiếu niên 16 tuổi tử vong ở TPHCM Nam thanh niên tố bị nhóm nhân viên tư vấn bất động sản hành hung ở TPHCM

Nam thanh niên tố bị nhóm nhân viên tư vấn bất động sản hành hung ở TPHCM Người dân TPHCM nhận 100.000 đồng quà tặng của Chính phủ ở đâu?

Người dân TPHCM nhận 100.000 đồng quà tặng của Chính phủ ở đâu? 31 máy bay, hơn 16.300 chiến sỹ và màn 'vẽ lửa' trên bầu trời Hà Nội

31 máy bay, hơn 16.300 chiến sỹ và màn 'vẽ lửa' trên bầu trời Hà Nội Nguyên nhân diễn viên Ngọc Trinh (Mùi Ngò Gai) đột ngột qua đời

Nguyên nhân diễn viên Ngọc Trinh (Mùi Ngò Gai) đột ngột qua đời Thành Lộc - Quyền Linh - Xuân Lan và dàn sao Việt bàng hoàng trước tin diễn viên Ngọc Trinh qua đời

Thành Lộc - Quyền Linh - Xuân Lan và dàn sao Việt bàng hoàng trước tin diễn viên Ngọc Trinh qua đời Diễn viên Ngọc Trinh "Mùi ngò gai" đột ngột qua đời tuổi 52

Diễn viên Ngọc Trinh "Mùi ngò gai" đột ngột qua đời tuổi 52 Gặp nhau 2 lần ở A80, anh lính biên phòng và nữ chiến sĩ nên duyên hẹn hò

Gặp nhau 2 lần ở A80, anh lính biên phòng và nữ chiến sĩ nên duyên hẹn hò Nữ NSND 73 tuổi viên mãn bên chồng là anh hùng phi công: Con gái đi tu nhưng ít đi chùa vì tâm niệm một điều

Nữ NSND 73 tuổi viên mãn bên chồng là anh hùng phi công: Con gái đi tu nhưng ít đi chùa vì tâm niệm một điều Cuộc đời lận đận của NSƯT Ngọc Trinh: Hôn nhân với chồng Hàn tan vỡ, qua đời khi chưa có con

Cuộc đời lận đận của NSƯT Ngọc Trinh: Hôn nhân với chồng Hàn tan vỡ, qua đời khi chưa có con Hình ảnh đẹp nhất cuộc đời diễn viên Ngọc Trinh: Nụ cười rạng rỡ vĩnh viễn không ai thay thế được

Hình ảnh đẹp nhất cuộc đời diễn viên Ngọc Trinh: Nụ cười rạng rỡ vĩnh viễn không ai thay thế được

Xác minh clip DJ Ngân 98 phản ánh bị đuổi khỏi Nhà thờ Lớn Hà Nội

Xác minh clip DJ Ngân 98 phản ánh bị đuổi khỏi Nhà thờ Lớn Hà Nội Mâu thuẫn gia đình, bà nội sát hại 2 cháu rồi tự tử

Mâu thuẫn gia đình, bà nội sát hại 2 cháu rồi tự tử Ai sẽ tiếp quản Đền thờ Tổ trăm tỷ rộng 7.000m2 của Hoài Linh?

Ai sẽ tiếp quản Đền thờ Tổ trăm tỷ rộng 7.000m2 của Hoài Linh? Được mời dự tiệc, chị gái nhận ra bạn nhậu của em là kẻ trộm xe Kawasaki 300

Được mời dự tiệc, chị gái nhận ra bạn nhậu của em là kẻ trộm xe Kawasaki 300 Bất ngờ trước hôn nhân của sao nữ đình đám: 6 giờ dậy nấu ăn, phải nuôi chồng nợ nần

Bất ngờ trước hôn nhân của sao nữ đình đám: 6 giờ dậy nấu ăn, phải nuôi chồng nợ nần Con gái nữ diễn viên Vbiz bị bại não: Nhiễm khuẩn từ trong bụng mẹ, 14 tuổi như bé sơ sinh

Con gái nữ diễn viên Vbiz bị bại não: Nhiễm khuẩn từ trong bụng mẹ, 14 tuổi như bé sơ sinh

Thông tin về 2 mỹ nhân đứng trên xe bọc thép, thần thái vượt xa điện ảnh

Thông tin về 2 mỹ nhân đứng trên xe bọc thép, thần thái vượt xa điện ảnh Ly hôn đã 6 năm, mẹ chồng cũ bỗng tìm tôi nhờ một chuyện lạ lùng

Ly hôn đã 6 năm, mẹ chồng cũ bỗng tìm tôi nhờ một chuyện lạ lùng Xót xa trước tình trạng sức khỏe hiện tại của nghệ sĩ Hồng Nga

Xót xa trước tình trạng sức khỏe hiện tại của nghệ sĩ Hồng Nga