Khó hoàn thành mục tiêu kiểm soát tỷ lệ nợ xấu vào cuối 2020

Theo Ngân hàng Nhà nước, vấn đề sở hữu chéo, đầu tư chéo trong hệ thống đã được xử lý có hiệu quả. Tuy nhiên, việc kiểm soát tỷ lệ nợ xấu đang đứng trước thách thức khó hoàn thành vào cuối năm nay.

Ảnh minh họa. (Nguồn: CTV/Vietnam )

Thời điểm kết thúc hành trình cơ cấu lại hệ thống các tổ chức tín dụng gắn với xử lý nợ xấu giai đoạn 2016-2020 theo Quyết định 1058/QĐ-TTg do Thủ tướng Chính phủ ban hành và hơn 3 năm thực hiện Nghị quyết 42 của Quốc hội về thí điểm xử lý nợ xấu của các tổ chức tín dụng đã cận kề.

Mặc dù đã đạt được những kết quả nhất định nhưng do nhiều nguyên nhân, một số mục tiêu, trong đó có việc kiểm soát tỷ lệ nợ xấu đang đứng trước thách thức khó hoàn thành vào cuối năm nay.

Khắc phục s ở hữu chéo

Theo báo cáo của Ngân hàng Nhà nước, các ngân hàng thương mại do Nhà nước nắm giữ từ trên 50% vốn điều lệ (không bao gồm 3 ngân hàng thương mại mua bắt buộc) tiếp tục đóng vai trò quan trọng trong hệ thống các tổ chức tín dụng, tích cực tham gia hỗ trợ, xử lý các tổ chức tín dụng yếu kém. Ngân hàng Nhà nước giám sát chặt chẽ việc triển khai giải pháp cơ cấu lại của các ngân hàng thương mại Nhà nước, kịp thời yêu cầu rà soát, điều chỉnh phương án phù hợp với thực tiễn hoạt động để khắc phục các tồn tại, yếu kém.

Đến cuối tháng Tám, vốn điều lệ của nhóm Big 4 (Agribank, Vietcombank, VietinBank, BIDV) đạt 145.200 tỷ đồng, chiếm 23,1% toàn hệ thống, tăng 6,3% so với cuối năm 2016; tổng tài sản đạt 5,334 triệu tỷ đồng, chiếm 41,3% toàn hệ thống, tăng 40,2% so với cuối năm 2016.

Hiện Ngân hàng Nhà nước đang phối hợp với Bộ Tài chính để thực hiện các thủ tục bổ sung vốn điều lệ cho Agribank từ ngân sách theo quy định đồng thời chỉ đạo các ngân hàng thương mại Nhà nước xây dựng phương án tăng vốn giai đoạn 2021-2026, trong đó, xác định nhu cầu tăng vốn và đề xuất các giải pháp tăng vốn, bao gồm cả nguồn ngân sách Nhà nước cấp bổ sung.

[Ngân hàng tiếp vốn cho doanh nghiệp sau đại dịch COVID-19]

Đối với các ngân hàng thương mại cổ phần, Ngân hàng Nhà nước tiếp tục giám sát thực hiện phương án cơ cấu lại đã được phê duyệt; yêu cầu một số ngân hàng rà soát tình hình triển khai, đề xuất sửa đổi, bổ sung phương án cơ cấu lại để trình cấp có thẩm quyền phê duyệt nhằm khắc phục triệt để các tồn tại, hạn chế trong hoạt động.

Tính đến cuối tháng Tám, vốn điều lệ của khối này đạt 290.100 tỷ đồng, chiếm 46,1% toàn hệ thống, tăng 44,4% so với cuối năm 2016; tổng tài sản đạt 5,467 triệu tỷ đồng, chiếm 42,3% toàn hệ thống, tăng 59,7% so với cuối năm 2016.

Video đang HOT

Cũng theo Ngân hàng Nhà nước, đối với 3 ngân hàng thương mại mua bắt buộc (Ngân hàng Xây dựng-CB Bank, Ngân hàng Đại Dương-OceanBank, Ngân hàng Dầu khí Toàn cầu-GP.Bank) và Ngân hàng Đông Á (DAB), đơn vị này đã chỉ đạo các ngân hàng hoàn thiện phương án cơ cấu lại/phương án phục hồi, chủ động, tích cực tìm kiếm đối tác, đàm phán với các nhà đầu tư trong nước và nước ngoài có nguyện vọng tham gia cơ cấu lại.

Cũng theo Ngân hàng Nhà nước,vấn đề sở hữu chéo, đầu tư chéo trong hệ thống các tổ chức tín dụng đã được xử lý có hiệu quả, tình trạng cổ đông/nhóm cổ đông lớn, thao túng, chi phối ngân hàng được kiểm soát.

Tới nay, số cặp tổ chức tín dụng sở hữu chéo trực tiếp lẫn nhau đã khắc phục hết (năm 2012 còn 7 cặp); sở hữu cổ phần trực tiếp lẫn nhau giữa ngân hàng và doanh nghiệp giảm, đến nay còn tại 1 ngân hàng với 1 cặp sở hữu cổ phần lẫn nhau là Ngân hàng Á Châu-Công ty cổ phần Bất động sản Hòa Phát-Á Châu. Tỷ lệ sở hữu của Ngân hàng Á Châu tại Công ty cổ phần Bất động sản Hòa Phát-Á Châu là 2,86% và ngược lại là 0,042% (tại thời điểm tháng 6/2012 có 56 cặp).

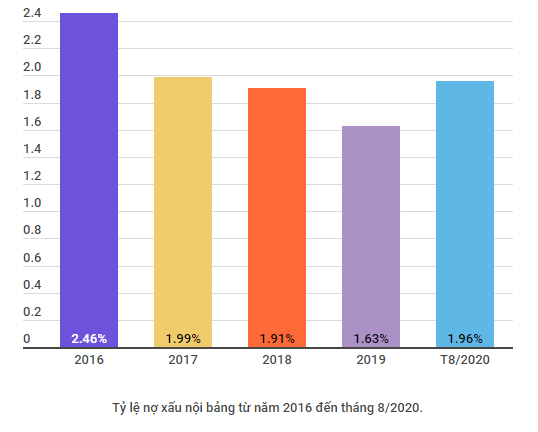

Hiện xấu nội bảng của hệ thống các tổ chức tín dụng tiếp tục được xử lý, kiểm soát và duy trì ở mức dưới 3% (tỷ lệ nợ xấu nội bảng đến cuối tháng Bảy ở mức 1,92%, dự kiến đến cuối tháng Tám ở mức 1,96%). Tính từ năm 2012 đến cuối tháng Bảy, toàn hệ thống các tổ chức tín dụng ước tính đã xử lý được 1.113,81 nghìn tỷ đồng nợ xấu (riêng năm 2019 xử lý được 159.700 tỷ đồng và 7 tháng đầu năm 2020 xử lý được 63.810 tỷ đồng).

Về xử lý nợ xấu được xác định theo Nghị quyết 42, lũy kế từ 15/8/2017 đến cuối tháng Bảy, hệ thống tổ chức tín dụng đã xử lý được 303.100 tỷ đồng.

Nhìn lại giai đoạn 2016-2020, các chuyên gia cho rằng việc triển khai Nghị quyết số 42 là dấu ấn trong hành trình tái cơ cấu ngân hàng.

Ông Đỗ Giang Nam-Phó Giám đốc Công ty Quản lý tài sản của các tổ chức tín dụng Việt Nam (VAMC) nhìn nhận Nghị quyết 42 giúp khách hàng ý thức được nghĩa vụ trả nợ, cho phép VAMC và các tổ chức tín dụng có nhiều biện pháp hơn trong việc xử lý nợ, đặc biệt là mua bán nợ. Đây cũng là chìa khoá giúp giải quyết nút thắt về tài sản tranh chấp, hạn chế nợ xấu phát sinh.

“Nợ xấu có thể tăng nhanh”

Mặc dù công tác cơ cấu lại hệ thống các tổ chức tín dụng gắn với xử lý nợ xấu trong thời gian qua đã đạt được kết quả đáng khích lệ, tuy nhiên theo lãnh đạo Ngân hàng Nhà nước, vẫn còn tồn tại những khó khăn, vướng mắc trong quá trình cơ cấu lại gắn với xử lý nợ xấu của tổ chức tín dụng.

Cụ thể, việc thực hiện cơ cấu lại đối với các ngân hàng thương mại Nhà nước gặp khó khăn trong việc nâng cao năng lực tài chính thông qua tăng vốn điều lệ trong khi phải duy trì vai trò là lực lượng chủ lực, khả năng điều tiết thị trường, góp phần thực hiện chính sách tiền tệ, hỗ trợ cơ cấu lại các tổ chức tín dụng yếu kém…

Đề cập đến vấn đề này, ông Nguyễn Thế Huân, thành viên Hội đồng quản trị VietinBank cho biết áp lực tăng vốn tự có, đặc biệt là vốn điều lệ của VietinBank trong giai đoạn 2016-2020 là rất lớn.

“Nếu không tăng được vốn điều lệ, VietinBank sẽ phải giảm tốc độ tăng trưởng tín dụng, tác động trực tiếp đến khả năng cung ứng vốn cho nền kinh tế, ảnh hưởng đến tốc độ tăng trưởng tín dụng toàn ngành và kéo theo đó là tác động tiêu cực đến tốc độ tăng trưởng GDP của nền kinh tế,” ông Huân nhấn mạnh.

Giao dịch tại ngân hàng. (Ảnh: TTXVN)

Cũng theo Ngân hàng Nhà nước, việc triển khai áp dụng Basel II (phương pháp tiêu chuẩn trở lên) tại một số ngân hàng thương mại còn hạn chế, đòi hỏi các ngân hàng phải tăng vốn để nâng cao năng lực tài chính, năng lực quản trị rủi ro, cơ chế quản trị, điều hành do trình độ quản trị điều hành hiện nay của các ngân hàng thương mại còn nhiều hạn chế so với Basel II.

Ngoài ra, hành lang pháp lý liên quan (như các quy định hướng dẫn chuẩn mực kế toán quốc tế về xác định giá trị thị trường của tài sản, đặc biệt là tài sản tài chính,..) cũng chưa đồng bộ và chưa tiệm cận với các chuẩn mực quốc tế.

Đối với thực trạng hiện nay của các ngân hàng thương mại mua bắt buộc, việc tìm kiếm nhà đầu tư có năng lực tài chính và năng lực quản trị tham gia xử lý, cơ cấu lại các ngân hàng này gặp rất nhiều khó khăn. Bên cạnh đó, việc triển khai cơ cấu lại các ngân hàng thương mại mua bắt buộc là một quá trình lâu dài, phức tạp, phải phối hợp chặt chẽ và lấy ý kiến của nhiều Bộ, ngành và các cơ quan liên quan.

Đặc biệt dưới tác động tiêu cực của đại dịch COVID-19, hệ thống ngân hàng sẽ tiếp tục gặp phải khó khăn, nhất là những tháng cuối năm 2020, đầu 2021 khi tín dụng tăng chậm, nợ xấu có thể tăng nhanh trong khi tình hình thị trường chứng khoán biến động như hiện nay khiến quá trình tăng vốn chủ sở hữu của các ngân hàng sẽ không dễ dàng.

Liên quan đến vấn đề này, lãnh đạo Ngân hàng Nhà nước cho hay, thời gian tới, Ngân hàng Nhà nước sẽ tiếp tục phối hợp với các bộ, ban, ngành có liên quan đề xuất chính phủ các giải pháp để giải quyết dứt điểm những khó khăn vướng mắc về cơ chế cũng như trong thực tế áp dụng Nghị quyết 42.

Nhà chức trách cũng sẽ xem xét, nghiên cứu việc luật hóa xử lý nợ xấu nhằm quy định cụ thể về việc xử lý nợ xấu, xử lý tài sản đảm báo của khoản nợ xấu của toàn hệ thống ngân hàng, nâng cao vai trò, năng lực của VAMC và tạo động lực cho các tổ chức tín dụng xử lý nợ xấu đạt hiệu quả…/.

Lợi nhuận ngân hàng quốc doanh: Những lựa chọn khác biệt

Mức độ an toàn vốn ảnh hưởng lớn đến việc "điều tiết" lợi nhuận ở các ngân hàng quốc doanh.

Lợi nhuận ngân hàng quốc doanh: Những lựa chọn khác biệt

9 tháng năm 2020, Ngân hàng TMCP Ngoại thương Việt Nam (Vietcombank) chọn cho mình chiến lược hy sinh tăng trưởng lợi nhuận để gia tăng "bộ đệm" dự phòng nợ xấu (xem thêm: Chuyện dự phòng ở Vietcombank).

Chiến lược của Vietcombank có phần khá cực đoan khi tỷ lệ bao phủ nợ xấu (số dư dự phòng/quy mô nợ xấu) lên đến 251%, nghĩa là 1 đồng nợ xấu được "bao bọc" bởi 2,51 đồng dự phòng.

Tính toán cho thấy nếu ngân hàng này dùng nguồn dự phòng để xóa toàn bộ nợ xấu hiện tại, đưa tỷ lệ nợ xấu về 0%, thì nguồn dự phòng vẫn còn dư ra tới hơn 9.000 tỷ đồng và về lý thuyết, có thể hoàn nhập dự phòng để tăng lợi nhuận thêm hơn 9.000 tỷ đồng mà vẫn giữ được tỷ lệ nợ xấu ở mức thấp cực đoan là 0%.

Tuy nhiên, Vietcombank lại bất ngờ chấp nhận suy giảm lợi nhuận, dành nguồn lực để gia tăng dự phòng.

Cụ thể, lợi nhuận trước thuế 9 tháng năm 2020 của ngân hàng này ở mức 15.965 tỷ đồng, giảm 9,4% so với cùng kỳ năm ngoái, tương đương mức giảm 1.648 tỷ đồng. Trong khi đó, lượng trích lập dự phòng 9 tháng tăng thêm hơn 25%.

Bên cạnh mục đích gia tăng dự phòng nhằm có nguồn lực xử lý nợ xấu trong và sau dịch Covid-19, nhất là thời điểm Thông tư 01/2020/TT-NHNN hết hiệu lực, thì Vietcombank nhiều khả năng còn có mục đích khác: trữ "lương khô" để gia tăng lợi nhuận khi ngân hàng cần gia tăng tỷ lệ an toàn vốn.

Cần lưu ý rằng Vietcombank là ngân hàng thương mại quốc doanh, Nhà nước giữ tỷ lệ sở hữu chi phối, đồng nghĩa rằng dư địa tăng vốn sẽ hạn chế hơn các ngân hàng tư nhân. Mặt khác, ngân hàng quốc doanh cũng chịu áp lực nặng nề hơn trong việc chia cổ tức do không có quyền tự quyết, lợi nhuận càng lớn thì chi trả cổ tức càng nhiều, ảnh hưởng đến nguồn vốn tự có của ngân hàng.

Vì vậy, việc để dành "lương khô" là bước đi khôn ngoan trong hành trình phát triển dài hạn của ngân hàng này. Bởi hiện nay, tỷ lệ an toàn vốn của Vietcombank vẫn ở mức cao, ước tính khoảng trên 10%, cách khá xa mức tối thiểu 8% theo quy định của Ngân hàng Nhà nước.

Trái ngược với Vietcombank, Ngân hàng TMCP Công thương Việt Nam (VietinBank) ghi nhận tăng trưởng lợi nhuận 9 tháng năm 2020 lên đến 23%, đạt 10.364 tỷ đồng. Trong khi đó, tỷ lệ bao phủ nợ xấu (cả nợ xấu nội bảng và nợ xấu tại VAMC) ước tính ở mức 74%, giảm đáng kể so với mức 83% cuối năm 2019. Tỷ lệ nợ xấu ước tính tăng nhẹ, từ 2,49% lên 2,59%.

Như vậy, có thể thấy lựa chọn của VietinBank là hy sinh "bộ đệm" dự phòng nợ xấu cũng như tỷ lệ nợ xấu để đạt được tăng trưởng lợi nhuận cao.

Mặc dù điều này có rủi ro nhất định trong bối cảnh nợ xấu phát sinh do dịch Covid-19 vẫn chưa được ghi nhận đầy đủ (do Thông tư 01/2020/TT-NHNN vẫn đang có hiệu lực) nhưng cũng cần lưu ý rằng tỷ lệ bao phủ nợ xấu trên cũng không phải là mức thấp.

Lựa chọn của VietinBank là có lý do. Tỷ lệ an toàn vốn của ngân hàng này đang ở mức thấp, do đó chưa thể áp dụng theo chuẩn Basel II. Áp lực tăng vốn là nguyên nhân quan trọng khiến VietinBank phải đẩy lợi nhuận lên mức cao, vốn tự có theo đó cũng sẽ được gia tăng mạnh mẽ, nhờ vậy có thể cải thiện tỷ lệ an toàn vốn.

Với BIDV, ngân hàng này ở thế "trung dung". Tỷ lệ an toàn vốn ở mức trung bình (cuối năm 2019 ở mức 8,74%) khiến ngân hàng này không quá áp lực trong việc gia tăng lợi nhuận. 9 tháng năm 2020, lợi nhuận trước thuế của ngân hàng này đi ngang so với cùng kỳ năm ngoái, đạt 7.062 tỷ đồng.

Không chạy theo tăng trưởng lợi nhuận, BIDV dành nhiều nguồn lực để gia tăng dự phòng, đồng thời dùng dự phòng để xử lý nợ xấu. Vì thế mà tình hình nợ xấu của BIDV trong 9 tháng năm nay diễn biến theo chiều hướng tích cực. Cuối năm 2019, tỷ lệ nợ xấu (bao gồm cả nợ xấu nội bảng và nợ xấu tại VAMC) là 2,56%, trong khi tỷ lệ bao phủ nợ xấu là 72%. Đến hết tháng 9/2020, tỷ lệ nợ xấu chỉ còn 1,97% và tỷ lệ bao phủ nợ xấu được nâng lên 87%.

Có thể thấy, mức độ an toàn vốn ảnh hưởng lớn đến việc "điều tiết" lợi nhuận và nợ xấu ở các ngân hàng quốc doanh.

Nợ xấu tăng cao do ảnh hưởng COVID-19  Đây là nhận định của Phó Thống đốc NHNN Nguyễn Thị Hồng tại cuộc họp báo Chính phủ thường kỳ tháng 10/2020 diễn ra chiều 30/10. Nợ xấu tăng cao do ảnh hưởng COVID-19 Theo Phó thống đốc Ngân hàng Nhà nước Nguyễn Thị Hồng, tình hình nợ xấu, xử lý nợ xấu được Đảng, Chính phủ, Quốc hội quan tâm. Quốc hội...

Đây là nhận định của Phó Thống đốc NHNN Nguyễn Thị Hồng tại cuộc họp báo Chính phủ thường kỳ tháng 10/2020 diễn ra chiều 30/10. Nợ xấu tăng cao do ảnh hưởng COVID-19 Theo Phó thống đốc Ngân hàng Nhà nước Nguyễn Thị Hồng, tình hình nợ xấu, xử lý nợ xấu được Đảng, Chính phủ, Quốc hội quan tâm. Quốc hội...

Vụ ô tô Mercedes lao xuống biển Nha Trang, xác định danh tính 4 cô gái đi cùng13:53

Vụ ô tô Mercedes lao xuống biển Nha Trang, xác định danh tính 4 cô gái đi cùng13:53 Người lạ vào tận trường mầm non nghi bắt cóc bé gái 4 tuổi10:53

Người lạ vào tận trường mầm non nghi bắt cóc bé gái 4 tuổi10:53 3 người giàu nhất thế giới sẽ dự lễ nhậm chức của ông Trump08:24

3 người giàu nhất thế giới sẽ dự lễ nhậm chức của ông Trump08:24 Xác minh người mặc đồ GrabBike chỉnh tín hiệu đèn giao thông ở TPHCM12:11

Xác minh người mặc đồ GrabBike chỉnh tín hiệu đèn giao thông ở TPHCM12:11 Tình báo Israel cài thuốc nổ trong máy ly tâm hạt nhân Iran09:17

Tình báo Israel cài thuốc nổ trong máy ly tâm hạt nhân Iran09:17 Triệt phá đường dây lớn tàng trữ, mua bán vũ khí quân dụng01:54

Triệt phá đường dây lớn tàng trữ, mua bán vũ khí quân dụng01:54 Thấy gì từ câu nói "Mày có biết tao là ai không?"01:00

Thấy gì từ câu nói "Mày có biết tao là ai không?"01:00 Người dân sợ bị phạt khi leo lề, rẽ phải nhường đường xe cấp cứu lúc bị kẹt xe09:12

Người dân sợ bị phạt khi leo lề, rẽ phải nhường đường xe cấp cứu lúc bị kẹt xe09:12 Nga phản pháo lệnh cấm vận nặng nề nhất của Mỹ08:10

Nga phản pháo lệnh cấm vận nặng nề nhất của Mỹ08:10 Lợi dụng cháy rừng ở California để đóng giả lính cứu hỏa hòng trộm cắp06:49

Lợi dụng cháy rừng ở California để đóng giả lính cứu hỏa hòng trộm cắp06:49 Rộ tin Hamas đồng ý thỏa thuận ngừng bắn, thả con tin tại Gaza08:14

Rộ tin Hamas đồng ý thỏa thuận ngừng bắn, thả con tin tại Gaza08:14Tin đang nóng

Tin mới nhất

Bắt khẩn cấp Giám đốc và Phó Giám đốc Trung tâm đăng kiểm xe cơ giới 29-07D

Sau khi thay Chủ tịch HĐQT, NCB tiếp tục bổ nhiệm mới một loạt nhân sự cấp cao

Tăng trưởng tín dụng tới 21/12 đạt 10,14%

Giá cà phê hôm nay 24/12: Arabica quay đầu tăng, Robusta lừng khừng khi nhà đầu cơ nghỉ lễ Giáng sinh

Giá tiêu hôm nay 24/12: Chưa nhìn thấy đáy đợt suy giảm, giá tiêu Ấn Độ đảo chiều tăng

Chứng khoán 2020: Phiên giao dịch chưa từng có, vượt ngưỡng 1 tỷ USD

Giá Bitcoin hôm nay 24/12: Bitcoin rực cháy giữa biển lửa thị trường

Tỷ giá USD hôm nay 24/12: Tiếp tục suy giảm

Cổ phiếu HDC tăng nóng, Vietinbank Securities muốn thoái toàn bộ vốn

Giá vàng hôm nay 24/12: Vàng đang trend tăng trong bối cảnh USD suy yếu

VietinBank sẽ trả cổ tức 5% trong năm 2020 thay vì kế hoạch sang 2021

Chứng khoán ngày 24/12: Những cổ phiếu nào được khuyến nghị?

Có thể bạn quan tâm

Lee Min Ho tiếp tục ê chề đến khó tin: Đáng quên nhất sự nghiệp, không ngờ lại có ngày này

Phim châu á

23:23:15 19/01/2025

1 mỹ nhân Việt gây sốt MXH vì đẹp chấn động thế gian, khí chất sang chảnh hơn cả minh tinh xứ Hàn

Hậu trường phim

23:19:24 19/01/2025

5 á hậu thi Hoa hậu Quốc tế đều lấy chồng có gia thế 'khủng' là ai?

Sao việt

23:13:07 19/01/2025

Gặp sự cố trình diễn, Quỳnh Nga bất ngờ nhận điểm tuyệt đối từ Khánh Thi

Tv show

22:49:22 19/01/2025

Chuyện tình đạo diễn 65 tuổi chia tay vợ, theo đuổi nàng thơ kém 22 tuổi

Sao châu á

22:40:07 19/01/2025

5 "bí mật" của tủ lạnh khiến tôi tiếc nuối vì biết chậm

Sáng tạo

22:37:08 19/01/2025

"Hoàng tử" SOOBIN làm một điều khiến khán giả há hốc

Nhạc việt

22:17:49 19/01/2025

Khởi tố kẻ giết 4 người tại Hà Nội

Pháp luật

22:17:36 19/01/2025

Liam Delap là số 9 kinh điển trong tương lai của ĐT Anh

Sao thể thao

22:15:26 19/01/2025

Lady Gaga và Billie Eilish sẽ biểu diễn tại buổi hòa nhạc gây quỹ cứu trợ cháy rừng

Nhạc quốc tế

22:15:19 19/01/2025

Kho bạc Nhà nước công bố tỷ giá hạch toán ngoại tệ tháng 11/2020

Kho bạc Nhà nước công bố tỷ giá hạch toán ngoại tệ tháng 11/2020 Xây dựng thương hiệu OCOP Quảng Ninh đủ mạnh hướng tới xuất khẩu

Xây dựng thương hiệu OCOP Quảng Ninh đủ mạnh hướng tới xuất khẩu

Nguyên nhân khiến nợ xấu tăng

Nguyên nhân khiến nợ xấu tăng Xử lý nợ xấu: Nợ cũ chưa xong, nợ mới chờ ở cửa

Xử lý nợ xấu: Nợ cũ chưa xong, nợ mới chờ ở cửa Lợi nhuận VIB tăng 38% trong 9 tháng

Lợi nhuận VIB tăng 38% trong 9 tháng Gỡ 'nút thắt' thị trường mua bán nợ xấu

Gỡ 'nút thắt' thị trường mua bán nợ xấu "Chợ nợ xấu" muốn xôm, cần phải có luật

"Chợ nợ xấu" muốn xôm, cần phải có luật Kiến nghị gỡ 'nút thắt' để thu hồi nợ xấu trong bối cảnh COVID-19

Kiến nghị gỡ 'nút thắt' để thu hồi nợ xấu trong bối cảnh COVID-19 Về quê biếu quà Tết, chủ nhà choáng vì cơ ngơi đồ sộ của người giúp việc

Về quê biếu quà Tết, chủ nhà choáng vì cơ ngơi đồ sộ của người giúp việc Hàng trăm người mặc cổ phục, tái hiện Tết Hà Nội xưa qua nhiều tuyến phố: Cảnh tượng đẹp giữa thủ đô khiến ai cũng phải trầm trồ!

Hàng trăm người mặc cổ phục, tái hiện Tết Hà Nội xưa qua nhiều tuyến phố: Cảnh tượng đẹp giữa thủ đô khiến ai cũng phải trầm trồ! 3 sao nam Vbiz đột ngột đồng loạt đăng bài rời khỏi tổ đội SpaceSpeakers

3 sao nam Vbiz đột ngột đồng loạt đăng bài rời khỏi tổ đội SpaceSpeakers Đại hội khui quà Tết của sao Cbiz: Dương Mịch dùng cả bao đồ xa xỉ so kè Triệu Lệ Dĩnh, Huỳnh Hiểu Minh tặng 1 thứ nghe xong ai cũng nể

Đại hội khui quà Tết của sao Cbiz: Dương Mịch dùng cả bao đồ xa xỉ so kè Triệu Lệ Dĩnh, Huỳnh Hiểu Minh tặng 1 thứ nghe xong ai cũng nể Mẹ nuôi K-ICM tiết lộ Thiên An bị phạt 500 triệu đồng, khẳng định còn nhiều chuyện động trời liên quan đến 1 "nghệ sĩ"

Mẹ nuôi K-ICM tiết lộ Thiên An bị phạt 500 triệu đồng, khẳng định còn nhiều chuyện động trời liên quan đến 1 "nghệ sĩ" Thiên An bất ngờ công khai đã làm mẹ 3 lần giữa tâm điểm chuyện quá khứ với Jack dậy sóng

Thiên An bất ngờ công khai đã làm mẹ 3 lần giữa tâm điểm chuyện quá khứ với Jack dậy sóng Chung kết Chị đẹp: Lộ diện 6 vị trí ra mắt, Tóc Tiên hay Kiều Anh là Quán quân?

Chung kết Chị đẹp: Lộ diện 6 vị trí ra mắt, Tóc Tiên hay Kiều Anh là Quán quân? Hàng xóm quay lén người phụ nữ Hà Nội hì hục lau cổng ăn Tết, tất cả bị sốc khi thấy toàn cảnh căn nhà

Hàng xóm quay lén người phụ nữ Hà Nội hì hục lau cổng ăn Tết, tất cả bị sốc khi thấy toàn cảnh căn nhà Vụ 4 người chết ở Hà Nội: 3 thi thể được tìm thấy dưới gầm giường

Vụ 4 người chết ở Hà Nội: 3 thi thể được tìm thấy dưới gầm giường Bạn học hé lộ tính cách thật của Á hậu Phương Nhi

Bạn học hé lộ tính cách thật của Á hậu Phương Nhi Bức ảnh xấu hổ nhất cuộc đời Song Hye Kyo

Bức ảnh xấu hổ nhất cuộc đời Song Hye Kyo Bỏ nhà ra đi suốt 8 năm vì trượt đại học, ngày trở về nhìn thấy bố, nam thanh niên gào thét: "Ông không phải cha tôi!"

Bỏ nhà ra đi suốt 8 năm vì trượt đại học, ngày trở về nhìn thấy bố, nam thanh niên gào thét: "Ông không phải cha tôi!" Người đàn ông chi hơn 69 triệu đồng mua vòng vàng, vài ngày sau phát hiện 2 "vật thể lạ" dài 6cm ở bên trong, chủ tiệm khẳng định: "Chúng tôi không gian lận"

Người đàn ông chi hơn 69 triệu đồng mua vòng vàng, vài ngày sau phát hiện 2 "vật thể lạ" dài 6cm ở bên trong, chủ tiệm khẳng định: "Chúng tôi không gian lận" Bắt đối tượng sát hại 4 người trong gia đình ở Phú Xuyên, đang di lý từ Vũng Tàu về Hà Nội

Bắt đối tượng sát hại 4 người trong gia đình ở Phú Xuyên, đang di lý từ Vũng Tàu về Hà Nội Chồng đại gia của Phạm Hương là ai, tại sao lại giấu kín bưng?

Chồng đại gia của Phạm Hương là ai, tại sao lại giấu kín bưng? NSND Minh Hòa tuổi 61: Thích đi xe đạp, nhận mình là mẹ chồng dễ tính

NSND Minh Hòa tuổi 61: Thích đi xe đạp, nhận mình là mẹ chồng dễ tính 3 sao Hàn hạng A chung số phận hẩm hiu: Lee Min Ho giờ chỉ còn là cái tên?

3 sao Hàn hạng A chung số phận hẩm hiu: Lee Min Ho giờ chỉ còn là cái tên? Công ty tặng vé số cho nhân viên rồi đòi lại khi có người trúng hơn 20 tỷ đồng

Công ty tặng vé số cho nhân viên rồi đòi lại khi có người trúng hơn 20 tỷ đồng