Huy động trái phiếu Chính phủ: Tăng tốc về đích

Trả lời báo chí mới đây, Thứ trưởng Bộ Tài chính Trần Xuân Hà cho rằng, với kết quả huy động trái phiếu Chính phủ (TPCP) trong 5 tháng đầu năm thì kế hoạch huy động 220 nghìn tỷ đồng trong cả năm 2016 có nhiều cơ hội về đích.

“ Nới room” thị trường trái phiếu

Theo đánh giá của Thứ trưởng Trần Xuân Hà, những tháng đầu năm, kết quả huy động vốn thông qua phát hành TPCP đạt khá (khoảng 147 nghìn tỷ đồng, đạt 67% kế hoạch). Thị trường trái phiếu sơ cấp đấu thầu đạt tỷ lệ thành công cao (trung bình xấp xỉ 2.000 tỷ đồng/phiên), lợi suất trúng thầu ổn định. Nếu năm 2010 khối lượng trái phiếu giao dịch chỉ 354 tỷ đồng/ngày thì năm 2014-2015 con số này tăng lên khoảng 2.500 tỷ đồng/ngày. Những tháng đầu năm 2016 cho thấy, diễn biến thị trường tích cực, với hầu hết trái phiếu phát hành, số lượng đăng ký mua đều vượt mức phát hành của Kho bạc Nhà nước (KBNN).

Sở dĩ có được kết quả này, theo Thứ trưởng Trần Xuân Hà, là do các chỉ tiêu về tiền tệ từ đầu năm đến nay khá ổn định, ở mức thấp, từ lạm phát đến tỷ giá hối đoái, lãi suất ngân hàng và Bộ Tài chính đã phối kết hợp với các bộ, ngành để điều hành lãi suất một cách phù hợp với diễn biến của tình hình thị trường. Nhờ vậy, kết quả huy động tốt với mức lãi suất hợp lý. Mặt khác, trong những tháng đầu năm, tính thanh khoản của thị trường tài chính tốt hơn, hệ thống các ngân hàng thương mại vẫn huy động được nguồn vốn khả dụng để đầu tư vào thị trường trái phiếu. Bên cạnh đó, các DN bảo hiểm tham gia đầu tư trở lại nền kinh tế cũng khá tốt. Trong những tháng đầu năm, Bộ Tài chính đã phát hành những loại trái phiếu trên 10 năm và các DN bảo hiểm mua với tỷ lệ khá cao, đạt hơn 23 nghìn tỷ đồng.

Cùng với đó, KBNN- đơn vị phát hành TPCP và Sở Giao dịch Chứng khoán Hà Nội (đơn vị thực hiện đấu thầu trái phiếu) đã có nhiều cải tiến trong việc công bố lịch biểu phát hành cụ thể ngay từ đầu năm, tăng cường tham vấn đối thoại với thành viên thị trường, từ đó thúc đẩy thị trường sơ cấp cũng như thị trường thứ cấp của TPCP.

Còn theo đánh giá thành viên thị trường, việc Ngân hàng Nhà nước sửa đổi Thông tư 36 quy định về các giới hạn, tỷ lệ bảo đảm an toàn trong hoạt động của tổ chức tín dụng, chi nhánh ngân hàng nước ngoài đã “nới lỏng” quy định giới hạn sử dụng nguồn vốn ngắn hạn đầu tư TPCP ở nhóm ngân hàng thương mại nhà nước chi phối vốn tăng lên 25%, chi nhánh ngân hàng thương mại nước ngoài lên 35%. Theo dự báo của Công ty Chứng khoán BIDV (BSC), thị trường TPCP sẽ sôi động và phát triển hơn trong thời gian tới, tăng khả năng huy động vốn từ kênh phát hành trái phiếu Chính phủ. Bởi hiện nay có tới 75% giá trị TPCP phát hành được hấp thụ bởi khối ngân hàng. Việc tăng tỷ lệ sử dụng vốn ngắn hạn để mua, đầu tư TPCP của ngân hàng được xem như “mở room” trên thị trường TPCP, tăng cầu trái phiếu này.

Tổng Thư ký Hiệp hội Trái phiếu Việt Nam Đỗ Ngọc Quỳnh kỳ vọng, theo định hướng phát triển thì đến năm 2020 thị trường trái phiếu Việt Nam sẽ chiếm khoảng 38-40% GDP, nên dư địa thị trường trái phiếu còn nhiều tiềm năng, sân chơi thu hút các ngân hàng thương mại, quỹ đầu tư. Nhất là trong giai đoạn này độ mở ngày càng lớn của kênh trái phiếu khi mà kỳ hạn huy động TPCP kéo dài từ 20 năm, 30 năm.

Tạo cú hích

Thứ trưởng Trần Xuân Hà tin tưởng rằng, kế hoạch huy động vốn thông qua phát hành TPCP sẽ đạt như mục tiêu đặt ra. Lý do là Chính phủ và các bộ, ngành tích cực triển khai các giải pháp để ổn định kinh tế vĩ mô, ổn định tiền tệ, tạo môi trường đầu tư kinh doanh thuận lợi cho các DN để đạt được mục tiêu đã đặt ra. Đây là điều kiện tiên quyết để ổn định và phát triển thị trường tài chính cũng như cho công tác huy động vốn.

Bên cạnh đó, việc điều hành chính sách tiền tệ, chính sách tài khóa phối hợp tốt giữa Bộ Tài chính và Ngân hàng Nhà nước làm cho tình hình thanh khoản trong thị trường tài chính tốt hơn. Điều đó tạo điều kiện cho tái cơ cấu lại hệ thống ngân hàng, tái cơ cấu lại thị trường chứng khoán, từ đó thúc đẩy công tác huy động vốn.

Video đang HOT

“Đặc biệt, cơ sở các nhà đầu tư đã được mở rộng. Các tổ chức như Bảo hiểm xã hội cũng đã được tham gia vào thị trường trái phiếu. Các ngân hàng thương mại cũng đã được Ngân hàng Nhà nước nới lỏng tỷ lệ tham gia với TPCP. Việc mở rộng đó cũng sẽ có tác động tích cực cho việc hoàn thành kế hoạch đã đặt ra từ đầu năm”- Thứ trưởng Trần Xuân Hà nói.

Mặc dù vậy, Hiệp hội Trái phiếu Việt Nam cũng chỉ ra, thị trường trái phiếu còn có những điểm hạn chế và đang ngày càng bộc lộ rõ nét như nghèo nàn về sản phẩm, thiếu hụt công cụ phòng ngừa rủi ro cũng như phương tiện kinh doanh trong xu hướng lãi suất lên; nhà đầu tư trên thị trường chưa được đa dạng, chủ yếu phụ thuộc vào khối ngân hàng thương mại… Vấn đề đặt ra là cần xây dựng và duy trì các mức lãi suất tham chiếu chuẩn trên thị trường và cho phép bán khống, phát hành lãi suất thả nổi, lãi suất gắn với lạm phát. Để tăng mức độ hấp dẫn đối với nhà đầu tư nước ngoài, cơ quan quản lý cũng cần cho phép sử dụng chính sách thuế phí linh hoạt hơn bởi mức thuế 10% trên lãi coupon và 0,1% trên mỗi giao dịch bán hiện nay đang là rào cản khá lớn hạn chế sự tham gia của khối này…

Theo Thứ trưởng Trần Xuân Hà, đối với công cụ TPCP, phải thấy rằng, TPCP là khoản nợ của Chính phủ nhưng có độ rủi ro an toàn cao nhất trong tất cả các khoản tín dụng. Thông thường các nước sử dụng TPCP làm chuẩn mực cho thị trường với các loại công cụ khác nhau. Đối với Việt Nam, với công cụ nợ ngắn hạn thì ta có tín phiếu dưới 1 năm. Đối với công cụ nợ dài hạn thì chúng ta có trái phiếu. Hiện nay, Bộ Tài chính đang tập trung vào các loại kỳ hạn nợ 3 năm, 5 năm, 10 năm để tạo thành chuẩn mực cho thị trường trong việc xác định lãi suất.

Theo Bao Hai quan

5.000 tỷ đồng/phiên chảy vào trái phiếu: Thị trường cổ phiếu sẽ tăng tốc hay lùi xa?

Từ năm 2012, thị trường trái phiếu có những bước phát triển đột phá về công nghệ, về giải pháp, giúp số tiền huy động và thanh khoản trái phiếu trên thị trường thứ cấp tăng mạnh. Trong khi đó, thị trường cổ phiếu có công cụ, giải pháp gì mới để thúc đẩy thanh khoản?

Trong khi dòng tiền dường như chảy mạnh hơn vào trái phiếu chính phủ, thì đối tượng nhà đầu tư tại đây vẫn chủ yếu là những gương mặt cũ

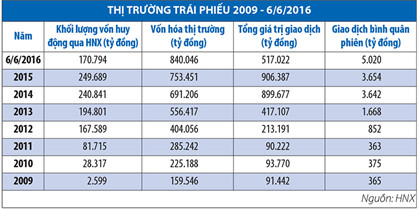

Trên 170.000 tỷ đồng là số tiền Chính phủ đã huy động được qua thị trường trái phiếu tại Sở Giao dịch chứng khoán Hà Nội (HNX) kể từ đầu năm đến 6/6/2016.

Cùng với đó, thanh khoản trên thị trường vượt qua con số 5.000 tỷ đồng/phiên, kể từ đầu năm đến nay, đã không chỉ bứt phá so với chính mình, mà tiếp tục vượt xa thanh khoản trên thị trường cổ phiếu.

Thanh khoản trái phiếu vượt xa thị trường cổ phiếu

Nếu năm 2009, năm đầu tiên thị trường trái phiếu chính phủ cải tiến, định hình phát triển theo mô hình thị trường trái phiếu chuyên biệt, tổng số vốn huy động chỉ đạt 2.599 tỷ đồng với giá trị giao dịch đạt 365 tỷ đồng/phiên, thì 3 năm trở lại đây, thị trường này đã có sự bứt phá (xem bảng số liệu). Với vốn hóa 840.000 tỷ đồng, thanh khoản trái phiếu kể từ đầu năm đến nay vượt 5.000 tỷ đồng/phiên. Trong khi đó, trên thị trường cổ phiếu, vốn hóa cả 3 sàn đến cuối năm 2015 khoảng 1.360.000 tỷ đồng, nhưng thanh khoản chỉ trung bình 2.500 tỷ đồng/phiên.

Từ đầu năm đến nay, thị trường cổ phiếu sôi động hơn, nhưng thanh khoản của cả 3 sàn chưa đạt ngưỡng 3.000 tỷ đồng/phiên. Nếu như trước đây, giao dịch trái phiếu rất ít người quan tâm và dòng chảy vốn cũng chỉ loanh quanh vài trăm tỷ/phiên, thì kể từ năm 2013, mức độ chu chuyển vốn trên thị trường trái phiếu đã vượt qua thị trường cổ phiếu và ngày càng vượt xa, dù vốn hóa trên thị trường trái phiếu vẫn chỉ bằng 60% so với tổng vốn hóa trên 3 thị trường cổ phiếu.

Ở tư cách người đi vay (Chính phủ), có 2 điểm để đánh giá hiệu quả của kênh huy động tiền là kỳ hạn vay (càng dài càng thuận lợi) và lãi suất (càng thấp, càng giảm áp lực cho ngân sách). Trái phiếu chính phủ thời thuận lợi từng có kỳ hạn trung bình 3, 4 năm, nhưng hiện nay, HNX cho biết, kỳ hạn chỉ xấp xỉ 3 năm. Về lãi suất, phiên đấu thầu gần nhất (8/6/2016), lãi suất huy động của trái phiếu kỳ hạn 5 năm là 6,07%; trái phiếu kỳ hạn 30 năm có lãi suất huy động 8%/năm (mua 500 tỷ đồng trong tổng số 1.500 tỷ đồng gọi thầu)...

Thanh khoản trái phiếu cải thiện là điều kiện thuận lợi để thu hút nhà đầu tư lớn. Chủ tịch HNX Nguyễn Thành Long cho rằng, khi thanh khoản tốt lên, nhà đầu tư không quá quan trọng về kỳ hạn trái phiếu nữa, vì có đầu tư loại kỳ hạn dài thì khi cần chuyển nhượng cũng dễ dàng làm được trên thị trường thứ cấp. Thanh khoản tốt cũng là điều kiện để cải thiện lãi suất vay vốn, vì thế làm thế nào để giữ và thúc đẩy thanh khoản trên thị trường tốt hơn, là việc HNX sẽ tập trung làm trong tương lai.

Trong nhiều giải pháp đã và sẽ được triển khai, ông Long cho rằng, "chìa khóa" sắp tới chính ở việc sửa Thông tư 234/TT-BTC và việc đưa sản phẩm hợp đồng tương lai trái phiếu chính phủ có thể chuyển giao vật chất vào vận hành. Thị trường trái phiếu chính phủ, vì thế, còn nhiều triển vọng bứt lên.

Thị trường cổ phiếu sẽ tăng tốc hay lùi xa?

Nếu trên thị trường trái phiếu chính phủ, tạm chưa bàn đến yếu tố đặc thù (đối tượng nhà đầu tư hạn chế, ràng buộc về trách nhiệm của thành viên...) thì điểm tựa thúc đẩy dòng tiền chảy mạnh là sự đổi mới liên tục của chính sách, giải pháp.

Cụ thể, từ năm 2012, thị trường có bước phát triển đột phá về công nghệ, về giải pháp, như phát hành lô lớn, áp dụng sản phẩm mới (long, short và zero coupon), rút ngắn thời gian đưa trái phiếu lên sàn; áp dụng hệ thống quotes giá 2 chiều, cải cách hệ thống thanh toán, hỗ trợ vay và cho vay trái phiếu....

Trong khoảng thời gian này, thị trường cổ phiếu có công cụ, giải pháp gì mới để thúc đẩy thanh khoản? Nhìn nhận khách quan, dường như cải tiến lớn nhất trên thị trường cổ phiếu có lẽ là câu chuyện giảm thời gian thanh toán chứng khoán từ T 3 về T 2, còn lại chưa có chính sách, giải pháp gì đủ mới, đủ mạnh, để kích hoạt sự sôi động của thị trường. Trong khi đó, thị trường cổ phiếu là nơi giao dịch của trên 1.000 doanh nghiệp, của 1,5 triệu nhà đầu tư, có vốn hóa gần 1,4 tỷ tỷ đồng, vượt trội so với thị trường trái phiếu.

Nhiều năm nay, nhà đầu tư và CTCK chờ vay margin được nới rộng (về đối tượng và tăng quyền tự quyết), nhưng quy định về margin hiện vẫn áp dụng từ năm 2011. Nhà đầu tư chờ đợi cho bán chứng khoán trên đường về, T 0, nhưng chưa biết bao giờ mới thực thi được. Chính sách nới room được đánh giá như bước đột phá về tư duy trong thu hút vốn ngoại (Nghị định 60/2015/NĐ-CP), nhưng sau 1 năm triển khai, chỉ có 4 DN "mạnh dạn" làm....

Khi thị trường trái phiếu bật lên (về thanh khoản, về hiệu quả huy động vốn), dư luận nhận ra bức tranh tương phản giữa 2 mảng: cổ phiếu và trái phiếu. Chính phủ nào cũng cần tạo kênh huy động vốn và việc đầu tư, phát triển thị trường thực hiện chức năng này là đương nhiên và rất quan trọng. Tuy nhiên, các chủ thể khác trong nền kinh tế, đặc biệt là khối DN cũng vô cùng cần vốn, ở đó, rất cần những giải pháp, quyết sách mạnh mẽ để tạo kênh và thúc đẩy kênh huy động vốn cho DN.

Một điểm lệch rất rõ nét là tập khách hàng, nhà đầu tư. Thị trường cổ phiếu có trên 1,5 triệu nhà đầu tư mở tài khoản giao dịch, còn thị trường trái phiếu chỉ vài chục nhà đầu tư mua trên thị trường sơ cấp, còn trên thị trường thứ cấp, nhà đầu tư cũng chủ yếu là các ngân hàng.

Việc các ngân hàng nắm nhiều trái phiếu chính phủ tại Việt Nam, theo Chủ tịch HNX, phù hợp với thông lệ, vì đây là khoản đầu tư có rủi ro thấp nhất, thậm chí thường được gọi là phi rủi ro. Trái phiếu chính phủ cũng là công cụ được các ngân hàng dùng để thực hiện nghiệp vụ thị trường mở, giúp các ngân hàng chiết khấu tại ngân hàng trung ương, trong trường hợp cần vốn.

Trên thị trường quốc tế, trái phiếu chính phủ thường được mua bởi 3 chủ thể: các ngân hàng thương mại, các nhà đầu tư tổ chức và các quỹ đầu tư. Nhà đầu tư tư nhân sẽ đầu tư gián tiếp trên thị trường trái phiếu, thông qua việc mua chứng chỉ quỹ đầu tư chuyên đầu tư vào lĩnh vực này.

Khi trái phiếu chính phủ được sử dụng linh hoạt và dễ dàng chuyển hóa thành tiền, lãi suất trái phiếu cũng khá hấp dẫn (lãi suất kỳ hạn 5 năm trên 6%/năm, trong khi VN-Index năm 2015 chỉ tăng 5,7%), dòng tiền từ ngân hàng và nhà đầu tư lớn vào trái phiếu là hệ quả tất yếu.

Cùng với đó, TTCK phái sinh sẽ chính thức mở cửa hoạt động vào năm 2017, với một trong hai hàng hóa đầu tiên là sản phẩm phái sinh trái phiếu chính phủ, sẽ tạo thêm miếng ghép, nâng bước thị trường trái phiếu hoàn thiện hơn.

Dù thị trường trái phiếu vẫn phải đối mặt với nhiều áp lực phía trước như phải đa dạng hóa nhà đầu tư, phải làm sao giảm lãi suất huy động, tăng dần kỳ hạn bình quân của các loại trái phiếu..., nhưng 5.000 tỷ đồng vốn được chuyển nhượng mỗi ngày trên thị trường này kể từ đầu năm đến nay là một kết quả vượt trội, đồng nghĩa với việc thanh khoản trái phiếu đã gấp đôi thanh khoản trên thị trường cổ phiếu (HOSE, HNX, UPCoM).

Về vốn huy động, trong cuộc làm việc với Phó thủ tướng Vương Đình Huệ mới đây, Ủy ban Chứng khoán Nhà nước cho biết, năm 2015, trong tổng lượng vốn huy động qua TTCK là 300.000 tỷ đồng, có đến 250.000 tỷ đồng là huy động qua trái phiếu chính phủ. Như vậy, khối DN trên sàn (1.000 DN) chỉ huy động được có 50.000 tỷ đồng qua TTCK năm 2015.

Do tính chất các thị trường khác nhau, nên mọi sự so sánh đều chỉ mang tính tương đối. Dù vậy, từ thực trạng 2 mảng thị trường và những con số thống kê trên có thể thấy, bức tranh lệch và sẽ ngày càng lệch, nếu thị trường cổ phiếu thiếu các giải pháp mạnh để thúc đẩy sự sôi động, thúc đẩy dòng chảy vốn.

Tường Vi

Theo_Tin Nhanh Chứng Khoán

Lãi suất chuyển biến tích cực  Một số ngân hàng đã rục rịch hạ lãi suất tiền gửi, trong khi lãi suất liên ngân hàng và lãi suất trái phiếu Chính phủ giảm mạnh. Ba yếu tố này có thể làm cho lãi suất cho vay giảm trong thời gian tới Hàng loạt ngân hàng (NH) lớn như Sacombank, Eximbank, ACB, VPBank... vừa giảm lãi suất tiết kiệm từ...

Một số ngân hàng đã rục rịch hạ lãi suất tiền gửi, trong khi lãi suất liên ngân hàng và lãi suất trái phiếu Chính phủ giảm mạnh. Ba yếu tố này có thể làm cho lãi suất cho vay giảm trong thời gian tới Hàng loạt ngân hàng (NH) lớn như Sacombank, Eximbank, ACB, VPBank... vừa giảm lãi suất tiết kiệm từ...

Thực hư tin Campuchia điều binh sĩ tới biên giới với Thái Lan sau vụ đối đầu08:43

Thực hư tin Campuchia điều binh sĩ tới biên giới với Thái Lan sau vụ đối đầu08:43 Vụ dụ dỗ tu tập thành tiên: Công an khai quật nhiều vật phẩm chôn dưới đất01:02

Vụ dụ dỗ tu tập thành tiên: Công an khai quật nhiều vật phẩm chôn dưới đất01:02 Xung đột Nga - Ukraine trước bước ngoặt08:59

Xung đột Nga - Ukraine trước bước ngoặt08:59 Vụ trộm bồn cầu làm bằng 98 kg vàng: nghi phạm ra tay trong 5 phút09:08

Vụ trộm bồn cầu làm bằng 98 kg vàng: nghi phạm ra tay trong 5 phút09:08 Ông Trump khen ông Zelensky dũng cảm, không cam kết hỗ trợ lực lượng châu Âu tại Ukraine08:00

Ông Trump khen ông Zelensky dũng cảm, không cam kết hỗ trợ lực lượng châu Âu tại Ukraine08:00 Phát sốt đoạn phim ông Trump, ông Netanyahu nhâm nhi cocktail ở bãi biển Gaza08:01

Phát sốt đoạn phim ông Trump, ông Netanyahu nhâm nhi cocktail ở bãi biển Gaza08:01 Không chỉ Mỹ, Pháp cũng đàm phán về khoáng sản quan trọng với Ukraine09:14

Không chỉ Mỹ, Pháp cũng đàm phán về khoáng sản quan trọng với Ukraine09:14 Đặc phái viên Mỹ hé lộ điều Nga - Ukraine phải làm để đạt thỏa thuận hòa bình07:56

Đặc phái viên Mỹ hé lộ điều Nga - Ukraine phải làm để đạt thỏa thuận hòa bình07:56 Xe mất thắng lao xuống rãnh ven đường, ít nhất 18 người thiệt mạng tại Thái Lan01:07

Xe mất thắng lao xuống rãnh ven đường, ít nhất 18 người thiệt mạng tại Thái Lan01:07 Đột ngột chuyển sai hướng, ô tô gây tai nạn liên hoàn ở Đắk Lắk00:50

Đột ngột chuyển sai hướng, ô tô gây tai nạn liên hoàn ở Đắk Lắk00:50 Xét xử vụ cháy chung cư làm 56 người chết, bị hại đòi bồi thường hơn 78 tỷ02:12

Xét xử vụ cháy chung cư làm 56 người chết, bị hại đòi bồi thường hơn 78 tỷ02:12Tin đang nóng

Tin mới nhất

Bắt khẩn cấp Giám đốc và Phó Giám đốc Trung tâm đăng kiểm xe cơ giới 29-07D

Sau khi thay Chủ tịch HĐQT, NCB tiếp tục bổ nhiệm mới một loạt nhân sự cấp cao

Tăng trưởng tín dụng tới 21/12 đạt 10,14%

Giá cà phê hôm nay 24/12: Arabica quay đầu tăng, Robusta lừng khừng khi nhà đầu cơ nghỉ lễ Giáng sinh

Giá tiêu hôm nay 24/12: Chưa nhìn thấy đáy đợt suy giảm, giá tiêu Ấn Độ đảo chiều tăng

Chứng khoán 2020: Phiên giao dịch chưa từng có, vượt ngưỡng 1 tỷ USD

Giá Bitcoin hôm nay 24/12: Bitcoin rực cháy giữa biển lửa thị trường

Tỷ giá USD hôm nay 24/12: Tiếp tục suy giảm

Cổ phiếu HDC tăng nóng, Vietinbank Securities muốn thoái toàn bộ vốn

Giá vàng hôm nay 24/12: Vàng đang trend tăng trong bối cảnh USD suy yếu

VietinBank sẽ trả cổ tức 5% trong năm 2020 thay vì kế hoạch sang 2021

Chứng khoán ngày 24/12: Những cổ phiếu nào được khuyến nghị?

Có thể bạn quan tâm

"Ngày cưới" của Hương Tràm và Anh Tú

Nhạc việt

17:44:53 03/03/2025

Cô gái mất liên lạc 1 tuần sau tin nhắn 'vào Đà Nẵng đi khảo sát'

Pháp luật

17:17:39 03/03/2025

Nam thanh niên đánh tới tấp người đàn ông sau va chạm giao thông

Tin nổi bật

17:15:32 03/03/2025

Hôm nay nấu gì: Bữa tối toàn món tốn cơm, nhìn là thèm

Ẩm thực

16:49:34 03/03/2025

Xả ảnh nét căng lễ ăn hỏi của Salim và Hải Long, 2 bó hoa cầm tay bỗng khiến netizen đổ xô xin "in tư"

Netizen

16:42:40 03/03/2025

Người phá hỏng sân khấu Oscars tri ân tượng đài Hollywood, "hoạ mi nước Anh" bất ngờ bị réo tên

Nhạc quốc tế

16:40:08 03/03/2025

Toàn cảnh vụ fan 'Anh trai say hi' mắng nghệ sĩ tới tấp ở rạp chiếu phim

Sao việt

16:34:03 03/03/2025

Vợ Bùi Tiến Dũng bụng bầu vượt mặt nhan sắc vẫn đỉnh của chóp, gia đình sóng gió nhất làng bóng "gương vỡ lại lành"

Sao thể thao

16:16:57 03/03/2025

Chiêm ngưỡng những loài lan độc đáo có hình dáng mặt khỉ

Lạ vui

15:55:11 03/03/2025

Ông Zelensky vẫn muốn làm bạn với ông Trump sau cuộc "đấu khẩu"

Thế giới

15:36:16 03/03/2025

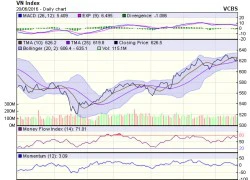

Góc nhìn kỹ thuật phiên 21/6: Đường giá có thể gặp rủi ro điều chỉnh

Góc nhìn kỹ thuật phiên 21/6: Đường giá có thể gặp rủi ro điều chỉnh “Có dấu hiệu kinh doanh theo kiểu đa cấp trong bất động sản”

“Có dấu hiệu kinh doanh theo kiểu đa cấp trong bất động sản”

BIDV: Chứng khoán có động lực mới sau chuyến thăm của Tổng thống Obama

BIDV: Chứng khoán có động lực mới sau chuyến thăm của Tổng thống Obama Jones Lang Lasalle: Thị trường bất động sản năm 2016 sẽ tiếp tục có nhiều hứa

Jones Lang Lasalle: Thị trường bất động sản năm 2016 sẽ tiếp tục có nhiều hứa Thị trường tài chính tiềm ẩn rủi ro

Thị trường tài chính tiềm ẩn rủi ro Đã đến lúc nới lỏng chính sách tiền tệ

Đã đến lúc nới lỏng chính sách tiền tệ Đưa trái phiếu đến với nhà đầu tư đại chúng

Đưa trái phiếu đến với nhà đầu tư đại chúng Tiền tệ ổn định hấp dẫn dòng vốn đầu tư

Tiền tệ ổn định hấp dẫn dòng vốn đầu tư Tình tiết bí ẩn nhất vụ ly hôn che giấu suốt 2 năm của Huy Khánh và Mạc Anh Thư

Tình tiết bí ẩn nhất vụ ly hôn che giấu suốt 2 năm của Huy Khánh và Mạc Anh Thư Đến nhà chồng cũ, tôi bật khóc khi thấy mẹ kế làm điều này với con gái mình

Đến nhà chồng cũ, tôi bật khóc khi thấy mẹ kế làm điều này với con gái mình Bị dọa xóa tên khỏi di chúc, học sinh lớp 10 ăn trộm 2,9 tỷ đồng của gia đình

Bị dọa xóa tên khỏi di chúc, học sinh lớp 10 ăn trộm 2,9 tỷ đồng của gia đình Đỗ Mỹ Linh hiếm khi khoe độ giàu, nhưng chỉ một chi tiết trong bức ảnh này đã lộ rõ mức "chịu chơi" của nàng dâu hào môn

Đỗ Mỹ Linh hiếm khi khoe độ giàu, nhưng chỉ một chi tiết trong bức ảnh này đã lộ rõ mức "chịu chơi" của nàng dâu hào môn Phát hiện mẹ bật điều hòa, giữ thi thể con 6 năm trong chung cư

Phát hiện mẹ bật điều hòa, giữ thi thể con 6 năm trong chung cư Trúc Anh (Mắt Biếc) thừa nhận bị trầm cảm, công khai những hình ảnh gây xót xa khi tăng cân

Trúc Anh (Mắt Biếc) thừa nhận bị trầm cảm, công khai những hình ảnh gây xót xa khi tăng cân Chủ quán trà sữa cốm lên tiếng sau clip liếm cốc khi đóng hàng cho khách

Chủ quán trà sữa cốm lên tiếng sau clip liếm cốc khi đóng hàng cho khách Máy xúc lên dốc thì mất phanh, lật xuống bờ kè khiến 1 người chết

Máy xúc lên dốc thì mất phanh, lật xuống bờ kè khiến 1 người chết Kết quả vụ tranh gia sản Từ Hy Viên: 761 tỷ tiền thừa kế chia đôi, chồng Hàn có cú "lật kèo" gây sốc

Kết quả vụ tranh gia sản Từ Hy Viên: 761 tỷ tiền thừa kế chia đôi, chồng Hàn có cú "lật kèo" gây sốc

Bắc Bling vừa ra mắt đã nhận gạch đá, Hòa Minzy nói gì?

Bắc Bling vừa ra mắt đã nhận gạch đá, Hòa Minzy nói gì? Vợ chồng Huyền thoại Hollywood Gene Hackman đã chết 9 ngày trước khi được phát hiện

Vợ chồng Huyền thoại Hollywood Gene Hackman đã chết 9 ngày trước khi được phát hiện Sao Việt "huyền thoại" đóng MV của Hòa Minzy, cõi mạng dậy sóng vì các phân cảnh đắt giá từng chút một

Sao Việt "huyền thoại" đóng MV của Hòa Minzy, cõi mạng dậy sóng vì các phân cảnh đắt giá từng chút một

Angelababy công khai tình mới vào đúng ngày sinh nhật, nhà trai là nam thần đê tiện bị ghét bỏ nhất showbiz?

Angelababy công khai tình mới vào đúng ngày sinh nhật, nhà trai là nam thần đê tiện bị ghét bỏ nhất showbiz? Thấy có nhiều chim lợn, trường mua vàng mã, mời thầy về cúng!

Thấy có nhiều chim lợn, trường mua vàng mã, mời thầy về cúng! Bắt nghi phạm sát hại người phụ nữ nhặt ve chai

Bắt nghi phạm sát hại người phụ nữ nhặt ve chai