Hơn 24 triệu USD đổ vào chứng khoán Đông Nam Á, cao nhất trong 3 tháng qua

Dòng vốn ETF đã quay trở lại thị trường chứng khoán Đông Nam Á, ghi nhận mức cao nhất trong vòng 3 tháng qua…

Ảnh: Baodautu.

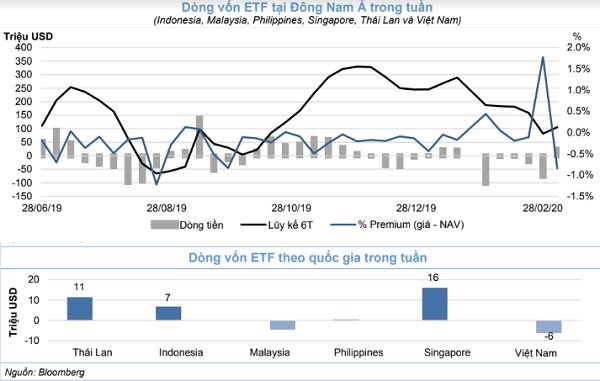

Trong tuần trước (02-06/02), dòng tiền đã quay trở lại thị trường chứng khoán Đông Nam Á, ghi nhận ở mức 24 triệu USD, cao nhất trong 3 tháng vừa qua. Cụ thể, số liệu thống kê của Công ty chứng khoán KIS Việt Nam (KIS) cho thấy áp lực rút vốn khỏi Malaysia đã giảm trong khi Singapore tiếp tục thu hút dòng tiền trong thời gian qua. Bên cạnh đó, dòng vốn đã quay trở lại Indonesia và Thái Lan, lần lượt ghi nhận ở mức 7 triệu USD và 11 triệu USD.

Thị trường chứng khoán Việt Nam bị rút vốn mạnh nhất trong khu vực Đông Nam Á. Nguồn: KIS.

Tuy nhiên, Việt Nam tiếp tục chịu áp lực rút vốn trong tuần qua, ghi nhận ở mức 6 triệu USD. Cụ thể, VanEck Vietnam ETF và X FTSE Vietnam rút ròng lần lượt 2,1 triệu USD và 5,9 triệu USD trong khi VFMVN30 ETF và Premia MSCI Vietnam thu hút 1,6 triệu USD và 0,2 triệu USD.

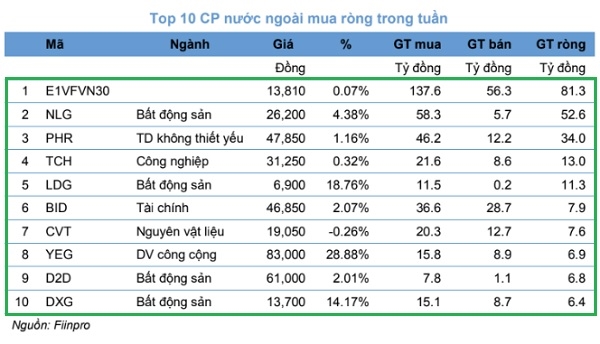

Trên thị trường chứng khoán Việt Nam tuần qua, áp lực bán tiếp tục chiếm ưu thế, giá trị bán ròng ghi nhận ở mức 1.480 tỷ đồng, tăng 34% so với tuần trước đó.

Trong đó, nhóm cổ phiếu Tài chính, Bất động sản và Công nghiệp là 3 lĩnh vực chịu áp lực bán mạnh nhất, giá trị bán ròng ghi nhận lần lượt là 678 tỷ đồng, 245 tỷ đồng và 210 tỷ đồng.

Top 10 cổ phiếu được khối ngoại mua ròng mạnh nhất. Nguồn: KIS, Fiinpro.

Với lĩnh vực Tài chính, áp lực bán tập trung chủ yếu trên SHB, STB và HDB trong khi Bất động sản và Công nghiệp bị chi phối bởi lực bán trên VIC, VHM, VRE và VJC. Bên cạnh đó, lực cầu ngoại tiếp tục giảm trên lĩnh vực Tiêu dùng thiết yếu khi áp lực bán trên MSN vẫn ở mức cao.

Theo Nhipcaudautu.vn

Dòng vốn toàn cầu đang trở lại với cổ phiếu?

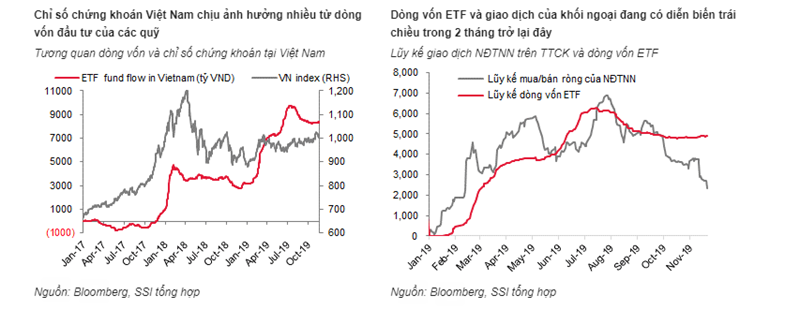

Dòng vốn ETF và giao dịch khối ngoại tại thị trường Việt Nam đang có diễn biến trái chiều trong 2 tháng trở lại đây.

Video đang HOT

Cổ phiếu nổi lên là kênh đầu tư có tiềm năng trong các kênh đầu tư truyền thống. Nguồn: internet

Trong 2 tháng trở lại đây, dòng vốn đầu tư vào quỹ ETF ra vào đan xen

Nhìn lại quá khứ, các đợt tăng mạnh của thị trường chứng khoán Việt Nam đều được hỗ trợ bởi dòng vốn từ các quỹ ETF. Mối tương quan này mờ nhạt hơn trong tháng 6 và 7 khi các quỹ ETF ghi nhận dòng tiền chảy vào nhưng Vn-Index lại không có nhiều khởi sắc. Thời gian này xu hướng dòng vốn trên toàn cầu chưa thực sự tích cực với cổ phiếu. Chiến tranh thương mại căng thẳng trở lại trong tháng 8 đã khiến giới đầu tư ngay lập tức chuyển hướng phòng thủ.

Trong 2 tháng trở lại đây, dòng vốn đầu tư vào quỹ ETF ra vào đan xen nhưng dòng tiền trở lại vẫn có phần nhỉnh hơn. Tuy nhiên, nhà đầu tư nước ngoài (NĐTNN) lại bán ròng khá lớn trên cả 3 sàn (1.583 tỷ đồng trong tháng 10 và 950 tỷ đồng từ đầu tháng 11). Đây phần nhiều là hoạt động tái cơ cấu của các quỹ đầu tư chủ động, từ đó tạo sức ép lên thị trường.

Với những diễn biến mới của dòng vốn toàn cầu trong thời gian gần đây và với giả định không có những biến động bất ngờ (như đổ vỡ của đàm phán thương mại Mỹ - Trung, dòng vốn nước ngoài, trong đó có dòng vốn ETF được hy vọng sẽ tích cực hơn) từ đó sẽ tạo sự nâng đỡ cho chỉ số trong giai đoạn cuối 2019, đầu 2020.

Cổ phiếu nhóm bất động sản và ngân hàng được khối ngoại quan tâm

Thị trường tiếp tục giảm sâu trong phiên giao dịch ngày 3/12 trước áp lực đến từ nhiều cổ phiếu trụ cột. Chốt phiên, VN-Index giảm 5,88 điểm (-0,61%) xuống còn 953,43 điểm. HNX-Index vẫn tăng 0,17 điểm (0,17%) lên 101,07 điểm.

Khối ngoại tiếp tục giao dịch tiêu cực ở sàn HoSE trong khi mua ròng trên hai sàn HNX và UPCoM. Tính chung toàn thị trường, khối ngoại mua vào 23,6 triệu cổ phiếu, trị giá 759 tỷ đồng, trong khi bán ra 29,3 triệu cổ phiếu, trị giá 986 tỷ đồng. Tổng khối lượng bán ròng đạt 5,6 triệu cổ phiếu, tương ứng giá trị bán ròng là 227 tỷ đồng.

Ở sàn HoSE, khối ngoại đẩy mạnh bán ròng 232,5 tỷ đồng, tương ứng khối lượng bán ròng là 5,2 triệu cổ phiếu. HPG vẫn được khối ngoại mua ròng mạnh nhất với giá trị đạt hơn 35 tỷ đồng.

Tại sàn HNX, khối ngoại mua ròng trở lại hơn 211 triệu đồng, tương ứng khối lượng bán ròng là 109.775 cổ phiếu. Trong đó, HUT bị bán ròng mạnh nhất với 450 triệu đồng.

Tín hiệu đảo chiều của dòng vốn

Sau khi hút vốn mạnh trong năm 2017, các quỹ đầu tư cổ phiếu vẫn giữ chân được dòng vốn trong gần hết năm 2018. Tuy vậy, sức ép của lần tăng lãi suất thứ 4 trong tháng 12/2018 đã khởi đầu cho sự dịch chuyển dòng vốn từ cổ phiếu sang trái phiếu.

Trong 11 tháng kể từ tháng 12/2018 đến tháng 10/2019, đã có 277 tỷ USD rút khỏi các quỹ đầu tư cổ phiếu trên toàn cầu. Đây là đợt rút vốn mạnh nhất và kéo dài nhất của cổ phiếu trong vòng 4 năm trở lại đây. Cùng thời gian này, các quỹ đầu tư trái phiếu có dòng tiền trở lại khoảng 372 tỷ USD.

Triển vọng tăng trưởng kinh tế toàn cầu ảm đạm cùng với sự leo thang xung đột thương mại Mỹ - Trung Quốc đã làm suy yếu tâm lý nhà đầu tư. E ngại rủi ro, dòng tiền tìm đến các kênh trú ẩn an toàn là trái phiếu, vàng và đồng tiền phòng vệ, trực tiếp khiến giá các loại tài sản này tăng mạnh. Chỉ trong 3 tháng 6, 7 và 8, giá vàng đã tăng trên 20%. Lợi tức trái phiếu chính phủ Mỹ giảm sâu và cũng chạm đáy vào cuối tháng 8.

Để ứng phó với sự giảm tốc của nền kinh tế Mỹ do cuộc chiến thương mại gây ra, FED đã chuyển hướng chính sách tiền tệ từ thắt chặt sang nới lỏng với 3 lần hạ lãi suất từ tháng 7.

Sau mỗi lần FED giảm lãi suất, các quỹ đầu tư cổ phiếu đều ghi nhận có dòng tiền xuất hiện. Tuy nhiên, phải đến lần giảm thứ 3 vào cuối tháng 10, dòng vốn vào cổ phiếu mới ghi nhận dương 3 tuần liên tiếp. Các quỹ cổ phiếu ở cả thị trường mới nổi và phát triển đều ghi nhận dòng tiền. Trong đó nhiều nhất là các quỹ đầu tư toàn cầu và dưới dạng quỹ ETF.

Khảo sát mới nhất ngày 12/11/2019 của Bank of America Merrill Lynch cho thấy những thay đổi tích cực trong triển vọng tăng trưởng kinh tế và thay đổi định hướng phân bổ tài sản. Có 43% nhà quản lý quỹ kỳ vọng tăng trưởng kinh tế sẽ cải thiện trong vòng 12 tháng tới. Mức dự báo là sẽ tăng 6% so với mức 37% tại khảo sát tháng 10 và là mức tăng tỷ trọng mạnh nhất theo tháng kể từ 1994 đến nay. Và có 52% trong số đó tin tưởng rằng cổ phiếu sẽ là kênh đầu tư hiệu quả nhất trong năm 2020.

Các chỉ số chứng khoán S&P 500 và Dow Jones tăng 23,4% và 19,1% kể từ đầu 2019 đến nay nhờ đảo chiều chính sách từ thắt chặt sang nới lỏng của FED và các chỉ số kinh tế vẫn khá vững vàng của Mỹ.

Các chỉ số đo lường xác suất khủng hoảng của nền kinh tế Mỹ đều giảm trong đợt công bố mới nhất. Với các tín hiệu từ kinh tế, chính sách tiền tệ và khảo sát các nhà đầu tư, thời điểm hiện tại có thể là lúc giới đầu tư nhận thấy có thể sẽ bỏ lỡ cơ hội đầu tư cổ phiếu và cần phải thay đổi chiến lược phân bổ tài sản.

Làn sóng nới lỏng tiền tệ lan rộng là nguyên nhân chính khiến dòng vốn đảo chiều

Nền kinh tế Trung Quốc tiếp tục giảm tốc bất chấp các nỗ lực chống đỡ của Chính phủ. Ngân hàng trung ương Trung Quốc - PBoC giảm tỷ lệ dự trữ bắt buộc liên tục 6 lần từ tháng 4/2018 đồng thời thay đổi cơ chế để tăng hiệu lực điều hành lãi suất, bơm mạnh tiền qua công cụ cho vay trung hạn (MLF) và giảm lãi suất MLF. Bên cạnh nới lỏng tiền tệ, Trung Quốc cũng đẩy mạnh chi tiêu công, giảm thuế, phát hành trái phiếu địa phương.

Mặc dù đánh đổi lạm phát và rủi ro của hệ thống tín dụng để kích thích tăng trưởng, nguy cơ suy thoái kinh tế của Trung Quốc vẫn ngày càng rõ ràng hơn.

Tăng trưởng GDP giảm liên tiếp 5 quý và Qúy III/2019 rơi xuống 6% yoy, mức thấp nhất trong gần 3 thập kỷ, thấp hơn mục tiêu tăng trưởng 6% - 6,5% trong năm 2019. Các dấu hiệu đã rõ đến mức Chính phủ Trung Quốc cũng không thể che giấu.

Báo cáo của Viện Tài chính và Phát triển Quốc gia Trung Quốc đưa ra dự báo tăng trưởng GDP 2020 của nước này chỉ là 5,8%.

Tăng trưởng kinh tế toàn cầu chậm lại cùng với chiến tranh thương mại đã khiến ngành sản xuất của tất cả các nước suy giảm.

Chỉ số PMI của Mỹ, Anh, Đức, Nhật... đã giảm liên tục và hiện đều ở mức dưới 50. Chính sách tiền tệ nới lỏng tiếp tục được duy trì với mức lãi suất -0,1% tại Nhật, 0% tại EU, 0,75% tại Anh và 1,5-1,75% tại Mỹ.

Làn sóng nới lỏng tiền tệ lan rộng với tổng cộng 139 đợt giảm lãi suất của các ngân hàng trung ương (NHTW) từ đầu năm đến nay, trong đó có một số NHTW giảm tới 3 - 4 lần. Lãi suất tại một số quốc gia như Hàn Quốc, Thái Lan đang ở mức thấp kỷ lục trong lịch sử.

Chương trình nới lỏng định lượng (QE) kéo dài giai đoạn 2008 - 2017 đã mở rộng bảng cân đối kế toán của FED tới 4.500 tỷ USD (tuy có thu hẹp sau đó nhưng chỉ giảm bớt khoảng 390 tỷ USD). QE cũng được ECB duy trì từ 2015 đến 2018 và vừa tuyên bố tái khởi động lại trong tháng 11/2019.

Một lượng lớn trái phiếu chính phủ được các NHTW mua lại để tăng lượng cung tiền ra thị trường. Trong khi đó, rủi ro gia tăng khiến các nhà đầu tư tìm đến trái phiếu chính phủ (TPCP) nhiều hơn và khiến cho lợi tức TPCP giảm rất sâu trong năm 2019 và đang ở vùng thấp nhất lịch sử. Dư địa tăng giá của TPCP vì vậy đã giảm đi đáng kể. Do đã tăng giá mạnh và không gian nới lỏng tiền tệ của các NHTW lớn không còn nhiều, thị trường đã bắt đầu nói đến nỗi lo bong bóng trên thị trường trái phiếu.

Thị trường ngoại hối đang chịu áp lực từ quá nhiều biến động khó lường của chiến tranh thương mại, Brexit, các diễn biến địa chính trị...

Trong bối cảnh đó, cổ phiếu nổi lên là kênh đầu tư có tiềm năng trong các kênh đầu tư truyền thống. Nới lỏng tiền tệ khiến lượng vốn giá rẻ tràn ngập, chi phí vốn thấp làm tăng mức chấp nhận rủi ro của các nhà đầu tư khi cân nhắc chiến lược phân bổ tài sản.

Vẫn phải thận trọng với rủi ro dòng vốn đảo chiều trở lại

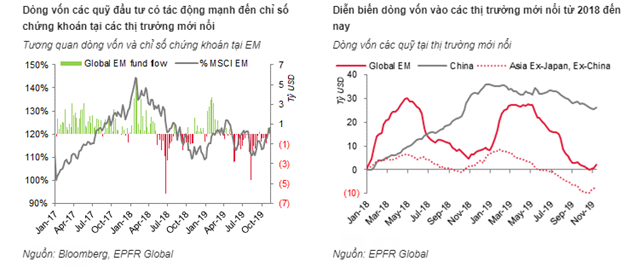

Cổ phiếu ở các thị trường mới nổi có mối liên hệ rõ ràng hơn với dòng vốn của các quỹ đầu tư so với các thị trường phát triển. Chỉ số MSCI Emerging market đã có lúc tăng tới hơn 4% trong 3 tuần vừa qua, khi có khoảng 5,2 tỷ USD chảy vào cổ phiếu của các thị trường mới nổi và trong bối cảnh căng thẳng thương mại tạm lắng.

Niềm tin vào các nỗ lực trong cải thiện quan hệ thương mại với Trung Quốc trước kỳ bầu cử 2020 của Mỹ và thời kỳ vốn rẻ tràn lan trên toàn cầu đã thúc đẩy các nhà đầu tư quay trở lại với cổ phiếu. Tuy nhiên, dòng vốn tăng thêm 4 tuần vừa qua ở EM tập trung nhiều vào các quỹ đầu tư toàn cầu và phần nhiều đổ vào thông qua các ETF nên dòng vốn vào nhanh nhưng cũng có thể ra nhanh.

Chiến tranh thương mại vẫn là rủi ro lớn nhất có thể làm đảo chiều dòng vốn. Kể từ tuyên bố áp thuế lần đầu tiên lên 50 tỷ hàng hóa Trung Quốc của Mỹ vào ngày 15/6/2018, dòng vốn của các quỹ cổ phiếu ở thị trường mới nổi (ngoại trừ Trung Quốc) đã có đợt rút mạnh kéo dài 6 tháng liền và đảo chiều trong 5 tháng đình chiến sau đó.

Lần đình chiến thứ hai kéo dài đúng 1 tháng (7/2019) cũng khiến dòng outflow chững lại. Giai đoạn hiện tại có thể coi là lần đình chiến thứ 3 và diễn biến dòng vốn cũng rất tương thích. Bởi vậy, bất kỳ tín hiệu tiêu cực từ cuộc chiến thương mại Mỹ - Trung cũng có thể tác động mạnh đến xu hướng vốn vào các thị trường mới nổi.

Riêng với Trung Quốc, dòng vốn đầu tư trở về nước để hỗ trợ nền kinh tế từ nửa cuối 2018 đã bắt đầu suy giảm. Có vẻ như các nguồn vốn đầu tư mà Bắc Kinh có thể chi phối đã chạm giới hạn trong khi những diễn biến ảm đạm của kinh tế trong nước đã khiến dòng vốn rời bỏ Trung Quốc gia tăng. Theo dữ liệu của EPFR, dòng tiền rời khỏi các quỹ đầu tư cổ phiếu của Trung Quốc là xấp xỉ 10 tỷ USD.

Theo Nguyễn Đức Hùng Linh/reatimes.vn

Con trai bầu Hiển thu lãi ngay hơn 200 tỷ đồng sau 1 tháng đầu tư  Sau khi chi ra 233 tỷ đồng để gom 36 triệu cổ phiếu SHB hồi cuối tháng 11, đến nay, con trai bầu Hiển đã lãi khoảng 200 tỷ đồng. Trên thị trường chứng khoán, giá cổ phiếu SHB liên tiếp có những phiên tăng mạnh từ hồi cuối tháng 2, hiện giao dịch quanh mức 12.500 đồng/cp. Trong vòng 2 tuần qua,...

Sau khi chi ra 233 tỷ đồng để gom 36 triệu cổ phiếu SHB hồi cuối tháng 11, đến nay, con trai bầu Hiển đã lãi khoảng 200 tỷ đồng. Trên thị trường chứng khoán, giá cổ phiếu SHB liên tiếp có những phiên tăng mạnh từ hồi cuối tháng 2, hiện giao dịch quanh mức 12.500 đồng/cp. Trong vòng 2 tuần qua,...

Xử lý bãi giữ xe máy 'chặt chém' 100.000 đồng sau xem diễu binh09:49

Xử lý bãi giữ xe máy 'chặt chém' 100.000 đồng sau xem diễu binh09:49 Những nguyên nhân chính khiến drone mất kiểm soát, rơi rụng khi bay trình diễn06:02

Những nguyên nhân chính khiến drone mất kiểm soát, rơi rụng khi bay trình diễn06:02 Xem xét kỷ luật sinh viên có thái độ không phù hợp với các cựu chiến binh tại Lễ kỷ niệm 30-410:34

Xem xét kỷ luật sinh viên có thái độ không phù hợp với các cựu chiến binh tại Lễ kỷ niệm 30-410:34 Điều gì khiến con gái 55 tuổi cõng mẹ 100 tuổi đi xem diễu binh 30.4?09:05

Điều gì khiến con gái 55 tuổi cõng mẹ 100 tuổi đi xem diễu binh 30.4?09:05 Người phụ nữ đi xe máy vượt đèn đỏ ngay trước mặt CSGT, lập tức bị tuýt còi01:06

Người phụ nữ đi xe máy vượt đèn đỏ ngay trước mặt CSGT, lập tức bị tuýt còi01:06 Clip lốc xoáy kéo dài 10 phút làm tốc mái, sập 24 căn nhà01:11

Clip lốc xoáy kéo dài 10 phút làm tốc mái, sập 24 căn nhà01:11 Tìm kiếm 2 em nhỏ ở Đồng Nai nghi đạp xe tới TPHCM xem diễu binh00:19

Tìm kiếm 2 em nhỏ ở Đồng Nai nghi đạp xe tới TPHCM xem diễu binh00:19 Nghe lại bản tin chiến thắng 30/4/197509:15

Nghe lại bản tin chiến thắng 30/4/197509:15 Tổng thống Trump đến Rome dự tang lễ Giáo hoàng Francis09:43

Tổng thống Trump đến Rome dự tang lễ Giáo hoàng Francis09:43 Iran công bố nguyên nhân vụ cháy nổ thảm khốc ở cảng01:49

Iran công bố nguyên nhân vụ cháy nổ thảm khốc ở cảng01:49 Nhà Trắng có thêm sắc lệnh hành pháp08:04

Nhà Trắng có thêm sắc lệnh hành pháp08:04Tin đang nóng

Tin mới nhất

Bắt khẩn cấp Giám đốc và Phó Giám đốc Trung tâm đăng kiểm xe cơ giới 29-07D

Sau khi thay Chủ tịch HĐQT, NCB tiếp tục bổ nhiệm mới một loạt nhân sự cấp cao

Tăng trưởng tín dụng tới 21/12 đạt 10,14%

Giá cà phê hôm nay 24/12: Arabica quay đầu tăng, Robusta lừng khừng khi nhà đầu cơ nghỉ lễ Giáng sinh

Giá tiêu hôm nay 24/12: Chưa nhìn thấy đáy đợt suy giảm, giá tiêu Ấn Độ đảo chiều tăng

Chứng khoán 2020: Phiên giao dịch chưa từng có, vượt ngưỡng 1 tỷ USD

Giá Bitcoin hôm nay 24/12: Bitcoin rực cháy giữa biển lửa thị trường

Tỷ giá USD hôm nay 24/12: Tiếp tục suy giảm

Cổ phiếu HDC tăng nóng, Vietinbank Securities muốn thoái toàn bộ vốn

Giá vàng hôm nay 24/12: Vàng đang trend tăng trong bối cảnh USD suy yếu

VietinBank sẽ trả cổ tức 5% trong năm 2020 thay vì kế hoạch sang 2021

Chứng khoán ngày 24/12: Những cổ phiếu nào được khuyến nghị?

Có thể bạn quan tâm

Sao nam nghèo nhất Trung Quốc trẻ mãi không già sau 30 năm, tài năng xuất chúng nhưng chẳng thèm kiếm tiền

Hậu trường phim

23:52:42 03/05/2025

Bài học quá đời từ Lật Mặt 8: Đời cha ăn mặn, đời con không nhất thiết khát nước!

Phim việt

23:35:04 03/05/2025

Daesung khẳng định fan Việt "out trình" trong đêm concert tại Việt Nam, loạt hit BIGBANG vang lên bùng nổ nhưng vẫn còn điều gây tiếc nuối!

Nhạc quốc tế

23:26:38 03/05/2025

Cuộc đời nữ NSND nổi tiếng cả nước: 50 tuổi vẫn trẻ đẹp, chưa lấy chồng dù nhiều người theo đuổi

Sao việt

23:20:21 03/05/2025

Lý do chớ bỏ lỡ 'Mật danh: Kế toán 2': Màn trở lại đỉnh cao của cặp anh em giang hồ Ben Affleck - Jon Bernthal?

Phim âu mỹ

23:04:33 03/05/2025

Chiếm đoạt gần 500 triệu đồng bằng thủ đoạn làm hồ sơ du học Hàn Quốc

Pháp luật

22:54:38 03/05/2025

Lần hiếm hoi ca nương Kiều Anh xuất hiện cùng chồng đại gia trên sóng VTV

Tv show

22:49:42 03/05/2025

Israel kiểm soát cháy rừng sau tình trạng khẩn cấp

Thế giới

22:38:26 03/05/2025

Hình ảnh mặt mộc của Winter (aespa) gây tranh cãi

Sao châu á

22:29:01 03/05/2025

Kha Ly tái xuất sau khi sinh, cùng chồng góp giọng trong dự án đặc biệt

Nhạc việt

21:59:53 03/05/2025

8,195 triệu tỷ đồng vốn vay đã ký trước Covid-19

8,195 triệu tỷ đồng vốn vay đã ký trước Covid-19 Thay máu cổ đông, nhân sự, Công ty cổ phần In sách giáo khoa Hòa Phát (HTP) sắp tăng vốn 55 lần

Thay máu cổ đông, nhân sự, Công ty cổ phần In sách giáo khoa Hòa Phát (HTP) sắp tăng vốn 55 lần

Nhóm ngân hàng chứng tỏ sức mạnh, bệ đỡ khối tài sản 150 tỷ USD

Nhóm ngân hàng chứng tỏ sức mạnh, bệ đỡ khối tài sản 150 tỷ USD Cổ phiếu SHB của bầu Hiển liên tiếp tăng trần

Cổ phiếu SHB của bầu Hiển liên tiếp tăng trần Sau tỷ phú Vượng, tỷ phú Dương sẽ gia nhập thị trường xe máy

Sau tỷ phú Vượng, tỷ phú Dương sẽ gia nhập thị trường xe máy Mặc cho nhóm ngân hàng đỏ lửa, cổ phiếu SHB của bầu Hiển vẫn tăng gần 39%

Mặc cho nhóm ngân hàng đỏ lửa, cổ phiếu SHB của bầu Hiển vẫn tăng gần 39% Cổ phiếu SHB tăng trần giữa tâm bão SARS-CoV-2

Cổ phiếu SHB tăng trần giữa tâm bão SARS-CoV-2 SHB hoàn tất phát hành hơn 250 triệu cổ phiếu trả cổ tức năm 2017 và 2018

SHB hoàn tất phát hành hơn 250 triệu cổ phiếu trả cổ tức năm 2017 và 2018 MBS: "Thời điểm rủi ro nhất đã dần đi qua, cơ hội mua cổ phiếu tiềm năng xuất hiện trong các nhịp điều chỉnh"

MBS: "Thời điểm rủi ro nhất đã dần đi qua, cơ hội mua cổ phiếu tiềm năng xuất hiện trong các nhịp điều chỉnh" Cơ cấu ETFs quý 1: Để ngỏ khả năng loại ROS khỏi danh mục FTSE Vietnam ETF

Cơ cấu ETFs quý 1: Để ngỏ khả năng loại ROS khỏi danh mục FTSE Vietnam ETF Cổ phiếu chìm sâu dưới mệnh giá, ngân hàng khó huy động vốn trên sàn chứng khoán

Cổ phiếu chìm sâu dưới mệnh giá, ngân hàng khó huy động vốn trên sàn chứng khoán Dòng vốn ngoại tiếp tục đổ vào Đông Nam Á, Việt Nam liên tiếp hút hàng triệu USD

Dòng vốn ngoại tiếp tục đổ vào Đông Nam Á, Việt Nam liên tiếp hút hàng triệu USD Làm lớn thị trường chứng khoán, việc của năm 2020

Làm lớn thị trường chứng khoán, việc của năm 2020 Giới siêu giàu thế giới xây hầm bí mật để tích trữ vàng thỏi

Giới siêu giàu thế giới xây hầm bí mật để tích trữ vàng thỏi Cha xử kẻ hại con: Rõ nguyên nhân TNGT, huỷ quyết định cũ, vợ kể việc làm ám ảnh

Cha xử kẻ hại con: Rõ nguyên nhân TNGT, huỷ quyết định cũ, vợ kể việc làm ám ảnh Hoa hậu Phương Lê mang thai lần 4 ở tuổi U50, là con chung đầu tiên với NSƯT Vũ Luân

Hoa hậu Phương Lê mang thai lần 4 ở tuổi U50, là con chung đầu tiên với NSƯT Vũ Luân Hé lộ cách cung nữ thỏa nhu cầu "sinh lý", nhiều điều khó tin nhưng có thật

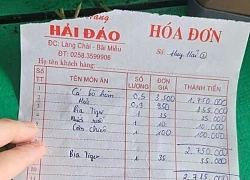

Hé lộ cách cung nữ thỏa nhu cầu "sinh lý", nhiều điều khó tin nhưng có thật Mạng xã hội lại dậy sóng với hoá đơn thể hiện "cá bò hòm 3,5 triệu đồng/kg" ở Nha Trang

Mạng xã hội lại dậy sóng với hoá đơn thể hiện "cá bò hòm 3,5 triệu đồng/kg" ở Nha Trang Vụ 3 thi thể trong căn nhà ở Nha Trang: Nỗi đau đớn, tiếc thương ngập tràn xóm nhỏ

Vụ 3 thi thể trong căn nhà ở Nha Trang: Nỗi đau đớn, tiếc thương ngập tràn xóm nhỏ Cựu chiến binh từng bị hành xử vô lễ được nhóm SV giúp đỡ, 1 trường ĐH lên tiếng

Cựu chiến binh từng bị hành xử vô lễ được nhóm SV giúp đỡ, 1 trường ĐH lên tiếng Tình cảnh túng thiếu của con gái ngôi sao võ thuật Thành Long

Tình cảnh túng thiếu của con gái ngôi sao võ thuật Thành Long Nam chính Thám Tử Kiên: Được gọi là Huỳnh Tông Trạch Việt Nam, nhìn lại ảnh cũ 20 năm trước suýt không nhận ra

Nam chính Thám Tử Kiên: Được gọi là Huỳnh Tông Trạch Việt Nam, nhìn lại ảnh cũ 20 năm trước suýt không nhận ra

Vụ bắn tài xế ở Vĩnh Long: clip hiện trường TX có dấu hiệu vi phạm, xử lý cán bộ

Vụ bắn tài xế ở Vĩnh Long: clip hiện trường TX có dấu hiệu vi phạm, xử lý cán bộ Bản hit 3 tỷ lượt xem, nhạc sĩ Nguyễn Văn Chung kiếm được bao nhiêu tiền?

Bản hit 3 tỷ lượt xem, nhạc sĩ Nguyễn Văn Chung kiếm được bao nhiêu tiền?

QN Thanh Hiếu Đặc nhiệm 2K5 'dọn sạch' quá khứ sau clip tặng hoa 17M view là ai?

QN Thanh Hiếu Đặc nhiệm 2K5 'dọn sạch' quá khứ sau clip tặng hoa 17M view là ai?

VKSND Tối cao: Tài xế xe tải có lỗi trong cái chết của bé gái ở Vĩnh Long

VKSND Tối cao: Tài xế xe tải có lỗi trong cái chết của bé gái ở Vĩnh Long Diễn biến toàn bộ vụ tai nạn làm bé gái tử vong đến việc người cha nổ súng bắn tài xế

Diễn biến toàn bộ vụ tai nạn làm bé gái tử vong đến việc người cha nổ súng bắn tài xế 7 tháng đi khiếu nại của người cha vụ nữ sinh tử vong bị VKSND tỉnh bác đơn

7 tháng đi khiếu nại của người cha vụ nữ sinh tử vong bị VKSND tỉnh bác đơn