Hãng kem Merino sắp sáp nhập vào công ty mẹ

Thay vì hoạt động độc lập với mô hình công ty mẹ – con, Kido Foods – chủ sở hữu thương hiệu kem Merino sẽ sáp nhập vào công ty mẹ Kido Group để hoạt động dưới 1 mô hình quản trị.

Kế hoạch sáp nhập nói trên dự kiến được lãnh đạo Công ty CP Thực phẩm Đông lạnh KIDO (Kido Foods) và Công ty CP Tập đoàn Kido (Kido Group) trình cổ đông thông qua trong cuộc họp cổ đông sắp tới.

Theo đó, Kido Group sẽ phát hành hơn 23 triệu cổ phần để hoán đổi 17,76 triệu cổ phần, tương ứng 32,69% cổ phần của Kido Foods đang lưu hành (không bao gồm phần do Kido Group sở hữu với tư cách cổ đông lớn). Tỷ lệ hoán đổi là 1 cổ phiếu KDF nhận 1,3 cổ phiếu KDC.

Tại ngày chốt danh sách cổ đông thực hiện hoán đổi, toàn bộ 17,7 triệu cổ phần của Kido Foods sẽ thuộc sở hữu duy nhất của Kido Group và cổ phiếu ông chủ hãng kem Merino sẽ bị hủy đăng ký giao dịch trên sàn HNX và VSD.

Kido Foods sẽ được chuyển từ công ty cổ phần sang công ty TNHH MTV do Kido Group sở hữu 100% vốn.

Cổ phiếu ông chủ hãng kem Merino sẽ bị hủy giao dịch sau khi sáp nhập vào công ty mẹ Kido Group. Ảnh minh họa: FD.

Trước đó, tổ chức thẩm định giá đã đề xuất tỷ lệ hóan đổi là 1:1,2 thay vì 1:1,3 như đề xuất của ban lãnh đạo Kido. Lý giải tỷ lệ chênh lệch này, lãnh đạo công ty cho biết muốn trả thêm cho cổ đông hiện hữu của Kido Foods một khoản thặng dư tăng thêm 8,3% cho việc nắm giữ cổ phiếu Kido Group sẽ bị pha loãng sau khi hoàn tất sáp nhập.

Video đang HOT

Về lý do sáp nhập, lãnh đạo công ty cho biết, năm 2017, Kido Group đã chuyển nhượng cổ phiếu của mình tại hãng kem nói trên cho các nhà đầu tư bên ngoài để giảm tỷ lệ sở hữu còn 65%. Việc đại chúng hóa công ty nhằm mục đích đa dạng cơ cấu cổ đông, và thu hút nhà đầu tư chiến lược và dòng tiền trong, ngoài nước.

Tuy nhiên, sau 3 năm hoạt động dưới loại hình công ty cổ phần và đăng ký giao dịch trên sàn HNX, mục tiêu này vẫn chưa đạt kỳ vọng của ban lãnh đạo và cổ đông.

Trong khi đó, cổ phiếu KDF giao dịch trên sàn UPCoM với thanh khoản khá thấp (bình quân 6.028 cổ phiếu/phiên), nhiều phiên không có mua bán. Cổ phiếu này cũng không thu hút được sự quan tâm của nhà đầu tư và chưa phản ánh đúng vị thế của doanh nghiệp hàng đầu trong ngành thực phẩm đông lạnh.

Bên cạnh đó, với tỷ lệ sở hữu 65%, Kido Group không thể tập trung toàn lực để hỗ trợ hãng sản xuất kem này tận dụng triệt để các lợi thế về tài chính, chiến lược.

“Vì vậy, việc sáp nhập 2 công ty này vào nhau là hoàn toàn cần thiết”, lãnh đạo 2 bên khẳng định.

Ban lãnh đạo công ty cũng cho biết, việc sáp nhập nói trên sẽ giúp công ty giảm chi phí tài chính và rủi ro thanh khoản nhờ vào tập trung nguồn và điều phối vốn giữa các công ty trong hệ thống tập đoàn. Đồng thời, tăng khả năng huy động vốn, tạo ra nguồn thặng dư vốn và chi phí sử dụng vốn thấp hơn.

Theo kế hoạch, sau sáp nhập Kido Group dự kiến doanh thu hợp nhất năm nay sẽ đạt 8.000 tỷ và lợi nhuận sau thuế đạt 253 tỷ đồng. Hai chỉ tiêu này trong năm 2021 sẽ tăng lên lần lượt đạt 10.800 tỷ doanh thu và 607 tỷ lợi nhuận sau thuế.

Lộ trình sáp nhập được lãnh đạo doanh nghiệp vạch ra dự kiến bắt đầu từ tháng 6 và hoàn tất các thủ tục cuối cùng vào tháng 10 năm nay.

Trên thị trường chứng khoán, thông tin sáp nhập này đã tác động mạnh đến cổ phiếu của cả 2 công ty.

Trong đó, cổ phiếu KDC đã tăng một mạch từ vùng giá 14.000 đồng lên gấp đôi, hiện ở mức 29.250 đồng/cổ phiếu (cuối ngày 25/5), thanh khoản cổ phiếu tăng gấp 2-3 lần trước đó.

Tương tự, cổ phiếu KDF hiện cũng có giá 34.000 đồng, tăng hơn 50% so với trước thời điểm công bố sáp nhập, thanh khoản mỗi phiên cũng tăng gấp nhiều lần.

Kido Foods chính là doanh nghiệp sản xuất và bán lẻ kem lớn nhất trong nước với hơn 41% thị phần. Thông qua hàng loạt thương hiệu kem nổi tiếng như Merino, Celano… hãng đều đặn thu về trên 1.000 tỷ doanh thu và hơn 100 tỷ lợi nhuận mỗi năm.

KDF: Trình kế hoạch sáp nhập vào KDC, tỷ lệ 1:1,3

Theo tài liệu ĐHĐCĐ, CTCP Thực phẩm Đông lạnh KIDO - KIDO Foods (KDF) sẽ trình phương án sáp nhập vào Tập đoàn KIDO (KDC). Nguyên nhân là sau khi đại chúng hoá KDF, nhằm đa dạng hoá cơ cấu cổ đông, thu hút nhà đầu tư chiến lược và dòng tiền đầu tư trong và ngoài nước nhưng vẫn chưa đạt được kỳ vọng của cổ đông.

Cụ thể, cổ phiếu KDF đăng ký giao dịch trên thị trường UPCoM vào năm 2017 nhưng thanh khoản thấp, chưa thu hút được sự quan tâm của nhà đầu tư, chưa phản ánh đúng vị thế doanh nghiệp.

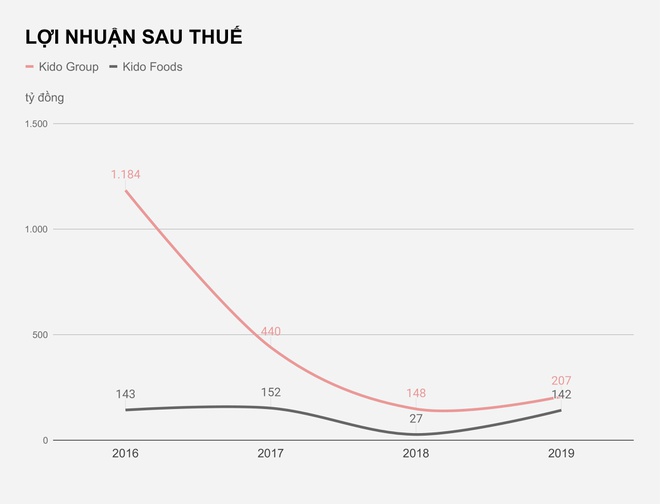

Còn về hoạt động kinh doanh, giai đoạn 2017-2019, KDF dù tiếp tục duy trì vị thế dẫn đầu ngành kem với thị phần tăng từ 38,1% (năm 2016) lên 41,4% (năm 2019), nhưng kết quả kinh doanh có nhiều biến động mạnh do phụ thuộc vào bối cảnh chung thị trường. Chẳng hạn, năm 2018, lợi nhuận của KDF chỉ đạt 27,4 tỷ đồng.

Năm 2020, những diễn biến bất lợi và khó lường do dịch bệnh bùng phát và lan rộng trên thế giới từ đầu năm đến nay đã gây ảnh hưởng không nhỏ đến hành vi và thói quen tiêu dùng đối với các sản phẩm trong ngành hàng lạnh của doanh nghiệp, ảnh hưởng trực tiếp đến kết quả hoạt động kinh doanh năm 2020.

Hiện cơ cấu cổ đông KDF có cổ đông lớn nhất là KDC năm 65% vốn. Theo HĐQT KDC, với cơ cấu cổ đông độc lập giữa hai công ty, KDC không thể tập trung toàn lực để hỗ trợ KDF cũng như giúp KDF tận dụng triệt để các lợi thế về tài chính, quản trị và chiến lược của tập đoàn mẹ. Do đó, HĐQT xác định, việc sáp nhập Kido Foods vào Kido là hoàn toàn cần thiết.

Theo phương án sáp nhập, KDC sẽ phát hành thêm 23 triệu cổ phần để hoán đổi 17,76 triệu cổ phiếu KDF, tương ứng 32,79% tổng số cổ phần đang lưu hành của KDF, tỷ lệ hoán đổi 1:1,3 (1 cổ phiếu KDF sẽ đổi được 1,3 cổ phiếu KDC).

Theo HĐQT KDC, theo tỷ lệ hoán đổi đề xuất từ tổ chức thẩm định là 1:1,2, nhưng KDC mong muốn trả thêm cho cổ đông KDF một khoản thặng dư là 8,3% cho việc nắm giữ cổ phiếu KDC sau khi hoàn tất sáp nhập.

Ngoài ra, với quy mô vốn điều lệ của kDC hiện nay là 2.556 tỷ đồng, gấp 4,5 lần so với vốn điều lệ của KDF. Do đó, tỷ lệ pha loãng cổ phiếu KDC sau khi thực hiện phát hành cổ phiếu để hoán đổi theo tỷ lệ 1:1,3 là 8,3%, không chênh lệch đáng kể so với khi thực hiện phát hành theo tỷ lệ do tổ chức thẩm định giá đề xuất.

Doanh nghiệp Kido sau hợp nhất lên kế hoạch doanh thu 8.000 tỷ đồng và lợi nhuận sau thuế 253 tỷ cho năm 2020. Sang năm 2021, doanh thu kỳ vọng đạt 10.800 tỷ đồng, lãi sau thuế 607 tỷ đồng. Cổ tức duy trì 16% cho 2 năm.

Công ty dự kiến lộ trình phương án sáp nhập sẽ kết thúc vào tháng 10, cổ phiếu KDC phát hành thêm chính thức được niêm yết.

Năm 2020, KDF đặt kế hoạch doanh thu thuần 1.366 tỷ đồng, lợi nhuận trước thuế 195 tỷ đồng, tăng nhẹ 5,4%. Cổ tức năm 2020 dư kiến 30%/mệnh giá.

KDC: Một cá nhân liên tục mua cổ phiếu và trở thành cổ đông lớn  Trên thị trường, cổ phiếu KDC đang hồi phục khá tốt, thanh khoản cải thiện mạnh. Tính từ mức đáy thiết lập gần nhất vào đầu tháng 4, chỉ sau 1 tháng KDC đã tăng hơn 21% thị giá lên mức 16.900 đồng/cp. Cá nhân Vương Kim Vy đã có động thái mua vào cổ phiếu KDC của Tập đoàn Kido, thời điểm...

Trên thị trường, cổ phiếu KDC đang hồi phục khá tốt, thanh khoản cải thiện mạnh. Tính từ mức đáy thiết lập gần nhất vào đầu tháng 4, chỉ sau 1 tháng KDC đã tăng hơn 21% thị giá lên mức 16.900 đồng/cp. Cá nhân Vương Kim Vy đã có động thái mua vào cổ phiếu KDC của Tập đoàn Kido, thời điểm...

Sự cố chấn động điền kinh: VĐV bị đối thủ vụt gậy vào đầu, nghi vỡ hộp sọ02:05

Sự cố chấn động điền kinh: VĐV bị đối thủ vụt gậy vào đầu, nghi vỡ hộp sọ02:05 Báo Mỹ: Ông Trump "khó chịu" vì trang phục của ông Zelensky01:28

Báo Mỹ: Ông Trump "khó chịu" vì trang phục của ông Zelensky01:28 TP.HCM: Xôn xao clip nhóm người ngang nhiên chặn xe kiểm tra giấy tờ06:11

TP.HCM: Xôn xao clip nhóm người ngang nhiên chặn xe kiểm tra giấy tờ06:11 Nhân viên y tế bị đánh hội đồng ngay tại nơi làm việc00:17

Nhân viên y tế bị đánh hội đồng ngay tại nơi làm việc00:17 Kế hoạch bắt cóc người đàn ông Trung Quốc, tống tiền 10 tỷ đồng ở TPHCM13:48

Kế hoạch bắt cóc người đàn ông Trung Quốc, tống tiền 10 tỷ đồng ở TPHCM13:48 Ông Tập Cận Bình nói kinh tế Trung Quốc đang đối mặt nhiều thách thức08:09

Ông Tập Cận Bình nói kinh tế Trung Quốc đang đối mặt nhiều thách thức08:09 Israel vận động Mỹ giữ căn cứ Nga ở Syria?08:52

Israel vận động Mỹ giữ căn cứ Nga ở Syria?08:52 Ông Trump gợi ý ông Zelensky có thể ra đi vì từ chối thỏa thuận08:44

Ông Trump gợi ý ông Zelensky có thể ra đi vì từ chối thỏa thuận08:44 Ông Zelensky nói gì về chuyện tổ chức bầu cử ở Ukraine?10:13

Ông Zelensky nói gì về chuyện tổ chức bầu cử ở Ukraine?10:13 Ông Trump phát biểu tại quốc hội, một nghị sĩ bị mời ra ngoài09:32

Ông Trump phát biểu tại quốc hội, một nghị sĩ bị mời ra ngoài09:32 Trung Quốc tuyên bố cứng về cuộc tập trận gần Úc09:44

Trung Quốc tuyên bố cứng về cuộc tập trận gần Úc09:44Tin đang nóng

Tin mới nhất

Bắt khẩn cấp Giám đốc và Phó Giám đốc Trung tâm đăng kiểm xe cơ giới 29-07D

Sau khi thay Chủ tịch HĐQT, NCB tiếp tục bổ nhiệm mới một loạt nhân sự cấp cao

Tăng trưởng tín dụng tới 21/12 đạt 10,14%

Giá cà phê hôm nay 24/12: Arabica quay đầu tăng, Robusta lừng khừng khi nhà đầu cơ nghỉ lễ Giáng sinh

Giá tiêu hôm nay 24/12: Chưa nhìn thấy đáy đợt suy giảm, giá tiêu Ấn Độ đảo chiều tăng

Chứng khoán 2020: Phiên giao dịch chưa từng có, vượt ngưỡng 1 tỷ USD

Giá Bitcoin hôm nay 24/12: Bitcoin rực cháy giữa biển lửa thị trường

Tỷ giá USD hôm nay 24/12: Tiếp tục suy giảm

Cổ phiếu HDC tăng nóng, Vietinbank Securities muốn thoái toàn bộ vốn

Giá vàng hôm nay 24/12: Vàng đang trend tăng trong bối cảnh USD suy yếu

VietinBank sẽ trả cổ tức 5% trong năm 2020 thay vì kế hoạch sang 2021

Chứng khoán ngày 24/12: Những cổ phiếu nào được khuyến nghị?

Có thể bạn quan tâm

Hàn Quốc tăng tốc kích cầu du lịch với các lễ hội mùa xuân đặc sắc 2025

Du lịch

09:41:36 10/03/2025

Loại rau gia vị ai cũng từng ăn, là 'khắc tinh' của sỏi thận lại siêu bổ dưỡng

Sức khỏe

09:35:40 10/03/2025

Quảng Nam: Thêm một học sinh huyện miền núi tử vong chưa rõ nguyên nhân

Tin nổi bật

09:07:49 10/03/2025

Triệu Vy còn gì sau cú "gãy cánh" bí ẩn nhất lịch sử showbiz Hoa ngữ?

Sao châu á

08:37:54 10/03/2025

Một huyền thoại FPS 12 năm tuổi đời chuẩn bị "sống dậy" - từng là "đối chọi" với Đột Kích?

Mọt game

08:33:01 10/03/2025

Hôm nay xét xử 8 bị cáo vụ cháy chung cư mini làm 56 người chết

Pháp luật

08:31:31 10/03/2025

Sao Việt 10/3: Vợ chồng Salim Hải Long hạnh phúc trong đám cưới

Sao việt

08:24:25 10/03/2025

Ông Elon Musk bị Nhà Trắng hạn chế quyền hành?

Thế giới

08:17:18 10/03/2025

'Cha tôi người ở lại' tập 10: Bố đẻ của Việt dàn cảnh tai nạn để tiếp cận con trai

Phim việt

07:29:21 10/03/2025

Hai bộ phim đình đám tái hiện cuộc đời những thiên tài công nghệ cự phách

Phim âu mỹ

07:22:21 10/03/2025

ETF SSIAM VN30 sẽ IPO cuối tháng 5

ETF SSIAM VN30 sẽ IPO cuối tháng 5 Cơ quan thuế đang rà soát, chưa đặt vấn đề truy thu thuế với L/C

Cơ quan thuế đang rà soát, chưa đặt vấn đề truy thu thuế với L/C

Công ty cổ phần Cơ điện lạnh (REE): "Bom nổ chậm" trong đầu tư tài chính

Công ty cổ phần Cơ điện lạnh (REE): "Bom nổ chậm" trong đầu tư tài chính Đại hội cổ đông MSB: Lợi nhuận tăng 12%, chia cổ tức 10%, "dọn" sạch nợ tại VAMC

Đại hội cổ đông MSB: Lợi nhuận tăng 12%, chia cổ tức 10%, "dọn" sạch nợ tại VAMC Tập đoàn Đất Xanh đặt chỉ tiêu lãi năm 2020 giảm còn 1.034 tỷ đồng

Tập đoàn Đất Xanh đặt chỉ tiêu lãi năm 2020 giảm còn 1.034 tỷ đồng PV Drilling sẽ tái khởi động dàn khoan PV Drilling V

PV Drilling sẽ tái khởi động dàn khoan PV Drilling V Tổng công ty Sản xuất - Xuất nhập khẩu Bình Dương (PRT): Kiểm toán nghi ngờ tính chính xác của hàng nghìn tỷ đồng phải thu

Tổng công ty Sản xuất - Xuất nhập khẩu Bình Dương (PRT): Kiểm toán nghi ngờ tính chính xác của hàng nghìn tỷ đồng phải thu "Thép mọc cánh bay" gây nợ xấu 13 tỷ đồng cho Tổng công ty Thuỷ sản Việt Nam

"Thép mọc cánh bay" gây nợ xấu 13 tỷ đồng cho Tổng công ty Thuỷ sản Việt Nam Nguyễn Đình Như Vân đăng quang Miss Global, BTC xin lỗi vì ồn ào 'đường lưỡi bò'

Nguyễn Đình Như Vân đăng quang Miss Global, BTC xin lỗi vì ồn ào 'đường lưỡi bò'

Nữ ca sĩ 23 tuổi bị tấn công bằng dao đến mù mắt và hủy dung nhan, bản án cho kẻ ác gây phẫn nộ

Nữ ca sĩ 23 tuổi bị tấn công bằng dao đến mù mắt và hủy dung nhan, bản án cho kẻ ác gây phẫn nộ Em chồng ngồi lướt điện thoại trong phòng để chị dâu bầu bì 8 tháng rửa 5 mâm bát, phản ứng của bố chồng khiến cả nhà náo loạn

Em chồng ngồi lướt điện thoại trong phòng để chị dâu bầu bì 8 tháng rửa 5 mâm bát, phản ứng của bố chồng khiến cả nhà náo loạn Đi nhà nghỉ với đồng nghiệp, đã được chồng tha thứ nhưng tôi luôn cảm thấy tội lỗi

Đi nhà nghỉ với đồng nghiệp, đã được chồng tha thứ nhưng tôi luôn cảm thấy tội lỗi Xem phim "Sex Education" cùng chồng, tôi đỏ mặt NGƯỢNG NGÙNG vì một câu nói và đúc rút BÀI HỌC ĐẮT GIÁ trong hôn nhân

Xem phim "Sex Education" cùng chồng, tôi đỏ mặt NGƯỢNG NGÙNG vì một câu nói và đúc rút BÀI HỌC ĐẮT GIÁ trong hôn nhân Xuân Hinh: "Ai có ý định mời tôi thì nhanh lên vì mỗi năm tôi lại yếu dần"

Xuân Hinh: "Ai có ý định mời tôi thì nhanh lên vì mỗi năm tôi lại yếu dần" Nữ nghệ sĩ Việt gây phẫn nộ khi lan truyền hình ảnh thi hài cố diễn viên Quý Bình

Nữ nghệ sĩ Việt gây phẫn nộ khi lan truyền hình ảnh thi hài cố diễn viên Quý Bình Nói về Hòa Minzy mà bị chê "nhạt", NSND Tự Long đáp trả

Nói về Hòa Minzy mà bị chê "nhạt", NSND Tự Long đáp trả

Nuôi đứa con bại não của cô gái quán bia suốt 25 năm, bà bán vé số đau đáu: "Phương ơi, con có còn sống không?"

Nuôi đứa con bại não của cô gái quán bia suốt 25 năm, bà bán vé số đau đáu: "Phương ơi, con có còn sống không?" "Cháy" nhất cõi mạng: Tập thể nam giảng viên một trường ĐH mặc váy múa ba lê mừng 8/3, còn bonus cú ngã của Jennifer Lawrence

"Cháy" nhất cõi mạng: Tập thể nam giảng viên một trường ĐH mặc váy múa ba lê mừng 8/3, còn bonus cú ngã của Jennifer Lawrence Lê Phương đăng ảnh nắm chặt tay Quý Bình, nghẹn ngào nói 6 chữ vĩnh biệt cố nghệ sĩ

Lê Phương đăng ảnh nắm chặt tay Quý Bình, nghẹn ngào nói 6 chữ vĩnh biệt cố nghệ sĩ "Vợ Quý Bình đẫm nước mắt, chỉ xuống đứa bé đứng dưới chân nói: Nè chị, con trai ảnh nè, ôm nó đi chị"

"Vợ Quý Bình đẫm nước mắt, chỉ xuống đứa bé đứng dưới chân nói: Nè chị, con trai ảnh nè, ôm nó đi chị"

Lễ an táng diễn viên Quý Bình: Vợ tựa đầu ôm chặt di ảnh, Vân Trang và các nghệ sĩ bật khóc, nhiều người dân đội nắng tiễn đưa

Lễ an táng diễn viên Quý Bình: Vợ tựa đầu ôm chặt di ảnh, Vân Trang và các nghệ sĩ bật khóc, nhiều người dân đội nắng tiễn đưa Tang lễ diễn viên Quý Bình: Lặng lẽ không kèn trống, nghệ sĩ khóc nấc trước di ảnh

Tang lễ diễn viên Quý Bình: Lặng lẽ không kèn trống, nghệ sĩ khóc nấc trước di ảnh